Tamaño y Participación del Mercado de Espuma de Poliuretano Pulverizada

Análisis del Mercado de Espuma de Poliuretano Pulverizada por Mordor Intelligence

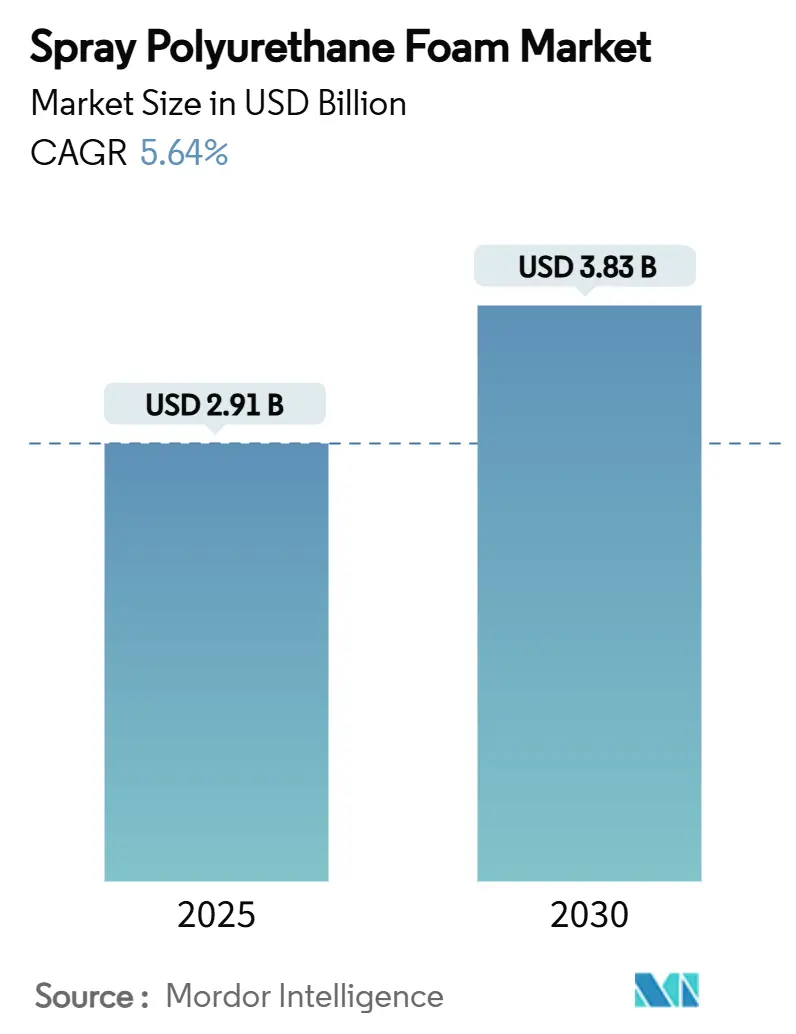

El tamaño del Mercado de Espuma de Poliuretano Pulverizada se estima en USD 2,91 mil millones en 2025, y se espera que alcance USD 3,83 mil millones para 2030, con una TCAC del 5,64% durante el período de pronóstico (2025-2030). Esta expansión ocurre mientras se endurecen los códigos de energía de edificios, entran en vigor las regulaciones de bajo potencial de calentamiento global, y se acelera la inversión en cadena de frío, impulsando una demanda de aislamiento de mayor valor. Los fabricantes están sustituyendo los HFC de alto potencial de calentamiento global por hidrofluoroolefinas y otros agentes espumantes de próxima generación para cumplir con la regla de Restricciones de Transiciones Tecnológicas de la EPA que comenzó el 1 de enero de 2025 epa.gov. La consolidación entre instaladores, el crecimiento de la actividad de retrofitting, y la financiación vinculada a ESG refuerzan aún más el impulso en proyectos residenciales, comerciales e industriales, mientras que la innovación en polioles basados en CO₂ posiciona a los proveedores para ganancias de sostenibilidad a largo plazo.

Conclusiones Clave del Informe

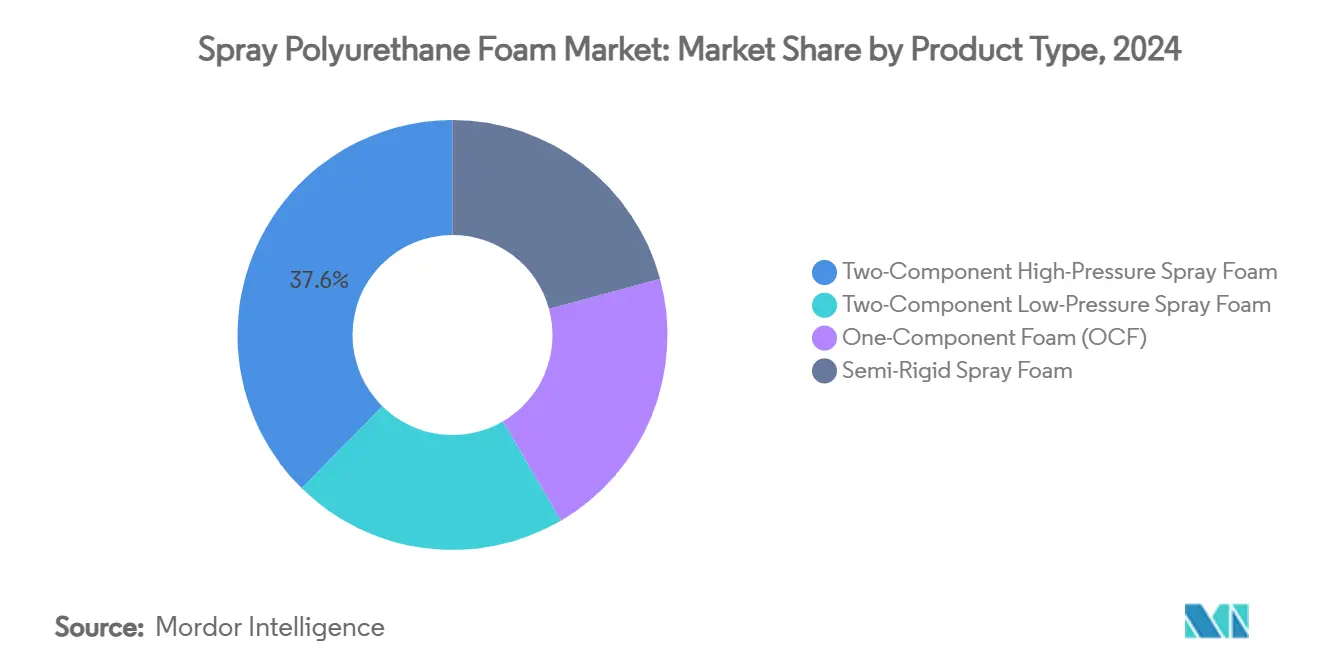

- Por tipo de producto, la espuma pulverizada de dos componentes de alta presión lideró con el 37,62% de la participación del mercado de espuma de poliuretano pulverizada en 2024, mientras que se proyecta que la espuma pulverizada semi-rígida crezca a una TCAC del 7,19% hasta 2030.

- Por aplicación, el aislamiento comandó el 39,18% del tamaño del mercado de espuma de poliuretano pulverizada en 2024; se espera que el levantamiento de concreto y otros usos especializados se expandan a una TCAC del 7,42% hasta 2030.

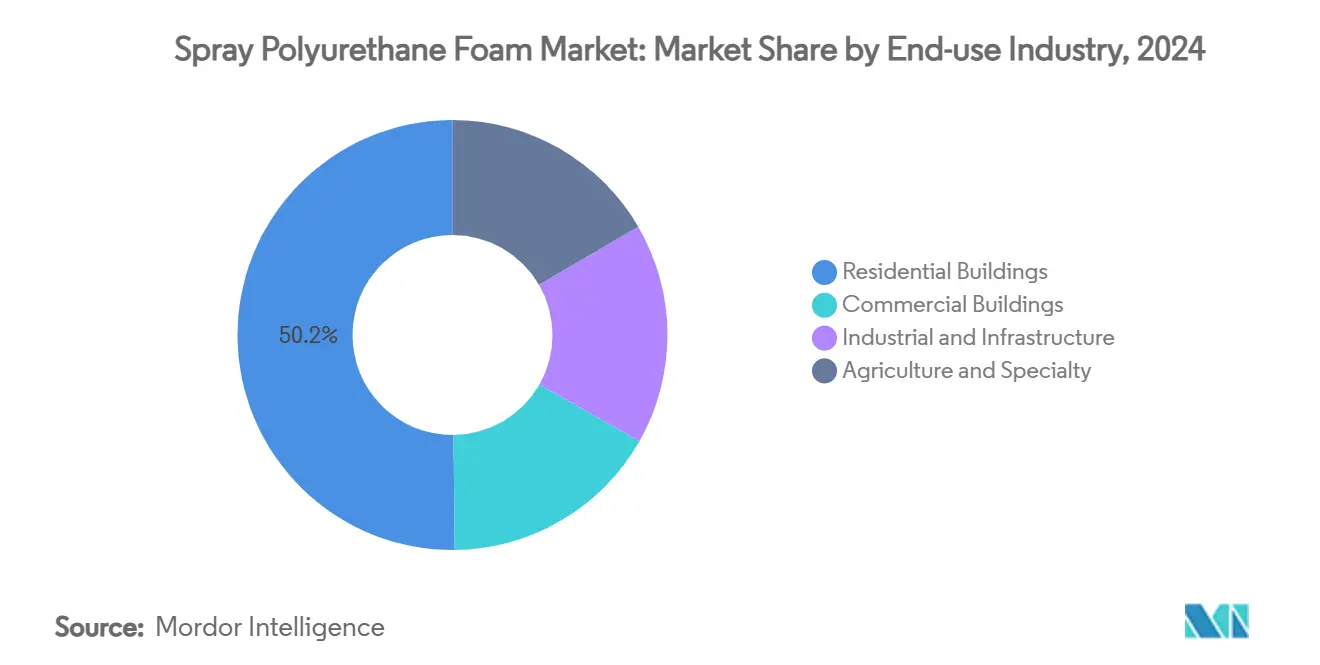

- Por industria de uso final, los edificios residenciales representaron el 50,16% del tamaño del mercado de espuma de poliuretano pulverizada en 2024, mientras que industrial e infraestructura avanza a una TCAC del 7,85% hasta 2030.

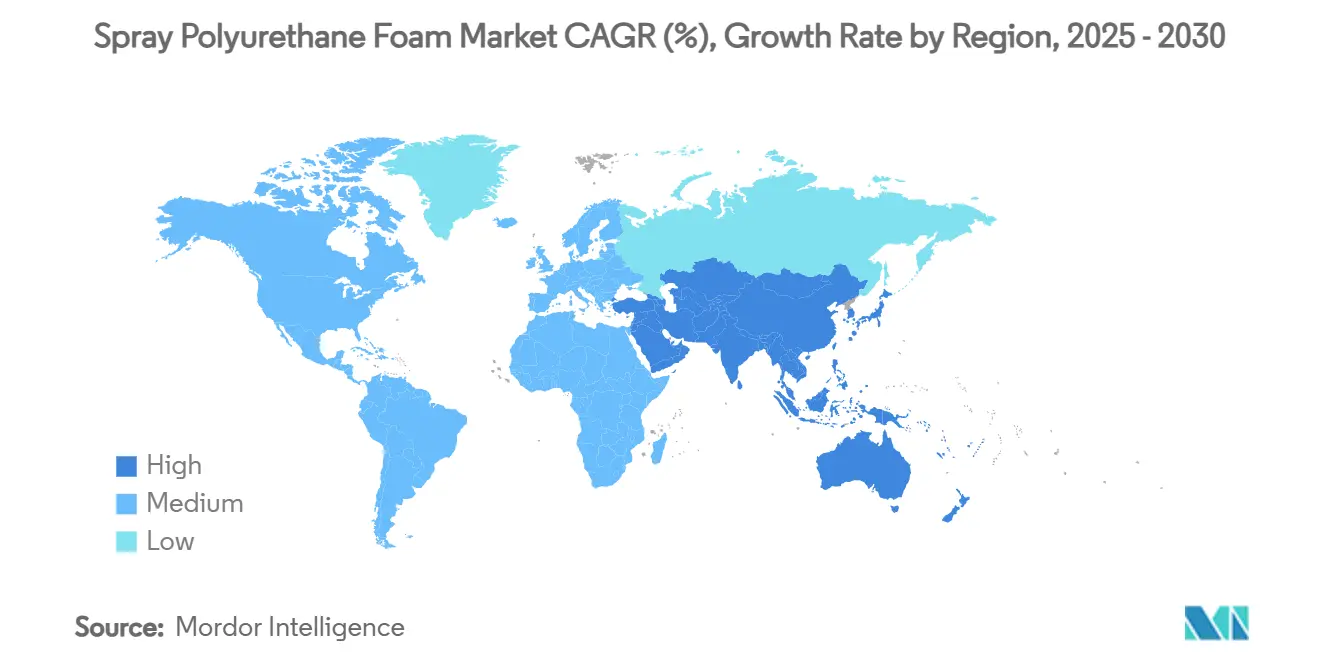

- Por geografía, Asia-Pacífico mantuvo el 48,19% de la participación del mercado de espuma de poliuretano pulverizada en 2024 y se pronostica que crezca a una TCAC del 7,66% durante 2025-2030.

Tendencias e Insights del Mercado Global de Espuma de Poliuretano Pulverizada

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Códigos estrictos de energía de edificios y mandatos de retrofit | +1.2% | Global, con adopción temprana en América del Norte y UE | Mediano plazo (2-4 años) |

| Crecientes preocupaciones por las emisiones de GEI | +0.8% | Global, particularmente APAC y América del Norte | Largo plazo (≥ 4 años) |

| Crecimiento en cadena de frío y logística refrigerada | +0.6% | Global, con concentración en APAC y América del Norte | Mediano plazo (2-4 años) |

| Financiación de "bonos verdes" vinculada a ESG para actualizaciones de SPF | +0.4% | América del Norte y UE, expandiéndose a APAC | Largo plazo (≥ 4 años) |

| Demanda de espuma de alta elevación para techos listos para energía solar | +0.3% | América del Norte y UE, con adopción emergente en APAC | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Códigos Estrictos de Energía de Edificios y Mandatos de Retrofit

El Código Internacional de Conservación de Energía 2024 eleva la espuma pulverizada de celda cerrada como una solución de barrera de aire preferida, obligando a los arquitectos a especificar valores R más altos y medidas de control de humedad. Los estándares de California de 2023 y la actualización del código de Florida de 2026 simplifican las aprobaciones de retrofit, reduciendo los costos de remoción y acelerando la demanda, particularmente para techos comerciales de pendiente baja[1].Florida Roof, "2026 Florida Building Code Updates," floridaroof.com Estos cambios de reglas amplían la base direccionable de retrofit, fomentan ensamblajes de aislamiento híbrido, e impulsan a los contratistas hacia más entrenamiento e inversión en equipos que favorece los sistemas de dos componentes.

Crecientes Preocupaciones por las Emisiones de GEI

Las metas corporativas de cero neto se fusionan con los objetivos de costo de propietarios de edificios, destacando la capacidad de la espuma pulverizada de reducir la energía de calefacción y refrigeración hasta un 10% según el programa Energy Star de la EPA. Installed Building Products reportó una reducción del 55% de CO₂ por el uso de espuma pulverizada desde 2020 mientras aumentaba materialmente la producción, mostrando el desacoplamiento de la tecnología entre crecimiento y emisiones. Fabricantes como Johns Manville registraron caídas de doble dígito en emisiones absolutas incluso mientras los volúmenes de productos que ahorran energía aumentaron, subrayando la alineación entre sostenibilidad y rentabilidad.

Crecimiento en Cadena de Frío y Logística Refrigerada

Americold opera 239 instalaciones totalizando 1,4 mil millones de pies³ y mantiene una participación del 17,8% de la capacidad de América del Norte, ilustrando cómo los almacenes de temperatura controlada crean demanda constante de aislamiento. La membresía de 1,280 instalaciones de la Global Cold Chain Alliance destaca el alcance global y la creciente necesidad de aislamiento de alto rendimiento y baja permeabilidad. El sellado superior de aire de la espuma pulverizada entrega ahorros de energía medibles en estas operaciones intensivas en energía, reforzando la adopción en nuevas construcciones y retrofits mientras aumenta la entrega de comestibles de comercio electrónico.

Financiación de Bonos Verdes Vinculada a ESG para Actualizaciones de SPF

Los mercados de capital vinculan cada vez más los costos de financiación a las métricas de carbono a nivel de edificio, haciendo que los retrofits de espuma pulverizada sean elegibles para bonos verdes de menor tasa. El trabajo de HB Fuller con polioles Converge ricos en CO₂ ilustra cómo la innovación de materiales atrae inversores que buscan reducciones de emisiones verificables. Mientras los marcos LEED y BREEAM otorgan puntos por hermeticidad y rendimiento energético, los propietarios monetizan los beneficios de la espuma pulverizada a través de valuaciones de activos más altas y ahorros operativos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Competencia de fibra de vidrio y celulosa | -0.5% | Global, particularmente residencial de América del Norte | Corto plazo (≤ 2 años) |

| Regulaciones y restricciones sobre di-isocianatos | -0.3% | Global, con aplicación más estricta en UE y América del Norte | Mediano plazo (2-4 años) |

| Volatilidad del suministro de agente espumante HFO | -0.2% | Global, con impacto agudo en América del Norte | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Competencia de Fibra de Vidrio y Celulosa

Los constructores residenciales enfocados en costos aún recurren por defecto a bateas de fibra de vidrio, respaldados por redes de instaladores establecidas desde hace mucho tiempo y bajos requisitos de equipos. Los datos de Home Innovation Research Labs mostraron un retroceso del 11% al 8% en la participación de espuma pulverizada en medio del crecimiento multifamiliar y el ahorro de costos de materiales, destacando la sensibilidad al precio. Los fabricantes de fibra de vidrio están reduciendo las brechas de rendimiento con ofertas de mayor densidad, mientras que la celulosa aprovecha la marca de contenido reciclado para atraer a consumidores ecológicos. Los proveedores de espuma pulverizada deben por tanto afinar el mensaje de valor alrededor de los ahorros de energía del ciclo de vida para superar el mayor gasto inicial.

Regulaciones y Restricciones sobre Di-Isocianatos

Las reglas de la UE vigentes desde agosto de 2023 obligan el entrenamiento de contratistas para productos que contienen más del 0,1% de di-isocianatos, elevando los costos de cumplimiento y cargas de documentación[2]European Chemicals Agency, "Restriction on Di-Isocyanates," echa.europa.eu. La regulación de uso nuevo significativo de la EPA de EE.UU. añade mandatos adicionales de EPP y controles de ingeniería, afectando particularmente a instaladores más pequeños. Mientras que los grandes fabricantes pueden integrar entrenamiento en canales de distribución, los impactos de costo arriesgan cambiar la demanda hacia químicas emergentes libres de isocianatos, demandando inversión continua en I+D.

Análisis de Segmentos

Por Tipo de Producto: Los Sistemas de Dos Componentes Impulsan el Liderazgo del Mercado

El segmento anclado por sistemas de alta presión de dos componentes mantuvo una participación del 37,62% del mercado de espuma de poliuretano pulverizada en 2024, reflejando mezcla consistente en sitio, valores R superiores, y aceptación de códigos en construcción comercial. Las nuevas líneas de isocianato y TPU de BASF en Zhanjiang fortalecen las cadenas de suministro locales, reforzando el dominio del segmento en Asia-Pacífico. La espuma pulverizada semi-rígida se está expandiendo a una TCAC del 7,19% ya que los proyectos de infraestructura necesitan flexibilidad para vibraciones y cambios de temperatura. Las latas de un componente abordan la conveniencia de proyectos pequeños, mientras que los kits de baja presión cubren sustratos sensibles donde el calor exotérmico reducido es crítico.

Un impulso hacia marcas integradas ilustra la estrategia competitiva: la etiqueta Enverge® de Holcim fusiona los portafolios Gaco™ y SES™, dando a los instaladores una ruta de especificación única para espumas de techo, pared y especializadas. La diversificación de productos enmarca oportunidades de venta cruzada, con innovaciones semi-rígidas dirigidas a techos listos para energía solar y cubiertas de puentes, y sistemas infundidos con intumescente dirigidos a regulaciones de resistencia al fuego. Los proveedores que mantienen catálogos amplios y centros técnicos regionales permanecen mejor posicionados para aprovechar las victorias de especificación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Dominio del Aislamiento Enfrenta Diversificación Emergente

El aislamiento representó el 39,18% del tamaño del mercado de espuma de poliuretano pulverizada en 2024 y se beneficia de su papel dual como barrera de aire bajo el IECC 2024, que eleva los requisitos de hermeticidad de todo el edificio. En almacenes refrigerados, las formulaciones de celda cerrada rutinariamente entregan períodos de recuperación de energía bajo cuatro años, reforzando la especificación en proyectos de cadena de frío. El levantamiento de concreto, relleno de vacíos, y estabilización geotécnica representan el bucket de "otras aplicaciones" de más rápido crecimiento, avanzando a una TCAC del 7,42% mientras el gasto en infraestructura se pone al día con el mantenimiento diferido.

La demanda de impermeabilización crece en diseños de cubierta de podio y techo verde donde las membranas continuas protegen el espacio ocupado debajo. Los sellantes capitalizan en la expansión auto-adherente de la espuma pulverizada, reduciendo puentes térmicos alrededor de aberturas de fenestración. Los productos integrados con intumescente como la espuma Staycell ONE STEP de NCFI eliminan la necesidad de barreras térmicas separadas, ahorrando mano de obra y satisfaciendo protocolos de prueba de fuego NFPA 286. El uso diversificado aísla el mercado de espuma de poliuretano pulverizada de ciclos cíclicos de nueva construcción abriendo ingresos en segmentos de mantenimiento e infraestructura.

Por Industria de Uso Final: El Liderazgo Residencial Encuentra el Crecimiento Industrial

Los edificios residenciales retuvieron una participación del 50,16% del tamaño del mercado de espuma de poliuretano pulverizada en 2024 gracias al aumento de estándares de hogares energéticamente eficientes y la conciencia de los propietarios sobre los ahorros de servicios públicos de por vida. Los incentivos fiscales bajo la Sección 25C del IRA reembolsan hasta el 30% de las actualizaciones de envolvente, estimulando volúmenes de retrofit. Los proyectos industriales y de infraestructura, creciendo a una TCAC del 7,85%, anclan nueva capacidad para almacenamiento en frío, procesamiento de alimentos, y centros de distribución; el portafolio de 1,4 mil millones de pies³ de Americold subraya esta demanda estructural.

Los edificios comerciales ofrecen demanda institucional constante ya que oficinas y hospitales adoptan requisitos de envolvente más estrictos. Las instalaciones especializadas de agricultura e invernaderos dependen de espuma de celda cerrada para control de condensación y bioseguridad, mientras que la infraestructura de transporte adopta espuma pulverizada para amortiguación de sonido y aislamiento de vibraciones. Los movimientos de consolidación, como la compra de USD 39 millones de Texas Insulation por TopBuild, dan a los instaladores nacionales apalancamiento para servir múltiples mercados finales con protocolos unificados de seguridad y control de calidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico capturó el 48,19% de la participación del mercado de espuma de poliuretano pulverizada en 2024 y se pronostica que suba a una TCAC del 7,66%, impulsado por la rápida urbanización, expansiones de fábricas, y adopción de códigos de energía. La desaceleración del sector inmobiliario de China redirecciona el estímulo hacia la renovación urbana, impulsando el gasto en aislamiento de retrofit, mientras que el sector HVAC de India está destinado a alcanzar USD 30 mil millones para 2030 en una ruta de TCAC del 15,8%, elevando la demanda de actualizaciones de envolvente de edificios. Japón y Corea del Sur imponen requisitos estrictos de envolvente en zonas sísmicas, favoreciendo el aislamiento liviano de alta adhesión como la espuma pulverizada. Las naciones ASEAN expanden la capacidad de cadena de frío para almacenamiento de mariscos y vacunas, tirando la demanda regional hacia arriba. El plan de inversión multianual de USD 19,5 mil millones de BASF en Asia-Pacífico ejemplifica la confianza de los proveedores en la capacidad de absorción de la región.

América del Norte permanece como una arena madura pero estable donde las eliminaciones federales de HFC armonizan el cumplimiento y mantienen baja la complejidad de especificación. Los climas fríos de Canadá sostienen el uso de espuma pulverizada de ático de capa gruesa, mientras que México emerge como el cuarto mayor consumidor de poliuretano del mundo por impulso de near-shoring y crecimiento de manufactura automotriz. La consolidación entre contratistas permite a constructores nacionales estandarizar soluciones de envolvente a través de EE.UU. y Canadá, reforzado por la expansión de red de TopBuild.

Las directivas de cero neto de Europa y la ola de renovación estimulan la demanda a pesar de la macroeconomía tibia. Las reglas de entrenamiento de di-isocianatos introducen fricción pero finalmente favorecen a fabricantes bien capitalizados con programas robustos de EHS. El proyecto DreamResource de Covestro introduce espuma rígida que contiene 20% de CO₂ como materia prima, demostrando el liderazgo europeo en química circular. La Universidad de Lieja avanza espumas libres de isocianatos con contenido 70-90% biobasado, subrayando la colaboración académica-industrial regional. En América del Sur y Oriente Medio y África, los códigos de eficiencia energética se están endureciendo gradualmente; los pioneros en Brasil, Arabia Saudí, y los EAU adoptan espuma pulverizada en megaproyectos comerciales, señalando futuro aumento de volumen.

Panorama Competitivo

La fragmentación caracteriza el mercado de espuma de poliuretano pulverizada ya que solo el 19% de los contratistas comerciales ofrecen actualmente servicios SPF, sin embargo el 67% de esas firmas mejoraron las ventas de 2023 a 2024. La brecha de instaladores incentiva las consolidaciones e involucramiento de capital privado-evidente en la toma de control de Accella de la unidad de pulverización de Quadrant y las adquisiciones regionales de TopBuild-que apuntan a asegurar cobertura geográfica y mano de obra entrenada. Las grandes empresas químicas incluyendo BASF, Covestro, Dow, y Huntsman compiten en integración upstream, mezclas propietarias de agentes espumantes, y programas de entrenamiento técnico, permitiéndoles guardar participación contra formuladores regionales.

La sostenibilidad es ahora un diferenciador manifiesto. La división Building Solutions de Huntsman convierte botellas PET en poliuretano, alineándose con mensajes de economía circular que resuenan con inversores de bonos verdes. Covestro y BASF comercializan polioles basados en CO₂, mientras que innovadores más pequeños persiguen rutas libres de isocianatos para anticiparse a futuras regulaciones toxicológicas. Los paquetes tecnológicos que incluyen pulverizadores de seguimiento de rendimiento digital y portales de QA basados en la nube separan aún más a proveedores premium de mezcladores de productos básicos reduciendo el desperdicio en el sitio de trabajo y proporcionando datos de rendimiento verificables a propietarios de edificios.

Las dinámicas regionales afectan la estrategia. En Asia-Pacífico, los proveedores multinacionales localizan la producción para evitar aranceles y reducir tiempos de envío, mientras que los productores domésticos aprovechan el precio para ganar proyectos de vivienda de productos básicos. Los jugadores de América del Norte se enfocan en cumplimiento de códigos y composición de bajo potencial de calentamiento global, mientras que las empresas europeas invierten en contenido biobasado y materias primas circulares. A través de todas las regiones, las colaboraciones de proveedores con universidades y empresas de aditivos aceleran la diferenciación de productos en retardo de llama, acústica, y resistencia a la intemperie.

Líderes de la Industria de Espuma de Poliuretano Pulverizada

-

BASF SE

-

Dow Chemical Company

-

Huntsman Corporation

-

Covestro AG

-

Carlisle Companies Inc. (CSFI)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Accella Performance Materials ha adquirido la División de Espuma Pulverizada de Quadrant Urethane Technologies. Este movimiento fortalece la posición de Accella como proveedor líder de espuma de poliuretano pulverizada y expande su gama de productos integrando la nueva división con sus operaciones actuales.

- Enero 2024: NCFI Polyurethanes anunció que su Espuma Pulverizada Intumescente Staycell ONE STEP 502 ha sido aprobada como una barrera térmica compatible con códigos. Esta aprobación se aplica a sus productos InsulStar Smart Spray Polyurethane Foam e InsulBloc Smart Spray Polyurethane Foam HFO.

Alcance del Informe Global del Mercado de Espuma de Poliuretano Pulverizada

La espuma de poliuretano pulverizada (SPF) es un material aplicado por pulverización frecuentemente usado para aislar edificios y reparar grietas y huecos, resultando en una estructura más energéticamente eficiente y segura. El mercado de espuma de poliuretano pulverizada está segmentado por tipo de producto, aplicación y geografía. Por tipo de producto, el mercado está segmentado en espuma pulverizada de dos componentes de alta presión, espuma pulverizada de dos componentes de baja presión, espuma de un componente (OCF), y otros tipos de producto. Por aplicación, el mercado está segmentado en aislamiento, impermeabilización, encapsulación de amianto, sellante, y otras aplicaciones. El informe también cubre el tamaño del mercado y pronósticos en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en ingresos (millones USD).

| Espuma Pulverizada de Dos Componentes de Alta Presión |

| Espuma Pulverizada de Dos Componentes de Baja Presión |

| Espuma de Un Componente (OCF) |

| Espuma Pulverizada Semi-Rígida |

| Aislamiento |

| Impermeabilización |

| Encapsulación de Amianto |

| Sellante |

| Otra Aplicación (Levantamiento de Concreto / Relleno de Vacíos, etc.) |

| Edificios Residenciales |

| Edificios Comerciales |

| Industrial e Infraestructura |

| Agricultura y Especialidad |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Países ASEAN | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Países NÓRDICOS | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudí |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Espuma Pulverizada de Dos Componentes de Alta Presión | |

| Espuma Pulverizada de Dos Componentes de Baja Presión | ||

| Espuma de Un Componente (OCF) | ||

| Espuma Pulverizada Semi-Rígida | ||

| Por Aplicación | Aislamiento | |

| Impermeabilización | ||

| Encapsulación de Amianto | ||

| Sellante | ||

| Otra Aplicación (Levantamiento de Concreto / Relleno de Vacíos, etc.) | ||

| Por Industria de Uso Final | Edificios Residenciales | |

| Edificios Comerciales | ||

| Industrial e Infraestructura | ||

| Agricultura y Especialidad | ||

| Por Geografía | Asia-Pacífico | China |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Países ASEAN | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Países NÓRDICOS | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudí | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de espuma de poliuretano pulverizada?

El tamaño del mercado de espuma de poliuretano pulverizada es USD 2,91 mil millones en 2025 y se proyecta que suba a USD 3,83 mil millones para 2030 con una TCAC del 5,64%.

¿Qué región lidera el mercado de espuma de poliuretano pulverizada?

Asia-Pacífico mantiene el 48,19% de participación de mercado en 2024 y es también la región de más rápido crecimiento con una TCAC del 7,66% hasta 2030.

¿Qué segmento de producto domina las ventas?

Los sistemas de dos componentes de alta presión lideran con el 37,62% de participación de mercado en 2024 debido a su fuerte rendimiento de valor R y familiaridad de contratistas.

¿Qué factor acelera más la demanda de espuma pulverizada?

Los códigos de energía de edificios que se endurecen mundialmente impulsan la adopción porque la espuma pulverizada de celda cerrada proporciona rendimiento simultáneo de aislamiento y barrera de aire.

¿Cómo están abordando los proveedores las regulaciones ambientales?

Los fabricantes líderes están cambiando a agentes espumantes de bajo potencial de calentamiento global, invirtiendo en polioles basados en CO₂, y desarrollando químicas libres de isocianatos para cumplir con marcos regulatorios emergentes.

Última actualización de la página el: