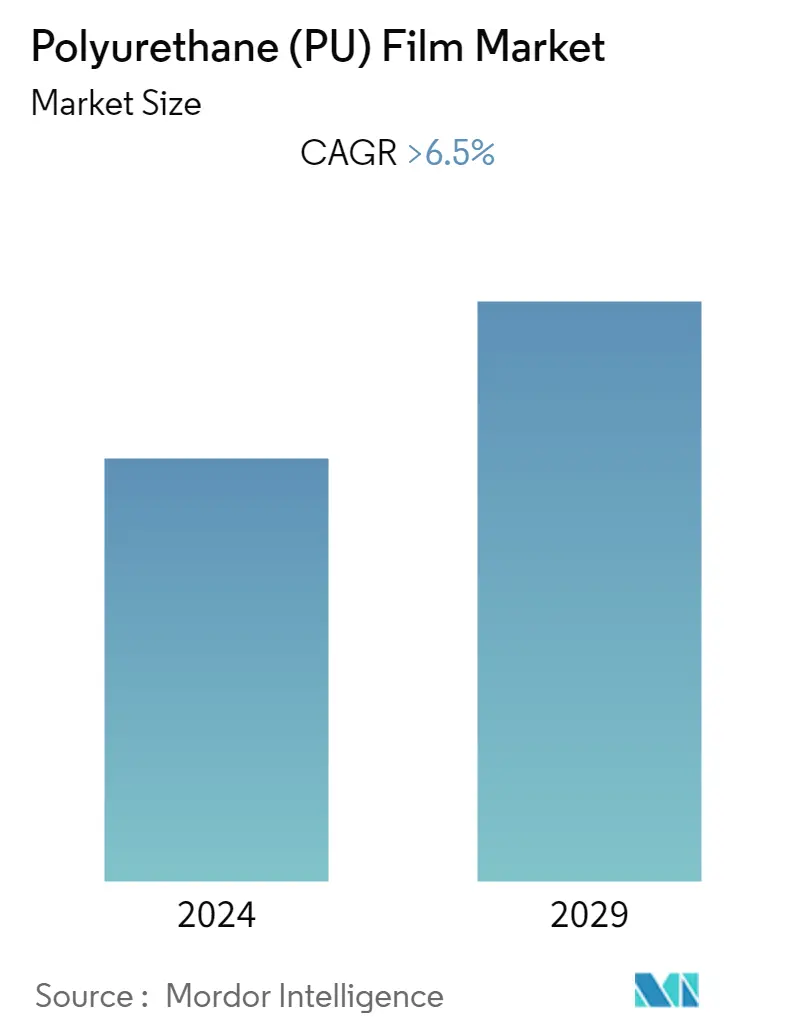

Análisis del mercado de películas de poliuretano (PU)

Se prevé que el mercado de películas de poliuretano (PU) registre una tasa compuesta anual de más del 6,5% durante el período previsto.

El brote de COVID-19 en todo el mundo afectó gravemente al mercado de películas de poliuretano (PU) en varios sectores. La paralización o desaceleración de proyectos, las restricciones a los movimientos, las paradas de producción y la escasez de mano de obra para contener el brote de COVID-19 han provocado una disminución en el crecimiento del mercado del poliuretano. Sin embargo, se recuperó significativamente en 2021, debido al aumento del consumo de diversas aplicaciones de uso final, incluidas la edificación y otras industrias de usuarios finales.

- A corto plazo, el aumento del uso en la industria del calzado y la confección es un factor importante que impulsa el crecimiento del mercado.

- Sin embargo, el aumento de los precios de las materias primas es un factor clave que se prevé que limitará el crecimiento objetivo de la industria durante el período previsto.

- Sin embargo, es probable que el potencial del TPU de origen biológico cree pronto oportunidades de crecimiento lucrativas para el mercado global.

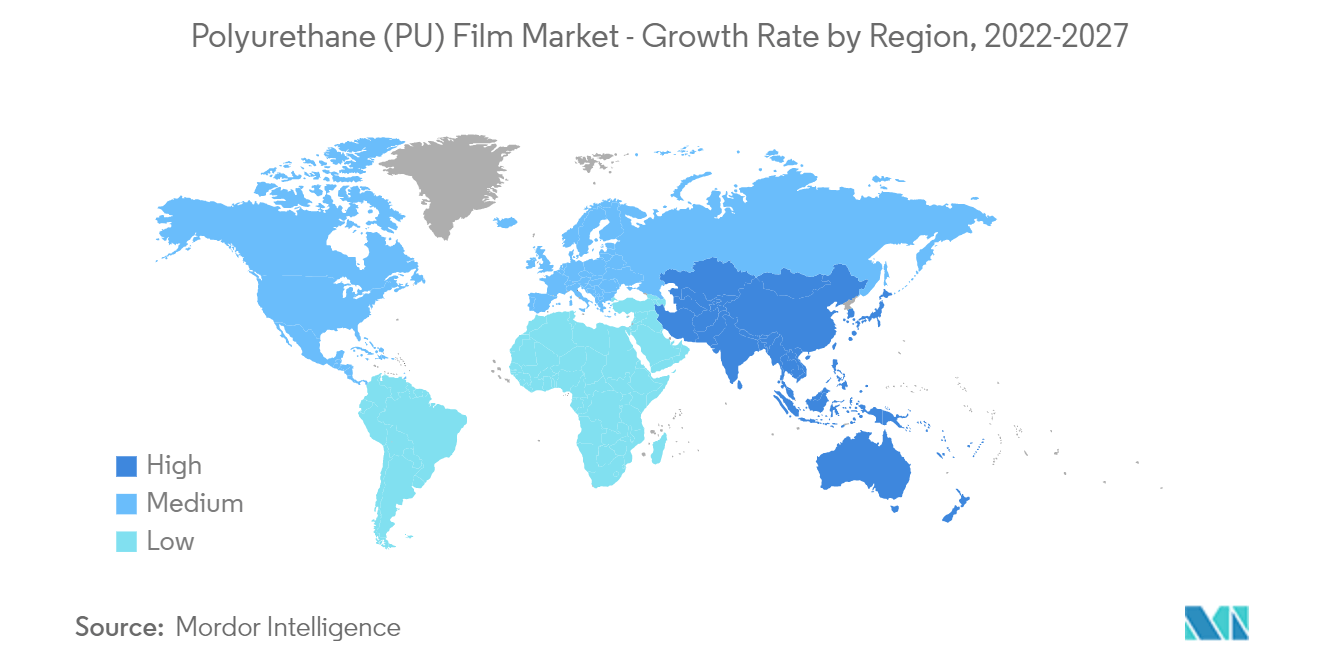

- Se espera que la región de Asia y el Pacífico domine el mercado de películas de poliuretano (PU) y también es probable que sea testigo de la CAGR más alta durante el período de pronóstico.

Tendencias del mercado de películas de poliuretano (PU)

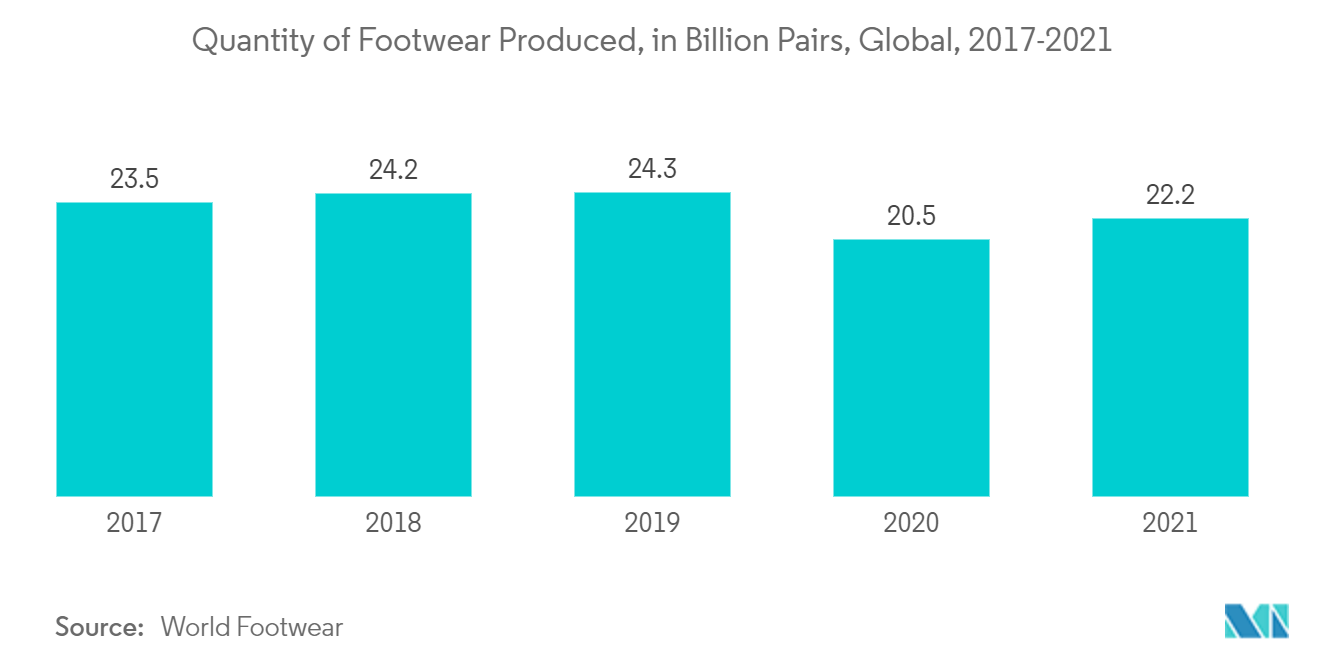

El segmento de calzado y confección dominará el mercado

- Los TPU (poliuretanos termoplásticos) son plásticos increíblemente duraderos y flexibles. La resistencia a la abrasión, la absorción de impactos, el agarre en superficies resbaladizas y el bajo peso de este material de alta calidad no tienen rival.

- La película de espuma de TPU es ideal para usar como cubierta protectora antideslizante y resistente al desgaste para el exterior del calzado, incluidos zapatos de seguridad, botas alpinas y botas de montaña.

- El TPU mantiene sus cualidades únicas incluso cuando está mojado, lo que lo convierte en un material popular para plantillas ortopédicas.

- Según World Footwear, la cantidad de calzado producido en todo el mundo alcanzó los 22,2 mil millones de pares y registró un crecimiento en comparación con los 20,5 mil millones de pares en 2020.

- Según el Servicio Federal de Aduanas de Rusia, el volumen de importación de calzado en Rusia alcanzó los 310,85 mil pares y registró un crecimiento en comparación con los 256,08 mil pares en 2020.

- Reebok y Addidas son algunas de las principales marcas del mercado del calzado. Según Addidas, las ventas netas de la marca Reebok en todo el mundo ascendieron a 1.767 millones de euros (1.878,75 millones de dólares) en 2021.

- La industria del calzado está creciendo a un nivel moderado en todo el mundo. Muchas empresas importantes de calzado están trasladando sus instalaciones de fabricación a Asia debido a la disponibilidad de mano de obra barata y la creciente demanda en los países en desarrollo de Asia y el Pacífico.

- Se espera que todos los factores anteriores impulsen el mercado de paneles de madera en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico tiene una participación significativa en el mercado de películas de PU a nivel mundial y se espera que domine durante el período de pronóstico.

- Asia-Pacífico incluye el mercado de la construcción más extenso, liderado por India, China y los países del Sudeste Asiático.

- Según la Oficina Nacional de Estadísticas de China, el valor de mercado de la industria de la construcción de China fue valorado en 1.117,42 mil millones de dólares en 2021 y registró una tasa de crecimiento del 6,5% en comparación con los 1.049,19 mil millones de dólares en 2020.

- China domina la industria mundial del calzado y es el mayor fabricante y exportador del mundo. China exportó casi 7.900 millones de pares de zapatos y botas en los primeros 11 meses de 2021. La industria del calzado enfrentó una caída significativa en los últimos años. Sin embargo, se prevé que la industria crezca más rápido durante el período previsto.

- El sector textil de la India es una de las industrias más antiguas de la economía india. La industria es muy variada y consta de sectores textiles tejidos y hilados a mano y fábricas sofisticadas que requieren un uso intensivo de capital.

- Las exportaciones de textiles ascendieron a 22.890 millones de dólares entre abril de 2021 y octubre de 2021. Según la India Brand Equity Foundation (IBEF), se espera que la industria textil del país alcance los 209.000 millones de dólares en los próximos seis años.

- Por lo tanto, se espera que el aumento de la demanda de diversas industrias impulse el mercado estudiado en la región durante el período de pronóstico.

Descripción general de la industria de películas de poliuretano (PU)

El mercado de películas de poliuretano (PU) está consolidado. Algunos de los actores del mercado incluyen Covestro AG, SWM, Gerlinger Industries GmbH, DingZing Advanced Materials Inc. y Okura Industrial Co. Ltd.

Líderes del mercado de películas de poliuretano (PU)

SWM

Covestro AG

DingZing Advanced Materials Inc

Gerlinger Industries GmbH

Okura Industrial Co.,Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Film_Market__-_Market_concentration.webp)

Noticias del mercado de películas de poliuretano (PU)

- Agosto de 2022 BASF lanzó la película protectora de pintura de poliuretano termoplástico de RODIM para mejorar la protección de la pintura de los automóviles.

- Abril de 2022 Covestro amplió su producción de películas de TPU en Alemania. Se espera que la nueva capacidad satisfaga la creciente demanda mundial de películas de TPU multicapa. Se utiliza en construcción e interiores de automóviles, entre otras aplicaciones. Es probable que esta nueva instalación esté terminada en 2023.

Segmentación de la industria cinematográfica de poliuretano (PU)

El poliuretano termoplástico, también conocido como PU y TPU, es una película flexible con alto alargamiento y propiedades y características superiores a la mayoría de las películas de poliolefina. La película de TPU también exhibe un excelente rendimiento de flexión dinámica, resistencia a la abrasión y resistencia al desgarro. El mercado está segmentado por clase química, industria de usuario final y geografía. Por clase química, el mercado se segmenta en poliéster, poliéter y policaprolactona. Por industria de usuario final, el mercado se segmenta en calzado y prendas de vestir, suministros médicos, equipos deportivos, edificación y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de películas de poliuretano en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Poliéster |

| Poliéter |

| policaprolactona |

| Calzado y Vestuario |

| Suministros médicos |

| Equipo deportivo |

| Construcción y edificación |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Países de la ASEAN | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Clase química | Poliéster | |

| Poliéter | ||

| policaprolactona | ||

| Industria del usuario final | Calzado y Vestuario | |

| Suministros médicos | ||

| Equipo deportivo | ||

| Construcción y edificación | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Países de la ASEAN | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de películas de poliuretano (PU)

¿Cuál es el tamaño actual del mercado Película de poliuretano (PU)?

Se proyecta que el mercado Película de poliuretano (PU) registrará una tasa compuesta anual superior al 6,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Película de poliuretano (PU)?

SWM, Covestro AG, DingZing Advanced Materials Inc, Gerlinger Industries GmbH, Okura Industrial Co.,Ltd. son las principales empresas que operan en el mercado de películas de poliuretano (PU).

¿Cuál es la región de más rápido crecimiento en el mercado Película de poliuretano (PU)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Película de poliuretano (PU)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de películas de poliuretano (PU).

¿Qué años cubre este mercado de Película de poliuretano (PU)?

El informe cubre el tamaño histórico del mercado de Película de poliuretano (PU) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Película de poliuretano (PU) para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de películas de poliuretano

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Película de poliuretano en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Película de poliuretano incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.