Tamaño y Participación del Mercado de Fármacos y Dispositivos de Oftalmología de España

Análisis del Mercado de Fármacos y Dispositivos de Oftalmología de España por Mordor Intelligence

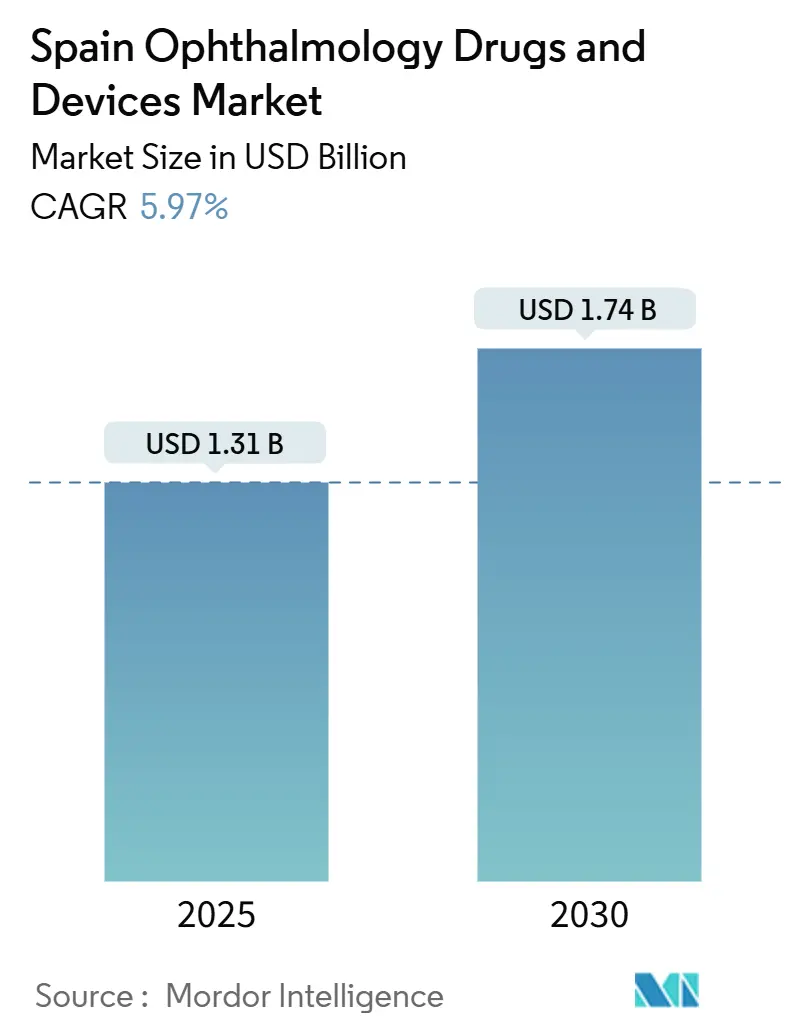

El mercado de dispositivos oftálmicos de España está valorado en 1.31 mil millones de USD en 2025 y se proyecta que alcance los 1.74 mil millones de USD en 2030, avanzando a una TCAC del 5.97%. Los productos de cuidado de la visión como gafas y lentes de contacto blandas aún dominan las ventas unitarias, sin embargo, la demanda se está expandiendo rápidamente para lentes intraoculares premium, unidades de OCT de dominio espectral y cámaras de fondo de ojo mejoradas con IA. Los catalizadores incluyen una población en la que el 20.3% de los residentes ya supera los 65 años de edad, una prevalencia de retinopatía diabética del 15.28% entre personas con diabetes y un impulso nacional para canalizar la teleoftalmología hacia provincias poco atendidas. Los presupuestos de capital del sector público limitan el gasto de hospitales grandes, pero la mayor adopción de seguros privados en zonas urbanas se está traduciendo en una mayor tolerancia a los precios para implantes premium y tecnologías de diagnóstico. Los proveedores multinacionales están acelerando los lanzamientos locales mientras que las clínicas especializadas privadas en Barcelona y Madrid combinan procedimientos refractivos con experiencias de viaje, remodelando el mercado de dispositivos oftálmicos de España en torno a clientes que pagan en efectivo y con seguro privado.

Puntos Clave del Informe

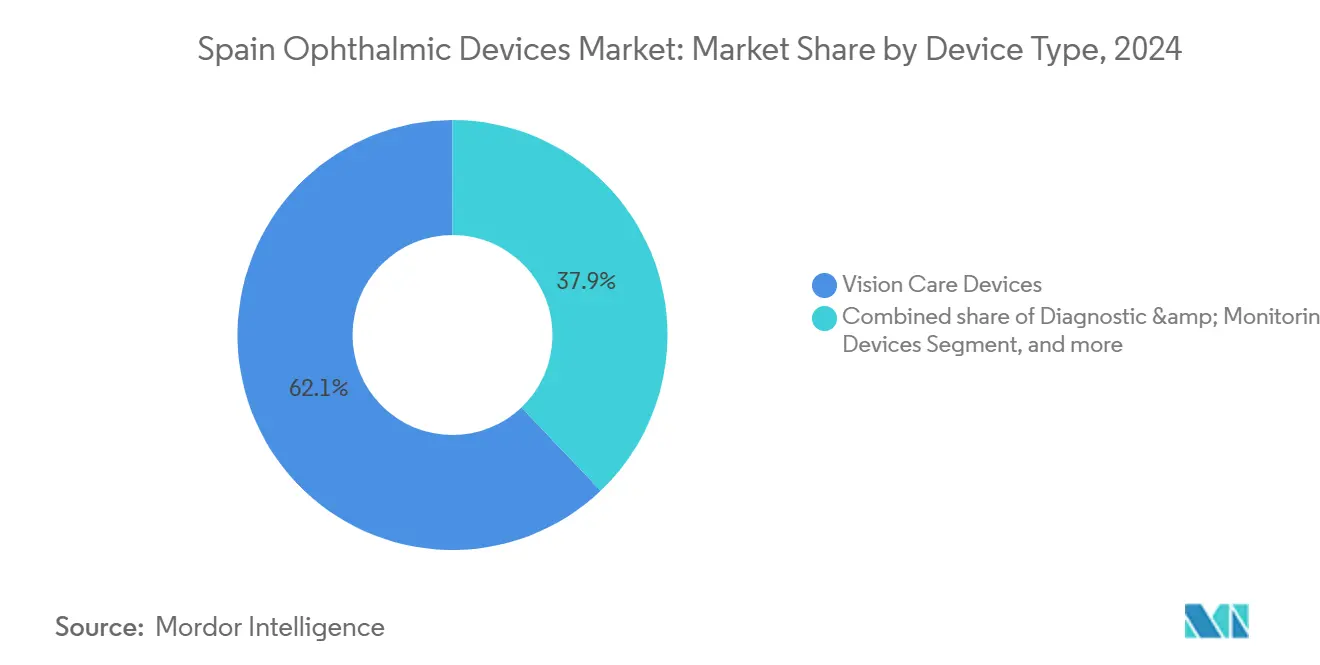

- Por tipo de dispositivo, los productos de cuidado de la visión lideraron con el 62.10% de la participación del mercado de dispositivos oftálmicos de España en 2024, mientras que se prevé que los dispositivos de diagnóstico y monitoreo registren una TCAC del 8.08% hasta 2030.

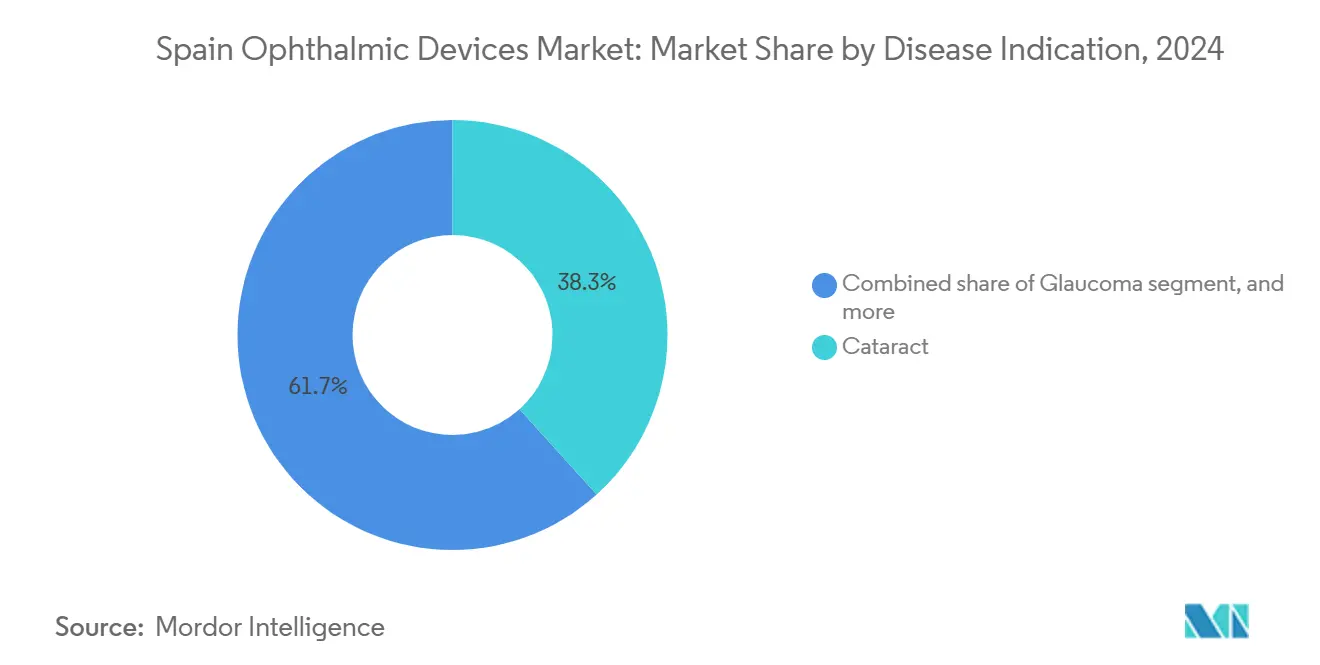

- Por indicación de enfermedad, la catarata representó el 38.30% del tamaño del mercado de dispositivos oftálmicos de España en 2024, mientras que se espera que los dispositivos de retinopatía diabética se expandan a una TCAC del 7.26% entre 2025-2030.

- Por usuario final, los hospitales controlaron el 44.20% del tamaño del mercado de dispositivos oftálmicos de España en 2024; se proyecta que los centros de cirugía ambulatoria registren una TCAC del 7.12% hasta 2030.

Tendencias y Perspectivas del Mercado de Fármacos y Dispositivos de Oftalmología de España

Análisis de Impacto de Impulsores

| Análisis de Impacto de Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Envejecimiento poblacional impulsando la incidencia de cataratas | +1.8 | Nacional; más fuerte en Asturias y Castilla-León | Mediano plazo (2-4 años) |

| Expansión del seguro privado para LIOs premium | +1.2 | Madrid, Barcelona, Valencia | Mediano plazo (2-4 años) |

| Programas piloto de IA gubernamental para cribado de retinopatía diabética | +0.9 | Nacional; primeros adoptantes en Cataluña y Andalucía | Corto plazo (≤2 años) |

| Turismo de cirugía refractiva en el corredor Barcelona-Madrid | +0.7 | Barcelona, Madrid, centros costeros | Corto plazo (≤2 años) |

| Aumento de retinopatía diabética por incremento de la prevalencia de obesidad | +1.1 | Nacional; mayor impacto en provincias con alta diabetes | Largo plazo (≥5 años) |

| Rápida adopción de teleoftalmología en la Castilla-La Mancha rural | +0.6 | Castilla-La Mancha y otras zonas rurales | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Envejecimiento Poblacional Acelerando la Incidencia de Cataratas en España

Más del veinte por ciento de los españoles ya son personas mayores, y se prevé que esta proporción suba al 26.5% en 2035. La oftalmología se convirtió por tanto en la segunda especialidad más ocupada del país en 2024, registrando 463,275 extracciones de cataratas y aún dejando 118,450 individuos en listas de espera. El tiempo promedio de espera del sector público alcanzó los 67.8 días, superando los 90 días en varias comunidades autónomas. La evidencia compilada por la Sociedad Española de Oftalmología vincula la extracción de cataratas con una reducción del 30% del riesgo de demencia a diez años, intensificando los llamados para acelerar el rendimiento de los quirófanos. Los hospitales y centros ambulatorios están invirtiendo en sistemas de facoemulsificación de próxima generación y láseres de femtosegundo, una trayectoria de gasto que beneficia a los proveedores de equipos de capital avanzado dentro del mercado de dispositivos oftálmicos de España[1]Ministerio de Sanidad, "Lista de Espera Quirúrgica 2024," sanidad.gob.es.

Expansión de la Cobertura de Seguros Privados para LIOs Premium

Los residentes urbanos dependen cada vez más del seguro privado para evitar las listas de espera públicas. Las pólizas que reembolsan lentes intraoculares premium crecieron un 14.7% en 2024, y la financiación privada ahora representa aproximadamente un tercio de los gastos de salud en Madrid y Barcelona. Las ópticas multifocales y tóricas capturaron el 13.8% de las 463,275 lentes implantadas el año pasado y su participación sigue aumentando. Los proveedores globales por tanto amplían los programas de entrenamiento de cirujanos y campañas de co-marketing, impulsando precios de venta promedio más altos dentro del mercado de dispositivos oftálmicos de España.

Programas Piloto de Cribado con IA Liderados por el Gobierno Impulsando la Adopción de Dispositivos de Diagnóstico

Los hospitales públicos instalaron un 37% más de sistemas de imagen retiniana mejorados con IA en 2024 mientras el Ministerio de Salud expandía los programas piloto nacionales. Estas plataformas lograron tasas de sensibilidad y especificidad del 94.5% y 91.7% respectivamente, mientras redujeron el tiempo de clasificación de imágenes a 0.8 minutos. Andalucía reportó una caída del 83% en los retrasos de derivación gracias al triaje con IA, provocando adquisiciones paralelas en Cataluña y Castilla-La Mancha. Los proveedores de cámaras de fondo de ojo conectadas a la nube y servidores GPU consecuentemente aseguran licitaciones multi-unidad que amplían el mercado de dispositivos oftálmicos de España[2]Servicio Andaluz de Salud, "Cribado de Retinopatía 2024," juntadeandalucia.es.

Aumento de Retinopatía Diabética por Incremento de la Prevalencia de Obesidad

La prevalencia de retinopatía diabética subió al 16.2% de la población diabética de España en 2024 mientras la obesidad adulta tocó el 23.8%. Los estudios nacionales sitúan la incidencia de RD en 7.25 por 1,000 personas-año, con control glucémico deficiente y mayor duración de la diabetes como principales impulsores de riesgo. La Asociación Española de Economía de la Salud prevé que el gasto en tratamiento de RD suba un 724% para 2030 si la prevención se retrasa. Los hospitales por tanto están priorizando cámaras no midriáticas, escáneres OCT-A y analítica de IA-nichos en crecimiento que amplían el mercado de dispositivos oftálmicos de España[4]Federación Española de Diabetes, "Informe 2024 de Retinopatía," federaciondiabetes.org.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Restricciones de CAPEX público en equipos de capital | -1.2 | Nacional; más agudo en regiones de menor presupuesto | Mediano plazo (2-4 años) |

| Escasez persistente de oftalmólogos limitando la utilización de dispositivos | -1.0 | Ubicaciones rurales y de ciudades pequeñas | Largo plazo (≥5 años) |

| Incertidumbre macroeconómica reduciendo la demanda de LASIK electivo | -0.9 | Centros urbanos enfocados en cirugía electiva | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de CAPEX del Sistema Sanitario Público en Equipos de Capital

A pesar de que el gasto total en salud alcanzó el 11.2% del PIB en 2024, el gasto de capital en tecnología médica cayó un 3.8%. Dos tercios de los hospitales públicos retrasaron las compras planificadas de dispositivos oftálmicos, empujando los ciclos de adquisición para angiografía de campo amplio y OCT de óptica adaptativa a presupuestos posteriores. Solo el 7.3% de un fondo de atención primaria de 1.25 mil millones de EUR fue destinado a diagnósticos especializados, frenando la curva de reemplazo de flotas para plataformas más antiguas. Los proveedores que dependen de licitaciones públicas enfrentan embudos de ventas alargados, lo que templa la expansión a corto plazo del mercado de dispositivos oftálmicos de España.

Escasez Persistente de Oftalmólogos Limitando la Utilización de Dispositivos

El déficit nacional de 420 oftalmólogos se traduce en acceso desequilibrado: Madrid alberga 9.4 especialistas por 100,000 residentes mientras que Castilla-La Mancha cuenta solo con 6.5. Las tasas de jubilación superan el flujo de entrada de nuevos graduados, una tendencia que se prevé persista hasta 2030. El personal limitado especialmente en quirófanos rurales reduce la utilización de láseres avanzados y kits de diagnóstico, retrasando el retorno de inversión para sistemas instalados y restringiendo el mercado de dispositivos oftálmicos de España en provincias de baja densidad.

Análisis de Segmentos

Por Tipo de Dispositivo: Las Herramientas de Diagnóstico Superan al Cuidado de la Visión Tradicional

Los productos de cuidado de la visión mantuvieron una participación del 62.10% del mercado de dispositivos oftálmicos de España en 2024 debido a la demanda arraigada de gafas y lentes de contacto de uso diario. Sin embargo, los dispositivos de diagnóstico y monitoreo están en camino a una TCAC del 8.08% hasta 2030, impulsados por actualizaciones de OCT habilitadas con IA y despliegues de cámaras de fondo de ojo portátiles. Las solicitudes regulatorias para nuevas consolas de facoemulsificación y láseres de plataforma combinada aumentaron un 16.3% en 2024, ampliando el embudo de dispositivos quirúrgicos. Los ajustes de lentes de contacto especializados avanzaron un 7.8% mientras los optometristas adoptaron diseños orto-k y esclerales, indicando premiumización incluso dentro del cuidado de la visión comoditizado. El tamaño del mercado de dispositivos oftálmicos de España para hardware de diagnóstico se beneficia directamente de los datos de programas piloto gubernamentales que vinculan el triaje rápido con intervenciones que salvan la vista, incentivando a los consejos de adquisición regionales a priorizar suites de imagen modernas.

Las ventas de tonómetros inteligentes y perímetros portátiles también subieron porque los oftalmólogos buscan herramientas compactas que se ajusten a espacios ambulatorios estrechos. Los proveedores ahora agrupan dispositivos con licencias en la nube, reduciendo las barreras de hardware iniciales y asegurando ingresos de suscripción. Este giro hacia el servicio ayuda a suavizar la fricción del presupuesto de capital que usualmente reduce los ciclos de inversión de hospitales públicos, sustentando la penetración constante de dispositivos de diagnóstico a través del mercado de dispositivos oftálmicos de España.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Indicación de Enfermedad: La Retinopatía Diabética Desafía el Dominio de las Cataratas

Los dispositivos de catarata capturaron el 38.30% del tamaño del mercado de dispositivos oftálmicos de España en 2024, reflejando 463,275 cirugías de reemplazo de lentes. Las LIOs multifocales premium y de profundidad de foco extendida ayudan a elevar los precios de venta promedio, sin embargo, se proyecta que las herramientas de tratamiento de retinopatía diabética suban a una TCAC del 7.26% hasta 2030. Los programas piloto de cribado con IA elevan las tasas de detección temprana al 92.7% en regiones participantes, impulsando compras de cámaras no midriáticas y servidores habilitados con GPU.

El glaucoma afecta al 2.70% de ciudadanos mayores de 40 años y estimula la demanda de implantes de drenaje mínimamente invasivos y tonómetros inteligentes de monitoreo domiciliario. La degeneración macular relacionada con la edad, que toca al 3.50% de españoles mayores de 65 años, impulsa la adopción de sistemas de imagen y entrega anti-VEGF. Con la participación del mercado de dispositivos oftálmicos de España para soluciones de retinopatía diabética preparada para ampliarse, los proveedores de analítica en tiempo real y sistemas de orientación de inyecciones ganan ventaja dentro de las negociaciones de formularios hospitalarios.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Centros de Cirugía Ambulatoria Ganan Impulso

Los hospitales aún representan el 44.20% del tamaño del mercado de dispositivos oftálmicos de España, pero los centros de cirugía ambulatoria muestran la trayectoria más robusta con una TCAC proyectada del 7.12%. Los CSA ya realizan el 38.5% de los casos de catarata, impulsados por tiempos de espera más cortos y alta satisfacción del paciente. Típicamente instalan nuevos láseres de femtosegundo y consolas de facoemulsificación de alta velocidad antes que sus pares públicos porque los ciclos de amortización son más rápidos en entornos financiados privadamente.

Las clínicas especializadas en Barcelona y Madrid crecieron un 12.30% en 2024, almacenando aberrómetros, sistemas de entrecruzamiento y plataformas guiadas por topografía para diferenciar servicios. La adopción de teleoftalmología ahora abarca el 64.70% de hospitales públicos y el 58.30% de clínicas privadas, facilitando seguimientos postoperatorios y liberando capacidad de quirófano para procedimientos de mayor margen. Este modelo híbrido alimenta los ciclos de renovación de equipos y profundiza las huellas tecnológicas a través del mercado de dispositivos oftálmicos de España.

Análisis Geográfico

Madrid, Barcelona y Valencia se clasifican a la vanguardia de la penetración de dispositivos avanzados, respaldados por densidades de especialistas entre 9 y 10 por 100,000 residentes. Solo Barcelona invirtió 78.3 millones de EUR en nuevos equipos oftálmicos durante 2024, convirtiéndola en el principal gastador de capital de España. Tanto Madrid como Barcelona juntas atrajeron el 68.0% de turistas internacionales de cirugía refractiva el año pasado, destacando cómo la medicina de destino canaliza a no residentes directamente hacia el uso de dispositivos premium. Esos mismos turistas refuerzan la demanda de LIOs de pago directo, sosteniendo mayores ingresos por procedimiento en el mercado de dispositivos oftálmicos de España.

Las áreas rurales presentan un panorama contrastante. Castilla-La Mancha registra tiempos de espera de catarata de 85.3 días versus 51.2 días en Madrid, reflejando escasez de especialistas y restricciones presupuestarias. La región mitiga las brechas con una red de teleoftalmología que conecta 42 puestos de atención primaria con centros terciarios, reduciendo los viajes de pacientes en un 63% y redirigiendo presupuestos de adquisición hacia kits de imagen portátiles. El cribado de RD asistido por IA de Andalucía alcanzó al 87.3% de diabéticos objetivo en 2024, probando que la tecnología puede compensar la escasez de proveedores e inyectar nueva demanda de dispositivos incluso en mercados de menor densidad.

Las provincias costeras funcionan también como imanes de investigación. Barcelona albergó el 42% de los ensayos clínicos oftálmicos de España en 2024, atrayendo 92.5 millones de EUR en gasto de I+D de la industria. Los patrocinadores de ensayos arriendan o donan OCT de óptica adaptativa, microperímetros de alta resolución y sistemas de seguimiento de dosis de inyección, sembrando grupos de adoptantes tempranos. Extremadura, por el contrario, gastó 67.2 EUR per cápita en atención oftálmica especializada, muy por debajo del desembolso de 103.8 EUR registrado en el País Vasco. Estas disparidades moldean los patrones de adopción de dispositivos, pero el efecto combinado de telemedicina, programas piloto de IA y turismo médico mantiene el mercado de dispositivos oftálmicos de España en una trayectoria ampliamente ascendente.

Panorama Competitivo

Una concentración moderada caracteriza el mercado de dispositivos oftálmicos de España. Alcon, Johnson & Johnson Vision y Carl Zeiss Meditec anclan segmentos premium, aprovechando escala, profundidad de I+D y plataformas de educación de cirujanos. Alcon elevó los ingresos españoles un 16.80% en 2024 detrás de sus lentes Vivity y PanOptix, mientras Johnson & Johnson Vision creció un 14.20% por la fortaleza de los implantes Tecnis PureSee y las consolas de facoemulsificación VERITAS. Zeiss aseguró la autorización de la AEMPS para una nueva serie de OCT habilitada con IA en 2025, expandiendo su huella de diagnóstico.

Las clínicas especializadas domésticas juegan un papel disruptivo al empaquetar cirugía y turismo, un modelo que impulsó sus volúmenes de pacientes internacionales un 28.0% en 2024. La financiación de capital privado de cadenas de atención oftálmica ambulatoria alcanzó 1.85 mil millones de EUR el año pasado, señalando una ola de consolidación que puede cambiar el poder de negociación. Las oportunidades de espacio en blanco permanecen en soluciones de teleoftalmología optimizadas para servicio rural y en kits de imagen retiniana compactos dirigidos a poblaciones diabéticas. Las empresas que combinan analítica en la nube, hardware compatible con CE-MDR y contratos de servicio reembolsables están posicionadas para expandir la participación en el mercado de dispositivos oftálmicos de España.

El gasto en I+D en tecnologías oftálmicas subió un 12.70% en 2024, con módulos de IA absorbiendo la mayor asignación. Los proveedores también están experimentando con hardware basado en suscripción, agrupando escáneres OCT con paneles de analítica para suavizar las barreras del presupuesto de capital. Estos movimientos fortalecen los ingresos recurrentes y profundizan el bloqueo de proveedores, una característica emergente de la industria de dispositivos oftálmicos de España.

Líderes de la Industria de Fármacos y Dispositivos de Oftalmología de España

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Essilor International SA

-

Johnson & Johnson Vision Care

-

Bausch + Lomb Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Alcon obtuvo la aprobación de marcado CE para su LIO Clareon Vivity, con comercialización española programada para Q3 2025.

- Marzo 2025: La AEMPS autorizó la última plataforma OCT de Zeiss con IA integrada para cribado de RD, permitiendo a hospitales españoles acelerar la detección temprana.

- Marzo 2025: Alcon anunció un acuerdo de 430 millones de USD para adquirir Lensar, añadiendo tecnología láser de femtosegundo a su línea de cataratas y refractiva.

- Septiembre 2024: Rayner introdujo la LIO espiral RayOne Galaxy, diseñada vía IA, durante el Congreso ESCRS en Barcelona, reforzando la estatura de innovación de la ciudad.

Alcance del Informe del Mercado de Fármacos y Dispositivos de Oftalmología de España

Según el alcance del informe, los dispositivos de oftalmología son el equipo que se utiliza para el diagnóstico y tratamiento de diversas enfermedades oftálmicas, como cataratas, glaucoma y errores refractivos. Los fármacos oftálmicos se utilizan para tratar infecciones oculares y algunas de las enfermedades mencionadas anteriormente. El Mercado de Fármacos y Dispositivos de Oftalmología de España está Segmentado por Producto (Dispositivos (Dispositivos Quirúrgicos (Lentes Intraoculares, Láseres Oftálmicos y Otros Dispositivos Quirúrgicos), y Dispositivos de Diagnóstico), y Fármacos (Fármacos para Glaucoma, Fármacos para Trastornos Retinianos, Fármacos para Ojo Seco, Fármacos para Conjuntivitis Alérgica e Inflamación, y Otros Fármacos), y por Enfermedad (Glaucoma, Catarata, Degeneración Macular Relacionada con la Edad y Enfermedades Inflamatorias, Trastornos Refractivos y Otras Enfermedades). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT | |

| Cámaras de Fondo de Ojo y Retinianas | ||

| Autorrefractómetros y Queratómetros | ||

| Sistemas de Topografía Corneal | ||

| Sistemas de Image por Ultrasonido | Láseres Excímer | |

| Perímetros y Tonómetros | Láseres de Femtosegundo | |

| Otros Dispositivos de Diagnóstico y Monitoreo | Láseres YAG | |

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Catarata | |

| Dispositivos Quirúrgicos Vitreoretinianos | ||

| Dispositivos Quirúrgicos Refractivos | ||

| Dispositivos Quirúrgicos de Glaucoma | ||

| Otros Dispositivos Quirúrgicos | ||

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Gafas | |

| Lentes de Contacto | ||

| Catarata |

| Glaucoma |

| Retinopatía Diabética |

| Otras Indicaciones de Enfermedad |

| Hospitales |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirugía Ambulatoria (CSA) |

| Otros Usuarios Finales |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT | |

| Cámaras de Fondo de Ojo y Retinianas | |||

| Autorrefractómetros y Queratómetros | |||

| Sistemas de Topografía Corneal | |||

| Sistemas de Image por Ultrasonido | Láseres Excímer | ||

| Perímetros y Tonómetros | Láseres de Femtosegundo | ||

| Otros Dispositivos de Diagnóstico y Monitoreo | Láseres YAG | ||

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Catarata | ||

| Dispositivos Quirúrgicos Vitreoretinianos | |||

| Dispositivos Quirúrgicos Refractivos | |||

| Dispositivos Quirúrgicos de Glaucoma | |||

| Otros Dispositivos Quirúrgicos | |||

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Gafas | ||

| Lentes de Contacto | |||

| Por Indicación de Enfermedad | Catarata | ||

| Glaucoma | |||

| Retinopatía Diabética | |||

| Otras Indicaciones de Enfermedad | |||

| Por Usuario Final | Hospitales | ||

| Clínicas Oftálmicas Especializadas | |||

| Centros de Cirugía Ambulatoria (CSA) | |||

| Otros Usuarios Finales | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de dispositivos oftálmicos de España en 2025?

El mercado está valorado en 1.31 mil millones de USD en 2025 y debería subir a 1.74 mil millones de USD para 2030.

¿Qué segmento de dispositivos está creciendo más rápido?

El equipo de diagnóstico y monitoreo, como OCT habilitado con IA y cámaras de fondo de ojo portátiles, se proyecta que registre una TCAC del 8.08% hasta 2030.

¿Qué participación de procedimientos involucra tratamiento de cataratas?

Los dispositivos de catarata representan el 38.3% del tamaño del mercado de dispositivos oftálmicos de España, respaldados por 463,275 cirugías realizadas en 2024.

¿Por qué los centros de cirugía ambulatoria están ganando terreno?

Los CSA entregan atención de cataratas y refractiva el mismo día a menor costo, alimentando una TCAC del 7.12% para este segmento de usuario final.

¿Cómo está cambiando la IA el panorama oftálmico de España?

Los programas piloto gubernamentales que usan cribado con IA han elevado la sensibilidad de detección de retinopatía diabética al 94.5% y reducido el tiempo de clasificación de imágenes de 7.2 minutos a 0.8 minutos, motivando a hospitales a invertir en dispositivos de diagnóstico avanzados.

Última actualización de la página el: