Tamaño y Participación del Mercado de Dispositivos Oftálmicos de México

Análisis del Mercado de Dispositivos Oftálmicos de México por Mordor Intelligence

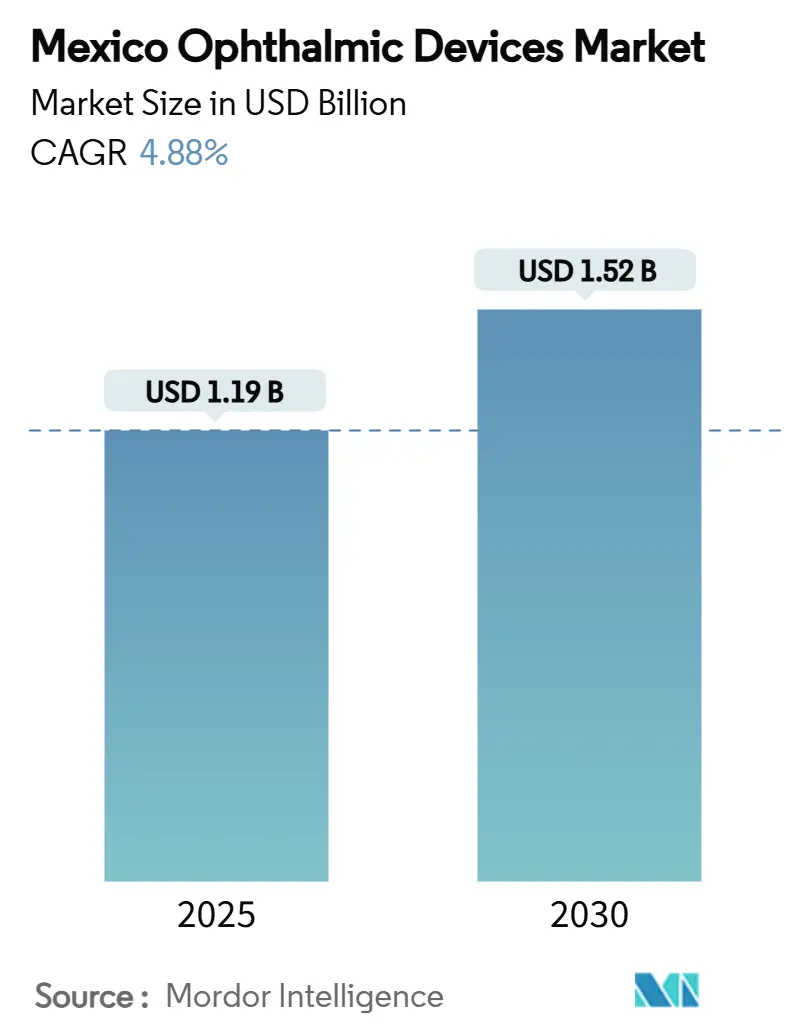

El tamaño del mercado de dispositivos oftálmicos de México está valorado en USD 1.19 mil millones en 2025 y se pronostica que alcance USD 1.52 mil millones para 2030, avanzando a una TCAC del 4.88% durante el período. La demanda aumenta conforme el tamizaje nacional de diabetes descubre complicaciones que amenazan la vista, mientras que las nuevas fábricas de lentes acortan los ciclos de importación para productos básicos de visión. Los errores refractivos siguen siendo generalizados, por lo que las cadenas minoristas expanden talleres de ajuste rápido que entregan anteojos con prescripción en horas. Los módulos de inteligencia artificial integrados en plataformas de diagnóstico aumentan la velocidad y precisión de lectura, empujando a las clínicas primarias a actualizar suites de imagenología. Los grupos hospitalarios urbanos anclan las ventas quirúrgicas de alta gama, sin embargo, muchos distritos rurales aún operan por debajo de la capacidad debido a infraestructura limitada y personal clínico.

Puntos Clave del Reporte

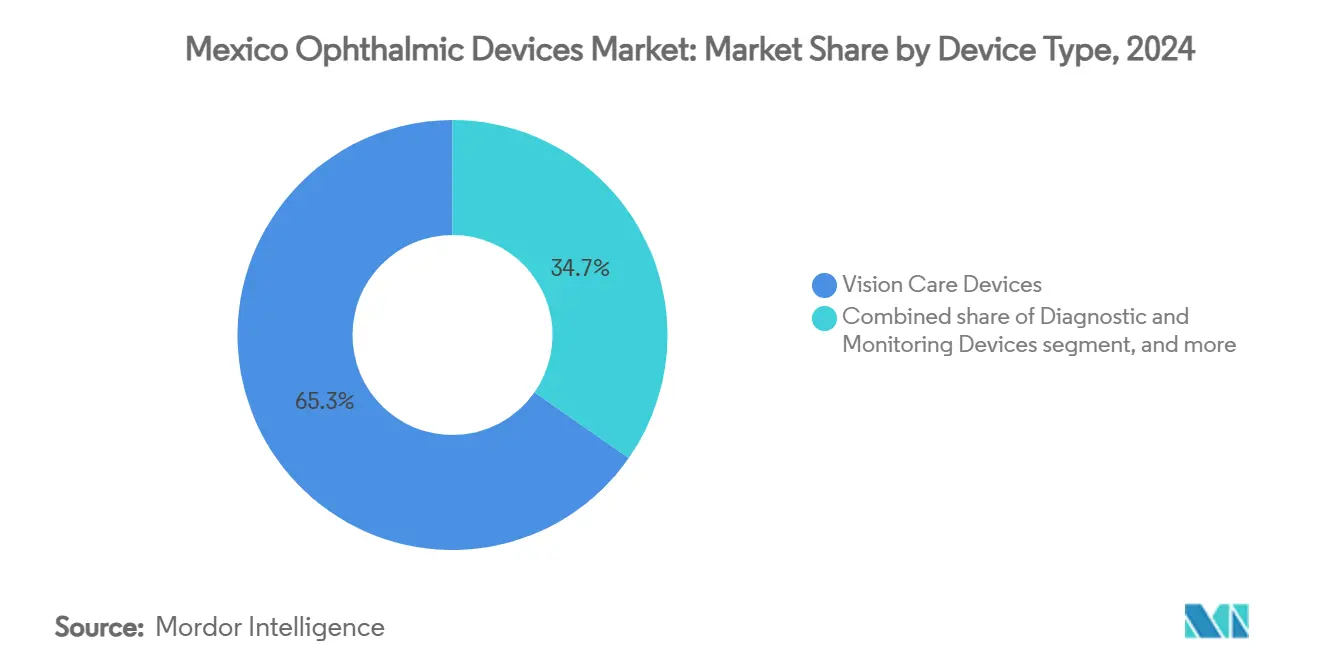

- Por tipo de dispositivo, el cuidado de la visión mantuvo el 65.2% de la participación del mercado de dispositivos oftálmicos de México en 2024; se proyecta que los dispositivos de diagnóstico y monitoreo crezcan a una TCAC del 7.0% hasta 2030.

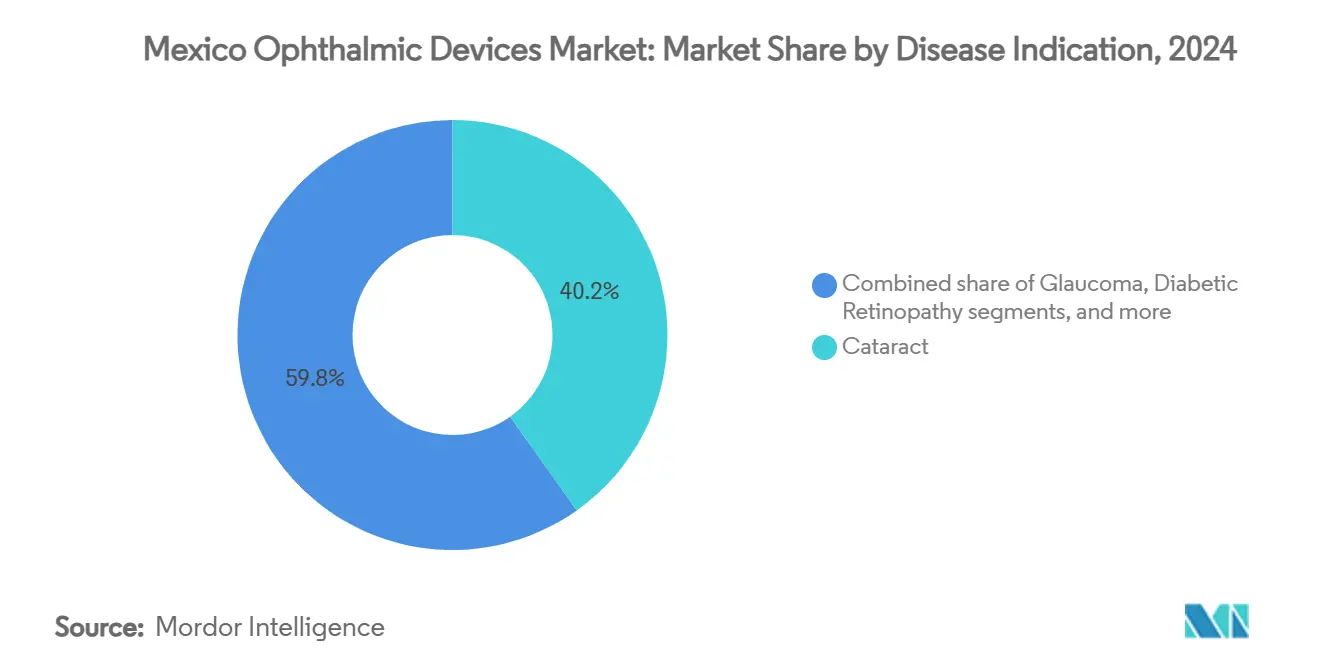

- Por indicación de enfermedad, la catarata representó una participación del 40.2% del tamaño del mercado de dispositivos oftálmicos de México en 2024, mientras que la retinopatía diabética está destinada a expandirse a una TCAC del 6.2% hasta 2030.

- Por usuario final, los hospitales dominaron con el 46.4% de los ingresos en 2024, mientras que se espera que los centros de cirugía ambulatoria registren una TCAC del 6.0% entre 2025 y 2030.

Tendencias e Insights del Mercado de Dispositivos Oftálmicos de México

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalencia creciente de retinopatía diabética y catarata relacionada con la edad | +1.2% | Nacional | Largo plazo (≥ 4 años) |

| Programa gubernamental "Salud Visual" impulsando volúmenes quirúrgicos | +1.0% | Nacional | Mediano plazo (2-4 años) |

| Expansión de cadenas privadas de oftalmología en centros urbanos | +0.8% | Ciudad de México, Guadalajara, Monterrey | Mediano plazo (2-4 años) |

| Aumento de miopía impulsado por smartphones entre jóvenes mexicanos | +0.6% | Distritos escolares urbanos | Largo plazo (≥ 4 años) |

| Adopción de láseres de femtosegundo y SLT post-aprobaciones COFEPRIS | +0.5% | Centros quirúrgicos principales | Corto plazo (≤ 2 años) |

| Demanda de turismo médico para LIOs premium en estados fronterizos | +0.4% | Baja California, Nuevo León | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Carga Escalante de Retinopatía Diabética

Uno de cada tres adultos mexicanos con diabetes tipo 2 muestra daño retinal que requiere tomografía de coherencia óptica de rutina y fotografía de fondo[1]Silvia Silva-Tinoco, "Prevalencia de Retinopatía Diabética en Adultos Mexicanos con Diabetes Tipo 2," Investigación Clínica, investigacionclinica.org. La eficiencia del tamizaje es alta, con un caso positivo detectado por cada tres pacientes evaluados, una proporción que justifica grandes órdenes de equipo para hospitales públicos.

Programas Federales "Salud Visual" y MAS-Bienestar

La plataforma nacional de salud ofrece atención ocular primaria gratuita, mientras que la iniciativa "Vive Saludable, Vive Feliz" examina a 11 millones de escolares para errores refractivos. Los registros electrónicos de salud obligatorios dirigen pacientes a centros acreditados, promoviendo la adquisición de autorrefractómetros interoperables y kits de diagnóstico pediátrico.

Expansión de Cadenas Privadas de Oftalmología de Alto Volumen

salaUno y redes similares adoptan líneas quirúrgicas estandarizadas que acortan los tiempos de procedimientos de catarata. El alto rendimiento eleva la demanda de máquinas de faco, microscopios y consumibles de un solo uso, aunque el crecimiento se concentra en centros urbanos donde los ingresos disponibles son más altos.

Aumento de Miopía Relacionado con Smartphones entre Jóvenes

La exposición diaria prolongada a pantallas se correlaciona con un crecimiento más rápido de la longitud axial, empujando a las familias hacia lentes especiales que ralentizan la progresión. Los autorrefractómetros portátiles acompañan equipos de alcance escolar, introduciendo a los niños a pruebas de visión in situ.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reembolso limitado para LIOs premium y procedimientos refractivos | −0.7% | Nacional | Mediano plazo (2-4 años) |

| Escasez de cirujanos oftálmicos capacitados en regiones rurales | −0.5% | Estados del sur y centro | Largo plazo (≥ 4 años) |

| Aranceles de importación y cronogramas prolongados de registro COFEPRIS | −0.4% | Nacional | Corto plazo (≤ 2 años) |

| Depreciación del peso infla el costo del equipo importado | −0.3% | Nacional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Reembolso Limitado para LIOs Premium

El seguro público excluye lentes multifocales y ajustables por luz, por lo que los pacientes financian las mejoras ellos mismos. Una intervención estándar de catarata cuesta USD 1,045, lo cual es una carga pesada para muchos hogares.

Escasez de Cirujanos Oftálmicos Capacitados

México promedia menos de 10 oftalmólogos por cada 100,000 habitantes, con la mayoría practicando en ciudades principales[2]Serge Resnikoff, "Distribución Global de Oftalmólogos," Organización Mundial de la Salud, who.int. Los hospitales rurales a menudo operan equipos modernos por debajo de la capacidad porque los especialistas certificados no están disponibles todos los días.

Análisis de Segmentos

Por Tipo de Dispositivo: Cuidado de la Visión Mantiene Escala, Diagnósticos Ganan Velocidad

El cuidado de la visión generó el 65.2% de los ingresos generales en 2024 ya que las fábricas nacionales suministran anteojos y lentes de contacto de bajo costo. El complejo de USD 172 millones de EssilorLuxottica en Tijuana fabrica 10 millones de pares anualmente, posicionando la planta como un centro de exportación regional Essilorluxottica.com. El tamaño del mercado de dispositivos oftálmicos de México para cuidado de la visión se proyecta en USD 0.99 mil millones para 2030 junto con un ciclo de reemplazo estable.

Los dispositivos de diagnóstico y monitoreo registran la trayectoria más rápida con una TCAC del 7.0% hasta 2030. Los módulos de inteligencia artificial dentro de escáneres OCT aumentan la precisión de lectura al 88.6%, superando a clínicos de carrera temprana[3]Guillermo Camacho-García-Formentí, "Rendimiento de IA en Diagnóstico Oftálmico," unam.mx. Las iniciativas gubernamentales de diabetes agregan clínicas comunitarias a la lista de actualización, empujando al mercado de dispositivos oftálmicos de México a instalar cámaras de fondo compactas que cargan imágenes a repositorios en la nube.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Indicación de Enfermedad: Catarata Comanda Volumen, Retinopatía Diabética Acelera

Las intervenciones de catarata capturaron el 40.2% de las ventas de 2024, respaldadas por caravanas sin fines de lucro que generan 12 pesos en valor social por cada peso invertido. Los kits consumibles adaptados a teatros móviles aseguran que las cirugías procedan a pesar del suministro eléctrico inestable.

La retinopatía diabética es el segmento de crecimiento más rápido con una TCAC del 6.2%, reflejando la prevalencia del 33.6% entre adultos con diabetes tipo 2. La terapia intravítrea anti-VEGF logra ganancias visuales marcadas, por lo que la demanda aumenta para inyectores y módulos de angiografía de alta definición.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Usuario Final: Hospitales Dominan, ASCs Escalan Rápidamente

Los hospitales entregaron el 46.4% de los ingresos de 2024 porque los entornos multidisciplinarios albergan suites vitreorretinales complejas. La cobertura MAS-Bienestar eleva el flujo de pacientes, impulsando las compras de lámparas de hendidura interoperables y biometros de ultrasonido.

Los centros de cirugía ambulatoria crecen a una TCAC del 6.0% ofreciendo precios agrupados y listas de espera cortas. Las consolas de faco compactas con pantalla táctil se ajustan a teatros más pequeños, permitiendo una rotación rápida. Las clínicas privadas especializadas utilizan precios de subsidio cruzado para mantener bajas las tarifas básicas de catarata mientras financian mejoras premium.

Panorama Competitivo

El mercado de dispositivos oftálmicos de México presenta concentración moderada; los cinco proveedores más grandes poseen aproximadamente el 55% de los ingresos. EssilorLuxottica disfruta integración vertical a través de blancos de lentes, recubrimientos y distribución minorista, asegurando márgenes estables incluso en niveles sensibles al precio. Alcon registra 12% de crecimiento en cuidado de la visión y 5% quirúrgico para 2024, sustentado por el sistema faco CENTURION y lentes de contacto DAILIES. Johnson & Johnson Vision se diferencia a través del iDesign Refractive Studio, que fusiona topografía y análisis de frente de onda para mejorar la precisión LASIK.

Las cadenas especializadas como salaUno replican líneas quirúrgicas eficientes inspiradas en el modelo Aravind de India, logrando alto rendimiento de catarata mientras mantienen estructuras de tarifas asequibles. Los ensambladores nacionales suministran lámparas de hendidura y autorrefractómetros de precio valor a optometristas independientes, remarcando hardware OEM chino bajo marcas locales. La actividad de capital de riesgo señala futura consolidación, con contratos empresariales probablemente cambiando la adquisición hacia centros de inventario vinculados a la nube.

Las asociaciones tecnológicas importan más cada año. Los desarrolladores de IA se alinean con empresas de imagenología para integrar análisis en dispositivo que marcan patología en tiempo real, acortando ciclos de lectura en clínicas ocupadas. Las alianzas de capacitación entre fabricantes de equipos y hospitales de enseñanza suministran becas y laboratorios de simulación que familiarizan a residentes con plataformas propietarias temprano en sus carreras.

Líderes de la Industria de Dispositivos Oftálmicos de México

-

Alcon Inc

-

Nidek Co. Ltd

-

Johnson & Johnson

-

Essilor International SA

-

Carl Zeiss Meditec AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Alcon lanzó su Reporte de Sustentabilidad e Impacto Social 2024 destacando USD 9.8 mil millones en ventas netas y siete próximas innovaciones de dispositivos.

- Marzo 2025: IMSS lanzó "Vive Saludable, Vive Feliz," examinando 11 millones de escolares y licitando tamizadores de visión portátiles.

- Octubre 2024: La Academia Americana de Oftalmología presentó resultados de estudio mostrando que anteojos ajustables impresos en 3D de USD 1 de costo mejoraron la visión para niños en Ensenada.

- Enero 2024: EssilorLuxottica inauguró instalaciones de lentes de USD 172 millones en Tijuana, agregando 2,000 empleos y 10 millones de pares extra de capacidad anual.

Alcance del Reporte del Mercado de Dispositivos Oftálmicos de México

El término 'dispositivos oftálmicos' se refiere a dispositivos utilizados en diagnósticos oftálmicos, monitoreo, y cirugías oftálmicas, junto con dispositivos utilizados para corrección de visión, como lentes de contacto. El Mercado de Dispositivos Oftálmicos de México está segmentado por Dispositivos (Dispositivos Quirúrgicos (Dispositivos de Drenaje de Glaucoma, Stents e Implantes de Glaucoma, Lentes Intraoculares, Láseres, y Otros Dispositivos Quirúrgicos), Dispositivos de Diagnóstico y Monitoreo (Autorrefractómetros y Queratómetros, Sistemas de Topografía Corneal, Sistemas de Imagenología de Ultrasonido Oftálmico, Oftalmoscopios, Escáneres de Tomografía de Coherencia Óptica, y Otros Dispositivos de Diagnóstico y Monitoreo), Dispositivos de Corrección de Visión (Anteojos y Lentes de Contacto). El reporte ofrece el valor (En USD Millones) para los segmentos anteriores.

| Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT |

| Cámaras de Fondo y Retina | |

| Autorrefractómetros y Queratómetros | |

| Sistemas de Topografía Corneal | |

| Sistemas de Imagenología de Ultrasonido | |

| Perímetros y Tonómetros | |

| Otros Dispositivos de Diagnóstico y Monitoreo | |

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Catarata |

| Dispositivos Quirúrgicos Vitreorretinales | |

| Dispositivos Quirúrgicos Refractivos | |

| Dispositivos Quirúrgicos de Glaucoma | |

| Otros Dispositivos Quirúrgicos | |

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Anteojos |

| Lentes de Contacto |

| Catarata |

| Glaucoma |

| Retinopatía Diabética |

| Otras Indicaciones de Enfermedad |

| Hospitales |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirugía Ambulatoria (ASCs) |

| Otros Usuarios Finales |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT |

| Cámaras de Fondo y Retina | ||

| Autorrefractómetros y Queratómetros | ||

| Sistemas de Topografía Corneal | ||

| Sistemas de Imagenología de Ultrasonido | ||

| Perímetros y Tonómetros | ||

| Otros Dispositivos de Diagnóstico y Monitoreo | ||

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Catarata | |

| Dispositivos Quirúrgicos Vitreorretinales | ||

| Dispositivos Quirúrgicos Refractivos | ||

| Dispositivos Quirúrgicos de Glaucoma | ||

| Otros Dispositivos Quirúrgicos | ||

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Anteojos | |

| Lentes de Contacto | ||

| Por Indicación de Enfermedad | Catarata | |

| Glaucoma | ||

| Retinopatía Diabética | ||

| Otras Indicaciones de Enfermedad | ||

| Por Usuario Final | Hospitales | |

| Clínicas Oftálmicas Especializadas | ||

| Centros de Cirugía Ambulatoria (ASCs) | ||

| Otros Usuarios Finales | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor actual del mercado de dispositivos oftálmicos de México?

El mercado se sitúa en USD 1.19 mil millones en 2025 y se pronostica que alcance USD 1.52 mil millones para 2030 a una TCAC del 4.88%.

¿Qué categoría de dispositivo lidera los ingresos?

Los dispositivos de cuidado de la visión contribuyen con el 65.2% de los ingresos de 2024, impulsados por la alta demanda de anteojos y lentes de contacto rentables.

¿Por qué la retinopatía diabética es un área de crecimiento importante?

Una prevalencia del 33.6% entre adultos con diabetes tipo 2 impulsa la demanda sostenida de escáneres OCT, cámaras de fondo y sistemas de terapia intravítrea.

¿Cómo están influyendo los programas gubernamentales en la demanda?

MAS-Bienestar y los tamizajes escolares del IMSS amplían las líneas de pacientes, empujando a hospitales y clínicas a adquirir dispositivos de diagnóstico y pediátricos.

¿Qué limita la adopción de lentes intraoculares premium?

El seguro público excluye lentes multifocales y ajustables por luz, por lo que los altos costos de bolsillo confinan la adopción a pacientes urbanos adinerados.

¿Dónde son más fuertes las oportunidades de inversión?

Los dispositivos de diagnóstico con soporte de IA, centros de cirugía ambulatoria y plataformas de alcance rural ofrecen el potencial de crecimiento más rápido hasta 2030.

Última actualización de la página el: