Tamaño y Participación del Mercado de Verificación de Firmas

Análisis del Mercado de Verificación de Firmas por Mordor Intelligence

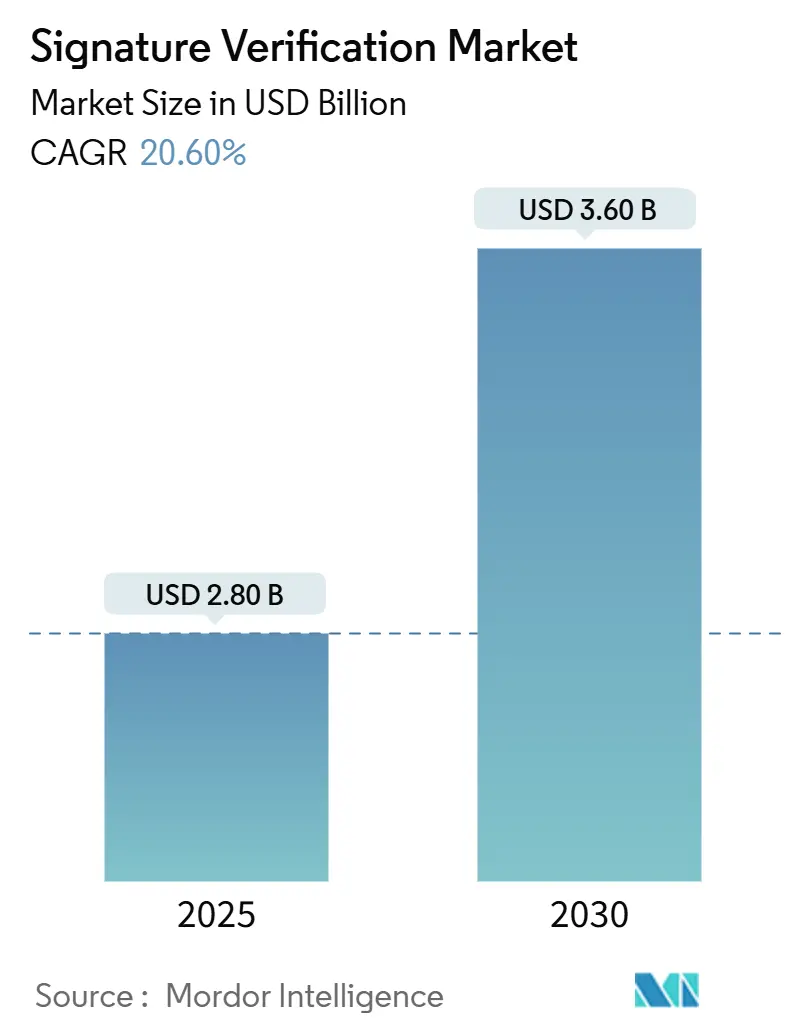

El mercado de verificación de firmas alcanzó USD 2.8 mil millones en 2025 y se espera que crezca a USD 3.6 mil millones para 2030, entregando una TCAC del 20.6% durante el período de pronóstico. El impulso es alimentado por eIDAS 2.0 en Europa y 21 CFR Parte 11 en Estados Unidos, ambos obligan a los sectores regulados a adoptar validación de firma digital confiable. Las pérdidas crecientes por fraude, los avances en análisis de falsificación impulsado por IA, y la rápida migración a la nube elevan aún más la demanda. Los programas gubernamentales que van desde procesamiento de boletas por correo asistido por IA hasta billeteras vinculadas con Aadhaar expanden casos de uso y alcance geográfico. Mientras tanto, la autenticación multimodal y los modelos de entrega API-first están reformando el posicionamiento competitivo en todo el mercado de verificación de firmas. [1]U.S. Food and Drug Administration, "21 CFR Part 11-Electronic Records; Electronic Signatures,"

Principales Conclusiones del Reporte

- Por tipo de solución, el software lideró con 58% de participación de ingresos en 2024 mientras que el software mejorado con IA se proyecta expandirse a una TCAC del 23.7% hasta 2030.

- Por modelo de implementación, on-premise mantuvo el 55% de la participación del mercado de verificación de firmas en 2024, mientras que nube/SaaS se pronostica acelerar a una TCAC del 28.2% hasta 2030.

- Por modo de autenticación, la verificación de firmas independiente representó una participación del 72% del tamaño del mercado de verificación de firmas en 2024, mientras que la autenticación multimodal está marcando una TCAC del 24.1% hasta 2030.

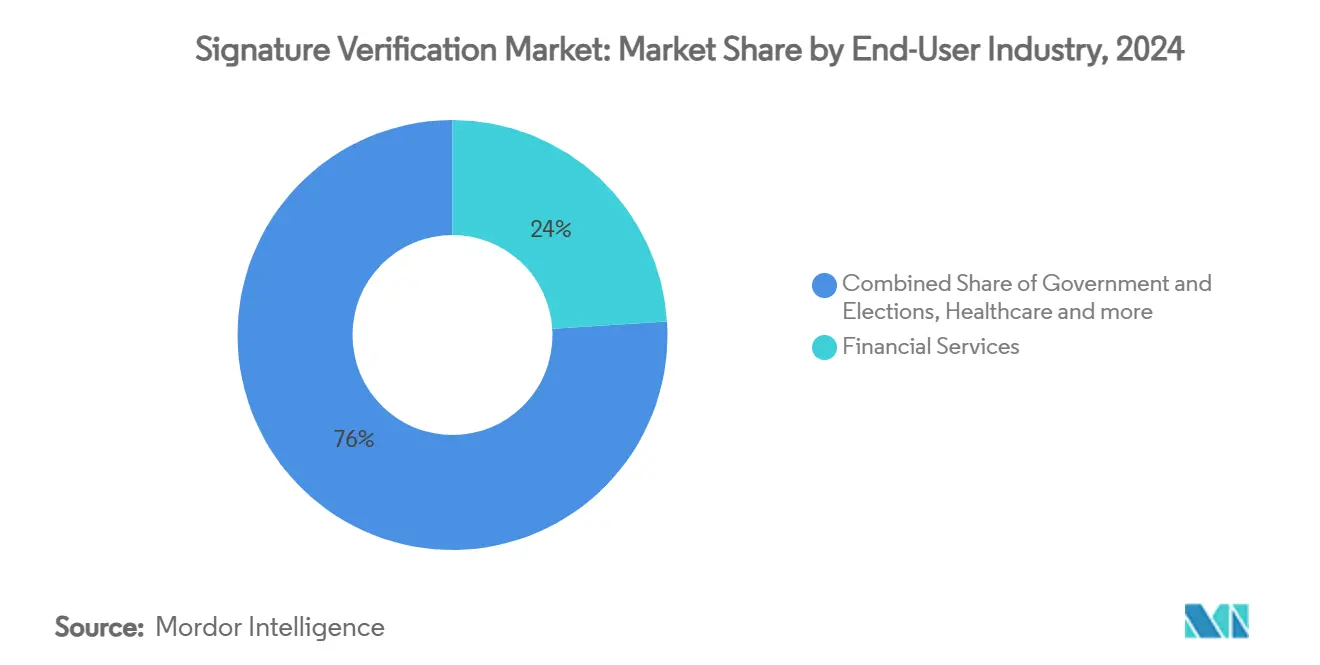

- Por industria de usuario final, los servicios financieros capturaron el 24% del mercado de 2024, sin embargo gobierno y elecciones está posicionado para la TCAC más rápida del 25.6% hasta 2030.

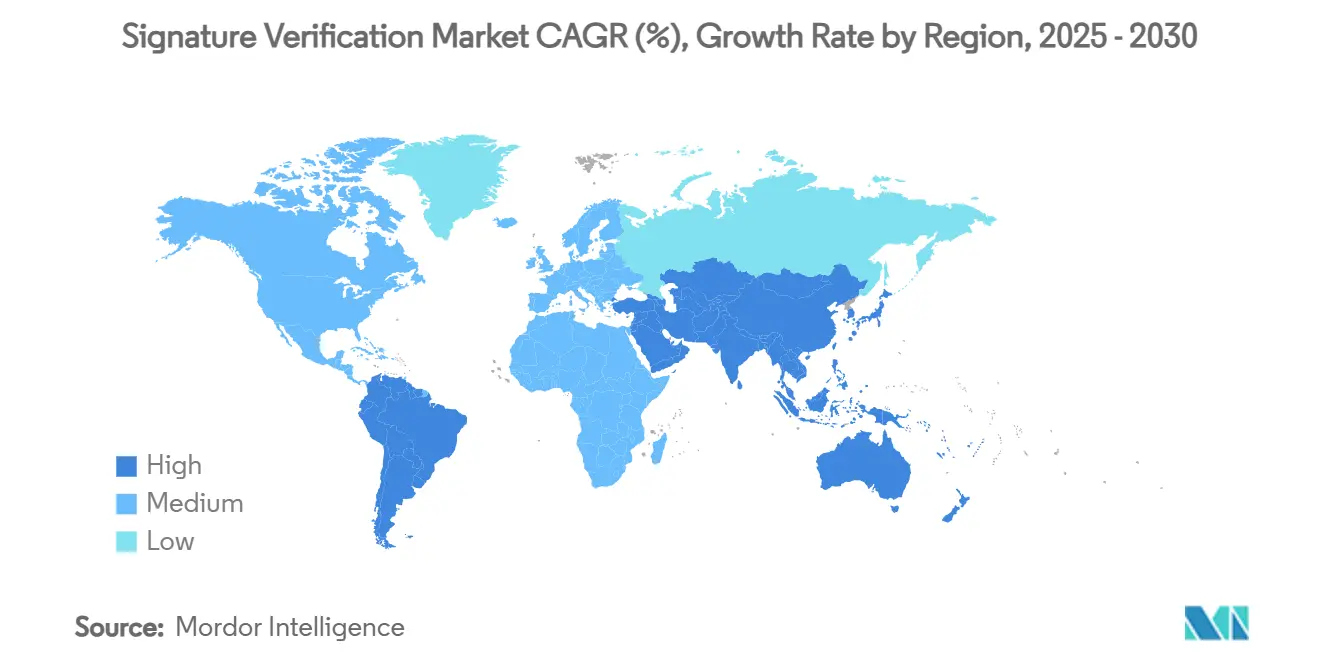

- Por geografía, América del Norte comandó el 34% de participación de ingresos en 2024; Asia Pacífico se proyecta entregar la TCAC regional más alta del 25.44% durante 2025-2030.

Tendencias e Insights del Mercado Global de Verificación de Firmas

Análisis de Impacto de Impulsores

| Mandatos de cumplimiento bajo eIDAS 2.0 y CFR Parte 11 de EE.UU. | +4.2% | Europa y América del Norte | Plazo medio (2-4 años) |

|---|---|---|---|

| Aumento en verificaciones de firmas de boletas por correo post-elecciones 2024 | +3.8% | América del Norte, con expansión a UE | Plazo corto (≤ 2 años) |

| Pérdidas por delitos financieros impulsando análisis de fraude de cheques basado en IA | +5.1% | Global, concentrado en América del Norte y Europa | Plazo corto (≤ 2 años) |

| APIs nativas en la nube integradas en suites de firma electrónica | +3.9% | Global | Plazo medio (2-4 años) |

| Algoritmos de detección de firmas falsificadas con GenAI | +2.7% | Global, adopción temprana en América del Norte | Plazo largo (≥ 4 años) |

| Billeteras de firma digital vinculadas con Aadhaar de India (UPI 3.0) | +1.3% | Asia Pacífico, principalmente India | Plazo largo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Mandatos de cumplimiento bajo eIDAS 2.0 y CFR Parte 11 de EE.UU.

El impulso armonizado desde Bruselas y Washington está forzando a las empresas a modernizar sistemas obsoletos de registros electrónicos. eIDAS 2.0 obliga a todos los ciudadanos de la UE a poseer billeteras de identidad digital interoperables para 2026, elevando el estándar para firmas electrónicas calificadas respaldadas por proveedores de servicios de confianza certificados. Simultáneamente, la guía actualizada de la FDA enfatiza pistas de auditoría y validación basada en riesgo, obligando a los patrocinadores farmacéuticos a cambiar hacia plataformas de verificación de firmas habilitadas por IA. Las multinacionales consecuentemente buscan arquitecturas de verificación unificadas que satisfagan ambos regímenes, acelerando la consolidación alrededor de proveedores en la nube capaces de cumplimiento de políticas globales.

Aumento en verificaciones de firmas de boletas por correo post-elecciones 2024

Treinta y un estados de EE.UU. ahora requieren verificación de firmas para boletas en ausencia, elevando la demanda de sistemas de alto rendimiento. El piloto de Carolina del Norte demostró que las plataformas automatizadas procesaron 1,000 boletas por hora, reduciendo el tiempo de revisión manual en 95%. California subsecuentemente mandató revisión asistida por tecnología con medidas de seguridad manuales, colocando la auditabilidad por encima de la velocidad. Los proveedores capaces de acomodar variación de firmas multiculturales y cambios relacionados con la edad comandan precios premium ya que las agencias electorales pagan por precisión, transparencia de adjudicación y características de auditoría regulatoria.[2]North Carolina State Board of Elections, "Signature Verification Pilot," dl.ncsbe.gov

Pérdidas por delitos financieros impulsando análisis de fraude de cheques basado en IA

El fraude de cheques aumentó en 2024, con 65% de las organizaciones de EE.UU. reportando ataques. Los bancos respondieron integrando motores de aprendizaje automático que marcan anomalías en tiempo real. El Check Fraud Defender de Mitek entrega detección "Día Cero" correlacionando datos de emisión, números de ruta y vectores de firma antes de contabilizar depósitos. Esfuerzos paralelos en el Tesoro de EE.UU. recuperaron USD 375 millones en pagos fraudulentos, probando el ROI del análisis de firmas potenciado por IA. Los incentivos de evitación de pérdidas así sustentan crecimiento de software de doble dígito aún en medio del escrutinio presupuestario.

APIs nativas en la nube integradas en suites de firma electrónica

El mercado está cambiando de herramientas de verificación independientes hacia servicios integrados que residen dentro de plataformas de flujo de trabajo de documentos. Adobe y DocuSign ahora exponen integraciones de servicios de confianza calificados que permiten verificaciones en tiempo real a través de dispositivos mientras honran las reglas de soberanía de datos. La entrega API-first recorta ciclos de implementación y permite a empresas más pequeñas acceder a controles de grado empresarial con precios basados en consumo. Los ingresos recurrentes por suscripción, actualizaciones de baja fricción e instancias de nube regional fortalecen el bloqueo del proveedor y aceleran el giro del mercado de verificación de firmas hacia SaaS.

Análisis de Impacto de Restricciones

| Variabilidad entre dispositivos de captura e integración de silos heredados | -2.8% | Global, agudo en mercados emergentes | Plazo medio (2-4 años) |

|---|---|---|---|

| Alto FRR en listas de votantes multiculturales provoca litigios | -1.9% | América del Norte, expandiéndose a democracias diversas | Plazo corto (≤ 2 años) |

| Límites de soberanía de datos en entrenamiento de modelos transfronterizos | -1.4% | Global, concentrado en UE y China | Plazo largo (≥ 4 años) |

| Riesgo de litigio de patentes (ej., MITK vs USAA) | -1.1% | América del Norte, derrame a mercados globales | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Variabilidad entre dispositivos de captura e integración de silos heredados

Las organizaciones a menudo dependen de un mosaico de almohadillas de firmas, tabletas y aplicaciones móviles, cada una produciendo datos a diferentes resoluciones y tasas de muestreo. Los algoritmos deben compensar curvas de presión inconsistentes y datos de temporización, lo que infla las tasas de rechazo falso y eleva el costo total de propiedad. Integrar verificación moderna con sistemas de registros heredados agrega complejidad, ya que los datos aislados previenen análisis holísticos de fraude. Las instituciones más pequeñas posponen actualizaciones porque reemplazar hardware excede los beneficios percibidos, restringiendo la adopción a corto plazo a pesar de ganancias de seguridad convincentes.

Alto FRR en listas de votantes multiculturales provoca litigios

Los verificadores automatizados clasifican mal firmas legítimas de votantes cuyos scripts difieren por idioma, edad o discapacidad. Los litigios ya han desafiado rechazos que afectan desproporcionadamente a comunidades minoritarias. Las reglas de emergencia de California ahora demandan revisión humana para todas las boletas marcadas por máquina y mandan entrenamiento para reconocer factores de variabilidad de firmas. Los gastos generales de cumplimiento elevados reducen los presupuestos del sector público y fuerzan a los proveedores a rebalancear algoritmos hacia tasas de rechazo falso más bajas, incluso a expensas de tasas de aceptación falsa marginalmente más altas. [3] California Secretary of State, "Signature Verification Emergency Regulations," sos.ca.gov

Análisis de Segmentos

Por Tipo de Solución: El Software Extiende su Liderazgo

El software representó el 58% del mercado de verificación de firmas de 2024, reflejando la adopción generalizada de modelos de IA nativos en la nube que entregan detección de fraude en tiempo real a través de canales web, móvil y sucursal. Los dispositivos de hardware como almohadillas de firmas permanecen atrincherados en entornos regulados, sin embargo su participación continuará erosionándose ya que los flujos de trabajo remotos dominan. Se pronostica que el segmento de software registre una TCAC del 23.7% hasta 2030, impulsado por SDKs que integran verificación dentro de portales bancarios, de atención médica y gubernamentales. Los proveedores están superponiendo análisis de comportamiento encima de la comparación de imágenes estáticas, reduciendo así las tasas de revisión manual y reduciendo la latencia de decisión. Los modelos desplegables en el borde abordan ubicaciones con conectividad intermitente, ampliando el atractivo a casos de uso de logística y servicio de campo. El reentrenamiento continuo de modelos también permite a los proveedores contrarrestar patrones de ataque emergentes sin cambios de código del lado del cliente, subrayando la ventaja estructural del software dentro del mercado de verificación de firmas.

El hardware, aunque de crecimiento más lento, retiene relevancia de nicho donde la custodia física de firmas de tinta húmeda es innegociable. Tribunales, notarios y laboratorios selectos de ciencias de la vida aún requieren captura en persona usando dispositivos certificados que anexan marcas de tiempo criptográficas. Sin embargo, los ciclos de adquisición en estos verticales permanecen largos, los presupuestos de capital fijos y los costos de modernización altos. Ya que la economía de la nube cambia los criterios de decisión hacia gasto operativo, muchos compradores ahora eliminan gradualmente dispositivos al final de vida útil, migrando a captura móvil más validación de IA de back-end. Esta transición refuerza la ascendencia de modelos de negocio centrados en software y cementa el enfoque del proveedor en flujos de ingresos por suscripción en lugar de ventas de hardware únicas.

Por Modelo de Implementación: Nube y SaaS Ascienden

Las implementaciones on-premises representaron el 55% del tamaño del mercado de verificación de firmas en 2024 ya que bancos, aseguradoras y empresas de ciencias de la vida altamente reguladas favorecieron control local por razones de auditoría y latencia. Sin embargo, se proyecta que las instalaciones nube/SaaS se compongan anualmente al 28.2% hasta 2030, reduciendo la brecha de base instalada en economías de escala y alcance de API universal. Las plataformas en la nube concentran el entrenamiento de modelos en entornos centralizados, aprovechando conjuntos de datos diversos que agudizan la precisión contra amenazas deepfake. El aprovisionamiento elástico de cómputo corta el gasto en infraestructura inactiva, una ventaja crítica para juntas electorales que procesan cargas de trabajo en ráfagas intensas durante períodos de votación pico.

Las zonas de nube regional apoyan mandatos de residencia de datos bajo GDPR y eIDAS 2.0 mientras mantienen motores de política uniformes. Las arquitecturas híbridas-almacenamiento local de artefactos de firmas combinado con inferencia basada en la nube-ofrecen un puente amigable al cumplimiento para adoptantes cautelosos. Los proveedores refuerzan propuestas de valor con SLAs de tiempo de actividad, parcheo automatizado y despliegues de características sin costuras que serían prohibitivos en costo en centros de datos aislados. Ya que las organizaciones concluyen que la agilidad operacional supera los riesgos de soberanía percibidos, el mercado de verificación de firmas está listo para un cambio acelerado hacia suscripciones SaaS.

Por Modo de Autenticación: Lo Multimodal Gana Tracción

Las verificaciones de firmas independientes mantuvieron el 72% de ingresos totales en 2024, subrayando décadas de dependencia institucional en autorización manuscrita. Sin embargo, la autenticación multimodal-fusionando firmas con escaneos de documentos de ID, vivacidad de selfie y biometría de comportamiento-está configurada para crecer 24.1% anualmente ya que los estafadores deepfake erosionan las defensas de factor único. Los bancos aumentan la agrupación de biometría facial de Mitek con análisis de firmas para frustrar tomas de cuenta en puntos de control de depósito remoto. Los proveedores de atención médica igualmente emparejan firmas de pacientes con ID emitida por el gobierno para formularios de consentimiento para satisfacer HIPAA y reducir responsabilidad.

En cierres de bienes raíces de alto valor, la captura simultánea de firma y rostro refuerza el no repudio sin extender tiempos de sesión más allá de umbrales de tolerancia del usuario. Los motores de puntuación adaptativa calibran factores dinámicamente-reduciendo fricción para transacciones de bajo riesgo mientras escalan a verificaciones multimodales cuando surgen anomalías. Ya que los reguladores endosan modelos de aseguramiento en capas, los proveedores que orquestan sin problemas múltiples factores dentro de una interfaz capturarán participación incremental a través del mercado más amplio de verificación de firmas.

Por Industria de Usuario Final: La Adopción Gubernamental Aumenta

Los servicios financieros contribuyeron con el 24% de ingresos del mercado en 2024, anclados por detección de fraude de cheques y cumplimiento de apertura de cuentas. Los bancos precian la precisión de verificación directamente contra ahorros de prevención de pérdidas, fomentando demanda predecible incluso cuando los ciclos de tasas de interés fluctúan. Por el contrario, gobierno y elecciones emergen como el vertical de expansión más rápida, pronosticado a una TCAC del 25.6% hasta 2030 ya que las jurisdicciones integran automatización en validación de boletas y portales de servicios ciudadanos digitales. Las especificaciones de adquisición estatal ahora listan compatibilidad de API, registros de explicabilidad y controles de revisión humana como características obligatorias, abriendo un carril para proveedores especializados que adaptan motores a pistas de auditoría estatutarias.

La atención médica acelera adopción vía flujos de trabajo de consentimiento electrónico, acortando ciclos de preparación quirúrgica y reconciliando órdenes de prescripción en sesiones de telemedicina. Los actores logísticos modernizan sistemas de prueba de entrega con captura de firma en dispositivo sincronizada a verificación en la nube, reduciendo disputas y contracargos. Los sectores legal y de bienes raíces valoran pistas de auditoría inmutables que protegen contra repudio de contratos, sosteniendo precios premium para archivos compatibles. Juntos estos verticales diversos diluyen el riesgo de concentración de ingresos y amplían el pool total direccionable del mercado de verificación de firmas. [4]North Carolina State Board of Elections, "Signature Verification Pilot," dl.ncsbe.gov

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Análisis Geográfico

América del Norte representó el 34% de ingresos de 2024, respaldado por regímenes regulatorios maduros y ecosistemas de innovación respaldados por capital de riesgo. Los estados introdujeron sistemas automatizados de firmas de boletas para mejorar la integridad electoral después del ciclo 2024, impulsando actualizaciones rápidas entre juntas electorales. Las instituciones financieras también escalaron adopción para contrarrestar esquemas de fraude de cheques que escalaron en sofisticación y escala, aprovechando análisis de IA para detectar desviaciones sutiles de firmas en tiempo de depósito. La aplicación de patentes permanece como espada de doble filo: las victorias de licencia en curso de USAA generan ingresos pero elevan costos de cumplimiento para bancos integrando módulos de depósito remoto. El enfoque de la región en preparación de auditoría bajo FDA Parte 11 solidifica aún más la demanda de plataformas especializadas que documentan proveniencia de firmas y cadena de custodia.

Asia Pacífico se pronostica entregar la TCAC regional más alta del 25.44% entre 2025 y 2030, anclado por billeteras vinculadas con Aadhaar de India y ecosistemas de pagos móviles en aumento. Volúmenes de transacciones masivos e incidentes de fraude episódicos animan al Banco de Reserva de India a endurecer normas KYC, impulsando a bancos a integrar verificación de firmas multimodal en flujos de trabajo de incorporación. Japón y Corea del Sur avanzan investigación de vena del dedo y biometría de comportamiento, a menudo emparejando esas tecnologías con análisis de firmas para inicio de sesión empresarial de alta confianza. Los mandatos de soberanía de datos locales estimulan demanda de grupos de inferencia alojados regionalmente, los cuales los hiperescaladores de nube proporcionan a través de zonas de disponibilidad en el país, asegurando que el mercado de verificación de firmas cumpla reglas de residencia estrictas mientras aún aprovecha feeds de inteligencia de amenazas globales.

La narrativa de crecimiento de Europa gira alrededor de eIDAS 2.0, que formaliza firmas electrónicas calificadas y obliga interoperabilidad transfronteriza en todo el bloque. Los proveedores de servicios de confianza certificados juegan un papel pivotal en emitir certificados digitales integrados dentro de cargas útiles de firmas, elevando requerimientos técnicos para verificación algorítmica. Brexit complica flujos de trabajo Reino Unido-UE, forzando a proveedores a mantener pilas de cumplimiento dual mientras prometen experiencias de usuario sin costuras. Las expectativas GDPR de privacidad por diseño empujan a proveedores a adoptar técnicas de aprendizaje federado, entrenando modelos sin exportar artefactos de firmas más allá de límites jurisdiccionales. Como resultado, los compradores europeos pesan precisión algorítmica junto con salvaguardas de privacidad demostrables, favoreciendo proveedores que entregan ambos.

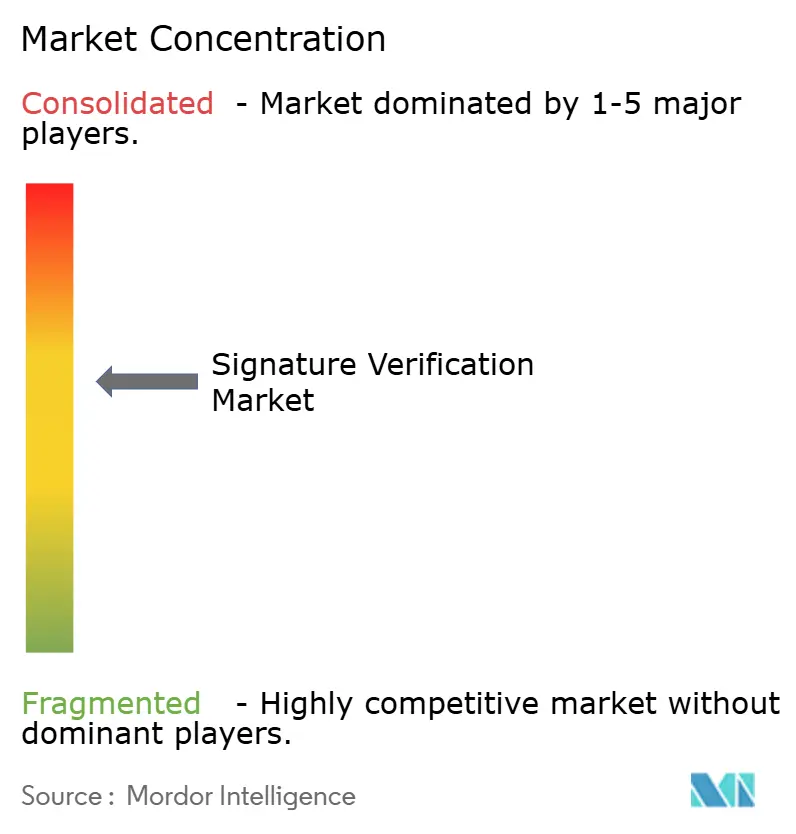

Panorama Competitivo

El mercado de verificación de firmas permanece moderadamente fragmentado, sin proveedor comandando participación de mercado dominante a través de todos los verticales y geografías. Jugadores establecidos como Mitek, Adobe, DocuSign y Entrust aprovechan portafolios de IA y propiedades de patentes para proteger margen, mientras que retadores respaldados por capital de riesgo persiguen nichos nativos en la nube. La consolidación horizontal se está acelerando ya que especialistas de verificación de identidad absorben activos específicos de firmas; la compra de Onfido por Entrust y la infusión de capital de USD 150 millones de Jumio tipifican movimientos para tejer análisis de documentos, biométricos y de firmas en una capa de orquestación.

La diferenciación tecnológica aumenta la dependencia en la amplitud de datos ingeridos durante entrenamiento de modelos y la velocidad con la cual los proveedores empujan contramedidas de falsificación de firmas a producción. La arquitectura "Día Cero" de Mitek ejemplifica el giro hacia rechazo en tiempo real de cheques fraudulentos antes de que los fondos lleguen a cuentas de clientes. Al mismo tiempo, las integraciones de confianza calificada de Adobe dan a clientes europeos cumplimiento llave en mano con eIDAS 2.0, fortaleciendo su posición dentro de flujos de trabajo regulados. Los precios tienden hacia niveles basados en consumo, recompensando clientes de alta utilización con costos por transacción más bajos mientras preservan tasas premium para cargas de trabajo del sector público que demandan pistas de auditoría exhaustivas.

El litigio de patentes inyecta tanto riesgo como oportunidad. Los acuerdos multimillonarios de USAA con grandes bancos de EE.UU. validan el valor económico de la propiedad intelectual de depósito remoto, animando a incumbentes grandes a licenciar en lugar de litigar. Sin embargo, la aplicación agresiva puede suprimir innovadores más pequeños cautelosos de exposición de infracción, potencialmente empujando al mercado hacia consorcios de licencias. Los proveedores que emparejan portafolios de patentes robustos con ecosistemas de API abierta colaborativa están posicionados para capturar ingresos OEM incrementales ya que los fabricantes de dispositivos integran verificación de firmas en la capa de silicio o firmware, extendiendo usuarios totales direccionables bien más allá de flujos de trabajo de documentos tradicionales.

Líderes de la Industria de Verificación de Firmas

-

Mitek Systems Inc.

-

DocuSign Inc.

-

IBM Corporation

-

Parascript LLC

-

Adobe Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Jumio aseguró USD 150 millones de Great Hill Partners para escalar IA de verificación de imágenes y extenderse a flujos de trabajo de firmas

- Marzo 2025: Mitek lanzó Check Fraud Defender, trayendo análisis "Día Cero" en tiempo real a cheques del Tesoro de EE.UU.

- Febrero 2025: Veriff registró 75% de crecimiento de ingresos año con año y expandió verificación de firmas habilitada por IA en América Latina.

- Enero 2025: FDA finalizó guía sobre sistemas electrónicos y firmas en investigaciones clínicas, agudizando demandas de auditoría que favorecen soluciones de verificación avanzadas

Alcance del Reporte Global del Mercado de Verificación de Firmas

El mercado de verificación de firmas se refiere al mercado de tecnologías de software y hardware utilizadas para autenticar y verificar firmas manuscritas, tanto firmas en persona como electrónicas.

El mercado de verificación de firmas está segmentado por tipo de solución (hardware y software), industria de usuario final (servicios financieros, gobierno, atención médica, transporte y logística), y geografía (América del Norte (Estados Unidos, Canadá), Europa, Asia-Pacífico, y el Resto del Mundo).

Los tamaños del mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos mencionados

| Hardware | Almohadillas y sensores de firmas |

| Terminales / quioscos biométricos | |

| Software | Verificación estática (offline) |

| Verificación dinámica (online) | |

| Plataformas SDK / API |

| On-premise |

| Nube / SaaS |

| Firma independiente |

| Multimodal (firma + imagen de doc / ID / vivacidad) |

| Servicios Financieros |

| Gobierno y Elecciones |

| Atención Médica |

| Transporte y Logística |

| Legal y Bienes Raíces |

| Otras Industrias |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente | Israel |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Solución | Hardware | Almohadillas y sensores de firmas |

| Terminales / quioscos biométricos | ||

| Software | Verificación estática (offline) | |

| Verificación dinámica (online) | ||

| Plataformas SDK / API | ||

| Por Modelo de Implementación | On-premise | |

| Nube / SaaS | ||

| Por Modo de Autenticación | Firma independiente | |

| Multimodal (firma + imagen de doc / ID / vivacidad) | ||

| Por Industria de Usuario Final | Servicios Financieros | |

| Gobierno y Elecciones | ||

| Atención Médica | ||

| Transporte y Logística | ||

| Legal y Bienes Raíces | ||

| Otras Industrias | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | Israel | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor actual del mercado de verificación de firmas?

El mercado de verificación de firmas alcanzó USD 2.8 mil millones en 2025 y se proyecta crecer a USD 3.6 mil millones para 2030 a una TCAC del 20.6%.

¿Qué modelo de implementación está creciendo más rápido?

Se pronostica que las implementaciones Nube/SaaS se expandan a una TCAC del 28.2% ya que las organizaciones favorecen verificación escalable, impulsada por API sobre sistemas on-premise.

¿Por qué la autenticación multimodal está ganando popularidad?

El fraude deepfake e identidad sintética ha expuesto limitaciones de verificaciones de factor único, así que las empresas ahora combinan firmas con datos de vivacidad, documentos de ID y de comportamiento para elevar el aseguramiento.

¿Cómo impactan las regulaciones la demanda del mercado?

EIDAS 2.0 en Europa y 21 CFR Parte 11 en Estados Unidos requieren validación de firma electrónica más fuerte, empujando a compañías a actualizar soluciones heredadas e impulsando crecimiento sostenido del mercado.

¿Qué región crecerá más rápido hasta 2030?

Se proyecta que Asia Pacífico lidere con una TCAC del 25.44%, impulsado por billeteras vinculadas con Aadhaar en India y el ecosistema de pagos móviles en expansión de la región.

Última actualización de la página el: