Tamaño y Participación del Mercado de Servicios de Seguridad Gestionados (MSSP)

Análisis del Mercado de Servicios de Seguridad Gestionados (MSSP) por Mordor Intelligence

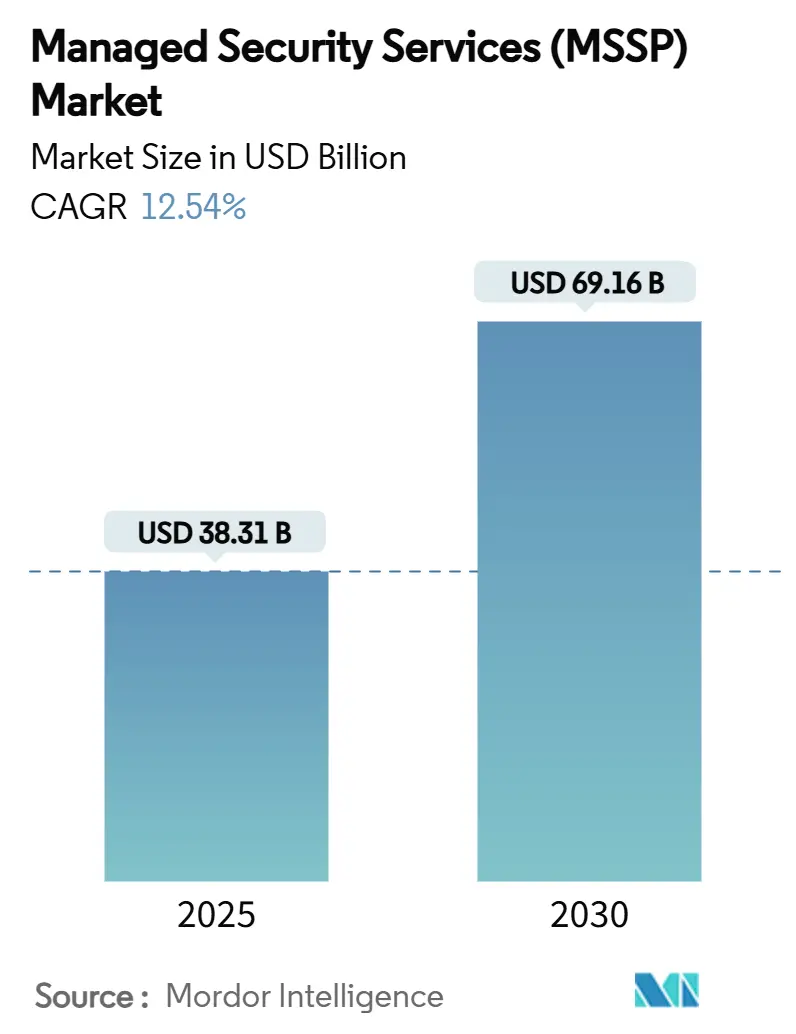

El tamaño del mercado de servicios de seguridad gestionados se sitúa en USD 38,31 mil millones en 2025 y se pronostica que alcance USD 69,16 mil millones para 2030 con una TCAC del 12,54%. La presión regulatoria intensificada, notablemente las directivas DORA y NIS2 de la Unión Europea, impulsa a las empresas a integrar controles de seguridad en la etapa de diseño en lugar de añadirlos posteriormente. Las organizaciones están pasando de defensas reactivas a detección predictiva de amenazas habilitada por IA que escala a través de entornos híbridos. La migración acelerada a la nube, el aumento de las superficies de ataque multi-nube y una escasez intensificada de talento cibernético amplían aún más la demanda de externalización. La competencia se está intensificando mientras los hiperescaladores de nube integran análisis de seguridad en sus plataformas, forzando a los proveedores tradicionales a diferenciarse a través de experiencia vertical y arquitecturas de seguridad unificadas. La consolidación continúa, con el acuerdo de USD 859 millones entre Sophos-Secureworks de 2024 mostrando la urgencia de los proveedores por adquirir capacidades analíticas avanzadas.

Puntos Clave del Informe

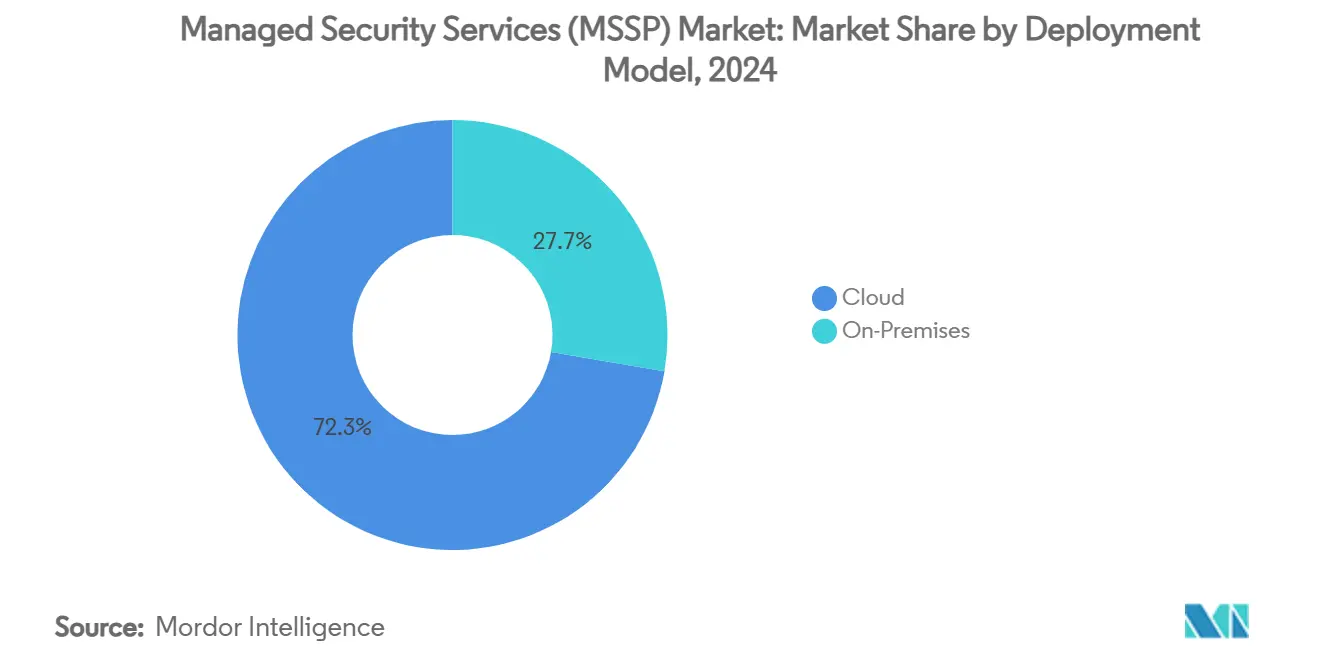

- Por modelo de implementación, los servicios basados en la nube lideraron con el 72,3% de la participación del mercado de servicios de seguridad gestionados en 2024; local se rezaga mientras la nube crece a una TCAC del 14,7% hasta 2030.

- Por tipo de servicio, Detección y Respuesta Gestionada capturó el 27,3% del tamaño del mercado de servicios de seguridad gestionados en 2024 y se expande a una TCAC del 12,9%.

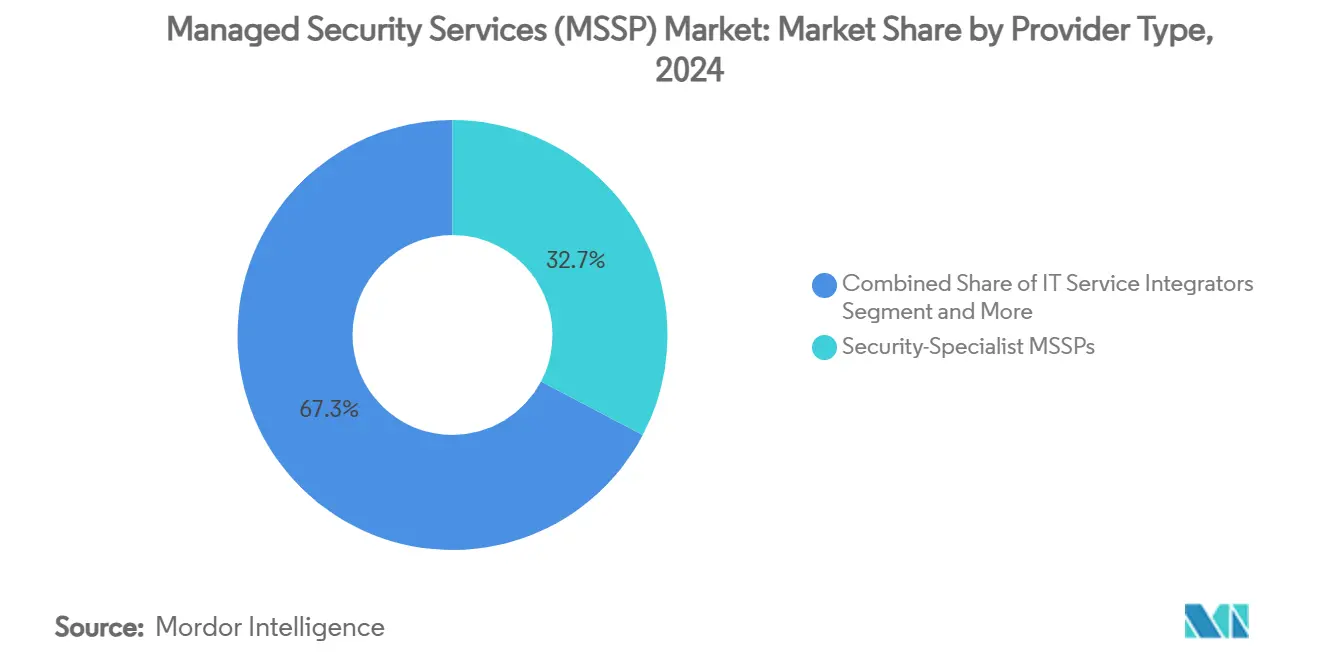

- Por tipo de proveedor, los MSSPs Especialistas en Seguridad mantuvieron el 32,7% de participación de ingresos en 2024, mientras que los MSSPs Hiperescaladores de Nube registran la TCAC más alta del 14,2% hasta 2030.

- Por industria de usuario final, BFSI lideró con el 24,7% de la participación del mercado de servicios de seguridad gestionados en 2024; salud avanza más rápido con una TCAC del 13,4%.

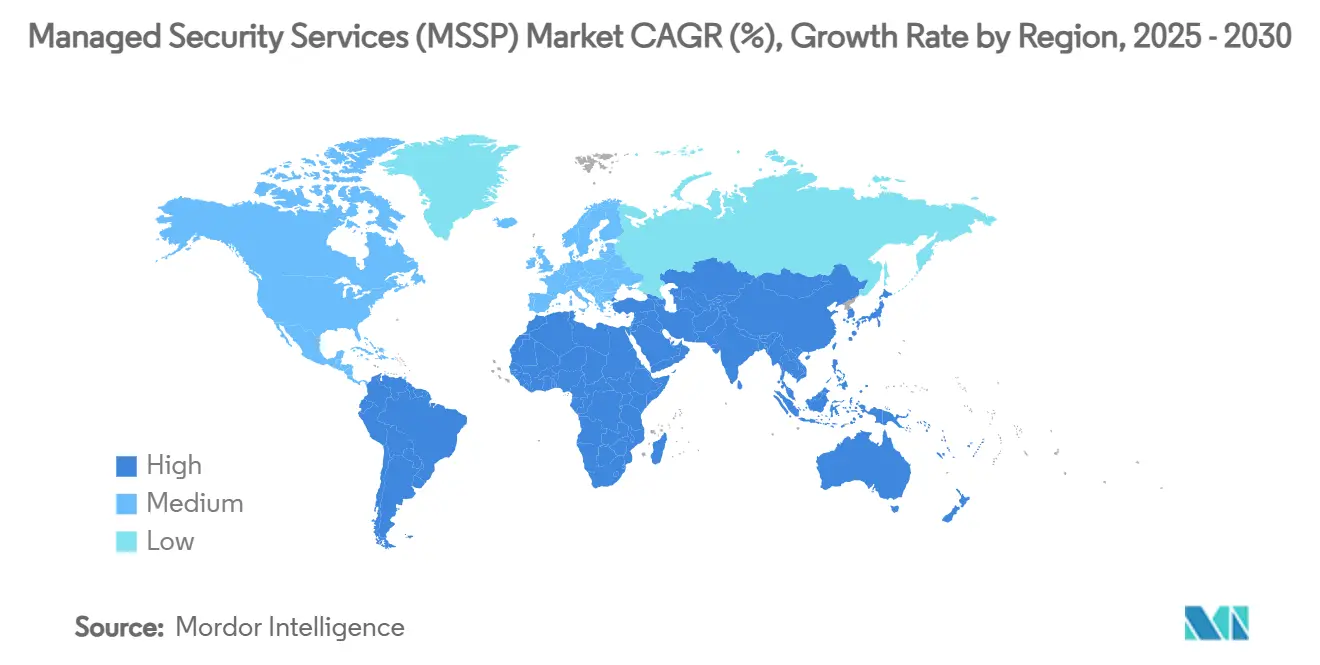

- Por geografía, América del Norte comandó el 29,3% de participación de ingresos en 2024; Asia-Pacífico registra la TCAC más alta del 13,1% hacia 2030.

Tendencias e Insights del Mercado Global de Servicios de Seguridad Gestionados (MSSP)

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de automatización SOC liderada por IA y adopción XDR | +2.1% | Global, con América del Norte y UE liderando | Mediano plazo (2-4 años) |

| Escalada de superficie de ataque multi-nube | +1.8% | Global, concentrado en Asia-Pacífico y América del Norte | Corto plazo (≤ 2 años) |

| Mandatos de cumplimiento por diseño (DORA, NIS2, SEC) | +2.3% | UE primario, América del Norte secundario | Corto plazo (≤ 2 años) |

| Crisis de costos y talento impulsando MSS co-gestionado | +1.9% | Global, agudo en Asia-Pacífico y MEA | Mediano plazo (2-4 años) |

| Auge de precios basados en uso y agrupación MDR | +1.2% | América del Norte y UE núcleo, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Urgencia de encriptación resistente a cuántica | +0.9% | Global, gobierno y BFSI prioridad | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de automatización SOC liderada por IA y adopción XDR

Las organizaciones están integrando inteligencia artificial en centros de operaciones de seguridad para acortar ciclos de detección y respuesta y limitar la fatiga de analistas. Security Copilot de Microsoft integrado con Defender XDR reduce el tiempo medio de respuesta en 40% y recorta falsos positivos en 60%, mostrando cómo la IA generativa acelera el triaje y mejora la fidelidad. Cortex XSIAM de Palo Alto Networks ya procesa 1 billón de eventos diarios para exponer rutas de ataque ocultas, permitiendo a los MSSPs entregar SLAs basados en resultados que justifican precios premium.[1]Palo Alto Networks, "Cortex XSIAM: Autonomous SOC Platform," paloaltonetworks.comEl enfoque también mitiga escaseces de talento, permitiendo monitoreo 24/7 con equipos de analistas más pequeños. Mientras los competidores nativos de IA proliferan, los proveedores tradicionales arriesgan compresión de margen a menos que integren investigación y respuesta autónomas a escala. Durante el mediano plazo, los MSSPs exitosos fusionarán modelos de IA con inteligencia de amenazas propietaria para anticipar ataques antes del compromiso inicial.

Escalada de superficie de ataque multi-nube

La amplia adopción de AWS, Azure y Google Cloud crea visibilidad fragmentada, dejando brechas de seguridad que los hackers explotan. CrowdStrike registró un aumento del 75% año tras año en intrusiones en la nube durante 2024, impulsado por configuraciones erróneas e identidades con exceso de privilegios. Las empresas ahora manejan 3,2 integraciones de seguridad por nube, agravando el ruido de alertas. La plataforma SecOps de Google Cloud procesa 400 mil millones de señales cada día, ilustrando el poder analítico necesario para filtrar amenazas genuinas.[2]Thales Group, "Thales and Google Cloud Partner on Global SOC Platform," thalesgroup.com Los MSSPs capaces de ingerir telemetría de múltiples nubes en una sola estructura analítica ganan participación simplificando operaciones y reduciendo gastos generales de herramientas. En el corto plazo, la demanda de monitoreo de amenazas nativo de la nube supera la oferta de expertos calificados, alimentando crecimiento de dos dígitos en todo el mercado de servicios de seguridad gestionados.

Mandatos de cumplimiento por diseño (DORA, NIS2, SEC)

Los reguladores ahora esperan monitoreo continuo y notificación de brechas en tiempo real. Desde enero de 2025, DORA impone controles estrictos de riesgo TIC en entidades financieras de la UE, con penalizaciones hasta el 2% del volumen de negocios global. Las reglas de la SEC obligan a empresas cotizadas en EE.UU. a divulgar incidentes cibernéticos materiales dentro de 4 días hábiles, elevando el enfoque a nivel de directorio en preparación para brechas. NIS2 amplía el alcance a 18 sectores críticos, introduciendo multas de EUR 10 millones o más por fallas. Los MSSPs que entregan paneles de cumplimiento automatizados e informes listos para reguladores comandean márgenes más altos mientras reducen gastos generales de auditoría empresarial. Durante los próximos dos años, el pensamiento de cumplimiento por diseño influye en cada nueva decisión de arquitectura de seguridad, intensificando renovaciones de suscripciones en todo el mercado de servicios de seguridad gestionados.

Crisis de costos y talento impulsando MSS co-gestionado

Una vacante de 18 meses para roles cibernéticos senior y 23% de inflación anual en costos de licencias de herramientas son insostenibles para muchos CISOs. Los acuerdos co-gestionados permiten a las empresas mantener supervisión estratégica mientras externalizan búsqueda profunda de amenazas, escaneo de vulnerabilidades y respuesta a incidentes. La investigación de N-able muestra que los clientes en contratos co-gestionados mejoran el tiempo medio de detección en 34% y reducen incidentes de seguridad en 42%. Las organizaciones de mercado medio adoptan el modelo más rápido ya que equilibra confianza y presupuesto. En APAC y MEA, las escaseces de analistas certificados son agudas, por lo que los proveedores que ofrecen personal flexible y marcos de gobernanza compartida están ganando acuerdos multi-anuales. Durante el mediano plazo, el arquetipo co-gestionado se convierte en el punto de entrada para clientes reticentes a renunciar al control total.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Déficit persistente de confianza en soberanía de datos | -1.4% | UE y Asia-Pacífico primario, impulsado por regulación | Mediano plazo (2-4 años) |

| Proliferación de herramientas y complejidad de integración | -1.1% | Global, agudo en grandes empresas | Corto plazo (≤ 2 años) |

| Escalada de exposición de responsabilidad para MSSPs | -0.8% | América del Norte y UE, impulsado por seguros | Largo plazo (≥ 4 años) |

| Oferta corta de especialistas en seguridad OT | -0.9% | Global, crítico en manufactura y energía | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Déficit persistente de confianza en soberanía de datos

Los clientes europeos se resisten a enviar telemetría a SOCs fuera de las fronteras de la UE incluso cuando los proveedores presumen cláusulas GDPR. India, China y Brasil imponen estatutos de localización que fragmentan modelos de entrega global, aumentando gastos generales del proveedor. La brecha de Marks & Spencer de 2025, rastreada hasta un proveedor tercero, costó EUR 300 millones en ventas perdidas y amplificó preocupaciones sobre cadenas de suministro extendidas.[3]Sangfor Technologies, "Lessons from the 2025 Marks & Spencer Supply-Chain Breach," sangfor.com Para ganar contratos, los MSSPs añaden huellas SOC domésticas y garantizan residencia para registros sensibles, pero duplicar infraestructura erosiona márgenes. Durante los próximos tres años, las limitaciones de soberanía de datos atemperan el crecimiento en verticales fuertemente reguladas incluso mientras la demanda aumenta.

Proliferación de herramientas y complejidad de integración

Las empresas ejecutan 45-60 herramientas dispares, creando fatiga de alertas y brechas de integración que los adversarios explotan. Kaspersky encuentra que los fabricantes implementan 12 productos separados de seguridad OT, complicando ciclos de parches y elevando riesgo. Cuando los MSSPs superponen su propia pila tecnológica, enfrentan personalización API costosa. Las ineficiencias retrasan la detección y aumentan costos de servicio, estrechando la ventana de rentabilidad del proveedor. Hasta que las plataformas unificadas maduren, las implementaciones a gran escala experimentarán fricción de incorporación que ralentiza la expansión del mercado de servicios de seguridad gestionados.

Análisis de Segmentos

Por Modelo de Implementación: La Seguridad Nativa de la Nube Domina

Los servicios basados en la nube representaron el 72,3% del mercado de servicios de seguridad gestionados en 2024 mientras las empresas re-plataformaron controles de seguridad junto con cargas de trabajo. Se pronostica que el segmento se expanda a una TCAC del 14,7% hasta 2030, reflejando confianza en la resistencia del hiperescalador y análisis infundidos con IA. Los proveedores operan PoPs globales que ingieren registros a escala de petabytes, luego aplican aprendizaje automático para detectar movimiento lateral en minutos. Los beneficios de costo agravan la adopción: los CIOs reportan 45% menor costo total de propiedad y 60% tiempo más rápido al valor comparado con implementaciones centradas en dispositivos. Los modelos locales persisten en defensa y entornos altamente clasificados donde los mandatos de separación aérea anulan preocupaciones de escalabilidad. Los enfoques híbridos emergen, con registros sensibles almacenados localmente mientras la telemetría no clasificada fluye a SIEMs en la nube para análisis agregados. El tamaño del mercado de servicios de seguridad gestionados para implementaciones en la nube está listo para ampliar su ventaja mientras 5G y computación en el borde empujan volúmenes de telemetría más altos. Mientras tanto, los proveedores rediseñan SLAs alrededor de garantías de latencia y tiempo de actividad para tranquilizar a clientes regulados.

Las arquitecturas de nube de segunda generación enfatizan integración a nivel de API en lugar de dispositivos virtuales de levantar y cambiar. La alianza de Zscaler con BT ilustra el modelo: BT canaliza 400 mil millones de sesiones diarias a través de la nube de Zscaler para obtener puntuación de riesgo en tiempo real en cada transacción. Tal escala entrega inteligencia de amenazas inaccesible a implementaciones aisladas, creando un bucle de retroalimentación que mejora continuamente la detección. Las tensiones geopolíticas, sin embargo, fuerzan a los hiperescaladores a construir nubes soberanas, lo que puede diluir beneficios de centralización. No obstante, con la adopción de SaaS en dígitos dobles, el mercado de servicios de seguridad gestionados continúa pivotando decisivamente hacia la entrega nube-primero.

Por Tipo de Servicio: MDR Lidera la Evolución de Detección de Amenazas

Detección y Respuesta Gestionada mantuvo el 27,3% de la participación del mercado de servicios de seguridad gestionados en 2024, registrando una TCAC del 12,9% mientras los clientes demandan contención activa en lugar de monitoreo solo de tickets. MDR fusiona telemetría de endpoints, datos de flujo de red y contexto de identidad para exponer comportamiento anómalo. Los proveedores acoplan ojos de analistas 24/7 con libros de jugadas de respuesta automatizada, aislando hosts de paciente cero en segundos. La gestión tradicional de firewall enfrenta comoditización, pero permanece necesaria para controles de perímetro impulsados por cumplimiento. Los servicios de confianza cero centrados en identidad están aumentando, particularmente entre empresas de tamaño medio pesadas en SaaS.

Las plataformas MDR habilitadas por IA como Managed XSIAM de Red Canary aprovechan motores de correlación de registros para reducir tiempo de permanencia y contraer impacto de brechas. El emparejamiento incrementado de MDR con gestión de vulnerabilidades soporta bucles de remediación continua. La mitigación de DDoS permanece relevante para aseguramiento de tiempo de actividad, mientras que los servicios de IAM gestionados cierran brechas de escalada de privilegios. En general, los paquetes MDR en capas posicionan a los proveedores como socios estratégicos, sustentando contratos pegajosos de tres a cinco años que aumentan el tamaño del mercado de servicios de seguridad gestionados para ofertas enfocadas en resultados.

Por Tipo de Proveedor: Los Especialistas Enfrentan Desafío de Hiperescaladores

Los MSSPs especialistas en seguridad capturaron el 32,7% de ingresos en 2024 debido a profundidad de dominio y fuentes de amenazas curadas. Sin embargo, los MSSPs alineados con hiperescaladores se están expandiendo a una TCAC del 14,2%, alimentados por acceso de telemetría nativa y herramientas de IA integradas en consolas de nube. Las empresas que migran cargas de trabajo a nubes públicas ven la seguridad de panel único de vidrio atractiva, erosionando lealtad a proveedores independientes. Los integradores de TI y operadores de telecomunicaciones pivotan agrupando conectividad segura con servicios SOC, persiguiendo margen en análisis de valor agregado en lugar de ancho de banda.

AT&T Dynamic Defense fusiona datos de borde de red con el motor de amenazas de Palo Alto para diferenciarse en visibilidad de extremo a extremo. Las prácticas cibernéticas lideradas por consultoría se enfocan en gobernanza, riesgo y cumplimiento donde los márgenes de asesoría permanecen robustos. Las M&A continuas de USD 45,7 mil millones en 2024 aceleran convergencia, provocando que jugadores de nivel medio formen alianzas o arriesguen irrelevancia. Mientras los hiperescaladores enfatizan seguridad llave en mano, los especialistas se enfocan en nichos verticales como OT o cripto-agilidad, sosteniendo diversidad dentro del mercado de servicios de seguridad gestionados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: Salud Acelera Pasando BFSI

BFSI retuvo el primer puesto con el 24,7% de participación del mercado de servicios de seguridad gestionados en 2024, pero el crecimiento se está aplanando relativo a años anteriores. Las reglas estrictas DORA y SEC mantienen el gasto elevado, sin embargo, los bancos han madurado prácticas SOC y negocian agresivamente en precio. Salud, registrando una TCAC del 13,4%, ahora impulsa expansión incremental. La digitalización de flujos de trabajo clínicos, proliferación de dispositivos IoT médicos y estatutos de privacidad más estrictos empujan a hospitales hacia monitoreo externalizado.

La adopción de BestSelf Behavioral Health de SOC gestionado 24/7 ejemplifica cómo los proveedores mitigan exposición de datos de pacientes mientras aprovechan libros de jugadas regulatorios de MSSP. Las entidades gubernamentales y de defensa valoran SOCs con separación aérea, mientras la manufactura lidia con brechas de visibilidad de activos OT. El comercio minorista y comercio electrónico dependen de seguridad de datos de portadores de tarjetas y defensa contra bots, pero la estacionalidad moldea ciclos de adquisición. Las utilidades de energía priorizan adherencia NERC CIP e IEC 62443, demandando ingenieros versados en protocolos SCADA. Estos matices verticales alientan a los MSSPs a crear líneas de servicio específicas de la industria, profundizando segmentación en todo el mercado de servicios de seguridad gestionados.

Análisis Geográfico

América del Norte mantuvo el 29,3% de ingresos globales en 2024, impulsada por reglas estrictas de divulgación de la SEC y acceso fácil a financiamiento de capital de riesgo que alimenta innovación de seguridad. Las empresas de EE.UU. lideran adopción de SOCs impulsados por IA y pilotos resistentes a cuántica, mientras las utilidades canadienses se enfocan en endurecimiento de infraestructura crítica alineado con orientación C-SCRM. El corredor automotriz de México abraza SOCs co-gestionados para compensar déficits de talento. A pesar de saturación en grandes empresas, la penetración de mercado medio permanece subrayada por el impacto financiero de ransomware, sosteniendo gasto de dos dígitos.

Asia-Pacífico está creciendo más rápido a una TCAC del 13,1% hasta 2030. Los fabricantes de Japón fortifican activos OT después de múltiples brechas de cadena de suministro; China enfatiza plataformas SOC desarrolladas domésticamentre bajo mandatos de localización de datos; las pequeñas y medianas empresas de India externalizan monitoreo de registros para cerrar déficits de habilidades. Los bancos ASEAN enfrentan aumentos de fraude de pagos digitales, empujando a reguladores a aumentar multas de reporte de brechas que impulsan demanda del mercado de servicios de seguridad gestionados. Corea del Sur pionera marcos de protección 5G-edge, posicionando MSSPs locales como exportadores de análisis de amenazas centrado en MEC.

Europa avanza constantemente debido a DORA y NIS2. Alemania invierte en defensas de control industrial, el Reino Unido enfatiza resistencia del sector financiero post-Brexit, y Francia nutre SOCs de nube soberana. Las PYMES del Mediterráneo recurren a suscripciones MDR para cumplir prerequisitos de seguros. Las estipulaciones de residencia de datos favorecen construcciones SOC regionales, obligando a proveedores globales a asociarse con operadores de centros de datos domésticos. Colectivamente, la armonización regulatoria e iniciativas de financiamiento anclan un mercado de servicios de seguridad gestionados impulsado por cumplimiento en todo el continente.

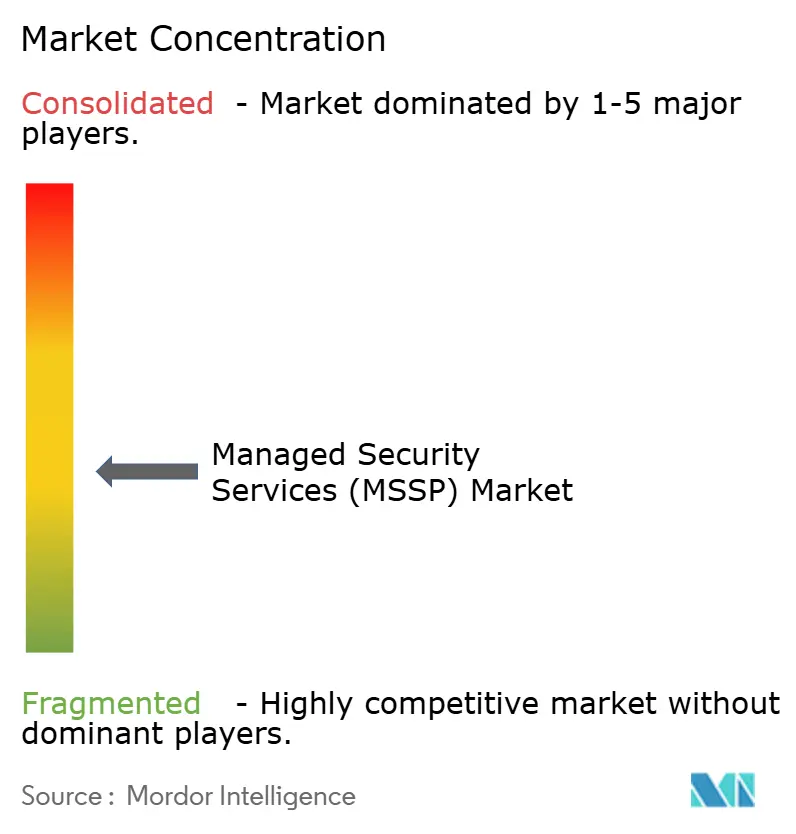

Panorama Competitivo

El mercado permanece moderadamente fragmentado ya que ningún proveedor singular excede un tercio de ingresos. Especialistas en seguridad, afiliados de hiperescaladores, operadores de telecomunicaciones y prácticas de consultoría compiten por participación de cartera. Los entrantes AI-primero presumen MTTR más rápido, inundando prospectos con estadísticas de referencia; los incumbentes responden integrando pilas XDR y automatizando libros de jugadas. Las alianzas estratégicas aumentan: Verizon se asocia con Accenture para servicios de identidad, Kyndryl se asocia con Microsoft para gestión de postura de seguridad de datos. La convergencia de plataformas sustenta USD 45,7 mil millones de M&A de 2024, epitomizada por Sophos adquiriendo Secureworks para acoplar telemetría de endpoint y red.

Las oportunidades de espacio en blanco emergen alrededor de visibilidad OT, migración cripto-segura cuántica y facturación basada en uso. Los proveedores que capturan telemetría única-redes móviles, enlaces satelitales o sensores industriales-se diferencian a través de inteligencia de amenazas propietaria. Aún así, exposición de responsabilidad y limitaciones de seguros disuaden a entrantes más pequeños. Durante 2025-2028, espere más roll-ups mientras MSSPs de capitalización media buscan capital para financiar huellas SOC soberanas requeridas por reguladores locales. La competencia, sin embargo, también se amplía: los hiperescaladores de nube integran confianza cero y SIEM en paquetes de suscripción, desafiando a proveedores SOC independientes a justificar valor incremental.

Líderes de la Industria de Servicios de Seguridad Gestionados (MSSP)

-

AT&T Inc.

-

Secureworks Corp.

-

Broadcom Inc.

-

Trustwave Holdings, Inc. (the Chertoff Group)

-

Fortra, Llc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: T-Mobile y Palo Alto Networks lanzaron T-Mobile SASE con Palo Alto Networks, combinando cobertura nacional 5G Advanced y Prisma SASE para entregar conectividad y seguridad unificadas.

- Abril 2025: Kyndryl y Microsoft presentaron Kyndryl Consult Data Security Posture Management, usando IA nativa de Azure para fortalecer protección de datos de nube híbrida.

- Abril 2025: AT&T y Palo Alto Networks introdujeron AT&T Dynamic Defense, mezclando telemetría de red con prevención impulsada por IA para respuesta de riesgo en tiempo real.

- Marzo 2025: Verizon Business y Accenture formaron una asociación para mejorar identidad, XDR gestionado y servicios de asesoría de riesgo cibernético.

- Enero 2025: Cognizant se asoció con CrowdStrike para emparejar la plataforma Falcon con el marco Neuro Cybersecurity de Cognizant para defensa mejorada contra brechas en la nube.

Alcance del Informe Global del Mercado de Servicios de Seguridad Gestionados (MSSP)

El mercado de servicios de seguridad gestionados se define por los ingresos generados de soluciones diversas utilizadas en varias industrias mundialmente. El análisis se basa en investigación tanto primaria como secundaria, capturando insights del mercado. Profundiza en los impulsores clave y restricciones que moldean el crecimiento del mercado.

El mercado de servicios de seguridad gestionados está segmentado por tipo de implementación (local y nube), por tipo de solución (detección y prevención de intrusiones, prevención de amenazas, servicios distribuidos de denegación, gestión de firewall, seguridad de endpoint, y evaluación de riesgos), por proveedor de servicios de seguridad gestionados (proveedores de servicios de TI, especialista en seguridad gestionada, y proveedor de servicios de telecomunicaciones), por industria de usuario final (BFSI, gobierno y defensa, comercio minorista, manufactura, salud y ciencias de la vida, TI y telecomunicaciones, y otras verticales de usuario final), y por geografía (América del Norte, Europa, Asia Pacífico, América Latina, y Oriente Medio y África). El informe ofrece pronósticos de mercado y tamaño en valor (USD) para todos los segmentos anteriores.

| Local |

| Nube |

| Detección y Respuesta Gestionada (MDR) |

| Gestión de Firewall y UTM |

| Detección/Prevención de Intrusiones |

| IAM Gestionado y Confianza Cero |

| Prevención de DDoS y Amenazas |

| Gestión de Vulnerabilidades y Parches |

| Otros |

| Integradores de Servicios de TI |

| MSSPs Especialistas en Seguridad |

| MSSPs Liderados por Telecomunicaciones |

| MSSPs de Hiperescaladores de Nube |

| Prácticas Cibernéticas Lideradas por Consultoría |

| BFSI |

| Gobierno y Defensa |

| Salud y Ciencias de la Vida |

| Manufactura e Industrial |

| Comercio Minorista y Comercio Electrónico |

| TI y Telecomunicaciones |

| Energía y Servicios Públicos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Sudeste Asiático | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Modelo de Implementación | Local | ||

| Nube | |||

| Por Tipo de Servicio | Detección y Respuesta Gestionada (MDR) | ||

| Gestión de Firewall y UTM | |||

| Detección/Prevención de Intrusiones | |||

| IAM Gestionado y Confianza Cero | |||

| Prevención de DDoS y Amenazas | |||

| Gestión de Vulnerabilidades y Parches | |||

| Otros | |||

| Por Tipo de Proveedor | Integradores de Servicios de TI | ||

| MSSPs Especialistas en Seguridad | |||

| MSSPs Liderados por Telecomunicaciones | |||

| MSSPs de Hiperescaladores de Nube | |||

| Prácticas Cibernéticas Lideradas por Consultoría | |||

| Por Industria de Usuario Final | BFSI | ||

| Gobierno y Defensa | |||

| Salud y Ciencias de la Vida | |||

| Manufactura e Industrial | |||

| Comercio Minorista y Comercio Electrónico | |||

| TI y Telecomunicaciones | |||

| Energía y Servicios Públicos | |||

| Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Sudeste Asiático | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño del mercado global de servicios de seguridad gestionados en 2025?

El mercado está valorado en USD 38,31 mil millones en 2025.

¿Qué modelo de implementación actualmente comanda la mayor participación del mercado de servicios de seguridad gestionados?

La entrega basada en la nube lidera con una participación del 72,3% a partir de 2024.

¿Qué región geográfica se espera que crezca más rápido en servicios de seguridad gestionados?

Se pronostica que Asia-Pacífico crezca a una TCAC del 13,1% hasta 2030.

¿Qué nueva regulación está acelerando la adopción de servicios de seguridad gestionados en Europa?

La Ley de Resistencia Operacional Digital (DORA) requiere gestión continua de riesgo TIC para entidades financieras a partir de enero de 2025.

Última actualización de la página el: