Tamaño y Participación del Mercado de Hidrolizado de Proteínas

Análisis del Mercado de Hidrolizado de Proteínas por Mordor Intelligence

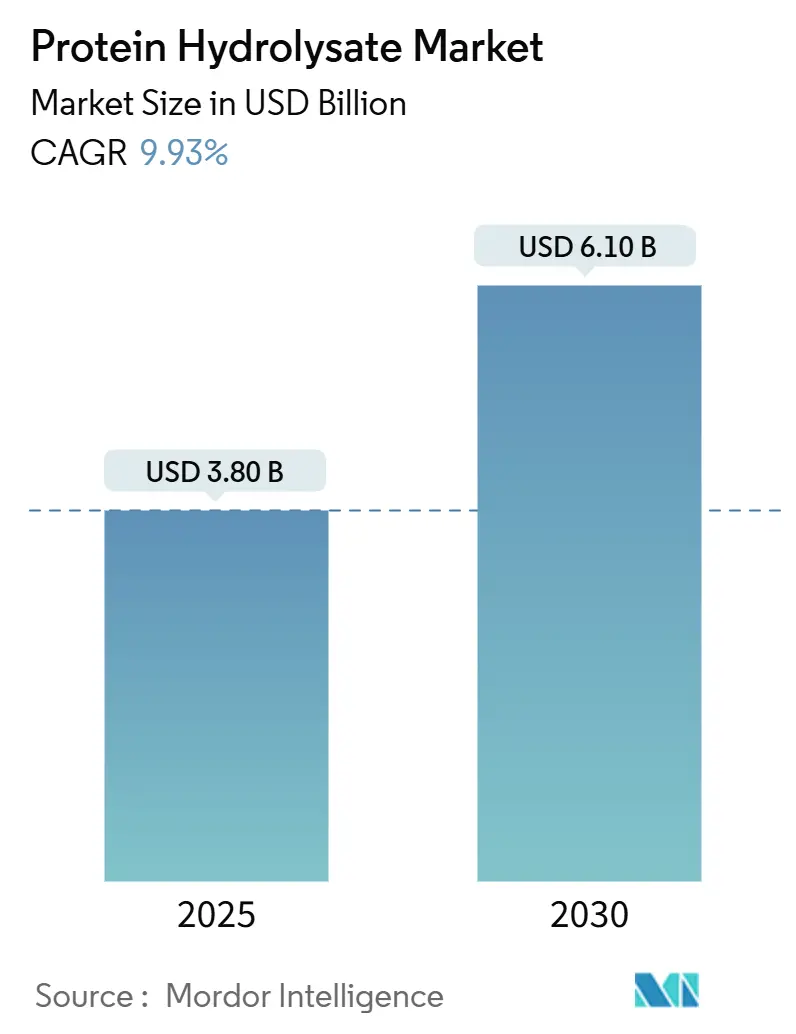

El mercado de hidrolizados de proteínas está valorado en USD 3.8 mil millones en 2025 y se prevé que alcance USD 6.1 mil millones en 2030, avanzando a una TCAC del 9.93%. El uso creciente de proteínas hidrolizadas en fórmulas infantiles, bebidas de recuperación deportiva y nutrición clínica especializada refuerza el crecimiento. La fuerte alineación regulatoria en América del Norte y Europa, combinada con el aumento de los ingresos disponibles en Asia-Pacífico, estimula la demanda de péptidos personalizados que ofrecen biodisponibilidad comprobada mientras cumplen con las expectativas de etiquetas limpias. El progreso tecnológico-incluyendo fermentación de precisión, pretratamiento ultrasónico e inmovilización enzimática-reduce el amargor y mejora los atributos funcionales, respaldando lanzamientos de nuevos productos que atraen inversión de marcas. Los fabricantes también se benefician de los movimientos globales hacia proteínas libres de alérgenos y sostenibles, ya que los hidrolizados de origen vegetal ganan tracción en alternativas lácteas y formatos de bebidas transparentes.

Conclusiones Clave del Informe

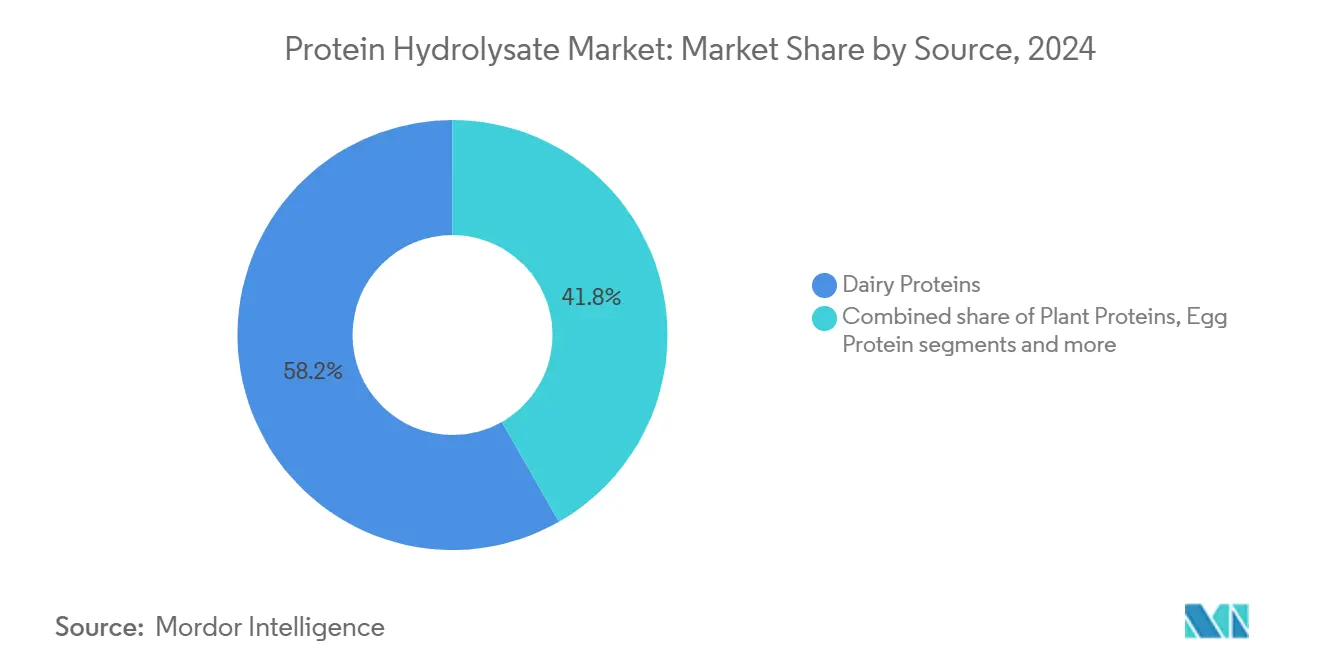

- Por fuente, la proteína láctea representó el 58.24% de la participación del mercado de hidrolizados de proteínas en 2024, mientras que la proteína vegetal se proyecta expandirse a una TCAC del 10.86% hasta 2030.

- Por grado de hidrólisis, los productos de DH medio tuvieron una participación del 48.14% del tamaño del mercado de hidrolizados de proteínas en 2024; se espera que las ofertas de DH alto crezcan a una TCAC del 11.91% hasta 2030.

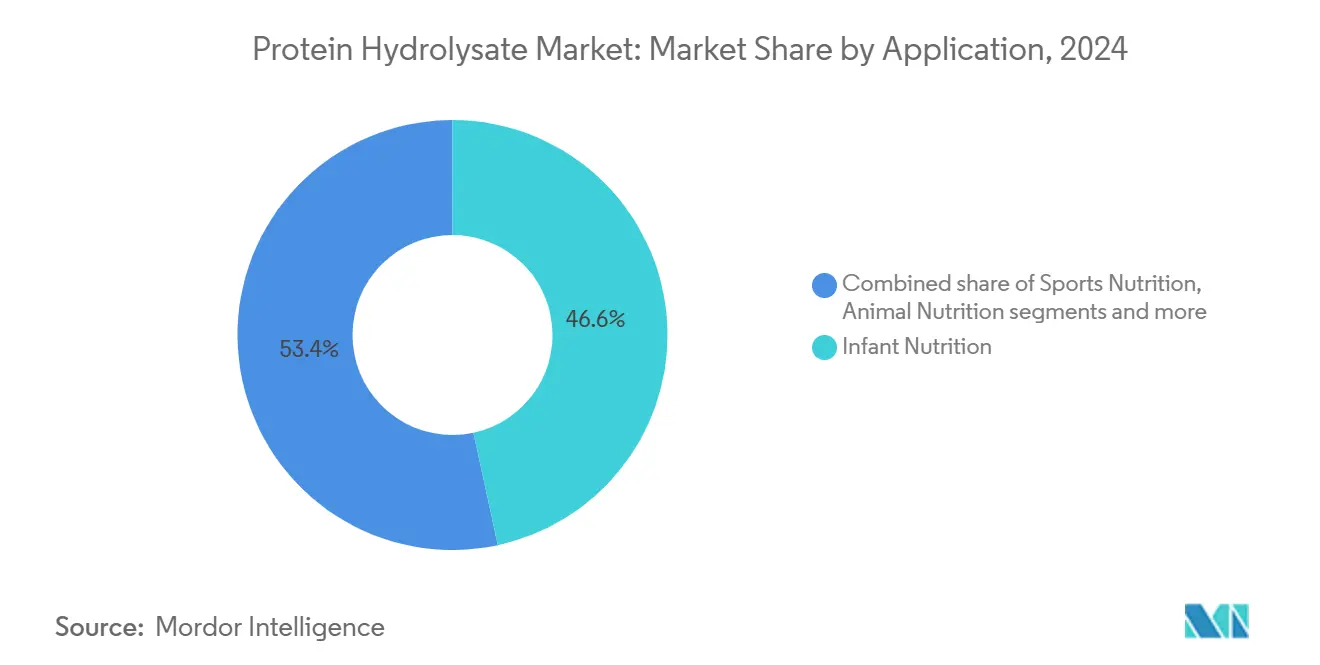

- Por uso final, la nutrición infantil dominó con una participación del 46.63% en 2024; se prevé que la nutrición deportiva registre la TCAC más rápida del 13.28% durante 2025-2030.

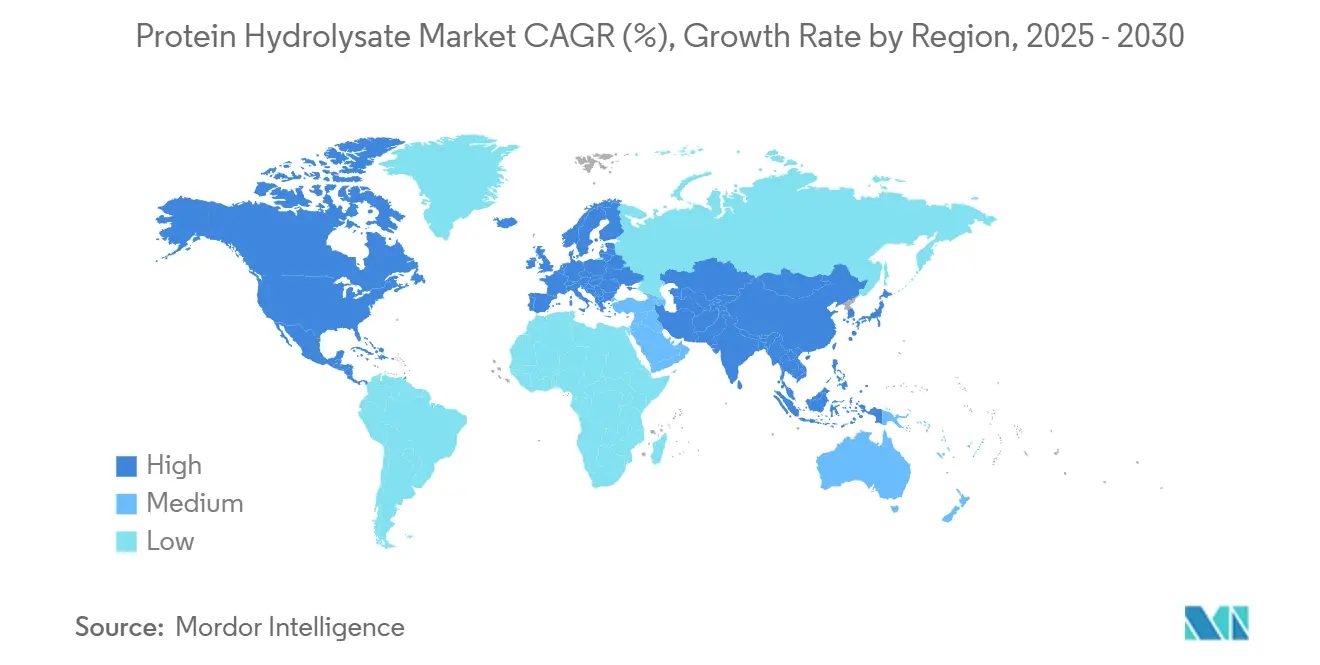

- Por geografía, Asia-Pacífico dominó el mercado con una participación del 38.23% en 2024; se proyecta que Medio Oriente y África se expandan a una TCAC del 11.24% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Hidrolizado de Proteínas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cambio en la Demanda Hacia Proteínas Hidrolizadas en Nutrición Infantil | +2.1% | Global, con concentración en América del Norte y Europa | Plazo medio (2-4 años) |

| Marcas de Recuperación Deportiva Incorporando Péptidos de DH Alto en Formatos RTD | +1.8% | América del Norte y Europa central, expandiéndose a Asia-Pacífico | Plazo corto (≤ 2 años) |

| Creciente Demanda de Hidrolizados de Base Vegetal con Etiqueta Limpia | +1.5% | Global, liderado por América del Norte y Europa del Norte | Plazo medio (2-4 años) |

| Innovación Tecnológica en Hidrólisis de Proteínas | +1.3% | Global, con centros de Investigación y Desarrollo en América del Norte y Europa | Plazo largo (≥ 4 años) |

| Mayor Aplicación en Nutrición de Mascotas y Animales | +1.1% | Global, con adopción temprana en mercados desarrollados | Plazo medio (2-4 años) |

| Demanda de Alimentos y Bebidas Funcionales Enriquecidos con Proteínas | +0.9% | Global, con segmentos premium en mercados desarrollados | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Cambio en la Demanda Hacia Proteínas Hidrolizadas en Nutrición Infantil

El impulso de aprobación regulatoria acelera la adopción de hidrolizados de proteínas en nutrición infantil, ejemplificado por la autorización de la FDA a Arla Foods Ingredients para cuatro hidrolizados de proteína de suero en julio de 2024, marcando la primera autorización de este tipo para aplicaciones de manejo de alergias [1]Fuente: Administración de Alimentos y Medicamentos de EE.UU., "FDA confirma que los hidrolizados de proteína de suero de Arla Foods Ingredients pueden usarse en fórmula infantil", www.fda.gov La revisión actualizada de la FDA sobre los requisitos de nutrientes de fórmulas infantiles señala una expansión potencial de las especificaciones de hidrolizados más allá de los estándares actuales de relación de eficiencia proteica. La evidencia clínica demuestra que las fórmulas extensamente hidrolizadas reducen la incidencia de reacciones alérgicas en bebés de alto riesgo hasta en un 50% comparado con formulaciones estándar, impulsando las recomendaciones pediátricas y los cambios de preferencia de los padres. La Autoridad de Seguridad y Estándares Alimentarios de India permite hidrolizados de proteínas en alimentos complementarios basados en cereales lácteos, expandiendo mercados direccionables en regiones sensibles al precio. La complejidad de manufactura aumenta ya que los productores deben demostrar calidad biológica de proteína equivalente a la caseína mientras mantienen palatabilidad, requiriendo capacidades de procesamiento enzimático especializadas que favorecen a jugadores establecidos con recursos de I+D.

Marcas de Recuperación Deportiva Incorporando Péptidos de DH Alto en Formatos RTD

Las marcas de recuperación deportiva están incorporando cada vez más péptidos de alto grado de hidrólisis (DH Alto) en formatos listos para beber (RTD), impulsando el crecimiento en el mercado de hidrolizados de proteínas. Los péptidos de DH Alto son conocidos por su rápida absorción y biodisponibilidad mejorada, haciéndolos ideales para la recuperación post-entrenamiento. Estos péptidos ayudan en la reparación muscular más rápida y reducen el tiempo de recuperación, lo que se alinea con la creciente demanda del consumidor por soluciones de nutrición deportiva convenientes y efectivas. La adopción de formatos RTD satisface además el estilo de vida en movimiento de los consumidores modernos, ofreciendo una manera práctica y eficiente de cumplir con sus requerimientos de ingesta de proteínas. Esta tendencia destaca las preferencias evolutivas en el mercado de hidrolizados de proteínas, donde la innovación en formatos de producto y funcionalidad juega un papel crítico en la expansión del mercado.

Creciente Demanda de Hidrolizados de Base Vegetal con Etiqueta Limpia

Mientras los fabricantes luchan por posicionamiento de etiqueta limpia, enfrentan el desafío de eliminar aditivos sintéticos sin comprometer la funcionalidad proteica. Esto necesita el uso de técnicas de hidrólisis enzimática avanzadas que salvaguarden los perfiles de aminoácidos. La creciente demanda de hidrolizados de base vegetal con etiqueta limpia es un impulsor significativo del mercado de hidrolizados de proteínas, ya que los consumidores priorizan cada vez más la transparencia, sostenibilidad e ingredientes naturales en sus elecciones de alimentos y bebidas. Los hidrolizados de base vegetal, en particular, se alinean con la creciente preferencia del consumidor por dietas veganas y vegetarianas, impulsando además su adopción. Adicionalmente, los hidrolizados de base vegetal con etiqueta limpia satisfacen la creciente demanda de fuentes de proteína libres de alérgenos y fácilmente digeribles, haciéndolos una opción preferida a través de varias aplicaciones, incluyendo nutrición infantil, nutrición deportiva y nutrición clínica. La investigación del CBI, el ministerio de asuntos exteriores, indica que los productos de etiqueta limpia están destinados a aumentar del 52% de portafolios en 2021 a más del 70% en 2025 y 2026 [2]Fuente: CBI Ministerio de Asuntos Exteriores, Qué tendencias ofrecen oportunidades,

www.cbi.eu, destacando la creciente importancia de soluciones de etiqueta limpia en el mercado de hidrolizados de proteínas.

Innovación Tecnológica en Hidrólisis de Proteínas

Los avances recientes en procesamiento enzimático han transformado la producción de hidrolizados de proteínas a través de selección específica de enzimas y optimización de condiciones de reacción. La proteasa Savinase de Novozymes permite un grado controlado de hidrólisis, reduciendo el amargor mientras maximiza la formación de péptidos bioactivos. La combinación de pretratamiento ultrasónico con sistemas de oxidasa dual mejora el entrecruzamiento y estabilidad térmica de proteínas de suero en un 25%, haciendo a los hidrolizados de proteínas adecuados para aplicaciones sensibles al calor, según investigación de MDPI. Los agregados celulares entrecruzados magnéticamente (CLCAs) disminuyen los costos de procesamiento en un 40% mientras mantienen 70% de actividad enzimática después de cinco ciclos de reacción, haciendo a los hidrolizados viables para aplicaciones sensibles al precio, como reporta Microbial Cell Factories. La empresa conjunta Vivici de Fonterra y DSM ha logrado niveles de producción comercial de beta-lactoglobulina a través de fermentación de precisión, eliminando la necesidad de insumos ganaderos. La integración de inteligencia artificial permite optimización en tiempo real de parámetros de hidrólisis, reduciendo variaciones de lote y asegurando rendimientos consistentes a través de diferentes escalas de producción.

Análisis de Impacto de Limitantes

| Limitante | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Notas Extrañas y Amargor Restringen la Adopción de Ingredientes de Hidrolizados de Proteínas | -1.9% | Global, particularmente en aplicaciones orientadas al consumidor | Plazo corto (≤ 2 años) |

| Volatilidad de Precios de Materias Primas | -1.6% | Global, con impacto agudo en regiones dependientes de commodities | Plazo corto (≤ 2 años) |

| Regulaciones Estrictas sobre Declaraciones de Salud, Etiquetado y Uso | -1.2% | Global, con intensidad variable por jurisdicción | Plazo medio (2-4 años) |

| Alto Costo de Procesamiento y Aislamiento de Ingredientes | -0.8% | Global, afectando desproporcionadamente a fabricantes más pequeños | Plazo largo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Notas Extrañas y Amargor Restringen la Adopción de Ingredientes de Hidrolizados de Proteínas

El Mercado de Hidrolizado de Proteínas enfrenta limitantes significativas debido a las notas extrañas y amargor asociados con ingredientes de hidrolizados de proteínas. Estos inconvenientes sensoriales a menudo impactan el perfil de sabor general de productos finales, haciéndolos menos atractivos para los consumidores. Como resultado, los fabricantes encuentran dificultades para incorporar estos ingredientes en formulaciones de alimentos y bebidas sin comprometer el sabor. Este desafío limita la adopción generalizada de hidrolizados de proteínas, particularmente en aplicaciones donde el sabor es un factor crítico. Adicionalmente, el amargor y las notas extrañas plantean desafíos en el desarrollo de productos, ya que enmascarar estos atributos indeseables a menudo requiere procesamiento adicional o el uso de potenciadores de sabor, lo que puede aumentar los costos de producción. Esto restringe además el potencial de crecimiento del mercado, especialmente en segmentos sensibles al costo. Abordar estos temas permanece como una prioridad para los jugadores del mercado que buscan expandir el uso de hidrolizados de proteínas a través de varias industrias, incluyendo alimentos funcionales, suplementos dietéticos y nutrición infantil.

Volatilidad de Precios de Materias Primas

El mercado enfrenta una limitante significativa debido a la volatilidad de precios de materias primas. Los costos de materias primas esenciales utilizadas en la producción de hidrolizados de proteínas, como leche, soya y otras fuentes de proteínas, están sujetos a fluctuaciones frecuentes. Estos cambios de precio están influenciados por varios factores, incluyendo condiciones climáticas impredecibles, disrupciones de cadena de suministro, tensiones geopolíticas y cambios en políticas agrícolas. Tal volatilidad impacta directamente los costos de producción para fabricantes, haciendo desafiante mantener precios consistentes para productos finales. Adicionalmente, los precios fluctuantes de materias primas pueden llevar a márgenes de ganancia reducidos para fabricantes, dificultando además el crecimiento del mercado. Esta inestabilidad en costos de materias primas plantea un desafío crítico para los interesados en el Mercado de Hidrolizado de Proteínas, ya que afecta tanto la cadena de suministro como la dinámica general del mercado.

Análisis de Segmentos

Por Fuente: Los Lácteos Enfrentan Disrupción de Proteínas Vegetales

En 2024, las proteínas lácteas representaron una significativa participación del 58.24% de los ingresos del mercado de hidrolizados de proteínas, destacando su presencia establecida impulsada por cadenas de suministro maduras y marcos regulatorios bien entendidos. Los hidrolizados de suero, derivados de subproductos de la industria quesera, han ganado tracción debido a su alto valor nutricional y beneficios funcionales, haciéndolos una opción preferida en nutrición deportiva y fórmulas infantiles. Adicionalmente, las variantes de caseína han tallado un nicho en nutrición clínica, donde su capacidad de proporcionar la viscosidad deseada y propiedades de digestión lenta los hace ideales para necesidades dietéticas especializadas. La versatilidad y aplicaciones extendidas de las proteínas lácteas continúan reforzando su dominancia en el mercado.

Por otro lado, las proteínas vegetales están emergiendo como un segmento de rápido crecimiento dentro del mercado de hidrolizados de proteínas, con una TCAC proyectada del 10.86% de 2025 a 2030. Este crecimiento es impulsado por la creciente demanda del consumidor por alternativas sostenibles y de base vegetal, impulsada por la creciente conciencia de salud y preocupaciones ambientales. Los hidrolizados de proteína vegetal, derivados de fuentes como soya, guisante y arroz, están ganando popularidad debido a sus propiedades hipoalergénicas y adecuación para dietas veganas y vegetarianas. Sus aplicaciones abarcan alimentos funcionales, bebidas y suplementos dietéticos, posicionándolos como un impulsor clave de crecimiento en el mercado. La trayectoria de crecimiento robusta de las proteínas vegetales refleja su potencial para remodelar el panorama de hidrolizados de proteínas en los próximos años.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Grado de Hidrólisis: Los Productos de DH Alto Impulsan la Innovación

Los rangos de DH medio (10-25%) representaron el 48.14% de la demanda en el mercado de hidrolizados de proteínas en 2024. Estos rangos balancean efectivamente digestibilidad y sabor, haciéndolos altamente adecuados para aplicaciones principales como fórmulas infantiles y alimentos funcionales. Los hidrolizados de proteínas de DH medio son particularmente favorecidos en estos segmentos debido a su capacidad de proporcionar nutrientes esenciales mientras mantienen un sabor aceptable, lo cual es crucial para la aceptación del consumidor. Su versatilidad y compatibilidad con varias formulaciones mejora además su demanda en el mercado.

Las soluciones de DH alto, con grados de hidrólisis que exceden 25%, se proyectan crecer a una impresionante TCAC del 11.91% durante el período de pronóstico. Este crecimiento es impulsado principalmente por su aplicación en nutrición deportiva y alimentación clínica, donde la absorción rápida de nitrógeno es crítica. Los hidrolizados de proteínas de DH alto son preferidos en estos segmentos debido a su capacidad de entregar absorción de proteína rápida y eficiente, la cual es esencial para recuperación muscular y nutrición médica. Mientras la demanda por nutrición especializada continúa aumentando, se espera que la adopción de soluciones de DH alto se expanda significativamente.

Por Aplicación de Uso Final: La Nutrición Deportiva Acelera Más Allá del Liderazgo de Fórmulas Infantiles

En 2024, el mercado de hidrolizados de proteínas experimentó tracción significativa en el segmento de nutrición infantil, capturando el 46.63% de la participación del mercado. Este crecimiento fue impulsado principalmente por fuertes respaldos médicos y una creciente disposición entre la clase media para invertir en fórmulas especializadas de manejo de alergias. Los estándares reformulados en el segmento ahora enfatizan puntajes de calidad proteica más altos, lo que ha elevado la demanda de hidrolizados en unidades de mantenimiento de existencias (SKUs) premium. Estos hidrolizados, conocidos por su digestibilidad mejorada y potencial alergénico reducido, se están convirtiendo en una opción preferida para padres que buscan nutrición óptima para sus bebés.

En el segmento de nutrición deportiva, el mercado de hidrolizados de proteínas está experimentando crecimiento robusto, con una TCAC del 13.28%. Esta expansión es impulsada por la creciente adopción de estilos de vida activos y la preferencia creciente por formatos de bebidas convenientes, listas para beber (RTD) y transparentes. Estos formatos requieren péptidos completamente solubles, los cuales los hidrolizados proporcionan efectivamente, asegurando mixabilidad y funcionalidad superiores. La demanda de hidrolizados en nutrición deportiva es respaldada además por su rápida absorción y capacidad de ayudar en la recuperación muscular, haciéndolos una opción popular entre entusiastas del fitness y atletas. Mientras los consumidores continúan priorizando salud y rendimiento, se espera que el segmento de nutrición deportiva permanezca como un impulsor clave de crecimiento en el mercado de hidrolizados de proteínas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, la región de Asia-Pacífico asegura una participación dominante del 38.23% del mercado, impulsada por un aumento en la conciencia sobre proteínas, el surgimiento de una clase media y un creciente cambio hacia hábitos dietéticos occidentales que enfatizan la suplementación proteica. China e Indonesia emergieron como los principales importadores globales de polvos de suero, con valores de importación alcanzando USD 811.09 millones y USD 209.53 millones, respectivamente, según reporta ITC Trade Map[3]Fuente: ITC Trade Map, "Valor de Importación de Polvo de Suero (Código HS: 0404)", www.trademap.org. Japón aplica regulaciones más estrictas sobre lácteos, requiriendo documentación comprensiva para productos fortificados con probióticos. Al mismo tiempo, la Regulación BPOM No. 10 de 2024 de Indonesia introduce requisitos específicos de etiquetado para suplementos de salud, con énfasis particular en hidrolizados de proteínas.

El Medio Oriente y África emergen como las regiones de crecimiento más rápido, presumiendo una impresionante TCAC del 11.24% de 2025 a 2030. Este aumento se atribuye en gran parte a preocupaciones intensificadas sobre deficiencias proteicas y una conciencia floreciente de los beneficios de la suplementación nutricional, especialmente en ubicaciones urbanas con ingresos disponibles crecientes. La Federación de Exportación de Carne de EE.UU. destaca el vasto potencial para fuentes de proteína asequibles en mercados africanos. Sin embargo, vale la pena notar que las limitaciones en poder adquisitivo confinan la adopción de productos premium a un segmento nicho selecto.

América del Norte y Europa representan colectivamente mercados maduros para hidrolizados de proteínas, impulsados por tendencias establecidas de salud y bienestar y un fuerte enfoque en fitness y suplementación dietética. En América del Norte, Estados Unidos lidera el mercado, respaldado por alta conciencia del consumidor y amplia disponibilidad de productos basados en proteínas. La región también se beneficia de innovaciones continuas en formulaciones de hidrolizados de proteínas, atendiendo a diversas preferencias del consumidor. Mientras tanto, Europa ve crecimiento constante, respaldado por la creciente demanda de hidrolizados de proteínas con etiqueta limpia y de base vegetal. Los marcos regulatorios en ambas regiones, como las directrices de la FDA en Estados Unidos y las regulaciones de EFSA en Europa, aseguran calidad y seguridad del producto, reforzando además la confianza del consumidor.

Panorama Competitivo

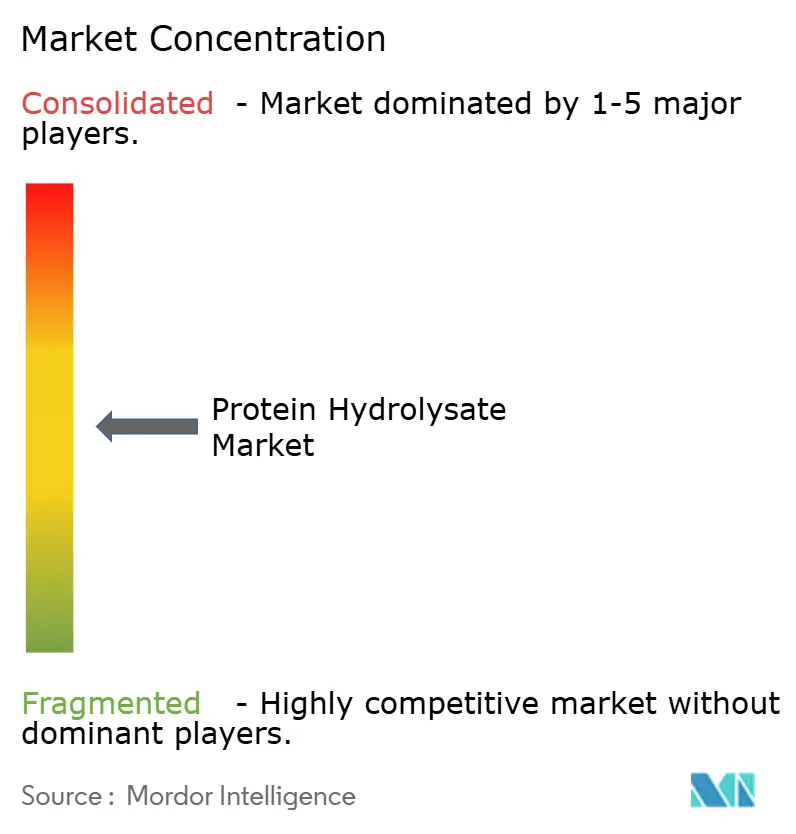

El mercado de hidrolizados de proteínas demuestra un nivel de concentración moderado, con competencia impulsada tanto por procesadores lácteos establecidos como por empresas biotecnológicas emergentes. Los jugadores establecidos aprovechan la integración vertical para optimizar sus cadenas de suministro y reducir costos, dándoles una ventaja competitiva. Estas empresas, incluyendo Arla Foods Ingredients, Fonterra y Glanbia, se benefician significativamente de las economías de escala en adquisición de materias primas y sus relaciones de larga data con clientes. Su capacidad para mantener calidad de producto consistente y confiabilidad de suministro fortalece además su posición en el mercado.

Sin embargo, el mercado está presenciando un cambio ya que los nuevos participantes se enfocan en enfoques innovadores de procesamiento y abastecimiento, desafiando la dominancia de jugadores tradicionales. Las empresas biotecnológicas emergentes se están diferenciando explorando fuentes de proteína alternativas y empleando tecnologías de procesamiento avanzadas para satisfacer demandas de consumidores en evolución. La disrupción en el mercado está siendo impulsada cada vez más por empresas de fermentación de precisión, que evitan completamente los insumos agrícolas tradicionales. Estas empresas están introduciendo soluciones innovadoras que desafían los métodos de producción convencionales de hidrolizados de proteínas. Al aprovechar tecnologías de fermentación de vanguardia, están creando alternativas proteicas de alta calidad y sostenibles que atraen a consumidores ambientalmente conscientes. Este cambio está forzando a jugadores establecidos a adaptarse e innovar para mantener su ventaja competitiva. Mientras los procesadores lácteos tradicionales aún mantienen una participación significativa del mercado, la creciente influencia de empresas de fermentación de precisión está remodelando el panorama competitivo y creando nuevas oportunidades para colaboración y crecimiento.

Las asociaciones estratégicas entre líderes de mercado establecidos e innovadores tecnológicos se están convirtiendo en una tendencia clave en el mercado de hidrolizados de proteínas. Estas colaboraciones buscan combinar las fortalezas de la experiencia láctea tradicional con los avances tecnológicos de empresas emergentes. Un ejemplo notable es la empresa conjunta entre Fonterra y Vivici de DSM, que integra el extenso conocimiento lácteo de Fonterra con las capacidades de fermentación de DSM para producir proteínas de suero libres de animales. Tales asociaciones no solo aceleran la innovación sino que también permiten a las empresas abordar la creciente demanda de soluciones proteicas sostenibles y alternativas. Mientras el mercado evoluciona, se espera que estas alianzas jueguen un papel crucial en moldear el futuro de la industria de hidrolizados de proteínas.

Líderes de la Industria de Hidrolizado de Proteínas

-

Fonterra Co-operative Group Limited

-

Kerry Group plc

-

Arla Foods AMBA

-

Archer Daniels Midland Company

-

Cargill, Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Arla Foods Ingredients ha lanzado Lacprodan DI-3092, un nuevo hidrolizado de proteína de suero, dirigiendo desafíos en nutrición médica basada en péptidos. Este ingrediente presume 10g de proteína por 100ml, una cifra que la empresa afirma es "significativamente mayor" que los típicos 6-7g en productos similares.

- Agosto 2024: Fonterra está preparada para reforzar su instalación de Studholme en la Isla Sur de Nueva Zelanda, enfocándose en aumentar la producción de ingredientes proteicos premium. Esta iniciativa subraya la ambición de la empresa de fortalecer su presencia en la arena láctea internacional. Con una inversión considerable de USD 47.13 millones, la expansión subraya la dedicación de Fonterra para aprovechar su destreza en ciencia e innovación láctea.

- Octubre 2023: Angel Yeast Co., Ltd reveló una gama de productos biotecnológicos innovadores en la Exhibición CPHI 2023 en España. Entre los artículos mostrados estuvieron el extracto de levadura por ultrafiltración FM888, hidrolizado de proteína de levadura FP108, hidrolizado de proteína de soya FP408, junto con pared celular, proteína de levadura, β-glucano y varias otras ofertas clave.

Alcance del Informe Global del Mercado de Hidrolizado de Proteínas

La proteína hidrolizada es una solución derivada de la hidrólisis de una proteína en sus aminoácidos y péptidos componentes. El mercado global de hidrolizados de proteínas está segmentado por fuente, forma, aplicación y geografía. Por fuente, el mercado está segmentado en vegetal y animal. Por forma, el mercado se bifurca en formas secas y líquidas. Basado en la aplicación, el mercado está segmentado en nutrición deportiva, suplementos dietéticos, productos alimentarios y otros. El análisis geográfico incluye regiones como América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Proteína Animal | Proteína Láctea | Suero |

| Caseína y Caseinatos | ||

| Proteína de Huevo | ||

| Gelatina y Colágeno | ||

| Otras Proteínas Animales | ||

| Proteína Vegetal | Soya | |

| Guisante | ||

| Trigo | ||

| Arroz | ||

| Papa | ||

| Cáñamo | ||

| Otros |

| DH Bajo (<10%) |

| DH Medio (10-25%) |

| DH Alto (>25%) |

| Nutrición Infantil |

| Nutrición Deportiva |

| Nutrición Clínica y Médica |

| Alimentos y Bebidas Especializados |

| Nutrición Animal |

| Cuidado Personal y Cosméticos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Fuente | Proteína Animal | Proteína Láctea | Suero |

| Caseína y Caseinatos | |||

| Proteína de Huevo | |||

| Gelatina y Colágeno | |||

| Otras Proteínas Animales | |||

| Proteína Vegetal | Soya | ||

| Guisante | |||

| Trigo | |||

| Arroz | |||

| Papa | |||

| Cáñamo | |||

| Otros | |||

| Por Grado de Hidrólisis | DH Bajo (<10%) | ||

| DH Medio (10-25%) | |||

| DH Alto (>25%) | |||

| Por Aplicación de Uso Final | Nutrición Infantil | ||

| Nutrición Deportiva | |||

| Nutrición Clínica y Médica | |||

| Alimentos y Bebidas Especializados | |||

| Nutrición Animal | |||

| Cuidado Personal y Cosméticos | |||

| Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| España | |||

| Países Bajos | |||

| Polonia | |||

| Bélgica | |||

| Suecia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Australia | |||

| Indonesia | |||

| Corea del Sur | |||

| Tailandia | |||

| Singapur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Colombia | |||

| Chile | |||

| Perú | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Sudáfrica | ||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Nigeria | |||

| Egipto | |||

| Marruecos | |||

| Turquía | |||

| Resto de Medio Oriente y África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de hidrolizados de proteínas?

El mercado de hidrolizados de proteínas vale USD 3.8 mil millones en 2025.

¿Qué tan rápido crecerá el mercado de hidrolizados de proteínas hasta 2030?

Se proyecta expandirse a una TCAC del 9.93%, alcanzando USD 6.1 mil millones en 2030.

¿Qué categoría de fuente lidera el mercado de hidrolizados de proteínas?

Los hidrolizados de proteína láctea comandan el 58.24% de participación del mercado, aunque las proteínas vegetales están creciendo más rápido.

¿Por qué son importantes los hidrolizados de alto grado para la nutrición deportiva?

Los péptidos de DH alto ofrecen absorción más rápida de aminoácidos, respaldando recuperación muscular rápida y permitiendo formulaciones de bebidas RTD transparentes.

Última actualización de la página el: