Tamaño y Participación del Mercado de Motores para Vehículos Todoterreno

Análisis del Mercado de Motores para Vehículos Todoterreno por Mordor Intelligence

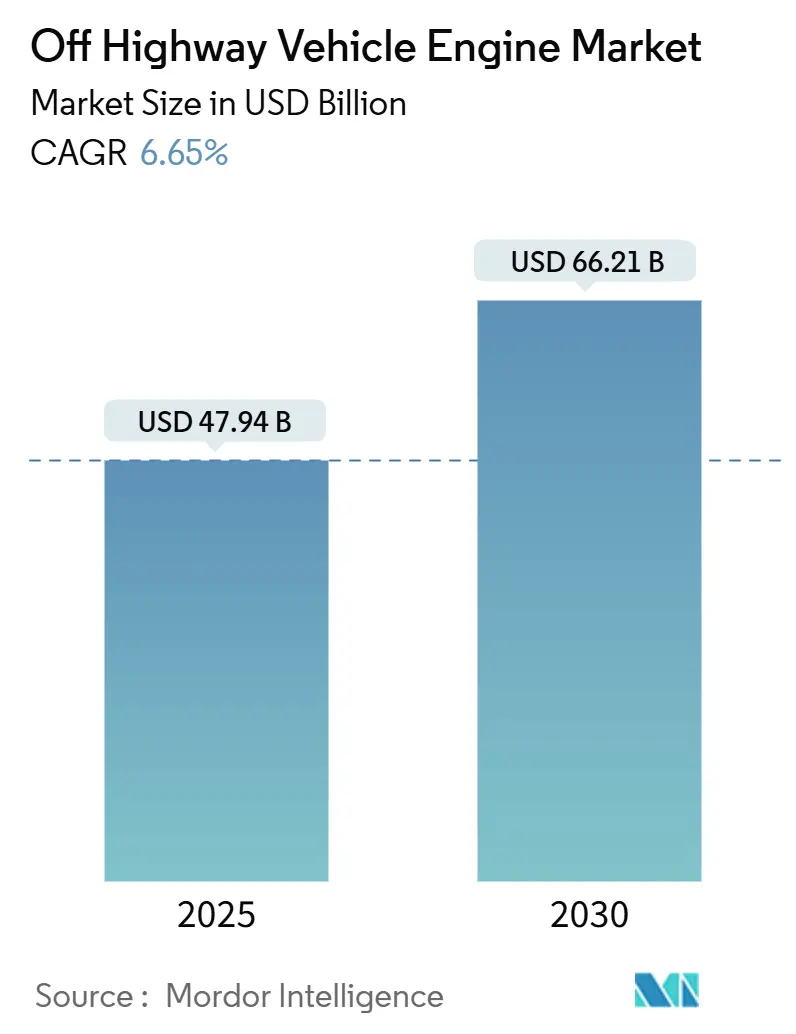

El tamaño del Mercado de Motores para Vehículos Todoterreno se estima en USD 47,94 mil millones en 2025, y se espera que alcance USD 66,21 mil millones en 2030, con una TCAC del 6,65% durante el período de pronóstico (2025-2030). El aumento del gasto en infraestructura, las normas de emisiones más estrictas y la creciente mecanización en aplicaciones agrícolas, mineras y de manejo de materiales están remodelando la demanda de motores. El crecimiento permanece anclado en la tecnología diésel, pero las plataformas híbridas eléctricas y agnósticas de combustible están ampliando su huella, ayudadas por el rápido progreso en telemática, mantenimiento predictivo y compatibilidad con aceite vegetal hidrotratado y combustibles diésel renovables.

Principales Conclusiones del Informe

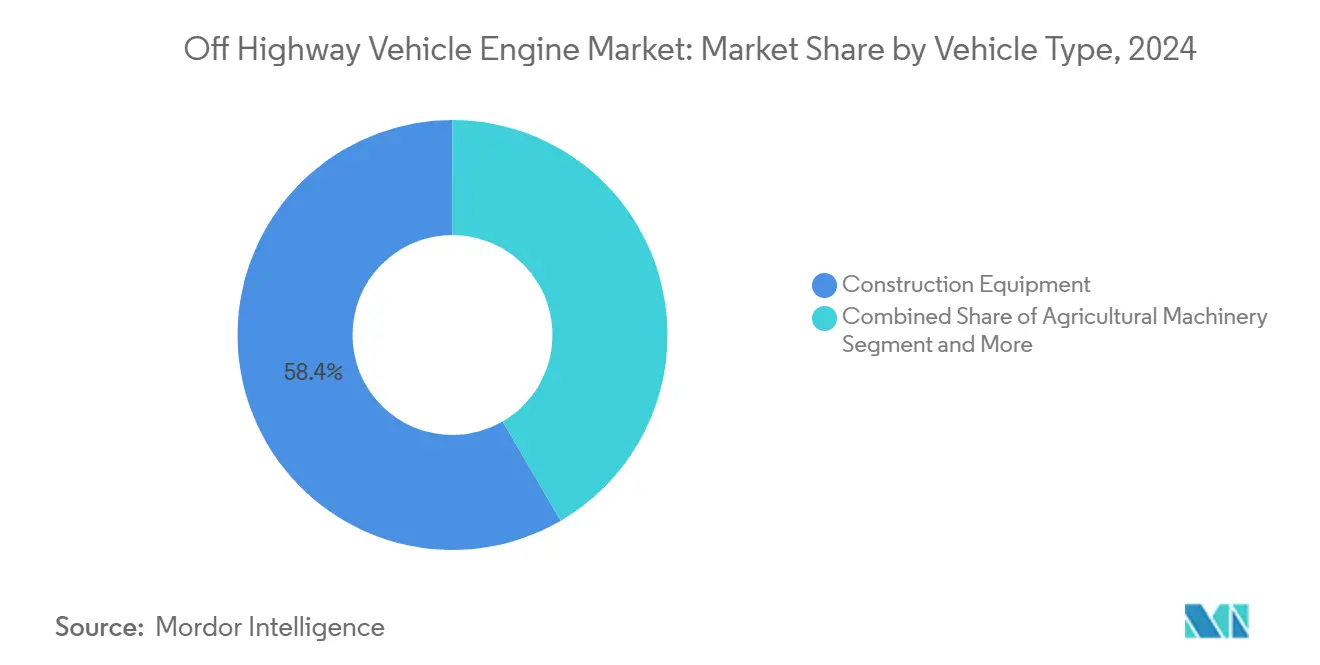

- Por tipo de vehículo, el segmento de equipos de construcción mantuvo el 58,36% de participación de mercado en motores para vehículos todoterreno en 2024, mientras que las cargadoras compactas eléctricas avanzan a una TCAC del 6,27% hasta 2030.

- Por potencia de salida, el segmento de 31-70 HP representó el 64,51% de participación de mercado en el mercado de motores para vehículos todoterreno en 2024 y se está expandiendo a una TCAC del 7,02% entre 2025 y 2030.

- Por tipo de combustible, los motores diésel mantuvieron una participación del 89,71% en 2024; los trenes motrices híbridos eléctricos y de celdas de combustible representan el segmento de más rápido crecimiento, con una TCAC del 5,39% hasta 2030.

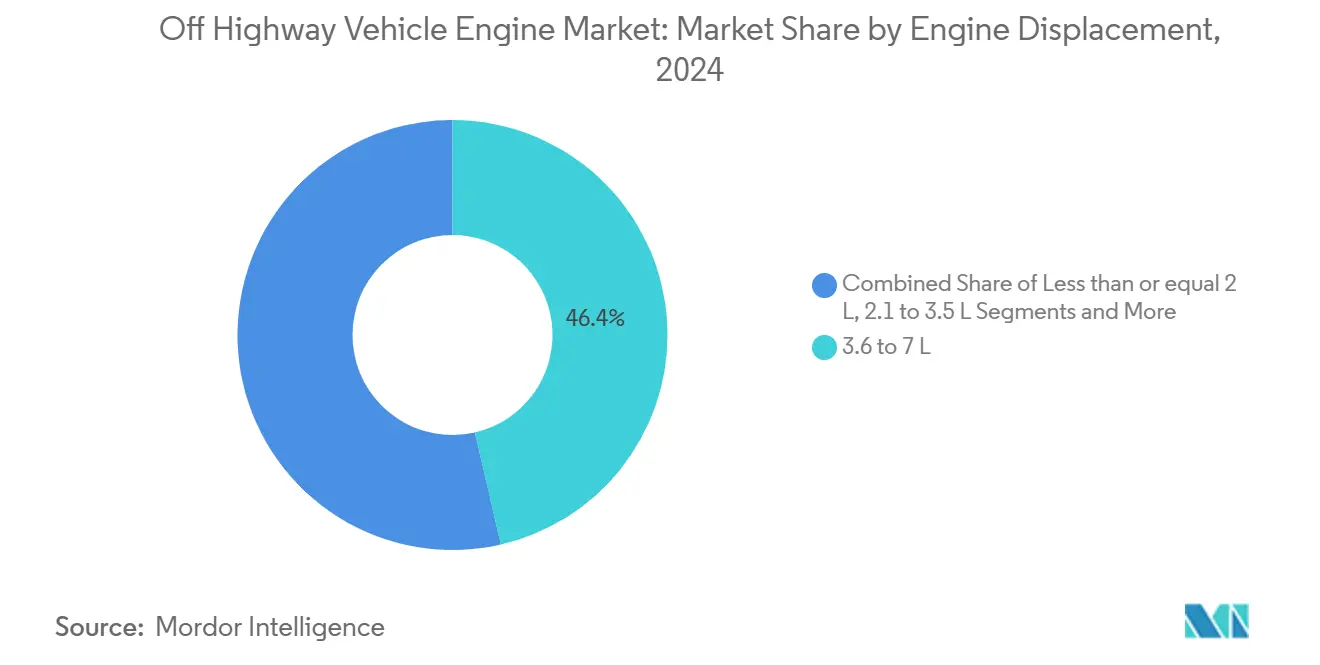

- Por desplazamiento del motor, las unidades de 3,6-7 L lideraron con el 46,38% de ingresos en 2024, mientras que los motores sub-2 L muestran la TCAC más alta del 6,12% durante el período de pronóstico.

- Por tecnología de propulsión, los sistemas MCI convencionales dominaron con el 87,62% de participación en 2024; las soluciones de batería eléctrica están creciendo a una TCAC del 6,73%.

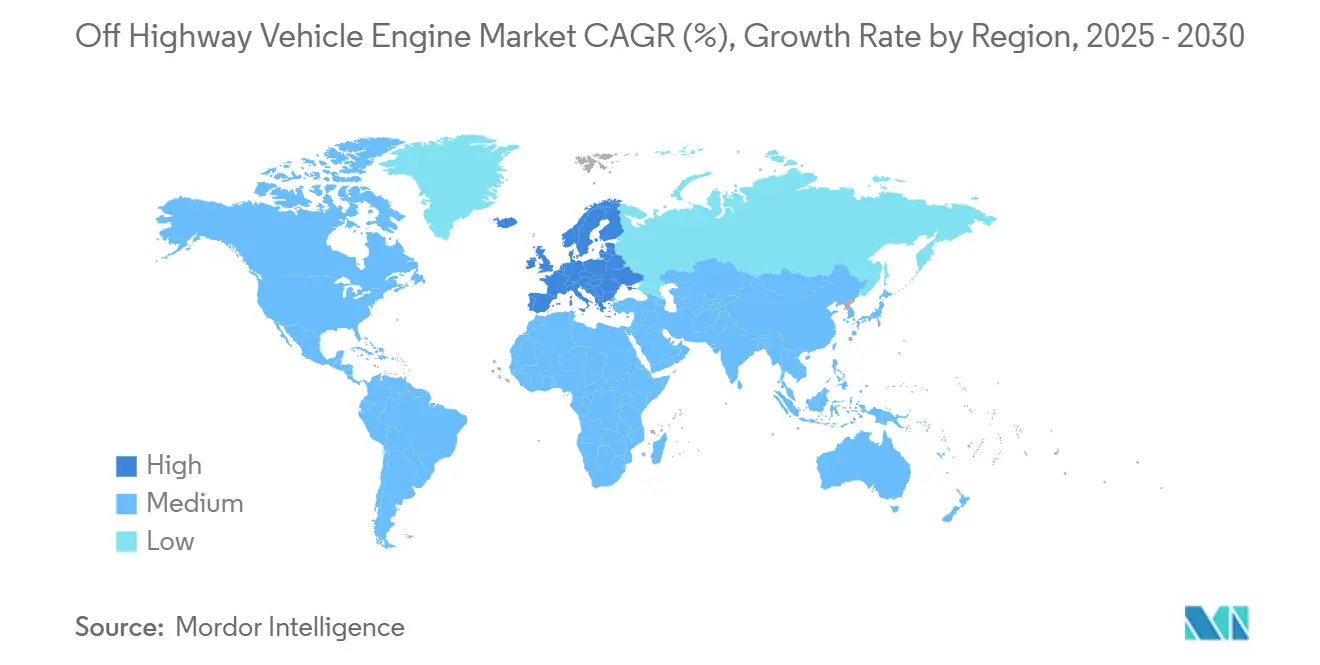

- Por geografía, Asia Pacífico comandó el 38,17% de los ingresos en 2024; Europa registra la TCAC más fuerte del 7,19% hasta 2030.

Tendencias e Insights Globales del Mercado de Motores para Vehículos Todoterreno

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Enorme pipeline global de infraestructura | +1.8% | Global, concentrado en países del G7 y corredor BRI | Largo plazo (≥ 4 años) |

| Creciente mecanización de la agricultura | +1.2% | Núcleo Asia-Pacífico, expansión África Subsahariana | Mediano plazo (2-4 años) |

| Normas Stage V / Tier 5 más estrictas | +0.9% | América del Norte y UE, extensión a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Cambio de OEM a motor modular listo para híbrido | +0.7% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Mantenimiento predictivo impulsado por telemática | +0.5% | América del Norte y UE, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Compatibilidad con HVO/diésel renovable | +0.4% | UE y América del Norte, mercados selectos de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Enorme Pipeline Global de Infraestructura (G7 y BRI)

La Ley de Inversión en Infraestructura y Empleos de USD 1,2 billones está impulsando un crecimiento anual de ventas de equipos de construcción del 10% en los estados del Medio Oeste de EE.UU. Las inversiones paralelas bajo la Iniciativa de la Franja y la Ruta de China estimulan la demanda de excavadoras pesadas y bulldozers en África, el Sudeste Asiático y Europa del Este. Los exportadores chinos enviaron más máquinas de construcción al exterior de las que vendieron internamente por primera vez en 2023, reequilibrando las cadenas de suministro globales y reforzando el volumen en el mercado de motores para vehículos todoterreno. Las ventanas de financiamiento multianual permiten a los fabricantes escalar capacidad y refinar diseños listos para híbridos con confianza.

Creciente Mecanización de la Agricultura en Asia-Pacífico y África

La penetración de tractores alcanzó el 74% de las granjas del Sur de Asia en 2024, mientras que las bombas de agua y trilladoras superaron el 65% de adopción. El aumento de los salarios rurales en India y China empuja a las granjas hacia prácticas intensivas en capital, creando demanda de reemplazo constante en el rango de 30-120 HP. África Subsahariana aún va rezagada respecto a América del Sur en mecanización, señalando un grupo direccionable considerable para motores compactos y eficientes en combustible que funcionan de manera confiable en condiciones de campo adversas. Los modelos de negocio orientados a servicios permiten a los pequeños agricultores acceder a maquinaria sin propiedad, ampliando el alcance del mercado para proveedores de motores y apoyando aún más el mercado de motores para vehículos todoterreno.

Normas Stage V / Tier 5 Más Estrictas Desencadenando Ciclos de Pre-compra y Modernización

California pretende reducir NOₓ en 90% y PM hasta en 75% para motores superiores a 19 kW a partir de 2029. Reglas Stage V similares en la UE ya generaron aumentos de pre-compra en 2024, particularmente para equipos de 56-130 kW. Komatsu reporta más del 90% de eficiencia de regeneración pasiva de su estrategia de Filtro de Partículas Diésel, dando a los propietarios de flotas opciones de modernización que evitan el desguace temprano. Estas regulaciones aceleran I+D en reducción catalítica selectiva, diagnósticos a bordo y diseños MCI capaces de hidrógeno, manteniendo el cumplimiento en el centro de las hojas de ruta de productos en el mercado de motores para vehículos todoterreno.

Cambio de OEM a Plataformas de Motor Modulares Listas para Híbrido

Los fabricantes liderados por Cummins y AGCO Power están lanzando familias que aceptan diésel, HVO, etanol o hidrógeno sin rediseño del chasis. La plataforma HELM™ integra un bloque común, controles y auxiliares mientras permite paquetes de postratamiento variables.[1]Cummins Inc., "HELM™ Technology Overview," cummins.comEsta modularidad recorta costos de desarrollo, acorta tiempos de certificación y permite a las flotas de alquiler estandarizar partes en inventarios de combustible mixto. Las provisiones listas para híbrido para e-motores y módulos de batería también prueban las inversiones a futuro, salvaguardando la competitividad del mercado de motores para vehículos todoterreno en medio de la electrificación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Electrificación acelerada | -1.1% | América del Norte y UE, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Costo creciente de postratamiento | -0.8% | Global, agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Volatilidad de precios de commodities | -0.6% | Centros de manufactura globales | Corto plazo (≤ 2 años) |

| Flotas de alquiler extendiendo intervalos de revisión | -0.3% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Electrificación Acelerada de Equipos Compactos

Las cargadoras de ruedas eléctricas capturaron el 10% de las ventas chinas en 2024, con 6.000-7.000 máquinas de construcción eléctricas vendidas mundialmente. La paridad de costos lograda por varios OEM chinos presiona a los proveedores de motores heredados en la clase sub-100 HP. Las zonas urbanas europeas restringen el diésel, acelerando la adopción de baterías para tareas de demolición interior y manejo de residuos. Sin embargo, las operaciones de minería de larga distancia, silvicultura y canteras de 24 horas aún dependen del diésel debido a la densidad energética y necesidades de reabastecimiento rápido, preservando la demanda central dentro del mercado de motores para vehículos todoterreno.

Costo Creciente de Postratamiento vs. Compradores Sensibles al Precio

Los filtros Stage V y sistemas SCR de acoplamiento cercano agregan USD 1.800-3.200 a motores pesados, elevando precios unitarios hasta en 25%. Las casas de alquiler más pequeñas y contratistas en el Sudeste Asiático a menudo posponen actualizaciones o recurren a importaciones usadas Tier 3, ralentizando las ventas unitarias. La complejidad de mantenimiento también aumenta, requiriendo técnicos capacitados en dosificación de urea y limpieza periódica de cenizas. Los proveedores deben adaptar variantes de especificaciones menores para mercados que carecen de aplicación, equilibrando cumplimiento con asequibilidad en el mercado de motores para vehículos todoterreno.

Análisis de Segmento

Por Tipo de Vehículo: Equipos de Construcción Dominan Mientras la Minería se Recupera

Los equipos de construcción generaron el 58,36% de los ingresos del mercado de motores para vehículos todoterreno en 2024, una posición fortalecida por el estímulo gubernamental en carreteras, puentes y sistemas de tránsito. Los megaproyectos de Asia Pacífico, junto con el aumento de financiamiento de EE.UU., sostienen la demanda de excavadoras, bulldozers y cargadoras que dependen de bloques de 121-400 HP. Los equipos de minería muestran impulso renovado porque los proyectos de cobre, litio y níquel se expanden para satisfacer las cadenas de suministro de baterías. Los nichos de silvicultura y manejo de materiales favorecen motores como el John Deere PowerTech™ PSS 9,0 L que entrega hasta 330 hp en terreno empinado. Las cargadoras compactas eléctricas registran una TCAC del 6,27%, ilustrando el éxito temprano de electrificación donde los ciclos de trabajo y acceso a carga son predecibles. Sin embargo, el diésel de alta potencia permanece esencial para palas mineras de funcionamiento continuo y transporte subterráneo, manteniendo el volumen en el mercado de motores para vehículos todoterreno.

Las flotas de construcción compacta en Europa adoptan telemática para recortar horas de ralentí, reduciendo el consumo de combustible en 12% y extendiendo intervalos de revisión. Los operadores de alquiler asiáticos prefieren motores modulares con acceso de servicio fácil, manteniendo bajo el tiempo de inactividad en sitios urbanos ocupados. Los proyectos de la Franja y la Ruta en África atraen demanda de motores de rango medio de 90-200 kW que equilibran eficiencia de combustible y resistencia. Las principales mineras en América Latina solicitan trenes motrices compatibles con UE Stage V para proteger a futuro los activos contra reglas locales más estrictas. Juntas, estas dinámicas mantienen a los equipos de construcción en posición de liderazgo mientras la minería gradualmente amplía su participación del mercado de motores para vehículos todoterreno.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Potencia de Salida: Motores de Rango Medio de 31-70 HP Lideran Trayectoria de Crecimiento

La categoría de 31-70 HP mantuvo el 64,51% de participación del mercado de motores para vehículos todoterreno en 2024 y registra una TCAC del 7,02% hasta 2030, impulsada por excavadoras compactas, cargadoras deslizantes y tractores de tamaño medio utilizados en arrozales y horticultura. La densificación urbana requiere maquinaria maniobrable que se ajuste a calles estrechas y reduzca daños colaterales en superficies acabadas. Los OEM integran funciones de arranque-parada y mapas de combustible avanzados, reclamando reducciones de consumo de dos dígitos que atraen a los gerentes de flotas. Las plataformas telemáticas visualizan el tiempo de ralentí y permiten ajustes de parámetros por aire sin visitas al concesionario para cumplir con restricciones locales de ruido o emisiones.

Los rangos superiores por encima de 400 HP sirven a camiones mineros y palas hidráulicas grandes, segmentos donde el 3512B-EUI de Caterpillar a 1.450 hp permanece como referencia. A pesar de menores volúmenes unitarios, estos motores comandan precios premium e ingresos de partes de posventa. Por el contrario, las plataformas sub-30 HP sufren más del avance de la electrificación porque los paquetes de baterías ahora entregan rendimiento de turno completo para cuidado de césped, campos de golf y tareas municipales pequeñas. La polarización resultante dirige el gasto de I+D hacia productos de rango medio que anclan el mercado de motores para vehículos todoterreno mientras preservan líneas de prestigio de alta potencia.

Por Tipo de Combustible: El Diésel Retiene Escala pero las Alternativas Ganan Participación

El diésel controló el 89,71% de la participación del mercado de motores para vehículos todoterreno en 2024 debido a su densidad energética inigualable y red de reabastecimiento ubicua. Cummins respalda el uso 100% de HVO en su línea de alta potencia, prometiendo hasta 90% de ahorros de gases de efecto invernadero. California ya exige diésel renovable para flotas estatales fuera de carretera, ilustrando alineación política que apoya combustibles líquidos de bajo carbono. Las pilas híbridas eléctricas y de celdas de combustible crecen a 5,39% TCAC porque las cargadoras de cantera, grúas portuarias y proyectos de tránsito metropolitano prueban híbridos batería-diésel para reducir emisiones de ralentí mientras retienen torque máximo. La gasolina ocupa un nicho pequeño en vehículos utilitarios ligeros y plataformas de trabajo aéreo especializadas, aunque las mejoras de costo en baterías de fosfato de hierro y litio amenazan su longevidad.

La diversificación de combustibles asegura que los constructores de motores ofrezcan presiones de inyección configurables, kits de combustible dual y actualizaciones de software para acomodar límites de mezcla regionales. Esta flexibilidad ayuda a defender volúmenes de diésel mientras suaviza la transición hacia objetivos neto cero en el mercado de motores para vehículos todoterreno.

Por Desplazamiento del Motor: Bloques de 3,6-7 L Alcanzan Punto Dulce de Potencia-Eficiencia

Las unidades entre 3,6 L y 7 L capturaron el 46,38% de la participación del mercado de motores para vehículos todoterreno en 2024, apoyando retroexcavadoras, cosechadoras de caña de azúcar y excavadoras de 70 toneladas que requieren torque sostenido pero deben vigilar las facturas de combustible. La plataforma C13D 13-L de Caterpillar eleva la potencia en 20% y el torque en 25% versus su predecesora, mostrando el apetito de OEM por salida más densa en el mismo sobre de paquete. Por debajo de 2 L, las ventas crecieron 6,12% TCAC porque las mini-excavadoras japonesas y tractores compactos europeos aplican combustión avanzada libre de EGR e inyección unitizada para cumplir Stage V sin filtros de partículas. Por encima de 7 L, los camiones de transporte minero y raspadores grandes buscan unidades de mayor desplazamiento para confiabilidad bajo factores de carga continua del 100%.

La legislación de emisiones empuja a los OEM a reducir el tamaño donde sea posible, presionando turbocompresores, presiones de cilindro más altas y EGR enfriado para recuperar potencia perdida. Al mismo tiempo, los combustibles renovables e inyectores de doble etapa extienden la vida de bloques más grandes sirviendo el extremo superior del mercado de motores para vehículos todoterreno.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología de Propulsión: La Dominancia MCI Persiste mientras las Baterías Ganan Terreno

Los sistemas MCI convencionales generaron el 87,62% de la participación del mercado de motores para vehículos todoterreno en 2024, ya que los paquetes de baterías permanecen pesados y costosos para ciclos de trabajo que exceden ocho horas. El crecimiento de batería eléctrica al 6,73% TCAC se concentra en trabajos municipales, manejo de residuos y demolición interior con acceso a carga trifásica. Los puertos europeos adoptan apiladores de alcance híbridos que cosechan energía de frenado para reducir el uso de combustible en casi dos quintos del uso total. Los OEM diseñan componentes intercambiables: un modelo MCI y su hermano de batería comparten cabinas, chasis e hidráulica, simplificando la adquisición para casas de alquiler.

Los prototipos de celda de combustible de hidrógeno demuestran promesa para cargadoras mineras de 400 kW donde las baterías se quedan cortas. Sin embargo, los costos de infraestructura mantienen las implementaciones marginales hasta 2030. En respuesta, los proveedores de motores impulsan compatibilidad con E-fuels y mezclas de metanol, ampliando la relevancia del producto mientras protegen ingresos en el mercado de motores para vehículos todoterreno.

Análisis de Geografía

Asia Pacífico retuvo el 38,17% de ingresos en 2024 debido a programas de infraestructura a gran escala y mecanización agrícola acelerada. China exportó más equipos de construcción de los que vendió en casa durante 2023, amortiguando la debilidad doméstica y creando un canal global para motores producidos en Changsha y Xuzhou. Los subsidios del gobierno de India mejoran la asequibilidad de tractores, elevando volúmenes de venta al por menor de 2025 a pesar de la variabilidad monzónica. La demanda se inclina hacia unidades de 31-120 HP maniobrando en sitios de trabajo urbanos congestionados o parcelas agrícolas pequeñas. Los OEM regionales favorecen motores modulares certificados tanto para Tier 3 como Stage V para poder enviar a África o Europa sin re-ingeniería, reforzando la escalabilidad del mercado de motores para vehículos todoterreno.

Europa, creciendo a 7,19% TCAC, se beneficia de las inversiones de cumplimiento Stage V y el enfoque del Pacto Verde en ferrocarril, energía renovable e instalaciones de economía circular. Los clientes priorizan filtros de partículas con regeneración pasiva y telemática, integrando tableros de contabilidad de carbono. El portafolio Stage V de Komatsu demuestra operación libre de mantenimiento por mayor duración, una propuesta atractiva para firmas de alquiler que enfrentan objetivos de utilización estrictos.[2]Komatsu Ltd., "Stage V Emission Solutions," komatsu.eu Los municipios europeos también pilotan camiones de basura MCI de hidrógeno, apoyando I+D de proveedores en combustibles alternativos.

América del Norte capitaliza la Ley de Inversión en Infraestructura y Empleos, que subyace a la demanda sostenida de motores para renovaciones de carreteras interestatales, reemplazos de puentes y dragado de puertos. Las próximas reglas Tier 5 de California establecen el estándar global más estricto, empujando a los OEM a probar SCR de próxima generación y sensores de amoníaco varios años antes de la aplicación. América del Sur, Medio Oriente y África representan regiones de alto crecimiento pero sensibles a costos. Los vientos en contra de divisas y brechas de financiamiento limitan la penetración inmediata pero ofrecen ventaja a medida que los ciclos de commodities mejoran y los prestamistas multilaterales patrocinan carreteras, plantas de energía y esquemas de irrigación que dependen de motores confiables de potencia media importados de Asia o remanufacturados en Brasil.

Panorama Competitivo

El mercado de motores para vehículos todoterreno muestra concentración moderada. Caterpillar, Cummins y Deere comandan la base instalada más grande, protegida por software de servicio propietario y amplias redes de distribuidores. Cummins lanzó la plataforma HELM™ que aloja variantes de diésel, gas natural e hidrógeno en una estructura común, reduciendo los costos de cambio de clientes entre combustibles.

Caterpillar introdujo la familia C13D de 456-690 hp, mejorando la densidad de potencia en 20% y el torque en 25% comparado con modelos anteriores, lo cual aumenta la productividad de carga útil por litro de combustible.[3]Caterpillar Inc., "C13D Engine Platform Brochure," cat.com Deere enfatiza telemática a través de su nube JDLink™, que carga datos operacionales cada cinco minutos, permitiendo reemplazos predictivos de partes que reducen tiempo de inactividad no planeado en 30%.

Los desafiantes chinos como Weichai y Yuchai aprovechan la integración vertical y financiamiento estatal para ofrecer motores a precios 15-20% por debajo de pares occidentales, particularmente en proyectos de la Franja y la Ruta. Los especialistas europeos incluyendo AGCO Power y Deutz se enfocan en cumplimiento Stage V y módulos híbridos, asociándose con firmas de baterías para ofrecer paquetes llave en mano. Los márgenes dependen de partes de posventa y acuerdos de servicio extendidos que pueden igualar 40% de ganancia de por vida. La intensidad de capital del mercado y complejidad de certificación disuaden nuevos participantes, pero los cambios de política hacia flotas de emisión cero abren nichos para startups de celdas de combustible e integradores de sistemas de baterías.

Líderes de la Industria de Motores para Vehículos Todoterreno

-

Cummins Inc.

-

Caterpillar Inc.

-

Deere & Company

-

Weichai Power Co.

-

Komatsu Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Cummins introdujo el motor X10 de servicio pesado de calibre medio dentro de la plataforma HELM™ de 10 litros, clasificado hasta 450 hp y 1.650 lb-ft de torque, con producción en serie programada para 2027.

- Enero 2025: Cummins lanzó el Turbo Diésel de 6,7 litros de próxima generación para camiones Ram Heavy Duty 2025, entregando 430 hp y 1.075 lb-ft de torque junto con gestión mejorada de arranque en frío.

- Octubre 2024: La Junta de Recursos del Aire de California publicó estándares propuestos Tier 5 para diésel fuera de carretera, implementándose gradualmente 2029-2034 con recortes más profundos de NOₓ y PM y vías opcionales de MCI de hidrógeno.

Alcance del Informe Global del Mercado de Motores para Vehículos Todoterreno

Un Motor para Vehículos Todoterreno se usa en un vehículo todoterreno (un vehículo motorizado que no está destinado a ser conducido o movido en una carretera pública).

El Mercado de Motores para Vehículos Todoterreno está Segmentado por Potencia de Salida (Maquinaria Agrícola (hasta 30 HP, 30-50 HP, 50-70 HP, y 70+ HP), Maquinaria de Construcción (hasta 100 HP, 100-120 HP, 200-400 HP, 400+ HP), Tipo de Combustible (Gasolina, Diésel, y Otros Combustibles), y Geografía (América del Norte, Europa, Asia-Pacífico, América del Sur, y Medio Oriente y África). El informe ofrece tamaño de mercado y valor para el mercado de motores para vehículos todoterreno en términos de Valor (USD mil millones) para todos los segmentos anteriores.

| Maquinaria Agrícola |

| Equipos de Construcción |

| Equipos de Minería |

| Equipos de Silvicultura y Manejo de Materiales |

| Menor o igual a 30 HP |

| 31-70 HP |

| 71-120 HP |

| 121-400 HP |

| Más de 400 HP |

| Diésel |

| Gasolina |

| Gas Natural/Bio-Gas |

| Híbrido Eléctrico y Celda de Combustible |

| Menor o igual a 2 L |

| 2,1 a 3,5 L |

| 3,6 a 7 L |

| Más de 7 L |

| MCI Convencional |

| Híbrido |

| Batería Eléctrica |

| Eléctrico de Celda de Combustible |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Rusia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Egipto | |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Vehículo | Maquinaria Agrícola | |

| Equipos de Construcción | ||

| Equipos de Minería | ||

| Equipos de Silvicultura y Manejo de Materiales | ||

| Por Potencia de Salida (HP) | Menor o igual a 30 HP | |

| 31-70 HP | ||

| 71-120 HP | ||

| 121-400 HP | ||

| Más de 400 HP | ||

| Por Tipo de Combustible | Diésel | |

| Gasolina | ||

| Gas Natural/Bio-Gas | ||

| Híbrido Eléctrico y Celda de Combustible | ||

| Por Desplazamiento del Motor (L) | Menor o igual a 2 L | |

| 2,1 a 3,5 L | ||

| 3,6 a 7 L | ||

| Más de 7 L | ||

| Por Tecnología de Propulsión | MCI Convencional | |

| Híbrido | ||

| Batería Eléctrica | ||

| Eléctrico de Celda de Combustible | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Egipto | ||

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de motores para vehículos todoterreno?

El tamaño del mercado de motores para vehículos todoterreno se sitúa en USD 47,94 mil millones en 2025 y se proyecta que se acerque a USD 66,21 mil millones en 2030.

¿Qué segmento de vehículos representa la mayor participación de demanda de motores?

Los equipos de construcción lideran con el 58,36% de participación de ingresos en 2024 debido a los programas de infraestructura global en curso y urbanización.

¿Qué región se está expandiendo más rápido hasta 2030?

Europa registra la TCAC más alta del 7,19% mientras el cumplimiento de emisiones Stage V y modernización de infraestructura impulsan compras de equipos.

¿Qué tan dominante es la tecnología diésel en el mercado?

Los motores diésel aún mantienen el 89,71% de los ingresos, aunque las soluciones híbridas eléctricas y de celdas de combustible están aumentando a 5,39% TCAC.

¿Qué impacto tendrán las reglas Tier 5 de California?

La propuesta Tier 5 acelera ciclos de pre-compra antes de 2029 y obliga a los fabricantes a invertir en recortes más profundos de NOₓ y diagnósticos avanzados, influyendo en el diseño de motores globalmente.

¿Por qué los motores de rango medio de 31-70 HP están creciendo más rápido?

La construcción compacta y tractores de tamaño medio favorecen esta banda de potencia, y los OEM incorporan telemática y características de ahorro de combustible que elevan la demanda, impulsando una TCAC del 7,02% hasta 2030.

Última actualización de la página el: