Análisis del mercado de bebidas alcohólicas de América del Norte

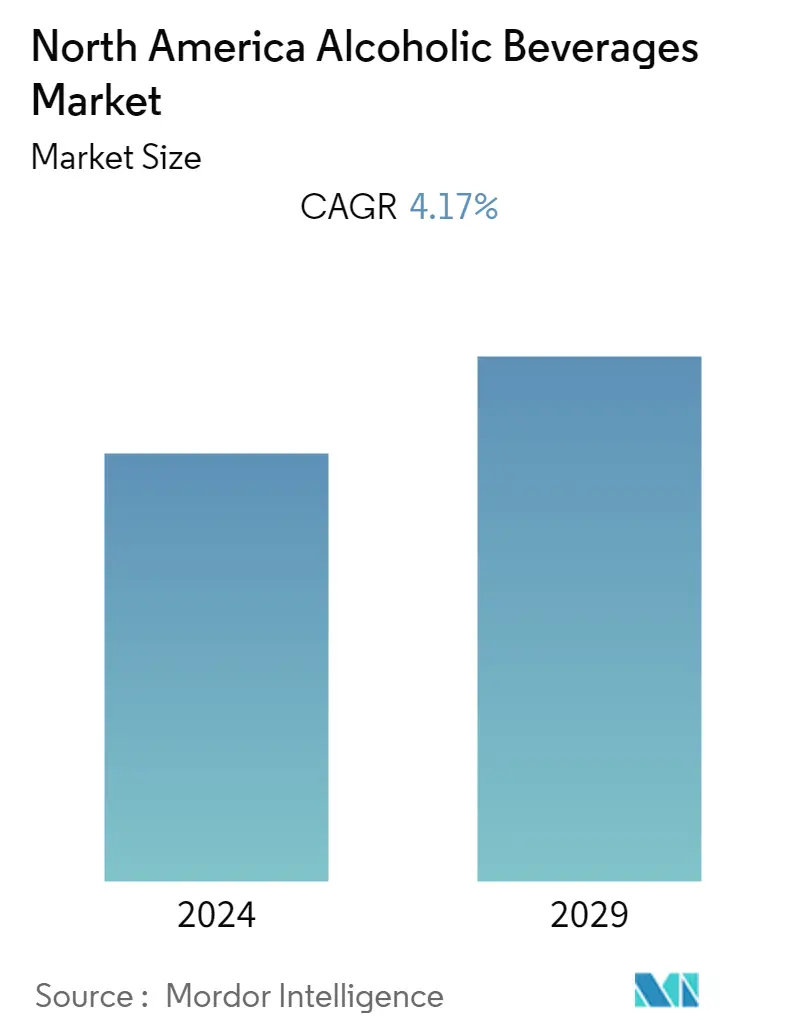

Se prevé que el mercado norteamericano de bebidas alcohólicas registre una tasa compuesta anual del 4,17% durante el período previsto.

El aumento del número de adultos jóvenes es una de las principales razones que se prevé impulsará el crecimiento del mercado de bebidas alcohólicas en la región. También se espera que se desarrolle el mercado de bebidas alcohólicas como cerveza, vino y licores debido a la creciente demanda de productos premium y super-premium. La demanda de bebidas alcohólicas está creciendo entre los consumidores estadounidenses debido al aumento de los ingresos disponibles y los cambios demográficos.

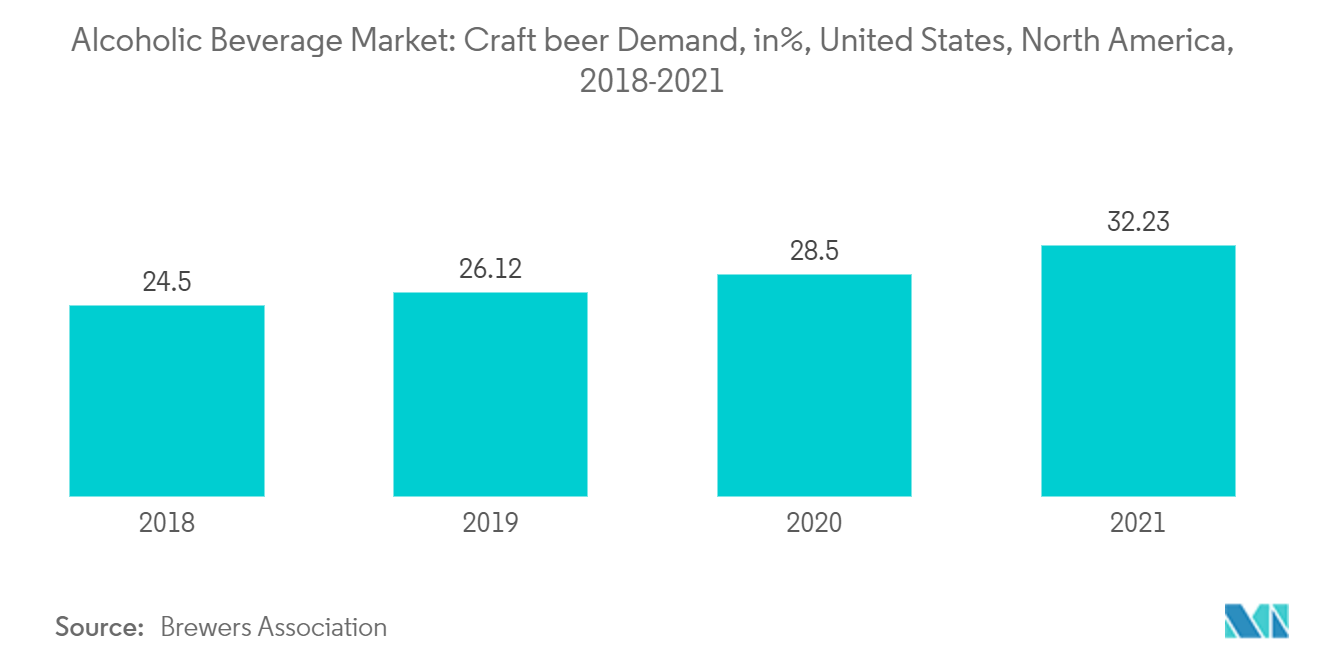

La cerveza representa el mercado destacado de bebidas alcohólicas consumidas en todo el mundo y predomina en Estados Unidos. Debido a la creciente popularidad de la cerveza artesanal, el mercado cervecero de la región ha visto una mayor preferencia por las cervezas aromatizadas por parte de los consumidores, especialmente los millennials. La población millennial representa la mayor proporción de la población general de los Estados Unidos, con alrededor del 22 %, por lo que las cervecerías ofrecen constantemente nuevos sabores innovadores dirigidos a la población millennial para penetrar en el segmento de alto potencial y obtener una ventaja competitiva. Por ejemplo, Constellation Brands introdujo lima maracuyá, lima guayaba y lima coco bajo la marca Corona Refresca, especialmente para apuntar a los millennials en los Estados Unidos.

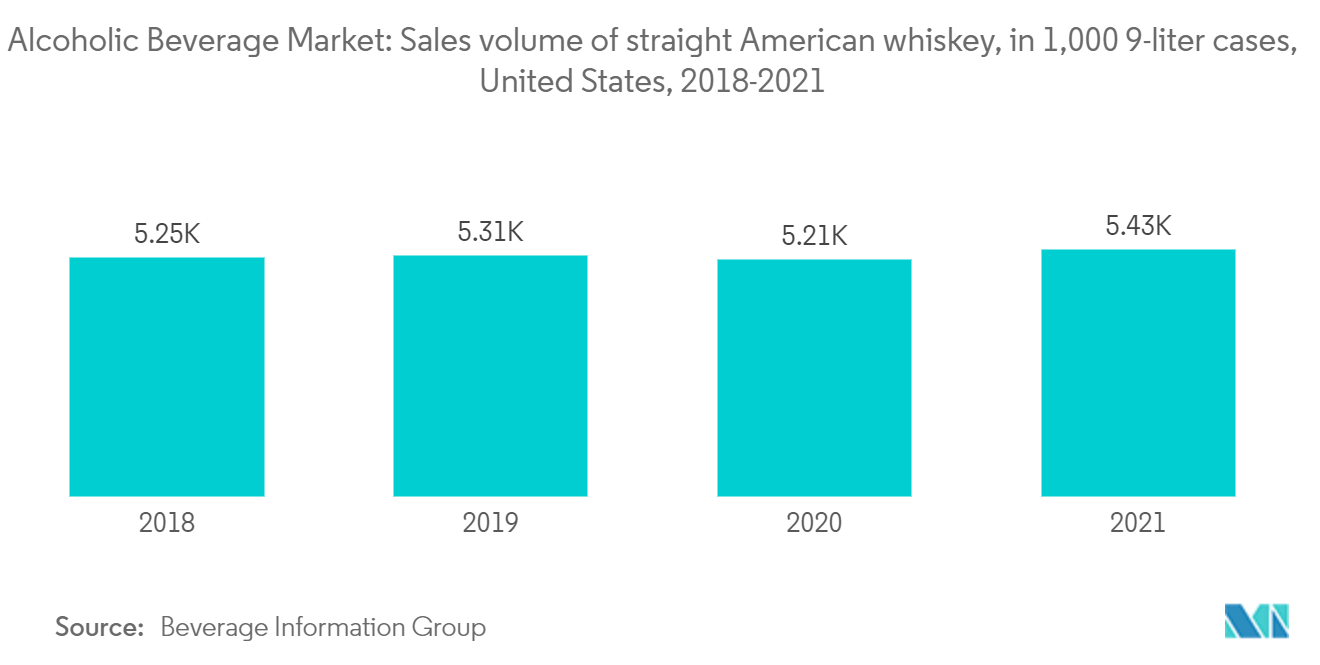

El segmento de licores premium en la región también está creciendo, particularmente en bebidas espirituosas más oscuras, como el whisky. Sin embargo, México es el mercado de bebidas alcohólicas de más rápido crecimiento en América del Norte. Sin embargo, existe una preferencia cada vez mayor por la cerveza artesanal y una variedad de vinos entre las generaciones jóvenes de la región, y las ventas de cervezas y vinos con bajo contenido de alcohol han aumentado con el creciente interés de los consumidores preocupados por su salud, lo que se espera que impulse el crecimiento del mercado.

Tendencias del mercado de bebidas alcohólicas en América del Norte

Preferencia creciente por un nivel bajo de alcohol por volumen

El mercado de bebidas alcohólicas de América del Norte está presenciando un aumento en la demanda de bebidas con bajo contenido de alcohol por volumen, específicamente entre los millennials y los baby boomers. Las ventas de bebidas bajas en alcohol han aumentado, con el creciente interés de los consumidores por la concienciación sobre la salud y la disponibilidad de una cartera de productos más amplia con mejor sabor, lo que ayuda a los consumidores a seleccionar fácilmente un producto según sus preferencias. Además, el alto consumo de bebidas alcohólicas entre la población mexicana también está impulsando el crecimiento del mercado. Por ejemplo, los mexicanos consumieron de 130,7 latas de cerveza per cápita en 2020 a 183,9 latas de cerveza en 2021, con un aumento del 41% en el consumo de cerveza, según datos del Instituto Nacional de Estadística y Geografía (INEGI). Por lo tanto, las cifras son una clara indicación de la creciente demanda de bebidas artesanales en el país, así como en la región.

Además, América del Norte está siguiendo una tendencia hacia las cervezas y sidras con bajo contenido de alcohol, lo que se atribuye a una creciente conciencia sobre el consumo de unidades de alcohol y a la disposición de los clientes a probar nuevas bebidas con una enorme diversidad de estilos de productos y perfiles de sabor introducidos por los fabricantes.. Por ejemplo, en mayo de 2021, Mill Street Brewery de Toronto lanzó una nueva cerveza lager orgánica de primer nivel que es una cerveza orgánica totalmente certificada elaborada en Toronto.

Estados Unidos tiene una participación importante en el mercado

El mercado de bebidas alcohólicas de los Estados Unidos está maduro en términos de demanda, especialmente de bebidas espirituosas y cervezas. Según los datos de la Asociación de Cervecerías, se abrieron 202 nuevas cervecerías en el país en el año 2021. El creciente consumo per cápita de cerveza asociado con el aumento de los ingresos disponibles en el país está impulsando el crecimiento del mercado. Por ejemplo, según las estadísticas publicadas por Beer Canada, la región de Terranova y Labrador tuvo el mayor consumo per cápita con 90,6 litros de cerveza en 2021.

Los consumidores estadounidenses se sienten cada vez más atraídos por los vinos con descriptores sin aditivos de sabor, sin gluten, bajos en carbohidratos, aptos para veganos, sin sulfitos, bajos en calorías, bajos en alcohol, ligeros, vinos orgánicos más ligeros, ya que son más conscientes de su salud. y bienestar. Según Comtrade de la ONU, en 2021 las importaciones de vino en México superaron a sus exportaciones en 267 millones de dólares. El valor total del vino importado alcanzó los 272 millones de dólares, mientras que las exportaciones de vino sumaron 5.15 millones de dólares. Ese año, el Norte Los ingresos de la industria vitivinícola del país americano se estimaron en 1,56 mil millones de dólares.

Descripción general de la industria de bebidas alcohólicas de América del Norte

El mercado norteamericano de bebidas alcohólicas está muy fragmentado con la presencia de cinco actores principales, como Diageo PLC, Bacardi Limited, Pernod Ricard, Anheuser-Busch Companies, LLC y Molson Coors Beverage Company, involucrados en el procesamiento de cerveza y bebidas espirituosas.

Los actores clave han estado invirtiendo en la adquisición de pequeños actores en el mercado, para aprovechar significativamente el segmento de bebidas espirituosas de lujo y desarrollar la cartera de productos. También se están centrando principalmente en el desarrollo y la innovación de productos para satisfacer las necesidades del consumidor ofreciendo una variedad de sabores y calidad de producto para mantener la primacía.

Líderes del mercado de bebidas alcohólicas en América del Norte

Diageo PLC

Bacardi Limited

Anheuser-Busch Companies, LLC.

Molson Coors Beverage Company

Pernod Ricard

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas alcohólicas de América del Norte

- En octubre de 2022, Compañía Mexicana De OPTACO, SA De CV, dio a conocer el lanzamiento de la cerveza sabor Tamal Xoloitzcuintle. XOLO se elabora con orégano mexicano y se sazona con harina de masa de tamal picante en lugar de malta de cebada.

- En enero de 2022, Corona Canadá dio a conocer el lanzamiento de Corona Sunbrew 0.0%, una innovadora cerveza sin alcohol que contiene el 30% del valor diario de vitamina D por ración de 330 ml.

- En mayo de 2021, Tenjaku whisky USA lanzó una nueva ginebra artesanal, Tenjaku gin, en Estados Unidos.

Segmentación de la industria de bebidas alcohólicas de América del Norte

La bebida alcohólica se puede definir como cualquier tipo de licor fermentado, como cerveza, licores destilados o vino, que contenga agentes intoxicantes como etanol o alcohol etílico. El mercado de bebidas alcohólicas de América del Norte está segmentado por tipo de producto, canal de distribución y geografía. Según el tipo de producto, el mercado se segmenta en cerveza, vino y bebidas espirituosas. Según el canal de distribución, el mercado se segmenta en canales de hostelería y extracomercio. Según la geografía, el mercado está segmentado en Estados Unidos, Canadá, México y el resto de América del Norte. El informe ofrece el tamaño del mercado y previsiones en valor (millones de dólares) para los segmentos anteriores.

| Cerveza |

| Vino |

| Espíritu |

| En el comercio |

| Fuera de comercio |

| Estados Unidos |

| Canada |

| México |

| Resto de América del Norte |

| tipo de producto | Cerveza |

| Vino | |

| Espíritu | |

| Canal de distribución | En el comercio |

| Fuera de comercio | |

| Geografía | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de bebidas alcohólicas en América del Norte

¿Cuál es el tamaño actual del mercado de Bebidas alcohólicas de América del Norte?

Se proyecta que el mercado de bebidas alcohólicas de América del Norte registre una tasa compuesta anual del 4,17% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de bebidas alcohólicas de América del Norte?

Diageo PLC, Bacardi Limited, Anheuser-Busch Companies, LLC., Molson Coors Beverage Company, Pernod Ricard son las principales empresas que operan en el mercado de bebidas alcohólicas de América del Norte.

¿Qué años cubre este mercado de Bebidas alcohólicas de América del Norte?

El informe cubre el tamaño histórico del mercado de Bebidas alcohólicas de América del Norte durante los años 2018, 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas alcohólicas de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bebidas alcohólicas de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas alcohólicas de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas alcohólicas de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.