Tamaño y Participación del Mercado de Dispositivos Neurovasculares

Análisis del Mercado de Dispositivos Neurovasculares por Mordor Intelligence

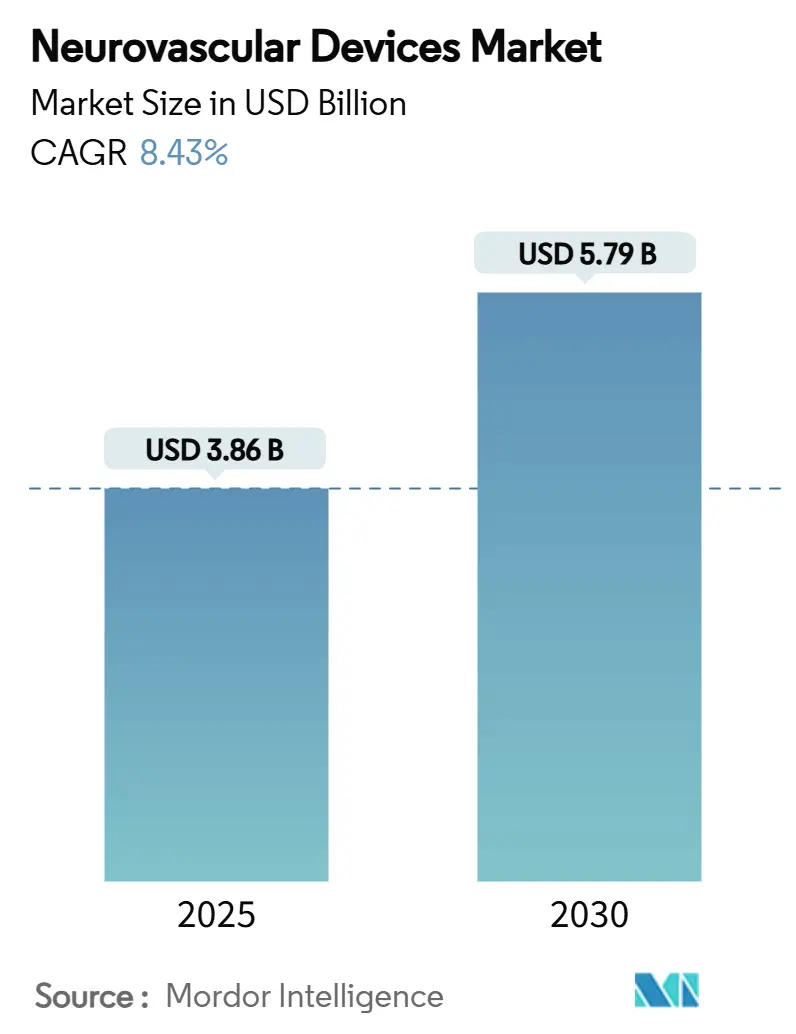

Se estima que el tamaño del Mercado de Dispositivos Neurovasculares es de 3.86 mil millones de USD en 2025, y se espera que alcance los 5.79 mil millones de USD en 2030, con una TCAC del 8.43% durante el período de pronóstico (2025-2030). La demanda sostenida de intervenciones mínimamente invasivas para accidentes cerebrovasculares, los vientos favorables de reembolso en América del Norte, y la difusión de plataformas de imagen avanzadas están reforzando la trayectoria de crecimiento del mercado de dispositivos neurovasculares. América del Norte continúa liderando los volúmenes de procedimientos mientras los hospitales estandarizan la trombectomía mecánica para oclusiones de vasos grandes, mientras que Asia-Pacífico impulsa el crecimiento incremental a través de desarrollos de infraestructura que reducen las brechas de acceso al tratamiento. Los proveedores de dispositivos amplifican la intensidad competitiva lanzando catéteres de aspiración con mayores tasas de recanalización, desviadores de flujo con perfiles de oclusión más rápidos, y sistemas de navegación robótica que reducen la exposición a la radiación. Al mismo tiempo, la cobertura ampliada de pagadores públicos y privados-más recientemente la política más amplia de stents carotídeos de Medicare-elimina las barreras de costo que anteriormente amortiguaban la adopción.

Puntos Clave del Informe

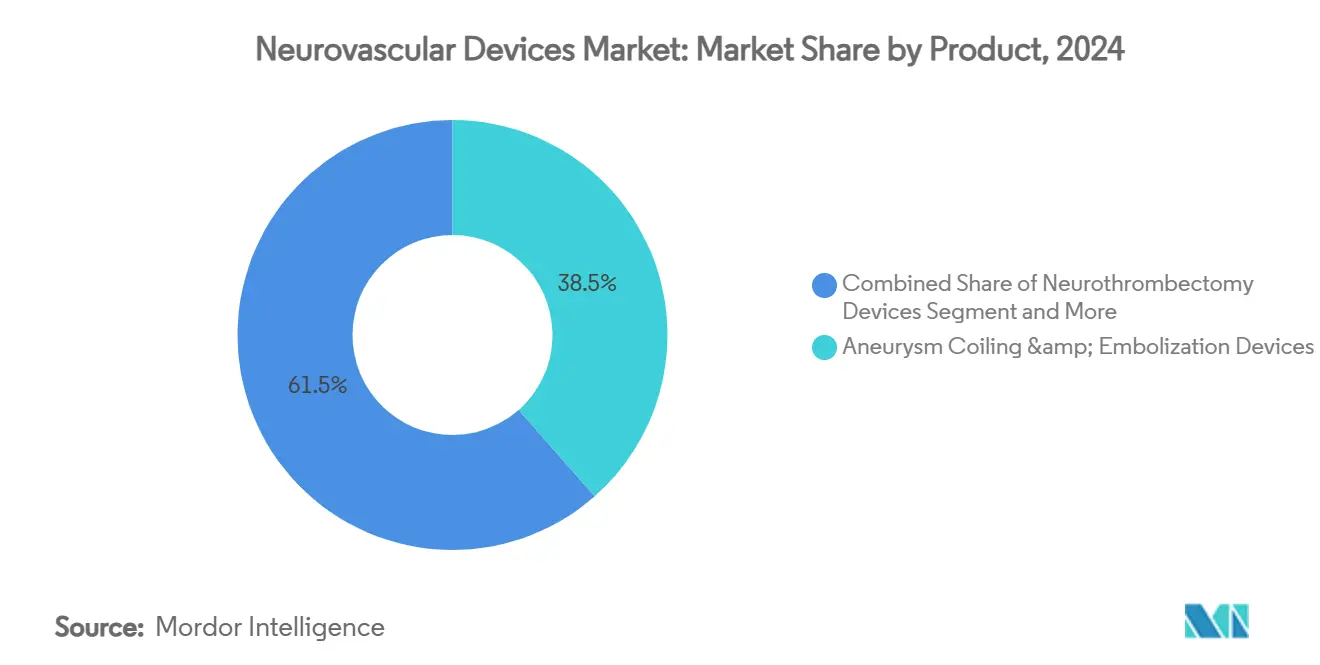

- Por producto, los dispositivos de embolización y espirales para aneurismas mantuvieron la mayor cuota del mercado de dispositivos neurovasculares del 38.51% en 2024, mientras que los dispositivos de neurotrombectomía están avanzando a una TCAC del 10.86% hasta 2030.

- Por enfermedad objetivo, las terapias para accidente cerebrovascular isquémico representaron el 53.62% del tamaño del mercado de dispositivos neurovasculares en 2024; se pronostica que las intervenciones de aneurismas cerebrales subirán a una TCAC del 10.13% hasta 2030.

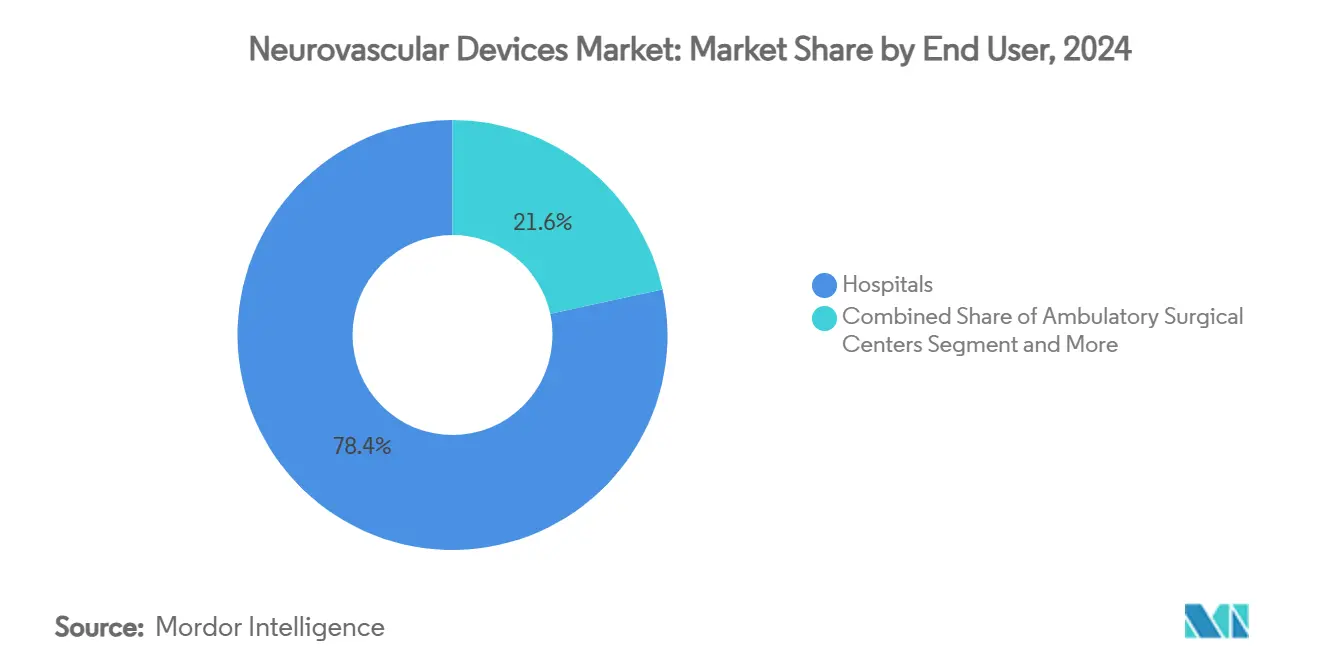

- Por usuario final, los hospitales capturaron el 78.43% de la cuota del mercado de dispositivos neurovasculares en 2024, sin embargo, los centros quirúrgicos ambulatorios están expandiéndose más rápido con una TCAC del 9.54%.

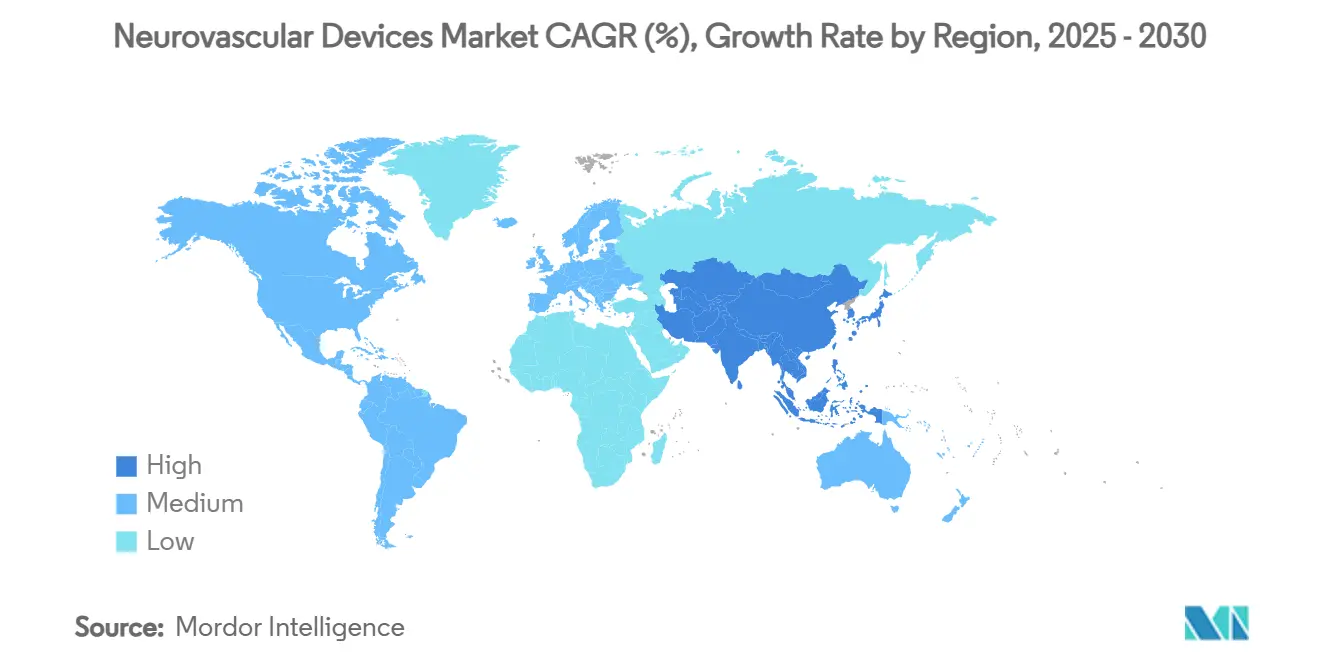

- Por región, América del Norte representó el 36.71% de los ingresos de 2024, mientras que Asia-Pacífico está configurado para registrar la TCAC más alta del 11.21% hasta 2030.

Tendencias e Insights del Mercado Global de Dispositivos Neurovasculares

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escalada de la Incidencia Global de Accidentes Cerebrovasculares y la Carga Socioeconómica Asociada | +2.1% | Global, con mayor impacto en Asia Pacífico y mercados emergentes | Largo plazo (≥ 4 años) |

| Innovación Rápida en Tecnologías Neuro-intervencionistas Mínimamente Invasivas | +1.8% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Adopción Hospitalaria de Suites de Angiografía Biplanar Impulsando Volúmenes de Procedimientos | +1.3% | América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Aumento de Inversiones en Investigación y Desarrollo | +1.2% | Global, concentrado en mercados desarrollados | Largo plazo (≥ 4 años) |

| Expansión de la Cobertura de Reembolso para Atención Endovascular de Accidentes Cerebrovasculares | +1.1% | América del Norte y UE, mercados selectos de APAC | Corto plazo (≤ 2 años) |

| Expansión de la Infraestructura Sanitaria en Mercados Emergentes | +0.8% | Núcleo de APAC, derrame a MEA y América Latina | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escalada de la Incidencia Global de Accidentes Cerebrovasculares y la Carga Socioeconómica Asociada

A nivel mundial, las pérdidas de productividad relacionadas con accidentes cerebrovasculares cuestan 45.5 mil millones de USD anualmente, incentivando a los pagadores a reembolsar intervenciones tempranas que recorten el gasto de atención a largo plazo. Las tasas de mortalidad en economías emergentes permanecen 40-60% más altas que en naciones desarrolladas, reflejando brechas de infraestructura que el mercado de dispositivos neurovasculares puede abordar. Se proyecta que el cambio demográfico de Asia-Pacífico hacia cohortes de mayor edad elevará la incidencia regional de accidentes cerebrovasculares otro 30% para 2030, acelerando la adopción de dispositivos. Los sistemas de salud ahora cuantifican el retorno de la inversión de los programas neurovasculares sopesando cronologías de rehabilitación más cortas contra ganancias de productividad social.

Innovación Rápida en Tecnologías Neuro-intervencionistas Mínimamente Invasivas

Los catéteres de aspiración de próxima generación como la familia SOFIA entregan 85% de recanalización versus los benchmarks del 65% de diseños anteriores, proporcionando una ventaja clínica que acelera la adopción.[1]Fuente: Medical Device Network, "Radical Catheter Technologies Presenta Datos en SNIS," medicaldevice-network.com Los desviadores de flujo como Pipeline Vantage logran 95% de oclusión de aneurismas a los 12 meses mientras cortan los tiempos promedio de procedimiento en 25%. La evidencia temprana de trombectomía asistida por robot muestra una reducción del 20% en la exposición a radiación, apoyando las iniciativas de seguridad de los hospitales. Las plataformas de imagen mejoradas con IA ahora entregan análisis de vasos en tiempo real que reduce las complicaciones hasta en un 20%. Estas ganancias de rendimiento aseguran precios premium, reforzando el potencial de ingresos del mercado de dispositivos neurovasculares.

Adopción Hospitalaria de Suites de Angiografía Biplanar Impulsando Volúmenes de Procedimientos

Las instalaciones de sistemas de angiografía biplanar subieron 18% en 2024 mientras los hospitales perseguían un uso 30% menor de agentes de contraste y tiempos de casos 20% más rápidos. La imagen de doble plano reduce el reposicionamiento del catéter y el riesgo de accidente cerebrovascular, expandiendo la complejidad de lesiones tratables. Los estudios de retorno de inversión muestran aumentos de volumen del 25-30% y períodos de recuperación de 3.5 años en centros de alto rendimiento. La penetración en América del Norte ya excede el 65%, mientras que los hospitales de Asia-Pacífico avanzaron del 25% al 35% en 2024. El equipo también amplía la elegibilidad del paciente, agrandando el grupo de procedimientos que alimenta el mercado de dispositivos neurovasculares.

Aumento de Inversiones en Investigación y Desarrollo

La unidad de Neurociencias de Medtronic registró 2.451 mil millones de USD en ingresos de 2024 mientras sostiene ratios de I+D de doble dígito que financian pipelines de trombectomía y desviadores de flujo.[2]Fuente: Medtronic, "Resultados Q2 FY2025," news.medtronic.com La adquisición de 4.9 mil millones de USD de Inari Medical por parte de Stryker aceleró la adyacencia vascular periférica y las sinergias de cartera cruzada. Las designaciones breakthrough de la FDA ahora aceleran más de 40 dispositivos neurovasculares en revisión, acortando el tiempo al reembolso. Firmas respaldadas por capital de riesgo como Contego Medical ganaron aprobación de la FDA para sistemas combinados de stent-balón-filtro que registraron cero accidentes cerebrovasculares mayores a los 12 meses. La innovación constante sostiene el poder de fijación de precios e intensifica la competencia dentro del mercado de dispositivos neurovasculares.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Procesos de Aprobación Regulatoria Estrictos y Prolongados | -1.4% | Global, más pronunciado en EE.UU. y UE | Mediano plazo (2-4 años) |

| Altos Costos de Procedimientos y Equipos de Capital | -1.2% | Global, agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Escasez Persistente de Neuro-intervencionistas Capacitados | -0.9% | Global, severo en regiones de bajos y medianos ingresos | Largo plazo (≥ 4 años) |

| Complicaciones Procedimentales y Retrasos Diagnósticos | -0.7% | Global, variable según madurez del sistema de salud | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Procesos de Aprobación Regulatoria Estrictos y Prolongados en Mercados Clave

El tiempo promedio de autorización 510(k) de EE.UU. se extendió a 201 días en 2024, más que duplicando el objetivo estatutario y retrasando los lanzamientos comerciales.[3]Fuente: FDA, "Tiempos de Revisión 510(k) y PMA," fda.gov Las aprobaciones PMA ahora exceden 12 meses, y el Reglamento de Dispositivos Médicos de la UE obliga a los fabricantes a preparar conjuntos de datos clínicos separados que cuestan hasta 5 millones de USD por categoría. Los innovadores más pequeños luchan por financiar presentaciones de doble región, amortiguando la diversidad del pipeline. Los ciclos de aprobación prolongados erosionan la ventaja del primer movimiento, desalentando a inversionistas que sopesan el valor-tiempo del capital. El retraso resultante restringe la realización de ingresos dentro del mercado de dispositivos neurovasculares.

Altos Costos de Procedimientos y Equipos de Capital Limitando la Adopción en Hospitales con Restricciones Presupuestarias

Los casos de trombectomía mecánica promedian 35,000-50,000 USD, con dispositivos representando aproximadamente la mitad de la factura. Una suite biplanar demanda 2-3 millones de USD por adelantado y 300,000 USD en tarifas anuales de servicio, una carga pesada para hospitales enfrentando inflación de personal. La adquisición agrupada puede recortar 2,900 USD por intervención pero a menudo choca con la preferencia del médico. Un tercio de los hospitales rurales de EE.UU. no alcanzan volúmenes mínimos que justifiquen un programa neurovascular, ampliando la inequidad geográfica. Las instalaciones de mercados emergentes compran 60-70% menos unidades que sus pares desarrollados porque los presupuestos de capital permanecen restringidos. Estas presiones de costos atemperan la adopción en partes del mercado de dispositivos neurovasculares.

Análisis de Segmento

Por Producto: Los Espirales para Aneurismas Anclan el Valor Mientras la Trombectomía Acelera el Crecimiento

Los dispositivos de embolización y espirales para aneurismas capturaron el 38.51% de la cuota del mercado de dispositivos neurovasculares en 2024 gracias a la eficacia comprobada a través de diversas morfologías de aneurismas. Los espirales de hidrogel y bioactivos ahora entregan 92% de oclusión a cinco años versus el benchmark del 85% de variantes de platino desnudo, manteniendo el segmento firmemente atrincherado en protocolos hospitalarios. Durante el horizonte de pronóstico, las mejoras continuas de materiales y entrega ayudan a sostener la demanda unitaria.

Los dispositivos de neurotrombectomía están creciendo más rápido a una TCAC del 10.86%, catalizados por expansiones de directrices que permiten tratamiento hasta 24 horas después del inicio. Las técnicas de aspiración-primero y catéteres de mayor diámetro extienden la elegibilidad a pacientes con grandes infartos del núcleo, ampliando el mercado de dispositivos neurovasculares. Los sistemas de angioplastia con balón cerebral y colocación de stents registran ganancias constantes de refinamientos en compliance de balón y diseño de stent de celda cerrada. Los dispositivos de soporte como micro-catéteres y alambres guía mantienen ingresos consistentes de arrastre ya que cada trombectomía consume múltiples desechables. Las categorías nicho-embolizantes líquidos, balones de oclusión, y desviadores de flujo de próxima generación-ofrecen crecimiento incremental donde las herramientas convencionales encuentran límites anatómicos.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Enfermedad Objetivo: El Accidente Cerebrovascular Isquémico Domina; las Terapias de Aneurismas se Ponen al Día

Las soluciones para accidente cerebrovascular isquémico representaron el 53.62% del tamaño del mercado de dispositivos neurovasculares en 2024 debido a su alineación con la condición cerebrovascular de mayor incidencia. La adopción más amplia de imagen de perfusión eleva la inclusión de pacientes, mientras que los datos de resultados de DEFUSE 3 y DAWN continúan validando la trombectomía de ventana tardía. Los hospitales por lo tanto priorizan inventario para catéteres de aspiración y recuperadores de stent que acortan los tiempos de puerta-a-revascularización.

Se proyecta que las intervenciones de aneurismas cerebrales registren una TCAC del 10.13% hasta 2030 mientras los programas de detección escalan y la conciencia del paciente aumenta. Los desviadores de flujo y espirales bioactivos ahora abordan geometrías de cuello ancho y complejas, impulsando el tratamiento profiláctico de lesiones no rotas. Las malformaciones arteriovenosas y fístulas permanecen nichos especializados que requieren centros dedicados con conjuntos de habilidades multimodalidad, mientras que los tratamientos de hemorragia intracerebral van a la zaga debido a perfiles inciertos de riesgo-beneficio. La paleta de enfermedades ampliándose posiciona el mercado de dispositivos neurovasculares para una penetración más profunda a través del continuo de atención del accidente cerebrovascular.

Por Usuario Final: Los Hospitales Retienen Escala; los ASC Ganan Impulso

Los hospitales dominaron los canales de distribución con 78.43% de cuota de ingresos en 2024 en virtud de centros integrales de accidentes cerebrovasculares, cobertura de llamadas de neurología 24/7, e infraestructura de cuidados intensivos. Su amplitud procedimental apoya la gestión de inventario y flujos de trabajo multidisciplinarios para casos de alta complejidad.

Los centros quirúrgicos ambulatorios, sin embargo, están expandiéndose a una TCAC del 9.54% mientras los cambios de reembolso permiten pagos neutros por sitio para servicios neurovasculares selectos. Los ASC entregan ahorros de costos del 20-30% y alta más rápida, resonando con incentivos de atención basada en valor. Los centros especializados de neurología y accidentes cerebrovasculares mezclan equipo de grado hospitalario con vías de atención optimizadas, prosperando en captaciones metropolitanas que sostienen alta densidad de casos. La evolución del usuario final así refleja tanto mejoras de eficiencia como diversificación de entornos de atención dentro del mercado de dispositivos neurovasculares.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis de Geografía

América del Norte generó el 36.71% de los ingresos globales en 2024, impulsada por la expansión de cobertura de Medicare para stents carotídeos y penetración del 65% de angiografía biplanar entre hospitales de EE.UU. Las provincias canadienses asignaron nuevos presupuestos de infraestructura de accidentes cerebrovasculares que equiparon centros terciarios con suites de trombectomía, mientras que los hospitales privados mexicanos invirtieron en sistemas de aspiración para servir turistas médicos.

Se pronostica que Asia-Pacífico registre la TCAC más fuerte del 11.21%, impulsada por los 2.77 millones de casos de accidentes cerebrovasculares isquémicos de China, la población que envejece rápidamente de Japón, y la creciente clase media de India. Sin embargo, la penetración de dispositivos varía: Japón se acerca a niveles de adopción occidentales, mientras que los mercados emergentes de ASEAN priorizan capacidad fundamental como escáneres de TC de perfusión. Los incentivos de manufactura local en China fomentan asociaciones que contrabalancean aranceles de importación y retrasos regulatorios, apoyando el crecimiento a largo plazo para el mercado de dispositivos neurovasculares.

Europa mantiene demanda constante a través de Alemania, Reino Unido, y Francia, donde los comités de compras basados en evidencia favorecen dispositivos con dossieres robustos de costo-efectividad. Medio Oriente y África muestran adopción naciente concentrada en estados del Consejo de Cooperación del Golfo, mientras que América del Sur progresa gradualmente mientras Brasil despliega redes de accidentes cerebrovasculares y Argentina capitaliza en la producción doméstica de dispositivos. El impulso regional depende de la madurez de la infraestructura, política de pagadores, y desarrollo económico, necesitando modelos comerciales localizados.

Panorama Competitivo

El mercado de dispositivos neurovasculares presenta consolidación moderada mientras Medtronic y Stryker aprovechan carteras amplias, logística global, e I+D sostenido para defender participación. Los ingresos de Neurociencias de Medtronic alcanzaron 2.451 mil millones de USD en 2024 y continúan la expansión de doble dígito vía tecnologías de pipeline. La adquisición de Inari Medical de 4.9 mil millones de USD de Stryker aceleró la escala en terapia vascular periférica y creó sinergias de venta cruzada.

Innovadores de tamaño medio como Contego Medical se diferenciaron agrupando stent, balón, y filtro embólico en un sistema de entrega único que registró cero accidentes cerebrovasculares mayores en seguimiento de un año. Los entrantes respaldados por capital de riesgo explotan designaciones regulatorias para acortar cronogramas de aprobación en aspiración de trombectomía, navegación robótica, e imagen guiada por IA.

La ventaja competitiva reposa cada vez más en resultados clínicos demostrables y benchmarks de costo-por-año-de-vida-ajustado-por-discapacidad en lugar de ajustes de ingeniería incrementales. Las firmas que invierten en bases de datos del mundo real multicéntricas ganan evidencia persuasiva para negociaciones con pagadores. Consecuentemente, la creación de valor dentro del mercado de dispositivos neurovasculares se desplaza de la diferenciación de hardware a la prueba de supervivencia mejorada del paciente y costo total reducido por episodio.

Líderes de la Industria de Dispositivos Neurovasculares

-

Asahi Intecc Co., Ltd.

-

CERENOVUS (Johnson & Johnson)

-

Terumo Corporation (MicroVention)

-

Medtronic plc

-

Stryker Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Medtronic entró en un acuerdo de distribución exclusiva en EE.UU. con Contego Medical cubriendo la plataforma combinada stent-balón-filtro Neuroguard IEP.

- Enero 2025: Q'Apel Medical aseguró la marca CE para el sistema de acceso neurovascular Armadillo SelectFlex 7F.

- Septiembre 2024: Vesalio lanzó el dispositivo de trombectomía pVasc para remoción de oclusión periférica en Estados Unidos.

- Julio 2024: Vesalio introdujo el dispositivo de captura de coágulos NeVa NET 4 mm para accidente cerebrovascular isquémico.

Alcance del Informe Global del Mercado de Dispositivos Neurovasculares

Según el alcance del informe, los dispositivos neurovasculares se utilizan para tratar trastornos neurológicos. Estos incluyen espirales, stents, y clips que se usan para tratar trastornos neurovasculares como aneurismas cerebrales. Estos dispositivos se usan ampliamente en el tratamiento y diagnóstico de varios tipos de trastornos y dolencias del sistema nervioso periférico y central. El Mercado de Dispositivos Neurovasculares se clasifica como sigue: Producto (Dispositivos de Embolización y Espirales para Aneurismas, Sistemas de Angioplastia con Balón Cerebral y Colocación de Stents, Dispositivos de Soporte, Dispositivos de Neurotrombectomía, y Otros), Enfermedad Objetivo (Accidentes Cerebrovasculares Isquémicos, Aneurismas Cerebrales, Malformaciones Arteriovenosas, y Fístulas, y Otras enfermedades objetivo), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente. El informe de mercado también cubre los tamaños de mercado estimados y tendencias de 17 países a través de las principales regiones globalmente. El informe ofrece valores (en millones de USD) para los segmentos anteriores.

| Dispositivos de Embolización y Espirales para Aneurismas |

| Sistemas de Angioplastia con Balón Cerebral y Colocación de Stents |

| Dispositivos de Neurotrombectomía |

| Dispositivos de Soporte (Micro-catéteres, Alambres Guía, Vainas) |

| Otros Dispositivos (Embolizantes Líquidos, Balones de Oclusión) |

| Accidente Cerebrovascular Isquémico |

| Aneurisma Cerebral |

| Malformaciones Arteriovenosas y Fístulas |

| Hemorragia Intracerebral |

| Hospitales |

| Centros Quirúrgicos Ambulatorios |

| Centros Especializados de Neurología y Accidentes Cerebrovasculares |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Dispositivos de Embolización y Espirales para Aneurismas | |

| Sistemas de Angioplastia con Balón Cerebral y Colocación de Stents | ||

| Dispositivos de Neurotrombectomía | ||

| Dispositivos de Soporte (Micro-catéteres, Alambres Guía, Vainas) | ||

| Otros Dispositivos (Embolizantes Líquidos, Balones de Oclusión) | ||

| Por Enfermedad Objetivo | Accidente Cerebrovascular Isquémico | |

| Aneurisma Cerebral | ||

| Malformaciones Arteriovenosas y Fístulas | ||

| Hemorragia Intracerebral | ||

| Por Usuario Final | Hospitales | |

| Centros Quirúrgicos Ambulatorios | ||

| Centros Especializados de Neurología y Accidentes Cerebrovasculares | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de dispositivos neurovasculares en 2025?

El tamaño del mercado de dispositivos neurovasculares alcanzó 3.86 mil millones de USD en 2025 y se proyecta que llegue a 5.79 mil millones de USD en 2030.

¿Qué categoría de producto lidera las ventas?

Los dispositivos de embolización y espirales para aneurismas mantuvieron la mayor cuota del 38.51% de los ingresos de 2024.

¿Cuál es el segmento de producto de crecimiento más rápido?

Los dispositivos de neurotrombectomía están expandiéndose a una TCAC del 10.86% hasta 2030.

¿Qué región se pronostica que crezca más rápido?

Asia-Pacífico está configurado para registrar una TCAC del 11.21% impulsado por el aumento de incidencia de accidentes cerebrovasculares e inversiones en infraestructura.

¿Por qué están ganando tracción los centros quirúrgicos ambulatorios?

Los pagos neutros por sitio de Medicare y ahorros de costos del 20-30% están desplazando procedimientos neurovasculares selectos a centros quirúrgicos ambulatorios.

¿Qué limita la adopción más rápida en mercados emergentes?

Los altos costos de dispositivos y equipos de capital, junto con especialistas capacitados limitados, actualmente restringen la adopción.

Última actualización de la página el: