Tamaño y Participación del Mercado de Vehículos Comerciales Medianos y Pesados

Análisis del Mercado de Vehículos Comerciales Medianos y Pesados por Mordor Intelligence

El tamaño del Mercado de Vehículos Comerciales Medianos y Pesados se estima en 357,81 mil millones de USD en 2025, y se espera que alcance los 422,60 mil millones de USD en 2030, con una TCAC del 3,40% durante el período de previsión (2025-2030). Esta expansión medida se produce mientras las flotas se alinean con Euro VII en Europa y EPA 2027 en América del Norte, al tiempo que modernizan la infraestructura en Asia-Pacífico, América Latina y África. La convergencia regulatoria ha acortado los ciclos de reemplazo, aunque los motores de combustión interna dominan las ventas, y los modelos eléctricos de batería están escalando desde una base pequeña. El crecimiento se ve reforzado aún más por el estímulo del sector público para corredores de carreteras y logística, la demanda del comercio electrónico de camiones más ligeros, y plataformas vehiculares definidas por software que mejoran el costo total de propiedad y los análisis de seguridad.

Puntos Clave del Informe

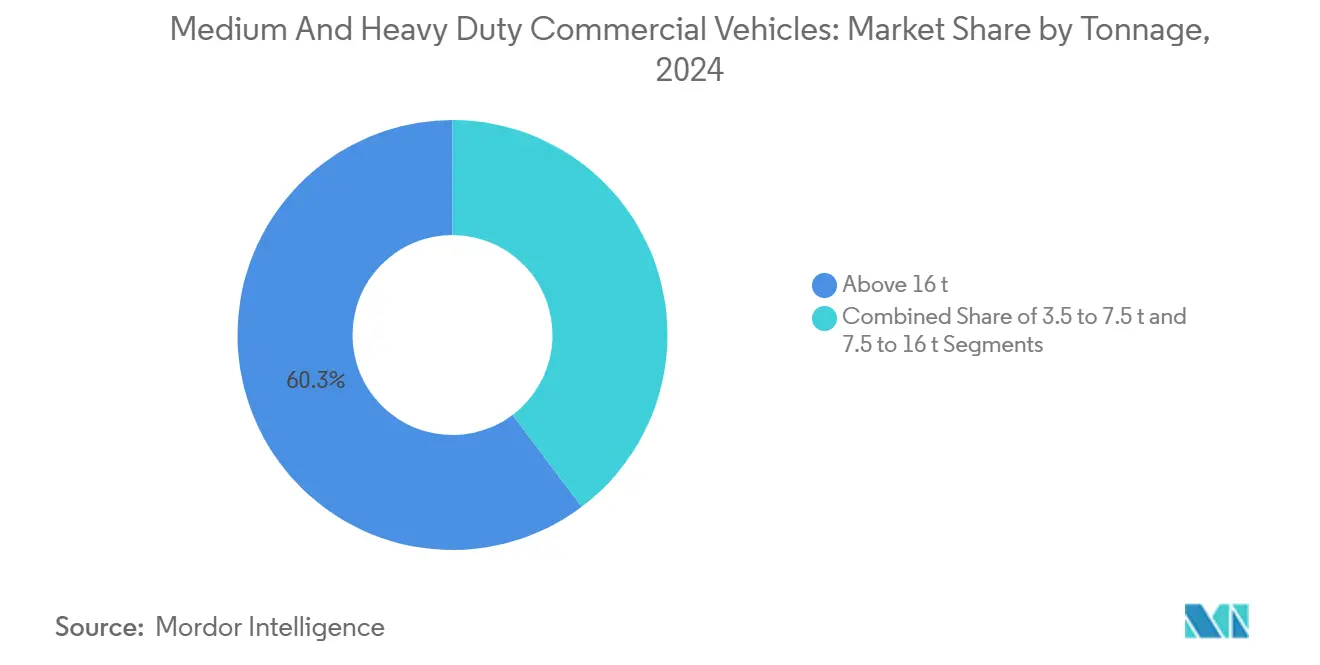

- Por tonelaje, los vehículos de más de 16 toneladas mantuvieron el 60,26% de la participación del mercado de vehículos comerciales medianos y pesados en 2024, mientras que la clase de 3,5-7,5 toneladas está preparada para crecer a una TCAC del 7,81% entre 2025 y 2030.

- Por propulsión, los motores de combustión interna representaron el 91,72% de los ingresos de 2024, mientras que los camiones eléctricos de batería están destinados a expandirse a una TCAC del 9,83% hasta 2030.

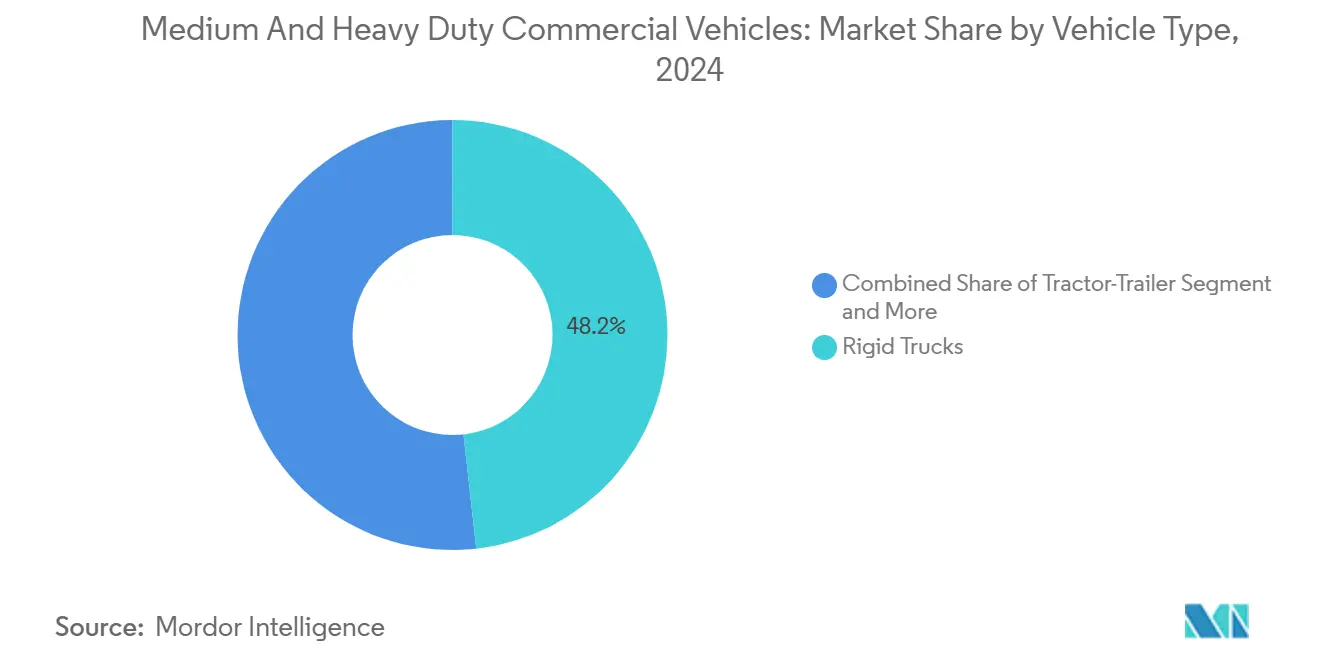

- Por tipo de vehículo, los camiones rígidos capturaron el 48,24% de la participación de ingresos en 2024, y se espera que los tractocamiones avancen a una TCAC del 9,14% durante el período de previsión.

- Por industria de usuario final, logística y transporte comandaron el 42,32% de los ingresos de 2024, reflejando el rápido crecimiento de paquetería y optimización de redes con 4,71%.

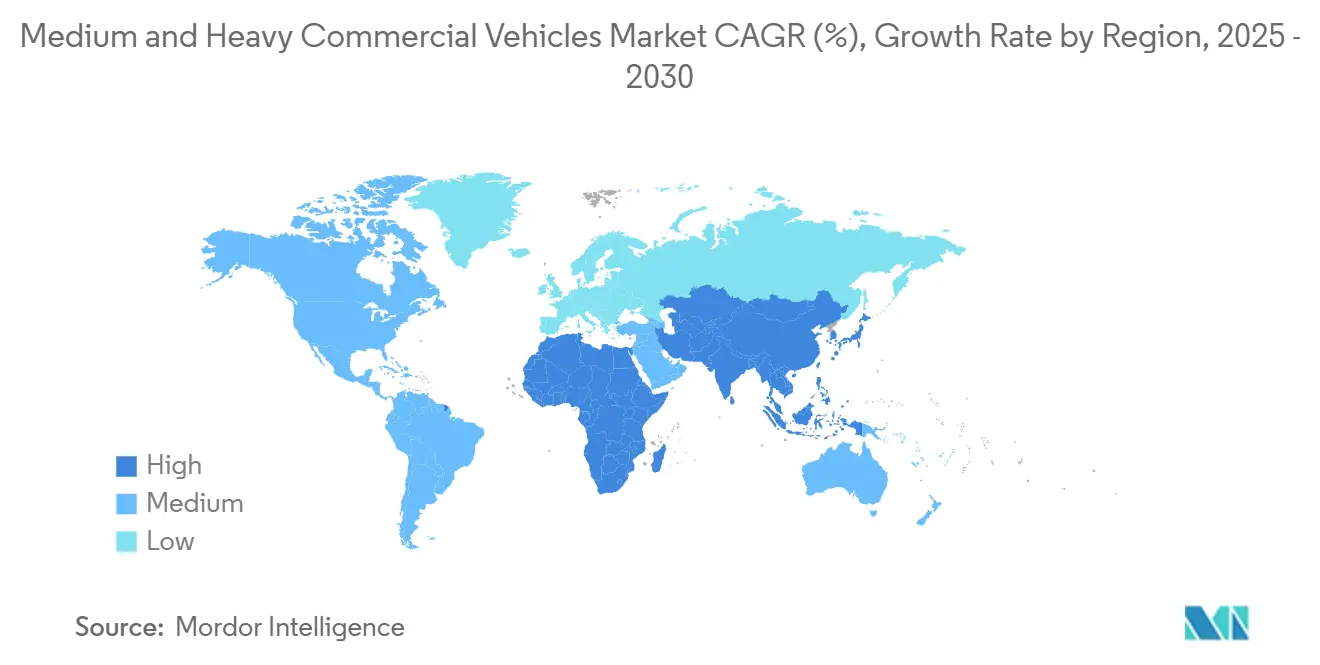

- Por geografía, Asia-Pacífico lideró con el 45,52% de la participación del mercado de vehículos comerciales medianos y pesados en 2024; se proyecta que África registre la TCAC más rápida del 9,10% hasta 2030.

Tendencias e Insights del Mercado Global de Vehículos Comerciales Medianos y Pesados

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Renovación de Flotas por Normas Euro-VII y EPA 2027 | +1.2% | América del Norte y UE, expansión a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Estímulo de Infraestructura en Economías Emergentes | +0.8% | Asia-Pacífico central, América del Sur, África | Mediano plazo (2-4 años) |

| Crecimiento de Logística de Comercio Electrónico | +0.6% | Global, concentrado en corredores urbanos | Corto plazo (≤ 2 años) |

| Impulso de la Minería hacia Camiones Eléctricos de Batería | +0.4% | Regiones mineras globales: Australia, Chile, Sudáfrica | Largo plazo (≥ 4 años) |

| Seguro Habilitado por Telemática Reduce TCO | +0.3% | América del Norte y UE principalmente | Mediano plazo (2-4 años) |

| Arrendamiento de Baterías de Uso Secundario | +0.2% | UE, América del Norte, con apoyo regulatorio | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Renovación de Flotas Impulsada por las Normas de Emisiones Euro VII y EPA 2027

Los estrictos objetivos de NOx y CO₂ aceleran el reemplazo de unidades diésel pre-Euro VI y anteriores en Europa y obligan a las flotas norteamericanas a renovar sus inventarios de Clase 6-8 antes de lo planificado. Los estándares Euro 7 recientemente adoptados imponen límites más estrictos, especialmente para vehículos de servicio pesado (HDV). Estos estándares reducen los límites de óxidos de nitrógeno (NOX) en un 50% a 62%, dependiendo del ciclo de prueba. Además, reemplazan los límites de hidrocarburos totales (THC) con límites distintos y más estrictos para gases orgánicos no metánicos (NMOG) y metano (CH4). La coordinación temporal comprime la adquisición en ventanas estrechas que tensionan a los proveedores pero desbloquean economías de escala para tecnologías de postratamiento y baterías. La regulación Advanced Clean Trucks de California, que cubre el 25% del mercado estadounidense, exige un 50% de ventas de emisiones cero para 2030. Los operadores que adopten temprano se benefician de fondos de incentivos y primas de valor residual, mientras que los adoptadores tardíos enfrentan escasez de suministro y mayores costos de cumplimiento. Los fabricantes con carteras eléctricas existentes disfrutan de una ventaja de primer actor y pueden amortizar los gastos de desarrollo en ambas regiones.

Estímulo de Infraestructura en Economías Emergentes

Los programas de carreteras y energía respaldados por el gobierno continúan elevando la demanda del mercado de vehículos comerciales medianos y pesados en India, Indonesia, Malasia y países clave de América Latina. El marco FAME de India apunta a una penetración del 70% de vehículos comerciales eléctricos para 2030, apoyando un crecimiento anual del 49% en ventas de camiones eléctricos y alentando a los proveedores a localizar módulos de baterías y trenes motrices. Medidas similares multi-anuales de construcción de carreteras y electrificación en Indonesia y Malasia fomentan una escala regional. Al mismo tiempo, el Banco Interamericano de Desarrollo estima que los incentivos coordinados podrían elevar la participación de América Latina en las ventas globales de camiones eléctricos del 0,45% al 4% para 2030. Estas iniciativas extienden la visibilidad de compra más allá del horizonte normal de reemplazo de siete años, permitiendo a los fabricantes de componentes asegurar capacidad y reducir el riesgo de inversión de capital. La combinación de fondos de estímulo y reglas de contenido local sustenta un flujo constante de pedidos para proveedores de chasis, cabinas e infraestructura de carga.

Expansión de Logística de Comercio Electrónico

La digitalización del comercio minorista está reformando el diseño de redes y acelerando la demanda de camiones ágiles de 3,5-7,5 toneladas que pueden acceder a centros de consolidación urbanos. El segmento de paquetería está creciendo a una tasa significativa hasta 2030, y proveedores globales como Amazon se han comprometido a triplicar su flota europea de entrega eléctrica para 2025. Los ciclos frecuentes de parada y arranque favorecen los trenes motrices eléctricos de batería debido al frenado regenerativo y menores niveles de ruido. Los fabricantes de vehículos están optimizando la ergonomía de cabina, interfaces de telemática y perfiles de carga para ciclos de trabajo de última milla en lugar de carga útil máxima. Los reguladores también están impulsando vehículos más pequeños y limpios para reducir la congestión urbana y mejorar la calidad del aire, apoyando el rápido escalado de modelos de micro-depósitos[1] "Amazon expands zero-emission delivery fleet," Amazon Europe, aboutamazon.com.

Seguro Basado en Uso Habilitado por Telemática Reduce TCO

Las plataformas de vehículos conectados permiten a las aseguradoras vincular las primas directamente al comportamiento de conducción, tiempo de inactividad y riesgo de ruta. Los adoptadores tempranos reportan ahorros de seguro del 20-30% y menos reclamaciones por accidentes. Principales aseguradoras como Nationwide se asocian con proveedores de telemática para desarrollar algoritmos que integran puntos de datos de frenado, curvas y ralentí excesivo. Los gerentes de flota luego aprovechan los mismos conjuntos de datos para mantenimiento predictivo, que puede reducir el tiempo fuera de servicio hasta un 15% y alargar los ciclos de vida de componentes. Estos ahorros son cruciales ya que el costo total de propiedad de camiones Clase 8 aumentó considerablemente en 2024 desde 2016. Los operadores pueden acelerar estrategias de electrificación sin erosionar márgenes al reinvertir los ahorros de prima en capacitación de conductores y arrendamiento de baterías.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Costo de Camiones de Emisiones Cero | -0.9% | Global, agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Cuellos de Botella en Cadena de Suministro para Electrónica de Potencia y Baterías | -0.7% | Global, concentrado en regiones dependientes de semiconductores | Mediano plazo (2-4 años) |

| Limitaciones de Red a Nivel de Depósito | -0.5% | América del Norte y UE principalmente | Mediano plazo (2-4 años) |

| Escasez de Técnicos Especializados para Trenes Motrices HV-EV | -0.4% | Global, agudo en mercados desarrollados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo Inicial de Camiones de Emisiones Cero

Los paquetes de baterías representan el 40% del costo unitario, dejando a los camiones pesados eléctricos con precios 20-30% superiores a los equivalentes diésel. Se proyecta la paridad de costos totales dentro de cuatro años a medida que las químicas de litio-hierro-fosfato escalen, sin embargo muchos transportistas pequeños carecen de margen de financiamiento. Los contratos de camión como servicio y arrendamiento de baterías pueden reducir los costos de adquisición hasta un 42% mientras ayudan a los fabricantes a generar ingresos recurrentes. Los operadores de flotas grandes ya están adoptando estos modelos, pero los compradores con restricciones crediticias en economías emergentes aún enfrentan altas tasas de obstáculo que ralentizan la adopción.

Cuellos de Botella en Cadena de Suministro para Baterías

Las escaseces de litio, níquel y semiconductores amenazan los planes de producción para camiones eléctricos entre 2025 y 2028. Los módulos de potencia de carburo de silicio mejoran la eficiencia pero requieren sustratos especializados dominados por varios proveedores. En respuesta, Daimler Truck, PACCAR y Cummins formaron una empresa conjunta de 2-3 mil millones de USD para construir una planta de celdas de batería de 21 GWh en Mississippi.[2]"PACCAR, Daimler Truck and Accelera battery joint venture press release," PACCAR Inc., paccar.com La localización ayudará a reducir la dependencia de Asia, pero la puesta en marcha no compensará completamente las escaseces en el mediano plazo. La volatilidad de materiales, por tanto, añade presión de costos y riesgo de entrega, especialmente para variantes de nicho como chasis de celdas de combustible.

Análisis de Segmentos

Por Tonelaje: El Dominio de Servicio Pesado Impulsa el Volumen

Los modelos de más de 16 toneladas contribuyeron con alrededor del 60,26% de la participación del mercado de vehículos comerciales medianos y pesados de 2024, asegurando la mayor porción del mercado de vehículos comerciales medianos y pesados. La demanda está anclada por redes de carga de larga distancia que priorizan la capacidad de carga útil sobre la conveniencia al cargar. En contraste, la clase de 3,5-7,5 toneladas de vehículos comerciales medianos y pesados se está expandiendo a una TCAC del 7,81%, superando a todas las otras bandas mientras proliferan las plataformas de entrega urbana. Este segmento se beneficia de menores requisitos de batería ya que paquetes de 100-200 kWh son suficientes para rutas diarias, reduciendo desembolsos de capital y complejidad de carga. Mientras tanto, las unidades de servicio mediano en el rango de 7,5-16 toneladas ven un reemplazo estable vinculado a ciclos de adquisición de construcción y municipales.

El tamaño de la batería escala abruptamente con la masa del vehículo, con camiones de carga pesada necesitando 500 kWh o más para cumplir expectativas de ciclo de trabajo. Ese requerimiento infla el peso en vacío y los costos de infraestructura, ralentizando la electrificación relativa a clases más ligeras. Los reguladores diferencian límites por peso bruto vehicular, obligando a los fabricantes a equilibrar diseños de postratamiento y emisiones cero a través de hojas de ruta de ingeniería. A pesar de la brecha de costos, varias compañías mineras están piloteando volquetes eléctricos de 150 toneladas que generan ahorros de ciclo de vida una vez que las redes de carga están en su lugar.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Propulsión: Los MCI Mantienen el Dominio a Pesar del Auge Eléctrico

Los motores de combustión interna retuvieron el 91,72% de los ingresos en 2024 de la participación del mercado de vehículos comerciales medianos y pesados, consolidando su liderazgo en el mercado de vehículos comerciales medianos y pesados. Sin embargo, los camiones eléctricos de batería están en una trayectoria empinada de TCAC del 9,83% hasta 2030, ayudados por subsidios, menores costos operativos y rápida adopción de flotas urbanas. Combustibles alternativos como gas natural comprimido y gas natural licuado continúan sirviendo nichos regionales donde el rango eléctrico o acceso a red permanece problemático. Los híbridos enchufables actúan como soluciones transicionales para operadores que deben combinar flexibilidad de rango con entrada urbana de emisiones cero.

China representó más del 80% de las ventas globales de camiones pesados eléctricos en 2024, ilustrando la influencia de incentivos coordinados y cadenas de suministro locales. Los prototipos eléctricos de celdas de combustible están bajo prueba para corredores de larga distancia donde la masa de batería perjudica la carga útil, con pilotos tempranos en Alemania, Corea del Sur y Estados Unidos. La mezcla de propulsión por tanto permanecerá heterogénea hasta 2030, impulsada por cálculos de costo total de propiedad, trayectorias de precios de energía y despliegues de infraestructura.

Por Tipo de Vehículo: Los Camiones Rígidos Lideran en Medio del Crecimiento de Tractocamiones

Los camiones rígidos entregaron el 48,24% de la participación de mercado de 2024 en vehículos comerciales medianos y pesados, bien adaptados para construcción urbana, distribución y recolección de residuos. Su marco integrado simplifica la personalización de carrocería y reduce el tiempo de inactividad por mantenimiento. Los tractocamiones, sin embargo, se prevé que registren una TCAC del 9,14% debido al crecimiento del comercio internacional y corredores de infraestructura transfronteriza. El tamaño del mercado de vehículos comerciales medianos y pesados para unidades articuladas se expandirá más rápido que el promedio mientras los fabricantes introducen cabinas aerodinámicas y opciones de carga de megavatios. Los chasis vocacionales especializados como volquetes y vehículos de servicios de emergencia continúan confiando en ingeniería personalizada que limita la escala de volumen pero comanda altos márgenes.

La tecnología eléctrica se está filtrando en plataformas tanto rígidas como de tractor. Mercedes-Benz lanzó el eActros 600 con un rango certificado de 310 millas, mientras Tesla desplegó prototipos Semi capaces de 248-497 millas dependiendo de la configuración. Estos modelos demuestran el ritmo de ganancias de densidad energética y la importancia estratégica del software para optimización de ruta y carga.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: Dominio Logístico en Medio de Electrificación Minera

Logística y transporte absorbieron el 42,32% de la participación de mercado de 2024 y seguirán siendo la base del mercado de vehículos comerciales medianos y pesados con una TCAC del 4,71%. Los operadores de paquetes y pallets están digitalizando el despacho y nodos de almacén, reformando las especificaciones de camiones hacia trenes motrices silenciosos y alta durabilidad cíclica. Los servicios de construcción y municipales siguen de cerca, adquiriendo plataformas de servicio mediano configuradas para mezcladoras de cemento, carrocerías de residuos o plataformas aéreas.

Las operaciones mineras emergen como catalizador para la adopción de baterías en la clase de servicio pesado. La coalición Innovation for Cleaner, Safer Vehicles apunta a disponibilidad de camiones de acarreo de emisiones cero para 2030, un hito que desbloquearía reducciones significativas de emisiones a través de aproximadamente 28.000 unidades de alta carga útil. Las flotas de servicios públicos y forestales también prueban plataformas eléctricas para reducir ruido y niveles de partículas en zonas sensibles, confirmando que los requerimientos del cliente varían ampliamente por sector, geografía y ciclo de trabajo.

Análisis Geográfico

La participación de ingresos del 45,52% de Asia-Pacífico en 2024 se origina de la profundidad de producción de China y el impulso político en expansión de India. Se espera que la región extienda su liderazgo para 2030 porque los fabricantes de equipos originales co-localizan plantas de baterías, centros de software y pruebas de componentes cerca de sus compradores más grandes. Solo China apoyó más de 90.000 registros de camiones pesados eléctricos en 2024, con BYD y SAIC exportando kits a Hungría e Indonesia para diversificar la exposición arancelaria. India respalda 14 programas estatales de incentivos, permitiendo a Uttar Pradesh y Maharashtra crear zonas de bajas emisiones a nivel ciudad que favorecen camiones de batería de 3,5 toneladas.

América del Norte y Europa representan mercados maduros pero lucrativos donde las reglas coordinadas aseguran armonización tecnológica. La UE apunta a una reducción del 45% de CO₂ en camiones pesados para 2030, y Euro VII entrará en vigencia en 2029. La regla Advanced Clean Trucks de California influye en planes de compra nacionales porque otros 11 estados han adoptado su hoja de ruta, cubriendo una cuarta parte de la demanda estadounidense de Clase 6-8. Canadá apunta a 35% de ventas de camiones de emisiones cero para 2030 y financia corredores de carga en la Carretera Trans-Canadá. En el lado corporativo, Volvo y Daimler establecieron una empresa conjunta para crear un sistema operativo común, mientras PACCAR integra paquetes de baterías internos para protegerse de la volatilidad.

África está ganando impulso de inversión a pesar de volúmenes iniciales modestos y está creciendo rápidamente con una TCAC robusta del 9,10%. Marruecos y Egipto ordenan autobuses eléctricos que comparten componentes con camiones de servicio mediano, creando un núcleo para suministro regional. Etiopía ya ha superado su objetivo de electrificación de autobuses para 2030, ilustrando el potencial de modelos de adquisición agregada. El Libro Blanco de VE de Sudáfrica establece una hoja de ruta de plataforma dual que combina mejoras de eficiencia de combustible para diéseles existentes con incentivos para depósitos de carga rápida alrededor de cinturones mineros. Estas iniciativas apuntan a una demanda latente que podría traducirse en crecimiento de envíos de dos dígitos una vez que mejore la confiabilidad de la red.

Panorama Competitivo

Los cinco principales fabricantes mantuvieron alrededor de un tercio de los ingresos combinados de 2024, por lo que el mercado de vehículos comerciales medianos y pesados permanece fragmentado. Los líderes de la industria persiguen integración vertical de baterías, celdas de combustible y pilas de software para proteger márgenes y capturar ingresos recurrentes. Daimler Truck, Volvo Group y PACCAR co-publicaron una interfaz abierta para actualizaciones por aire diseñada para estandarizar seguridad y análisis de datos. Las marcas chinas como BYD, FAW y Sinotruk aprovechan economías de escala en casa para reducir precios de rivales de exportación, enfocándose en modelos de batería de 3,5-16 toneladas que enfrentan menos cuellos de botella de carga.

Los vehículos definidos por software son el nuevo campo de batalla. El sistema operativo conjunto de Volvo-Daimler habilita aplicaciones compartidas para mantenimiento predictivo y planificación de rutas. TRATON está colaborando con Plus para alcanzar autonomía Nivel 4 en corredores seleccionados de Estados Unidos y UE, lo que podría reducir costos de conductores y elevar la utilización de camiones. Los proveedores de componentes también se mueven río arriba: Cummins formó Accelera para albergar líneas de celdas de combustible, hidrógeno y baterías, luego se asoció con PACCAR y Daimler Truck en una planta dedicada de baterías en Mississippi que producirá 21 GWh anualmente desde 2027.[3]"Volvo Group and Daimler Truck create joint venture for software-defined heavy-duty platforms," Daimler Truck AG, daimlertruck.com

Las oportunidades de espacio blanco giran en torno a electrificación minera, arrendamiento de baterías de uso secundario y depósitos de carga de megavatios. Los proveedores de servicios ahora empaquetan almacenamiento de energía, software y financiamiento para asegurar flujos de anualidades. Los clientes de flotas valoran estas ofertas integradas porque mitigan el riesgo tecnológico y simplifican la planificación de flujo de efectivo. Durante los próximos cinco años, los actores que conecten hardware vehicular con servicios de energía y datos probablemente ganarán participación.

Líderes de la Industria de Vehículos Comerciales Medianos y Pesados

-

PACCAR Inc

-

Daimler AG

-

Volvo Group

-

Tata Motors Limited

-

Traton SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Stellantis reveló la plataforma multi-energía STLA Frame, ofreciendo 690 millas de autonomía para trenes motrices híbridos y 500 millas para eléctricos de batería, dirigida a necesidades de remolque comercial y carga útil.

- Noviembre 2024: TRATON se asoció con Plus en programas de camiones autónomos Nivel 4 e inició flotas de prueba en Texas y Suecia, con rutas comerciales esperadas para finales de 2025.

- Enero 2024: Accelera by Cummins, Daimler Truck y PACCAR seleccionaron Mississippi para una planta de baterías de litio-hierro-fosfato de 2-3 mil millones de USD con capacidad anual de 21 GWh.

Alcance del Informe Global de Vehículos Comerciales Medianos y Pesados

El mercado de vehículos comerciales medianos y pesados ha sido segmentado por Tonelaje (3,5 - 7,5 Toneladas, 7,5 - 16 Toneladas, y más de 16 Toneladas), Tipo de Propulsión (Motor de CI, Híbrido Enchufable, Eléctrico, y Propulsado por Combustible Alternativo), y Geografía (América del Norte, Europa, Asia-Pacífico, y Resto del Mundo). El informe ofrece tamaño de mercado y previsiones para Vehículos Comerciales Medianos y Pesados en términos de volumen (unidades) y valor (mil millones de USD) para todos los segmentos mencionados.

| 3,5 a 7,5 t |

| 7,5 a 16 t |

| Más de 16 t |

| Motor de Combustión Interna (Diésel y Gasolina) |

| Eléctrico de Batería |

| Híbrido Eléctrico Enchufable |

| Eléctrico de Celda de Combustible |

| Combustibles Alternativos (GNC, GNL, Bio-combustible, GLP) |

| Camión Rígido |

| Tractocamión |

| Camión Volquete / Basculante |

| Camiones Especializados y Vocacionales |

| Logística y Transporte |

| Construcción y Minería |

| Agricultura y Silvicultura |

| Servicios Públicos y Municipales |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tonelaje | 3,5 a 7,5 t | |

| 7,5 a 16 t | ||

| Más de 16 t | ||

| Por Tipo de Propulsión | Motor de Combustión Interna (Diésel y Gasolina) | |

| Eléctrico de Batería | ||

| Híbrido Eléctrico Enchufable | ||

| Eléctrico de Celda de Combustible | ||

| Combustibles Alternativos (GNC, GNL, Bio-combustible, GLP) | ||

| Por Tipo de Vehículo | Camión Rígido | |

| Tractocamión | ||

| Camión Volquete / Basculante | ||

| Camiones Especializados y Vocacionales | ||

| Por Industria de Usuario Final | Logística y Transporte | |

| Construcción y Minería | ||

| Agricultura y Silvicultura | ||

| Servicios Públicos y Municipales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de vehículos comerciales medianos y pesados?

Está valorado en 357,81 mil millones de USD en 2025.

¿Qué tan rápido crecerá el mercado hasta 2030?

Se proyecta que el mercado se expanda a una TCAC del 3,40%, alcanzando aproximadamente 422,60 mil millones de USD para 2030.

¿Qué región lidera en participación de mercado?

Asia-Pacífico comandó el 45,52% de los ingresos de 2024 y se espera que mantenga el liderazgo hasta 2030.

¿Qué clase de tonelaje está creciendo más rápido?

El segmento de 3,5-7,5 toneladas muestra el mayor crecimiento, con una previsión de TCAC del 7,81% hasta 2030.

¿Qué tan dominantes son los camiones eléctricos de batería hoy?

Representaron una pequeña participación en 2024 pero están destinados a crecer con una TCAC del 9,83% a medida que caen los costos y se endurecen las regulaciones.

¿Por qué las plataformas definidas por software son importantes para los fabricantes de camiones?

Habilitan actualizaciones por aire, mantenimiento predictivo y nuevos modelos de ingresos que diferencian productos en un mercado fragmentado.

Última actualización de la página el: