Tamaño y Participación del Mercado de Motores de Propulsión Marina

Análisis del Mercado de Motores de Propulsión Marina por Mordor Intelligence

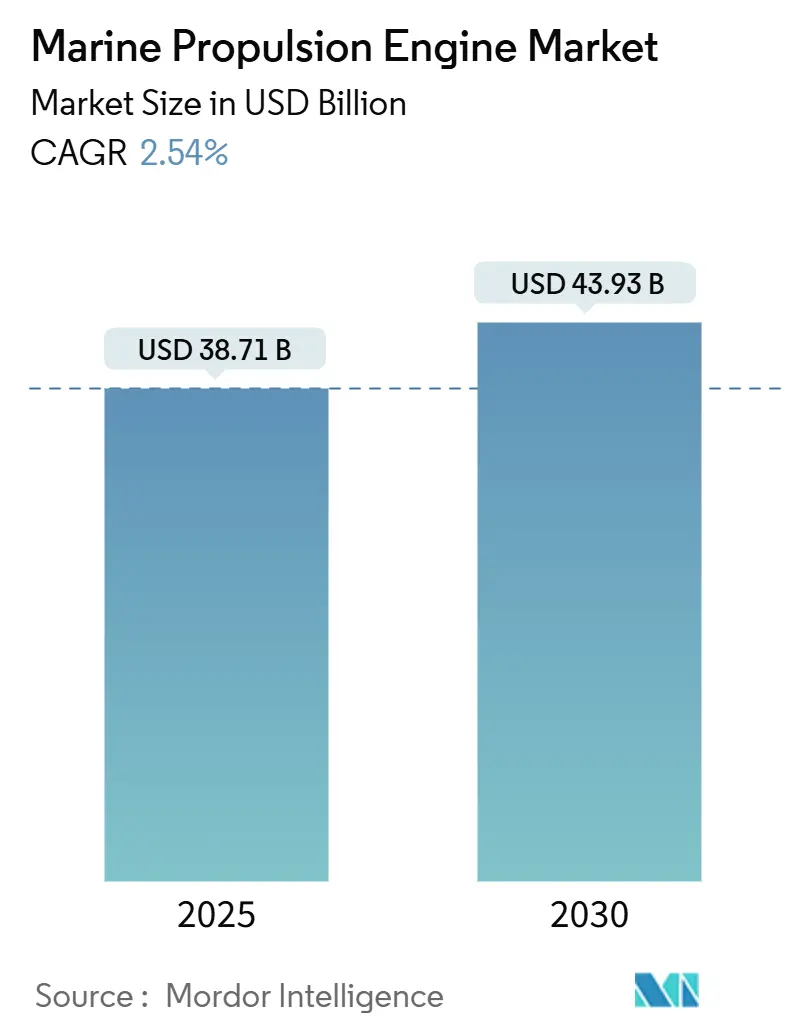

El tamaño del Mercado de Motores de Propulsión Marina se estima en 38.71 mil millones de USD en 2025, y se espera que alcance los 43.93 mil millones de USD en 2030, con una TCAC del 2.54% durante el período de pronóstico (2025-2030). La demanda se basa en el ciclo de renovación de capacidad de la flota de carga comercial, aunque el impulso se desplaza cada vez más hacia combustibles alternativos mientras el Marco de Cero Emisiones Netas de la OMI presiona a los propietarios para reducir la intensidad de gases de efecto invernadero en un 80% antes de 2050. La adopción temprana de motores de combustible dual de GNL y metanol, impulsada por robustos libros de pedidos de Asia-Pacífico e incentivos de políticas europeas, está reforzando la transición tecnológica.

Conclusiones Clave del Informe

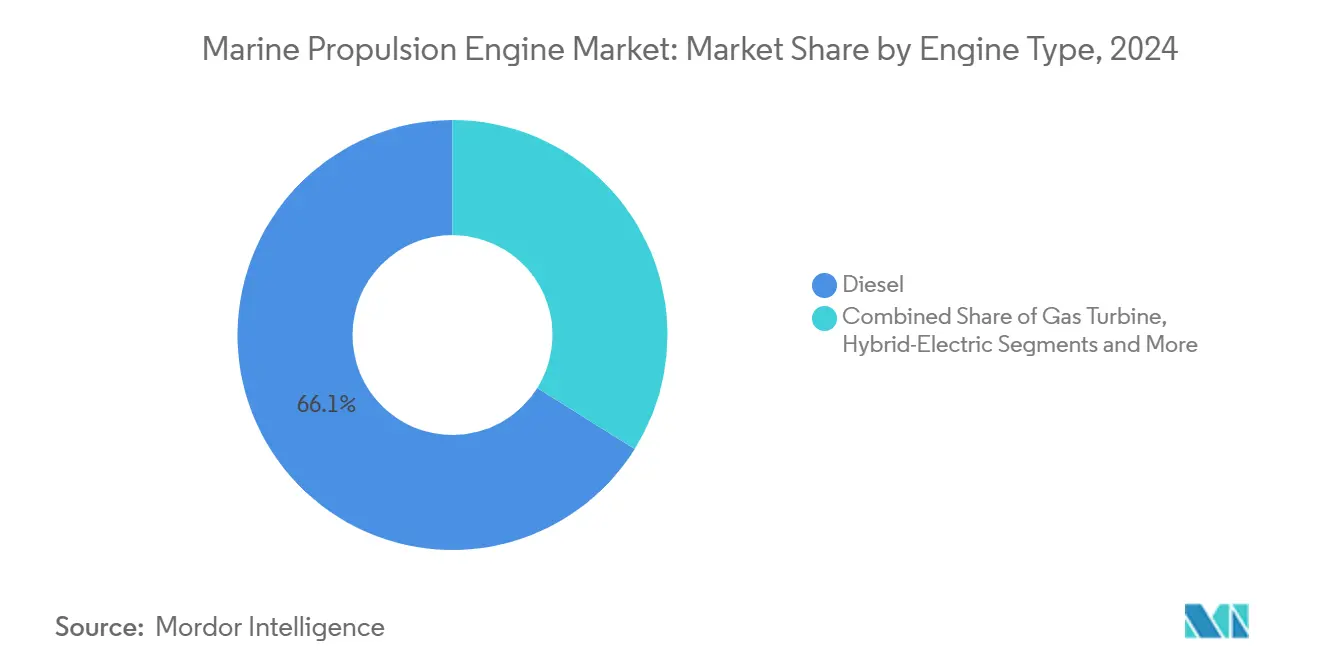

- Por tipo de motor, el diésel dominó el 66.12% de la participación del mercado de motores de propulsión marina en 2024, mientras que los sistemas de celdas de combustible están proyectados a crecer a una TCAC del 2.76% hasta 2030.

- Por aplicación, la carga comercial mantuvo el 57.37% del tamaño del mercado de motores de propulsión marina en 2024; el transporte de pasajeros está establecido para expandirse a una TCAC del 2.41% hasta 2030.

- Por tipo de embarcación, los graneleros lideraron con un 31.28% de participación en ingresos en 2024; los buques de apoyo offshore están preparados para una TCAC del 3.12% durante la ventana de pronóstico.

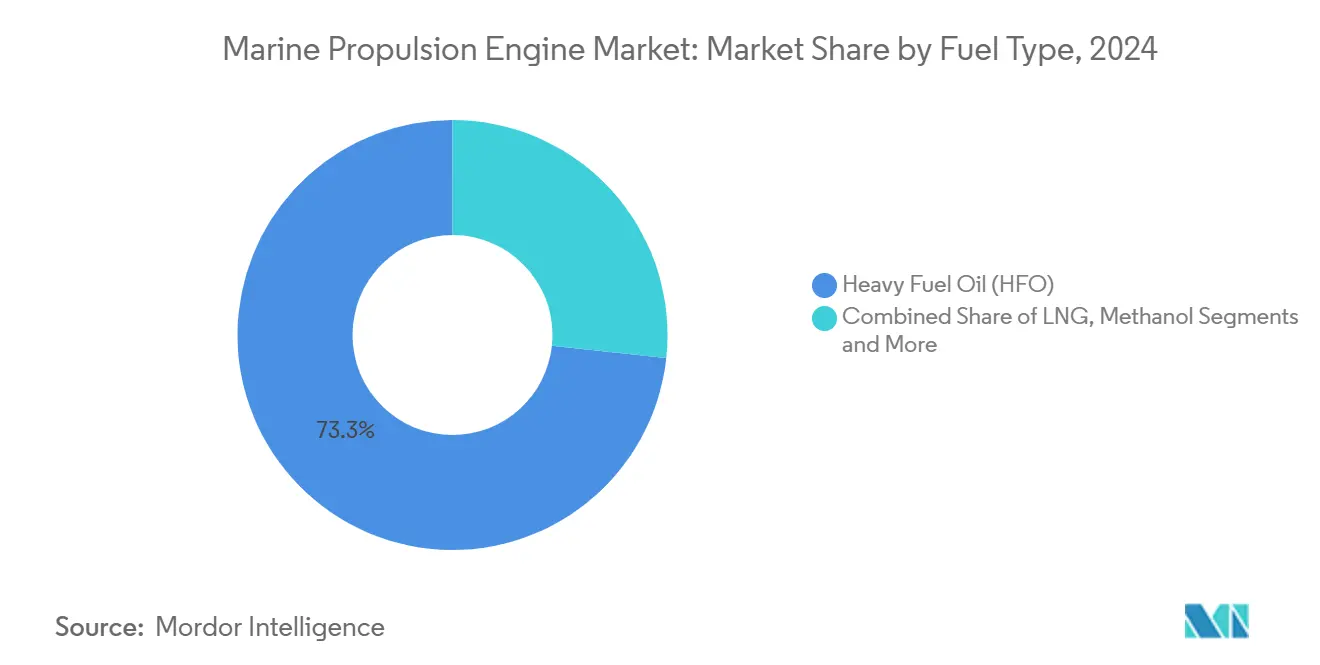

- Por tipo de combustible, el HFO representó el 73.25% de participación del tamaño del mercado de motores de propulsión marina en 2024, mientras que se pronostica que el metanol avance a una TCAC del 2.88% hasta 2030.

- Por rango de potencia, los motores de 10,001-20,000 kW capturaron el 37.11% del tamaño del mercado de motores de propulsión marina en 2024; las unidades por encima de 20,000 kW registrarán la TCAC más rápida del 3.24% hasta 2030.

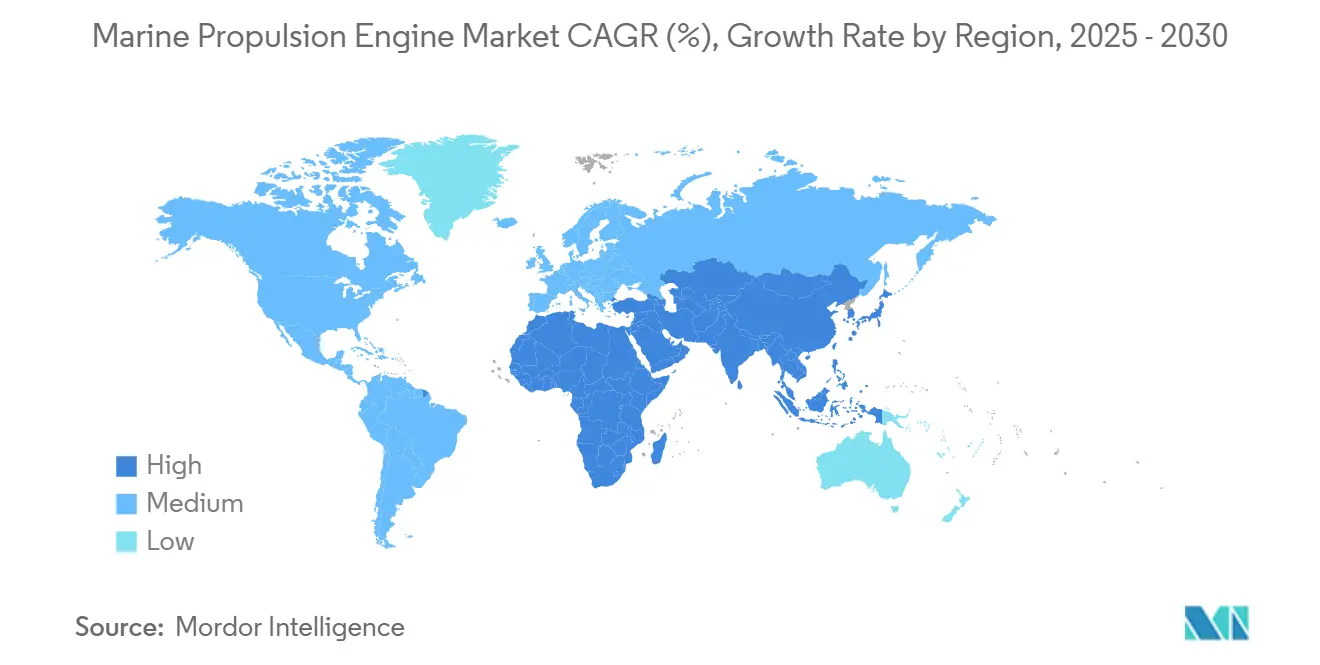

- Por geografía, Asia-Pacífico controló el 43.36% de la participación del mercado de motores de propulsión marina en 2024; Oriente Medio y África está en camino hacia una TCAC del 3.37% hasta 2030.

Tendencias e Insights del Mercado Global de Motores de Propulsión Marina

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Mandatos OMI Nivel III y EEXI | +0.6% | Global, con adopción temprana en UE y América del Norte | Mediano plazo (2-4 años) |

| Aumento en Nuevos Pedidos de Asia-Pacífico | +0.5% | Núcleo APAC, derrame a MEA | Corto plazo (≤ 2 años) |

| Adopción Rápida de Combustible Dual GNL/Metanol | +0.5% | Global, liderado por Europa y Asia-Pacífico | Mediano plazo (2-4 años) |

| Zonas de Propulsión Auxiliar de Cero Emisiones en Entrada de Puerto | +0.3% | UE, California, Noruega | Largo plazo (≥ 4 años) |

| Mantenimiento Predictivo con Gemelo Digital | +0.2% | Global, concentrado en mercados desarrollados | Mediano plazo (2-4 años) |

| Auge de Adquisiciones CODAD/CODAG de Defensa | +0.1% | América del Norte, Europa, APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

El Impulso de Cumplimiento OMI Nivel III y EEXI Impulsa Retrofits

Las compañías navieras enfrentan cortes obligatorios del 75% en óxidos de nitrógeno dentro de las Áreas de Control de Emisiones, un requisito que ahora se aplica al Mediterráneo a partir de mayo de 2025. Las nuevas reglas se cruzan con los umbrales de eficiencia energética EEXI, desencadenando una oportunidad de retrofit que cubre aproximadamente el 35% del tonelaje global. Los paquetes SCR y EGR dominan las adquisiciones a corto plazo, ilustrado por los kits de retrofit de metanol de MAN programados para el lanzamiento en 2026. Los propietarios sin motores compatibles arriesgan acceso restringido a puertos, convirtiendo los cronogramas de retrofit en una prioridad de sala de juntas. La asignación de capital, por lo tanto, se desplaza cada vez más hacia programas de actualización en lugar de presupuestos de mantenimiento puro, remodelando la mezcla de ingresos del mercado secundario.

Auge de Nuevas Construcciones de Contenedores y GNL en Asia-Pacífico

Los astilleros chinos, surcoreanos y japoneses aseguraron una avalancha de contratos de portacontenedores y transportadores de GNL, empujando la utilización de astilleros regionales a máximos de varios años. El pedido de Evergreen de 3 mil millones de USD para once buques de 24,000 TEU alimentados con GNL tipifica el aumento de volumen. Los datos del primer trimestre de 2024 registraron 78 pedidos de nuevas construcciones de GNL, un aumento del 129% año con año. Los fabricantes de motores están, por lo tanto, haciendo malabarismos con las limitaciones de capacidad junto con la mayor demanda de plataformas de combustible dual. Esta tubería respalda la visibilidad a largo plazo para el mercado de motores de propulsión marina mientras los astilleros de Asia-Pacífico convierten espacios de diseño en entregas hasta 2028.

Adopción de Combustible Dual GNL/Metanol

Los combustibles alternativos irrumpieron en los pedidos principales en 2023, cuando el 45% de los contratos globales especificaron fuentes de energía no convencionales. El metanol lideró con 138 pedidos, seguido de cerca por el GNL con 130. Las principales empresas de contenedores como Maersk están avanzando con clases de 17,000 TEU impulsadas por metanol para cumplir objetivos internos de descarbonización. Los proveedores de tecnología como WinGD han asegurado cerca de 30 pedidos de motores listos para amoníaco, señalando la próxima ola de impulso de carbono cero. Las brechas de infraestructura y las preocupaciones sobre el deslizamiento de metano moderan las perspectivas del GNL, sin embargo, la flexibilidad de combustible dual mantiene a los propietarios aislados de los choques de precios, respaldando una adopción más amplia.

Zonas de Cero Emisiones en Entrada de Puerto

La regla ampliada At-Berth de California, efectiva desde enero de 2025, obliga a petroleros y transportadores de automóviles a conectarse a la energía en tierra o usar sistemas de reducción certificados. Noruega aplicará las reglas de barcos limpios en fiordos para 2026, y el paquete FuelEU Maritime de la UE exige conexiones de energía en tierra para 2030. Estos mandatos han convertido la energía auxiliar híbrida y de celdas de combustible en características de diseño indispensables. La solución HY de Wärtsilä entrega ahorros de combustible de hasta el 25% mediante equilibrio inteligente de carga.[1]"Datos de Rendimiento del Sistema Híbrido HY," Wärtsilä, wartsila.com Los operadores ahora especifican diseños de propulsión que pueden alternar sin problemas entre modos convencionales y de cero emisiones dentro de zonas restringidas, salvaguardando la confiabilidad del programa.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Volatilidad de Precios de Combustible | -0.4% | Global, agudo en mercados en desarrollo | Corto plazo (≤ 2 años) |

| Alto Capex para Sistemas SCR, EGR | -0.3% | Global, concentrado en mercados de retrofit | Mediano plazo (2-4 años) |

| Red Limitada de Metanol Verde | -0.2% | Global, severo en mercados emergentes | Largo plazo (≥ 4 años) |

| Riesgo de Suministro de Imanes de Tierras Raras | -0.1% | Global, concentrado en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

La Volatilidad de Precios de Combustible Complica la Elección de Motor

VLSFO promedió 630 USD por tonelada en 2024, pero las tarifas EU-ETS pueden elevar los costos de viaje europeos a unos efectivos 795 USD por tonelada para 2025. Los mandatos de mezcla biológica inflan aún más los presupuestos de combustible, mientras que el e-metanol cotiza por encima de 1,300 USD por tonelada, socavando la paridad a corto plazo con alternativas fósiles. Los propietarios cubren el riesgo a través de instalaciones de combustible dual, aceptando mayor gasto inicial para flexibilidad operacional. Sin embargo, la volatilidad desalienta a operadores más pequeños de capex a largo horizonte, causando modernización desigual de flota entre clases de tamaño. Los analistas advierten que las regulaciones regionales desalineadas podrían empujar los costos de cumplimiento por encima del gasto en combustible para 2031, erosionando la competitividad para tonelaje envejecido.

Alto Capex para Post-Tratamiento SCR/EGR

Los paquetes de retrofit cuestan EUR 250-650 por kW, una carga que puede eclipsar el valor residual del buque para construcciones anteriores a 2010.[2]"Guía de Cumplimiento de Emisiones mtu Serie 8000," Rolls-Royce Power Systems, rolls-royce.com Las soluciones modernas como la mtu Serie 8000 reducen NOx en un 75% pero introducen complejidad de mantenimiento y dependencias de repuestos. Los períodos típicos de recuperación se extienden a cinco años en rutas de comercio irregular, extendiendo el riesgo de refinanciamiento para propietarios con flujo de efectivo ajustado. Los costos de financiamiento aumentan, por lo tanto, particularmente en regiones en desarrollo donde las tasas de interés permanecen elevadas. Algunos operadores en cambio retiran tonelaje no compatible, contribuyendo al desguace acelerado y abriendo capacidad para nuevas construcciones más limpias.

Análisis de Segmentos

Por Tipo de Motor: La Dependencia del Diésel se Encuentra con el Impulso de Celdas de Combustible

Los motores diésel mantuvieron el 66.12% de la participación del mercado de motores de propulsión marina en 2024, subrayando su red de soporte atrincherada y competitividad de costos. Los diseños de combustible dual que aceptan GNL, metanol y amoníaco están cerrando brechas tecnológicas, permitiendo a los propietarios de buques cumplir con nuevos estándares de emisión sin abandonar las líneas base diésel. Los sistemas de celdas de combustible, aunque un nicho en la actualidad, registran la TCAC más alta del 2.76% y atraen pilotos en ferries, yates de crucero y módulos de energía auxiliar. Se pronostica que el tamaño del mercado de motores de propulsión marina para unidades de combustible dual aumente en conjunto con los despliegues de infraestructura de búnker, especialmente en el norte de Europa y el este de Asia.

La innovación rápida define el extremo premium del segmento. El prototipo de ferry de hidrógeno de alta velocidad de TECO 2030 demuestra que las celdas de combustible pueden alcanzar 35 nudos mientras soportan un rango de 160 millas náuticas, un punto de referencia para servicios de pasajeros costeros.[3]"Concepto de Embarcación de Alta Velocidad Impulsada por Hidrógeno," TECO 2030, teco2030.no Los constructores de yates de lujo están experimentando con almacenamiento criogénico y reformadores de metanol para extender los cruceros de carbono cero. Sin embargo, las reglas de manejo de hidrógeno permanecen en flujo, y las primas de seguro para cargas de combustible gaseoso aún están elevadas. Estas barreras protegen la participación mayoritaria del diésel en comercios de aguas profundas donde la disponibilidad global, simplicidad y décadas de datos operativos continúan superando las penalidades ambientales.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Dominancia de Carga Comercial y Ventaja de Pasajeros

Los buques de carga comercial representaron el 57.37% del tamaño del mercado de motores de propulsión marina en 2024, impulsado por un aumento en la demanda de contenedores y granel después de las disrupciones pandémicas. Los propietarios de flotas priorizaron motores de combustible dual para asegurar operaciones compatibles con CII en bucles Asia-Europa. Las categorías de pasajeros, que cubren cruceros y ferries, superan el crecimiento general a una TCAC del 2.41% mientras los gobiernos imponen límites de emisiones en fiordos y puertos que favorecen paquetes eléctricos o híbridos. La industria de motores de propulsión marina también se beneficia de pedidos de derrame en el segmento de defensa donde el funcionamiento silencioso y la preparación multi-combustible son requisitos operacionales imprescindibles.

Las líneas de cruceros ahora incorporan módulos de batería y capacidad de metanol como estándar en nuevas construcciones para cumplir objetivos corporativos ESG. La regla de fiordo de Noruega por sí sola estimuló pedidos para ferries de fiordo eléctricos, mientras que la extensión At-Berth de California empuja a operadores norteamericanos hacia el cumplimiento de energía en tierra. Estos desarrollos elevan los requisitos de energía auxiliar, inflando el valor del mercado incluso cuando las cuentas de motores por casco disminuyen. Los propietarios de carga, en contraste, invierten en flexibilidad de combustible para cubrir tanto el riesgo de precio como de disponibilidad, cementando un patrón de inversión de dos vías que divide el mercado entre cargueros impulsados por eficiencia y embarcaciones de pasajeros impulsadas por regulación.

Por Tipo de Embarcación: Escala de Graneleros vs Agilidad de Apoyo Offshore

Los graneleros mantuvieron una participación del 31.28% en 2024 gracias a los flujos comerciales de mineral de hierro y carbón que demandan propulsión estandarizada y horarios predecibles. Los portacontenedores siguen de cerca, sin embargo enfrentan una inminente sobrecapacidad que podría frenar nuevos pedidos más allá de 2026. Los buques de apoyo offshore, que abarcan transferencia de tripulación, manejo de anclas y SOVs, entregan la TCAC más rápida del 3.12% mientras las instalaciones de energía eólica offshore proliferan en Europa, China y Estados Unidos. El tamaño del mercado de motores de propulsión marina para esta clase se beneficia del uso de alto ciclo y precios premium en unidades listas para híbrido que pueden mantener estación con emisiones mínimas.

La complejidad del diseño aumenta para cascos de apoyo offshore que operan bajo posicionamiento dinámico, necesitando arreglos multi-motor e integraciones de almacenamiento de energía. Las construcciones multiusos de calado poco profundo de Damen muestran esta versatilidad con cubiertas modulares que oscilan entre roles de dragado y mantenimiento renovable. Mientras tanto, los graneleros se apoyan en economías de escala, favoreciendo motores de rango medio en la banda de 10,000-20,000 kW. Los portacontenedores migran hacia instalaciones de 20,000 kW más para preservar velocidades de servicio en cascos ultra-grandes. La actividad de petroleros permanece estable mientras persisten los movimientos de productos petrolíferos incluso bajo la transición energética, aunque la demanda de transportadores de GNL se relaciona directamente con los cronogramas de proyectos de exportación de Qatar y Estados Unidos.

Por Tipo de Combustible: Ventaja de Costo del HFO y Avance del Metanol

El HFO mantuvo una participación del 73.25% en 2024 a pesar de su contenido de azufre, sostenido por su ventaja de precio inigualable en rutas no-ECA. El metanol captura la TCAC más rápida del 2.88% mientras los fabricantes de motores entregan kits de retrofit drop-in y mientras la prospección de producción renovable acelera. Se espera que el tamaño del mercado de motores de propulsión marina para modelos listos para metanol suba una vez que el suministro verde alcance escala comercial. El GNL continúa crecimiento incremental en base a una red de búnker de 4.7 millones de m³, aunque las penalidades de deslizamiento de metano bajo la legislación de la UE podrían abollar las curvas de adopción.

Los proyectos de amoníaco e hidrógeno permanecen en etapas pre-comerciales, limitados por reglas de manejo de toxicidad y obstáculos de densidad de almacenamiento. Cummins aseguró la Aprobación en Principio de DNV para plataformas QSK60 listas para metanol, con conversiones completas programadas para horarios post-2028. La línea de mega-barcos de combustible dual de metanol de Maersk legitima aún más la opción, mientras las inversiones en tanques en tierra en Rotterdam, Singapur y Fujairah avanzan gradualmente. Sin embargo, los cambios de precios de combustible verde inhiben la adopción amplia, incrustando un paisaje multi-combustible donde los propietarios equilibran consideraciones de costo, cumplimiento y rango a través de perfiles de viaje.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Rango de Potencia: Liderazgo de Rango Medio, Cambio de Alta Potencia

Los motores clasificados 10,001-20,000 kW ocuparon el 37.11% del tamaño del mercado de motores de propulsión marina en 2024, sirviendo graneleros Panamax, portacontenedores medianos y petroleros MR. Las unidades por encima de 20,000 kW registran una robusta TCAC del 3.24%, impulsadas por la demanda de buques portacontenedores ultra-grandes y transportadores de GNL que necesitan tránsitos sostenidos de 22 nudos. Los soportes inferiores hasta 5,000 kW crecen vía electrificación de ferries que acopla generadores diésel más pequeños con interfaces de batería considerables.

La demanda de alta potencia coincide con proyectos navales y offshore donde los perfiles de misión estipulan redundancia y velocidades de explosión. Los conjuntos de propulsión de RENK superan los 100,000 kW en buques capitales navales, integrando módulos diésel, turbina de gas y eléctricos para regímenes flexibles de sprint y crucero. Las arquitecturas híbridas difuminan las líneas de clase, permitiendo a los operadores afinar el reparto de carga para cortar emisiones durante maniobras sin comprometer la capacidad de salida máxima. Las capas de control digital optimizan el despacho, despachando energía almacenada para recortar la demanda de carga superior y prolongar los ciclos de revisión del motor.

Análisis Geográfico

Asia-Pacífico comandó el 43.36% de los ingresos de 2024, anclado por el cuasi-monopolio de China en construcción naval comercial de alto volumen y la especialización de Corea del Sur en transportadores de GNL. El apoyo regional se extiende desde incentivos de política, como los reembolsos de IVA de China en tonelaje de exportación, hasta la profundidad de la cadena de suministro que incluye fundiciones, forjas de cigüeñal y un denso ecosistema de proveedores. La adopción de capacidad de combustible dual acelera aquí porque los propietarios pueden casar la producción de cascos de bajo costo con los últimos paquetes de propulsión antes de la entrega, acortando los períodos de recuperación. Los grupos avanzados de I+D en Japón impulsan diseños listos para amoníaco que prometen reducción gradual de emisiones sin revisiones inmediatas de la red de búnker.

Europa permanece como el crisol para la innovación regulatoria, moldeando la demanda tecnológica a través de instrumentos como FuelEU Maritime, el Sistema de Comercio de Emisiones de la UE y las Áreas de Control de Emisiones en expansión. Los mandatos de cero emisiones en fiordos noruegos crean una tubería inmediata de retrofit y nueva construcción para soluciones eléctricas y de hidrógeno, mientras que la designación ECA del Mediterráneo extiende las presiones de cumplimiento al tráfico de granel y petroleros que históricamente evitó las reglas del Norte. Los proveedores de motores aprovechan el enfoque especialista de los astilleros europeos para probar prototipos de celdas de combustible y captura de carbono bajo condiciones comerciales de viaje, aprendizaje que posteriormente informa los despliegues de volumen de Asia-Pacífico.

Oriente Medio y África, aunque solo alrededor de una décima parte del contribuyente de ingresos en 2024, traza la TCAC más rápida del 3.37% mientras QatarGas y ADNOC invierten en infraestructura de GNL y metanol para anclar cadenas de exportación. Las expansiones de construcción naval respaldadas por soberanos, como la ampliación de Hanwha Philly Shipyard a diez buques por año, atraen conocimiento de mejores prácticas globales a la región. El crecimiento de América del Norte se centra en adquisiciones de defensa, reforzado por el escudo de cabotaje de la Ley Jones que impulsa el retraso de astilleros domésticos incluso a mayor costo. América del Sur y África progresan en arranques vinculados a la modernización portuaria e inversión energética offshore, pero los obstáculos de financiamiento y grupos técnicos limitados ralentizan la adopción de tecnología.

Panorama Competitivo

Wärtsilä, MAN Energy Solutions (ahora Everllence) y Rolls-Royce Power Systems encabezan un campo donde las ventas acumulativas, redes de servicio y habilidades de integración protegen la participación de mercado. El cambio de marca de Everllence en junio de 2025 destaca un giro desde el suministro puro de motores hacia ecosistemas de descarbonización que abarcan captura de carbono y electrolizadores de hidrógeno. El concepto HY de Wärtsilä le da una ventaja en proyectos de hibridización que demandan integración de control estrecha. Rolls-Royce se apoya en el pedigrí naval premium mientras separa unidades de propulsores a Fairbanks Morse Defense para agudizar el enfoque de segmento.

Los desafiantes de segundo nivel incluyen WinGD y Mitsubishi Heavy Industries, que apuntan al estatus de primer movimiento en plataformas alimentadas con amoníaco. Los especialistas en digitalización como ABB están inclinando el campo de juego con propulsores biomiméticos como Dynafin que prometen ahorros de energía del 22%, atrayendo a competidores hacia territorio de diseño no convencional. Las start-ups de celdas de combustible, desde TECO 2030 hasta PowerCell, explotan segmentos nicho de ferry y offshore donde los plazos de política ofrecen cabezas de playa protegidas.

Es probable que la actividad de fusión se intensifique mientras los incumbentes buscan carteras tecnológicas que abarquen combustión interna, impulsos híbridos y opciones de cero emisiones dentro de paquetes llave en mano. El modelo de ingresos pesado en servicios de la industria favorece a jugadores que pueden desplegar técnicos globales 24/7 y sostener tuberías de repuestos a rutas aisladas. En consecuencia, las barreras de entrada al mercado permanecen altas para empresas de un solo producto que carecen de amplitud post-venta. Los disruptores respaldados por subsidios pueden romper estas defensas, sin embargo, mantener aprobaciones de clase, estructuras de garantía y huellas de soporte global aún inclina la ventaja hacia consorcios establecidos.

Líderes de la Industria de Motores de Propulsión Marina

-

Hyundai Heavy Industries Ltd.

-

Yanmar Co. Ltd.

-

MAN Energy Solutions SE

-

Wartsila Corporation

-

Rolls-Royce Power Systems

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: MAN Energy Solutions completó su cambio de marca a Everllence, ampliando su cartera a bombas de calor, captura de carbono y electrolizadores.

- Mayo 2025: Hanwha Group reveló planes para actualizar Hanwha Philly Shipyard para producir hasta diez buques por año, apuntando a 4 mil millones de USD en ingresos dentro de una década.

- Abril 2025: Everllence ganó un contrato para suministrar diez motores 20V32/44CR para los Buques de Apoyo de Flota de la Armada India, reforzando la doctrina 'Make in India'.

Alcance del Informe Global del Mercado de Motores de Propulsión Marina

La propulsión marina es el sistema o mecanismo utilizado para generar empuje que permite a una pequeña embarcación o incluso a un barco moverse a través de vías navegables. Los barcos modernos están generalmente equipados con sistemas mecánicos que consisten en un motor eléctrico que gira una hélice o incluso jet-pumps o un impulsor. Utilizan motores alternativos como la fuente principal de energía.

El mercado está segmentado por tipo de motor, tipo de aplicación, tipo de embarcación y geografía. Por tipo de motor, el mercado está segmentado en diésel, turbina de gas, motor natural y otros tipos de motor. Por tipo de aplicación, el mercado está segmentado en pasajeros, comercial y defensa. Por tipo de embarcación, el mercado está segmentado en portacontenedores, petroleros, graneleros, buques offshore, buques navales y buques de pasajeros. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el Resto del Mundo.

| Diésel |

| Combustible Dual (GNL, Metanol, Listo para Amoníaco) |

| Turbina de Gas |

| Híbrido-Eléctrico |

| Celda de Combustible |

| Nuclear (Naval) |

| Pasajeros |

| Carga Comercial |

| Defensa / Guardia Costera |

| Portacontenedores |

| Petrolero |

| Granelero |

| Buque de Apoyo Offshore |

| Buque Naval |

| Pasajeros / Crucero |

| Fuelóleo Pesado (HFO) |

| Diésel Marino/Gasóleo |

| GNL |

| Metanol |

| Amoníaco/Hidrógeno |

| Hasta 1 000 kW |

| 1 001 kW a 5 000 kW |

| 5 001 kW a 10 000 kW |

| 10 001 kW a 20 000 kW |

| Por encima de 20 000 kW |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia Pacífico | China |

| Japón | |

| Corea del Sur | |

| India | |

| Resto de Asia Pacífico | |

| Oriente Medio y África | Arabia Saudita |

| EAU | |

| Turquía | |

| Sudáfrica | |

| Nigeria | |

| Resto de Oriente Medio y África |

| Por Tipo de Motor | Diésel | |

| Combustible Dual (GNL, Metanol, Listo para Amoníaco) | ||

| Turbina de Gas | ||

| Híbrido-Eléctrico | ||

| Celda de Combustible | ||

| Nuclear (Naval) | ||

| Por Aplicación | Pasajeros | |

| Carga Comercial | ||

| Defensa / Guardia Costera | ||

| Por Tipo de Embarcación | Portacontenedores | |

| Petrolero | ||

| Granelero | ||

| Buque de Apoyo Offshore | ||

| Buque Naval | ||

| Pasajeros / Crucero | ||

| Por Tipo de Combustible | Fuelóleo Pesado (HFO) | |

| Diésel Marino/Gasóleo | ||

| GNL | ||

| Metanol | ||

| Amoníaco/Hidrógeno | ||

| Por Rango de Potencia (kW) | Hasta 1 000 kW | |

| 1 001 kW a 5 000 kW | ||

| 5 001 kW a 10 000 kW | ||

| 10 001 kW a 20 000 kW | ||

| Por encima de 20 000 kW | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia Pacífico | ||

| Oriente Medio y África | Arabia Saudita | |

| EAU | ||

| Turquía | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño del mercado de motores de propulsión marina en 2025?

El mercado está valorado en 38.71 mil millones de USD en 2025.

¿Cuál es la TCAC proyectada para el mercado de motores de propulsión marina hasta 2030?

Se pronostica que el mercado se expanda a una TCAC del 2.54% entre 2025 y 2030.

¿Qué tipo de motor mantiene actualmente la mayor participación de mercado?

Los motores diésel lideran con el 66.12% de la participación del mercado de motores de propulsión marina a partir de 2024.

¿Qué combustible está creciendo más rápido en nuevos pedidos de buques?

El metanol es el tipo de combustible de crecimiento más rápido, avanzando a una TCAC del 2.88% durante 2025-2030.

¿Qué región muestra la tasa de crecimiento más alta durante el período de pronóstico?

Oriente Medio es la región de crecimiento más rápido, proyectada a una TCAC del 3.37% hasta 2030.

¿Qué regulación es más influyente en impulsar la demanda de retrofit?

Las reglas OMI Nivel III y EEXI, que requieren cortes del 75% de NOx en Áreas de Control de Emisiones, son los principales catalizadores de retrofit.

Última actualización de la página el: