Tamaño y Participación del Mercado de Inyecciones para Dolor Articular

Análisis del Mercado de Inyecciones para Dolor Articular por Mordor Intelligence

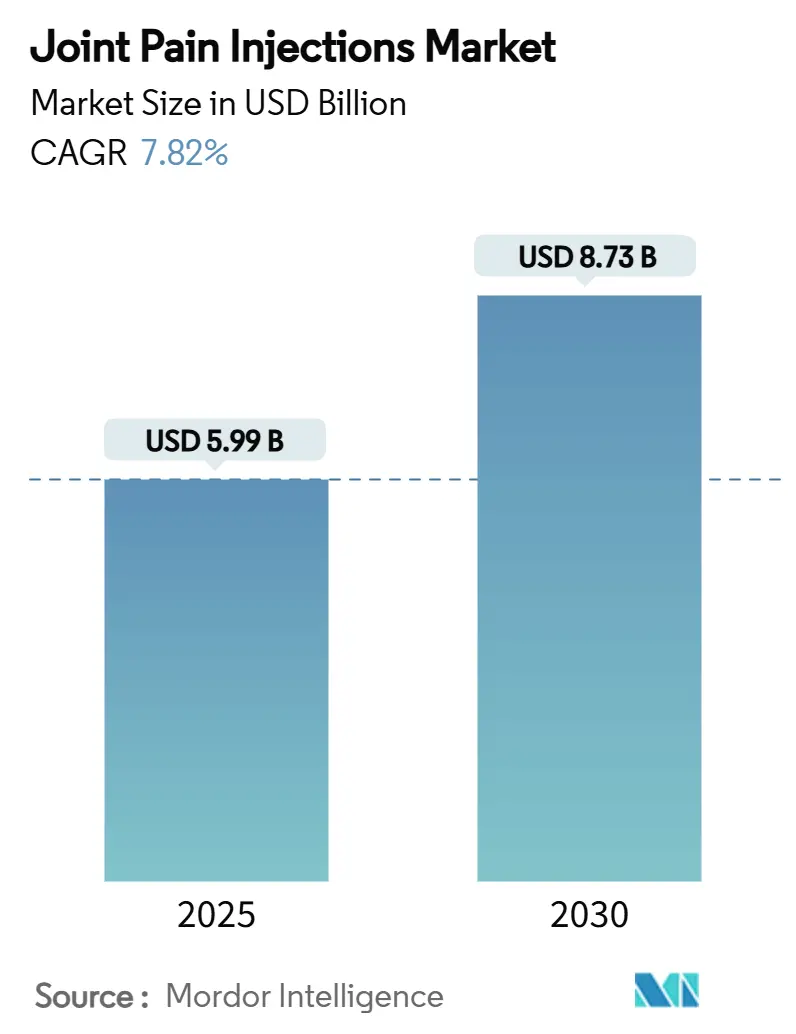

El tamaño del Mercado de Inyecciones para Dolor Articular se estima en USD 5,99 mil millones en 2025, y se espera que alcance USD 8,73 mil millones para 2030, a una TCAC del 7,82% durante el período de pronóstico (2025-2030).

Este crecimiento se alinea con un fuerte aumento en la prevalencia de osteoartritis, mayor reembolso para medicina regenerativa, y mejoras constantes en la administración guiada por imagen que reducen las tasas de complicación. El ácido hialurónico (AH) sigue siendo la terapia de referencia, aunque el plasma rico en plaquetas (PRP) y otros biológicos autólogos están pasando de estado experimental al cuidado principal mientras los pagadores formalizan la cobertura. Dentro de los entornos de atención, los centros de cirugía ambulatoria (CSA) están capturando volumen de procedimientos de los hospitales gracias a costos por episodio 40-60% menores, mientras que el ultrasonido habilitado con IA impulsa la precisión de inyección de primer pase por encima del 90%. En conjunto, estas fuerzas empujan a los médicos hacia regímenes de dosis única o de tres ciclos que optimizan el tiempo de silla y retrasan la cirugía de reemplazo articular, mejorando tanto la satisfacción del paciente como los márgenes del sistema de salud.

Puntos Clave del Informe

- Por tipo de inyección, el AH de inyección única capturó el 58,63% de la participación del mercado de inyecciones para dolor articular del ciclo de inyección en 2024; los regímenes de tres ciclos están posicionados para una TCAC del 12,39% hasta 2030.

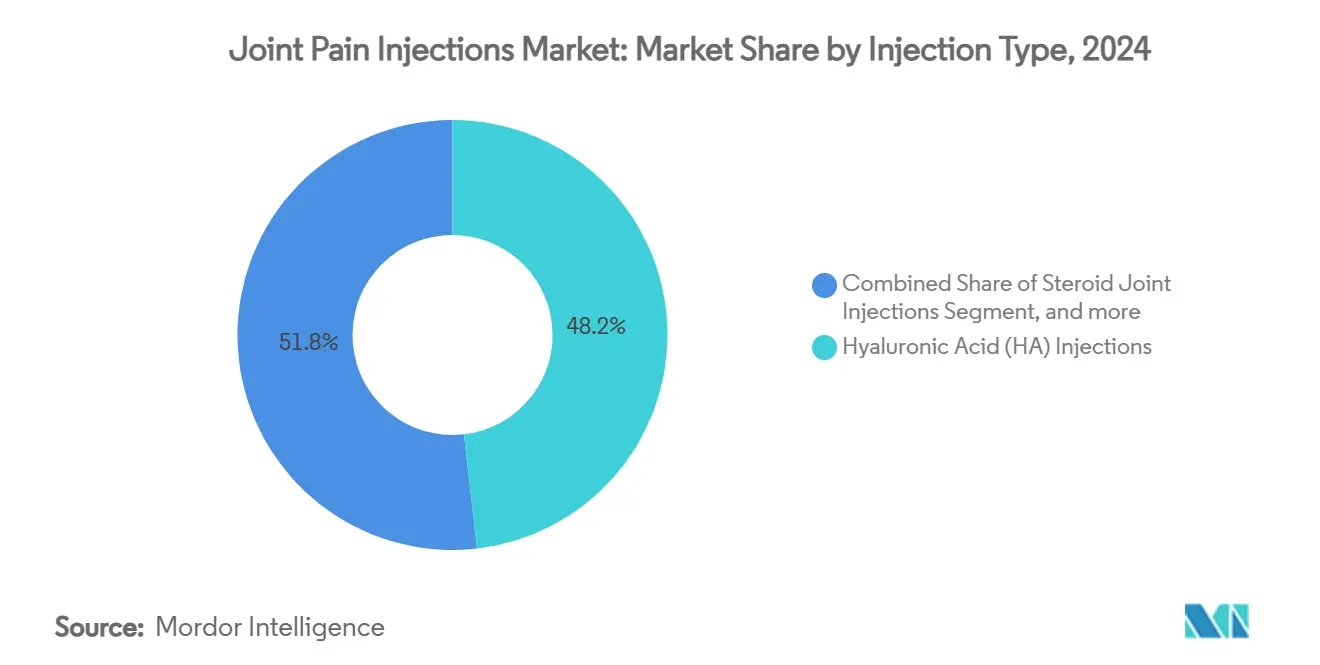

- Por ciclo de inyección, el ácido hialurónico lideró la jerarquía de tipo de inyección con el 48,18% de participación de ingresos en 2024, mientras que el PRP está en camino para la TCAC más rápida del 9,01% hasta 2030.

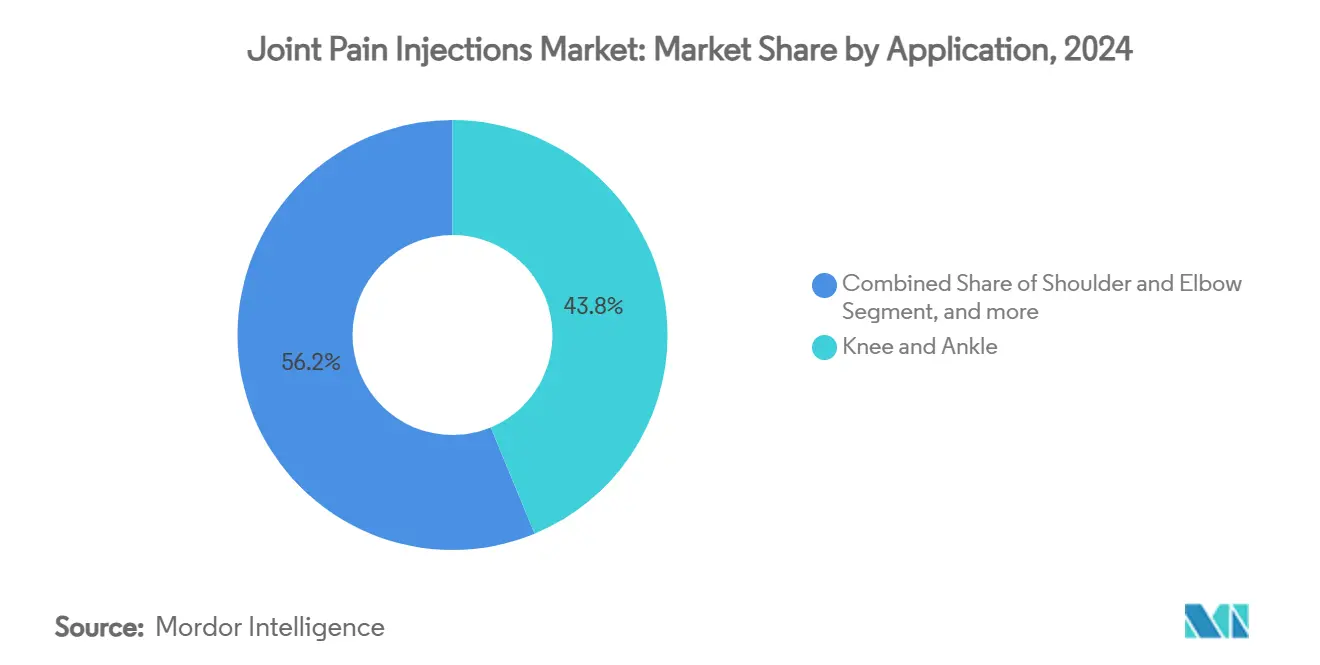

- Por aplicación, las aplicaciones de rodilla y tobillo representaron el 43,76% del tamaño del mercado de inyecciones para dolor articular de 2024; se proyecta que las inyecciones de cadera crezcan a una TCAC del 11,75% durante el horizonte de pronóstico.

- Por usuario final, los hospitales mantuvieron el 40,37% de participación de usuario final en 2024, sin embargo los CSA están avanzando a una TCAC del 13,45% hasta 2030 en base a la aceptación de pagos agrupados.

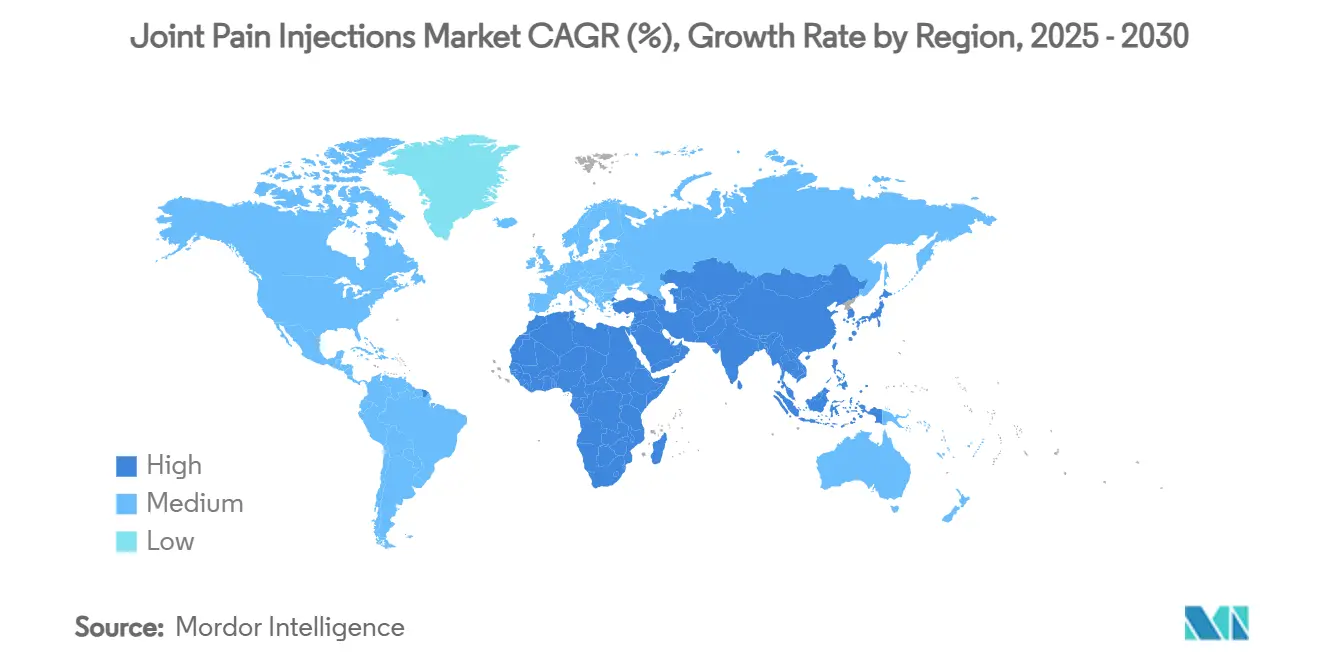

- Por geografía, América del Norte mantuvo la mayor participación regional del mercado de inyecciones para dolor articular con 36,74% en 2024; Asia-Pacífico se está expandiendo más rápido a una TCAC del 11,13% por impulso demográfico y aprobaciones aceleradas.

Tendencias e Información Global del Mercado de Inyecciones para Dolor Articular

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente carga de osteoartritis | +2.1% | Asia-Pacífico, América del Norte | Largo plazo (≥ 4 años) |

| Adopción de AH de dosis única | +1.8% | América del Norte, UE, Asia-Pacífico | Mediano plazo (2-4 años) |

| Mayor reembolso de PRP | +1.4% | América del Norte, UE | Mediano plazo (2-4 años) |

| Migración de procedimientos a CSA | +1.2% | América del Norte, principales metrópolis asiáticas | Corto plazo (≤ 2 años) |

| Ultrasonido guiado por IA | +0.8% | América del Norte, UE | Mediano plazo (2-4 años) |

| Programas MSK financiados por empleadores | +0.5% | América del Norte, otros mercados desarrollados | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Incidencia de Osteoartritis y Envejecimiento de la Población

Los casos globales de osteoartritis entre personas de 15-64 años ejercen presión directa sobre los pagadores para financiar intervenciones mínimamente invasivas que mantengan productivos a los adultos trabajadores. Japón se sitúa en el extremo alto de prevalencia con 12.610,12 casos por 100.000, un indicador de demanda de tratamiento en toda Asia industrializada. Las mujeres posmenopáusicas están impulsando el volumen incremental: se proyecta que casi la mitad desarrollará osteoartritis para 2045.[1]Mi-Jin Lee et al., "Clinical outcomes of single versus multiple HA injections," BMC Musculoskeletal Disorders, biomedcentral.com Estas dinámicas crean una pista de larga duración para terapias de inyección que difieren o evitan el reemplazo articular y mantienen la participación laboral.

Adopción Acelerada de Viscosuplementación de Dosis Única (AH)

Los protocolos de AH de inyección única reducen las visitas de seguimiento mientras igualan la eficacia de los regímenes de múltiples inyecciones, reduciendo la utilización del sistema y los costos de viaje del paciente. El análisis de 150.000 beneficiarios coreanos mostró un 44% menor riesgo de artroplastia total de rodilla después de dosis únicas versus cohortes no tratadas, reforzando la confianza del pagador. La respuesta industrial es robusta; BD aumentó la producción de jeringas precargables siete veces para satisfacer la demanda anticipada. La ganancia operacional para proveedores-menos citas-ha acelerado la colocación en formularios en Estados Unidos, Alemania y Japón, estableciendo un arco positivo a mediano plazo para el mercado de inyecciones para dolor articular.

Mayor Apoyo de Pagadores para Terapias de PRP y Regenerativas

UnitedHealthcare ha formalizado la codificación CPT para PRP pobre en leucocitos, señalando madurez en la política de reembolso.[2]UnitedHealthcare, "2025 Medicare Advantage Medical Policy Updates," uhcprovider.com Los meta-análisis confirman que el PRP supera al AH en reducción de dolor en puntos de control de 6 y 12 meses, dando a los actuarios argumentos defensibles de ahorro a largo plazo. Los empleadores ahora gastan un promedio de USD 52 por miembro por mes en programas musculoesqueléticos que incluyen cobertura de PRP cuando las ganancias de productividad superan las primas. A medida que la evidencia se consolida, se pronostica que los volúmenes de PRP se expandirán rápidamente, reforzando el papel de la medicina regenerativa dentro del mercado de inyecciones para dolor articular.

Proliferación de Centros de Cirugía Ambulatoria (CSA) Centrados en el Dolor

Se prevé que los procedimientos ortopédicos ambulatorios crezcan 13% esta década, y los CSA tienen perfiles de costos que son 40-60% menores que los departamentos ambulatorios hospitalarios.[3]Vizient Inc., "Orthopedic Outpatient Procedures Outlook," vizientinc.com CMS ahora reembolsa reemplazos de hombro en entornos CSA, elevando indirectamente los volúmenes de inyección porque el manejo del dolor pre y post-quirúrgico permanece en la misma instalación. Los menores gastos generales permiten a los CSA fijar precios competitivos para las inyecciones, atrayendo a los planes patrocinados por empleadores a dirigir pacientes hacia estos sitios. El apoyo de TCAC a corto plazo es por tanto fuerte en América del Norte y se está extendiendo a clusters urbanos asiáticos de altos ingresos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta exposición de gastos directos del paciente | -1.3% | Estados Unidos, economías emergentes | Mediano plazo (2-4 años) |

| Variabilidad en codificación de reembolso | -0.9% | América del Norte, UE, Asia-Pacífico | Corto plazo (≤ 2 años) |

| Preocupaciones de seguridad de esteroides fuera de etiqueta | -0.7% | Global | Largo plazo (≥ 4 años) |

| Auditorías regulatorias de clínicas de alto volumen | -0.6% | América del Norte, UE | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos Directos del Paciente en Segmentos No Asegurados

Las negativas de cobertura para viscosuplementación basadas en valor clínico controvertido han forzado a algunos pacientes estadounidenses a absorber el episodio completo de USD 1.100-USD 1.800 por inyección. Cigna aún clasifica las terapias ortopédicas de células madre como "no médicamente necesarias", creando estructuras de beneficios desiguales que suprimen la adopción. Internacionalmente, muchos pagadores de mercados emergentes reembolsan cirugía pero no inyecciones biológicas, limitando el acceso a pesar de la necesidad clínica. Hasta que los datos definitivos de costo-efectividad influyan en la elaboración de reglas de seguros públicos, la exposición de gastos directos continuará frenando la adopción.

Variabilidad en Reembolso y Codificación de Procedimientos

El Programa de Tarifas de Médicos de Medicare 2025 alteró las unidades de valor relativo para inyecciones de articulaciones grandes, forzando a los proveedores a re-modelar la rentabilidad. Las Determinaciones de Cobertura Local han prohibido productos derivados amnióticos, estancando el crecimiento en un segmento potencialmente de alto margen. Fuera de Estados Unidos, las definiciones dispares de dispositivo-versus-droga crean ambigüedad de codificación que puede retrasar el pago hasta 180 días, presionando el flujo de efectivo en prácticas más pequeñas. A menos que los sistemas globales de codificación converjan, la adopción de inyecciones será desigual entre fronteras.

Análisis de Segmentos

Por Tipo de Inyección: AH Domina, PRP Acelera

El tamaño del mercado de inyecciones para dolor articular para ácido hialurónico se situó igual al 48,18% de los ingresos totales en 2024. La seguridad a largo plazo, amplia aceptación del pagador, y el creciente uso de dosis única mantienen al AH afianzado en indicaciones de rodilla y tobillo. Se pronostica que los ingresos de PRP tendrán una TCAC del 9,01%, ganando tracción mientras estudios aleatorizados corroboran puntuaciones WOMAC y VAS superiores a los 12 meses.

Los productos combinados que mezclan AH con tripéptidos de colágeno o enlaces atraen a pacientes con osteoartritis severa y podrían ampliar la elección. Sin embargo, la determinación de no cobertura 2024 de los Centros de Servicios de Medicare y Medicaid para biológicos placentarios estrecha las vías de expansión a corto plazo. Durante la ventana de pronóstico, los puntos finales de eficacia probados y la alineación del pagador sugieren que el PRP erosionará la dominancia del AH sin desalojarlo completamente del estado de primera línea en el mercado de inyecciones para dolor articular.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Ciclo de Inyección: Los Protocolos de Tres Ciclos Ganan Impulso

Los regímenes de ciclo único representaron el 58,63% del valor de mercado en 2024 mientras los médicos abrazaron la conveniencia de la dosificación de una sola vez. La evidencia ahora muestra que tres inyecciones de PRP entregan alivio de dolor estadísticamente mayor que una sola dosis, formando la razón para una TCAC del 12,39% hasta 2030 para este segmento.

Los programas de cinco ciclos permanecen confinados a casos severos porque el beneficio incremental se estabiliza después de la tercera dosis; consecuentemente, la disposición del pagador a reembolsar más allá de tres sesiones está menguando. Los fabricantes están por tanto rediseñando el empaque-kits de cámaras múltiples para tres ciclos-para eliminar errores de composición y acortar el tiempo de preparación, un movimiento que refuerza el crecimiento de frecuencias de dosificación de rango medio dentro del mercado de inyecciones para dolor articular.

Por Aplicación: Cadera y Articulaciones Pequeñas Aumentan

El cluster de rodilla y tobillo representó el 43,76% de los ingresos de 2024, respaldado por alta prevalencia y guías clínicas maduras. Las inyecciones de cadera están subiendo a una TCAC del 11,75% mientras el ultrasonido guiado por IA mejora el acceso a una articulación profunda anteriormente servida principalmente por cirugía.

Los volúmenes de hombro y codo se benefician de atletas extendiendo carreras deportivas hasta la mediana edad, impulsando a centros especializados a adoptar combinaciones de PRP más AH. Mientras tanto, las inyecciones relacionadas con columna enfrentan revisión de utilización más estricta después de que auditorías descubrieron doble facturación y lapsos de documentación, llevando a crecimiento más lento. En general, la expansión de modalidad hacia anatomías de cadera y articulaciones pequeñas diversificará los flujos de ingresos en el mercado de inyecciones para dolor articular.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: CSA Superan a Hospitales

Los hospitales preservaron una participación del 40,37% en 2024 debido a recursos integrados de imagen y anestesia. Sin embargo, los CSA están en curso para una TCAC del 13,45%, impulsados por la aceptación de pagos agrupados y la preferencia del paciente por copagos menores. Las clínicas ortopédicas continúan sirviendo como centros de referencia, pero la supervisión regulatoria de centros de dolor de alto volumen se está endureciendo y puede redistribuir volumen hacia instalaciones acreditadas con informes de datos robustos.

Los centros de medicina deportiva capturan demanda electiva entre seniors activos que valoran la recuperación rápida, mientras que los programas piloto iniciales basados en el hogar usando ultrasonido portátil permanecen experimentales. El cambio general hacia pagos basados en valor se alinea con las fortalezas de los CSA, señalando ganancias de participación continuas a expensas de los hospitales dentro del mercado de inyecciones para dolor articular.

Análisis Geográfico

América del Norte entregó el 36,74% de las ventas de 2024, anclado por Estados Unidos donde Medicare Advantage ahora reembolsa PRP bajo códigos CPT especificados y los programas MSK de empleadores promedian USD 52 por miembro por mes. El modelo de pagador único de Canadá ha comenzado a financiar AH en etapas más tempranas de la enfermedad, estimulando un 8% de crecimiento de procedimientos. México muestra demanda latente pero aún lidia con cronogramas de registro de dispositivos desiguales y barreras de gastos directos, limitando la adopción a corto plazo.

Europa se beneficia de la Regulación de Dispositivos Médicos sincronizada que clarifica los puntos de referencia de seguridad para jeringas de AH. Alemania y Francia impulsan el volumen regional de procedimientos a través de redes ambulatorias robustas, mientras que el Servicio Nacional de Salud del Reino Unido pilota contratos de participación de riesgo que vinculan el reembolso a umbrales de resultados funcionales. Los países del sur de Europa como España e Italia están escalando el ultrasonido guiado por IA a clínicas rurales, aumentando la accesibilidad.

Asia-Pacífico es el territorio de crecimiento más rápido con una TCAC del 11,13%, impulsado por la carga excepcional de osteoartritis de Japón y la infraestructura de imagen bien establecida. La Administración Nacional de Productos Médicos de China ha reducido los cronogramas de aprobación de dispositivos a 150 días, acelerando la entrada al mercado para marcas de AH de dosis única. Australia, India y Corea del Sur invierten fuertemente en construcción de CSA, reflejando patrones de práctica estadounidenses y desbloqueando capacidad de procedimientos. Los mercados del resto de Asia exhiben comportamiento de adopción temprana con programas gubernamentales de teleultrasonido que pueden comprimir la curva de difusión para modalidades de inyección más nuevas.

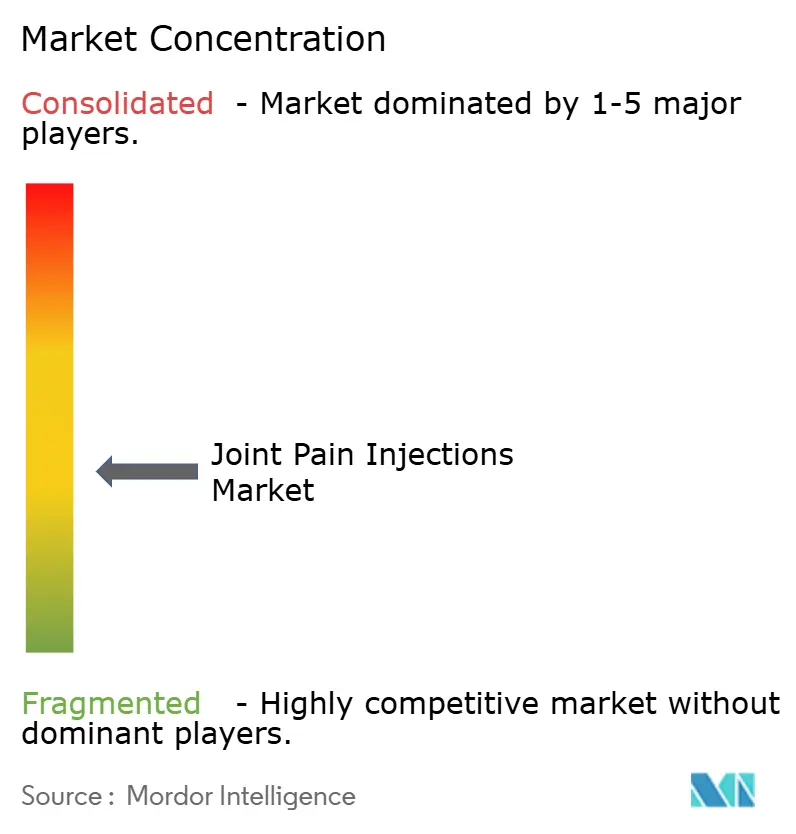

Panorama Competitivo

El mercado está moderadamente fragmentado. Los cinco fabricantes más grandes controlan una participación significativa del mercado de los ingresos globales, indicando concentración parcial pero amplio espacio para innovadores de nicho. Anika Therapeutics ha recentrado su portafolio en AH después de deshacerse del hardware de medicina deportiva, permitiendo mayor I+D en geles de alto peso molecular. Bioventus adquirió Agili-C de CartiHeal por USD 315 millones, integrando un implante de cartílago que complementa su línea de AH y diferencia la marca a través del potencial de terapia combinada.

Los jugadores de dispositivos son igualmente activos. BD expandió la producción de jeringas precargables siete veces, empujando los costos unitarios hacia abajo y asegurando resistencia de suministro durante picos de demanda estacional. Los especialistas en ultrasonido-IA como Exact Imaging están entrando en asociaciones de co-marketing con fabricantes biológicos para integrar software de imagen directamente en kits de inyección, un movimiento que podría elevar los costos de cambio para clínicos. El éxito competitivo cada vez más depende de la generación de evidencia: las empresas que vinculan productos a datos de registro de alta calidad y publican resultados del mundo real son favorecidas en formularios de pagadores, reforzando un ciclo virtuoso de captura de volumen y margen en el mercado de inyecciones para dolor articular.

Líderes de la Industria de Inyecciones para Dolor Articular

Zimmer Biomet

Anika Therapeutics

Bioventus

Ferring Pharmaceuticals

Sanofi

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Johnson & Johnson MedTech ha entrado en un acuerdo estratégico de co-promoción con Pacira BioSciences, Inc., expandiendo su portafolio de Intervención Temprana con ZILRETTA, una terapia inyectable de liberación prolongada, no opioide para el dolor de osteoartritis de rodilla. Esta asociación también incluye iniciativas conjuntas de educación profesional dirigidas a aumentar la conciencia sobre opciones de tratamiento no quirúrgico temprano en la vía de atención.

- Abril 2025: Ono Pharmaceutical entró en acuerdo básico con Seikagaku para colaboración de co-desarrollo y marketing en el tratamiento de osteoartritis de inyección única Gel-One en Japón, dirigido a estudios clínicos de Fase III para aplicaciones de rodilla y cadera.

- Marzo 2025: Anika Therapeutics completó la desinversión del negocio Parcus Medical a Medacta Group SA, habilitando enfoque estratégico en tecnología de ácido hialurónico y expansión de portafolio de soluciones regenerativas.

- Junio 2024: Sun Pharma, en colaboración con Moebius Medical, anunció datos positivos de ensayos clínicos para MM-II, una inyección intra-articular única que demostró alivio superior del dolor versus placebo por hasta 26 semanas en pacientes con osteoartritis, reforzando su potencial como terapia de larga duración, mínimamente invasiva.

Alcance del Informe Global del Mercado de Inyecciones para Dolor Articular

Según el alcance del informe, las inyecciones para dolor articular son productos que pueden inyectarse directamente en la articulación de la rodilla o cualquier articulación del cuerpo para aliviar rápidamente el dolor y la inflamación. Para pacientes que tienen respuestas inadecuadas o contraindicaciones a medicamentos antiinflamatorios o analgésicos sistémicos, se prefieren las inyecciones para dolor articular. El Mercado de Inyecciones para Dolor Articular está segmentado por Tipo de Inyección (Inyecciones Articulares de Esteroides, Inyecciones de Ácido Hialurónico, Inyecciones de Plasma Rico en Plaquetas (PRP), Inyecciones de Matriz de Tejido Placentario (MTP), y Otras), Aplicación (Hombro y Codo, Rodilla y Tobillo, Articulaciones Espinales, Articulación de Cadera, y Otras), y Geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones, globalmente. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Inyecciones Articulares de Esteroides |

| Inyecciones de Ácido Hialurónico (AH) |

| Inyecciones de Plasma Rico en Plaquetas (PRP) |

| Inyecciones de Matriz de Tejido Placentario (MTP) y MSC |

| Otras Inyecciones Biológicas / Combinadas |

| Ciclo único |

| Tres ciclos |

| Cinco ciclos |

| Rodilla y Tobillo |

| Hombro y Codo |

| Articulación de Cadera |

| Articulaciones Facetarias Espinales y SI |

| Otras Articulaciones Pequeñas |

| Hospitales |

| Centros de Cirugía Ambulatoria (CSA) |

| Clínicas Ortopédicas / de Dolor |

| Centros de Medicina Deportiva |

| Entornos de Atención Domiciliaria |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Inyección | Inyecciones Articulares de Esteroides | |

| Inyecciones de Ácido Hialurónico (AH) | ||

| Inyecciones de Plasma Rico en Plaquetas (PRP) | ||

| Inyecciones de Matriz de Tejido Placentario (MTP) y MSC | ||

| Otras Inyecciones Biológicas / Combinadas | ||

| Por Ciclo de Inyección | Ciclo único | |

| Tres ciclos | ||

| Cinco ciclos | ||

| Por Aplicación | Rodilla y Tobillo | |

| Hombro y Codo | ||

| Articulación de Cadera | ||

| Articulaciones Facetarias Espinales y SI | ||

| Otras Articulaciones Pequeñas | ||

| Por Usuario Final | Hospitales | |

| Centros de Cirugía Ambulatoria (CSA) | ||

| Clínicas Ortopédicas / de Dolor | ||

| Centros de Medicina Deportiva | ||

| Entornos de Atención Domiciliaria | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado global de inyecciones para dolor articular?

El tamaño del mercado de inyecciones para dolor articular es de USD 5,99 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado hasta 2030?

Se proyecta que el mercado se expanda a una TCAC del 7,82%, alcanzando USD 8,73 mil millones para 2030.

¿Qué tipo de inyección está creciendo más rápido?

Se pronostica que el plasma rico en plaquetas registrará la TCAC más alta del 9,01% hasta 2030.

¿Por qué los centros de cirugía ambulatoria están ganando participación?

Los CSA ofrecen costos por episodio 40-60% menores y se benefician de la expansión de cobertura de pagos agrupados, estimulando una TCAC del 13,45% en volumen de procedimientos.

¿Qué región se está expandiendo más rápidamente?

Asia-Pacífico lidera con una TCAC del 11,13% gracias a la alta prevalencia de osteoartritis y aprobaciones aceleradas de dispositivos.

¿Cómo influye el AH de dosis única en la economía del tratamiento?

Los protocolos de inyección única reducen las visitas de seguimiento, disminuyen los costos totales, y han mostrado una reducción del 44% en el riesgo de reemplazo de rodilla en estudios de sistemas de salud grandes.

Última actualización de la página el: