Análisis del mercado de envases de papel de la India

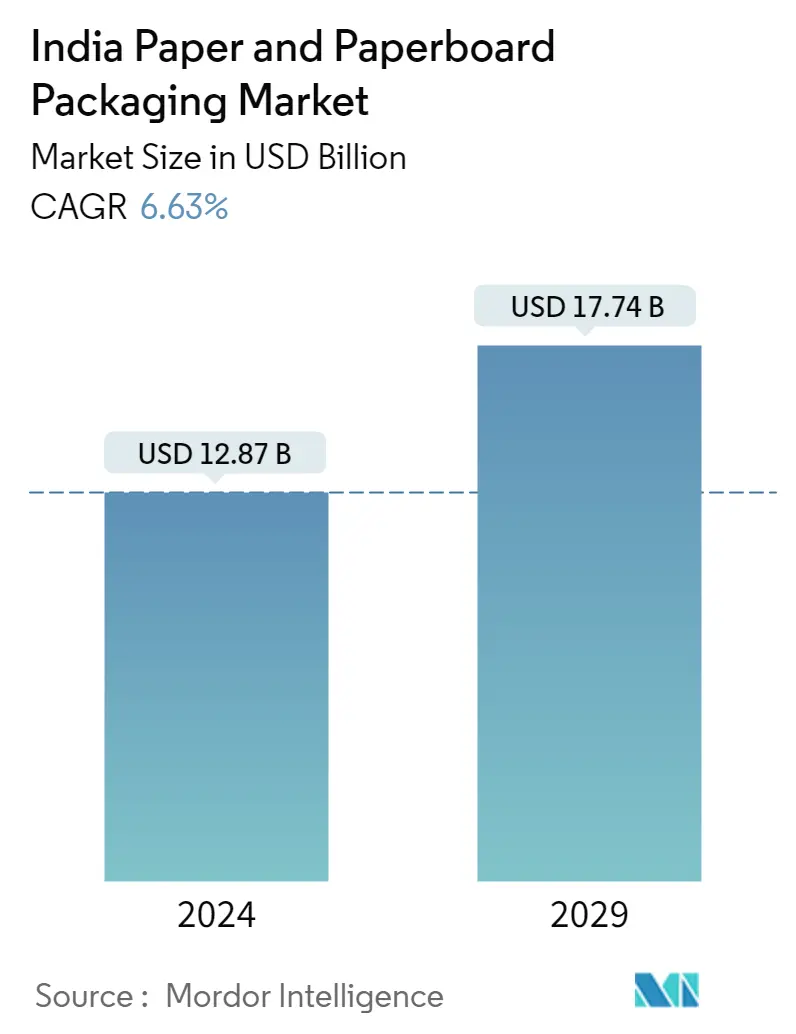

El tamaño del mercado de envases de papel y cartón de la India se estima en 12,87 mil millones de dólares en 2024, y se espera que alcance los 17,74 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,63% durante el período previsto (2024-2029).

- El negocio de embalajes de papel y cartón experimentó un crecimiento durante la última década, debido a cambios en la elección de sustratos, la expansión de nuevos mercados, cambios en la dinámica de propiedad e iniciativas gubernamentales para prohibir el plástico. Se siguen haciendo hincapié en las cuestiones medioambientales y de sostenibilidad, y se espera que diversas innovaciones destinadas a los envases de papel y cartón impulsen el crecimiento del mercado en la India.

- La industria de embalajes de papel y cartón de la India prolifera y abarca varios segmentos de usuarios finales, como alimentos y bebidas, atención médica, cuidado personal y cuidado del hogar. Dejando a un lado la fuerte demografía favorable, factores como los crecientes niveles de ingresos disponibles, la mayor conciencia de los consumidores y la demanda de alimentos procesados son los factores clave que impactan el crecimiento de la industria de envases de papel y cartón.

- Con un aumento considerable del comercio minorista organizado, se espera que aumente la demanda de envases de papel debido al rápido aumento de supermercados y centros comerciales modernos. Además, en junio de 2022, la Junta Central de Control de la Contaminación (CPCB), una agencia federal dependiente del Ministerio de Medio Ambiente, publicó una lista de medidas que se deben tomar para prohibir productos plásticos de un solo uso específicos para junio de 2022. Se espera que tales medidas impulsar la demanda de envases de papel en el país.

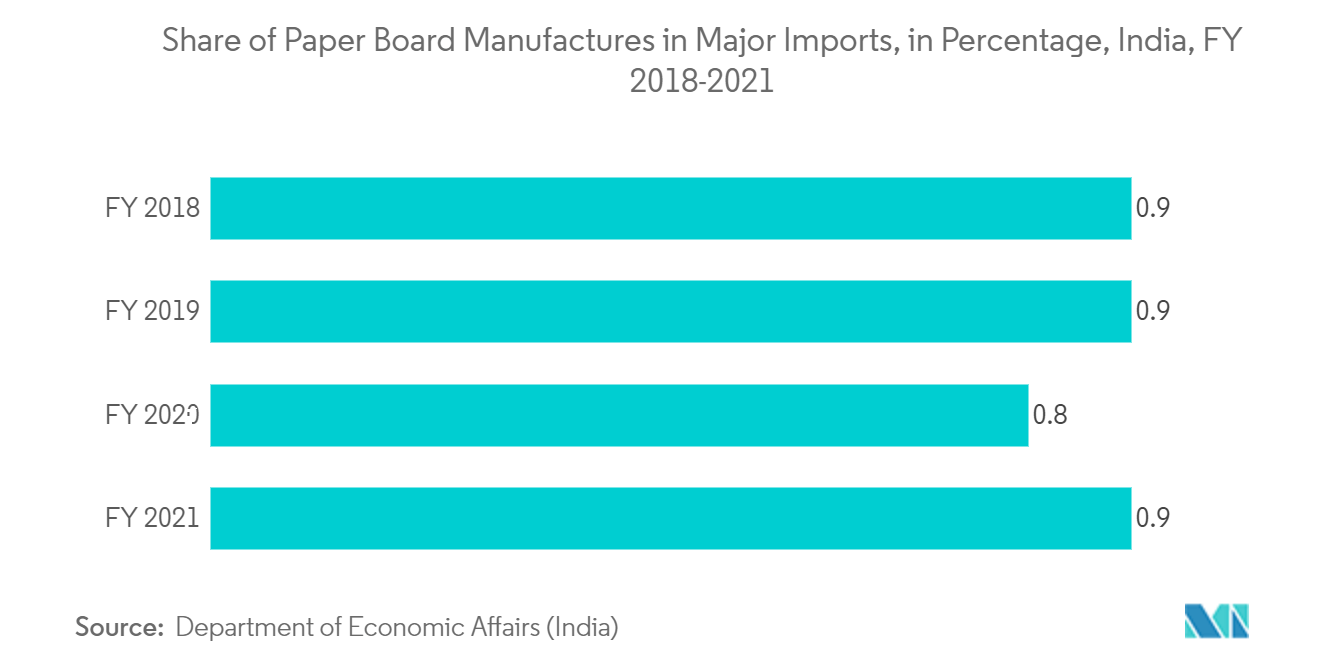

- En India, hay comparativamente menos empresas que fabrican equipos modernos que se utilizan para embalaje. Dado que el equipo de embalaje se compra en otros países, el costo del equipo es muy alto. Dado que en la India la fabricación de equipos de embalaje es menor cuando crece la demanda de compra de equipos, se espera que falten compras de equipos en otros países.

- La industria del embalaje fue testigo de algunos problemas importantes debido a la pandemia de COVID-19, incluidos los efectos del bloqueo a nivel nacional, el traslado de las empresas para abastecerse fuera de China y la reconsideración de los materiales utilizados en el embalaje. Aunque el lado de la oferta de embalajes de papel experimentó un impacto significativo, un aumento drástico en la demanda del usuario final en algunas aplicaciones amplió significativamente el alcance de las soluciones de embalaje de papel y cartón, como cajas de cartón corrugado, cartones plegables y muchas más.

Tendencias del mercado de envases de papel de la India

Cajas de cartón ondulado para mantener una importante cuota de mercado

- Las cajas de cartón corrugado son cajas rígidas de múltiples capas hechas de dos hojas de papel llamadas revestimientos, pegadas a cada lado de una canalización interna corrugada que consta de arcos conectados, lo que permite una mayor fuerza y resistencia. El cartón corrugado se puede cortar y doblar para producir un contenedor fabricado a medida y luego imprimir utilizando varios métodos de impresión según el tamaño de la tirada y las necesidades de diseño.

- El embalaje de cartón corrugado se utiliza principalmente como contenedor de envío para múltiples industrias y exhibidores y paletas en el punto de compra. Las cajas vienen en diferentes flautas. La capa ondulada de papel en medio de un cartón corrugado proporciona rigidez, resistencia y apilabilidad. Estas flautas varían de la A a la F. La flauta C es la más utilizada y ofrece una buena superficie de impresión, resistencia al aplastamiento y propiedades de compresión para asegurar productos como cristalería, productos alimenticios, etc.

- Además, las cajas también se clasifican según los estilos de tablero, como superficie simple, pared simple, pared doble y pared triple. Para cumplir con dichos requisitos, Gulf Carton Factory ofrece cajas corrugadas que van de la A a la F y una combinación de canales, como BC y EB.

- La distribución/comercio electrónico mostró el crecimiento más rápido, lo que llevó al crecimiento del segmento de cajas de cartón corrugado del mercado estudiado. El comercio electrónico desempeña un papel fundamental a la hora de impulsar los envíos de cajas. Los cambios en el comportamiento de los consumidores, como pedir productos desde teléfonos móviles (que nunca existieron hace dos décadas) están impulsando rápidamente el crecimiento del comercio electrónico.

- La industria de las cajas de cartón ondulado en la India está dominada por las mipymes equipadas con más de 400 onduladoras automáticas y más de 10.000 unidades semiautomáticas. La industria ha estado bajo la inmensa presión de una escalada de costos sin precedentes del papel kraft y una reticente dislocación de la cadena de suministro durante los últimos dos años.

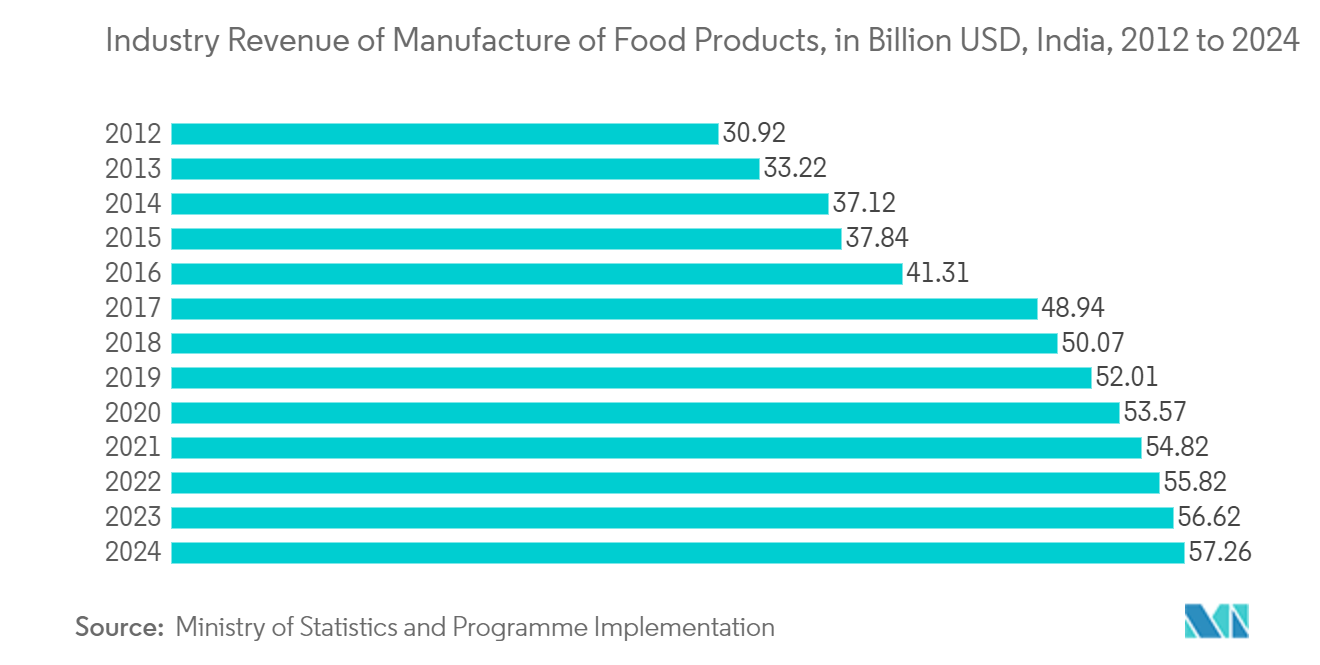

Las crecientes industrias alimentarias en la India impulsarán el crecimiento del mercado

- El sector de alimentos y bebidas en la India está creciendo debido a la mayor conciencia, el acceso conveniente y los estilos de vida cambiantes, lo que impulsa el crecimiento de este sector en la India. Por ejemplo, en 2021, el Servicio del Comisionado de Comercio de la India, en colaboración con Amazon, desarrolló una tienda canadiense en la plataforma Amazon India, un aterrizaje específico para Canadá y un sitio web de comercio electrónico que destaca los productos agrícolas y agroalimentarios canadienses accesibles en El mercado. El sitio de Amazon incluye ahora más de 10 productos canadienses. Se espera que la tienda en línea exclusiva sirva como ventanilla única para productos canadienses en uno de los mercados de comercio electrónico más grandes de la India.

- Además, Reliance Brands estableció una relación estratégica con la cadena mundial de café orgánico y alimentos frescos Pret A Manger en julio de 2022 para lanzar y expandir la marca en India. Con este acuerdo de franquicia principal a largo plazo, RBL puede expandir la cadena alimentaria en todo el país, comenzando por las principales ciudades y centros de transporte.

- En la India, el mercado de comestibles es una industria minorista tradicional; por lo tanto, la penetración del comercio minorista en línea es aún menor. Sin embargo, el mercado de servicios y entrega de alimentos está fomentando un mayor crecimiento en el país, con actores como Bigbasket, Grofers, Zomato, Swiggy y Scootsy registrando un rápido aumento en las ventas. Según el conglomerado japonés SoftBank, los ingresos del gigante de la entrega de alimentos Swiggy aumentaron 2,8 veces en el último año entre junio de 2020 y junio de 2021.

- Además, la industria del comercio electrónico de la India, que se espera que alcance los 350 mil millones de dólares en 2030, está impulsando el crecimiento del envasado de alimentos en el país. Ha llevado a grandes actores, como Amazon y Flipkart, a entrar en el espacio del comercio electrónico de alimentos. Amazon ha invertido 35 millones de dólares para entrar en este espacio. Flipkart ha planeado invertir 258 millones de dólares para ingresar al sector minorista de alimentos.

- Los productores de alimentos, especialmente las marcas destacadas de bienes de consumo, se han fijado objetivos ambiciosos para reducir el uso de plásticos en los envases de alimentos y adoptar nuevos materiales ecológicos. Por lo tanto, los materiales de embalaje a base de papel se están volviendo cada vez más populares en la India.

- Además, según el Servicio Agrícola Exterior del USDA, en 2021, el valor de las ventas minoristas de productos lácteos en el mercado indio de alimentos envasados representó 25,10 mil millones de dólares. Hubo un aumento constante y significativo en el valor de las ventas minoristas dentro del sector de alimentos envasados. Se espera que este mayor crecimiento impulse la demanda de productos de embalaje de papel en la India.

- SafePack Solutions ofrece soluciones de envasado para alimentos húmedos o grasosos, como helados, pizzas o pasteles, ya sean frescos, secos, refrigerados o congelados. Proporciona una variedad de tableros, como tableros de aglomerado revestidos de blanco, tableros de aglomerado sin revestimiento y tableros de sulfato blanqueado sólido, y ofrece materiales de embalaje rentables sin comprometer la calidad.

Descripción general de la industria de embalaje de papel de la India

El mercado indio de envases de papel y cartón tiene muchos actores en esta región y está muy fragmentado. Por tanto, la concentración de mercado de este mercado es baja. Con la creciente demanda de aplicaciones de embalaje, muchas empresas están ampliando su presencia en el mercado aumentando sus instalaciones de producción y su cartera de productos. Los principales proveedores de este mercado son WestRock India, Trident Paper Box Industries y TGI Packaging Pvt. Limitado. Ltd, Kapco Packaging, Avon Pacfo Services LLP, etc.

- Septiembre de 2022 WestRock Company, un proveedor de soluciones de embalaje y papel sostenible, adquirió una prensa HP PageWide T1190 para complementar y ampliar su cartera de capacidades de impresión de cartón corrugado. Se espera que la prensa HP PageWide T1190 permita a WestRock revolucionar la cadena de suministro de embalajes de cartón ondulado y ofrecer un valor superior a sus clientes.

- Marzo de 2022 Deliveroo, una empresa global de entrega de alimentos con operaciones en Europa, Medio Oriente, Asia y Australia, anunció la apertura de su Centro de Ingeniería de India en Hyderabad. Su estrategia plurianual es establecer un nuevo equipo centrado en crear experiencias excepcionales para los clientes, socios de restaurantes y supermercados y repartidores de Deliveroo, así como productos de próxima generación altamente escalables, confiables e inventivos para sus operaciones globales.

Líderes del mercado de envases de papel de la India

WestRock India

Trident Paper Box Industries

TGI Packaging Pvt. Ltd.

Kapco Packaging

OJI India Packaging Pvt. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases de papel de la India

- Mayo de 2022 McDonald's y Deliveroo se comprometieron a una nueva relación estratégica mundial a largo plazo, ampliando su acuerdo actual para brindar a los consumidores y franquiciados de McDonald's la conveniencia y el valor de McDelivery en mercados de todo el mundo a través de la plataforma Deliveroo. La colaboración entre McDonald's y Deliveroo ayudaría a construir el negocio McDelivery y promovería el compromiso de ambas compañías de brindar una experiencia perfecta al cliente.

- Abril de 2022 SIG, un fabricante de soluciones de envasado de cartón aséptico en Suiza, anunció planes para considerar una inversión estratégica en una nueva planta en India. Se espera que el negocio de SIG en el país, uno de sus mercados de más rápido crecimiento, se beneficie de la reubicación. Para el envasado de comidas y bebidas líquidas se utiliza un cartón aséptico, una solución de envasado multicapa construida mezclando capas de cartón y plástico. Tetra y UFlex son otras dos empresas que operan en este mercado.

Segmentación de la industria de embalaje de papel de la India

El papel y el cartón se utilizan con frecuencia para envasar alimentos y bebidas, como zumos, leche y cereales. Existen numerosos tipos de envases de cartón. El cartón, al igual que los cartones plegables, es el material más utilizado para fabricar contenedores. El cartón requiere despulpado, blanqueo opcional, refinado, formación de láminas, secado, calandrado y bobinado para fabricar papel.

El mercado indio de papel y cartón (en adelante denominado el mercado estudiado) comprende segmentos verticales de tipo de producto y de usuario final. El segmento vertical de usuario final incluye alimentos y bebidas, atención médica, cuidado personal, hardware, productos eléctricos y otros verticales de usuario final. El segmento de tipos de productos comprende cajas plegables, cajas de cartón ondulado y otros tipos. Además, el estudio también incluye una evaluación del impacto de COVID-19 en el mercado.

| WLC - Aglomerado Forrado Blanco (GD/UD y GT/UT) |

| FBB - Cartón plegable (GC1/UC1 y GC2/UC2) |

| SBB - Tablero Sólido de Sulfato Blanqueado (SBS) |

| SUB - Tablero Sólido de Sulfato Crudo (SUS) |

| Kraftliner superior blanco |

| Kraftliner sin blanquear |

| Testliner superior blanco |

| Testliner sin blanquear |

| Fluting a base de residuos |

| Fluting semiquímico |

| Cartón - Por grado | WLC - Aglomerado Forrado Blanco (GD/UD y GT/UT) |

| FBB - Cartón plegable (GC1/UC1 y GC2/UC2) | |

| SBB - Tablero Sólido de Sulfato Blanqueado (SBS) | |

| SUB - Tablero Sólido de Sulfato Crudo (SUS) | |

| Cartón para contenedores: por grado | Kraftliner superior blanco |

| Kraftliner sin blanquear | |

| Testliner superior blanco | |

| Testliner sin blanquear | |

| Fluting a base de residuos | |

| Fluting semiquímico |

Preguntas frecuentes sobre investigación de mercado de envases de papel de la India

¿Qué tamaño tiene el mercado de envases de papel y cartón de la India?

Se espera que el tamaño del mercado de envases de papel y cartón de la India alcance los 12,87 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,63% hasta alcanzar los 17,74 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Embalaje de papel y cartón de la India?

En 2024, se espera que el tamaño del mercado de envases de papel y cartón de la India alcance los 12,87 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Embalaje de papel y cartón de la India?

WestRock India, Trident Paper Box Industries, TGI Packaging Pvt. Ltd., Kapco Packaging, OJI India Packaging Pvt. Ltd son las principales empresas que operan en el mercado de envases de papel y cartón de la India.

¿Qué años cubre este mercado de envases de papel y cartón de la India y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de envases de papel y cartón de la India se estimó en 12,07 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Embalaje de papel y cartón de la India durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje de papel y cartón de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de envases de papel y cartón de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de envases de papel y cartón de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Embalaje de papel y cartón de la India incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.