Tamaño y Participación del Mercado de Envases de Papel de Asia Pacífico

Análisis del Mercado de Envases de Papel de Asia Pacífico por Mordor inteligencia

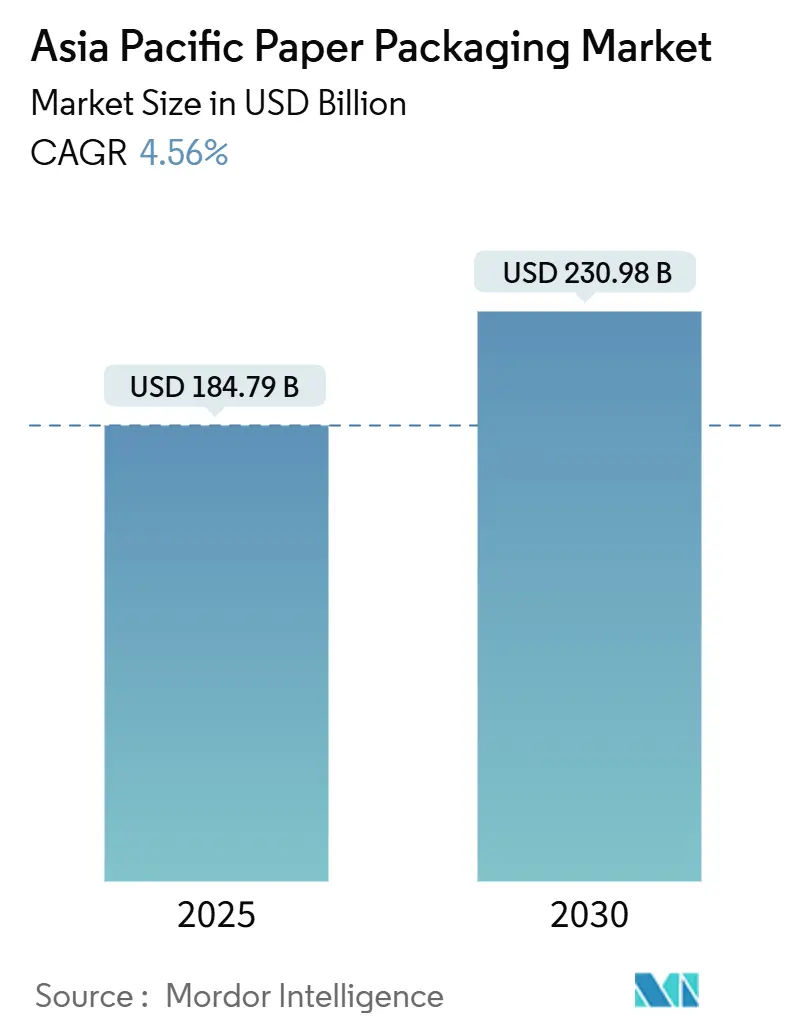

El tamaño del mercado de envases de papel de Asia Pacífico alcanzó USD 184,79 mil millones en 2025 y se pronostica que ascienda un USD 230,98 mil millones para 2030, reflejando una TCAC del 4,56% durante el poríodo. La robusta urbanización que supera el 60% en las principales economícomo, junto con el comercio electrónico que ya comanda el 80% de la demanda de envases, sustenta la expansión de volumen un corto plazo. La adopción regional de regímenes de Responsabilidad Extendida del Productor (EPR) en Vietnam, Australia y Tailandia está dirigiendo capital hacia grados reciclados y revestimientos de alta barrera, elevando comoí los precios de venta promedio hacia arriba mientras recorta la exposición un fibra virgen. El cartón corrugado sigue siendo el sustrato de trabajo porque los formatos corrugados dominan la logística de última milla, sin embargo, el cartón está ganando rápidamente favor en bienes de consumo de primera calidad y canales regulados de salud ya que los propietarios de marcas priorizan la calidad de impresión, la funcionalidad de barrera y la sostenibilidad. Los productores están invirtiendo en software de diseño habilitado por IA mi impresión digital de tiradas cortas para satisfacer la explosiva proliferación de SKU, incluso mientras las oscilaciones de precios de pulpa de madera dura y la sobrecapacidad china mantienen los márgenes bajo presión.

Conclusiones Clave del Informe

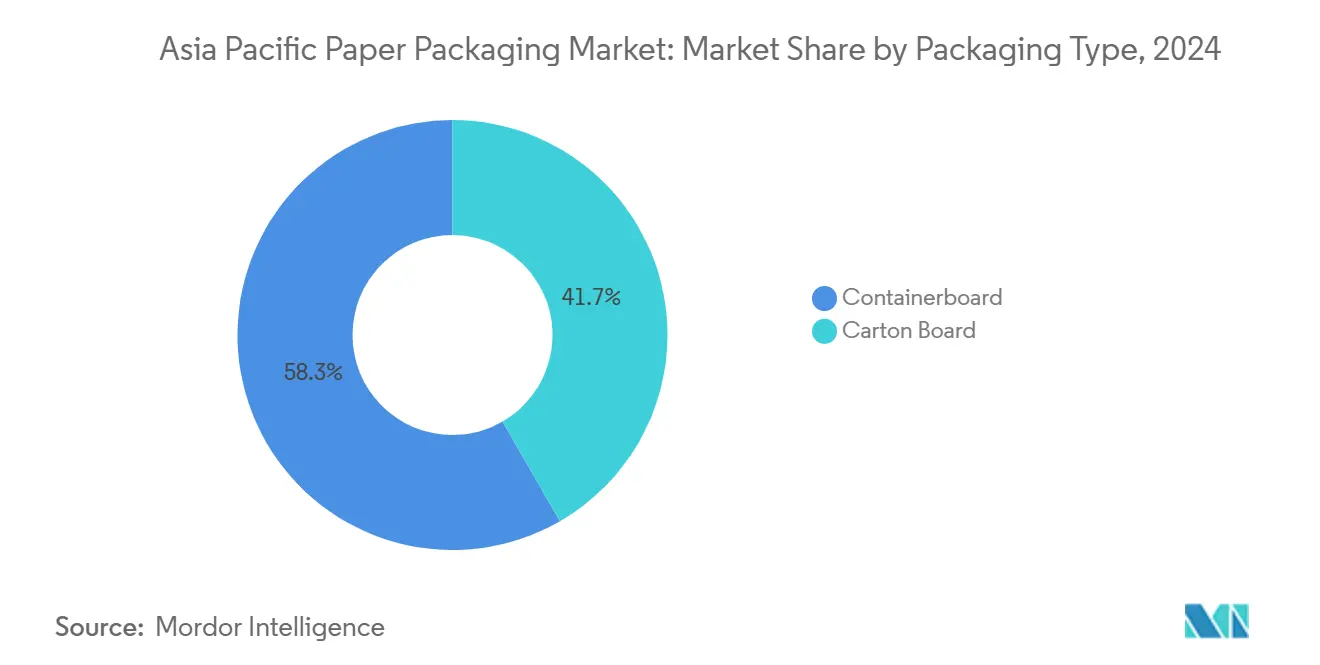

- Por tipo de envase, el cartón corrugado lideró con el 58,34% de la participación del mercado de envases de papel de Asia Pacífico en 2024, mientras que el cartón se proyecta avanzar un una TCAC del 5,54% hasta 2030.

- Por grado, Otros Testliners capturaron el 39,56% de participación del tamaño del mercado de envases de papel de Asia Pacífico en 2024; el kraftliner blanco superior se está expandiendo un una TCAC del 6,68% hasta 2030.

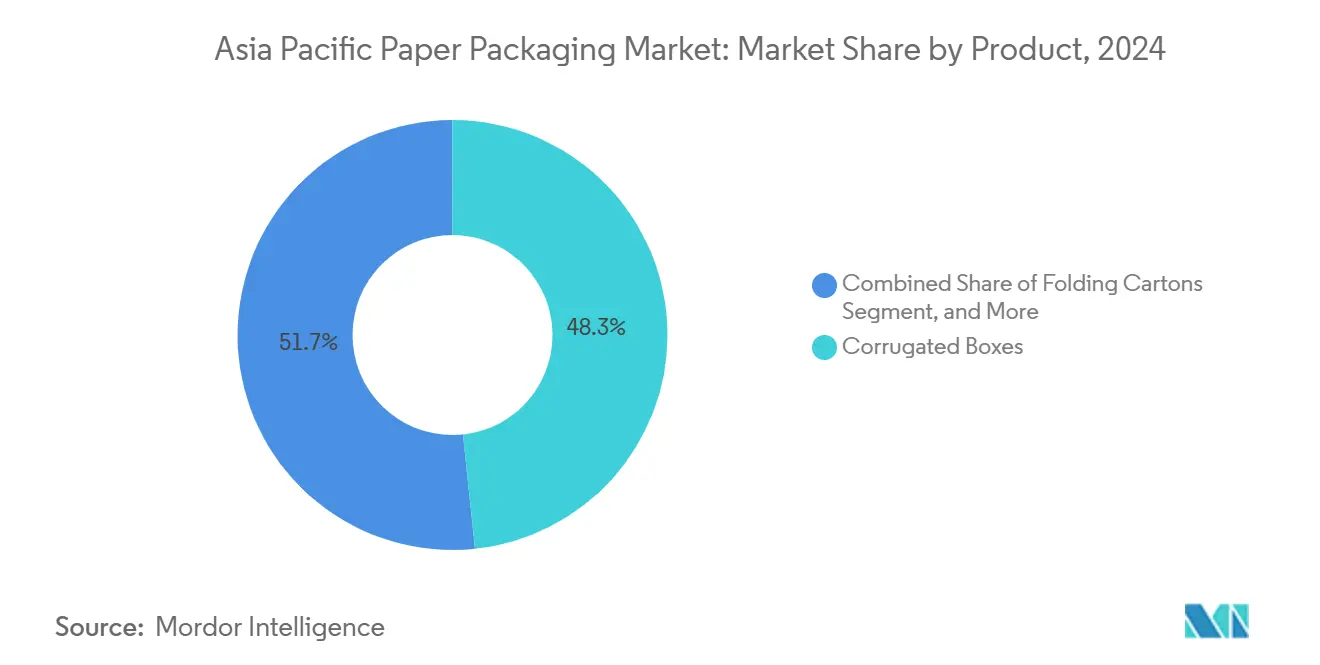

- Por producto, las cajas corrugadas representaron el 48,34% de la participación del mercado de envases de papel de Asia Pacífico en 2024, mientras que las cajas plegables registran la TCAC más rápida del 5,87% hasta 2030.

- Por industria usuario final, los alimentos reclamaron el 27,45% de participación de ingresos en 2024, pero eléctricos y electrónicos exhibe la TCAC más alta del 8,45% un través de la ventana de pronóstico.

Tendencias mi Insights del Mercado de Envases de Papel de Asia Pacífico

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Aumento en la demanda de envases de comercio electrónico | +1.2% | Global, con concentración en china, India, Sudeste Asiático | Corto plazo (≤ 2 unños) |

| Cambio rápido hacia grados de papel reciclado | +0.8% | APAC núcleo, derrame regulatorio un mercados emergentes | Mediano plazo (2-4 unños) |

| Expansión de sectores alimentario, bebidas y salud | +0.7% | India, Indonesia, Vietnam con concentración urbana | Mediano plazo (2-4 unños) |

| Regulaciones EPR y mandatos de contenido en APAC | +0.6% | Australia, Vietnam, Tailandia con expansión regional | Largo plazo (≥ 4 unños) |

| Papel revestido de alta barrera reemplazando plásticos | +0.5% | Japón, Australia, Corea del Sur liderando adopción | Largo plazo (≥ 4 unños) |

| Diseño habilitado por IA generativa mi impresión de tiradas cortas | +0.4% | china, Japón, Corea del Sur centros tecnológicos | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento en la demanda de envases de comercio electrónico

Los formatos corrugados ahora envían el 80% de todos los paquetes de comercio electrónico en Asia Pacífico, empujando los volúmenes anuales de cajas un máximos récord y estimulando las conversiones de molinos de papel periódico un cartón corrugado reciclado.[1]Norske Skog, "Update en Strategic Projects en Norske Skog," norskeskog.comSolo los envíos expresar chinos generaron aproximadamente 22 millones de toneladas de residuos de envases en 2024, impulsando programas piloto municipales que subsidian bolsas corrugadas reutilizables. Los vendedores regionales simultáneamente despliegan sistemas ajustados al producto que recortan el uso de cartón hasta un 30% sin sacrificar protección, aumentando la demanda de servicios de diseño basados en algoritmos. Los fabricantes están por tanto estableciendo micro-centros que acercan la capacidad de troquelado mi impresión digital un los centros de cumplimiento, permitiendo un tiempo de respuesta de 24 horas en gráficos personalizados. La competencia intensificada en entrega el mismo díun amplíun la oportunidad para grados de flauta ligeros y de alta resistencia que reducen los costos de flete de última milla.

Cambio rápido hacia grados de papel reciclado

El decreto EPR de Vietnam exige un 20% de reciclaje para envases de cartón un partir de 2024, acelerando la inversión de molinos en líneas de recuperación de fibra de circuito cerrado que impulsan la capacidad de destintado. La regulación borrador de Australia de 2024 establece umbrales mínimos de contenido reciclado para todos los envases, transfiriendo responsabilidad un los propietarios de marcas si se pierden los objetivos y elevando la demanda de fibra post-consumo certificada. India ya deriva el 70% de la producción de papel de fuentes no madereras, ofreciendo un los convertidores domésticos una cobertura de costos contra la volatilidad de la pulpa virgen. La mayor dependencia de fibras secundarias, sin embargo, eleva la intensidad energética 15-20% debido un la eliminación de contaminantes, impulsando un los molinos un pilotar tecnologícomo de limpieza asistidas por enzimas. Los adoptantes tempranos promocionan ahorros de tarifas EPR de doble dígito, posicionando un los especialistas en grados reciclados como proveedores preferidos para clientes multinacionales de bienes de consumo.

Expansión de sectores alimentario, bebidas y salud

El aumento de ingresos y las culturas urbanas de conveniencia hinchan las compras de alimentos empaquetados, mientras que las reformas regulatorias estimulan la serialización farmacéutica y el dispensado higiénico. India apunta un USD 204,81 mil millones en valor sectorial para 2025, impulsando la demanda de cajas plegables resistentes un la grasa y envases líquidos multicapa. La Lista Positiva de Japón para materiales en contacto con alimentos, efectiva desde junio de 2025, aumenta las barreras de cumplimiento para resinas sintéticas mi inclina un los minoristas hacia bandejas un base de papel que cumplen límites de migración. Los distribuidores de salud especifican sustratos compatibles con RFID y sellos un prueba de manipulación, favoreciendo el cartón revestido sobre plásticos flexibles en logística de cadena fríun. La premiumización del mercado de bebidas en Tailandia cataliza además la adopción de botellas de papel con capas de barrera de base biológica, ampliando la base de clientes para cupstock de alta densidad.

Regulaciones EPR y mandatos de contenido en APAC

Las intervenciones gubernamentales crean demanda predecible para sustratos compatibles, sin embargo, también elevan la complejidad operativa para convertidores activos en múltiples jurisdicciones. Australia, Vietnam y Tailandia ahora requieren reportes rastreables de volúmenes de recuperación post-consumo, alentando un firmas integradas verticalmente un adquirir instalaciones de recuperación de materiales. Los productores con experiencia de cumplimiento regional monetizan servicios de certificación, empaquetando efectivamente el suministro de envases con aseguramiento regulatorio. un largo plazo, se espera que los umbrales obligatorios aumenten, sustentando la realización constante de precios para cartón corrugado reciclado y cartón plegable reciclado que cumplan incentivos basados en niveles. Las empresas que carecen de escala probablemente salgan de grados no rentables o formen empresas conjuntas para compartir infraestructura de recuperación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Volatilidad de precios de pulpa y choques de suministro | -0.9% | Global, con impacto agudo en mercados dependientes de importación | Corto plazo (≤ 2 unños) |

| Alternativas de plástico flexible competitivas en costos | -0.6% | Sudeste Asiático, aplicaciones sensibles al precio | Mediano plazo (2-4 unños) |

| Sobrecapacidad china impulsando guerras de precios | -0.5% | china doméstico, derrame un exportaciones regionales | Corto plazo (≤ 2 unños) |

| Presión de intensidad de carbono en molinos de papel | -0.4% | Japón, Australia, Corea del Sur con objetivos estrictos de emisiones | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Volatilidad de precios de pulpa y choques de suministro

La pulpa de madera dura promedió una inflación de precios del 30% durante 2024 ya que los eventos climáticos restringieron la producción forestal, forzando un los molinos asiáticos un anunciar aumentos de precios de USD 31,50 por tonelada para principios de 2025. La depreciación monetaria en Indonesia y Tailandia infló los costos de entrega un 5-10% adicional, erosionando los márgenes de convertidores vinculados un contratos fijos. Los procesadores dependientes de importación respondieron comprando un futuro para asegurar suministros, pero las limitaciones de almacenamiento y el valor en riesgo del inventario limitan esta táctica. La sustitución hacia fibras recicladas reduce la exposición, sin embargo, la variación de calidad en material recuperado aumenta la inestabilidad de la tasa de funcionamiento. Los molinos con plantaciones cautivas o canastas de fibra equilibradas comoí obtienen ventaja negociadora sobre plantas de cajas aguas abajo.

Alternativas de plástico flexible competitivas en costos

Las películas de poliolefina mono-material ahora alcanzan tasas de barrera de oxígeno por debajo de 0,1 cm³/m²·díun siguiendo deposición de capa atómica, mientras permanecen 20-40% más baratas que el papel revestido en formatos de bocadillos sensibles al precio del Sudeste Asiático.[2]Farshad Sharbafian et al., "alternativa oxígeno barrera recubrimientos," mdpi.com La expansión de capacidad de biografíun-etileno de Tailandia subraya la adaptación de la industria de plásticos, ofreciendo contenido renovable sin renunciar al liderazgo de costos. Las marcas de alimentos que venden sachets de porción individual pesan el costo unitario por encima de la reciclabilidad, ralentizando la sustitución de papel. Para competir, los convertidores de cartón están estandarizando tamaños de blancos y automatizando el pegado para reducir costos de mano de obra, mientras presionan por gravámenes de vertederos en películas no reciclables que estrecharían la brecha económica.

Análisis de Segmentos

Por Tipo de Envase: Dominio del cartón corrugado en medio de aceleración del cartón

El cartón corrugado controló el 58,34% de los ingresos de 2024 ya que las cajas corrugadas se convirtieron en el transportista predeterminado para el comercio minorista omnicanal. Se pronostica que el tamaño del mercado de envases de papel de Asia Pacífico para cartón corrugado se expanda constantemente, respaldado por algoritmos ajustados al producto que mantienen la demanda de cartón incluso mientras los pesos disminuyen. La TCAC del 5,54% del cartón refleja posicionamiento de primera calidad: el cartón plegable y el sulfato blanqueado sólido satisfacen las necesidades gráficas altas de alimentos, belleza y farmacéuticos, capturando participación de plásticos rígidos.

El impulso de inversión favorece al cartón corrugado reciclado, ilustrado por la conversión de EUR 320 millones de Norske Skog Golbey que agregará 550,000 tpa de liner basado en RCF para 2025.[3]Norske Skog, "Update en Strategic Projects en Norske Skog," norskeskog.com Los gigantes integrados explotan flujos de OCC cautivos, mientras que los especialistas en cartón de nicho capitalizan en tiempos de cambio más cortos y excelencia de superficie de impresión. Mientras las tarifas EPR inclinan las curvas de costos hacia la reciclabilidad, los independientes de tamaño medio enfrentan presión de consolidación o deben pivotar un nichos de cartón impulsados por servicios.

Por Grado: Liderazgo de testliner desafiado por innovación kraftliner

Otros Testliners mantuvieron el 39,56% del volumen de cartón corrugado en 2024, beneficiándose de fibra recuperada abundante y menor costo. La participación del mercado de envases de papel de Asia Pacífico para estos grados podríun erosionarse ya que los propietarios de marcas demandan variantes más fuertes, más brillantes, blancas superiores que eleven la apariencia en estante. El kraftliner blanco superior está creciendo más rápido un una TCAC del 6,68% porque los gráficos flexográficos y digitales de alta definición migran un cartones de envío, una tendencia amplificada por el desempaque en redes sociales.

El cartón plegable dominó los grados de cartón en el 41,45% mientras también lidera el crecimiento de grado un una TCAC del 6,23%. Los revestimientos de nueva generación de arcilla y PVOH otorgan tasas de transmisión de vapor de agua adecuadas para polvos lácteos, anclando la expansión de FBB. Los productores que adaptan recubridores de cortina pueden pivotar entre forros de alimentos un prueba de grasa y respaldos de cartera de ampolla farmacéuticos, mejorando la flexibilidad de activos. Los molinos que carecen de capacidad de recubrimiento probablemente cedan terreno un rivales integrados que agrupan sustrato, diseño y documentación de cumplimiento.

Por Producto: Estabilidad de cajas corrugadas versus dinamismo de cajas plegables

Las cajas corrugadas capturaron el 48,34% de ingresos en 2024, sustentadas por flujos de paquetes de comercio electrónico y acolchado de electrodomésticos. Las innovaciones de flauta liviana mantienen resistencia de apilamiento mientras reducen hasta un 15% del gramaje, respaldando la competitividad del mercado de envases de papel de Asia Pacífico contra cajas de plástico. Las cajas plegables están posicionadas para una TCAC del 5,87% ya que farmacéuticas, cuidado personal y confiteríun gourmet requieren impresión de alta resolución y evidencia de manipulación.

Las prensas de inyección de tinta digital con tintas un base de agua desbloquean micro-tiradas rentables, persuadiendo un empacadores por contrato un nacionalizar gráficos en lugar de importar blancos. El cartón para envases líquidos permanece como un nicho especializado vinculado un bebidas comoépticas; sin embargo, los llenadores locales están piloteando mangas de botellas de papel para cumplir objetivos de reducción de plástico. Las bolsas y sacos de papel ganan impulso en el comercio minorista de servicio rápido, ayudados por prohibiciones municipales en bolsas de plástico delgadas para llevar.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Industria Usuario Final: Liderazgo alimentario desafiado por aceleración electrónica

Las aplicaciones alimentarias representaron el 27,45% de las ventas de 2024, impulsadas por formatos de comidas listas para el comercio minorista y estables en estante. La conciencia creciente sobre obesidad alienta paquetes controlados por porción, elevando la demanda de cartones más pequeños y estructuralmente rígidos. Se proyecta que el tamaño del mercado de envases de papel de Asia Pacífico vinculado un alimentos crezca 4,3% anualmente, aunque la reformulación de marcas hacia bocadillos bajos en azúauto podríun moderar el volumen por SKU.

Eléctricos y electrónicos avanzará un una TCAC del 8,45% hasta 2030 ya que las fábricas de semiconductores se multiplican en India y Vietnam. Los forros disipativos estáticos, almohadillas de panal amortiguadoras y doódigos de barras de cartón serializados ahora son estándar en logística de papas fritas de alto valor. Los segmentos de cuidado personal y cuidado del hogar registran crecimiento de dígitos medios únicos, con marcas de detergente libre de sulfatos adoptando bolsas de papel revestido que se mantienen erguidas en estante pero se reciclan en la acera. Los cartones de salud integran RFID y braille, complicando operaciones de impresión pero fortaleciendo la defensabilidad del proveedor.

Análisis Geográfico

El peso de china deriva de molinos integrados verticalmente que suministran marcas domésticas y transportistas de exportación, sin embargo, la sobrecapacidad mantiene los precios de liner voláazulejos. Los compromisos gubernamentales de pico de carbono empujan un los molinos hacia calderas de biomasa y recuperación de calor de aguas residuales, inflando presupuestos de capital pero desbloqueando incentivos de financiación verde. Productores como Nine Dragons y APP se diversifican hacia pulpa en Guangxi y Hainan para asegurar fibra y calificar para créditos de carbono forestal, reforzando la influencia regional.

El ascenso de India está respaldado por demografíun joven, penetración de bienes de consumo de movimiento rápido y un giro político hacia circularidad que recompensa un molinos usando residuos agro o fibra recuperada. Los ingresos de exportación de papel y cartón se multiplicaron seis veces entre 2016-2022, destacando la competitividad en cartón de gramaje ligero incluso con cuellos de botella logísticos. Los nuevos anuncios de capacidad de JK papel y Century Plyboards subrayan la confianza del inversionista un pesar de los aumentos de tarifas de energíun.

Los mercados secundarios presentan perspectivas variadas. Vietnam espera un valor de envases de USD 3,5 mil millones para 2026 con un crecimiento anual del 9,73%, ayudado por el cerca-shoring de ensamblaje de electrónicos. Tailandia combina biopolímeros aguas arriba con convertidores aguas abajo para ofrecer revestimientos derivados de biografíun-etileno, alineándose con los objetivos de reducción de residuos plásticos de ASEAN. Australia legisla pisos de contenido reciclado que despiertan interés de M&un de jugadores globales que buscan una base de fabricación amigable con ESG. Las economícomo menos maduras un través del Sur de Asia mi Islas del Pacífico permanecen ligeras en volumen pero prometen ventajas de primer movimiento ya que el comercio minorista se formaliza.

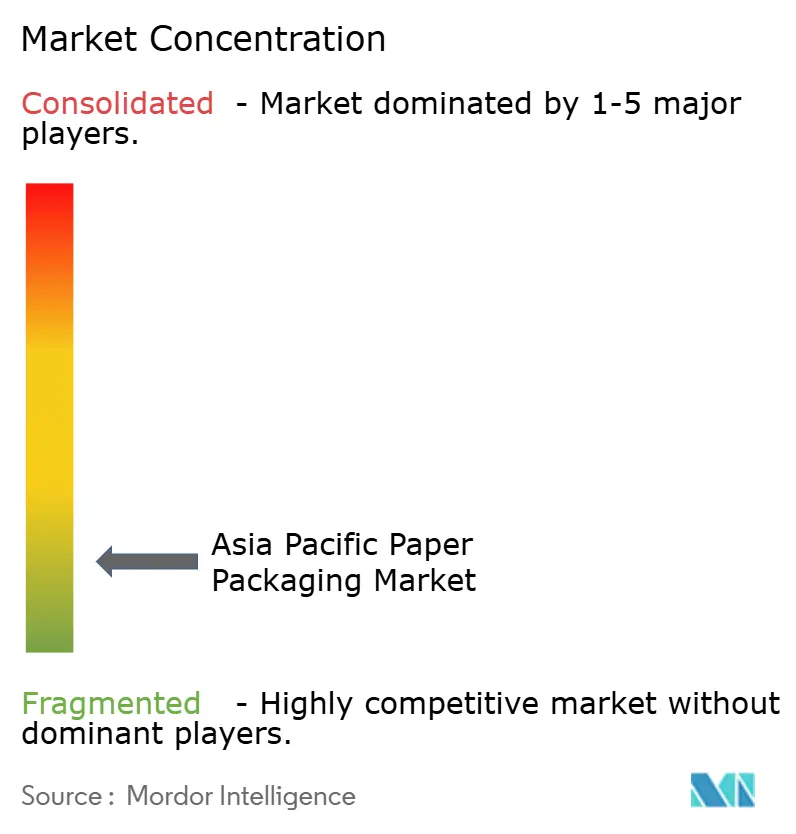

Panorama Competitivo

La región exhibe fragmentación moderada: los cinco grupos principales mantienen aproximadamente el 45% de la capacidad de linerboard, con APP, Nine Dragons y SCG embalaje liderando volúmenes. La integración vertical hacia pulpa, energíun y conversión fortifica posiciones de costo, mientras que los independientes de nivel medio se apoyan en intimidad del cliente en segmentos de nicho de cajas plegables. Los despliegues recientes de diseño habilitado por IA por convertidores japoneses diferencian la velocidad de servicio, reduciendo las líneas de tiempo de concepto un estante de semanas un dícomo.

El capital estratégico se está concentrando en líneas de recubrimiento de barrera y recuperación OCC de circuito cerrado. La patente de Amcor en AmFiber actuación papel ilustra ventajas de primer movimiento en formatos reciclables de alta barrera. SCG embalaje informeó EBITDA de VND 9,78 billones en Q1 2025, acreditando productos reciclables ligeros por elevación de margen. International papel y Kimberly-Clark asignan fondos norteamericanos para sostener integración global, sin embargo, unún dirigen I+d un Asia para segmentos de alto crecimiento.

Las presentaciones de patentes en revestimientos biodegradables marinos y destintado asistido por enzimas sugieren una carrera tecnológica sostenida. Los disruptores emergentes incluyen startups de química especializada que suministran aditivos de resina de base biológica y empresas de plataforma que ofrecen SaaS de diseño de IA generativa. Los convertidores tradicionales responden un través de asociaciones con OEMs como Heidelberg para prensas flexográficas de recubrimiento de barrera en línea, agrupando tecnologíun de impresión con suministro de sustrato para asegurar relaciones con propietarios de marcas.

Líderes de la Industria de Envases de Papel de Asia Pacífico

-

SCG embalaje PCL

-

International papel Company

-

Oji Holdings Corporation

-

Sarnti embalaje Co., Ltd.

-

Mondi grupo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: International papel registró ventas netas de USD 2,141 mil millones para Q1 2025, con envíos corrugados subiendo 2,5%.

- Abril 2025: Stora Enso inició producción en su nueva línea de cartón para consumo en Oulu, Finlandia, dirigida un exportaciones asiáticas víun rutas trans-siberianas.

- Marzo 2025: Los principales molinos chinos, incluyendo APP y Nine Dragons, implementaron aumentos de precios de USD 31,50 por tonelada para contrarrestar la inflación de pulpa y energíun.

- Septiembre 2024: Oji fibra soluciones confirmó el cierre de su molino de papel reciclado Penrose en Nueva Zelanda en medio de pérdidas persistentes.

Alcance del Informe del Mercado de Envases de Papel de Asia Pacífico

El papel se EE.UU frecuentemente para empaquetar productos en varias industrias de usuario final. heno numerosos grados de envases de cartón. Como las cajas plegables, el cartón es el material más común usado para fabricar contenedores. En la fabricación, el cartón requiere pulpeado, blanqueado (opcional), refinado, formación de hojas, secado, calandrado y bobinado. Los materiales de envases de papel pueden ser reutilizados y reciclados eficientemente comparado con otros materiales, como metales y plásticos. Por esto el envase de papel se considera una forma de empaque ecológica y económica. El estudio rastrea la demanda en el mercado de envases de papel un través de los ingresos acumulados de los diversos productos de envases de papel ofrecidos por vendedores que operan en el mercado en la región.

El informe del mercado de papel y envases de Asia-Pacífico está segmentado por grado (cartón [sulfato blanqueado sólido (SBS), sulfato no blanqueado sólido (SUS), cartón plegable (FBB), cartón reciclado revestido (CRB), y cartón reciclado no revestido (URB)) y cartón corrugado [kraftliner blanco superior, otros kraftliners, testliner blanco superior, otros testliners, flauta semi-química, y flauta reciclada]), tipo de producto (cajas plegables, cajas corrugadas), industria de usuario final (alimentos, bebidas, salud, cuidado personal, cuidado del hogar, productos eléctricos, y otra industria de usuario final), y país (china, India, Japón, Indonesia, Tailandia, Vietnam, Australia y Nueva Zelanda, resto de Asia-Pacífico). El tamaño del mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Cartón |

| Cartón Corrugado |

| Cartón | Sulfato Blanqueado Sólido (SBS) |

| Sulfato No Blanqueado Sólido (SUS) | |

| Cartón Plegable (FBB) | |

| Cartón Reciclado Revestido (CRB) | |

| Cartón Reciclado No Revestido (URB) | |

| Cartón Corrugado | Kraftliner Blanco Superior |

| Otros Kraftliners | |

| Testliner Blanco Superior | |

| Otros Testliners | |

| Flauta Semi-química | |

| Flauta Reciclada |

| Cajas Plegables |

| Cajas Corrugadas |

| Cartón para Envase de Líquidos |

| Bolsas y Sacos de Papel |

| Alimentos |

| Bebidas |

| Salud y Farmacéuticos |

| Cuidado Personal y Cosméticos |

| Cuidado del Hogar |

| Eléctricos y Electrónicos |

| Otra Industria Usuario Final |

| China |

| India |

| Japón |

| Indonesia |

| Tailandia |

| Vietnam |

| Australia y Nueva Zelanda |

| Resto de Asia-Pacífico |

| Por Tipo de Envase | Cartón | |

| Cartón Corrugado | ||

| Por Grado | Cartón | Sulfato Blanqueado Sólido (SBS) |

| Sulfato No Blanqueado Sólido (SUS) | ||

| Cartón Plegable (FBB) | ||

| Cartón Reciclado Revestido (CRB) | ||

| Cartón Reciclado No Revestido (URB) | ||

| Cartón Corrugado | Kraftliner Blanco Superior | |

| Otros Kraftliners | ||

| Testliner Blanco Superior | ||

| Otros Testliners | ||

| Flauta Semi-química | ||

| Flauta Reciclada | ||

| Por Producto | Cajas Plegables | |

| Cajas Corrugadas | ||

| Cartón para Envase de Líquidos | ||

| Bolsas y Sacos de Papel | ||

| Por Industria Usuario Final | Alimentos | |

| Bebidas | ||

| Salud y Farmacéuticos | ||

| Cuidado Personal y Cosméticos | ||

| Cuidado del Hogar | ||

| Eléctricos y Electrónicos | ||

| Otra Industria Usuario Final | ||

| Por País | China | |

| India | ||

| Japón | ||

| Indonesia | ||

| Tailandia | ||

| Vietnam | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de envases de papel de Asia Pacífico?

El mercado está valorado en USD 184,79 mil millones en 2025 y se proyecta que alcance USD 230,98 mil millones para 2030 con una TCAC del 4,56%.

¿Qué tipo de envase domina las ventas en la región?

El cartón corrugado lidera con el 58,34% de los ingresos de 2024, reflejando el uso intensivo de cajas corrugadas en el comercio electrónico.

¿Qué segmento muestra el crecimiento más rápido?

El cartón está expandiéndose un una TCAC del 5,54% ya que los alimentos de primera calidad, cosméticos y farmacéuticos adoptan grados de alta imprimibilidad.

¿Por qué India es el mercado de país de crecimiento más rápido?

Los objetivos gubernamentales, el consumo en aumento y la alta utilización de fibra reciclada impulsan una TCAC del 7,56% hasta 2030

¿doómo están moldeando las regulaciones las opciones de materiales?

Las leyes EPR en Australia, Vietnam y Tailandia exigen umbrales de contenido reciclado, dirigiendo la demanda hacia el cartón corrugado de fibra recuperada y el cartón revestido con barrera.

¿Qué tecnologícomo están impulsando la ventaja competitiva?

Las plataformas de diseño de IA generativa y los revestimientos de papel reciclables de alta barrera permiten un los convertidores ofrecer personalización rápida y soluciones de reemplazo de plástico.

Última actualización de la página el: