Tamaño del mercado de proteína de suero

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 2.54 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 3.5 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

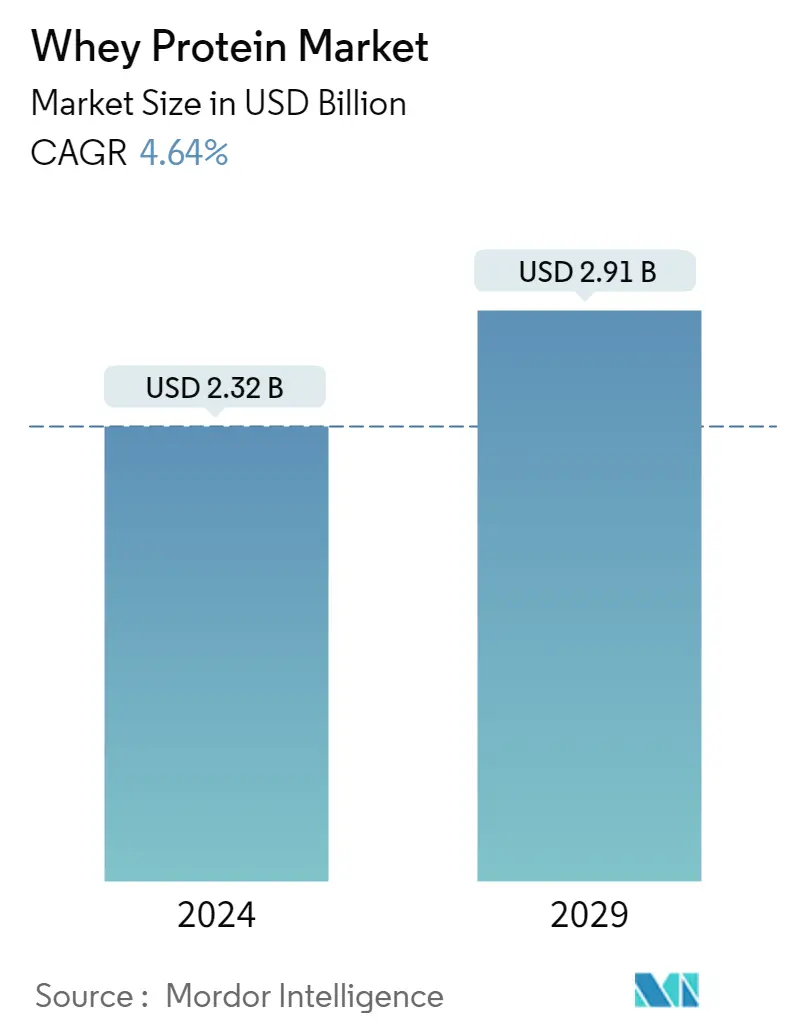

| CAGR (2024 - 2029) | 4.64 % | |

| Mayor participación por región | América del norte | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteína de suero

El tamaño del mercado de proteína de suero se estima en 2,32 mil millones de dólares en 2024 y se espera que alcance los 2,91 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,64% durante el período previsto (2024-2029).

Las bebidas ricas en proteínas con un número cada vez mayor de gimnasios impulsaron la demanda segmentaria

- El segmento de alimentos y bebidas tuvo la mayor participación del 67,20% en volumen en 2022, debido al cambio de preferencias hacia comidas más pequeñas, la sustitución de las dietas convencionales por opciones más eficaces y accesibles, como barritas a base de proteínas, y una mayor demanda de productos saludables. bebidas. Otro factor que impulsa la demanda de bebidas saludables es la aplicación global de impuestos a los alimentos azucarados.

- Asia-Pacífico representó la mayor cuota de mercado, que además se prevé que registre una tasa compuesta anual del 4,59% en valor durante el período previsto. Gracias a las propiedades del suero, como la buena solubilidad en agua y el enriquecimiento de proteínas, aumentó su demanda en el segmento de bebidas. Es una buena opción para los fabricantes de bebidas que buscan desarrollar bebidas ricas en proteínas con buena dispersabilidad. El número de centros de fitness y salud también está aumentando en países en desarrollo como Corea del Sur, China e India. Se espera que la ingesta de proteína de suero aumente entre los consumidores de la región a medida que muchas personas eligen un estilo de vida saludable y mejores opciones dietéticas.

- Se proyecta que el subsegmento de nutrición deportiva/rendimiento registre la CAGR más rápida del 5,9% en valor durante el período de pronóstico. La suplementación con proteína de suero ayuda a los atletas a desarrollar masa corporal magra y estimular la recuperación muscular. A menudo se utiliza junto con fisioterapia y psicoterapia para recuperar mejores signos vitales y rendimiento físico entre los deportistas. Estos son los principales factores atribuidos al creciente número de entusiastas de los músculos y el fitness que promueven la nutrición deportiva basada en WPS. Por ejemplo, en 2021, el mercado estadounidense tenía el mayor número de gimnasios, es decir, 38.477, seguido de Brasil, con 34.509, y más de 7.000 gimnasios en el Reino Unido.

La demanda está impulsada en gran medida por América del Norte, seguida por las regiones de Asia y el Pacífico en el mercado.

- América del Norte domina el mercado mundial de proteína de suero. La nutrición deportiva siempre se ha centrado en el contenido de proteínas, que probablemente se ha fortalecido aún más en los últimos años, con más del 40% de los lanzamientos en EE. UU. entre 2017 y 2022. La proteína de suero se absorbe mucho más rápido y también es una rica fuente de cisteína, un aminoácido que se cree. para prevenir la fatiga muscular post-ejercicio. La proteína de suero también tiene un contenido mucho mayor de aminoácidos de cadena ramificada que ayudan a reducir la degradación de las proteínas durante el ejercicio intenso y aumentan la síntesis muscular.

- Asia-Pacífico fue el segundo mercado más grande en 2022 y se prevé que crezca con la CAGR más rápida del 4,59%, en valor, durante el período previsto. China representó el 37,58% de la cuota de mercado, en valor, en 2022, ya que los productos ricos en proteínas han ganado una importante atención pública en China en los últimos años, identificando las proteínas como uno de los elementos más buscados antes de la compra de alimentos. Los consumidores prueban y optan por alternativas más saludables, como proteínas de suero, mientras comen bocadillos. La creciente concienciación sobre la salud y la creciente demanda de productos de snacks con beneficios funcionales se consideran los principales factores impulsores del crecimiento del mercado de la proteína de suero.

- Otros segmentos del mercado siguen teniendo un enorme potencial de desarrollo, lo que está tentando a las empresas multinacionales a gastar mucho en el mercado del suero en África, América del Sur y Medio Oriente. La adopción de un estilo de vida activo por parte de las personas está contribuyendo a aumentar las membresías en gimnasios y el consumo de productos de nutrición deportiva. La suplementación con proteína de suero reduce el daño muscular y facilita la recuperación muscular tras un entrenamiento extenuante, favoreciendo así el rendimiento deportivo. Por ejemplo, 2,78 millones de personas en Sudáfrica tenían membresías en clubes de fitness y salud en 2021.

Tendencias del mercado mundial de proteína de suero

- Asia-Pacífico mantuvo una importante cuota de mercado

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Preferencia creciente por opciones convenientes para el desayuno

- El aumento de la demanda de paquetes individuales puede aumentar la producción

- Aumento del consumo en el hogar y de la demanda de productos de confitería saludables

- La alternativa láctea experimentará un crecimiento significativo

- Crecientes preocupaciones nutricionales para las poblaciones que envejecen

- Las alternativas a las proteínas cárnicas están revolucionando el segmento cárnico

- Los alimentos listos para cocinar y congelados experimentaron un aumento en las ventas

- Preferencia por snacks saludables para apoyar el crecimiento del mercado

- Creciente demanda de piensos compuestos

- Los ingredientes naturales impulsan fuertemente las ventas segmentarias.

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

- Producción de lácteos y derivados lácteos para apoyar la producción de suero seco

Descripción general de la industria de la proteína de suero

El Mercado de Proteínas de Suero se encuentra moderadamente consolidado, ocupando las cinco primeras empresas el 54,30%. Los principales actores en este mercado son Arla Foods AMBA, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteína de suero

Arla Foods AMBA

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Agropur Dairy Cooperative, Groupe LACTALIS, Hilmar Cheese Company, Inc., Lacto Japan Co., Ltd., Saputo Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de suero

- Agosto de 2022 Optimum Nutrition anunció el lanzamiento de su nuevo batido de proteínas Gold Standard. El RTD está disponible en sabores de chocolate y vainilla y está formulado con 24 gramos de proteína por porción.

- Junio de 2022 Fonterra JV formó una empresa conjunta con Tillamook County Creamery Association (TCCA) y una granja de un cañón de tres millas en los Estados Unidos para lanzar Pro-Optima TM, un concentrado de proteína de suero funcional de grado A (fWPC).

- Noviembre de 2021 En Food ingrediente Europe 2021, FrieslandCampina Ingredients exhibió 45D, su concepto de agua con proteínas fortificada que contiene Nutri Whey Isolate Clear, en la zona de nuevos productos.

Informe de mercado de proteína de suero índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Canada

- 3.4.3 Porcelana

- 3.4.4 Francia

- 3.4.5 Alemania

- 3.4.6 India

- 3.4.7 Italia

- 3.4.8 Japón

- 3.4.9 Reino Unido

- 3.4.10 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 hidrolizado

- 4.1.3 Aisla

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Productos alimenticios RTE/RTC

- 4.2.2.1.7 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 Región

- 4.3.1 África

- 4.3.1.1 Por formulario

- 4.3.1.2 Por usuario final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Sudáfrica

- 4.3.1.3.3 Resto de África

- 4.3.2 Asia-Pacífico

- 4.3.2.1 Por formulario

- 4.3.2.2 Por usuario final

- 4.3.2.3 Por país

- 4.3.2.3.1 Australia

- 4.3.2.3.2 Porcelana

- 4.3.2.3.3 India

- 4.3.2.3.4 Indonesia

- 4.3.2.3.5 Japón

- 4.3.2.3.6 Malasia

- 4.3.2.3.7 Nueva Zelanda

- 4.3.2.3.8 Corea del Sur

- 4.3.2.3.9 Tailandia

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Resto de Asia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por formulario

- 4.3.3.2 Por usuario final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 Francia

- 4.3.3.3.3 Alemania

- 4.3.3.3.4 Italia

- 4.3.3.3.5 Países Bajos

- 4.3.3.3.6 Rusia

- 4.3.3.3.7 España

- 4.3.3.3.8 Pavo

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 El resto de Europa

- 4.3.4 Oriente Medio

- 4.3.4.1 Por formulario

- 4.3.4.2 Por usuario final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irán

- 4.3.4.3.2 Arabia Saudita

- 4.3.4.3.3 Emiratos Árabes Unidos

- 4.3.4.3.4 Resto de Medio Oriente

- 4.3.5 América del norte

- 4.3.5.1 Por formulario

- 4.3.5.2 Por usuario final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canada

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto de América del Norte

- 4.3.6 Sudamerica

- 4.3.6.1 Por formulario

- 4.3.6.2 Por usuario final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Arla Foods AMBA

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Glanbia PLC

- 5.4.5 Groupe LACTALIS

- 5.4.6 Hilmar Cheese Company, Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Lacto Japan Co., Ltd.

- 5.4.9 Royal FrieslandCampina NV

- 5.4.10 Saputo Inc

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de la proteína de suero

Los concentrados, hidrolizados y aislados se tratan como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.

- El segmento de alimentos y bebidas tuvo la mayor participación del 67,20% en volumen en 2022, debido al cambio de preferencias hacia comidas más pequeñas, la sustitución de las dietas convencionales por opciones más eficaces y accesibles, como barritas a base de proteínas, y una mayor demanda de productos saludables. bebidas. Otro factor que impulsa la demanda de bebidas saludables es la aplicación global de impuestos a los alimentos azucarados.

- Asia-Pacífico representó la mayor cuota de mercado, que además se prevé que registre una tasa compuesta anual del 4,59% en valor durante el período previsto. Gracias a las propiedades del suero, como la buena solubilidad en agua y el enriquecimiento de proteínas, aumentó su demanda en el segmento de bebidas. Es una buena opción para los fabricantes de bebidas que buscan desarrollar bebidas ricas en proteínas con buena dispersabilidad. El número de centros de fitness y salud también está aumentando en países en desarrollo como Corea del Sur, China e India. Se espera que la ingesta de proteína de suero aumente entre los consumidores de la región a medida que muchas personas eligen un estilo de vida saludable y mejores opciones dietéticas.

- Se proyecta que el subsegmento de nutrición deportiva/rendimiento registre la CAGR más rápida del 5,9% en valor durante el período de pronóstico. La suplementación con proteína de suero ayuda a los atletas a desarrollar masa corporal magra y estimular la recuperación muscular. A menudo se utiliza junto con fisioterapia y psicoterapia para recuperar mejores signos vitales y rendimiento físico entre los deportistas. Estos son los principales factores atribuidos al creciente número de entusiastas de los músculos y el fitness que promueven la nutrición deportiva basada en WPS. Por ejemplo, en 2021, el mercado estadounidense tenía el mayor número de gimnasios, es decir, 38.477, seguido de Brasil, con 34.509, y más de 7.000 gimnasios en el Reino Unido.

| Concentrados |

| hidrolizado |

| Aisla |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| África | Por formulario | |

| Por usuario final | ||

| Por país | Nigeria | |

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por formulario | |

| Por usuario final | ||

| Australia | ||

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Nueva Zelanda | ||

| Corea del Sur | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por formulario | |

| Por usuario final | ||

| Bélgica | ||

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por formulario | |

| Por usuario final | ||

| Irán | ||

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| América del norte | Por formulario | |

| Por usuario final | ||

| Canada | ||

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por formulario | |

| Por usuario final | ||

| Argentina | ||

| Brasil | ||

| Resto de Sudamérica | ||

| Forma | Concentrados | ||

| hidrolizado | |||

| Aisla | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| Región | África | Por formulario | |

| Por usuario final | |||

| Por país | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por formulario | ||

| Por usuario final | |||

| Australia | |||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por formulario | ||

| Por usuario final | |||

| Bélgica | |||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por formulario | ||

| Por usuario final | |||

| Irán | |||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| América del norte | Por formulario | ||

| Por usuario final | |||

| Canada | |||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por formulario | ||

| Por usuario final | |||

| Argentina | |||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.