Tamaño y Participación del Mercado de Exosomas

Análisis del Mercado de Exosomas por Mordor Intelligence

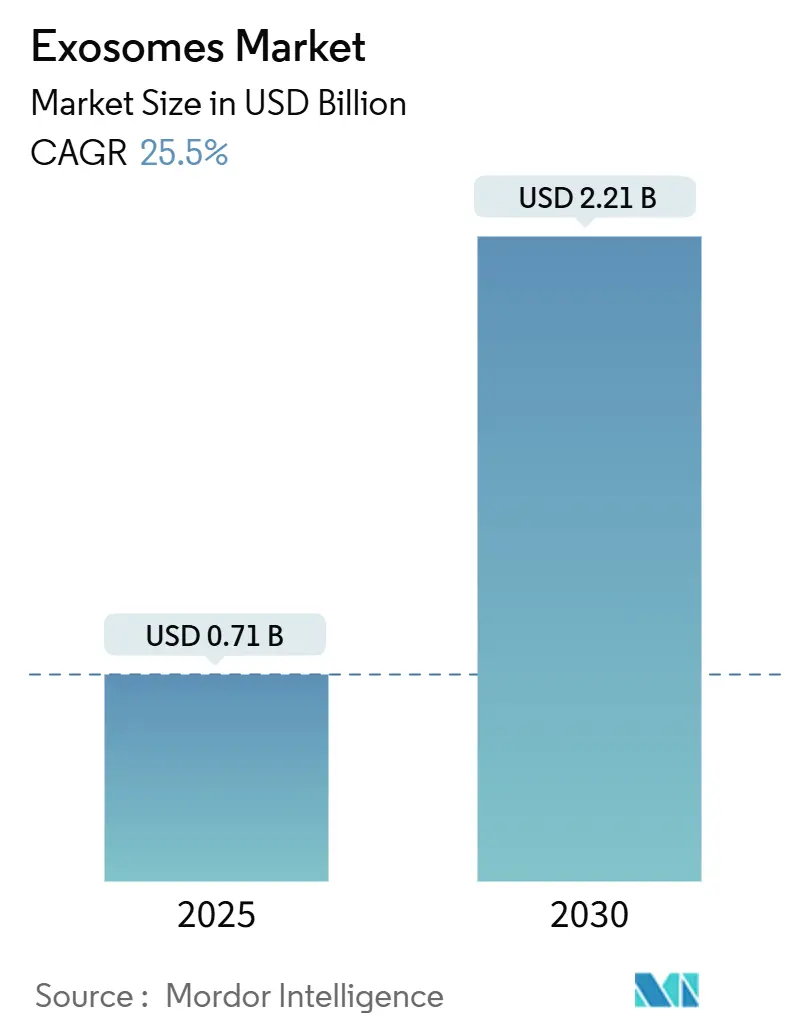

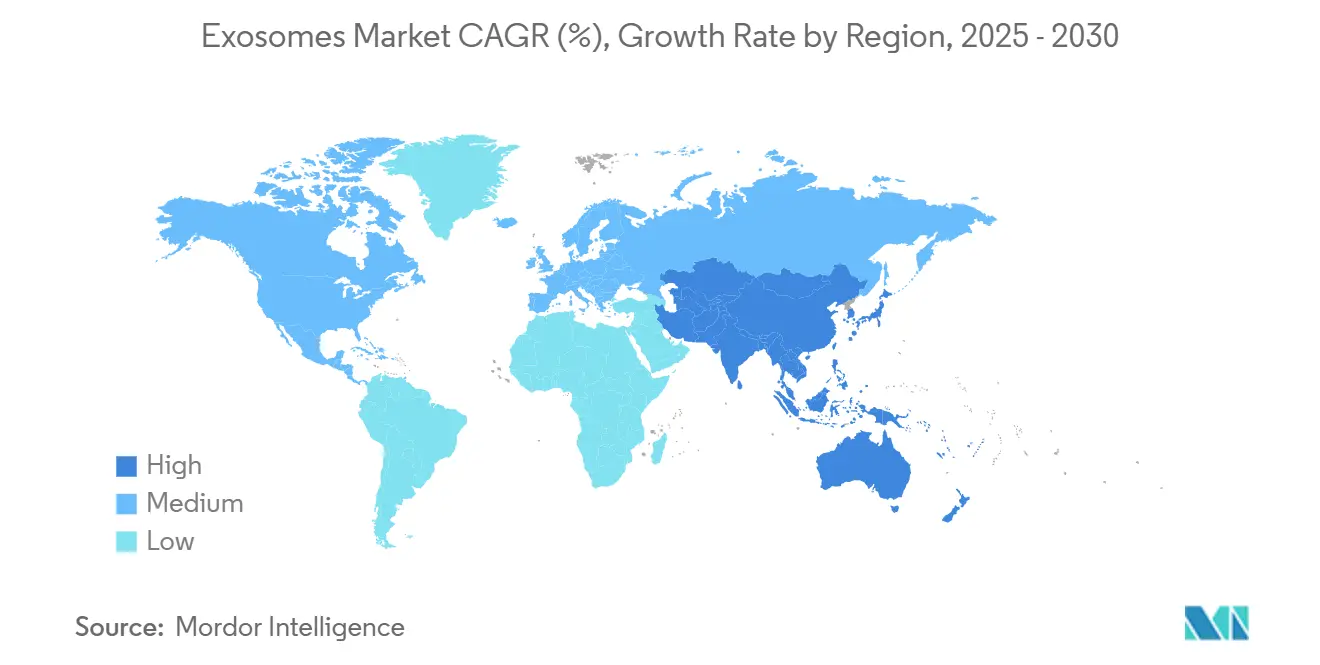

El mercado de exosomas está valorado en 0.71 mil millones de USD en 2025 y se prevé que ascienda a 2.21 mil millones de USD para 2030, registrando una TCAC del 25.5% durante 2025-2030. El fuerte impulso proviene de la capacidad de las vesículas de tamaño nanométrico para atravesar barreras biológicas y entregar carga con baja inmunogenicidad, posicionando a los exosomas como una plataforma preferida para diagnósticos de próxima generación y terapéuticos dirigidos. América del Norte lidera la adopción, impulsada por un entorno regulatorio favorable y una fuerte inversión en I+D, mientras que Asia-Pacífico se está expandiendo más rápido respaldado por la inversión pública en innovación biomédica. Los Kits y Reactivos mantienen la mayor participación porque simplifican el aislamiento, sin embargo, los Servicios y Software están creciendo más rápido a medida que los usuarios externalizan análisis complejos. Los Diagnósticos actualmente representan la mayor aplicación, aunque los programas terapéuticos se están acelerando conforme se acumula evidencia clínica.

Conclusiones Clave del Informe

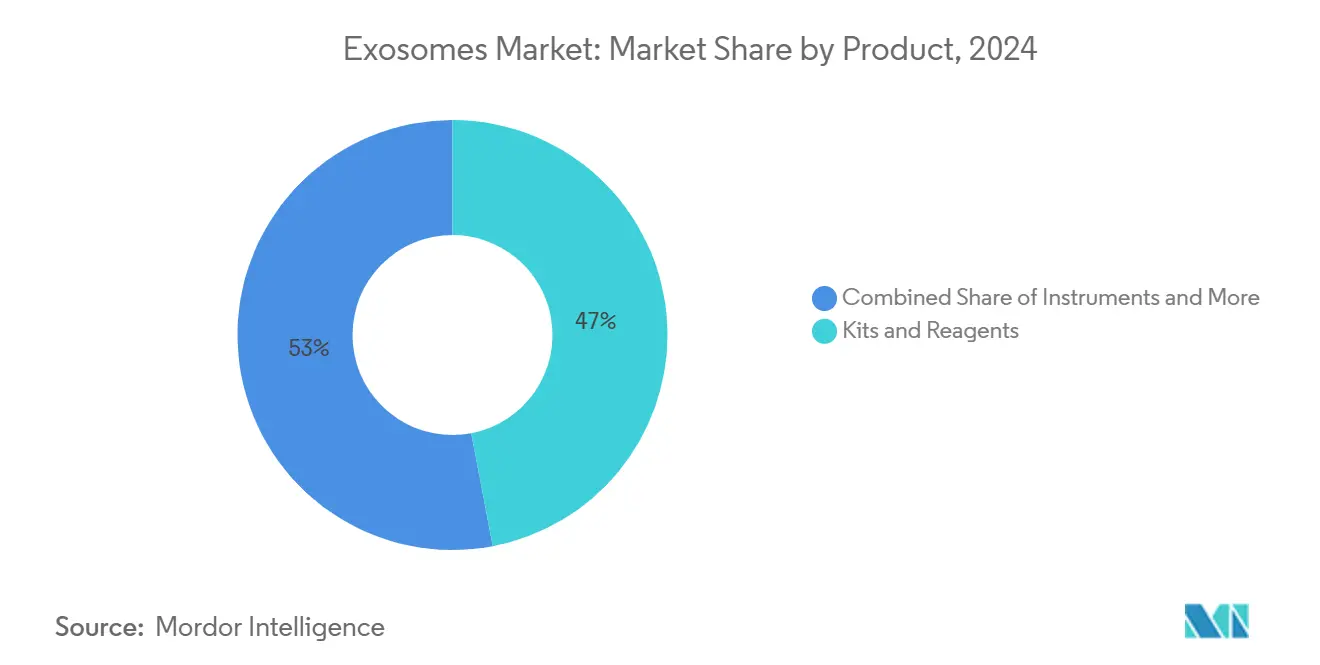

- Por categoría de producto, los Kits y Reactivos lideraron con el 47% de la participación del mercado de exosomas en 2024; se proyecta que los Servicios y Software se expandan a una TCAC del 39.7% hasta 2030.

- Por flujo de trabajo, los Métodos de Aislamiento representaron el 55% de la participación en ingresos en 2024, mientras que se prevé que el Análisis Downstream crezca a una TCAC del 38.5% hasta 2030.

- Por tipo de biomolécula, el ARN no codificante mantuvo el 33% de participación del tamaño del mercado de exosomas en 2024; las proteínas y péptidos están avanzando a una TCAC del 36.5% entre 2025-2030.

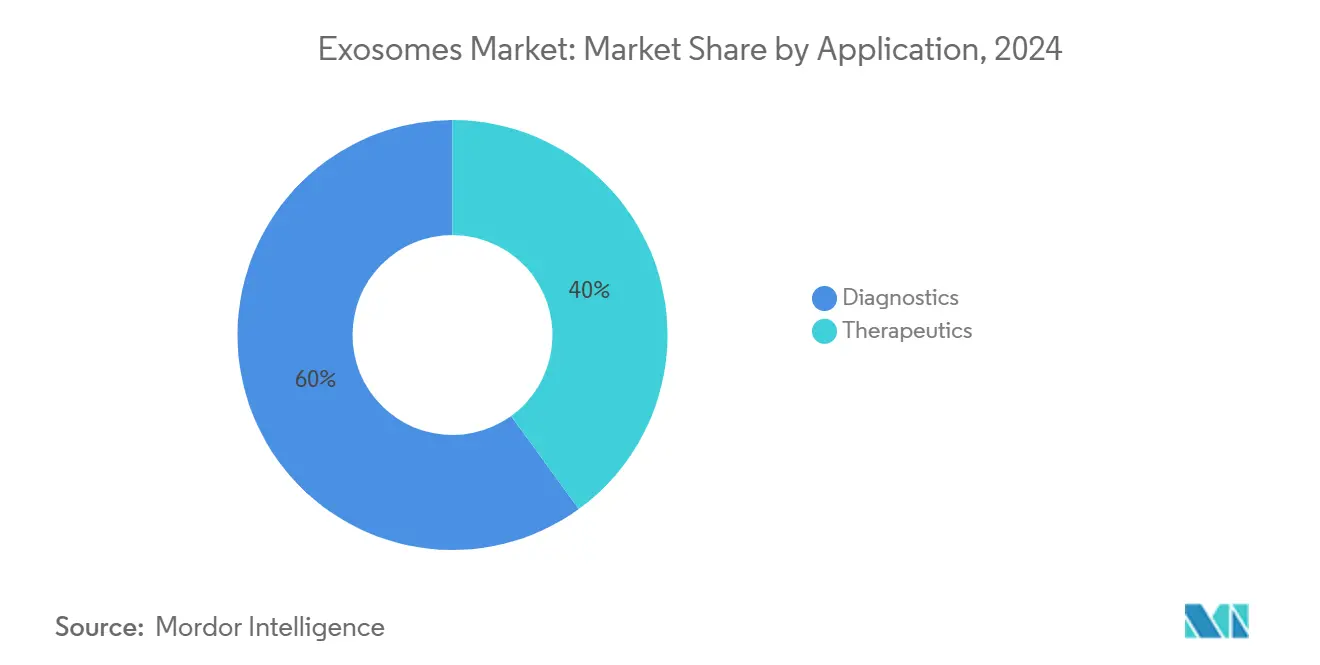

- Por aplicación, los Diagnósticos capturaron el 60% del tamaño del mercado de exosomas en 2024; los Terapéuticos están destinados a crecer a una TCAC del 40.3% hasta 2030.

- Por usuario final, las Empresas Farmacéuticas y Biotecnológicas dominaron con el 49% de participación en 2024, mientras que los Institutos Académicos y de Investigación registran la TCAC más alta del 37.0% durante el período de pronóstico.

- Por geografía, América del Norte lideró con el 53% de la participación del mercado de exosomas en 2024; se prevé que Asia-Pacífico se expanda a una TCAC del 39.0% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Exosomas

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Carga Oncológica Creciente Impulsando la Demanda de Biopsia Líquida y Terapéuticos Basados en Exosomas | +7.2% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Rápidos Avances en Tecnologías de Aislamiento de Exosomas de Alto Rendimiento Reduciendo el Costo de Bienes | +5.8% | Global, con adopción temprana en América del Norte | Corto plazo (≤ 2 años) |

| Crecientes Inversiones de Capital de Riesgo y Big-Pharma en Pipelines de Entrega de Fármacos por Vesículas Extracelulares | +4.3% | América del Norte, Europa, con interés emergente en Asia-Pacífico | Mediano plazo (2-4 años) |

| Expansión de Asociaciones de Diagnósticos Complementarios en Medicina de Precisión | +3.5% | América del Norte, Europa, Japón | Mediano plazo (2-4 años) |

| Crecientes Consorcios Académico-Industriales Acelerando el Descubrimiento y Validación de Biomarcadores | +2.9% | Global, con concentración en centros de investigación en América del Norte, Europa y Asia-Pacífico | Corto plazo (≤ 2 años) |

| Iniciativas Regulatorias Favorables Definiendo Directrices CMC para Productos de Exosomas | +1.8% | América del Norte, Europa, con adopción gradual en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Carga Oncológica Creciente Impulsando la Biopsia Líquida y Terapéuticos

La incidencia global del cáncer está aumentando, estimulando la demanda de pruebas mínimamente invasivas que rastreen la biología tumoral en tiempo real. Las biopsias líquidas basadas en exosomas albergan ácidos nucleicos y proteínas específicos del tumor que permiten la detección temprana y el monitoreo dinámico. Un estudio de 2024 presentado en la Asociación Americana para la Investigación del Cáncer mostró que un ensayo de exosomas detectó el 97% de los cánceres pancreáticos en estadios 1-2 cuando se emparejó con CA 19-9. Al mismo tiempo, los grupos de investigación están diseñando vesículas derivadas de tumores para cargas farmacológicas de precisión, reduciendo las toxicidades fuera del objetivo y abriendo nuevas vías terapéuticas. La oncología sigue siendo el mayor impulsor individual para el mercado de exosomas, catalizando la evolución de la plataforma y la aceptación clínica.

Claridad en las Directrices CMC para Productos de Exosomas

La FDA de EE.UU. evalúa las vesículas basándose en la actividad fisiológica, mientras que la Agencia Europea de Medicamentos las enmarca bajo Productos Medicinales de Terapia Avanzada. La orientación preliminar ahora especifica las pruebas de atributos de calidad críticos y los criterios de liberación. La vía acelerada de Japón para productos regenerativos proporciona impulso adicional[1]Yoon Jang et al., "Regulatory Frameworks of Regenerative Medicine," Frontiers in Pharmacology, frontiersin.org. Regulaciones más claras reducen el riesgo de aprobación y atraen capital en etapas tardías, un viento de cola modesto pero significativo para el mercado de exosomas a largo plazo.

Financiación de Capital de Riesgo y Big-Pharma de Pipelines de Vesículas Extracelulares

A principios de 2025 se presenciaron varias rondas de financiación por encima de los 50 millones de USD, señalando la confianza de los inversionistas en la entrega de fármacos mediada por vesículas. Un acuerdo de licenciamiento entre Brexogen y BMI Korea para un inyectable de exosomas conllevó un pago inicial cerca de los 23 millones de USD. La financiación favorece cada vez más plataformas con tecnologías modulares de carga de cargo y fabricación escalable, impulsando a las grandes empresas farmacéuticas a asociarse o adquirir empresas especializadas. Esta afluencia de capital acelera los cronogramas clínicos y sostiene el crecimiento de dos dígitos en el mercado de exosomas.

Crecientes Consorcios Académico-Industriales Acelerando la Validación de Biomarcadores

La Sociedad Internacional para Vesículas Extracelulares coordina grupos de trabajo para estandarizar análisis, mientras que los Institutos Nacionales de Salud de EE.UU. financian proyectos multicéntricos sobre portadores de ARN extracelular[2]National Institutes of Health, "Funded Research: Extracellular RNA Communication," nih.gov. Tales consorcios aprovechan fortalezas complementarias, vinculando perspectivas mecanísticas de la academia con plataformas de ensayo industriales. Los datos estandarizados aceleran la revisión regulatoria y facilitan la comparabilidad entre ensayos, reforzando la confianza en los biomarcadores derivados de vesículas y sosteniendo la tracción global en el mercado de exosomas.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Falta de Protocolos de Caracterización Estandarizados Socavando la Reproducibilidad | -3.40% | Global | Mediano plazo (2-4 años) |

| Requisitos Estrictos de Cumplimiento GMP Elevando la Complejidad y Costo de Fabricación | -2.80% | Global, con mayor impacto en mercados regulados (América del Norte, Europa) | Corto plazo (≤ 2 años) |

| Datos de Seguridad a Largo Plazo Limitados Ralentizando las Aprobaciones Terapéuticas a Gran Escala | -2.10% | Global, con impacto particular en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Panorama de Propiedad Intelectual Fragmentado Creando Incertidumbre de Libertad para Operar | -1.70% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Falta de Protocolos de Caracterización Estandarizados Socavando la Reproducibilidad

Los métodos de aislamiento heterogéneos generan preparaciones de vesículas con recuentos de partículas divergentes, distribuciones de tamaño y bioactividad. Una revisión de 2024 en Journal of Nanobiotechnology documentó amplia variabilidad incluso cuando los laboratorios usaron kits nominalmente similares[3]Xinming Su et al., "Liquid Biopsy for Cancer Diagnosis," Journal of Hematology & Oncology, biomedcentral.com. Sin estándares acordados, las comparaciones entre estudios sufren, ralentizando el progreso traslacional. Los esfuerzos continuos de la Sociedad Internacional para Terapia Celular y Génica son alentadores, pero la adopción generalizada sigue siendo un desafío a mediano plazo que puede moderar la trayectoria del mercado de exosomas.

Demandas Estrictas de GMP Elevando la Complejidad y Costo de Fabricación

Escalar de laboratorio a GMP requiere biorreactores de sistema cerrado, controles de filtración estéril y análisis validados. Exogenus Therapeutics se asoció con Lonza para construir un proceso compatible para Exo-101, destacando el capital y experiencia requeridos. Los innovadores más pequeños a menudo externalizan la producción, aumentando la quema de efectivo y potencialmente retrasando hitos, un lastre a corto plazo en el mercado de exosomas.

Análisis de Segmentos

Por Producto: Los Kits y Reactivos Anclan los Flujos de Trabajo Rutinarios

Los Kits y Reactivos generaron el 47% de los ingresos de 2024 en el mercado de exosomas, reflejando su papel en simplificar el aislamiento y reducir la variabilidad del operador. Los productos listos para usar como el ExoEasy Maxi Kit entregan rendimientos consistentes de vesículas en plasma, suero y orina. El segmento se beneficia de la demanda recurrente de consumibles y la familiaridad arraigada del usuario. Los Servicios y Software, aunque representan una base menor, están escalando a una TCAC del 39.7% a medida que los laboratorios externalizan el perfilado multi-ómico y la bioinformática. Las organizaciones de investigación por contrato ahora agrupan el procesamiento de muestras con análisis impulsados por IA, posicionándose como socios indispensables para el descubrimiento de biomarcadores. Los Instrumentos ocupan la tercera porción más grande, impulsados por plataformas automatizadas de separación basada en perlas y citómetros de flujo nano de mesa que ofrecen mayor rendimiento. A medida que la integración se profundiza, los proveedores lanzan cada vez más paquetes hardware-consumible-software, fortaleciendo la adherencia en el mercado de exosomas.

Una dinámica paralela está remodelando las prioridades competitivas: los consumibles aseguran márgenes estables, los instrumentos comandan capex de una sola vez, y el software desbloquea ingresos recurrentes centrados en datos. La interacción está fomentando asociaciones entre fabricantes de herramientas y especialistas en análisis para ofrecer flujos de trabajo de extremo a extremo. Los proveedores capaces de vincular reactivos, automatización y pipelines en la nube en una experiencia de usuario sin problemas capturarán participación incremental del mercado de exosomas durante el período de pronóstico.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Flujo de Trabajo: Los Métodos de Aislamiento Siguen Siendo Fundamentales

Los Métodos de Aislamiento representaron el 55% de los ingresos del flujo de trabajo en 2024, subrayando su centralidad para la experimentación reproducible. La ultracentrifugación sigue siendo ampliamente adoptada a pesar de las limitaciones de escala, mientras que los kits de precipitación con polímeros ganan tracción para el procesamiento rápido de pequeños volúmenes. Las soluciones patentadas como el ExoVerita Pro de Biological Dynamics integran campos de corriente alterna para enriquecer vesículas del plasma con alta pureza. El Análisis Downstream, expandiéndose a una TCAC del 38.5%, ejemplifica el giro analítico del campo. La citometría de flujo nano de vesícula única ahora perfila antígenos de superficie a resolución casi viral, y la espectrometría de masas en tándem identifica miles de especies de proteínas cargo por ejecución. Los modelos de IA vinculan firmas multi-ómicas con fenotipos de enfermedad, convirtiendo lecturas brutas en índices clínicamente accionables. A medida que el flujo de trabajo de aislamiento madura, la diferenciación competitiva se está desplazando hacia la riqueza de datos y la velocidad de interpretación, una oportunidad para proveedores de servicios habilitados por tecnología dentro del mercado de exosomas.

La perspectiva a largo plazo favorece pipelines integrados de aislamiento a análisis que compriman el tiempo de respuesta de días a horas. Los proveedores que incorporen fraccionamiento en chip con sensores integrados podrían eventualmente hacer obsoleta la centrifugación de mesa, redefiniendo aún más los flujos de trabajo de mejores prácticas y desbloqueando nuevas capas de ingresos en el mercado de exosomas.

Por Tipo de Biomolécula: El ARN No Codificante Domina el Descubrimiento

El ARN No Codificante capturó el 33% del segmento de biomoléculas en 2024, impulsado por firmas estables de miRNA que señalan cambios fisiopatológicos. Un estudio de 2024 en Journal of Hematology & Oncology mostró que los paneles de miRNA exosomal detectaron cánceres tempranos con >90% de sensibilidad. Las Proteínas y Péptidos, el que más rápido crece con una TCAC del 36.5%, son impulsados por una cobertura mejorada del proteoma profundo y perspectivas sobre la modulación inmune mediada por vesículas. Trabajos recientes identificaron integrinas exosomales que dirigen el tropismo metastásico, apoyando la ingeniería terapéutica contra la propagación específica de órganos. Los Lípidos, mRNA y fragmentos de ADN cada uno proporcionan ventanas mecanísticas únicas: los lípidos influyen en la fusión de vesículas; el mRNA refleja la transcripción específica del tejido; y los fragmentos de ADN pueden insinuar inestabilidad genómica. A medida que crecen los conjuntos de datos multi-ómicos, los paneles de biomarcadores compuestos que abarcan capas de ARN, proteína y lípidos probablemente comandarán reembolso premium, ampliando las aplicaciones abordables para el mercado de exosomas.

A pesar de las ganancias analíticas, los materiales de referencia estándar siguen siendo escasos, complicando las comparaciones inter-laboratorio. Los consorcios emergentes están piloteando paneles de competencia para alinear protocolos, un prerrequisito para la aceptación regulatoria y la escalabilidad clínica.

Por Aplicación: Los Diagnósticos Lideran, los Terapéuticos se Aceleran

Los Diagnósticos mantuvieron el 60% de los ingresos de 2024 en el mercado de exosomas, con la biopsia líquida del cáncer como el subsegmento más grande. El muestreo no invasivo atrae a oncólogos que manejan tumores difíciles de biopsiar como las malignidades pancreáticas y ováricas. El ensayo reportado por AACR detectando el 97% de cánceres pancreáticos tempranos demuestra beneficio clínico tangible. Los Terapéuticos, escalando a una TCAC del 40.3%, ganaron impulso de vesículas diseñadas que entregan siRNA, mRNA o proteínas con tropismo específico de células. El programa de vesículas derivadas de Treg de Coya Therapeutics mostró efectos antiinflamatorios en modelos preclínicos de neurodegeneración, subrayando el potencial modificador de la enfermedad. Las aplicaciones de medicina regenerativa abordan heridas crónicas y daño corneal, capitalizando factores de crecimiento portados por vesículas que orquestan la reparación tisular. Las plataformas de entrega de fármacos dirigidas al sistema nervioso central aprovechan la capacidad de las vesículas para atravesar la barrera hematoencefálica, una hazaña difícil para las nanopartículas sintéticas. Colectivamente, estos avances diversifican las corrientes de ingresos y fortalecen la perspectiva a largo plazo para el mercado de exosomas.

El éxito comercial depende de la producción GMP escalable y puntos finales regulatorios bien definidos. Los datos que demuestren seguridad superior sobre vectores virales serán fundamentales para las negociaciones de pagadores y la adopción generalizada.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Empresas Farmacéuticas y Biotecnológicas Encabezan la Comercialización

Las Empresas Farmacéuticas y Biotecnológicas representaron el 49% de los ingresos de usuario final de 2024, reflejando el desarrollo activo de pipeline interno y licenciamiento externo. Las suites de fabricación dedicadas de Lonza y las colaboraciones de descubrimiento de Roche ejemplifican el compromiso de big-pharma con las modalidades de vesículas. Los Institutos Académicos y de Investigación crecen más rápido con una TCAC del 37.0%, impulsados por financiación de subvenciones y establecimiento de núcleos de vesículas extracelulares. Regenerative Medicine Minnesota otorgó múltiples subvenciones enfocadas en exosomas para abordar el síndrome de dificultad respiratoria y complicaciones de trasplante pulmonar. Los Hospitales y Clínicas y Centros de Diagnóstico incorporan cada vez más pruebas de exosomas validadas en el manejo de pacientes, especialmente para el monitoreo oncológico. Esta base diversa de adoptantes salvaguarda la resistencia de la demanda y refuerza la expansión sostenible en el mercado de exosomas.

Análisis Geográfico

América del Norte ancla el mercado de exosomas con una participación de ingresos del 53% en 2024. Estados Unidos alberga la mayoría de ensayos clínicos y start-ups respaldadas por capital de riesgo, ayudadas por subvenciones de NIH y orientación preliminar de FDA que clarifica las expectativas de fabricación. Los principales centros académicos como Harvard, MIT y MD Anderson operan centros especializados de vesículas extracelulares que fomentan spin-outs tecnológicos. Se proyecta que el tamaño del mercado de exosomas en la región suba bruscamente hasta 2030 a medida que se implementen códigos de reembolso de biopsia líquida y los activos terapéuticos ingresen a estudios de etapa tardía. Los diagnósticos dominan la adopción actual, mientras que los terapéuticos de vesículas diseñadas para neuro-oncología y enfermedades cardiometabólicas se aproximan a ensayos pivotales.

Asia-Pacífico es el territorio de expansión más rápida, con una TCAC pronosticada del 39.0%. China, Japón y Corea del Sur financian programas traslacionales dedicados y ofrecen incentivos fiscales para la fabricación biotecnológica. El acuerdo de licenciamiento de Brexogen de Corea del Sur marcó el primer hito de licenciamiento externo de terapéuticos de exosomas de la región, subrayando la maduración comercial. Los reguladores regionales están redactando directrices armonizadas modeladas según marcos ATMP, lo que facilitará la ejecución de ensayos transfronterizos. Mientras que los diagnósticos actualmente encabezan los ingresos, los programas terapéuticos están preparados para ganar participación a medida que las CDMO locales escalan suites GMP y emergen datos clínicos.

Europa ocupa el tercer lugar, respaldada por Alemania, Reino Unido y Francia. La vía ATMP de la Agencia Europea de Medicamentos guía los fármacos de vesículas, sin embargo, el énfasis divergente en ensayos de potencia versus métricas funcionales de EE.UU. puede complicar la alineación de ensayos globales. Horizon Europe financia consorcios multinacionales que conectan laboratorio con clínica, acelerando la validación tecnológica. Las empresas farmacéuticas aprovechan cada vez más la fortaleza de investigación continental para co-desarrollo, particularmente en indicaciones neurodegenerativas y de enfermedades raras. Medio Oriente y África y América del Sur forman mercados nacientes centrados en centros académicos de excelencia. Las iniciativas dirigidas de salud pública y la creciente prevalencia de enfermedades crónicas deberían encender la adopción gradual de diagnósticos de exosomas y, a más largo plazo, terapéuticos fabricados localmente, expandiendo la huella global del mercado de exosomas.

Panorama Competitivo

El mercado de exosomas está moderadamente consolidado. Los proveedores de herramientas como Thermo Fisher Scientific, Beckman Coulter de Danaher y Qiagen comandan participaciones más grandes en kits de aislamiento y reactivos analíticos, aprovechando redes de distribución expansivas. Estos incumbentes profundizan fosos a través de adquisiciones complementarias que añaden chips microfluídicos o análisis de aprendizaje automático. Las empresas biotecnológicas especializadas, incluyendo Capricor Therapeutics, Evox Therapeutics y Exogenus Therapeutics, se enfocan en plataformas de vesículas diseñadas para entrega dirigida de fármacos. Las lecturas clínicas tempranas en cardiología y neurología indican perfiles de seguridad diferenciados versus vectores virales, atrayendo socios farmacéuticos que buscan portadores no inmunogénicos.

Las alianzas estratégicas definen el libro de jugadas competitivo. La alianza de Exogenus Therapeutics con Lonza combina ciencia de vesículas patentada y experiencia GMP global, agilizando el camino al mercado. El agrupamiento de propiedad intelectual sigue siendo intenso; las empresas con patentes amplias en químicas de carga de cargo o ingeniería de superficie comandan premios de licenciamiento. Las oportunidades de espacio en blanco se centran en fabricación estandarizada de sistema cerrado que reduzca el costo por dosis y permita producción descentralizada. Las empresas que integran inteligencia artificial para decodificar cargo de vesículas multi-ómico y guiar selección de terapia personalizada están posicionadas para superar a sus pares a medida que los datos se conviertan en la palanca competitiva primaria en el mercado de exosomas.

Líderes de la Industria de Exosomas

-

Thermo Fisher Scientific Inc.

-

Danaher Corp. (Beckman Coulter)

-

Qiagen N.V.

-

Lonza Group Ltd

-

Fujifilm Holdings Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Industriales Recientes

- Abril 2025: RoosterBio se asoció con Thermo Fisher Scientific para acelerar la fabricación de terapias basadas en células y exosomas para enfermedades degenerativas.

- Marzo 2025: PranaX Corporation licenció tecnología de exosomas del MD Anderson Cancer Center para desarrollar productos clínicos dirigidos al daño tisular relacionado con el envejecimiento.

- Enero 2025: RION completó la inscripción en un ensayo de Fase 2 de su Producto de Exosomas Purificados para úlceras de pie diabético.

Alcance del Informe Global del Mercado de Exosomas

Según el alcance de este informe, los exosomas son pequeñas vesículas de membrana de origen endocítico que son secretadas por la mayoría de células en cultivo y se crean tras la fusión del cuerpo multivesicular (MVB), un compartimento endocítico intermedio, con la membrana plasmática. El mercado global está segmentado por producto (kits y reactivos, instrumentos y otros productos), por aplicación (diagnósticos y terapéuticos), y por geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre el tamaño de mercado estimado y tendencias para 17 países diferentes en las principales regiones globalmente. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Kits y Reactivos |

| Instrumentos |

| Servicios y Software |

| Métodos de Aislamiento | Ultracentrifugación |

| Captura por Inmuno-afinidad | |

| Precipitación Basada en Polímeros | |

| Aislamiento Microfluídico | |

| Análisis Downstream | Citometría de Flujo Nano |

| Microscopía Electrónica | |

| Espectrometría de Masas |

| ARN No Codificante (miRNA, lncRNA) |

| Proteínas y Péptidos |

| Lípidos |

| mRNA |

| Fragmentos de ADN |

| Diagnósticos | Cáncer |

| Enfermedades Neurodegenerativas | |

| Enfermedades Cardiovasculares | |

| Enfermedades Infecciosas | |

| Terapéuticos | Oncología |

| Medicina Regenerativa | |

| Plataformas de Entrega de Fármacos |

| Empresas Farmacéuticas y Biotecnológicas |

| Institutos Académicos y de Investigación |

| Hospitales y Clínicas |

| Centros de Diagnóstico |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Kits y Reactivos | |

| Instrumentos | ||

| Servicios y Software | ||

| Por Flujo de Trabajo | Métodos de Aislamiento | Ultracentrifugación |

| Captura por Inmuno-afinidad | ||

| Precipitación Basada en Polímeros | ||

| Aislamiento Microfluídico | ||

| Análisis Downstream | Citometría de Flujo Nano | |

| Microscopía Electrónica | ||

| Espectrometría de Masas | ||

| Por Tipo de Biomolécula | ARN No Codificante (miRNA, lncRNA) | |

| Proteínas y Péptidos | ||

| Lípidos | ||

| mRNA | ||

| Fragmentos de ADN | ||

| Por Aplicación | Diagnósticos | Cáncer |

| Enfermedades Neurodegenerativas | ||

| Enfermedades Cardiovasculares | ||

| Enfermedades Infecciosas | ||

| Terapéuticos | Oncología | |

| Medicina Regenerativa | ||

| Plataformas de Entrega de Fármacos | ||

| Por Usuario Final | Empresas Farmacéuticas y Biotecnológicas | |

| Institutos Académicos y de Investigación | ||

| Hospitales y Clínicas | ||

| Centros de Diagnóstico | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de exosomas?

El tamaño del mercado de exosomas se sitúa en 0.71 mil millones de USD en 2025 y se proyecta alcanzar 2.21 mil millones de USD para 2030.

¿Qué región lidera los ingresos globales?

América del Norte lidera con el 53% de los ingresos de 2024, impulsada por financiación profunda de investigación y regulación favorable.

¿Qué segmento crece más rápido hasta 2030?

Las aplicaciones terapéuticas muestran la TCAC más alta del 40.3%, reflejando validación clínica acelerada.

¿Qué categoría de producto domina las ventas?

Los Kits y Reactivos representan el 47% de los ingresos de 2024 porque simplifican el aislamiento de exosomas en los laboratorios.

¿Por qué son atractivos los exosomas para la entrega de fármacos?

Atraviesan barreras biológicas, transportan cargo diverso y provocan reacciones inmunes mínimas, permitiendo terapias dirigidas.

¿Qué obstáculo principal debe superar el campo?

Estandarizar los protocolos de caracterización es vital para asegurar la reproducibilidad y satisfacer los requisitos regulatorios para productos clínicos.

Última actualización de la página el: