Tamaño y Participación del Mercado de Proteómica

Análisis del Mercado de Proteómica por Mordor Intelligence

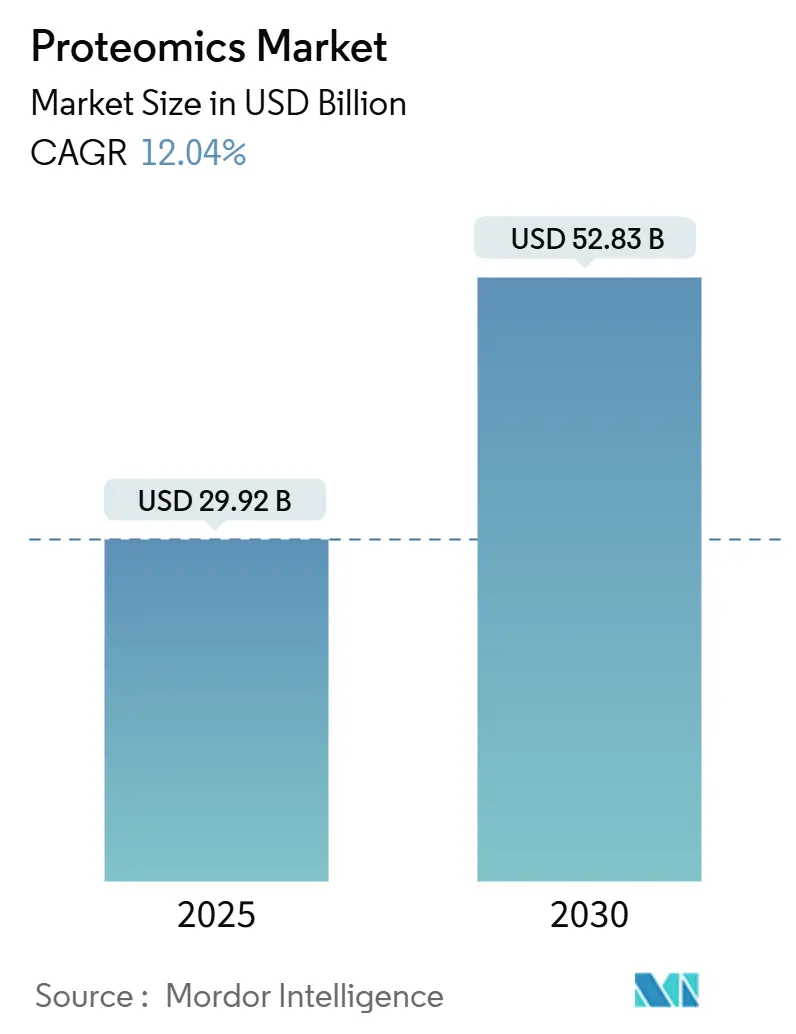

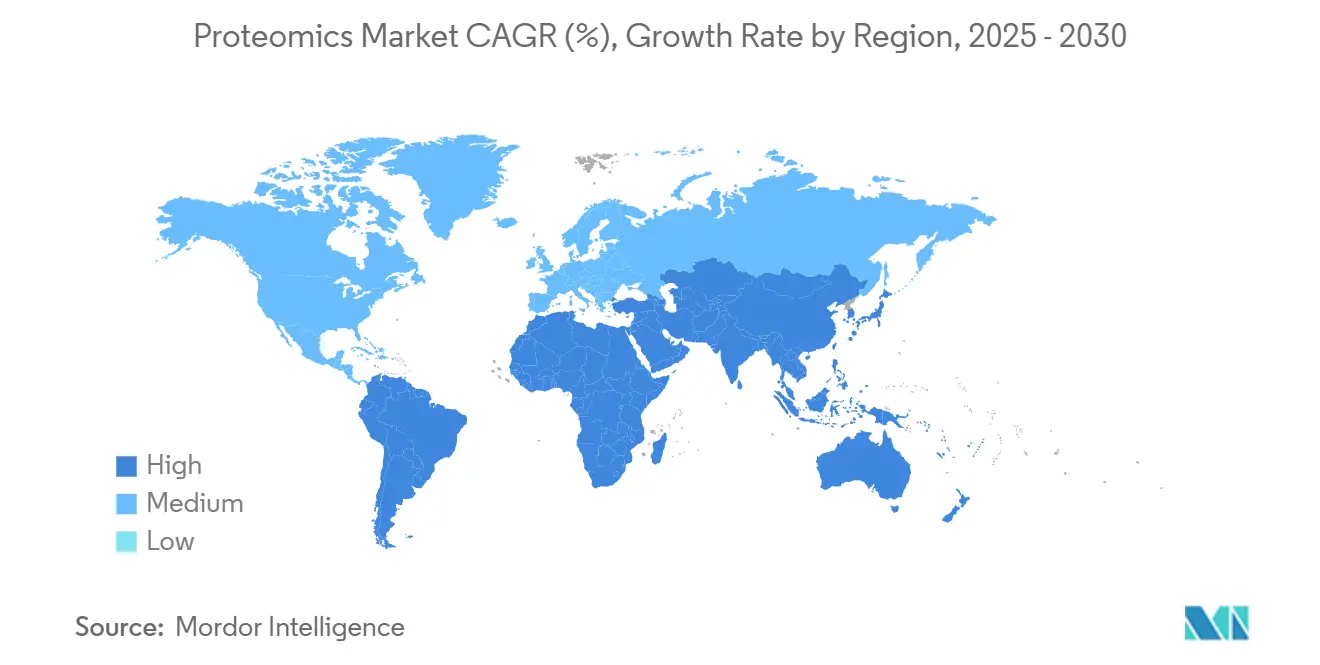

El tamaño del mercado de proteómica se estima en USD 29,92 mil millones en 2025 y se proyecta que avance a USD 52,83 mil millones en 2030, reflejando una TCAC del 12,04%. La expansión es impulsada por la adopción acelerada de sistemas de espectrometría de masas de alto rendimiento, flujos de trabajo de células individuales habilitados por IA, y la creciente integración de lecturas proteómicas en programas de medicina de precisión. Las empresas farmacéuticas están integrando la proteómica en el descubrimiento de objetivos, optimización de compuestos líderes y validación de biomarcadores, mientras que las organizaciones de investigación por contrato (CROs) escalan servicios especializados. Regionalmente, el financiamiento continuo de I+D y la infraestructura biofarmacéutica establecida anclan el liderazgo de América del Norte, mientras que la inversión vigorosa en China, India, Japón y Corea del Sur posiciona a Asia-Pacífico como la arena de crecimiento más rápido. Las dinámicas competitivas se centran en la consolidación de plataformas: los grandes proveedores adquieren innovadores especializados para entregar soluciones integrales de reactivos, instrumentos y análisis que acortan los cronogramas de proyectos para clientes de desarrollo de fármacos.

Puntos Clave del Informe

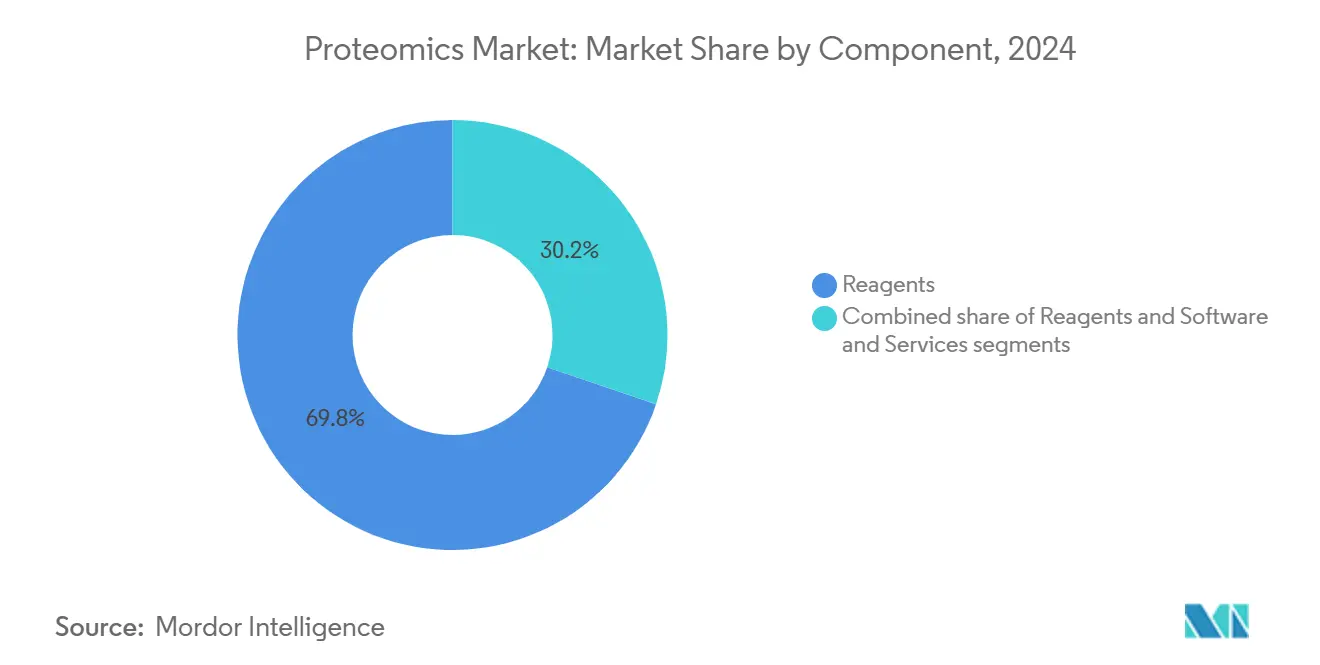

- Por componente, los reactivos lideraron con 69,78% de participación en los ingresos del mercado de proteómica en 2024; se prevé que el software y servicios se expandan a una TCAC del 13,56% hasta 2030.

- Por tecnología, la espectrometría de masas comandó el 30,69% de la participación en los ingresos del mercado de proteómica en 2024, mientras que la secuenciación de próxima generación se proyecta crecer a una TCAC del 13,71% hasta 2030.

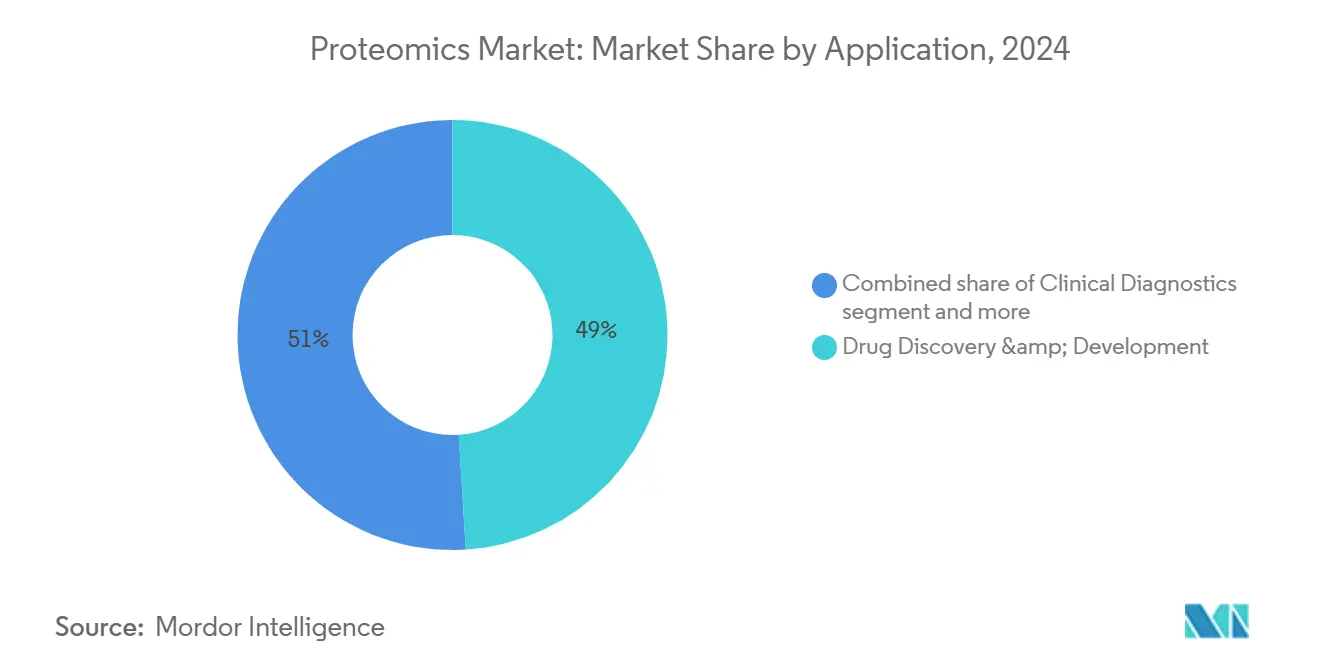

- Por aplicación, el descubrimiento y desarrollo de fármacos capturó el 49,02% del tamaño del mercado de proteómica en 2024; la medicina de precisión y personalizada avanza a una TCAC del 14,23% hasta 2030.

- Por usuario final, las empresas farmacéuticas y biotecnológicas representaron el 73,54% de la demanda en 2024; el segmento de CRO está creciendo a una TCAC del 12,98% hasta 2030.

- Por geografía, América del Norte contribuyó con el 44,31% de los ingresos en 2024, mientras que Asia-Pacífico está preparada para registrar una TCAC del 13,84% hasta 2030.

Tendencias e Insights del Mercado Global de Proteómica

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda creciente de medicina personalizada y de precisión | +2.8% | Global, con ganancias tempranas en América del Norte, Europa | Mediano plazo (2-4 años) |

| Aumento del gasto en I+D y financiamiento público | +2.1% | América del Norte y UE, núcleo APAC | Largo plazo (≥ 4 años) |

| Avances rápidos en plataformas MS y LC-MS de alto rendimiento | +1.9% | Global | Corto plazo (≤ 2 años) |

| Adopción creciente de proteómica en líneas de descubrimiento de fármacos | +1.7% | América del Norte, Europa, extensión a APAC | Mediano plazo (2-4 años) |

| Avances en proteómica de células individuales habilitados por IA | +1.4% | Global, concentrado en centros de investigación | Corto plazo (≤ 2 años) |

| Uso expandido de proteómica en agri-genómica y seguridad alimentaria | +0.8% | Núcleo APAC, emergiendo en MEA | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Medicina Personalizada y de Precisión

La evidencia clínica creciente vincula los biomarcadores basados en proteínas con la estratificación de enfermedades, fomentando la inclusión rutinaria de paneles proteómicos en estudios de cohortes grandes. La selección de la plataforma Olink de Thermo Fisher Scientific[1]Thermo Fisher Scientific, "Olink Platform Selected for World's Largest Human Proteome Study," thermofisher.com para el programa del UK Biobank de perfilar 5.400 proteínas en 600.000 muestras ejemplifica este cambio, creando conjuntos de datos multidimensionales que guían la selección terapéutica. Las puntuaciones de aptitud proteómica ahora complementan las métricas de riesgo genético y han demostrado capacidad de respuesta a intervenciones de estilo de vida, subrayando el valor para la planificación de atención preventiva. Los relojes de envejecimiento específicos de órganos derivados de firmas de proteínas circulantes están informando estrategias de intervención temprana. Los actores farmacéuticos ven estos insights como fundamentales para el desarrollo de diagnósticos complementarios, reforzando la demanda sostenida de plataformas de ensayo de próxima generación.

Aumento del Gasto en I+D y Financiamiento Público

Los modelos de financiamiento de consorcios que combinan financiamiento biofarmacéutico y público están escalando infraestructura una vez limitada a centros académicos de élite. La iniciativa de proteómica del UK Biobank, financiada por 14 empresas biofarmacéuticas[2]UK Biobank, "UK Biobank Pharma Proteomics Project," ukbiobank.ac.uk, representa un cambio paradigmático donde la colaboración industrial impulsa estudios proteómicos a gran escala que anteriormente eran inviables. Las subvenciones gubernamentales en China, Japón y Corea subsidian instalaciones de espectrometría de masas de alta resolución y centros de datos basados en la nube, reduciendo barreras para laboratorios emergentes. Los flujos de capital de riesgo hacia empresas de software proteómico nativo de IA aceleran herramientas automatizadas de reconocimiento de patrones que reducen los tiempos de análisis de días a minutos y amplían el acceso de usuarios.

Avances Rápidos en Plataformas MS y LC-MS de Alto Rendimiento

Los proveedores de instrumentos introdujeron lanzamientos insignia sucesivos en 2024-25 que multiplican la velocidad de escaneo y sensibilidad. El Espectrómetro de Masas Stellar de Thermo Fisher reporta sensibilidad cuantitativa 10 veces mayor, mientras que el timsTOF Ultra 2 de Bruker aumenta la eficiencia de captura de iones hacia el 100%, permitiendo mayor cobertura del proteoma por ejecución. El ZT Scan DIA de SCIEX logra aceleración de diez veces sobre flujos de trabajo independientes de datos anteriores, apoyando estudios a escala poblacional sin sacrificar la calidad de datos. Estas ganancias acortan colectivamente las ventanas de adquisición, aumentan el rendimiento de muestras, y hacen que el perfilado profundo sea económicamente viable para proyectos traslacionales.

Adopción Creciente en Líneas de Descubrimiento de Fármacos

La proteómica sustenta cada enlace desde la validación de objetivos hasta las lecturas de biomarcadores de ensayos clínicos. Bristol Myers Squibb asignó USD 400 millones para colaborar con AI Proteins en terapéuticas basadas en miniproteínas. El compromiso de Pfizer con Edelris trae el descubrimiento de pegamentos moleculares impulsado por proteómica a su portafolio de moléculas pequeñas. Tales acuerdos ilustran cómo los equipos de descubrimiento internos se asocian con plataformas especializadas para abordar proteínas previamente no drogables, expandiendo los mercados totales direccionables para tratamientos de precisión.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto costo de capital y operativo de instrumentos | -1.8% | Global, impactando particularmente laboratorios más pequeños | Largo plazo (≥ 4 años) |

| Escasez de bioinformáticos especializados y expertos en proteómica | -1.2% | Global, aguda en mercados emergentes | Mediano plazo (2-4 años) |

| Complejidad del análisis de datos y falta de estándares de flujo de trabajo | -0.9% | Global | Corto plazo (≤ 2 años) |

| Rendimiento limitado para estudios de proteínas de membrana nativas | -0.6% | Global, impacto enfocado en investigación | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Capital y Operativo de Instrumentos

Las plataformas Orbitrap o de movilidad iónica atrapada de primer nivel rutinariamente exceden USD 1 millón por sistema, y los contratos anuales de servicio pueden agregar 10% del precio de compra. Los laboratorios también deben presupuestar para consumibles, infraestructura de vacío y controles ambientales. Aunque las iniciativas a nivel universitario como el método E3 reducen los costos de preparación de muestras, los gastos de hardware siguen siendo un obstáculo para instituciones de nivel medio. Los modelos de instalaciones compartidas y la externalización a CRO mitigan los costos de entrada pero pueden restringir la flexibilidad experimental.

Escasez de Bioinformáticos Especializados y Expertos en Proteómica

Las líneas de análisis demandan experiencia que abarca química, estadística y aprendizaje automático. La demanda global de científicos con formación cruzada supera a los graduados universitarios, creando inflación salarial y cuellos de botella en contratación. Los flujos de trabajo de grado regulatorio requieren además conocimiento de estándares de validación tipo CLIA, extendiendo las cronologías de entrenamiento. Los grupos industriales han respondido con programas de micro-credenciales, pero persiste una brecha estructural de talento, especialmente en los mercados de Asia-Pacífico de crecimiento rápido.

Análisis por Segmentos

Por Componente: Dominio de Reactivos y Momentum en Software

Los reactivos representaron el 69,78% de la participación del mercado de proteómica en 2024, reflejando su naturaleza consumible e indispensabilidad en los pasos de lisis, enriquecimiento, marcado y cuantificación de muestras. La alta adopción de etiquetas bioortogonales que mejoran la especificidad de detección sostiene volúmenes robustos de reorden. El sub-segmento de instrumentos se beneficia de precios premium en espectrómetros de ultra alta resolución diseñados para ensayos de células individuales. El software y servicios están creciendo a una TCAC del 13,56% mientras los laboratorios enfrentan volúmenes de datos crecientes y buscan plataformas de análisis impulsadas por IA que eliminen cuellos de botella bioinformáticos. Las líneas nativas de la nube que integran tableros de control de calidad con anotación automatizada amplían la accesibilidad para no especialistas, apoyando la expansión general del mercado de proteómica.

Segundo párrafo: La adopción de licencias de suscripción acelera los ingresos del proveedor, mientras que los contratos de servicios gestionados agrupan monitoreo de instrumentos, almacenamiento de datos e informes de cumplimiento en tarifas predecibles. Los CRO aprovechan software modular para ofrecer estudios de respuesta rápida, permitiendo que empresas biotecnológicas más pequeñas conduzcan descubrimiento sin instalar hardware costoso. A medida que la integración multi-ómica se vuelve rutinaria, los flujos de trabajo híbridos que co-analizan capas transcriptómicas y proteómicas dependen de middleware capaz de armonizar conjuntos de datos heterogéneos, impulsando aún más la demanda de soluciones de análisis especializadas dentro del mercado de proteómica.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: Liderazgo de Espectrometría de Masas y Ascenso de NGS

Las plataformas de espectrometría de masas capturaron el 30,69% de la participación del mercado de proteómica en 2024, debido a la innovación continua[3]Anatoly N. Verenchikov, "Multi-reflecting TOF MS for analyzing proteins," International Journal of Mass Spectrometry, sciencedirect.com en óptica iónica y diseño de detectores que extiende el poder de resolución más allá de 200.000 para proteínas de hasta 80 kDa. Los híbridos de tiempo de vuelo-Orbitrap entregan precisión de masa sub-ppm a velocidades de escaneo que apoyan estudios de cohortes a escala poblacional. El tamaño del mercado de proteómica vinculado a la secuenciación de próxima generación se prevé que se expanda a una TCAC del 13,71%, reflejando la utilidad convergente de librerías codificadas por ADN y sistemas de despliegue de ribosomas en el mapeo de redes de interacción proteica. Las lecturas basadas en secuenciación proporcionan validación ortogonal de modificaciones post-traduccionales y apoyan cuantificación de alto multiplex.

Segundo párrafo: Los métodos complementarios como la separación basada en microfluídica y matrices de proteínas espacialmente resueltas ganan tracción para análisis de contexto tisular. La integración de actualizaciones cromatográficas, incluyendo variantes de ultra alta presión, mejora la separación frontal y reduce el arrastre de muestras, aumentando la confianza en la identificación de péptidos de baja abundancia. Los proveedores ahora empaquetan kits multiplataforma que agilizan la transferencia entre flujos de trabajo LC-MS, electroforesis capilar y basados en imágenes, asegurando continuidad metodológica para estudios longitudinales dentro del mercado de proteómica.

Por Aplicación: Escala de Descubrimiento de Fármacos y Aceleración de Medicina de Precisión

El descubrimiento y desarrollo de fármacos representó el 49,02% del tamaño del mercado de proteómica en 2024 a través de su profunda dependencia en el perfilado proteómico para validación de objetivos, elucidación de modo de acción y seguimiento de biomarcadores farmacodinámicos. Los diseños de ensayos adaptativos incorporan puntos finales proteómicos en tiempo real para acelerar decisiones de continuar/no continuar, reduciendo así los costos de desgaste. Las iniciativas de medicina de precisión se proyectan crecer a una TCAC del 14,23% mientras los sistemas de salud adoptan diagnósticos multi-ómicos para guiar la selección terapéutica. El tamaño del mercado de proteómica asociado con ensayos de diagnóstico complementario se espera que aumente drásticamente mientras los reguladores respaldan paneles de firmas proteicas para oncología y enfermedades metabólicas.

Segundo párrafo: Los laboratorios de diagnóstico clínico despliegan paneles de proteínas multiplexados para detección temprana de neurodegeneración y riesgo cardiovascular. Los grupos agrícolas y de seguridad alimentaria adoptan proteómica dirigida para verificar contenido de alérgenos y monitorear resistencia a patógenos de cultivos. Las agencias ambientales monitorean contaminantes emergentes vía bioindicadores proteicos en especies centinela, extendiendo oportunidades comerciales más allá del cuidado de la salud. Los consorcios académicos aprovechan repositorios compartidos para validar cruzadamente firmas de biomarcadores, subrayando el momentum colaborativo dentro del mercado de proteómica.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Preeminencia Farmacéutica-Biotecnológica y Auge de CRO

Las empresas farmacéuticas y biotecnológicas generaron el 73,54% de la participación del mercado de proteómica en 2024 al integrar el perfilado profundo del proteoma en las líneas de descubrimiento. La integración de cuantificación libre de etiquetas y proteómica estructural acelera el tiempo de selección de candidatos e informa terapias de combinación racionales. Los CRO están avanzando a una TCAC del 12,98% mientras la externalización mitiga la carga de capital y suministra profundidad analítica especializada. La participación del mercado de proteómica que acumula a los CRO aumenta junto con su capacidad para manejar documentación regulatoria y entregar conjuntos de datos de grado clínico.

Segundo párrafo: Las instituciones académicas continúan encabezando avances tecnológicos fundamentales, a menudo en asociación con grandes proveedores de instrumentación que proporcionan unidades de demostración a cambio de insights de desarrollo de métodos. Los laboratorios gubernamentales invierten en programas de biovigilancia y biodefensa, aplicando ensayos proteómicos para huella digital de patógenos. Las instalaciones de pruebas alimentarias despliegan paneles dirigidos para programas de aseguramiento de calidad, agregando flujos de ingresos no farmacéuticos que estabilizan el crecimiento general del mercado de proteómica.

Análisis por Geografía

América del Norte retuvo el 44,31% de los ingresos globales en 2024 debido a una empresa biofarmacéutica arraigada, financiamiento sostenido de los Institutos Nacionales de Salud, y cohortes de medicina de precisión a gran escala. Estados Unidos alberga proveedores líderes como Thermo Fisher Scientific, que ha cerrado 54 adquisiciones estratégicas, promediando USD 3,09 mil millones, para profundizar la amplitud tecnológica. Canadá se expande a través de iniciativas genómicas público-privadas, mientras México construye capacidades de CRO nicho sirviendo a fabricantes regionales de genéricos.

Europa registró una TCAC del 11,96% con Alemania, Reino Unido y Francia como principales contribuyentes. El programa de proteoma del UK Biobank ejemplifica la colaboración paneuropea y sustenta un ecosistema de proveedores de análisis por contrato que interpretan conjuntos de datos multi-ómicos para patrocinadores farmacéuticos. Alemania aprovecha la ingeniería de instrumentos de precisión doméstica para exportar sistemas LC-MS de alto rendimiento, mientras que Francia e Italia escalan redes de ensayos clínicos que integran puntos finales proteómicos, fortaleciendo el mercado de proteómica en todo el continente.

Asia-Pacífico está posicionada como la región de crecimiento más rápido a 13,84% TCAC hasta 2030. El Plan Quinquenal de China designa la biotecnología como un pilar estratégico, y las concesiones de patentes para paneles de diagnóstico novedosos validan la capacidad de innovación doméstica. India atrae inversión hacia centros de CRO costo-efectivos y establece programas de grado conjunto en proteogenómica para aliviar escaseces de talento. Japón pioneriza la preparación de muestras habilitada por robótica, mientras Corea del Sur subsidia start-ups bioinformáticas nativas de IA. Las alianzas de investigación traslacional de Australia se enfocan en agrigenómica y diagnósticos de enfermedades raras, ampliando el mercado de proteómica direccionable. Oriente Medio y África muestran adopción progresiva en hospitales terciarios, y Brasil lidera la adopción sudamericana a través de estudios de proteoma relacionados con vacunas.

Panorama Competitivo

La competencia está marcada por la consolidación entre proveedores de instrumentos que buscan soluciones verticalmente integradas. La adquisición de USD 3,1 mil millones de Olink por Thermo Fisher en julio de 2024 une ensayos de extensión de proximidad con espectrometría de masas Orbitrap, creando un flujo de trabajo amplio de muestra a insight. Bruker completó una compra de EUR 870 millones de ELITech[4]Bruker Corporation, "Bruker Completes Acquisition of ELITech," bruker.com para reforzar ofertas de kits de diagnóstico que alimentan confirmación de espectrometría de masas posterior. Quanterix integró el portafolio de ómica espacial de Akoya Biosciences para entregar detección de biomarcadores proteicos tanto basada en sangre como en contexto tisular.

Las asociaciones estratégicas escalán líneas de descubrimiento: Bristol Myers Squibb firmó un acuerdo de USD 400 millones con AI Proteins para co-desarrollar terapéuticas de miniproteínas. Orionis Biosciences aseguró USD 105 millones por adelantado de Genentech para descubrimiento de fármacos de pegamento molecular. Los proveedores se diferencian a través de algoritmos de IA propietarios que automatizan el emparejamiento péptido-espectro, reducen identificaciones falso-positivas, y habilitan retroalimentación en tiempo real durante corridas cromatográficas. Los disruptores más pequeños se enfocan en soluciones lab-in-a-box nativas de la nube que reducen huellas de hardware y atraen a equipos de investigación descentralizados.

Los participantes del mercado que se especializan en proteómica de células individuales incorporan eyección de gotas acústicas y LC de nanoflujo para aumentar la sensibilidad a niveles sub-picogramo. La integración de químicas de etiquetas de muestras rápidas con analizadores de masas de ultra alta resolución entrega insights de heterogeneidad célula a célula críticos para programas inmuno-oncológicos. Los jugadores establecidos responden lanzando vías de actualización que conectan módulos frontales de próxima generación en bases instaladas, protegiendo participación dentro del mercado de proteómica.

Líderes de la Industria de Proteómica

-

Agilent Technologies, Inc.

-

Bio-Rad Laboratories, Inc.

-

Bruker Corporation

-

Danaher Corporation

-

Thermo Fisher Scientific Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Thermo Fisher Scientific introdujo Orbitrap Astral Zoom y Orbitrap Excedion Pro con velocidades de escaneo 35% más rápidas y multiplexado 50% mayor, dirigido a QC biofarmacéutico y flujos de trabajo multi-ómicos.

- Junio 2025: UCLA y University of Toronto lanzaron moPepGen, una herramienta de software que detecta cuatro veces más variantes únicas de proteínas que métodos anteriores, avanzando la investigación en genómica del cáncer.

- Mayo 2025: Orionis Biosciences entró en una asociación con Genentech que podría generar más de USD 2 mil millones en pagos de hitos para desarrollar medicinas oncológicas de pegamento molecular.

- Mayo 2025: Proteomics International Laboratories obtuvo una patente china para su diagnóstico de estrés muscular, extendiendo protección hasta 2039 y fortaleciendo su portafolio de medicina deportiva.

Alcance del Informe Global del Mercado de Proteómica

La proteómica es el estudio de la estructura y función de las proteínas. A nivel celular, la proteómica trata temas como qué proteínas se expresan, cuándo y dónde se expresan, cuáles son sus estructuras tanto en estados activos como inactivos, qué roles juegan en la vida de la célula, y cómo interactúan con otras proteínas y moléculas.

| Instrumentos |

| Reactivos |

| Software y Servicios |

| Espectrometría de Masas |

| Espectroscopia |

| Cromatografía |

| Secuenciación de Próxima Generación |

| Microarrays de Proteínas |

| Microfluídica |

| Cristalografía de Rayos X |

| Otras Tecnologías |

| Descubrimiento y Desarrollo de Fármacos |

| Diagnósticos Clínicos |

| Descubrimiento de Biomarcadores |

| Medicina de Precisión y Personalizada |

| Proteómica Agrícola y Ambiental |

| Otras Aplicaciones |

| Empresas Farmacéuticas y Biotecnológicas |

| Institutos Académicos y de Investigación |

| Organizaciones de Investigación por Contrato |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Componente | Instrumentos | |

| Reactivos | ||

| Software y Servicios | ||

| Por Tecnología | Espectrometría de Masas | |

| Espectroscopia | ||

| Cromatografía | ||

| Secuenciación de Próxima Generación | ||

| Microarrays de Proteínas | ||

| Microfluídica | ||

| Cristalografía de Rayos X | ||

| Otras Tecnologías | ||

| Por Aplicación | Descubrimiento y Desarrollo de Fármacos | |

| Diagnósticos Clínicos | ||

| Descubrimiento de Biomarcadores | ||

| Medicina de Precisión y Personalizada | ||

| Proteómica Agrícola y Ambiental | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Empresas Farmacéuticas y Biotecnológicas | |

| Institutos Académicos y de Investigación | ||

| Organizaciones de Investigación por Contrato | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Por qué son los reactivos los productos más comprados en la industria de proteómica?

Cada ejecución de laboratorio requiere reactivos frescos para preparación de muestras, marcado y cuantificación, por lo que las compras repetidas impulsan ingresos constantes y mantienen esta categoría por delante de instrumentos y software.

¿Cómo está cambiando la inteligencia artificial la proteómica de células individuales?

Los algoritmos de IA ahora automatizan el emparejamiento péptido-espectro y reconocimiento de patrones, permitiendo a los investigadores extraer insights significativos de miles de células individuales en horas en lugar de días.

¿Qué factores hacen de Asia-Pacífico el centro de proteómica de expansión más rápida?

Los gobiernos de China, India, Japón y Corea del Sur financian nuevos parques biotecnológicos, subsidian instalaciones de espectrometría de masas de alta resolución, y fomentan asociaciones académico-industriales que aceleran la adopción tecnológica.

¿Qué grupo de usuarios finales está externalizando más servicios de proteómica y por qué?

Las empresas farmacéuticas y biotecnológicas de tamaño medio dependen cada vez más de organizaciones de investigación por contrato para acceder a instrumentación avanzada y flujos de trabajo de grado regulatorio sin hacer grandes inversiones de capital.

¿Cómo están influyendo las fusiones y adquisiciones en la competencia del mercado?

Los grandes proveedores de instrumentos están comprando desarrolladores especializados de ensayos y software para ofrecer plataformas integrales, dando a los clientes flujos de trabajo sin interrupciones de muestra a insight y consolidando opciones de proveedores.

¿Cuál es el mayor desafío operativo que enfrentan los laboratorios que adoptan hardware de proteómica de próxima generación?

La escasez de científicos con formación cruzada que pueden operar instrumentos complejos e interpretar conjuntos de datos ralentiza los cronogramas de proyectos y limita el ritmo al que se pueden desplegar nuevos sistemas.

Última actualización de la página el: