Tamaño del mercado europeo de ingredientes de proteína de suero

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 446.71 Millones de dólares | |

| Tamaño del Mercado (2029) | 579.42 Millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.81 % | |

| Mayor participación por país | Reino Unido | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de ingredientes de proteína de suero

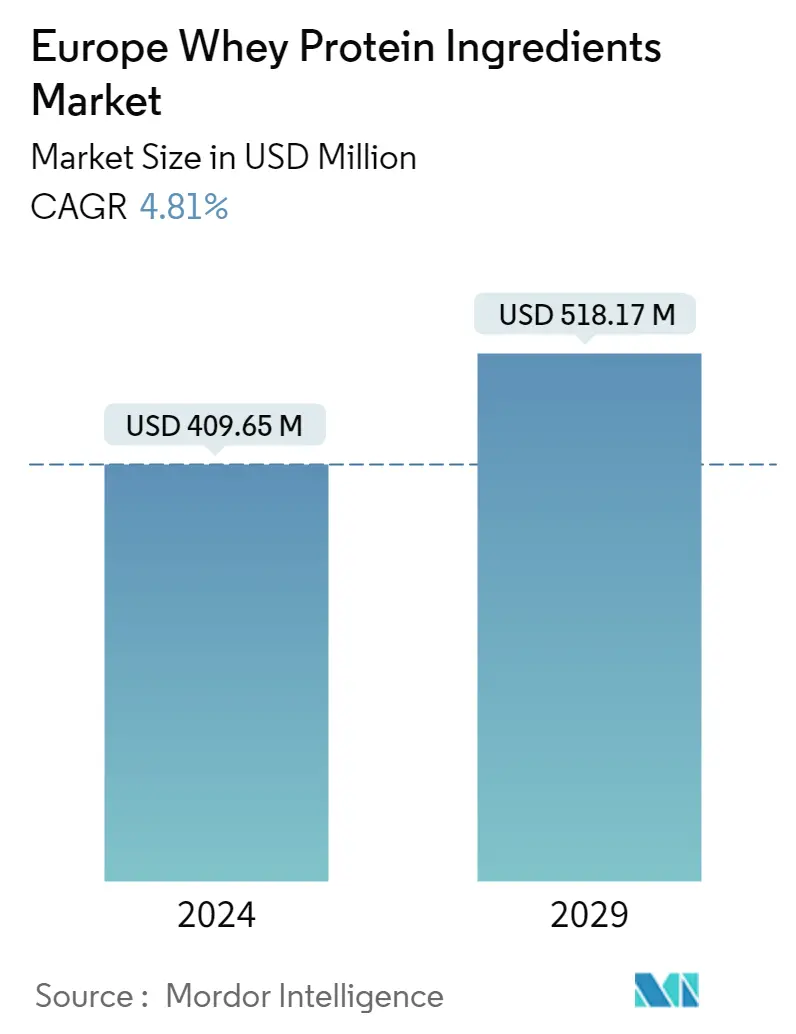

El tamaño del mercado europeo de ingredientes de proteína de suero se estima en 409,65 millones de dólares en 2024 y se espera que alcance los 518,17 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,81% durante el período previsto (2024-2029).

La creciente tendencia al acondicionamiento físico entre la población joven resultó en una mayor participación de mercado de suplementos en toda la región.

- En 2022, los alimentos y bebidas siguieron siendo el mayor consumidor del segmento de proteína de suero en Europa. La mayor participación del segmento se debió principalmente a sus subsegmentos, como snacks, panadería y bebidas, que tuvieron una participación del 37% en volumen en 2022. En la categoría de snacks, en 2021, el 46% de los consumidores europeos consideraron barras de proteína. refrigerios saludables, y el 16% de los consumidores consumió refrigerios enriquecidos con proteínas, como barras de proteínas, polvos, cereales y panqueques una vez a la semana. Esta demanda impulsa el mercado de proteína de suero en la categoría de snacks, y se prevé que registre una tasa compuesta anual del 2,30% por valor en el período previsto.

- El mercado fue testigo de la desviación de los consumidores del servicio de alimentos al canal minorista a raíz de los bloqueos a nivel nacional impuestos para frenar la propagación del coronavirus. Los consumidores realizaron compras al por mayor de productos alimenticios, lo que impulsó la participación del segmento de alimentos y bebidas en 2022. La demanda de proteína de suero en el segmento creció un 12 % en 2022, aproximadamente cuatro veces la tasa de crecimiento del año anterior.

- Al mercado de alimentos y bebidas le siguió el segmento de suplementos, impulsado principalmente por el subsegmento de nutrición deportiva/de rendimiento. En 2022, alrededor del 80% de la proteína de suero consumida en el sector de los suplementos provino únicamente de nutrición deportiva. En Europa, el número total de gimnasios fue de 63.173 en 2021. El deporte se ha convertido en un componente de un estilo de vida activo y saludable buscado por muchos consumidores. Este modo de vida activo incide en la explosión del uso de gimnasios y del consumo de productos de nutrición deportiva. La suplementación con proteína de suero reduce el daño muscular y facilita la recuperación muscular tras un entrenamiento extenuante, favoreciendo así el rendimiento deportivo.

La inclinación de los consumidores hacia las bebidas funcionales ha resultado en una mayor demanda de ingredientes de proteína de suero.

- Por países, el Reino Unido mantuvo su primera posición en el mercado por volumen en 2022. La demanda de proteína de suero en el país está liderada principalmente por un número cada vez mayor de entusiastas del fitness y una gran afluencia de consumidores en gimnasios y clubes de fitness. Por ejemplo, en 2021, 10,3 millones de personas eran miembros de un gimnasio, lo que representa más del 15% de la población total del Reino Unido. Representa la creciente dependencia de los consumidores de suplementos para mejorar el rendimiento a lo largo de los años. El mercado de proteína de suero en el Reino Unido está muy impulsado por la industria de los suplementos (64%), que tuvo una participación significativa, seguida por la industria de alimentos y bebidas (33,1%) en 2022. Por lo tanto, el uso de proteína de suero se observó principalmente en los deportes. nutrición debido al creciente número de entusiastas del fitness y clubes de fitness.

- Alemania fue otro país líder en el mercado en 2022, impulsada por el alto consumo de proteínas en la industria de alimentos y bebidas. Las bebidas son el subsegmento de más rápido crecimiento, con una tasa compuesta anual esperada del 7,09% durante el período previsto. La demanda de proteína de suero en las bebidas está aumentando con la creciente concienciación sobre la salud en el país. Productos como el agua proteica y las bebidas energéticas se están convirtiendo en una tendencia a medida que los consumidores optan por alejarse de las bebidas carbonatadas y optar por opciones más saludables.

- Turquía es el país de más rápido crecimiento en cuanto a proteína de suero y se prevé que registre una tasa compuesta anual del 6,02% durante el período previsto. Las actitudes alimentarias saludables de la mayoría de los participantes se encuentran en niveles altos e ideales. En particular, los productos que contienen proteína de suero han ganado importancia debido a los beneficios para la salud que ofrecen. La tendencia en auge de la alimentación saludable en el país ha creado una demanda significativa de ingredientes como la proteína de suero.

Tendencias del mercado de ingredientes de proteína de suero en Europa

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- La innovación en chocolates impulsa las ventas

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- La creciente demanda de dietas nutricionales específicas puede impulsar la demanda del mercado

- La innovación en formulaciones de productos tiene mayor alcance en el mercado

- Los hogares monoparentales impulsarán el mercado de RTE/RTC

- Es probable que los snacks más saludables impulsen el mercado

- Mayor producción de carne para impulsar el crecimiento del mercado.

- Los productos naturales y ecológicos se adueñan del mercado

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

Descripción general de la industria de ingredientes de proteína de suero en Europa

El mercado europeo de ingredientes de proteína de suero está bastante consolidado, con las cinco principales empresas ocupando el 86,43%. Los principales actores de este mercado son Agrial Enterprise, Arla Foods amba, Glanbia PLC, Groupe Lactalis y Koninklijke FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado europeo de ingredientes de proteína de suero

Agrial Enterprise

Arla Foods amba

Glanbia PLC

Groupe Lactalis

Koninklijke FrieslandCampina N.V.

Other important companies include Carbery Food Ingredients Limited, Lactoprot Deutschland GmbH, MEGGLE GmbH & Co. KG, Morinaga Milk Industry Co. Ltd, Sodiaal Union SCA.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de ingredientes de proteína de suero

- Noviembre de 2021 Lactalis Ingredients lanzó nuevos conceptos de productos ricos en proteínas utilizando Pronativ® Native Micellar Casein y Pronativ® Native Whey Protein. Algunos de los conceptos derivados son batidos ricos en proteínas y pudines ricos en proteínas.

- Agosto de 2021 Arla Foods lanzó su nueva solución de ingrediente de proteína de suero, Nutrilac CH-7694, que pretende reducir el proceso de fabricación del queso crema a solo 30 minutos y al mismo tiempo aumentar el rendimiento.

- Julio de 2021 MILEI GmbH, una filial de propiedad absoluta de Morinaga, establecida en 1972 como una empresa conjunta entre Japón y Alemania, completó e inauguró su nuevo edificio para la producción comercial de todas sus ofertas.

Informe de mercado europeo de ingredientes de proteína de suero índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Francia

- 3.4.2 Alemania

- 3.4.3 Italia

- 3.4.4 Reino Unido

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 hidrolizado

- 4.1.3 Aisla

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Productos alimenticios RTE/RTC

- 4.2.2.1.7 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Bélgica

- 4.3.2 Francia

- 4.3.3 Alemania

- 4.3.4 Italia

- 4.3.5 Países Bajos

- 4.3.6 Rusia

- 4.3.7 España

- 4.3.8 Pavo

- 4.3.9 Reino Unido

- 4.3.10 El resto de Europa

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods amba

- 5.4.3 Carbery Food Ingredients Limited

- 5.4.4 Glanbia PLC

- 5.4.5 Groupe Lactalis

- 5.4.6 Koninklijke FrieslandCampina N.V.

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 MEGGLE GmbH & Co. KG

- 5.4.9 Industria Lechera Morinaga Co. Ltd

- 5.4.10 Sodiaal Union SCA

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de ingredientes de proteína de suero en Europa

Los concentrados, hidrolizados y aislados se tratan como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Bélgica, Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía y Reino Unido están cubiertos como segmentos por país.

- En 2022, los alimentos y bebidas siguieron siendo el mayor consumidor del segmento de proteína de suero en Europa. La mayor participación del segmento se debió principalmente a sus subsegmentos, como snacks, panadería y bebidas, que tuvieron una participación del 37% en volumen en 2022. En la categoría de snacks, en 2021, el 46% de los consumidores europeos consideraron barras de proteína. refrigerios saludables, y el 16% de los consumidores consumió refrigerios enriquecidos con proteínas, como barras de proteínas, polvos, cereales y panqueques una vez a la semana. Esta demanda impulsa el mercado de proteína de suero en la categoría de snacks, y se prevé que registre una tasa compuesta anual del 2,30% por valor en el período previsto.

- El mercado fue testigo de la desviación de los consumidores del servicio de alimentos al canal minorista a raíz de los bloqueos a nivel nacional impuestos para frenar la propagación del coronavirus. Los consumidores realizaron compras al por mayor de productos alimenticios, lo que impulsó la participación del segmento de alimentos y bebidas en 2022. La demanda de proteína de suero en el segmento creció un 12 % en 2022, aproximadamente cuatro veces la tasa de crecimiento del año anterior.

- Al mercado de alimentos y bebidas le siguió el segmento de suplementos, impulsado principalmente por el subsegmento de nutrición deportiva/de rendimiento. En 2022, alrededor del 80% de la proteína de suero consumida en el sector de los suplementos provino únicamente de nutrición deportiva. En Europa, el número total de gimnasios fue de 63.173 en 2021. El deporte se ha convertido en un componente de un estilo de vida activo y saludable buscado por muchos consumidores. Este modo de vida activo incide en la explosión del uso de gimnasios y del consumo de productos de nutrición deportiva. La suplementación con proteína de suero reduce el daño muscular y facilita la recuperación muscular tras un entrenamiento extenuante, favoreciendo así el rendimiento deportivo.

| Concentrados |

| hidrolizado |

| Aisla |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Bélgica |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Forma | Concentrados | ||

| hidrolizado | |||

| Aisla | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Bélgica | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos para animales y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.