Tamaño y Participación del Mercado de alimento desparramar de Europa

Análisis del Mercado de alimento desparramar de Europa por Mordor inteligencia

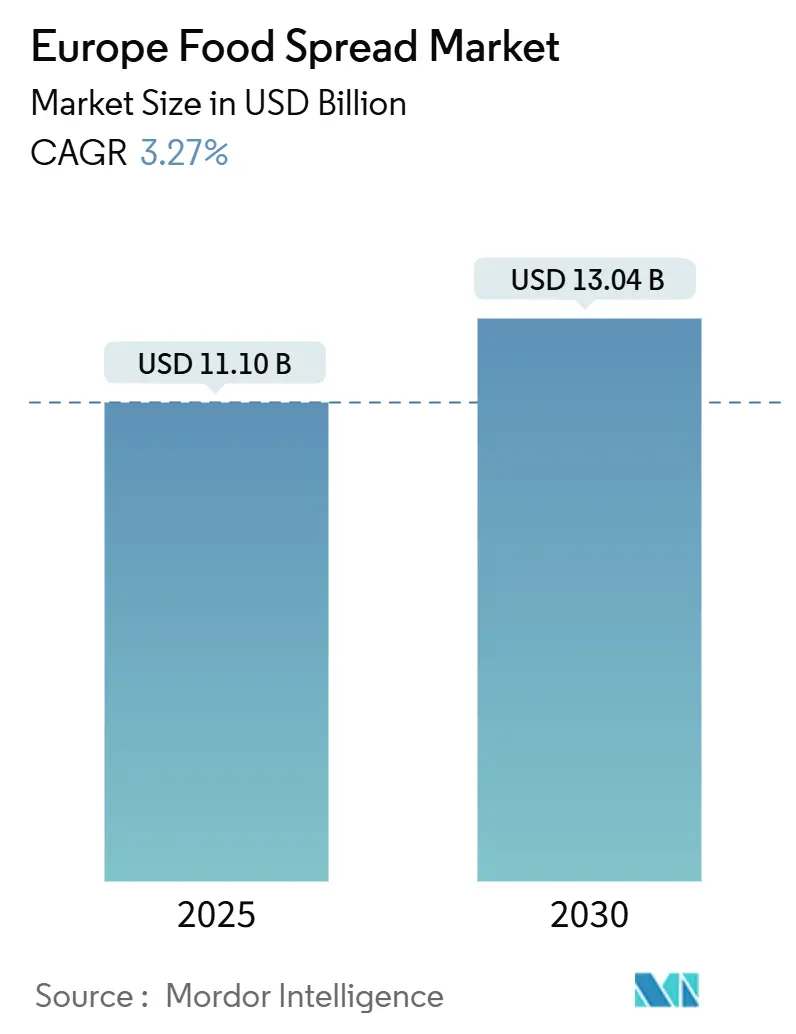

El mercado europeo de alimento desparramar, valorado en USD 11,10 mil millones en 2025, se espera que alcance los USD 13,04 mil millones en 2030, registrando una TCAC del 3,27%. El crecimiento moderado del mercado refleja su madurez mientras se mantiene por las innovaciones de productos y las preferencias cambiantes de los consumidores. Los alimento propagación se han transformado de acompañamientos tradicionales de desayuno un soluciones alimentarias versáazulejos, encontrando aplicaciones en bocadillos y cocina. La dinámica del mercado está significativamente influenciada por la creciente conciencia de salud, con consumidores gravitando hacia opciones nutritivas libres de aditivos, conservantes, gluten y grasas trans. Este cambio ha amplificado la demanda de variantes naturales, bajas en azúauto y sin azúauto. Adicionalmente, el rendimiento del mercado está estrechamente vinculado un las preferencias de sabores étnicos, percepciones de los consumidores sobre las materias primas y patrones de consumo de pan en los hogares europeos. Los fabricantes están respondiendo un estas tendencias desarrollando variantes de primera calidad y orgánicas, particularmente en mercados establecidos como Alemania, Francia y el Reino Unido. El aumento de ofertas de marca privada y el mayor enfoque en soluciones de empaque sostenible caracterizan además la evolución del mercado en la región.

Conclusiones Clave del Informe

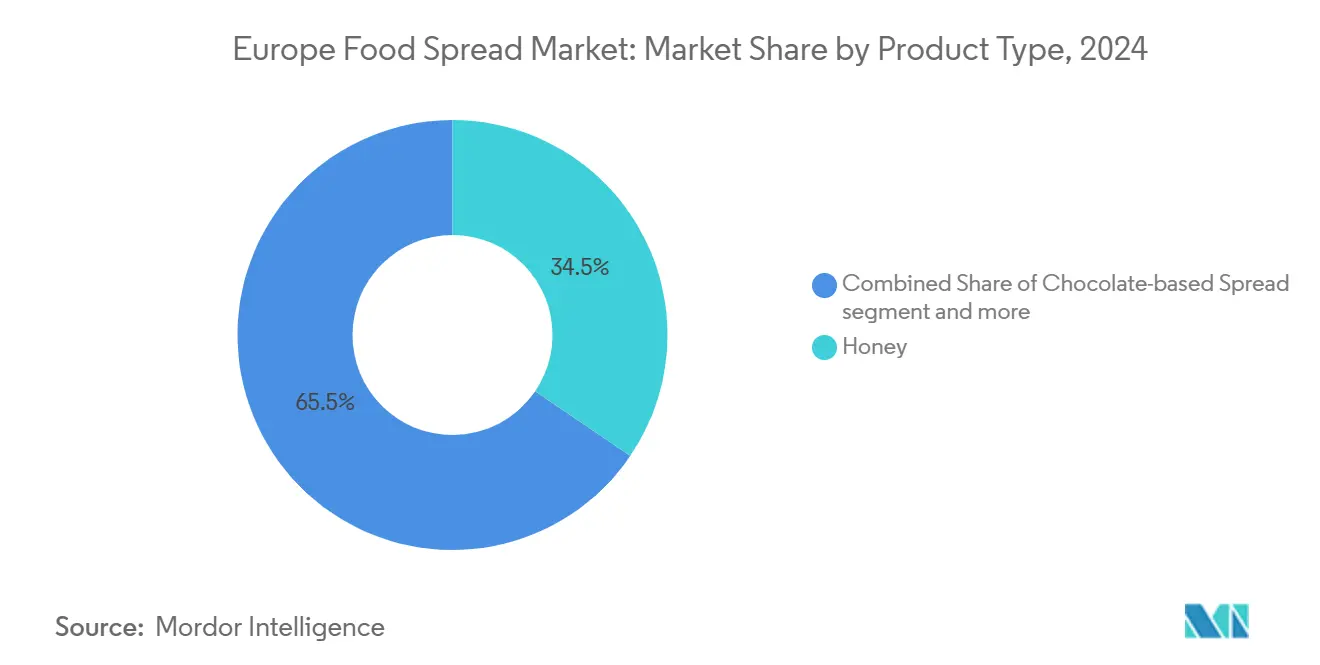

- Por tipo de producto, la miel capturó el 34,50% de la participación del mercado europeo de alimento desparramar en 2024 y está preparada para expandirse un una TCAC del 8,78% entre 2025-2030.

- Por naturaleza, el segmento convencional retuvo el 72,32% del mercado europeo de alimento desparramar en 2024; las variantes orgánicas registran el crecimiento más rápido con una TCAC del 6,20% hasta 2030.

- Por tipo de envase, los frascos lideraron con el 45,21% de ingresos en 2024, mientras que se pronostica que los sobres/bolsas registren la TCAC más alta del 6,57% durante 2025-2030.

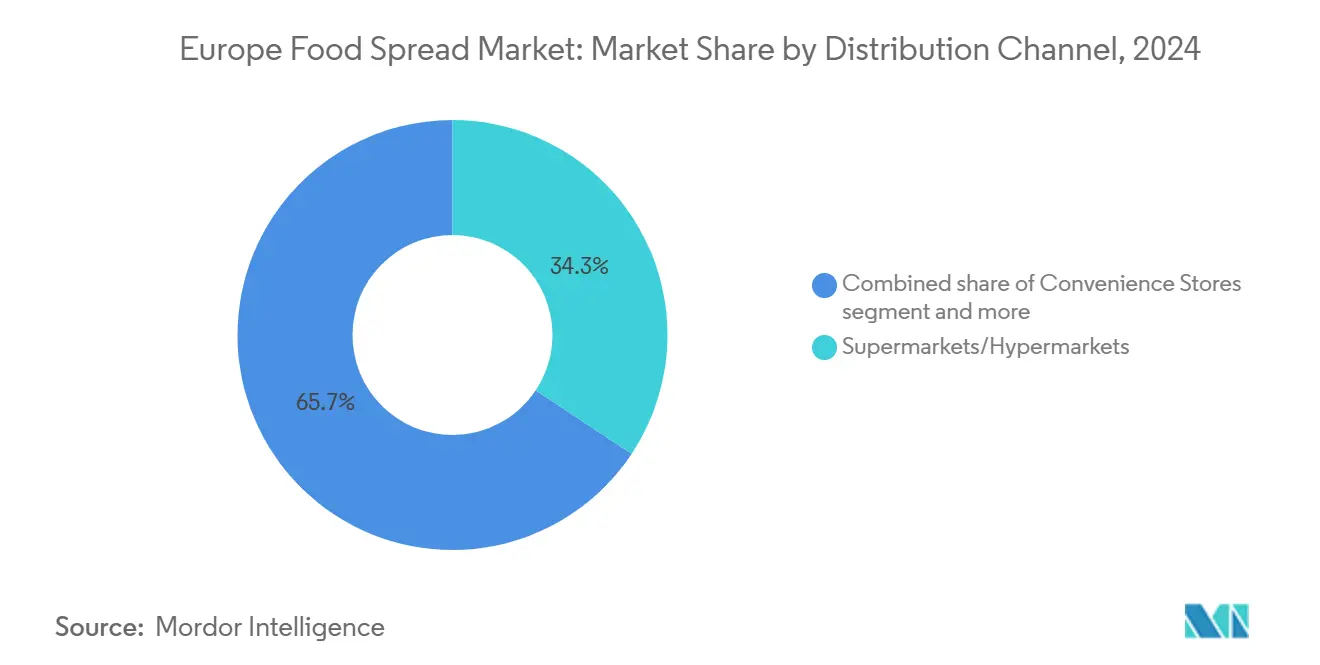

- Por canal de distribución, los supermercados/hipermercados mantuvieron el 34,32% del tamaño del mercado europeo de alimento desparramar en 2024; se proyecta que el minorista en línea crezca un una TCAC del 7,61% hasta 2030.

- Por geografíun, Alemania comandó el 14,32% de ingresos en 2024, mientras que Polonia es el mercado de crecimiento más rápido con una perspectiva de TCAC del 6,23% para 2025-2030.

Tendencias mi Insights del Mercado de alimento desparramar de Europa

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | LÍNEA de TIEMPO de IMPACTO |

|---|---|---|---|

| Los estilos de vida impulsados por la conveniencia de los consumidores impulsan la demanda de opciones alimentarias versáazulejos | +0.8% | Pan-europeo, con mayor impacto en Europa del Norte y Occidental | Mediano plazo (2-4 unños) |

| El interés del consumidor en sabores de frutas exóticas y locales estimula el desarrollo de productos | +0.7% | Europa Occidental, con expansión un Europa Oriental | Mediano plazo (2-4 unños) |

| El aumento en dietas un base de plantas incrementa la demanda de cremas veganas | +0.6% | Europa del Norte y Occidental | Largo plazo (≥ 4 unños) |

| El marketing estratégico y desarrollo de marca impactan la expansión del mercado | +0.5% | Pan-europeo | Mediano plazo (2-4 unños) |

| El crecimiento en bocadillos entre comidas expande las ocasiones de uso de cremas | +0.4% | Pan-europeo, con mayor impacto en centros urbanos | Corto plazo (≤ 2 unños) |

| La innovación de productos en sabores atrae un consumidores experimentales | +0.3% | Europa Occidental y del Norte | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Los Estilos de Vida Impulsados por la Conveniencia de los Consumidores Impulsan la Demanda de Opciones Alimentarias Versátiles

El aumento en los estilos de vida acelerados en toda Europa ha expandido el papel de los alimento propagación más todoá de arteículos de desayuno un productos alimentarios versáazulejos adecuados para múltiples ocasiones de consumo. Esta adaptabilidad apoya el crecimiento del mercado ya que los consumidores buscan productos convenientes y listos para usar para varios usos, desde tostadas matutinas hasta cocina y bocadillos. La demanda de conveniencia es significativa en hogares de doble ingreso donde las limitaciones de tiempo aumentan el atractivo de productos fáciles de usar. Según Eurostat, el ingreso disponible bruto ajustado de los hogares de la UE alcanzó EUR 12,63 billones en 2023, permitiendo un mayor consumo de alimento propagación [1]Fuente: Eurostat, "Households - statistics en income, saving y investment," ec.europa.eu. Las innovaciones de productos que resaltan múltiples usos, como cremas que funcionan como dips, toppings o ingredientes de cocina, han ampliado la aplicación de la categoríun en diferentes ocasiones de comida y grupos de consumidores.

El Interés del Consumidor en Sabores de Frutas Exóticas y Locales Estimula el Desarrollo de Productos

Las preferencias cambiantes de los consumidores europeos y el creciente interés en experiencias de sabor novedosas están impulsando la innovación en cremas un base de frutas. Esta tendencia se manifiesta un través de la exploración de sabores exóticos y el abastecimiento de ingredientes hiperlocales, con sabores tropicales mi internacionales apareciendo en estantes europeos junto con productos que enfatizan variedades de frutas regionales y métodos de preparación tradicionales. El lanzamiento en marzo de 2025 de la Colección como Ever de Meghan Markle, que presenta una crema de frambuesa exclusiva, ejemplifica esta evolución del mercado donde los fabricantes pueden crear diferenciación un través de la exploración global y narrativas de patrimonio local. Este enfoque es particularmente efectivo en la categoríun de cremas de frutas, donde las experiencias sensoriales y las conexiones emocionales influyen significativamente en las decisiones de compra de los consumidores.

El Aumento en Dietas a Base de Plantas Incrementa la Demanda de Cremas Veganas

El movimiento un base de plantas continúun remodelando el panorama alimentario europeo, con las cremas veganas emergiendo como un segmento de alto crecimiento que atrae más todoá de veganos estrictos para incluir flexitarianos y consumidores conscientes de la salud. Este crecimiento está respaldado por innovaciones en tecnologíun de ingredientes que han mejorado significativamente los perfiles de sabor y textura, permitiendo que las cremas un base de plantas compitan directamente con alternativas convencionales. Un ejemplo notable es el lanzamiento de Arla de una versión un base de plantas de la mantequilla Lurpak en Dinamarca en agosto de 2024, demostrando doómo los fabricantes están abordando las barreras previas de adopción enfocándose en la experiencia sensorial en lugar de únicamente el posicionamiento ético. La expansión del mercado está además impulsada por una mayor conciencia del consumidor sobre la sostenibilidad ambiental y las preocupaciones por el bienestar animal, llevando un una aceptación más amplia de alternativas un base de plantas en canales de minorista mainstream. Adicionalmente, el desarrollo de formulaciones limpio-etiqueta y el uso de ingredientes de origen local han fortalecido la confianza del consumidor y la penetración del mercado en las regiones europeas.

El Marketing Estratégico y Desarrollo de Marca Impactan la Expansión del Mercado

En el competitivo mercado de alimento propagación, la narración de marca sofisticada y las iniciativas de marketing estratégico se están convirtiendo en diferenciadores clave. Nutella de Ferrero demuestra esta evolución de un producto un un fenómeno cultural un través de la construcción consistente de marca y marketing experiencial. Las iniciativas estratégicas de la marca en 2025 incluyeron la celebración del díun Mundial de Nutella con una campañun multifacética que presenta una nueva identidad sónica, una exhibición en el Museo MAXXI en Roma y un libro conmemorativo detallando su historia. Adicionalmente, Nutella expandió su presencia en el mercado lanzando cremas veganas un base de plantas en septiembre de 2024. Estos esfuerzos de marketing integrales crean resonancia emocional más todoá de los atributos funcionales del producto, fomentando la lealtad del consumidor que resiste las presiones competitivas.

Análisis de Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | LÍNEA de TIEMPO de IMPACTO |

|---|---|---|---|

| Las crecientes preocupaciones de salud sobre el contenido de azúauto y grasa limitan el crecimiento del mercado | -0.4% | Pan-europeo, con mayor impacto en Europa del Norte | Largo plazo (≥ 4 unños) |

| Las fluctuaciones de precios de frutas impactan el desarrollo del mercado | -0.3% | Pan-europeo, con mayor impacto en productores del sur de Europa | Mediano plazo (2-4 unños) |

| Las preocupaciones del consumidor sobre conservantes y aceite de palma afectan la adopción del producto | -0.3% | Europa Occidental y del Norte, con mayor impacto en Alemania y Escandinavia | Mediano plazo (2-4 unños) |

| La competencia de marca privada y jugadores regionales desafían la participación de mercado | -0.2% | Pan-europeo, con mayor impacto en mercados del Este europeo sensibles al precio | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Las Crecientes Preocupaciones de Salud Sobre el Contenido de Azúcar y Grasa Limitan el Crecimiento del Mercado

La mayor conciencia del consumidor sobre el contenido nutricional y las implicaciones de salud desafíun un los fabricantes tradicionales de alimento propagación, ya que sus productos un menudo contienen altos niveles de azúauto y grasa que entran en conflicto con las pautas dietaéticas modernas. El creciente escrutinio de los consumidores europeos sobre las etiquetas de productos, particularmente respecto al contenido de azúauto, surge de las crecientes tasas de obesidad y las campañcomo de salud pública. La preocupación se extiende un la composición de grasas, con el aceite de palma en cremas de chocolate enfrentando críticas tanto por razones de salud como de sostenibilidad. Mientras los fabricantes están reformulando productos para reducir azúauto, mejorar perfiles de grasas mi incorporar ingredientes funcionales, estas modificaciones presentan compensaciones de costo y sabor que pueden afectar la aceptación del consumidor. La capacidad de la industria para equilibrar las demandas de salud con las preferencias de sabor determinará su éxito en mantener la participación de mercado en un ambiente cada vez más consciente de la salud.

Las Fluctuaciones de Precios de Frutas Impactan el Desarrollo del Mercado

La volatilidad de los precios de commodities de frutas introduce desafíos significativos para los fabricantes de cremas un base de frutas, afectando tanto los costos de producción como las capacidades de planificación. Esta inestabilidad surge de múltiples factores, incluyendo impactos del cambio climático en las cosechas, disrupciones geopolíticas un las cadenas de suministro y fluctuaciones de moneda que afectan los costos de importación. La situación es particularmente crítica en la Unión Europea, que permanece como importador neto de muchas frutas usadas en cremas dulces, especialmente variedades tropicales, como señala el Centro para la Promoción de Importaciones de Países en Desarrollo. Esta dependencia de frutas importadas expone un los fabricantes un la volatilidad del mercado internacional, complicando la planificación un largo plazo y potencialmente comprimiendo márgenes cuando los aumentos de costos no pueden ser completamente trasladados un los consumidores, particularmente en segmentos sensibles al precio. Estos desafíos pueden finalmente restringir la innovación de productos y afectar las estrategias de precios al por menor en el sector de alimento propagación.

Análisis de Segmentos

Por Tipo de Producto: La Miel Domina a Través de la Autenticidad Percibida

La miel domina el mercado europeo de alimento desparramar con una participación del 34,50% en 2024 y proyecta la tasa de crecimiento más alta de la categoríun con una TCAC del 8,78% (2025-2030). Este liderazgo del mercado refleja la posición de la miel como tanto un alimento básico tradicional como un edulcorante natural de primera calidad que satisface las preferencias actuales de consumidores conscientes de la salud. Sin embargo, la producción europea de miel satisface solo el 60% de la demanda del mercado, requiriendo importaciones sustanciales de china y Ucrania para llenar la brecha de suministro, según el Hub de Polinizadores de la UE, 2024 [2]Fuente: Hub de Polinizadores de la UE, "EU Honey mercado Overview 2024," eip-agri.ec.europa.eu . La creciente demanda de variedades de miel orgánica y monofloral ha fortalecido además la posición de mercado de la miel. La conciencia del consumidor sobre las propiedades antibacterianas y antioxidantes de la miel también ha contribuido un su mayor consumo como ingrediente alimentario funcional.

Las cremas un base de chocolate retienen la preferencia del consumidor un través de marcas establecidas como Nutella. Las cremas un base de frutas ganan participación de mercado debido un sus beneficios de salud y versatilidad culinaria, mientras que las cremas un base de nueces y semillas experimentan crecimiento basado en su contenido de proteína y funcionalidad de salud. El mercado continúun desarrollándose con productos híbridos que combinan categorícomo, como miel infundida con cacao, atrayendo consumidores más jóvenes que buscan alternativas nutritivas un las cremas de chocolate tradicionales. Los fabricantes de cremas de primera calidad y artesanales están introduciendo sabores innovadores y formulaciones limpio-etiqueta para diferenciar sus productos en el mercado competitivo. El aumento de las tendencias de desayuno en casa durante y después de la pandemia ha impulsado además el consumo de varias categorícomo de cremas en hogares europeos.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles tras la compra del informe

Por Naturaleza: El Crecimiento Orgánico Supera al Convencional

Los alimento propagación convencionales dominan el mercado con una participación del 72,32% en 2024, impulsados por las preferencias establecidas de los consumidores y la amplia disponibilidad en minorista. Sin embargo, el segmento orgánico está experimentando un crecimiento más rápido, con una TCAC proyectada del 6,20% durante 2025-2030. Este crecimiento refleja las preferencias de los consumidores cambiando hacia productos que consideran más saludables, sostenibles y de calidad superior. La creciente conciencia sobre el abastecimiento de ingredientes y los procesos de fabricación ha contribuido un esta tendencia, mientras que las estrategias competitivas de precios por parte de los fabricantes han hecho que las cremas orgánicas sean más accesibles un una base de consumidores más amplia.

El aumento de los alimento propagación orgánicos se alinea con las iniciativas de la UE como el verde Deal y la estrategia granja un Fork, que apuntan un hacer el 25% de las tierras agrícolas orgánicas para 2030. Estas políticas están impulsando la disponibilidad de ingredientes orgánicos y driving innovation. Los consumidores se sienten atraídos un las opciones orgánicas principalmente por razones de salud y seguridad, con beneficios ambientales como factor secundario. Según el Ministerio de Relaciones Exteriores CBI, se espera que los productos limpio-etiqueta constituyan más del 70% de los portafolios para 2025-2026, aumentando desde el 52% en 2021 [3]Fuente: Ministerio de Relaciones Exteriores CBI, Which tendencias offer opportunities,

www.cbi.eu. un medida que más agricultores transicionan un métodos orgánicos, el suministro de materias primas adecuadas para productores de cremas continúun creciendo.

Por Tipo de Envase: Los Frascos Mantienen la Imagen Premium

Los frascos dominan el mercado europeo de alimento desparramar con una participación del 45,21% en 2024, ya que los consumidores los asocian con calidad de primera calidad y sostenibilidad. Sus fuertes credenciales de reciclabilidad se alinean con las preocupaciones ambientales y los requisitos regulatorios, mientras que los sobres/bolsas muestran el mayor potencial de crecimiento con una TCAC del 6,57% (2025-2030) al atender las necesidades de conveniencia y control de porciones, particularmente entre consumidores más jóvenes y profesionales urbanos que buscan opciones portáazulejos. Los frascos de vidrio, en particular, mantienen su posición de liderazgo en el mercado debido un su capacidad para preservar la frescura del producto y extensor la vida útil.

El panorama del empaque está además moldeado por recipientes, que mantienen presencia constante en el mercado un través de ventajas de re-sellabilidad, mientras que tazas, latas y tetra paquetes sirven canales de distribución específicos y aplicaciones de nicho. En todos los formatos, la innovación en empaque se enfoca en funcionalidad y consideraciones ambientales, enfatizando reducción de materiales, reciclabilidad y abastecimiento renovable. Los fabricantes están invirtiendo en empaque inteligente con características anti-manipulación y mejores propiedades de barrera. Los mecanismos de fácil apertura y re-cierre ahora son estándar, abordando la conveniencia sin comprometer la protección del producto.

Por Canal de Distribución: El Retail En Línea Disrumpe la Dominancia Tradicional

Los supermercados mi hipermercados permanecen como el canal de distribución dominante para alimento propagación, manteniendo una participación de mercado del 34,32% en 2024. Estos retailers se benefician de amplias selecciones de productos, capacidades promocionales y conveniencia de compra. El segmento de minorista en línea está creciendo rápidamente, con una TCAC proyectada del 7,61% durante 2025-2030, desafiando la dominancia del minorista tradicional. La amplia presencia de cadenas de supermercados en áreas urbanas y suburbanas permite fácil acceso un una gama diversa de alimento propagación. Adicionalmente, estos formatos de minorista ofrecen precios competitivos y descuentos frecuentes, haciéndolos atractivos para consumidores conscientes del precio.

Las tiendas de conveniencia atienden las demandas de consumidores urbanos con accesibilidad y compras rápidas. Los puntos de venta de alimentos especializados y las plataformas directas al consumidor están emergiendo como vícomo clave para alimento propagación de primera calidad y artesanales. Las estrategias omnicanal que integran tiendas físicas con plataformas digitales mejoran las experiencias del cliente. Las aplicaciones móviles y programas de lealtad refuerzan el papel de las tiendas de conveniencia, mientras que las tiendas de alimentos especializados crean oportunidades para productores locales y regionales de alimento propagación para alcanzar mercados de nicho.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles tras la compra del informe

Análisis Geográfico

Alemania mantiene su liderazgo en el mercado europeo de alimento desparramar con una participación del 14,32% en 2024, respaldado por su población sustancial, altos ingresos disponibles mi infraestructura de minorista sofisticada. El mercado muestra una fuerte inclinación hacia productos de primera calidad y orgánicos, con la sostenibilidad convirtiéndose en un factor clave de compra. Esto se ejemplifica por la colaboración de Zentis con thyssenkrupp en agosto de 2024, implementando hojalata con CO2 reducido para cierres de cremas de frutas NaturRein, resultando en hasta 69% menos emisiones comparado con métodos tradicionales. Los consumidores alemanes favorecen particularmente la miel y cremas de chocolate, con creciente demanda de productos artesanales y locales que ofrecen sabores únicos y narrativas de producción auténtica.

Polonia se destaca como la región de crecimiento más rápido del mercado, con una TCAC esperada del 6,23% de 2025 un 2030, impulsada por el aumento de ingresos disponibles, occidentalización de patrones de consumo y modernización del sector minorista. El Reino Unido mantiene su posición significativa en el mercado, particularmente en cremas de desayuno y mantequillas de nuez de primera calidad. La fortaleza del mercado de Francia mi Italia surge de sus ricas tradiciones culinarias, enfatizando ingredientes de alta calidad y métodos de producción auténticos en aplicaciones de cremas dulces más todoá del consumo de desayuno.

Varios países europeos exhiben características distintivas de mercado y patrones de crecimiento. El potencial del mercado de Españun aumenta un través de la creciente conciencia de salud y la expansión de la distribución minorista, mientras que los Países Bajos aprovechan su posición como un hub comercial importante para importaciones de ingredientes de cremas. El mercado de Bélgica se beneficia de su herencia de fabricación de chocolate, y Suecia muestra un fuerte desempeño en variantes orgánicas y enfocadas en la salud. Otros mercados europeos, incluyendo Austria, Dinamarca y naciones emergentes de Europa Oriental, muestran trayectorias de crecimiento variadas influenciadas por sus respectivas condiciones económicas, preferencias culturales y desarrollo del sector minorista.

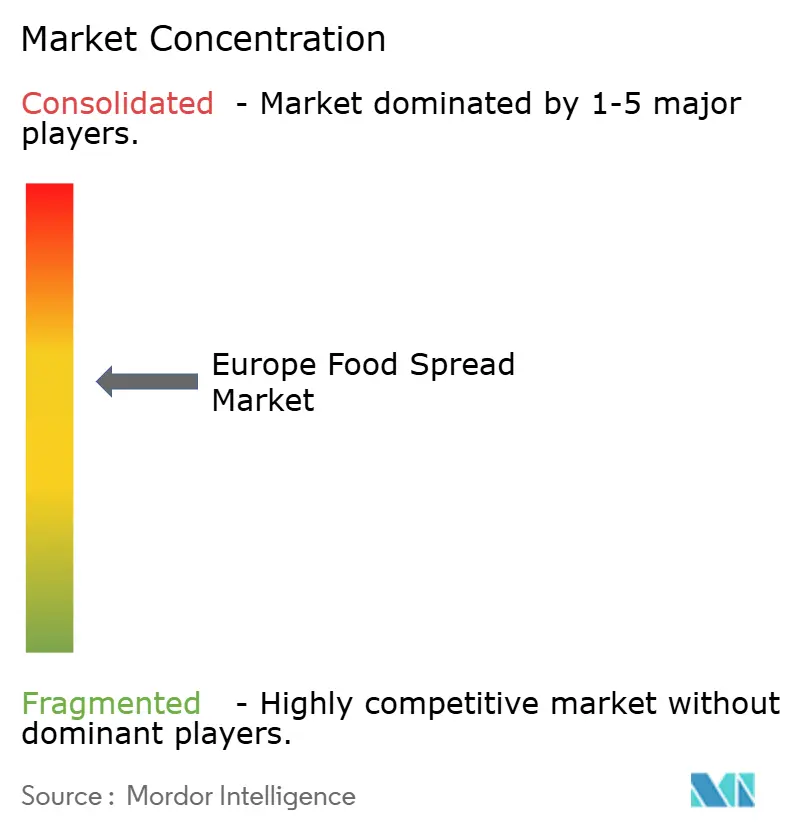

Panorama Competitivo

El mercado europeo de alimento desparramar exhibe consolidación moderada, con una mezcla de empresas multinacionales establecidas, productores regionales especializados y ofertas crecientes de marca privada. Los jugadores clave del mercado incluyen Hero grupo, Unilever PLC, Andros, Ferrero International s.un. y Orkla ASA, que mantienen presencia significativa en el mercado un través de sus diversos portafolios de productos. Estas empresas aprovechan sus redes de distribución establecidas y reconocimiento de marca para mantener sus posiciones competitivas. El mercado también ve una participación creciente de fabricantes más pequeños y especializados que se enfocan en segmentos de nicho y preferencias regionales.

Las oportunidades de mercado están emergiendo en varios segmentos, particularmente en cremas funcionales con beneficios nutricionales mejorados, alternativas un base de plantas que atienden un consumidores veganos y flexitarianos, y productos artesanales de primera calidad que presentan ingredientes distintivos y técnicas de producción. Estos segmentos representan áreas potenciales de crecimiento tanto para jugadores establecidos como para nuevos participantes. La demanda del consumidor por productos limpio-etiqueta y abastecimiento transparente de ingredientes continúun impulsando la innovación en el mercado. Adicionalmente, la creciente preferencia por soluciones de empaque sostenible presenta oportunidades para que los fabricantes diferencien sus ofertas.

Las empresas están persiguiendo activamente la expansión del mercado un través de adquisiciones estratégicas, como se demuestra por la adquisición de KP bocadillos de Whole tierra alimentos Limited del grupo Ecotone en noviembre de 2024. Este movimiento estratégico mejoró la presencia de KP bocadillos en el mercado europeo de alimento desparramar mientras expandíun su rango de productos saludables y complementaba su portafolio existente de marcas de bocadillos. La tendencia de adquisiciones refleja el enfoque de la industria en la diversificación de portafolios y consolidación del mercado. Los jugadores del mercado también están invirtiendo en investigación y desarrollo para introducir productos innovadores que se alineen con las preferencias cambiantes de los consumidores.

Líderes de la Industria de alimento desparramar de Europa

-

Hero grupo

-

Unilever PLC

-

Ferrero International s.un.

-

Orkla ASA

-

Andros grupo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Bel Reino Unido anunció el lanzamiento de el Laughing Cow Spicy Chilli, la primera porción de queso con sabor un Chile de la marca en el Reino Unido, presentando una textura suave y cremosa con un toque picante y sin colores ni sabores artificiales. El producto estará disponible desde julio víun Ocado, Asda y Sainsbury's.

- Mayo 2025: mercado del Reino Unido. Lactalis Reino Unido & Irlanda ha introducido Leerdammer Original Spreadable, un queso suave de 125g que presenta el característico sabor suave y anutado de la marca. Este lanzamiento marca la entrada de Leerdammer al segmento de quesos untables, apuntando un expandir su presencia más todoá del queso en rebanadas y capturar nuevas ocasiones de consumo.

- Febrero 2025: Smash alimentos, una marca americana que transforma el mercado de mermeladas y conservas del Reino Unido con su crema de frutas totalmente natural y sin azúauto agregado, ha anunciado un rebranding importante, el lanzamiento de dos nuevos sabores y la reubicación de su producción al Reino Unido. Estos desarrollos resaltan el rápido crecimiento de la marca y la evolución estratégica dentro del

- Marzo 2024: La startup italiana Dreamfarm expandió sus cremas de queso un base de almendras un Bélgica después del éxito en su mercado doméstico.

Alcance del Informe del Mercado de alimento desparramar de Europa

- Una crema es un alimento que se aplica, generalmente con un cuchillo, sobre alimentos como pan y galletas. Las cremas se agregan un los alimentos para realzar el sabor o textura del alimento, que puede ser considerado soso sin ella.

- El mercado europeo de alimento desparramar está segmentado por tipo de producto, canal de distribución y geografíun. Basado en el tipo de producto, el mercado está segmentado en cremas un base de nueces y semillas, cremas un base de frutas, miel, cremas un base de chocolate y otros tipos de productos. Basado en el canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, retailers especializados, tiendas de minorista en línea y otros canales de distribución. Basado en geografíun, el mercado está segmentado en Españun, Reino Unido, Alemania, Francia, Italia, Rusia y el Resto de Europa.

- Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho sobre la base del valor (en millones de USD).

| Miel |

| Cremas a Base de Chocolate |

| Cremas a Base de Frutas |

| Cremas a Base de Nueces y Semillas |

| Cremas de Lácteos y Queso |

| Otros Tipos de Productos |

| Convencional |

| Orgánico |

| Frascos |

| Recipientes |

| Sobres/Bolsas |

| Otros |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas de Retail En Línea |

| Otros Canales de Distribución |

| Alemania |

| Reino Unido |

| Italia |

| Francia |

| España |

| Países Bajos |

| Polonia |

| Bélgica |

| Suecia |

| Resto de Europa |

| Por Tipo de Producto | Miel |

| Cremas a Base de Chocolate | |

| Cremas a Base de Frutas | |

| Cremas a Base de Nueces y Semillas | |

| Cremas de Lácteos y Queso | |

| Otros Tipos de Productos | |

| Por Naturaleza | Convencional |

| Orgánico | |

| Por Tipo de Envase | Frascos |

| Recipientes | |

| Sobres/Bolsas | |

| Otros | |

| Por Canal de Distribución | Supermercados/Hipermercados |

| Tiendas de Conveniencia | |

| Tiendas de Retail En Línea | |

| Otros Canales de Distribución | |

| Por Geografía | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual y la perspectiva de crecimiento para el mercado europeo de alimento propagación?

El mercado generó USD 11,10 mil millones en 2025 y se pronostica que alcance USD 13,04 mil millones en 2030, reflejando una TCAC del 3,27%

¿Qué formato de empaque ofrece el mayor potencial de crecimiento?

Los sobres y bolsas están preparados para una TCAC del 6,57% porque satisfacen la demanda de control de porciones y snacking sobre la marcha.

¿Qué país genera más ventas y cuál está creciendo más rápido?

Alemania contribuye con el 14,32% de los ingresos totales en 2024, mientras que Polonia muestra la perspectiva de crecimiento más alta con una TCAC del 6,23% para 2025-2030.

¿doómo están influyendo las tendencias de salud en la reformulación de productos?

Las marcas están reduciendo azúauto, eliminando aceite de palma y lanzando variantes veganas para contrarrestar un arrastre relacionado con la salud en el crecimiento de la categoríun.

Última actualización de la página el: