Análisis de mercado de sincronización y uso compartido de archivos empresariales

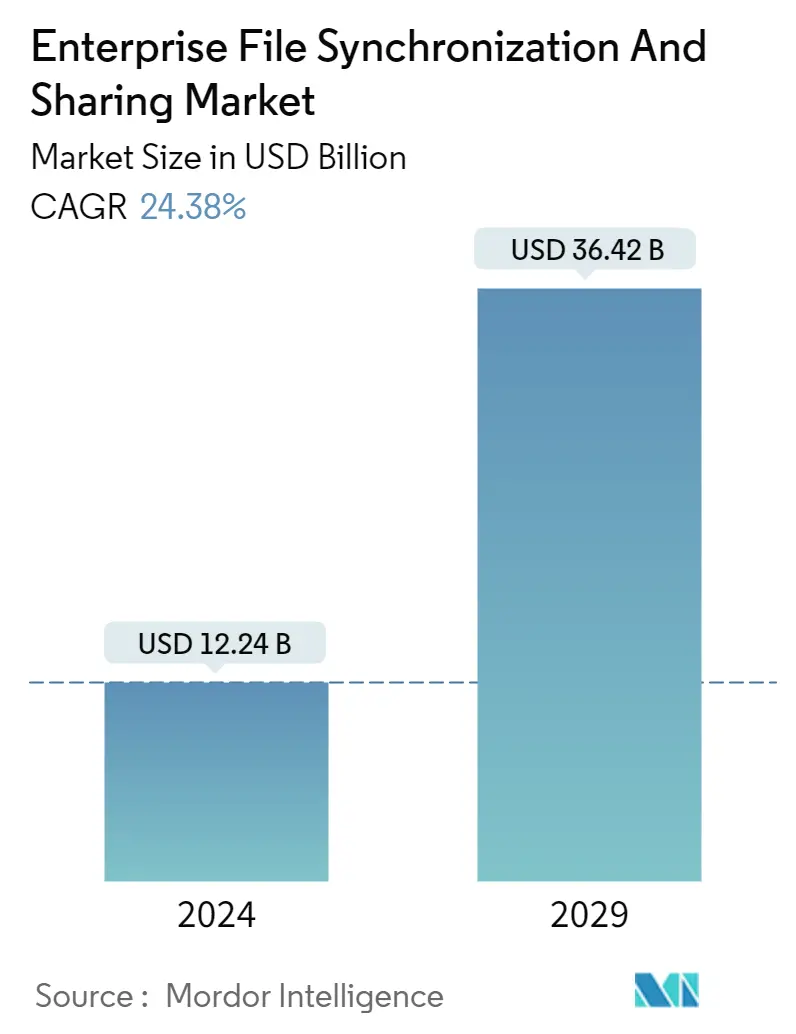

El tamaño del mercado de sincronización e intercambio de archivos empresariales se estima en 12,24 mil millones de dólares en 2024, y se espera que alcance los 36,42 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 24,38% durante el período previsto (2024-2029).

La sincronización y el uso compartido de archivos empresariales (EFSS) es un servicio de software que permite a las organizaciones sincronizar y compartir documentos, fotografías, vídeos y archivos de forma segura.

- Las organizaciones adoptan estas tecnologías para ayudar a los empleados a evitar el uso de aplicaciones y software de intercambio de archivos basados en el consumidor para almacenar, acceder y administrar para garantizar la seguridad de los datos. Por ejemplo, una estación de trabajo empresarial utiliza predominantemente Windows, Mac OS y Linux OS. Por el contrario, sus empleados utilizan dispositivos móviles, como tabletas y teléfonos inteligentes, y utilizan Android e iOS como sistemas operativos dominantes. Crea un desafío considerable para una organización/institución crear una solución que respalde estas plataformas. Esto llevó al surgimiento de múltiples actores en el mercado que ofrecen soluciones EFSS.

- Las empresas utilizan EFSS para mejorar la gestión de contenidos, la colaboración y el intercambio seguro de archivos e incluyen funciones como comentarios en vivo, seguimiento de versiones de documentos y gestión de procesos de flujo de trabajo para ayudar a los usuarios a almacenar, editar, revisar y compartir archivos.

- También ofrece la opción de realizar un seguimiento y localización del documento relacionado con cualquier factura u orden en auditoría. Las grandes empresas que utilizan EFSS requieren flexibilidad para agregar políticas de acceso que gobiernen la accesibilidad de la organización para acceder a contenido específico. Estos productos incluyen capacidades de seguridad, como autenticación, cifrado de datos, contenedorización y funciones de seguimiento para proteger los datos empresariales. Las empresas han estado tratando de mejorar la eficiencia de su trabajo interno ahorrando a sus empleados el tiempo consumido en colaboración, ya que estas soluciones permiten la colaboración en tiempo real y el intercambio de ideas.

- La creciente adopción de la política BYOD está impulsando el mercado. Las crecientes tendencias en el lugar de trabajo móvil y digital han impulsado positivamente el crecimiento del mercado. Las herramientas de sincronización e intercambio de archivos se han convertido en un recurso esencial que permite la productividad para trabajadores de la información cada vez más móviles, impulsados por la política BYOD.

- Con la creciente demanda de seguridad de la información y el contenido, las empresas buscan soluciones más avanzadas que la nube. Las debilidades de la seguridad en la nube incluyen robos, ataques sofisticados contra el proveedor de aplicaciones y la incapacidad de monitorear los datos que se mueven hacia y desde las aplicaciones. Para superarlos, las empresas están lanzando nuevas soluciones.

- Sin embargo, las organizaciones también alientan la distribución de su hardware para los modelos de trabajo híbridos predominantes para garantizar la seguridad de los datos y la calidad del trabajo. Tales medidas amenazan potencialmente al mercado EFSS, limitando el crecimiento precedente con conceptos como BYOD. Las empresas siguen utilizando soluciones EFSS en sus dispositivos propietarios para el trabajo remoto.

- Además, se anticipó que la pandemia de COVID-19 en todo el mundo aumentaría la demanda de sincronización e intercambio de archivos empresariales, especialmente entre los sectores de TI y telecomunicaciones, debido a la viabilidad de que los empleados trabajen desde casa. Esto impulsó significativamente la demanda de soluciones más seguras de acceso, sincronización y uso compartido de archivos empresariales. Como resultado del ataque de la FMH, las empresas fueron testigos de un aumento en las ventas, proporcionando múltiples puntos de acceso y funciones de nueva era para garantizar un desempeño fluido y de misión crítica en las organizaciones de los clientes.

Tendencias del mercado de sincronización y uso compartido de archivos empresariales

Se espera que el segmento BFSI represente una participación de mercado significativa

- Las instituciones financieras intensivas en capital generalmente tienen múltiples líneas de negocios, lo que lleva a varias soluciones y funciones tecnológicas desconectadas. Esto ha creado una demanda de aplicaciones unificadas dentro de la organización en general.

- La mayoría de los actores de BFSI invierten en EFSS para desarrollar soluciones bancarias de misión crítica para la evaluación y mitigación de riesgos en las perspectivas comerciales evitando la menor filtración de datos. La gestión de contenido en la nube, la gestión de datos y seguridad, y el uso de soluciones no autorizadas para compartir archivos fuera del firewall se han convertido en funciones principales del EFSS para su implementación en los sectores bancario y de seguros. Las instituciones bancarias han realizado importantes inversiones.

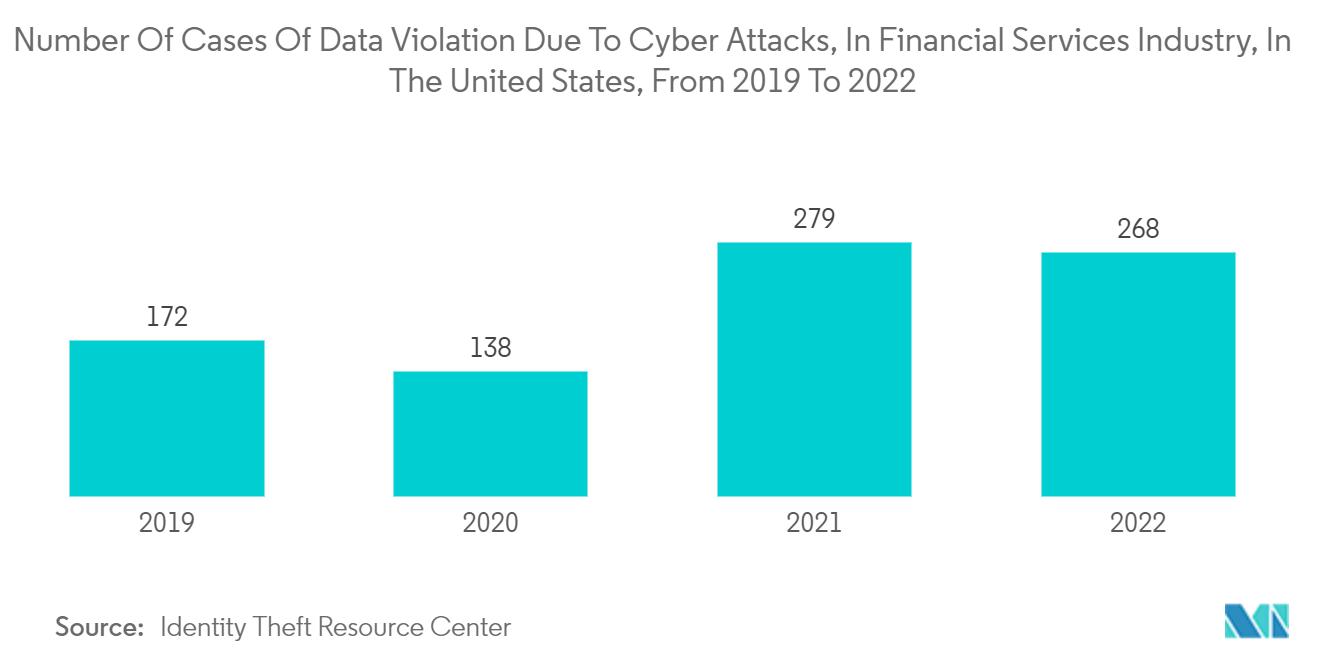

- Además, las crecientes violaciones de datos y los incidentes de robo de identidad hacen que sea inmensamente importante que las empresas opten por una gestión activa de archivos, especialmente en el sector bancario.

- El sector BFSI representó la mayoría de los registros confidenciales expuestos. Según moneycontrol.com, en agosto de 2022, el Ministro de Estado de la India en el Ministerio de Finanzas mencionó que el gobierno registró 248 violaciones de datos exitosas, incluidas violaciones de datos de tarjetas y otros robos de datos comerciales y no comerciales en la India. Estas cifras sugieren la necesidad de un acceso a la nube estricto y sólido y de un software de gestión remota de archivos en el sector bancario.

- Así, el mercado estudiado ha ido ganando terreno. Muchos bancos han estado ofreciendo servicios avanzados de sincronización e intercambio de archivos, que son compatibles con su arquitectura y capacidades de TI existentes para proteger los datos en todos los dispositivos de acceso, incluido el monitoreo, la prevención y la resolución de cualquier caso de fuga de datos.

- Lockton (firma de seguros de EE. UU.), una de las firmas de corretaje de seguros de propiedad privada más destacadas con más de 5.600 asociados y más de 48.000 clientes, proporcionó acceso exclusivo para compartir archivos con expertos. Lockton utilizó ShareFile, una solución de DropBox, como solución única para abordar los requisitos de movilidad y al mismo tiempo permitir compartir archivos de forma fácil y segura con sus clientes.

Se espera que América del Norte tenga una participación importante

- La región alberga importantes mercados de servicios gestionados, servicios profesionales, nube, TI y telecomunicaciones, y comercio minorista debido a la presencia de países como Estados Unidos y Canadá. Estados Unidos tiene una participación significativa en TI y telecomunicaciones y sus sectores de apoyo, que pueden crecer aún más durante el período previsto. La penetración de BYOD y dispositivos inteligentes en todo el mundo está impulsando significativamente el crecimiento del mercado de EFSS. Estados Unidos tiene una participación destacada en las ventas de dispositivos inteligentes.

- La demanda de servicios gestionados de la región es otro factor impulsor de EFSS, ya que cada vez más empresas optan por subcontratar funcionalidades no básicas. La región también alberga importantes proveedores en el espacio de servicios gestionados, y dichos proveedores están creciendo aún más para aumentar sus capacidades.

- Los proveedores de EFSS, como Microsoft, Dropbox, Citrix, Google, VMware, etc., se concentran en Estados Unidos. Debido a estos escenarios, la región está impulsando la demanda. Además, se espera que América del Norte obtenga una importante generación de ingresos debido a la alta tasa de desarrollo de las pequeñas y medianas empresas. Las pymes de la región están integrando cada vez más tecnologías modernas, como la telefonía móvil y la nube, dentro de los EFSS convencionales, lo que ofrece beneficios de costos.

- El creciente número de empresas que atienden a clientes globales y locales aumenta las preocupaciones sobre la privacidad de los datos. Los gobiernos de la región están tomando ciertas medidas para regular la privacidad de los datos de los ciudadanos. Por ejemplo, la Ley de Privacidad del Consumidor de California (CCPA) entró en vigor en enero de 2020 y se aplica a una empresa que recopila y procesa datos de residentes de California o hace negocios en California. La CCPA también otorga derechos a los consumidores similares a los del RGPD, incluida la divulgación de información personal y las solicitudes de datos personales.

- Además, la ley canadiense Ley de Protección de Información Personal y Documentos Electrónicos (PIPEDA) hace cumplir la privacidad de los datos y regula cómo las organizaciones del sector privado recopilan, utilizan y divulgan información personal en sus negocios. Debido a estos acontecimientos y a la creciente demanda regional, muchos proveedores se centran en sus operaciones regionales y operaciones transfronterizas, que además necesitan medidas aún más estrictas para evitar violaciones de datos, dirigidas a una gestión fluida de archivos y datos.

Descripción general de la industria de sincronización y uso compartido de archivos empresariales

El mercado de sincronización e intercambio de archivos empresariales está muy fragmentado y es intensamente competitivo. Los jugadores utilizan estrategias como lanzamientos de nuevos productos, asociaciones, expansiones y otras para aumentar su presencia en este mercado. Los jugadores comparten recursos para beneficio mutuo. Las empresas clientes aprovechan las soluciones que ofrecen los proveedores de servicios para reforzar algunas funcionalidades importantes.

En junio de 2022, Elastic lanzó Elastic Security for Cloud para identificar automáticamente amenazas como riesgos de implementación y tiempo de ejecución. El lanzamiento también permitió a los analistas aplicar la seguridad en la nube con la gestión de la postura de seguridad de Kubernetes (KSPM), con puntos de referencia de seguridad como los controles del Centro de Seguridad de Internet (CIS). Se esperaba que el mercado de EFSS evolucionara a medida que más organizaciones se centraran en la transformación digital, mejorando la productividad interna mediante la adopción de nuevas tecnologías y la eliminación de procesos en papel.

En mayo de 2022, Citrix Systems Inc se asoció con Microsoft Corporation para combinar su tecnología de experiencia de usuario de alta definición (HDX), flexibilidad del ecosistema y control de políticas de TI con Windows 365, una importante PC en la nube que ofrece a los administradores de TI licencias de usuario y empleados de Citrix. Esto también les permitió cambiar a través de Microsoft Endpoint Manager y windows365.microsoft.com.

Líderes del mercado de sincronización y uso compartido de archivos empresariales

Box, Inc.

Citrix Systems, Inc.

Dropbox, Inc.

Microsoft Corporation

Google Inc. (Alphabet Inc.)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sincronización e intercambio de archivos empresariales

- Junio de 2022 Los ayuntamientos londinenses de Royal Borough of Kingston upon Thames y London Borough of Sutton se asocian con Citrix Systems Inc. para aprovechar Citrix Virtual Apps and Desktops a través de Citrix Cloud, lo que permite a más de 5000 empleados prestar servicios a más de 400 000 electores. Esto permitió a los empleados acceder a los recursos del cliente, siempre que fuera necesario, para realizar el trabajo de forma remota.

- Mayo de 2022 Movebot (desarrollado por Couchdrop Limited) y Dropbox Inc. firmaron una asociación estratégica que permite a usuarios individuales, de equipos y empresariales migrar datos de otras nubes a Dropbox de forma rápida y segura. El acuerdo global convirtió a Movebot en el proveedor de soluciones de migración de datos preferido de Dropbox.

Segmentación de la industria de sincronización y uso compartido de archivos empresariales

El servicio empresarial de sincronización e intercambio de archivos permite a los usuarios guardar archivos como documentos, fotos y videos en la nube o en el almacenamiento local y luego acceder a ellos en otros dispositivos informáticos con varias personas. Debido a las crecientes preocupaciones sobre privacidad y seguridad, la demanda de servicios para organizaciones de todos los tamaños está creciendo, lo que comprende varios usuarios finales verticales, como telecomunicaciones y TI, BFSI, comercio minorista y fabricación.

El mercado de sincronización e intercambio de archivos empresariales está segmentado por servicio (servicios gestionados, servicios profesionales), tamaño de la empresa (pequeñas y medianas empresas, grandes empresas), implementación (nube, local), usuario final vertical (TI y telecomunicaciones, Banca, servicios financieros y seguros, comercio minorista, manufactura, educación, gobierno) y geografía (América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Servicio gestionado |

| Servicio profesional |

| Pequeñas y medianas empresas |

| Grandes Empresas |

| En la premisa |

| Nube |

| TI y telecomunicaciones |

| Banca, Servicios Financieros y Seguros |

| Minorista |

| Fabricación |

| Educación |

| Gobierno |

| Otras verticales de usuario final |

| América del norte |

| Europa |

| Asia-Pacífico |

| América Latina |

| Medio Oriente y África |

| Servicio | Servicio gestionado |

| Servicio profesional | |

| Tamaño de la empresa | Pequeñas y medianas empresas |

| Grandes Empresas | |

| Tipo de implementación | En la premisa |

| Nube | |

| Usuario final Vertical | TI y telecomunicaciones |

| Banca, Servicios Financieros y Seguros | |

| Minorista | |

| Fabricación | |

| Educación | |

| Gobierno | |

| Otras verticales de usuario final | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de EFSS

¿Qué tamaño tiene el mercado EFSS?

Se espera que el tamaño del mercado EFSS alcance los 12,24 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 24,38% hasta alcanzar los 36,42 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado EFSS?

En 2024, se espera que el tamaño del mercado EFSS alcance los 12,24 mil millones de dólares.

¿Quiénes son los actores clave en el mercado EFSS?

Box, Inc., Citrix Systems, Inc., Dropbox, Inc., Microsoft Corporation, Google Inc. (Alphabet Inc.) son las principales empresas que operan en el mercado de sincronización e intercambio de archivos empresariales.

¿Cuál es la región de más rápido crecimiento en el mercado EFSS?

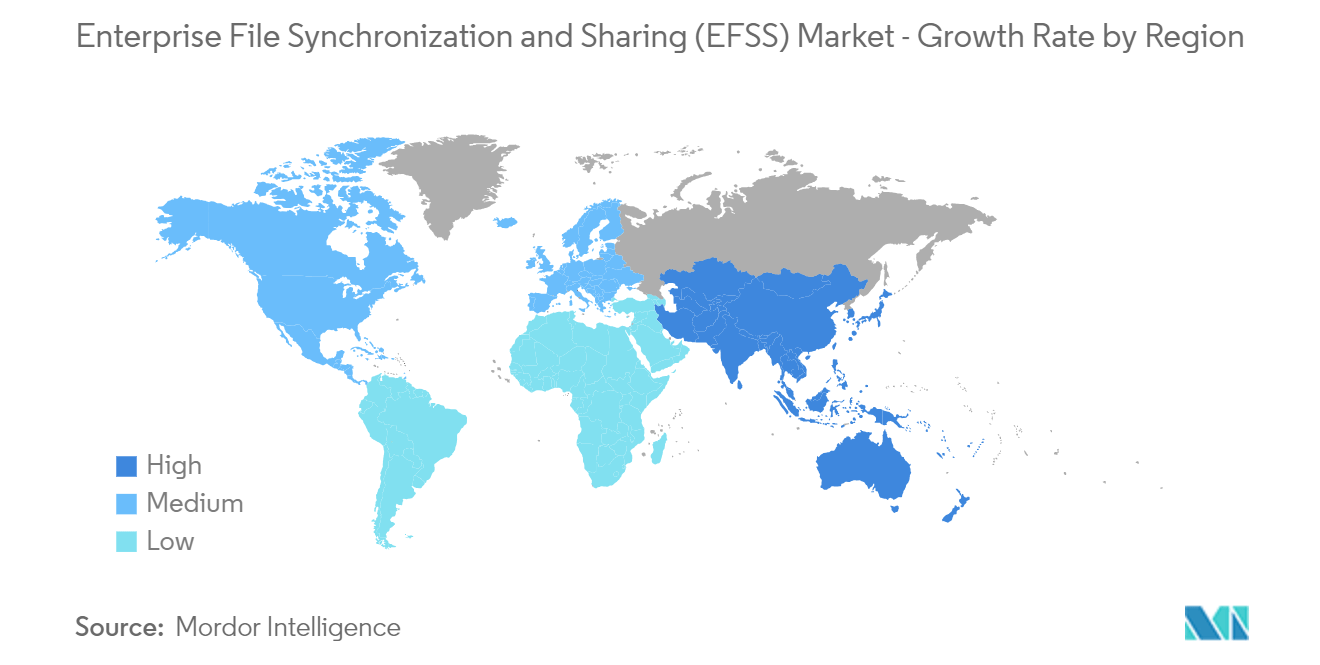

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado EFSS?

En 2024, América del Norte representará la mayor cuota de mercado en el mercado EFSS.

¿Qué años cubre este mercado EFSS y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado EFSS se estimó en 9.840 millones de dólares. El informe cubre el tamaño histórico del mercado de EFSS para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de EFSS para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria EFSS

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sincronización e intercambio de archivos empresariales en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sincronización e intercambio de archivos empresariales incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.