Tamaño y Participación del Mercado de Electrónica Médica

Análisis del Mercado de Electrónica Médica por Mordor Intelligence

El tamaño del Mercado de Electrónica Médica se estima en 10,33 mil millones de USD en 2025, y se espera que alcance 14,53 mil millones de USD en 2030, con una TCAC del 7,06% durante el período de pronóstico (2025-2030).

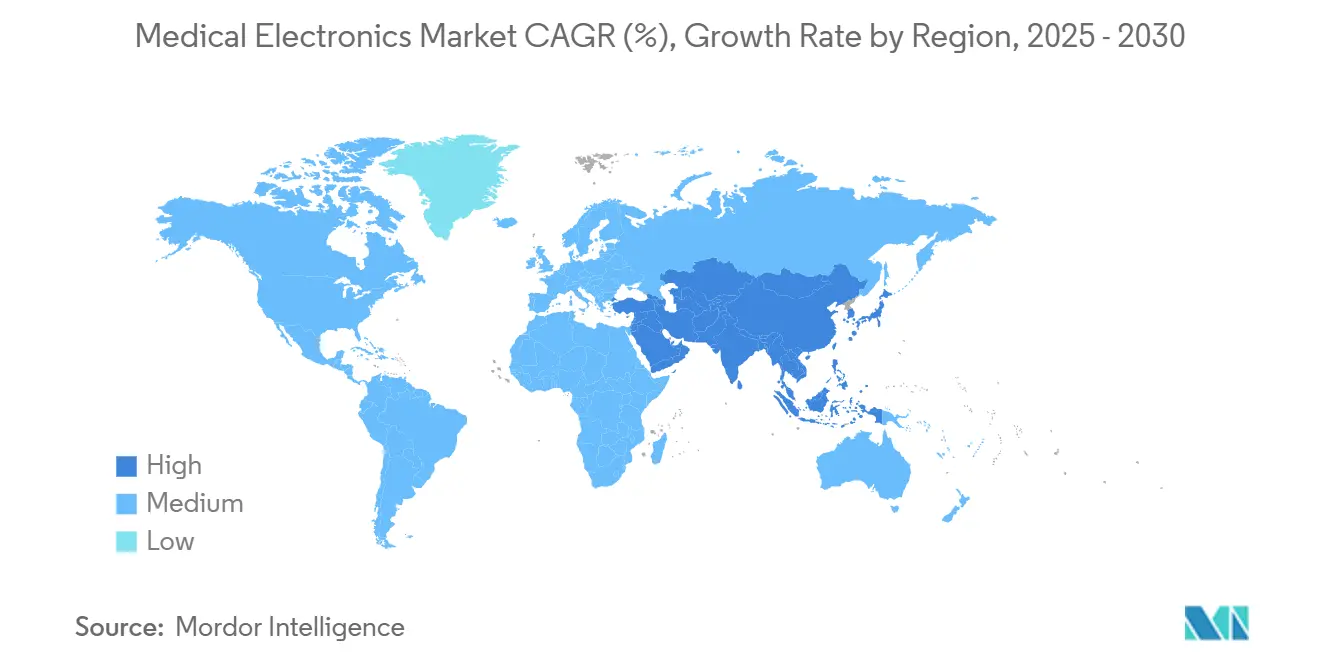

La expansión está impulsada por la modernización regulatoria, el rápido cambio hacia modelos de hospital-en-casa que reducen los costes de atención en un 30%, y la adopción acelerada de soluciones de diagnóstico y monitorización habilitadas por IA. La demanda se intensifica ya que cerca del 20% de la población mundial tendrá 60 años o más en 2030, creando requerimientos sostenidos para atención continua y descentralizada. La inestabilidad del suministro de semiconductores y las reglas de ciberseguridad cada vez más estrictas moderan el crecimiento pero simultáneamente estimulan la diversificación de proveedores, la relocalización y el rediseño de productos. Asia-Pacífico lidera con una TCAC del 17,79%, América del Norte mantiene el liderazgo tecnológico bajo nuevos mandatos de ciberseguridad de la FDA, y Europa equilibra la innovación con demandas complejas de cumplimiento.

Puntos Clave del Informe

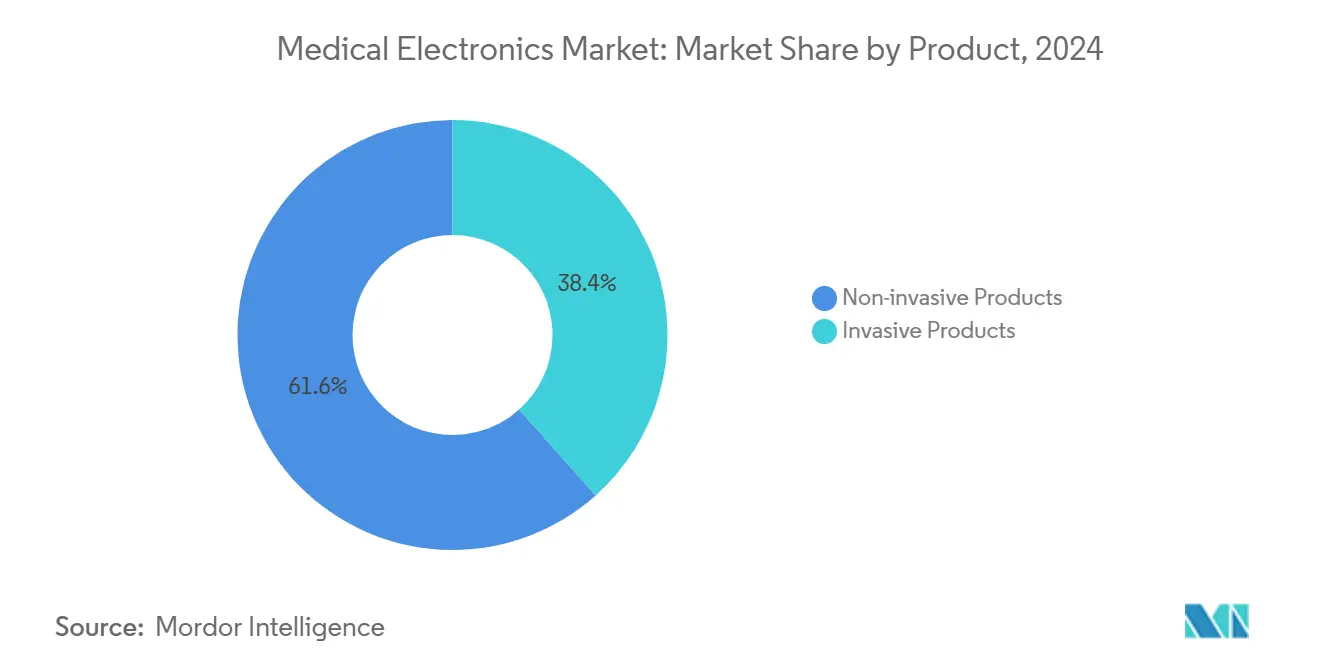

- Por producto, los dispositivos no invasivos lideraron con el 61,56% de participación del mercado de electrónica médica en 2024, mientras que los dispositivos portátiles y basados en parches se proyectan expandir a una TCAC del 13,28% hasta 2030.

- Por aplicación, la monitorización capturó un crecimiento del 14,62%, superando a los diagnósticos con un 46,72% de participación de ingresos en 2024.

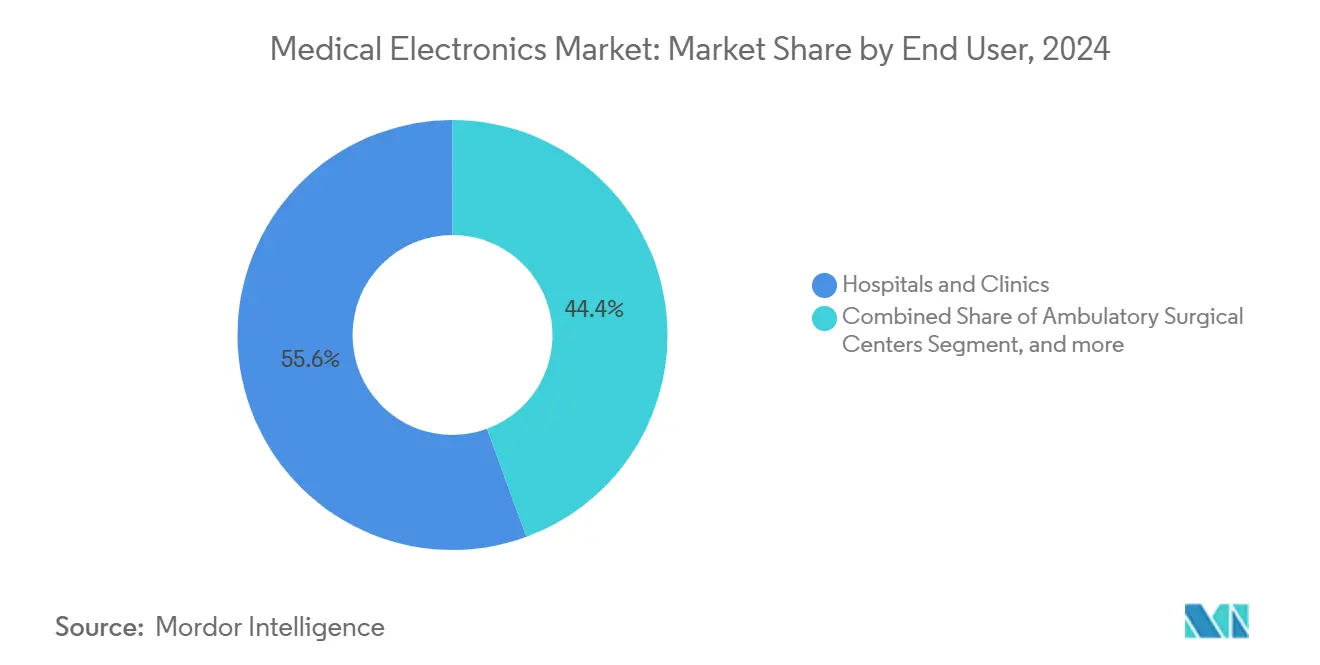

- Por usuario final, los hospitales y clínicas mantuvieron el 55,62% del tamaño del mercado de electrónica médica en 2024, mientras que la atención sanitaria domiciliaria se prevé que aumente a una TCAC del 14,96% hasta 2030.

- Por geografía, Asia-Pacífico representó la región de crecimiento más rápido con una TCAC del 17,79%, mientras que América del Norte comandó el 33,89% de participación de ingresos en 2024.

Tendencias e Insights del Mercado Global de Electrónica Médica

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Población Geriátrica Creciente | +1.8% | Global; más alto en América del Norte, Europa, Japón | Largo plazo (≥ 4 años) |

| Adopción Generalizada de Tecnologías de Imagen Diagnóstica | +1.2% | América del Norte y UE lideran; rápida adopción en Asia-Pacífico | Medio plazo (2-4 años) |

| Avances Tecnológicos en Miniaturización de Sensores | +1.5% | Global; principales centros de I+D en Estados Unidos, Alemania, Japón | Medio plazo (2-4 años) |

| Prevalencia Creciente de Enfermedades Crónicas | +1.4% | Global; más aguda en mercados desarrollados | Largo plazo (≥ 4 años) |

| Integración de IA y Analítica Edge | +0.9% | Adopción temprana en América del Norte y UE; expandiendo en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Surgimiento de Modelos de Atención Hospital-En-Casa | +0.7% | América del Norte lidera; programas piloto en UE | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Población Geriátrica Creciente

Una demografía senior en expansión eleva las necesidades de tratamiento de por vida y multiplica la demanda de monitorización cardíaca y metabólica no invasiva. Cerca del 80% de los adultos mayores viven independientemente, impulsando la adopción de sensores remotos que transmiten signos vitales en tiempo real a los clínicos. Parches miniaturizados como las plataformas Medical Blackbox entregan alertas automatizadas que se ajustan a las limitaciones de usabilidad de los seniors. Mientras los gobiernos priorizan estrategias de "envejecer en casa", los fabricantes de dispositivos continúan refinando la vida de la batería, interfaces intuitivas y algoritmos de detección de caídas para satisfacer las necesidades de atención domiciliaria a largo plazo.

Adopción Generalizada de Tecnologías de Imagen Diagnóstica

La aprobación de la FDA de herramientas de IA como CLAIRITY BREAST, que pronostica el riesgo de cáncer de mama a cinco años a partir de mamografías de rutina, ilustra un paradigma diagnóstico que se mueve hacia la medicina predictiva. GE Healthcare invierte más de 1 mil millones de USD anuales en imagen habilitada por IA, agregando aplicaciones como Flyrcado para escaneos de perfusión miocárdica.[1]GE Healthcare, "GE Healthcare Reports First-Quarter 2025 Results," gehealthcare.com Las próximas redes 6G pretenden transmitir archivos de radiología instantáneamente a través de plataformas en la nube, mejorando el tiempo de respuesta de informes y reduciendo escaneos repetidos. Los proveedores cambian presupuestos de capital hacia suites de imagen que integran triaje algorítmico, reduciendo el costo por procedimiento por paciente mientras aumentan el rendimiento.

Avances Tecnológicos en Miniaturización de Sensores

El marcapasos biorreabsorbible más pequeño del mundo, desarrollado por la Universidad Northwestern, muestra cómo la electrónica sub-milimétrica desbloquea terapias que los factores de forma tradicionales no pueden entregar.[2]Northwestern University, "Bio-resorbable Miniature Pacemaker Demonstrated in Preclinical Studies," northwestern.edu Los sensores de presión MEMS ahora permiten que los dispositivos portátiles de grado consumidor logren una precisión ≥99% en el seguimiento de presión arterial. Los parches inteligentes que incorporan reservorios de medicamentos micro-fluídicos automatizan la terapia cardiovascular basada en datos hemodinámicos en vivo. Los polímeros conductivos autoensambláticos reducen los pasos de ensamblaje, acortando los ciclos de producto y mejorando la confiabilidad.

Prevalencia Creciente de Enfermedades Crónicas

Las enfermedades crónicas impulsan la mayor parte del gasto sanitario en economías de altos ingresos, obligando a los hospitales a adoptar contratos de atención basados en valor. El estimulador de médula espinal Inceptiv de circuito cerrado aprobado por la FDA de Medtronic ajusta la corriente en tiempo real usando retroalimentación biológica, ilustrando la demanda de terapéuticos adaptativos.[3]Medtronic plc, "Medtronic Announces Fiscal 2025 Results," medtronic.com La división de red de quinta generación (5G) aumenta la confiabilidad del ancho de banda para que los clínicos puedan depender de telemetría 24/7 sin pérdida de paquetes. Estas economías posicionan la monitorización continua como una estrategia de primera línea para reducir admisiones de emergencia y el incumplimiento de medicamentos.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Marcos Regulatorios Estrictos | -1.2% | Global; la intensidad varía por región | Medio plazo (2-4 años) |

| Altos Costes de Inversión Inicial y Mantenimiento | -0.8% | Global; especialmente desafiante en mercados emergentes | Largo plazo (≥ 4 años) |

| Volatilidad en las Cadenas de Suministro de Semiconductores | -0.9% | Global; fabricación concentrada en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Crecientes Costes de Cumplimiento de Ciberseguridad y Privacidad de Datos | -0.6% | América del Norte y UE lideran nuevos requisitos | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Marcos Regulatorios Estrictos

Las reglas de la FDA efectivas desde octubre de 2023 requieren que cada dispositivo conectado incluya un plan de gestión de ciberseguridad, una lista de materiales de software y procesos de vulnerabilidad post-mercado. Las tarifas de cumplimiento y ciclos de revisión más largos aumentan las barreras para las start-ups y extienden los presupuestos de I+D de empresas de nivel medio. En paralelo, el EU MDR 2017/745 extiende los plazos de presentación en 12-18 meses para muchos solicitantes, concentrando las aprobaciones entre grandes fabricantes con departamentos regulatorios globales.

Altos Costes de Inversión Inicial y Mantenimiento

Construir una fundición avanzada de semiconductores para electrónica médica puede exceder 1 mil millones de USD, mientras que los gastos operativos continuos en EE.UU. o UE se sitúan 10-35% más altos que los pares asiáticos. Las interrupciones de la cadena de suministro elevan los costes de flete hasta un 20% y requieren stock de reserva estratégico, elevando las necesidades de capital de trabajo. La escasez de talento en micro-fabricación e ingeniería de firmware amplía las primas salariales y alarga los ciclos de reclutamiento.

Análisis de Segmentos

Por Producto: El Dominio No Invasivo Impulsa la Innovación

Los dispositivos no invasivos entregaron el 61,56% de participación del mercado de electrónica médica en 2024 ya que los clínicos favorecieron diagnósticos sin dolor que reducen el riesgo de infección. Las plataformas de RMN, TC y rayos X ahora incluyen motores de IA que automáticamente marcan anomalías y reducen la exposición a radiación. El tamaño del mercado de electrónica médica para dispositivos portátiles y basados en parches se proyecta avanzar a una TCAC del 13,28%, respaldado por chipsets que ahorran batería y vías de la FDA para uso de consumo sin receta.

Las soluciones invasivas mantienen importancia estratégica para el manejo del ritmo, terapia del dolor y endoscopia cuando las alternativas no invasivas permanecen inadecuadas. Los grabadores de bucle implantables apoyan la monitorización cardíaca hasta por tres años, mientras que los marcapasos reabsorbibles emergentes prometen recuperación libre de dispositivos postoperatorios. Los estimuladores de circuito cerrado en tiempo real como Inceptiv personalizan las corrientes de terapia y extienden la vida de la batería a través de algoritmos adaptativos. La complejidad procedural y los requisitos de esterilidad moderan el crecimiento volumétrico pero aseguran demanda perdurable en suites quirúrgicas especializadas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Monitorización Supera a los Diagnósticos Tradicionales

Los diagnósticos comandaron el 46,72% de ingresos en 2024, pero las aplicaciones de monitorización se prevé que se expandan un 14,62% anualmente ya que los pagadores incentivan sistemas de alerta temprana que reducen readmisiones. El tamaño del mercado de electrónica médica para monitorización hospital-en-casa está aumentando al compás de códigos de reembolso que cubren la recolección remota de signos vitales.

La integración de algoritmos habilitados por IA difumina los límites entre detección y prevención, con herramientas como CLAIRITY BREAST que simultáneamente examinan y califican el riesgo. Los dispositivos terapéuticos se fusionan con sensores para crear parches de administración de medicamentos que administran medicación solo cuando la biometría cruza umbrales. Los monitores continuos de glucosa, telemetría cardíaca y espirómetros móviles ilustran cómo la vigilancia siempre activa reemplaza las visitas episódicas al laboratorio, mejorando la adherencia y los resultados a largo plazo.

Por Usuario Final: La Atención Sanitaria Domiciliaria Transforma la Entrega de Atención

Los hospitales y clínicas compraron el 55,62% de todo el equipo en 2024, reflejando su papel central en intervenciones agudas y adquisición de capital. Sin embargo, se prevé que los entornos domiciliarios registren una TCAC del 14,96% ya que la penetración de banda ancha y la cobertura 5G permiten supervisión de grado médico fuera de las instalaciones tradicionales. Cerca del 80% de los seniors prefieren envejecer en casa, creando un mercado de tracción para manguitos de presión arterial guiados por voz y dispositivos portátiles automatizados de detección de caídas.

Los centros de cirugía ambulatoria despliegan herramientas de imagen compacta y electroquirúrgicas para cambiar procedimientos de baja complejidad de los hospitales, disminuyendo gastos generales y estancia del paciente. Los proveedores de atención a largo plazo y rehabilitación adoptan camas inteligentes y monitores vitales inalámbricos para compensar la escasez de personal y satisfacer métricas regulatorias de calidad. La industria de electrónica médica se está reconfigurando así alrededor de nodos de atención distribuida conectados a través de paneles de control seguros y nativos de la nube.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico registra la trayectoria más rápida con una TCAC del 17,79% debido a la política industrial de apoyo, el aumento del gasto sanitario de la clase media y la rápida construcción hospitalaria. La financiación de capital riesgo retrocedió durante 2024, sin embargo las aceleradoras domésticas y subvenciones públicas continúan suscribiendo start-ups de imagen habilitada por IA que adaptan productos a la epidemiología regional y puntos de precio.

América del Norte retiene el 33,89% de liderazgo en ingresos, ayudado por vías de revisión predecibles de la FDA y redes sólidas de proveedores adoptadores tempranos. Los aranceles propuestos de semiconductores podrían elevar los costes de insumos para más de la mitad de los dispositivos registrados en EE.UU., pero la relocalización a México-ahora el mayor exportador de instrumentos médicos a Estados Unidos-mitiga la exposición al riesgo de suministro a largo plazo. El tamaño del mercado de electrónica médica en América del Norte se beneficia de pilotos hospital-en-casa que demuestran una reducción de costes del 30% y motivan la expansión de cobertura de pagadores.

Europa comparte una presencia considerable, equilibrando clústeres avanzados de I+D con regímenes rigurosos de cumplimiento. El EU MDR aumenta la complejidad del expediente, sin embargo iniciativas como el marco de Aplicaciones de Salud Digital de Alemania amplían el reembolso para dispositivos conectados. Las directivas de sostenibilidad favorecen suites de imagen eficientes en energía y empaquetado de economía circular, alentando a los fabricantes a rediseñar los ciclos de vida del producto. El crecimiento regional permanece estable ya que las poblaciones envejecidas demandan gestión multi-patológica y los gobiernos invierten en interoperabilidad de registros digitales.

Panorama Competitivo

El mercado de electrónica médica es competitivo con la presencia de un gran número de varios jugadores principales. La consolidación es un tema definitorio ya que las empresas líderes compran innovadores de nicho para acelerar la renovación de portafolio. Stryker cerró un acuerdo de 4,9 mil millones de USD por Inari Medical en junio de 2025 para ampliar su franquicia vascular periférica stryker.com. Globus Medical adquirió Nevro por 250 millones de USD, agregando tecnología de estimulación del dolor a su línea de implantes espinales. El salto de ingresos del 20,9% de Boston Scientific en Q1 2025 destaca cómo los lanzamientos cardiovasculares dirigidos pueden capturar participación en segmentos abarrotados.

La diferenciación tecnológica se centra en motores de IA, ciberseguridad integrada e interoperabilidad en la nube. GE Healthcare asigna más de 1 mil millones de USD cada año a imagen habilitada por IA y pipelines de datos seguros, posicionando su plataforma Edison en el corazón de arquitecturas de hospitales inteligentes. Medtronic planea separar su división de diabetes para agudizar el enfoque en neuromodulación y ritmo cardíaco, mientras mantiene una escala de ingresos de 33,5 mil millones de USD. Desafiantes emergentes como Epiminder aseguraron estatus de avance de la FDA para el primer monitor EEG continuo implantable, subrayando cómo la innovación especializada puede eludir incumbentes establecidos.

La regulación de ciberseguridad es ahora una palanca competitiva. Las empresas con procesos certificados de diseño seguro aceleran aprobaciones y fortalecen la confianza del cliente. La escasez de componentes empuja a gigantes verticalmente integrados a asegurar suministro de silicio a través de acuerdos de obleas multi-año, desventajando a pares más pequeños que compran en mercados al contado. En general, el mercado de electrónica médica presenta concentración media ya que los cinco principales jugadores comandan aproximadamente el 45% de ingresos combinados, dejando espacio para entrantes ágiles para interrumpir subsegmentos de alto crecimiento con algoritmos de IA diferenciados o factores de forma novedosos.

Líderes de la Industria de Electrónica Médica

-

Koninklijke Philips N.V.

-

Siemens Healthcare GmbH

-

Fujifilm Corporation

-

Medtronic

-

GE Healthcare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Stryker completó su adquisición de 4,9 mil millones de USD de Inari Medical, proporcionando entrada al segmento vascular periférico de alto crecimiento y expandiendo sus capacidades neurovasculares para abordar tratamientos de tromboembolismo venoso que afectan hasta 900.000 vidas anualmente en Estados Unidos.

- Mayo 2025: Medtronic reportó sólidos resultados del año fiscal 2025 con 33,5 mil millones de USD en ingresos, un aumento del 3,6%, y anunció planes para separar su negocio de Diabetes en una empresa pública independiente mientras proyecta un crecimiento orgánico de ingresos del 5% para el año fiscal 2026.

- Abril 2025: Boston Scientific anunció resultados de Q1 2025 con 4.663 millones de USD en ventas netas, un aumento del 20,9% año tras año, impulsado por un fuerte desempeño en cardiovascular (crecimiento del 26,2%) y segmentos de urología (crecimiento del 23,5%).

- Febrero 2025: Teleflex anunció la adquisición del negocio de Intervención Vascular de BIOTRONIK por aproximadamente 760 millones de EUR, mejorando su portafolio intervencionista en el mercado de cardiología intervencionista y vascular periférica de 10 mil millones de USD.

Alcance del Informe del Mercado Global de Electrónica Médica

Según el alcance del informe, la electrónica médica es una división de electrónica que trata con el diseño, instalación y uso de aparatos y equipos eléctricos para aplicaciones médicas como estudio, monitorización, tratamiento, diagnóstico, asistencia y cuidado. El mercado está segmentado por Producto (Productos No Invasivos (RMN, Rayos X, TC, Ultrasonido, Sistemas de Imagen Nuclear, Monitores Cardíacos, Monitores Respiratorios, Monitores Hemodinámicos, Monitores Multipara, Termómetros Digitales, y Otros Productos) y Productos Invasivos (Endoscopios, Marcapasos, Desfibrilador Cardioversor Implantable (DCI), Grabadores de Bucle Implantables, Estimulador de Médula Espinal y Otros Productos Invasivos), Aplicación (Diagnósticos, Monitorización y Terapéuticos), Usuario Final (Hospitales y Clínicas, Centros de Cirugía Ambulatoria, y Otros Usuarios Finales), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globalmente. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Productos No Invasivos | RMN |

| Rayos X | |

| TC | |

| Ultrasonido | |

| Sistemas de Imagen Nuclear | |

| Monitores Cardíacos | |

| Monitores Respiratorios | |

| Monitores Hemodinámicos | |

| Monitores Multiparámetro | |

| Termómetros Digitales | |

| Dispositivos Portátiles y Basados en Parches | |

| Otros Productos No Invasivos | |

| Productos Invasivos | Endoscopios |

| Marcapasos | |

| Desfibriladores Cardioversores Implantables (DCI) | |

| Grabadores de Bucle Implantables | |

| Estimuladores de Médula Espinal | |

| Otros Productos Invasivos |

| Diagnósticos |

| Monitorización |

| Terapéuticos |

| Hospitales y Clínicas |

| Centros de Cirugía Ambulatoria |

| Entornos de Atención Sanitaria Domiciliaria |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Productos No Invasivos | RMN |

| Rayos X | ||

| TC | ||

| Ultrasonido | ||

| Sistemas de Imagen Nuclear | ||

| Monitores Cardíacos | ||

| Monitores Respiratorios | ||

| Monitores Hemodinámicos | ||

| Monitores Multiparámetro | ||

| Termómetros Digitales | ||

| Dispositivos Portátiles y Basados en Parches | ||

| Otros Productos No Invasivos | ||

| Productos Invasivos | Endoscopios | |

| Marcapasos | ||

| Desfibriladores Cardioversores Implantables (DCI) | ||

| Grabadores de Bucle Implantables | ||

| Estimuladores de Médula Espinal | ||

| Otros Productos Invasivos | ||

| Por Aplicación | Diagnósticos | |

| Monitorización | ||

| Terapéuticos | ||

| Por Usuario Final | Hospitales y Clínicas | |

| Centros de Cirugía Ambulatoria | ||

| Entornos de Atención Sanitaria Domiciliaria | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de electrónica médica y qué tan rápido está creciendo?

El mercado se situó en 10,33 mil millones de USD en 2025 y se prevé que alcance 14,53 mil millones de USD en 2030, avanzando a una TCAC del 7,06%.

¿Qué categoría de producto domina las ventas en electrónica médica?

Los dispositivos no invasivos mantienen una participación del 61,56%, reflejando la preferencia clínica y del paciente amplia por diagnósticos y monitorización sin dolor.

¿Por qué se considera Asia-Pacífico la región de crecimiento más rápido?

Las políticas industriales de apoyo, el gasto sanitario de la clase media en expansión y la inversión en infraestructura impulsan una TCAC del 17,79% hasta 2030.

¿Cómo están afectando los nuevos mandatos de ciberseguridad de la FDA a los fabricantes de dispositivos?

Los fabricantes deben incluir un plan integral de gestión de ciberseguridad y lista de materiales de software en las presentaciones, alargando los plazos de desarrollo pero creando ventaja competitiva para empresas con procesos robustos de seguridad.

¿Qué papel juega la IA en dar forma al futuro de la electrónica médica?

Los algoritmos de IA mejoran la precisión diagnóstica, habilitan analítica predictiva y se integran con computación edge, convirtiendo dispositivos en plataformas inteligentes que apoyan decisiones clínicas en tiempo real.

¿Qué segmento de usuario final se está expandiendo más rápidamente?

La atención sanitaria domiciliaria está creciendo a una TCAC del 14,96% ya que los modelos hospital-en-casa, preferencias de envejecer-en-casa y reembolso de telesalud fomentan la demanda de equipos de monitorización conectados.

Última actualización de la página el: