Análisis del mercado de controladores de pantalla

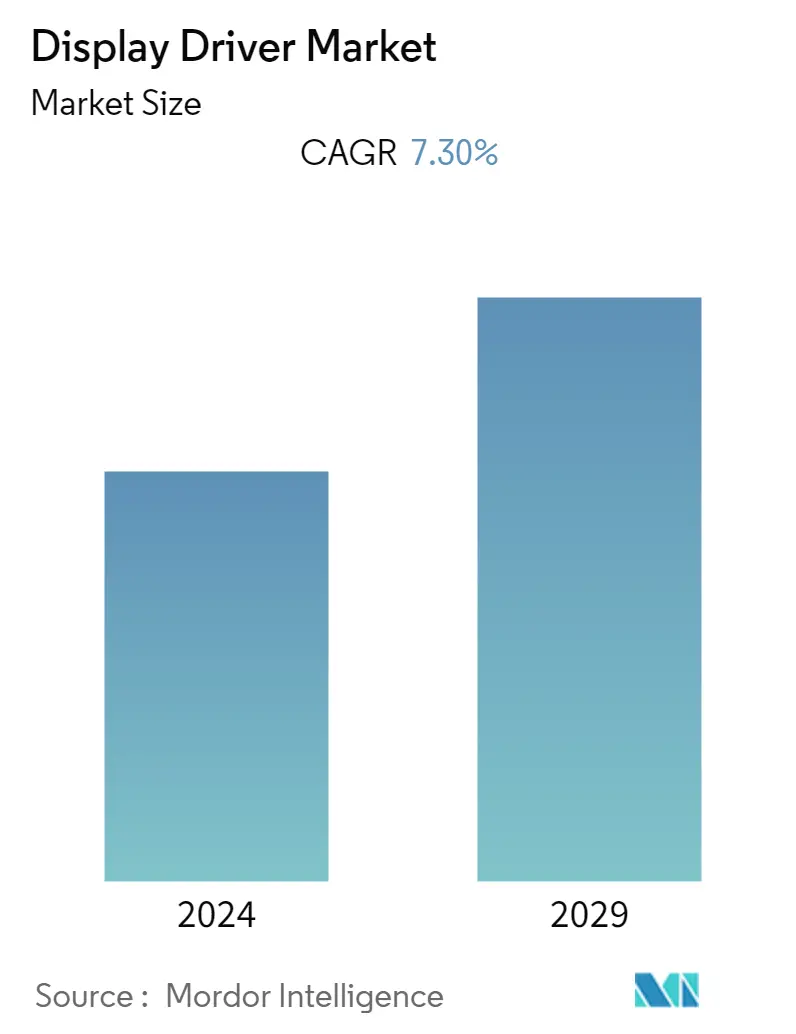

Se espera que el mercado de controladores de pantalla registre una tasa compuesta anual del 7,3% durante el período previsto 2022-2027. El controlador de pantalla es principalmente un circuito integrado semiconductor que proporciona una función de interfaz entre un microprocesador, un microcontrolador, un ASIC o una interfaz periférica de uso general. Se utilizan principalmente en dispositivos de visualización periféricos, como relojes inteligentes, computadoras portátiles, monitores, teléfonos inteligentes, tabletas, televisores y pantallas de automóviles. Factores, como la creciente demanda de pantallas OLED y flexibles para dispositivos móviles y tabletas y la rápida adopción de dispositivos portátiles inteligentes y dispositivos AR/VR, están aumentando el número de fabricantes de pantallas en la región de Asia Pacífico y, por lo tanto, impulsando el controlador de pantalla en todo el mundo. mundo.

- El controlador de pantalla es principalmente un circuito integrado semiconductor que proporciona una función de interfaz entre un microprocesador, un microcontrolador, un ASIC o una interfaz periférica de uso general. Se utilizan principalmente en dispositivos de visualización periféricos, como relojes inteligentes, computadoras portátiles, monitores, teléfonos inteligentes, tabletas, televisores y pantallas de automóviles. Factores como la creciente demanda de OLED y pantallas flexibles para dispositivos móviles y tabletas y la rápida adopción de dispositivos portátiles inteligentes y dispositivos AR/VR están aumentando el número de fabricantes de pantallas y, por lo tanto, impulsando el controlador de pantalla a nivel mundial.

- El mercado está impulsado por innovaciones que atienden a diversos sectores verticales de usuarios finales. Por ejemplo, en febrero de 2021, Solomon Systech Limited lanzó el SSD7317, el IC táctil y de integración de controladores de pantalla (TDDI) para uso específico en productos para el hogar inteligente. La innovación ahora está posicionada para elevar el nivel de la experiencia del usuario del producto. El SSD7317 combina microelectrónica táctil y de pantalla en un solo chip para su uso en paneles PMOLED (Passive Matrix OLED), comúnmente utilizados en electrodomésticos inteligentes, dispositivos portátiles y equipos de atención médica.

- Además, en mayo de 2022, Nvidia emitió un boletín de seguridad informando a los clientes sobre una nueva actualización de seguridad de software para el controlador de pantalla de la GPU de Nvidia. La actualización corrige fallas de seguridad en versiones anteriores del controlador que podrían resultar en denegación de servicio, exposición de información o manipulación de datos.

- El mercado de controladores de pantalla se ve impulsado rápidamente por el desarrollo del mercado de teléfonos inteligentes en todo el mundo. Los teléfonos inteligentes ofrecen alta calidad y rendimiento y actúan como una computadora al proporcionar información en tiempo real, por lo que se han convertido en una parte integral de la vida humana. Una vida útil corta debido a la actualización de la tecnología obliga rápidamente a importantes actores a invertir en investigación para desarrollar y diferenciar sus ofertas con funcionalidad avanzada.

- Además, la red 5G ofrecerá alta velocidad para descargar películas completas en segundos y aumentará la demanda de teléfonos inteligentes habilitados para 5G. Por lo tanto, las empresas están invirtiendo en desarrollar y diseñar teléfonos con mayor resolución y mayor capacidad de memoria para que las personas puedan descargar o jugar videojuegos en consolas de tamaño completo.

- La propagación de COVID-19 en todo el mundo ha afectado significativamente a la industria de los teléfonos inteligentes. La mayoría de los países están bajo bloqueo, lo que detuvo las actividades manufactureras en casi todos los países. En China, el brote está bajo control y las fábricas de teléfonos inteligentes están aumentando agresivamente la producción.

Tendencias del mercado de impulsores de pantalla

La tecnología de pantalla OLED impulsa el crecimiento del mercado

- Se espera que el mercado de controladores de pantalla OLED crezca significativamente durante el período de pronóstico, aumentando la demanda de circuitos integrados de controladores de pantalla de alto rendimiento e impulsando el mercado a aumentar el crecimiento. Debido a su creciente uso en dispositivos inteligentes como teléfonos inteligentes, dispositivos portátiles (relojes inteligentes, HMD AR/VR) y televisores inteligentes, las pantallas OLED y flexibles están aumentando en la industria de las pantallas.

- El mercado de controladores de pantalla se ve impulsado rápidamente por el desarrollo del mercado de teléfonos inteligentes en todo el mundo. Los teléfonos inteligentes ofrecen alta calidad y rendimiento y actúan como una computadora al brindar información en tiempo real. Se convirtieron en una parte integral de la vida humana. Una vida útil corta debido a la rápida actualización de la tecnología está obligando a los principales actores a invertir en investigación para desarrollar y diferenciar sus ofertas con funcionalidad avanzada.

- Por ejemplo, Samsung lanzó oficialmente su tan esperado teléfono inteligente 'Samsung Galaxy Z Fold 3' en agosto de 2021, que desafía la categoría con una pantalla Dynamic AMOLED 2X (diodo emisor de luz orgánico de matriz activa) de 7,6 pulgadas. La pantalla plegable permite a los usuarios transformarla en un dispositivo similar a una tableta.

- El mercado se está expandiendo debido a la creciente demanda de pantallas OLED y flexibles, la adopción de controladores de pantalla avanzados y de alto costo y la expansión del mercado de pantallas para automóviles. El mercado de circuitos integrados de controladores de pantalla está creciendo debido al mayor uso de televisores 4K y 8K, la disponibilidad de contenido UHD y el papel cada vez mayor de los DDIC en componentes individuales y chips de integración únicos.

- Con cualidades que incluyen una estructura simple y elegante, factores de forma flexibles, profundidad de color y una alta relación de contraste, la tecnología de pantalla OLED ha ganado popularidad en los últimos años. Las pantallas OLED están penetrando rápidamente en el ecosistema de pantallas, lo que está impulsando el crecimiento del mercado de controladores de pantallas OLED.

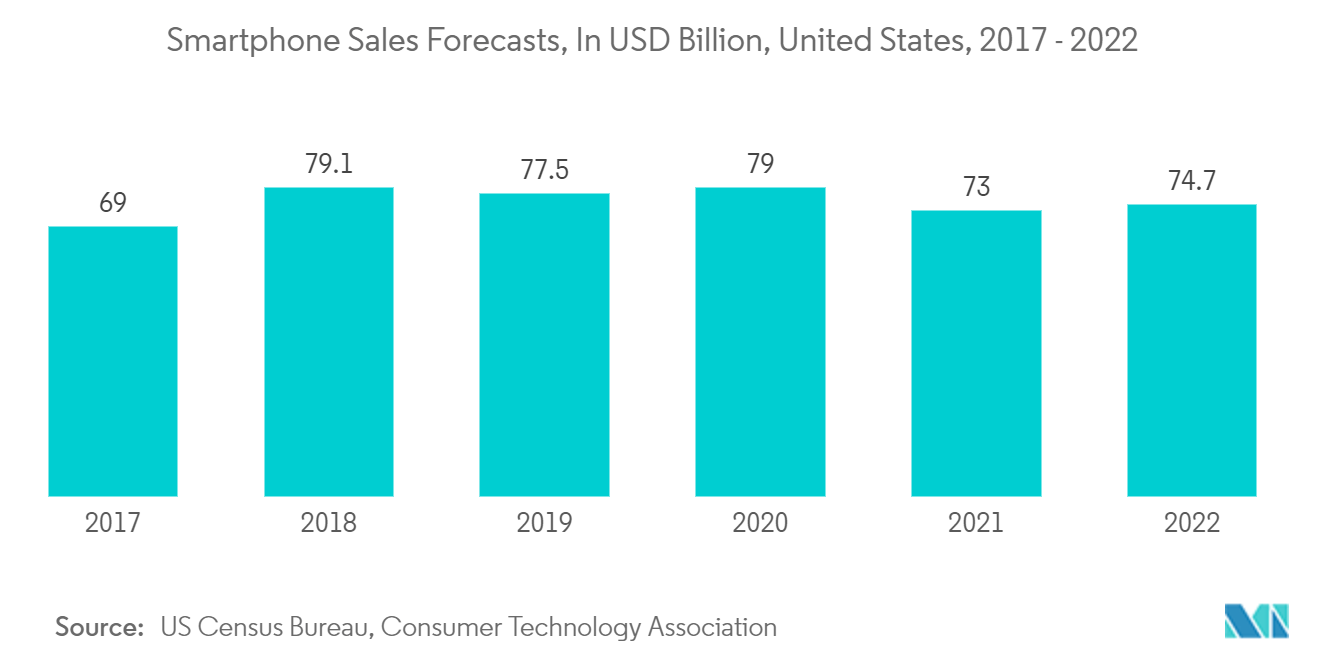

- Según las previsiones de la Consumer Technology Association publicadas en enero de 2022, se prevé que Estados Unidos tendrá un aumento de 1.700 millones de dólares en el valor de las ventas de teléfonos inteligentes vendidos en 2022 y alcanzará los 74.700 millones de dólares.

Se espera que China domine el mercado de Asia Pacífico durante el período de pronóstico

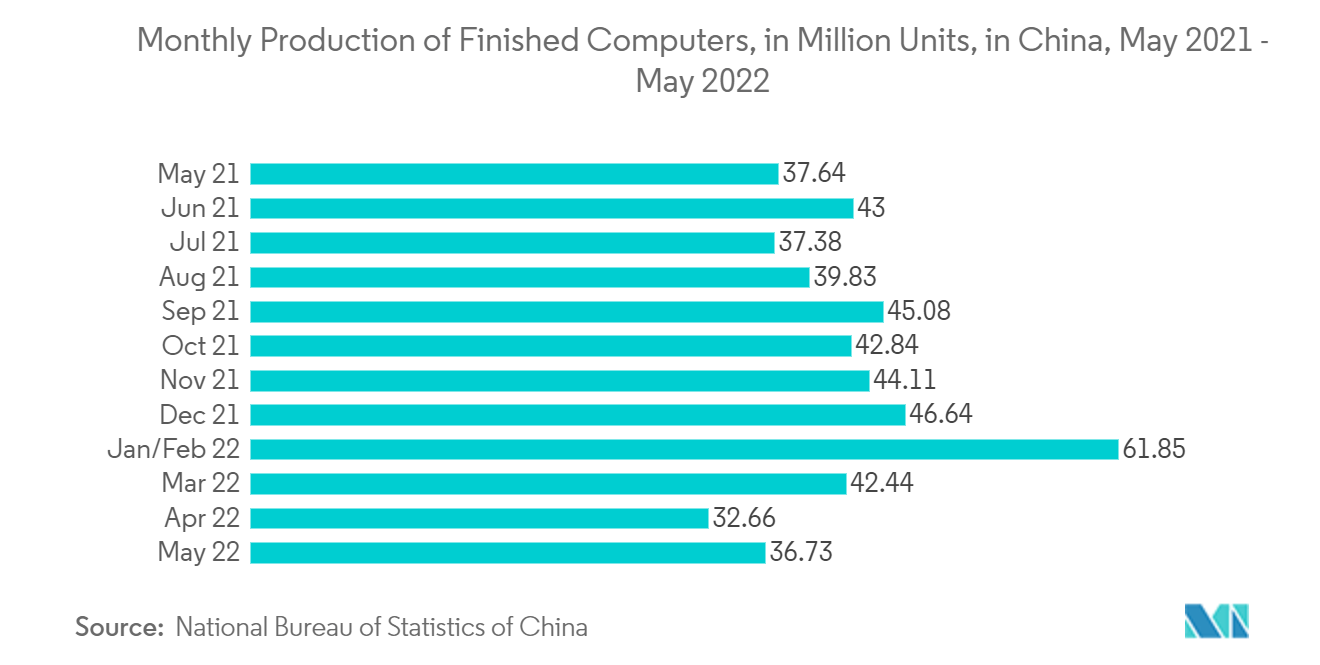

- El mercado de controladores de pantalla en China se está desarrollando con respecto al aumento de las ventas de productos electrónicos de consumo, la creciente demanda de imágenes 3D y de alta definición, el aumento de la demanda de señalización digital para medios y publicidad, la creciente demanda de dispositivos portátiles y el aumento de las ventas de productos de visualización. en automoción.

- Los principales actores del mercado están invirtiendo grandes sumas de dinero en mejorar sus instalaciones de producción, principalmente para producir productos en masa, atendiendo a la creciente demanda. Por ejemplo, en junio de 2022, Novatek Microelectronics, una empresa de circuitos integrados de controladores de pantalla, amplió su cartera de productos. La compañía ha diversificado su oferta para incluir SoC, chips de controlador de sincronización LCD (T-Con) y circuitos integrados de administración de energía, al tiempo que ha ampliado los mercados objetivo de sus DDI para incluir segmentos de productos automotrices y VR/AR. Novatek se está preparando para un aumento en la demanda de productos de visualización para automóviles y relacionados con VR/AR que requieren transmisión de alta velocidad y baja potencia.

- El sector automotriz en China se ve impulsado debido a la rápida adopción de automóviles eléctricos y al mayor poder adquisitivo de los clientes. Los actores del mercado están realizando asociaciones y fusiones estratégicamente para mejorar su cartera de productos. Por ejemplo, en junio de 2022, Volvo Cars anunció una asociación con Epic Games para introducir tecnología de visualización fotorrealista en su próxima generación de vehículos eléctricos. La empresa utilizará el motor irreal de Epic Games. La asociación ofrecerá pantallas de información y entretenimiento que tendrán una representación más nítida, colores más ricos y animaciones 3D.

- Los avances en las tecnologías de materiales están impulsando el desarrollo de nuevas aplicaciones de la electrónica flexible. Se espera que las pantallas flexibles representen una parte significativa de la demanda del mercado y de los ingresos durante y más allá del período previsto.

- Por ejemplo, en noviembre de 2021, Visionox Technology Inc, un proveedor de paneles de visualización con sede en China, anunció que lanzaría productos de visualización de tamaño mediano, como computadoras portátiles, tabletas y pantallas montadas en vehículos, centrándose en la tecnología AMOLED, debido a la creciente demanda de pantallas flexibles.

Descripción general de la industria de controladores de pantalla

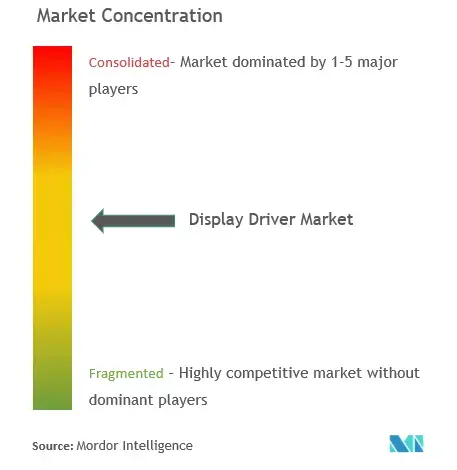

El mercado de controladores de pantalla está consolidado ya que está dominado por actores importantes como Mediatek, Fitipower Integrated Technology, Rohm Semiconductor, Novatek Microelectronics, Synaptics, Himax Technologies y Silicon. Estos importantes actores, con una participación destacada en el mercado, se están centrando en ampliar su base de clientes en países extranjeros. Estas empresas aprovechan iniciativas de colaboración estratégica para aumentar su participación de mercado y su rentabilidad.

- Agosto de 2022 MediaTek anunció el lanzamiento de la plataforma T830 para dispositivos CPE 5G, incluidos enrutadores de acceso inalámbrico fijo y puntos de acceso móviles. La plataforma T830 ayuda a los operadores a ofrecer velocidades 5G de hasta 7 Gbps utilizando la infraestructura celular sub-6GHz. La plataforma incluye una GPU 3D integrada con un controlador de pantalla.

- Enero de 2022 Magnachip Semiconductor Corp está desarrollando un circuito integrado de controlador OLED (DDIC) para pantallas de automóviles. El OLED DDIC se basa en la tecnología de proceso de 40 nm, diseñado para pantallas en la consola central y pantallas del grupo de instrumentos. La compañía planea suministrar el nuevo producto a los fabricantes de automóviles europeos premium en el primer semestre de 2023.

Líderes del mercado de controladores de pantalla

Media Tek Inc

Novatek Microelectronics

Synaptics Incorporated

Samsung Electronics Co. Ltd

Fitipower Integrated Technology Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Mostrar noticias del mercado de controladores

- Agosto de 2022 LX Semicon, una empresa surcoreana de chips sin fábrica, ha formado un equipo de investigación dedicado al desarrollo de circuitos integrados de controladores de pantalla para automóviles. El equipo construirá circuitos integrados de controladores de pantalla para pantallas de información central, clústeres, pantallas frontales y otras pantallas en automóviles.

- Mayo de 2022 Tesla mejoró el Model S y el Model X con una nueva función de giro motorizado para la pantalla central. La función facilita una mejor experiencia visual junto con más entretenimiento en el automóvil. Los dos vehículos insignia de la compañía obtuvieron una nueva pantalla central horizontal grande, mejor para ver videos, y una pantalla en el asiento trasero alimentada por una computadora para juegos.

Segmentación de la industria de controladores de pantalla

El informe rastrea el mercado de circuitos integrados de controladores de pantalla LCD y OLED que se utilizan para todas las aplicaciones de pantalla plana. El estudio ofrece un análisis detallado de las tendencias, estimaciones y proyecciones del mercado y dinámica de crecimiento en varias categorías de productos, junto con una indicación de la demanda por aplicaciones de usuario final y geografías.

El mercado de controladores de pantalla está segmentado por factor de forma (DDIC grande, DDIC pequeño y mediano), por aplicación (LCD (monitor de escritorio, PC portátil, TV LCD, tableta, teléfono inteligente LCD), OLED (TV OLED, teléfono inteligente OLED)) y por Geografía.

| DDIC grande |

| DDIC pequeñas y medianas |

| LCD | monitor de escritorio |

| PC portátil | |

| televisión LCD | |

| Tableta | |

| Teléfono inteligente LCD | |

| Otros | |

| ERES | ERES TV |

| Teléfono inteligente OLED | |

| Otros |

| Porcelana |

| Taiwán |

| Corea |

| Américas |

| Otros |

| Por factor de forma | DDIC grande | |

| DDIC pequeñas y medianas | ||

| Por aplicación | LCD | monitor de escritorio |

| PC portátil | ||

| televisión LCD | ||

| Tableta | ||

| Teléfono inteligente LCD | ||

| Otros | ||

| ERES | ERES TV | |

| Teléfono inteligente OLED | ||

| Otros | ||

| Por geografía | Porcelana | |

| Taiwán | ||

| Corea | ||

| Américas | ||

| Otros | ||

Preguntas frecuentes sobre investigación de mercado de controladores de pantalla

¿Cuál es el tamaño actual del mercado Controlador de pantalla?

Se proyecta que el mercado de controladores de pantalla registrará una tasa compuesta anual del 7,30% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Controlador de pantalla?

Media Tek Inc, Novatek Microelectronics, Synaptics Incorporated, Samsung Electronics Co. Ltd, Fitipower Integrated Technology Inc. son las principales empresas que operan en Display Driver Market.

¿Cuál es la región de más rápido crecimiento en el mercado Controlador de pantalla?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de controladores de pantalla?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de controladores de pantalla.

¿Qué años cubre este mercado de Controladores de pantalla?

El informe cubre el tamaño histórico del mercado de Controlador de pantalla para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Controlador de pantalla para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del controlador de pantalla

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del controlador de pantalla en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del controlador de pantalla incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.