Tamaño y Participación del Mercado de Gestión de Infraestructura de Centros de Datos (DCIM)

Análisis del Mercado de Gestión de Infraestructura de Centros de Datos (DCIM) por Mordor Intelligence

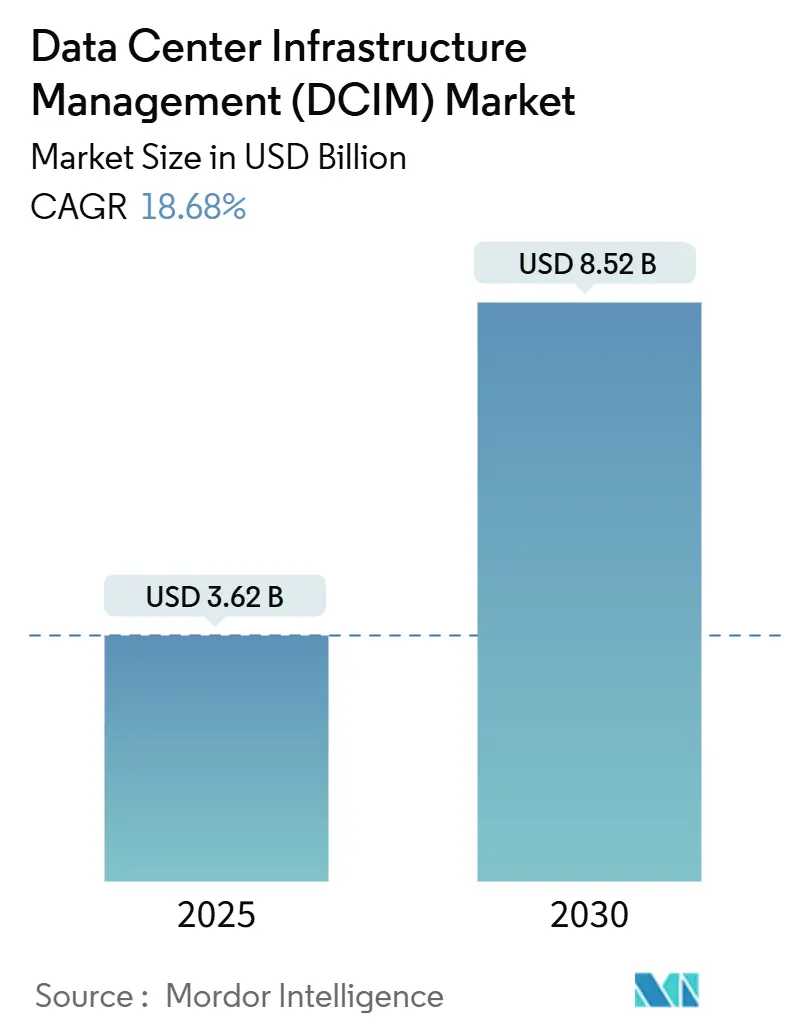

El mercado de gestión de infraestructura de centros de datos está valorado en 3,62 mil millones de USD en 2025 y se prevé que alcance 8,52 mil millones de USD en 2030, expandiéndose a una TCCA del 18,68%. El crecimiento es impulsado por las cargas térmicas impulsadas por IA, las normas obligatorias de divulgación de uso de energía en la Unión Europea y una ola global de proyectos hiperescala que ahora superan los 500 MW por campus. Los proveedores incorporan cada vez más análisis predictivos para cumplir con los requisitos de telemetría de seguros cibernéticos y para convertir el cumplimiento normativo en ahorros de energía medibles. Los servicios vinculados a operaciones DCIM gestionadas están acelerando más rápidamente porque los operadores de centros de datos enfrentan escasez persistente de ingenieros de instalaciones. La actividad competitiva se centra en carteras integradas de hardware-software que optimizan el enfriamiento, la energía y la utilización de activos a nivel de rack. Los inversores están vinculando los costos de financiación a métricas ESG verificables, convirtiendo la eficiencia verificada por DCIM en un diferenciador para nuevas construcciones y retrofits.

Aspectos Clave del Informe

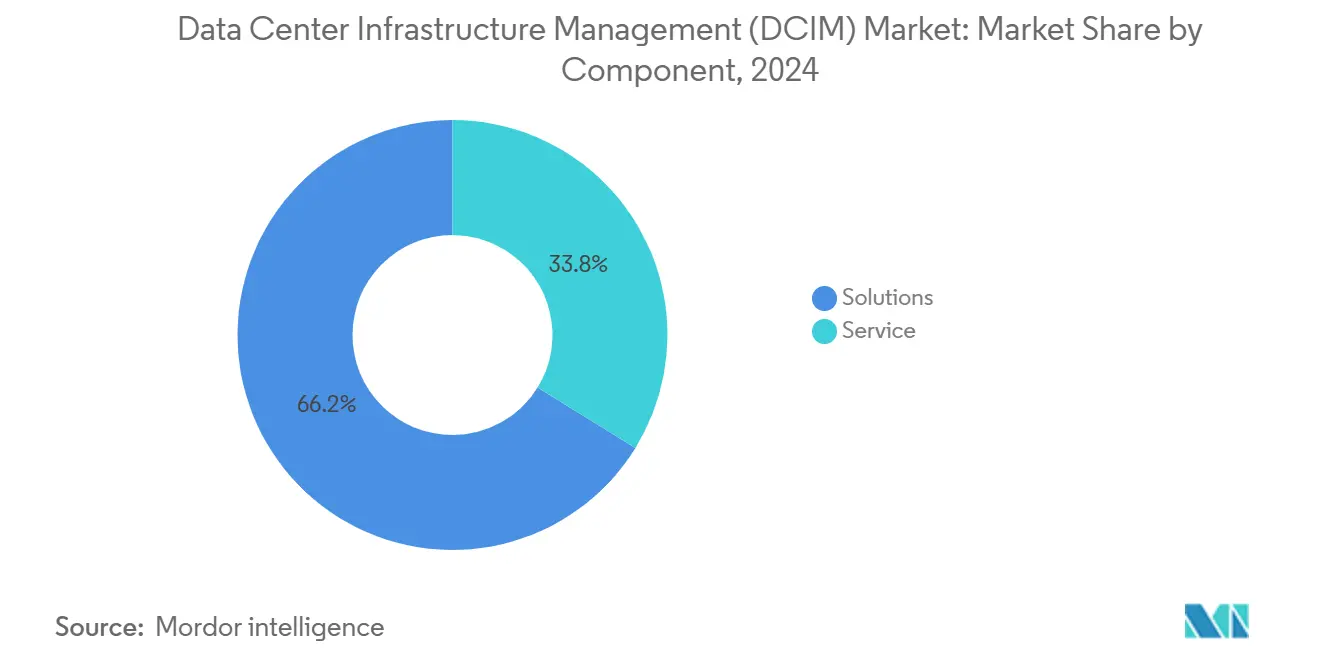

- Por componente, las Soluciones lideraron con el 66,2% de la participación del mercado de gestión de infraestructura de centros de datos en 2024, mientras que se proyecta que los Servicios crezcan a una TCCA del 23,34% hasta 2030.

- Por tamaño de centro de datos, las instalaciones Masivas mantuvieron el 35,4% de participación de ingresos en 2024; se espera que las instalaciones Mega se expandan a una TCCA del 21,96% hasta 2030.

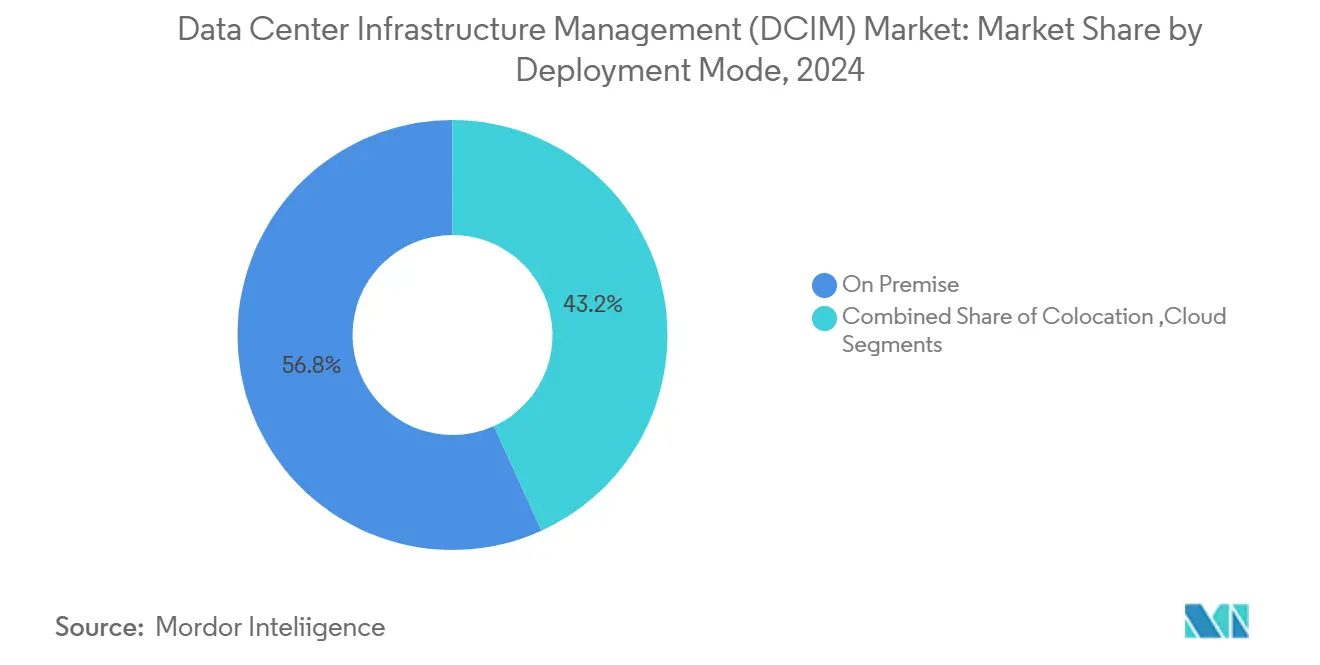

- Por modo de despliegue, en las instalaciones retuvo el 56,8% de participación del tamaño del mercado de gestión de infraestructura de centros de datos en 2024; Cloud/DCIM-como-Servicio está preparado para una TCCA del 24,12% entre 2025-2030.

- Por industria de usuario final, TI y Telecomunicaciones comandó el 31,6% de los ingresos de 2024, mientras que se proyecta que Gobierno y Defensa crezca a una TCCA del 27,27% hasta 2030.

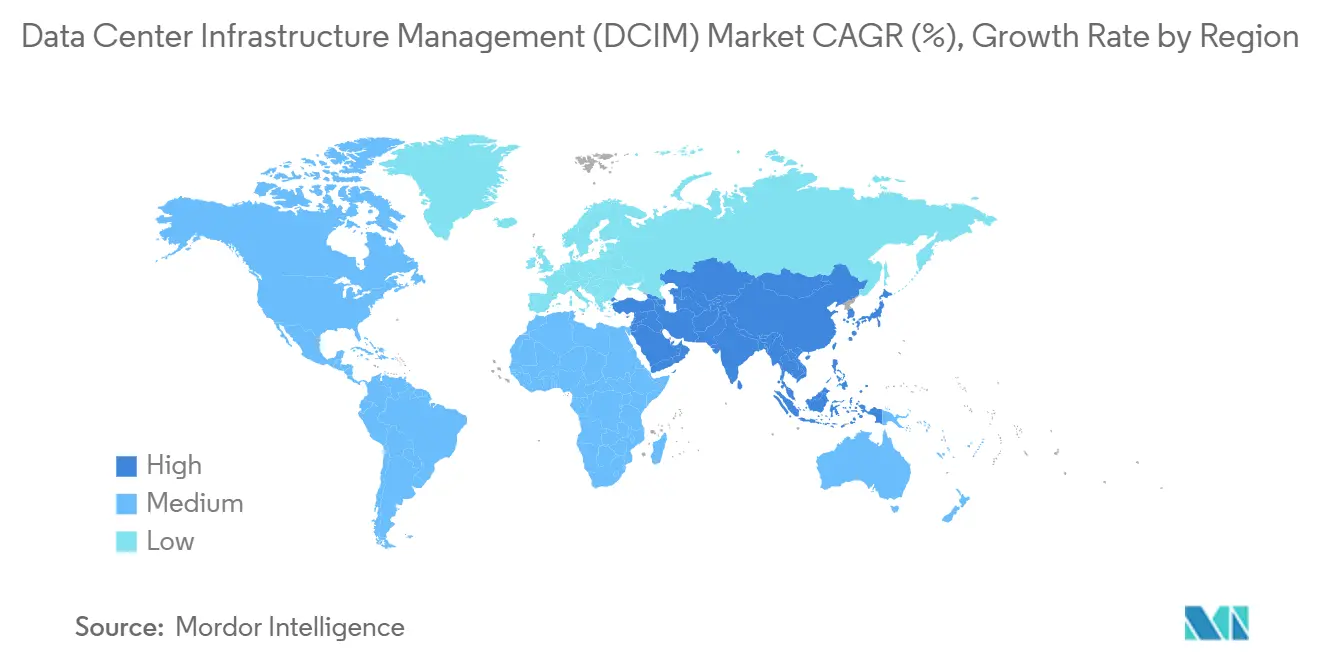

- Por geografía, América del Norte contribuyó con el 42,4% de ingresos en 2024; Asia-Pacífico está previsto que registre una TCCA del 35,23% hasta 2030.

Tendencias e Insights del Mercado Global de Gestión de Infraestructura de Centros de Datos (DCIM)

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Búsqueda de cero neto y divulgación obligatoria de energía | +3.2% | Global, liderado por UE | Mediano plazo (2-4 años) |

| Construcciones hiperescala superiores a 500 MW | +4.1% | América del Norte y APAC; expansión a EMEA | Corto plazo (≤2 años) |

| Expansión de edge y micro-centros de datos | +2.8% | Zonas urbanas e industriales globales | Mediano plazo (2-4 años) |

| Cargas térmicas de IA/ML que requieren CFD en tiempo real | +5.3% | América del Norte y China; mercados maduros después | Corto plazo (≤2 años) |

| Mandatos de telemetría de seguros cibernéticos | +1.9% | América del Norte y UE | Mediano plazo (2-4 años) |

| Financiación vinculada a ESG atada a métricas DCIM | +2.4% | Centros de inversores institucionales en mercados desarrollados | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Búsqueda Acelerada de Cero Neto y Divulgación Obligatoria de Uso de Energía

La Directiva de Eficiencia Energética de la UE requiere que todos los centros de datos superiores a 500 kW divulguen la Efectividad de Uso de Energía, Efectividad de Uso de Carbono y Efectividad de Uso de Agua para septiembre de 2024, reposicionando DCIM de software de optimización opcional a infraestructura de cumplimiento obligatorio.[1]Comisión Europea, "Artículos de la Directiva de Eficiencia Energética para Centros de Datos," ec.europa.eu Los operadores que desplegaron DCIM en tiempo real reportan ahorros de energía del 18% a través de pronósticos dinámicos de capacidad, demostrando retornos tangibles en el gasto normativo. Las multinacionales ahora estandarizan pilas DCIM idénticas en cada instalación para agilizar los informes de sostenibilidad y evitar auditorías específicas por región. La demanda se está extendiendo más allá de Europa porque los inversores demandan divulgaciones ESG armonizadas. La directiva también cubre centros que consumen casi el 3% de la electricidad de la UE, por lo que las ganancias incrementales de eficiencia se traducen en alivio de la red a nivel regional.

Construcciones Hiperescala que Superan los Clústeres de 500 MW

Las inversiones a escala de campus como el proyecto de 10 mil millones de USD de Compass Datacenters en Mississippi requieren plataformas DCIM que coordinen miles de racks a través de módulos modulares de energía y enfriamiento.[2]Compass Datacenters, "Anuncio del Campus de Mississippi," compassdatacenters.com Los sistemas tradicionales de gestión de edificios no pueden entregar telemetría a nivel de rack o alertas predictivas de fallas a escala de gigavatio. La integración con módulos de energía prefabricados, ejemplificada por el acuerdo de suministro multianual de Siemens, estrecha el vínculo entre el software DCIM y la infraestructura eléctrica.[3]Siemens AG, "Acuerdo de Módulos Modulares Compass Datacenters," siemens.com Los operadores priorizan la visualización en tiempo real del flujo de aire y la capacidad para reducir los gastos operativos a medida que aumenta la intensidad de capital. El cambio a huellas de 500 MW-plus ancla así DCIM en el corazón de los estudios de viabilidad de proyectos.

Proliferación de Edge y Micro-Centros de Datos para 5G/IoT

Los despliegues de edge que funcionan a una TCCA del 37,9% utilizan gabinetes compactos que consumen 2-10 kW en puntos de venta, fábricas y bases de torres celulares. Los tableros DCIM centralizados dan a los operadores visibilidad a través de cientos de sitios no tripulados, reduciendo las visitas de camiones y mejorando la respuesta a incidentes. Los proveedores de enfriamiento líquido ahora envían módulos plug-and-play con ganchos DCIM incorporados para asegurar una operación segura en entornos no controlados. Las empresas de venta minorista, logística e industriales ven el DCIM basado en la nube como crítico para mantener en línea los activos distribuidos porque el talento de ingeniería in situ es escaso. En consecuencia, las hojas de ruta de los proveedores incluyen cada vez más agentes ligeros que extienden el análisis DCIM central al edge de la red.

Cargas Térmicas Impulsadas por IA/ML que Demandan DCIM Acoplado con CFD en Tiempo Real

Los racks equipados con bandejas GPU alcanzan 50 kW, muy por encima de los umbrales para la planificación convencional del flujo de aire. Los operadores adoptan enfriamiento líquido emparejado con DCIM que monitorea la tasa de flujo, temperatura del refrigerante y diferenciales de presión. Los gemelos digitales en tiempo real permiten que las cargas de trabajo se muevan antes de que se materialicen los puntos calientes, reduciendo los costos de enfriamiento entre 25-40% y prolongando la vida útil de los componentes. Los proveedores integran orquestación de aprendizaje automático para que los puntos de ajuste se autoajusten en segundos después de picos de carga de trabajo. Las fábricas de IA diseñadas por proveedores de GPU ahora especifican DCIM como parte de la arquitectura de referencia para asegurar que la densidad de cómputo no supere la capacidad térmica.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Persistente complejidad de integración OT-IT y superposición de BMS heredado | -2.1% | Global, con mayor impacto en mercados maduros con infraestructura heredada | Mediano plazo (2-4 años) |

| Preocupaciones de soberanía de datos sobre plataformas DCIM alojadas en la nube | -1.8% | APAC e industrias reguladas globalmente, con requisitos nacionales variables | Largo plazo (≥ 4 años) |

| Escasez de ingenieros de instalaciones competentes en DCIM | -2.7% | Global, con impacto agudo en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Densidades crecientes de racks de IA que superan retrofits de redes de sensores | -1.6% | América del Norte y China, expandiéndose a mercados hiperescala globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Persistente Complejidad de Integración OT-IT y Superposición de BMS Heredado

Los sistemas heredados de gestión de edificios a menudo dependen de protocolos propietarios que no interoperan con las APIs DCIM modernas. Los operadores entonces duplican sensores y tableros, inflando tanto capex como opex mientras aún carecen de un inventario de activos unificado. Los proyectos de middleware personalizados agregan meses a los cronogramas de despliegue y elevan los costos del ciclo de vida porque las actualizaciones deben ser recodificadas. En estados de múltiples proveedores, cada contratista mecánico puede bloquear la funcionalidad dentro de cadenas de herramientas cerradas, obstaculizando la optimización holística de energía.

Preocupaciones de Soberanía de Datos Sobre Plataformas DCIM Alojadas en la Nube

Las regulaciones en mercados como India, Indonesia y Corea del Sur insisten en que los datos operacionales permanezcan en suelo local. Los operadores de servicios financieros y defensa por lo tanto dudan en adoptar DCIM SaaS incluso cuando el análisis es superior. Los proveedores responden con arquitecturas híbridas que mantienen la telemetría en bruto en las instalaciones pero empujan metadatos anonimizados a la nube para modelado avanzado. No obstante, los mandatos de soberanía complican los proyectos de estandarización global y prolongan los ciclos de evaluación.

Análisis por Segmento

Por Componente: Los Servicios Surgen en Medio de la Escasez de Habilidades

Se proyecta que los ingresos de Servicios suban a una TCCA del 23,34% porque el 58% de los operadores reporta dificultad para contratar ingenieros de instalaciones calificados. Los despliegues de gestión de activos ahora cambian de implementaciones basadas en proyectos a marcos de suscripción que agrupan optimización continua. Los servicios gestionados también absorben la complejidad de ajustar bucles de enfriamiento líquido que acompañan a los clústeres de IA. Aunque las Soluciones mantuvieron el 66,2% de la participación del mercado de gestión de infraestructura de centros de datos en 2024, el auge de contratos basados en resultados apunta a un futuro centrado en servicios. Las empresas prefieren limitar los gastos generales de mano de obra subcontratando la calibración de sensores, gestión de firmware e informes de cumplimiento.

La demanda de funciones de Gestión de Red y Conectividad también aumenta a medida que se expanden los nodos de edge, mientras que la Gestión de Energía y Enfriamiento permanece crítica para sitios hiperescala. Los proveedores empaquetan aceleradores de integración que conectan BMS heredados para que los clientes vean un solo panel de control. La evolución subraya un giro estratégico de licencias de software únicas hacia ingresos recurrentes respaldados por soporte experto.

Por Tamaño de Centro de Datos: Las Instalaciones Mega Impulsan el Crecimiento

Las instalaciones Mega, definidas como campus superiores a 150 MW, se espera que registren una TCCA del 21,96%, desplazando a las instalaciones Masivas que dominaron las olas de nube anteriores. Los operadores centralizan los clústeres de entrenamiento de IA porque los beneficios de interconexión de GPU superan las penalizaciones de latencia. Los campus mega desbloquean economías de escala, permitiendo que los bucles de enfriamiento líquido se compartan a través de varias salas e impulsando la eficiencia de la planta de enfriamiento por debajo de 1,1 PUE. El tamaño del mercado de gestión de infraestructura de centros de datos para este segmento se expandirá rápidamente a medida que la complejidad de orquestación se multiplique con conteos de sensores que llegan a millones.

La migración hacia campus de mega escala también siembra innovación en módulos de energía modulares y segmentos de salas prefabricadas que llegan con integraciones DCIM probadas en fábrica. Las instalaciones empresariales más pequeñas conservan un rol para cargas de trabajo sensibles a la latencia, pero las limitaciones presupuestarias limitan la adopción de módulos avanzados de gemelos digitales.

Por Modo de Despliegue: La Adopción de Nube se Acelera a Pesar de las Preocupaciones de Soberanía

Las instalaciones en las instalaciones retuvieron el 56,8% de participación de los ingresos de 2024, sin embargo, se pronostica que los modelos alojados en la nube crezcan a una TCCA del 24,12%. Los operadores valoran las plataformas SaaS por su despliegue continuo de características y menor carga de mantenimiento. Los marcos híbridos mezclan recolectores locales con análisis en la nube, habilitando el cumplimiento con reglas de residencia mientras dan acceso a optimización impulsada por IA. El tamaño del mercado de gestión de infraestructura de centros de datos asignado a suscripciones en la nube por lo tanto aumenta más rápido donde las reglas de soberanía permiten la exportación de telemetría encriptada.

Los proveedores de colocación mayorista se apoyan en DCIM nativo en la nube para ofrecer a los inquilinos tableros granulares que validan los acuerdos de nivel de servicio. Los clientes de colocación minorista mientras tanto permanecen cautelosos porque no pueden dictar la colocación de sensores en el espacio blanco compartido. Esta diversidad fuerza a los proveedores a arquitecturar modelos de despliegue flexibles que abarcan huellas de appliance, VM y SaaS multi-inquilino.

Por Industria de Usuario Final: El Gobierno Lidera el Crecimiento en Medio de Imperativos de Seguridad

Se proyecta que las organizaciones de Gobierno y Defensa registren una TCCA del 27,27%. Las directivas de seguridad nacional clasifican cada vez más a los centros de datos como infraestructura crítica que debe cumplir métricas estrictas de tiempo de actividad y resiliencia energética. Las cláusulas obligatorias de seguros cibernéticos también presionan a las agencias a instrumentar instalaciones con telemetría de riesgo en tiempo real. La industria de gestión de infraestructura de centros de datos por lo tanto gana relevancia estratégica en la planificación tecnológica del sector público.

TI y Telecomunicaciones retuvo el 31,6% de participación de ingresos en 2024. Los operadores integran DCIM con pilas OSS/BSS para alinear la planificación de capacidad con pronósticos de tráfico de red. Los verticales BFSI, salud y manufactura siguen de cerca, impulsados por auditorías regulatorias y nodos de edge de Industria 4.0. La adopción intersectorial destaca que DCIM ha evolucionado de una herramienta de back-office a una prioridad a nivel de junta directiva.

Análisis Geográfico

América del Norte representó el 42,4% de los ingresos de 2024 gracias a las construcciones hiperescala y la adopción temprana de centros de entrenamiento de IA. Los operadores allí despliegan enfriamiento líquido y gemelos digitales para empujar las densidades de rack más allá de 50 kW, amplificando el gasto en DCIM. Los incentivos federales y estatales de eficiencia energética refuerzan aún más el caso de negocio para el monitoreo en tiempo real.

Asia-Pacífico está previsto que crezca a una TCCA del 35,23% hasta 2030 mientras China apunta a una economía de centros de datos de 125 mil millones de USD para 2027 e India acelera bajo la iniciativa Digital India. Japón enfrenta los costos de construcción más altos del mundo, impulsando el interés en DCIM automatizado para extraer la máxima capacidad de cada metro cuadrado. Singapur y Australia actúan como centros regionales, suministrando servicios de nube transfronterizos que deben cumplir mandatos de cumplimiento diversos.

Europa mantiene una expansión constante sobre la base de la Directiva de Eficiencia Energética. Los operadores corren para cumplir las fechas límite de informes de septiembre de 2024, integrando DCIM en retrofits brownfield y nuevas construcciones. Los mercados del Medio Oriente y Sudamericanos muestran demanda creciente a medida que los proveedores de nube regionales localizan infraestructura para reducir la latencia. África permanece incipiente pero se espera que adopte DCIM ligero a medida que aumenta el uso de internet móvil.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Panorama Competitivo

El mercado permanece moderadamente fragmentado. Schneider Electric registró un crecimiento orgánico del 19% en su división de Sistemas durante Q3 2024 al vender de forma cruzada software EcoStruxure IT junto con equipo de distribución de energía. Vertiv registró ventas netas de Q4 2024 de 2.346 mil millones de USD, un aumento del 26%, impulsado por sistemas de gestión térmica integrados con análisis DCIM. Siemens amplió su cartera de centros de datos sostenibles a través de la adquisición de Danfoss Fire Safety, integrando controles ambientales en su pila DCIM.

Start-ups como AdeptDC aplican aprendizaje automático al enfriamiento predictivo y desafían a los incumbentes en ahorros de gastos operativos. Existe espacio en blanco en DCIM enfocado en edge donde los proveedores convencionales priorizan clientes hiperescala. La ventaja competitiva ahora depende del diseño nativo en la nube, APIs abiertas y paquetes integrados de hardware-software que garantizan responsabilidad de un solo proveedor. A medida que aumentan las cargas de trabajo de IA, los clientes favorecen a los proveedores que pueden co-optimizar energía, enfriamiento y carga de TI dentro de ventanas de sub-segundo.

Líderes de la Industria de Gestión de Infraestructura de Centros de Datos (DCIM)

-

Vertiv Group Corp.

-

Schneider Electric SE

-

Johnson Controls International PLC

-

Eaton Corporation PLC

-

ABB Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Amazon anunció una inversión de 20 mil millones de USD en dos complejos de centros de datos en Pensilvania, incluyendo uno co-ubicado con la planta de energía nuclear Susquehanna.

- Abril 2025: Vertiv reportó ventas netas de Q1 2025 de 2.036 mil millones de USD, un aumento del 24% interanual.

- Mayo 2025: Cerebras Systems detalló planes para seis nuevos centros de datos para expandir su nube de inferencia de IA veinte veces para fin de año 2025.

- Febrero 2025: Cerebras Systems detalló planes para seis nuevos centros de datos para expandir su nube de inferencia de IA veinte veces para fin de año 2025.

- Enero 2025: Compass Datacenters confirmó una construcción de 10 mil millones de USD en el Condado de Lauderdale, Mississippi.

- Diciembre 2024: Siemens y Compass Datacenters acordaron entregas multi-año de módulos de energía modulares de voltaje medio.

Alcance del Informe del Mercado Global de Gestión de Infraestructura de Centros de Datos (DCIM)

La gestión de infraestructura de centros de datos (DCIM) es un conjunto de herramientas y procesos utilizados para gestionar los componentes de infraestructura de un entorno de centro de datos. Permite a los equipos de TI monitorear todos los componentes, sus configuraciones, interdependencias y rendimiento óptimo. Se espera que esto asegure que las operaciones del centro de datos sean efectivas y rentables

El mercado de gestión de infraestructura de centros de datos está segmentado por tipo de centro de datos (centros de datos pequeños y medianos, centros de datos grandes y centros de datos empresariales), tipo de despliegue (en las instalaciones y colocación), usuario final (TI, BFSI, salud, manufactura y otros usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico y Resto del Mundo).

Los tamaños y pronósticos del mercado se proporcionan en USD para todos los segmentos anteriores.

| Soluciones | Gestión de Activos y Capacidad |

| Gestión de Energía y Enfriamiento | |

| Gestión de Red y Conectividad | |

| Servicios | Consultoría e Integración |

| Servicios Gestionados y de Soporte |

| Pequeño |

| Mediano |

| Grande |

| Masivo |

| Mega |

| En las instalaciones | |

| Colocación | Colo Minorista |

| Colo Mayorista / Hiperescala | |

| Nube / DCIM-como-Servicio |

| TI y Telecomunicaciones |

| BFSI |

| Salud y Ciencias de la Vida |

| Gobierno y Defensa |

| Manufactura e Industrial |

| Venta Minorista y Comercio Electrónico |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Singapur | |

| Australia | |

| Malasia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Chile | |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Nigeria | |

| Resto de África |

| Por Componente | Soluciones | Gestión de Activos y Capacidad |

| Gestión de Energía y Enfriamiento | ||

| Gestión de Red y Conectividad | ||

| Servicios | Consultoría e Integración | |

| Servicios Gestionados y de Soporte | ||

| Por Tamaño de Centro de Datos | Pequeño | |

| Mediano | ||

| Grande | ||

| Masivo | ||

| Mega | ||

| Por Modo de Despliegue | En las instalaciones | |

| Colocación | Colo Minorista | |

| Colo Mayorista / Hiperescala | ||

| Nube / DCIM-como-Servicio | ||

| Por Industria de Usuario Final | TI y Telecomunicaciones | |

| BFSI | ||

| Salud y Ciencias de la Vida | ||

| Gobierno y Defensa | ||

| Manufactura e Industrial | ||

| Venta Minorista y Comercio Electrónico | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Singapur | ||

| Australia | ||

| Malasia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Chile | ||

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

Siemens y Compass Datacenters acordaron entregas multi-año de módulos de energía modulares de voltaje medio.

Las fuertes densidades de racks relacionadas con IA, los informes obligatorios de uso de energía en la UE y los proyectos hiperescala a gran escala sustentan la TCCA del 18,68% esperada hasta 2030.

¿Qué modelo de despliegue se está expandiendo más rápidamente?

Se pronostica que Cloud/DCIM-como-Servicio crezca a una TCCA del 24,12% a medida que los operadores buscan análisis avanzados mientras equilibran las reglas de soberanía de datos.

¿Por qué los servicios están volviéndose más importantes que las licencias de software?

Una escasez global de ingenieros de instalaciones está impulsando a los operadores a subcontratar configuración, mantenimiento e informes regulatorios bajo contratos de servicios gestionados.

¿Qué región geográfica agregará la mayor cantidad de nuevos ingresos DCIM para 2030?

Asia-Pacífico, con una TCCA proyectada del 35,23%, contribuirá con la mayor participación incremental debido a inversiones masivas en China, India, Japón y el Sudeste Asiático.

¿Cómo apoya DCIM el cumplimiento de mandatos de sostenibilidad?

Las plataformas entregan métricas en tiempo real como PUE y CUE, permitiendo a los operadores cumplir reglas de divulgación y acceder a financiación vinculada a ESG que recompensa la eficiencia verificada.

¿Qué desafíos ralentizan la adopción de DCIM en centros de datos heredados?

La integración con sistemas propietarios de gestión de edificios crea silos técnicos y aumenta los costos del proyecto, reduciendo el ROI hasta que las interfaces estándar se vuelvan comunes.

Última actualización de la página el: