Tamaño y Participación del Mercado de Atención Sanitaria para Animales de Compañía

Análisis del Mercado de Atención Sanitaria para Animales de Compañía por Mordor Intelligence

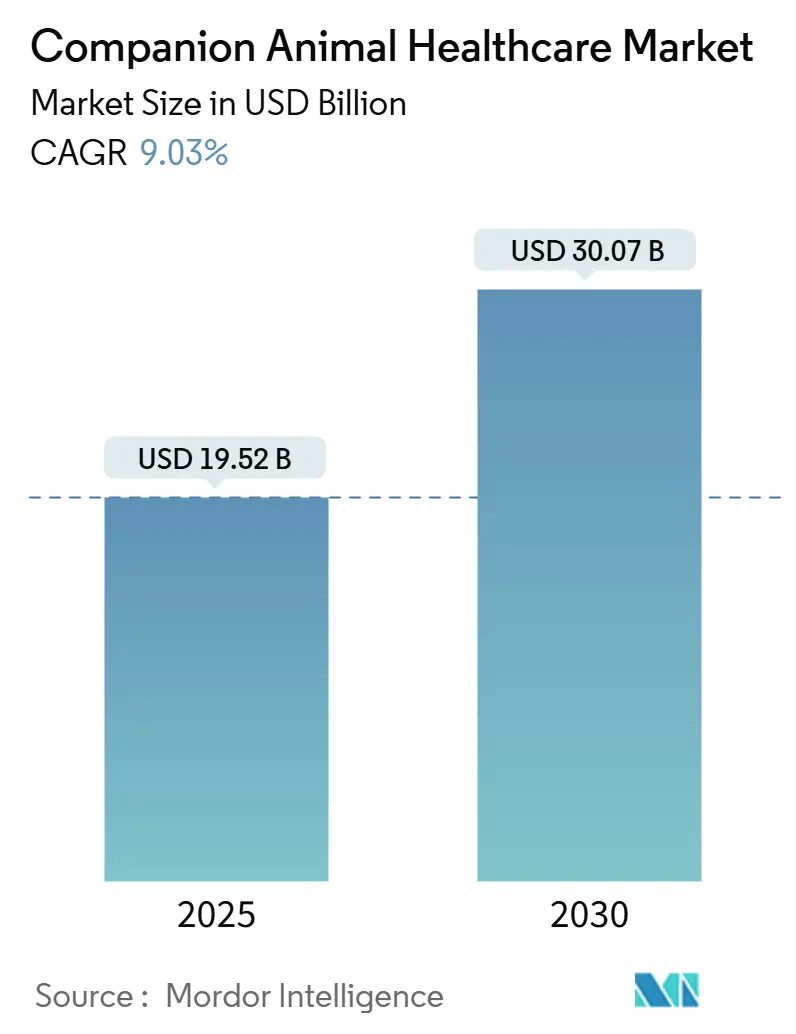

El tamaño del mercado de atención sanitaria para animales de compañía alcanzó USD 19,52 mil millones en 2025 y se prevé que avance a USD 30,07 mil millones para 2030, reflejando una TCAC del 9,03%. El creciente proceso de humanización de las mascotas, el despliegue constante de diagnósticos habilitados por IA, y la difusión de planes de bienestar por suscripción han ampliado tanto la demanda como el acceso a servicios veterinarios. Los anticuerpos monoclonales revolucionarios están fortaleciendo el portafolio terapéutico, mientras que los analizadores de punto de atención (POC) acortan los tiempos de respuesta diagnóstica y mejoran la toma de decisiones clínicas. Los canales de comercio digital continúan escalando, complementando el modelo tradicional de clínicas al vincular teleconsulta, cumplimiento farmacéutico y entrega domiciliaria. Geográficamente, América del Norte mantiene el mayor pool de ingresos, sin embargo, Asia-Pacífico representa la arena de crecimiento más rápido a medida que aumentan la urbanización y los ingresos disponibles.

Principales Conclusiones del Informe

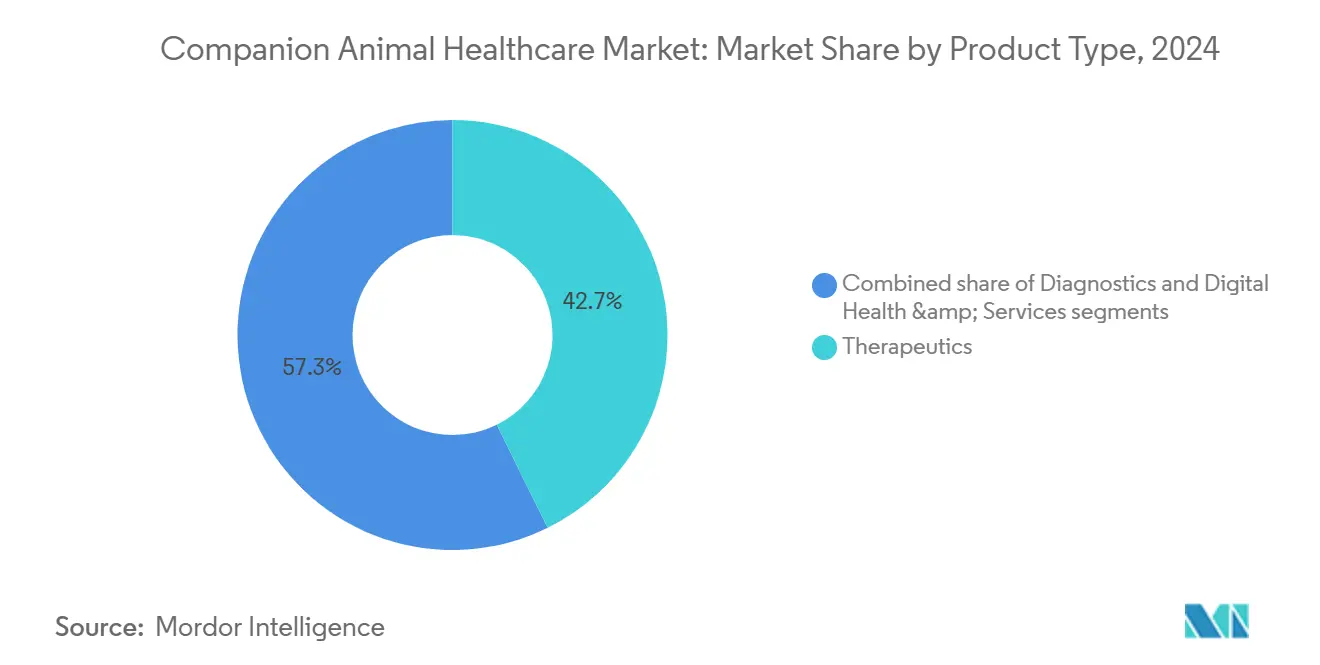

- Por tipo de producto, los terapéuticos lideraron con el 42,78% de la participación del mercado de atención sanitaria para animales de compañía en 2024, mientras que se proyecta que los diagnósticos registren la expansión más rápida con una TCAC del 12,58% hasta 2030.

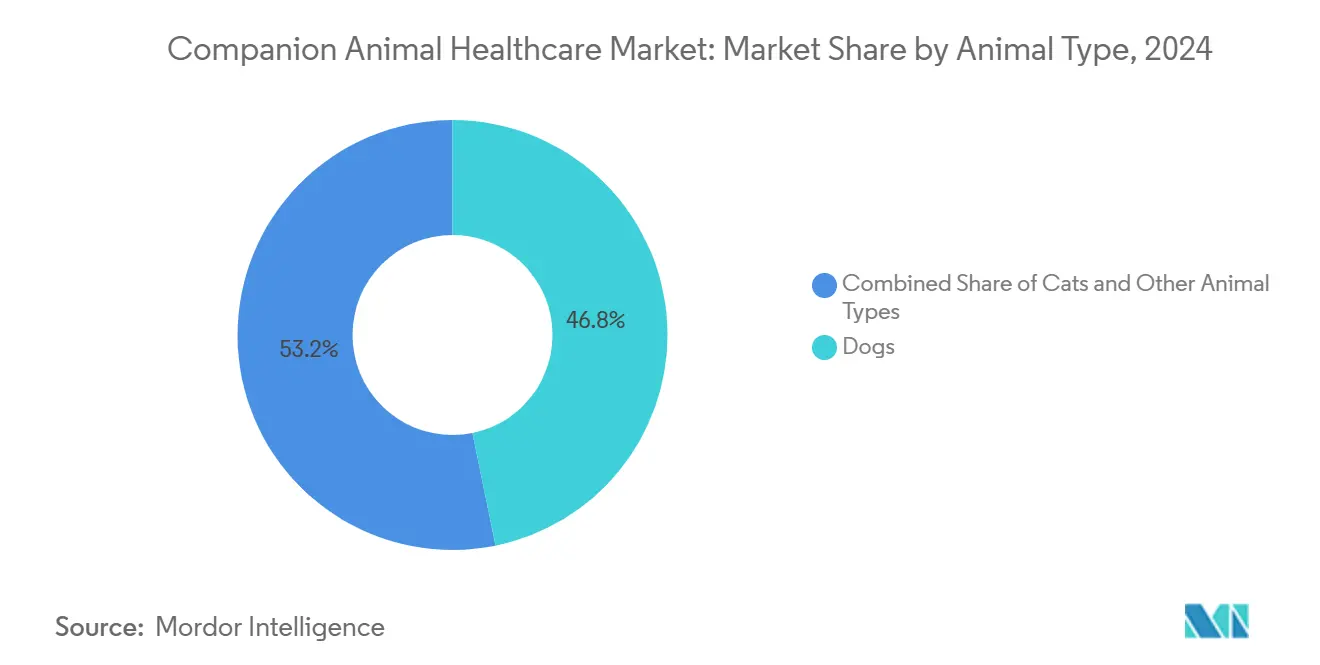

- Por tipo de animal, los perros representaron el 46,82% del tamaño del mercado de atención sanitaria para animales de compañía en 2024; se prevé que los gatos registren una TCAC del 11,24% hasta 2030.

- Por canal de distribución, los hospitales y clínicas veterinarias mantuvieron el 54,82% de la base de ingresos de 2024, mientras que las plataformas online y de comercio electrónico están configuradas para crecer a una TCAC del 10,67% en el mismo horizonte.

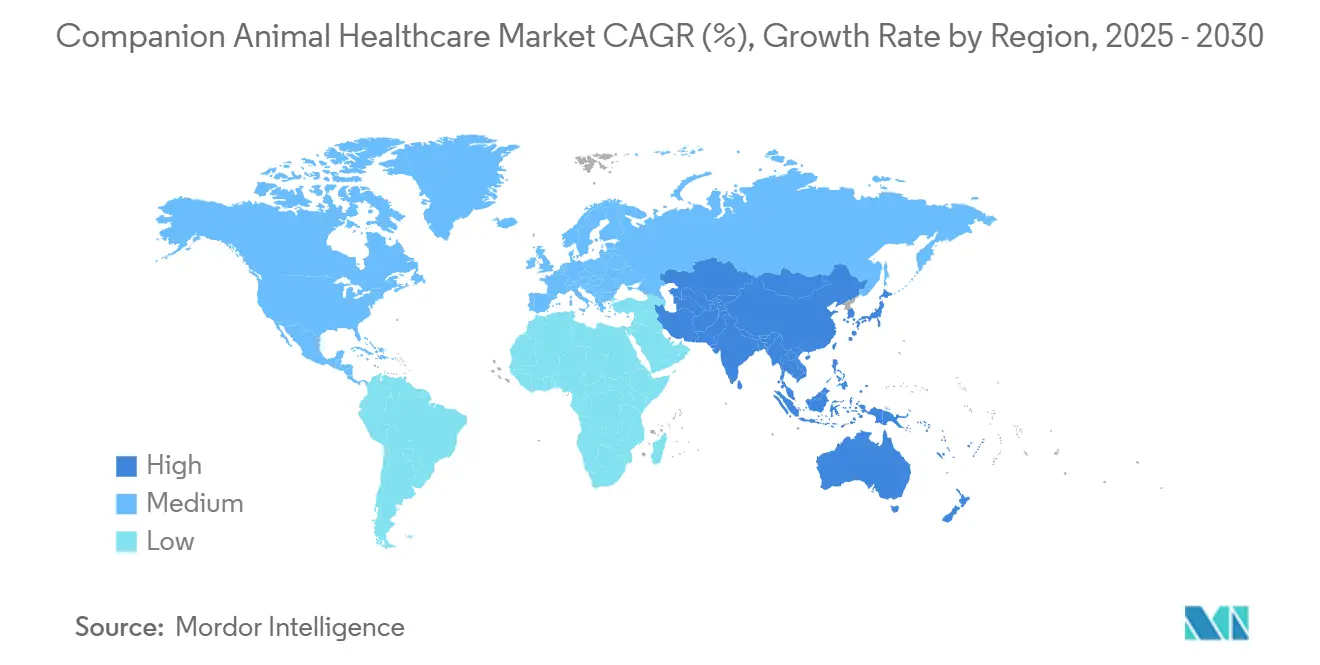

- Por geografía, América del Norte contribuyó con el 42,32% de los ingresos globales en 2024; se anticipa que Asia-Pacífico registre la TCAC más alta del 10,31% hasta 2030.

Tendencias e Insights del Mercado Global de Atención Sanitaria para Animales de Compañía

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en adopción de mascotas y "humanización" de animales | +2.1% | Global, más fuerte en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Penetración en expansión del seguro de mascotas | +1.8% | Núcleo de América del Norte y UE, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción rápida de diagnósticos avanzados en clínica y POC | +1.5% | Global, liderado por mercados desarrollados | Corto plazo (≤ 2 años) |

| Auge en anticuerpos monoclonales de cuidado crónico para OA y dermatología | +1.2% | América del Norte y Europa, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Comercialización de terapéuticos basados en microbioma | +0.8% | Global, adopción temprana en mercados premium | Largo plazo (≥ 4 años) |

| Planes de bienestar basados en suscripción por cadenas de clínicas veterinarias | +0.9% | Núcleo de América del Norte, expansión global selectiva | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en Adopción de Mascotas y "Humanización" de Animales

La humanización de mascotas ha cambiado las prioridades de gasto; el 66% de los propietarios está dispuesto a considerar medicinas que prolonguen la vida, y los gastos mensuales promedio subieron a USD 260 en 2024. Encuestas chinas muestran que el 55% de los propietarios ahora ven a las mascotas como hijos, impulsando compras de cuidado premium. Los presupuestos de bienestar favorecen cada vez más medicamentos de calidad de vida, imágenes avanzadas y nutrición personalizada. La adopción de seguros refleja este cambio, con el 45% de padres de perros y el 36% de padres de gatos manteniendo pólizas, integrando el cuidado veterinario en la planificación financiera del hogar.

Penetración en Expansión del Seguro de Mascotas

Las primas alcanzaron USD 4,5 mil millones en 2024, más del doble de los niveles de 2019. Las 10 principales aseguradoras controlan el 90% del mercado, afilando el diseño de productos y la eficiencia de suscripción. La claridad regulatoria llegó a través de la Ley Modelo de Seguros de Mascotas NAIC de 2024, que separa los complementos de bienestar preventivo de los verdaderos productos de transferencia de riesgo. Sin embargo, la inflación médica llevó a Nationwide a salir de 100.000 contratos, ilustrando presiones de contención de costos incluso cuando las asociaciones de distribución-como Petco más Nationwide-buscan ventajas de escala[1]National Association of Insurance Commissioners, "Pet Insurance Model Act," naic.org.

Adopción Rápida de Diagnósticos Avanzados en Clínica y POC

Los sistemas impulsados por IA, tipificados por Vetscan Imagyst de Zoetis, ahora evalúan 1.000 campos microscópicos en minutos. El analizador de hematología OptiCell basado en cartuchos lleva precisión de laboratorio de referencia a clínicas, minimizando la dependencia de laboratorios externos. Las disrupciones de COVID-19 aceleraron la adopción al destacar el valor operacional de los diagnósticos in situ. Nuevos participantes como OvaCyte de Indical Bioscience automatizan el análisis fecal, integrando aún más el aprendizaje automático en flujos de trabajo rutinarios.

Auge en Anticuerpos Monoclonales de Cuidado Crónico (MAbs)

Bedinvetmab (Librela) superó las 25 millones de dosis distribuidas, con tasas de respuesta clínica que exceden el 71% y dosificación mensual simplificada que mejora el cumplimiento. La vigilancia continua señala eventos musculoesqueléticos, subrayando la necesidad de farmacovigilancia vigilante. La actividad del pipeline ahora abarca enfermedad renal, oncología y osteoartritis felina, posicionando a los MAbs como un pilar de crecimiento a largo plazo. Encuestas de veterinarios en cinco naciones de la UE reportan alta satisfacción, validando la inversión continua en plataformas de anticuerpos[2]Frontiers Editorial Office, "Safety Signal Analysis for Bedinvetmab," frontiersin.org.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada de costos de servicios veterinarios y medicamentos | -1.4% | Global, más agudo en mercados desarrollados | Corto plazo (≤ 2 años) |

| Proliferación de medicinas falsificadas / mercado gris | -0.8% | Global, concentrado en canales online | Mediano plazo (2-4 años) |

| Escasez global de veterinarios capacitados y técnicos veterinarios | -1.1% | Global, crítico en mercados rurales y emergentes | Largo plazo (≥ 4 años) |

| Retraso regulatorio para productos de edición genética y terapia celular | -0.6% | Global, estricto en UE y América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escalada de Costos de Servicios Veterinarios y Medicamentos

Los costos de atención subieron 60% desde 2014, superando la inflación general. Los grupos corporativos ejercen poder de fijación de precios; Mars Veterinary Health controla casi la mitad de las clínicas de propiedad corporativa. Las facturas más altas redujeron los volúmenes de visitas de 2024 en 2,3% y alargaron los intervalos entre chequeos en 48%. Los legisladores están respondiendo: la propuesta Ley PAW permitiría desembolsos HSA/FSA de hasta USD 1.000, mientras que el Departamento de Defensa ahora reembolsa a familias militares USD 2.000 por reubicación de mascotas, suavizando parcialmente las barreras de asequibilidad.

Proliferación de Medicinas Falsificadas/Mercado Gris

La FDA emitió múltiples cartas de advertencia en 2024 a empresas que comercializan medicamentos no aprobados para convulsiones en mascotas. El monitoreo online mejorado apunta a proveedores de comercio electrónico que evitan la supervisión veterinaria. Las actualizaciones de política de composición, incluyendo la eliminación de Vetmedin Solution de listas a granel, revelan tensión entre flexibilidad de suministro y seguridad del paciente. Los datos de farmacovigilancia de la FDA registraron 38.756 eventos adversos vinculados a 21 medicamentos veterinarios, aumentando el enfoque de las partes interesadas en el abastecimiento legítimo[3]Source: U.S. Food and Drug Administration, "FDA Animal and Veterinary Innovation Agenda," fda.gov.

Análisis de Segmentos

Por Tipo de Producto: Los Terapéuticos Lideran Mientras los Diagnósticos Aceleran

El segmento terapéutico comandó el 42,78% del mercado de atención sanitaria para animales de compañía en 2024, impulsado por vacunas, parasiticidas y adopción rápida de anticuerpos monoclonales. El desempeño de Bedinvetmab ayudó a Zoetis a impulsar su portafolio de compañía 18% más alto en Q3 2024. Las vacunas preventivas mantienen un papel esencial, aunque los ingresos de parasiticidas se están filtrando a canales de retail. La competencia genérica frena el crecimiento anti-infeccioso, y la resistencia antimicrobiana mantiene el escrutinio regulatorio intenso.

Los diagnósticos registran la TCAC más rápida del 12,58% hasta 2030, señalando cambio estructural hacia medicina de precisión. Los analizadores habilitados por IA combinan hematología, urianálisis e imágenes en plataformas unificadas, reduciendo el tiempo de respuesta diagnóstica de días a minutos. Las clínicas que usan dispositivos POC reportan mejor adherencia del cliente y ganancias de ingresos incrementales. Se proyecta que el tamaño del mercado de atención sanitaria para animales de compañía para diagnósticos escale materialmente a medida que el aprendizaje automático reduzca la variabilidad de interpretación e impulse modelos de atención basados en evidencia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Animal: Los Perros Dominan Pero los Gatos Impulsan el Crecimiento

Los perros mantuvieron el 46,82% de los ingresos globales en 2024, respaldados por una infraestructura de atención bien establecida y una amplia mezcla de productos preventivos. Sin embargo, los gatos entregan la TCAC más rápida del 11,24%, reflejando tendencias de vida urbana y mayor conciencia de condiciones específicas felinas. La aprobación condicional de la FDA en 2025 de Felycin-CA1, la primera terapia para cardiomiopatía hipertrófica felina, subraya la creciente innovación dedicada a gatos. A medida que aumenta la longevidad, el manejo de enfermedades crónicas amplía el tamaño del mercado de atención sanitaria para animales de compañía para ambas especies.

La demografía refuerza el impulso: los Millennials y la Generación Z priorizan el bienestar de mascotas, a menudo sobre otros gastos discrecionales. Una población de mascotas envejecida amplifica la demanda de manejo del dolor, soporte articular y terapias renales. La investigación del microbioma ya guía regímenes probióticos específicos por especie, mientras que frunevetmab (Solensia) trae alivio del dolor basado en anticuerpos a la osteoartritis felina. Estos avances mejoran la participación del mercado de atención sanitaria para animales de compañía capturada por productos y servicios felinos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Las Clínicas Tradicionales Evolucionan en Medio de la Disrupción Digital

Los hospitales y clínicas veterinarias retuvieron el 54,82% de los ingresos de 2024, sin embargo, su papel está pivoteando desde la reventa de productos hacia la orquestación integral de atención. La inversión en fuerza laboral es ahora un diferenciador competitivo; Mars Veterinary Health destinó USD 500 millones para entrenamiento y retención. La reestructuración de grupos corporativos, como la división de National Veterinary Associates en Ethos Veterinary Health y NVA, posiciona las redes para futuras ofertas públicas y líneas de servicio especializadas.

Las plataformas online y de comercio electrónico están en camino de una TCAC del 10,67% hasta 2030, impulsadas por integración de telesalud y cumplimiento farmacéutico sin fricciones. La extensión Serie B-2 de USD 11 millones de Airvet apoya su expansión en paquetes de beneficios para empleados en multinacionales como PepsiCo. Las farmacias móviles como Koala Health ofrecen envío el mismo día y vinculan más de 25.000 prácticas independientes al inventario digital, ampliando el mercado de atención sanitaria para animales de compañía sin expandir huellas de ladrillo y mortero.

Análisis Geográfico

América del Norte generó el 42,32% de los ingresos globales de 2024 ya que la penetración madura de seguros, infraestructura de práctica avanzada y programas de lealtad como los planes preventivos de Banfield sustentan el gasto sostenido. La consolidación reformó el panorama cuando Chubb combinó Healthy Paws y una fusión multi-clínica de USD 8,6 mil millones para formar una red de 750 ubicaciones. A pesar de la escala, las escaseces de veterinarios amenazan el acceso; las proyecciones advierten que 75 millones de mascotas podrían carecer de atención para 2030, impulsando presión regulatoria para incentivos.

Asia-Pacífico es el territorio de crecimiento más rápido con una TCAC del 10,31%, estimulado por el creciente número de hogares de clase media urbana. El sector de atención sanitaria de mascotas de China tocó 1.062 mil millones de yuan en 2022 después de una escalada compuesta del 17,7% desde 2015, sin embargo, la densidad de clínicas está rezagada respecto a Estados Unidos. En Corea del Sur, encuestas de estilo de vida revelan que adultos más jóvenes prefieren mascotas sobre hijos, canalizando fondos discrecionales hacia atención premium. Australia demuestra un sub-mercado maduro, con ventas de Zoetis de USD 484 millones en 2023 y su adquisición de manufactura en Melbourne señalando anclaje regional a largo plazo.

Europa registra expansión constante ayudada por currículos veterinarios robustos y regulación armonizada de medicinas. El despliegue simultáneo de Bedinvetmab en Francia, Alemania, Italia, España y Reino Unido valida el apetito por biológicos avanzados. Los imperativos de sostenibilidad influyen las opciones de tratamiento, favoreciendo productos con huellas de carbono reducidas y credenciales de bienestar animal. La inversión transfronteriza permanece activa ya que EQT adquirió VetPartners, agregando 267 clínicas a su red e ilustrando las ambiciones de servicio integrado del continente.

Panorama Competitivo

La consolidación moderada define el mercado de atención sanitaria para animales de compañía mientras conglomerados, innovadores y disruptores digitales compiten por mindshare. Mars Veterinary Health usa Banfield y VCA para cubrir el segmento de clínicas mientras canaliza USD 500 millones en desarrollo de personal para mitigar brechas laborales. Zoetis sostiene liderazgo en I+D a través de diagnósticos habilitados por IA y anticuerpos monoclonales; los ingresos de Q1 2025 alcanzaron USD 2,2 mil millones, un testimonio de la demanda continua por Simparica Trio, Apoquel y Cytopoint. Las iniciativas regulatorias como la Agenda de Innovación Animal y Veterinaria de la FDA expeditan aprobaciones para empresas con profundidad de investigación incorporada.

Los nativos digitales crean puntos de acceso alternativos: las consultas de video bajo demanda de Airvet se integran con beneficios de empleadores, y la farmacia móvil de Koala Health se vincula directamente al software de gestión de práctica para automatizar el envío de recetas. Las oportunidades de espacio en blanco incluyen terapéuticos basados en microbioma; start-ups de biotecnología como MicroHarvest están desarrollando proteínas microbianas para dietas hipoalergénicas. La ciencia de longevidad gana tracción después de que Loyal aseguró alineación de la FDA para LOY-002, dirigido a extender la vida útil canina. Las F&A permanecen vibrantes-la compra de Boehringer Ingelheim de Saiba Animal Health agrega vacunas terapéuticas, mientras que la adquisición de USD 350 millones de Phibro de la línea de aditivos para alimentos de Zoetis afila el enfoque en competencias centrales.

Líderes de la Industria de Atención Sanitaria para Animales de Compañía

-

Zoetis Inc.

-

Boehringer Ingelheim Animal Health

-

Elanco Animal Health

-

Virbac

-

Merck Animal Health (MSD)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Zoetis abrió su laboratorio de referencia más grande de EE.UU. en Louisville, Kentucky, expandiendo la capacidad diagnóstica nacional.

- Mayo 2025: Koala Health recaudó USD 20 millones en financiamiento Serie B liderado por Valspring Capital para ampliar su farmacia móvil para 25.000 clínicas independientes.

- Abril 2025: Airvet cerró una ronda Serie B-2 de USD 11 millones para escalar servicios de telesalud y programas de beneficios corporativos con PepsiCo y Adobe.

- Marzo 2025: La FDA aprobó condicionalmente Felycin-CA1 para gatos con cardiomiopatía hipertrófica subclínica, la primera terapia para esta indicación.

- Febrero 2025: National Veterinary Associates se dividió en Ethos Veterinary Health y NVA, configurando cada unidad para potenciales IPOs dentro de dos a tres años.

Alcance del Informe Global del Mercado de Atención Sanitaria para Animales de Compañía

Según el alcance del informe, los animales de compañía proporcionan compañía a los seres humanos, así como guardan sus casas y oficinas. Varios tipos de enfermedades en animales han aumentado la demanda de vacunas y pruebas diagnósticas. Este aumento en la demanda se debe principalmente a la necesidad de tratar y curar las enfermedades asociadas con la salud de las mascotas.

El mercado de atención sanitaria para animales de compañía está segmentado por producto, tipo de animal y geografía. Por producto, el mercado está segmentado en terapéuticos y diagnósticos. Por terapéuticos, el mercado está sub-segmentado en vacunas, parasiticidas, anti-infecciosos, aditivos médicos para alimentos, y otros terapéuticos. Por diagnósticos, el mercado está sub-segmentado en pruebas inmunodiagnósticas, diagnósticos moleculares, imágenes diagnósticas, y otros diagnósticos. Por tipo de animal, el mercado está segmentado en perros, gatos, y otros tipos de animales. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur. El informe también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. Para cada segmento, el dimensionamiento del mercado y los pronósticos se hicieron sobre la base de ingresos (USD).

| Terapéuticos | Vacunas |

| Parasiticidas | |

| Anti-infecciosos | |

| AINEs y Manejo del Dolor | |

| Anticuerpos Monoclonales | |

| Aditivos Médicos para Alimentos | |

| Otros Terapéuticos | |

| Diagnósticos | Pruebas Inmunodiagnósticas |

| Diagnósticos Moleculares | |

| Imágenes Diagnósticas | |

| Dispositivos de Prueba de Punto de Atención | |

| Otros Diagnósticos | |

| Salud Digital y Servicios | Plataformas de Telemedicina |

| Software de Gestión de Práctica | |

| Dispositivos de Monitoreo Portátiles |

| Perros |

| Gatos |

| Otros Tipos de Animales |

| Hospitales y clínicas veterinarias |

| Farmacias de retail |

| Plataformas online / comercio electrónico |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Producto | Terapéuticos | Vacunas |

| Parasiticidas | ||

| Anti-infecciosos | ||

| AINEs y Manejo del Dolor | ||

| Anticuerpos Monoclonales | ||

| Aditivos Médicos para Alimentos | ||

| Otros Terapéuticos | ||

| Diagnósticos | Pruebas Inmunodiagnósticas | |

| Diagnósticos Moleculares | ||

| Imágenes Diagnósticas | ||

| Dispositivos de Prueba de Punto de Atención | ||

| Otros Diagnósticos | ||

| Salud Digital y Servicios | Plataformas de Telemedicina | |

| Software de Gestión de Práctica | ||

| Dispositivos de Monitoreo Portátiles | ||

| Por Tipo de Animal | Perros | |

| Gatos | ||

| Otros Tipos de Animales | ||

| Por Canal de Distribución | Hospitales y clínicas veterinarias | |

| Farmacias de retail | ||

| Plataformas online / comercio electrónico | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de atención sanitaria para animales de compañía?

El tamaño del mercado de atención sanitaria para animales de compañía se situó en USD 19,52 mil millones en 2025 y se proyecta que alcance USD 30,07 mil millones para 2030.

¿Qué categoría de producto lidera las ventas hoy?

Los terapéuticos permanecen dominantes, representando el 42,78% de los ingresos de 2024, gracias a vacunas, parasiticidas y anticuerpos monoclonales de adopción rápida.

¿Por qué los diagnósticos están creciendo más rápido que otros segmentos?

Elanco, Boehringer Ingelheim Animal Health, Virbac, Zoetis Animal Healthcare y Ceva Sante Animale son las principales empresas que operan en el Mercado de Atención Sanitaria para Animales de Compañía.

¿Qué región se está expandiendo más rápidamente?

Asia-Pacífico registra la TCAC más alta del 10,31%, impulsada por niveles de ingresos urbanos en aumento, actitudes culturales cambiantes y densidad de clínicas sub-atendida.

¿Cómo está influyendo la telemedicina en las dinámicas del mercado?

Las plataformas de telesalud integran consultas por video, cumplimiento de e-farmacia y suscripciones de bienestar, permitiendo a clínicas y empleadores extender la atención más allá de ubicaciones físicas mientras capturan nuevos canales de ingresos.

¿Qué cambios regulatorios podrían mejorar la asequibilidad?

La propuesta Ley PAW permitiría a los propietarios usar fondos HSA/FSA para hasta USD 1.000 de facturas veterinarias anualmente, potencialmente reduciendo barreras de gasto directo y estimulando adopción de servicios adicionales.

Última actualización de la página el: