Tamaño y Participación del Mercado de Barras de Cereales

Análisis del Mercado de Barras de Cereales por Mordor Intelligence

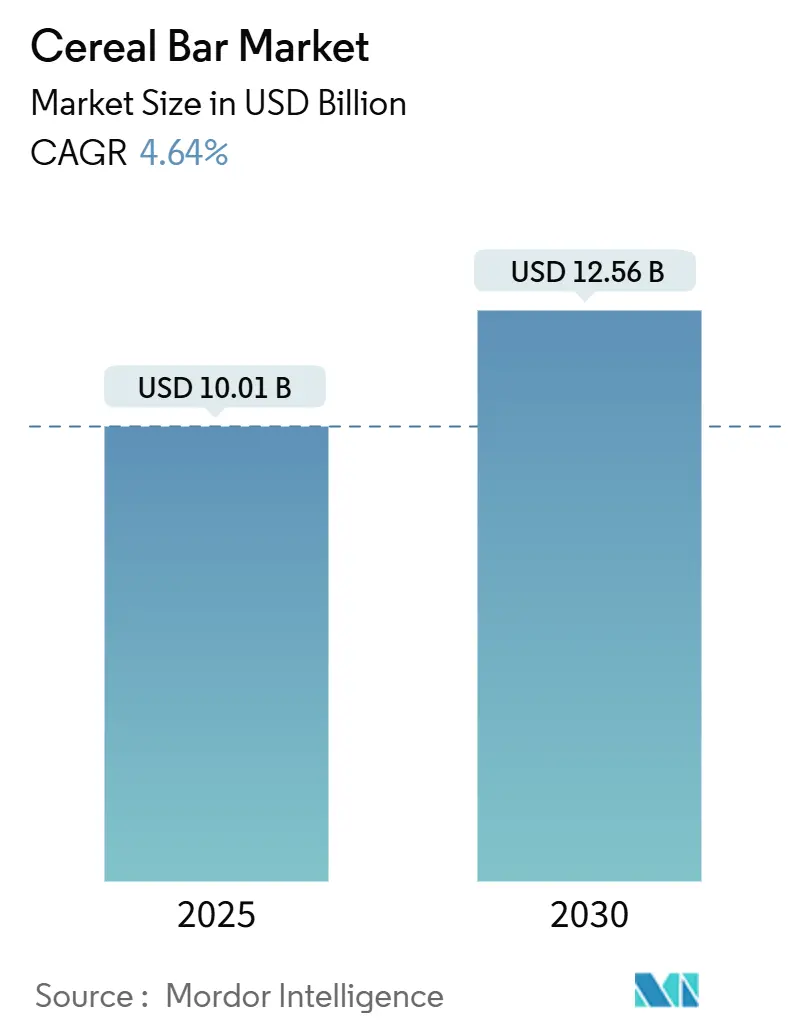

Se proyecta que el mercado de barras de cereales crezca de USD 10.01 mil millones en 2025 a USD 12.56 mil millones en 2030, expandiéndose a una TCAC del 4.64%. Cambios significativos en las preferencias del consumidor y las innovaciones de productos están remodelando el panorama competitivo. La región de Asia-Pacífico está creciendo rápidamente, superando al mercado norteamericano más maduro, que enfrenta una competencia creciente de actores emergentes. Las ofertas enfocadas en la salud están ocupando un lugar central en la evolución del mercado. Las variantes orgánicas, aunque constituyen solo una pequeña porción de las ventas actuales, están experimentando un crecimiento robusto. Este auge en la conciencia sobre la salud está impulsando a los principales actores, como General Mills, a reformular sus productos, introduciendo opciones enriquecidas con proteínas para atender a los entusiastas del fitness. Sin embargo, la industria enfrenta obstáculos: las regulaciones de reducción de azúcar que se endurecen plantean desafíos de cumplimiento, y la volatilidad en los precios de las materias primas, especialmente para nueces y semillas, está presionando los márgenes en productos premium. Mientras tanto, el panorama de distribución está cambiando, con los canales de venta al por menor en línea expandiéndose rápidamente, superando el crecimiento general del mercado y obligando a los actores tradicionales a repensar sus estrategias de mercado.

Principales Conclusiones del Informe

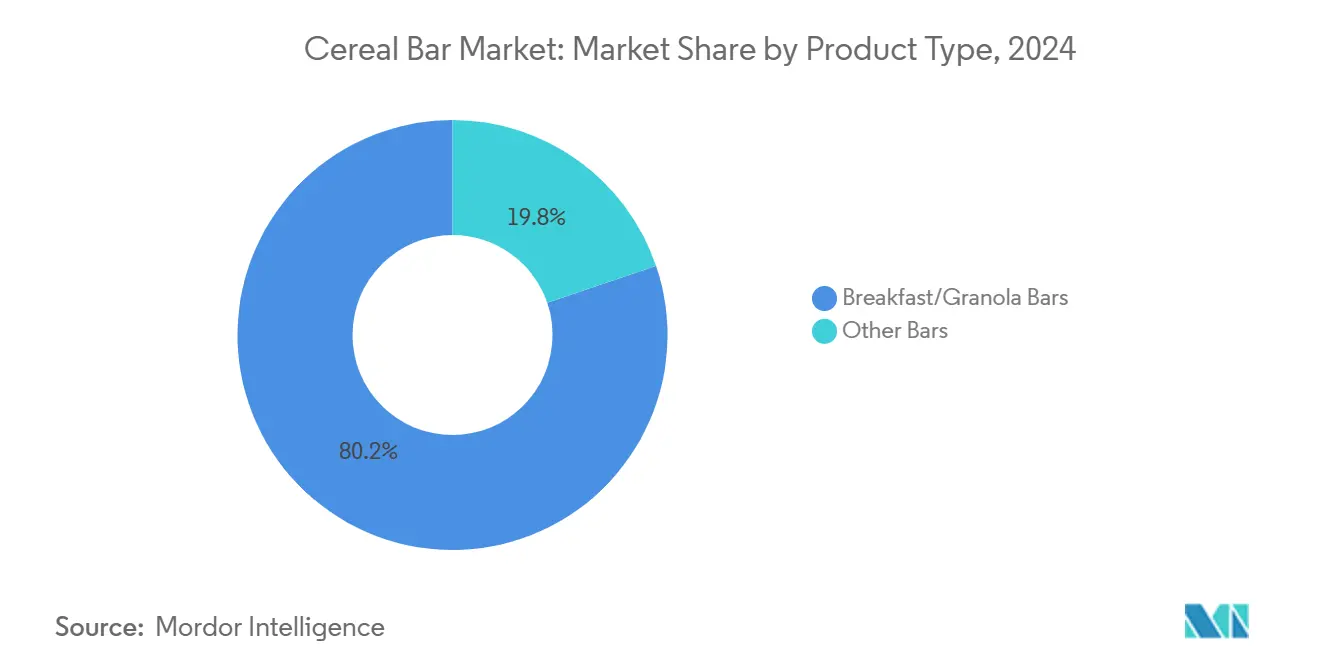

- Por tipo de producto, las barras de desayuno/granola mantuvieron el 80.21% de la participación del mercado de barras de cereales en 2024; las "otras barras" especializadas lideraron la expansión futura con una TCAC del 6.11% hasta 2030.

- Por declaración funcional, los formatos convencionales dominaron con una participación del 86.67% en 2024, mientras que se pronostica que las barras orgánicas se ampliarán a una TCAC del 9.20%.

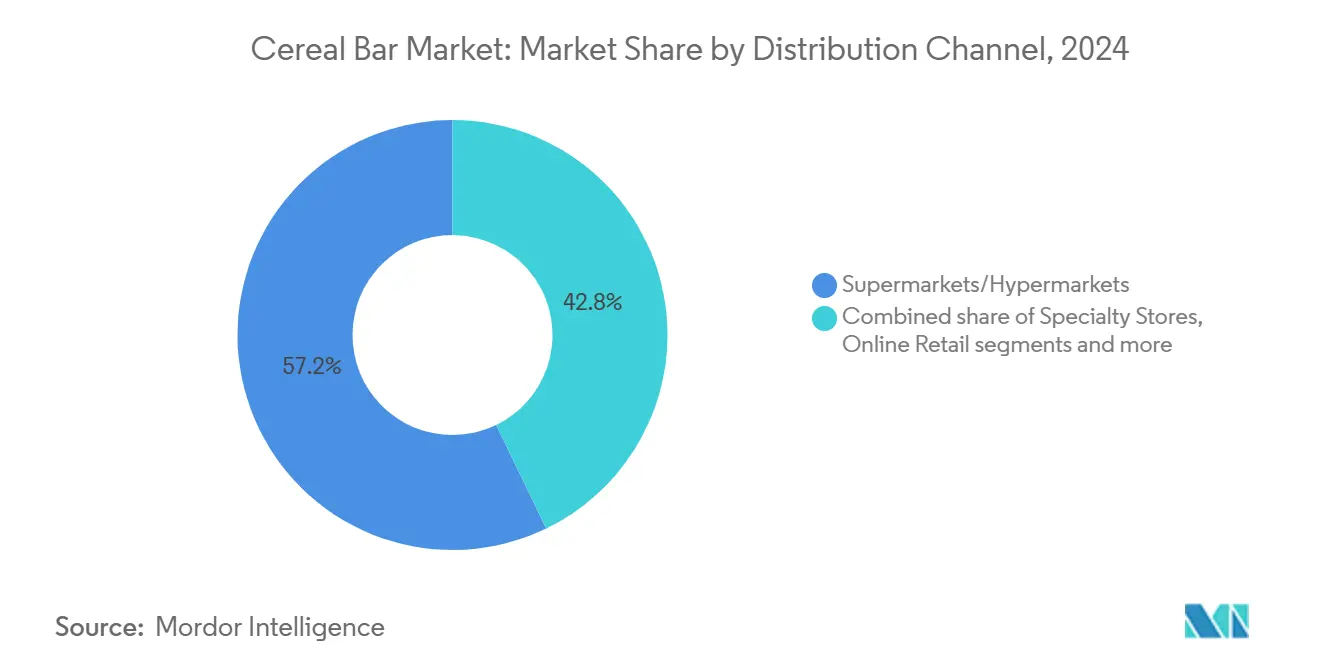

- Por canal de distribución, los supermercados/hipermercados controlaron el 57.19% de los ingresos en 2024, mientras que la venta al por menor en línea avanza a una TCAC del 12.80% hasta 2030.

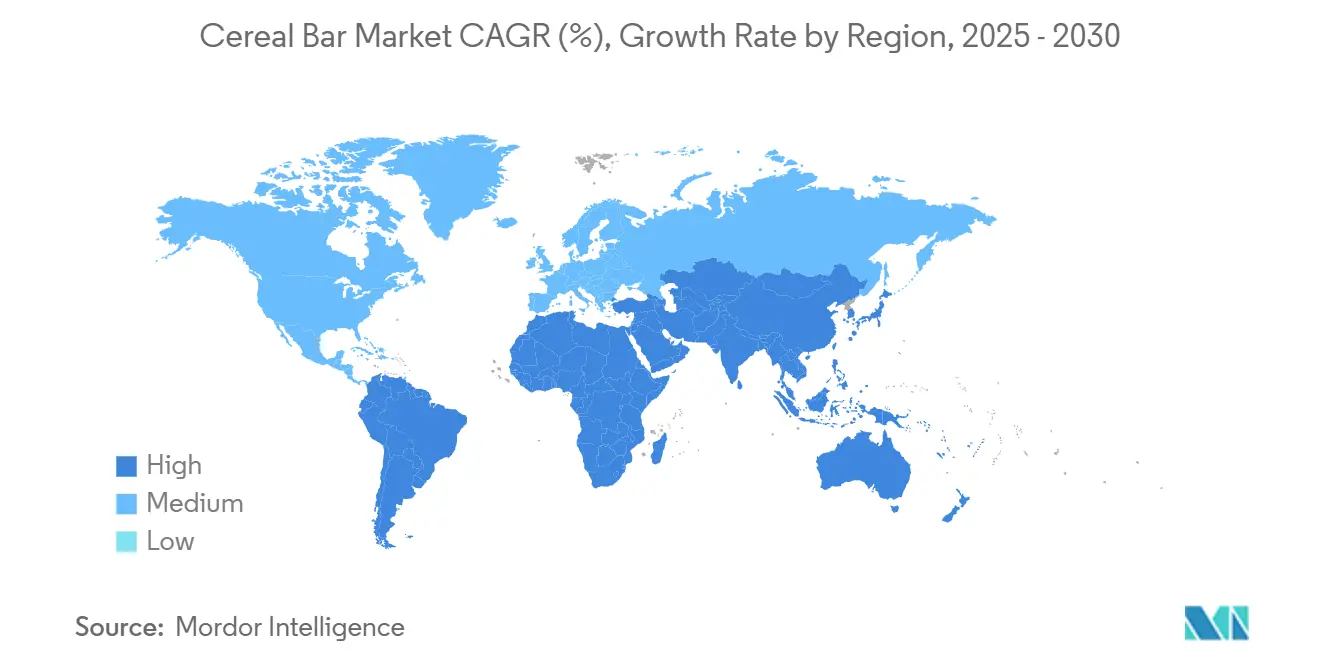

- Por región, América del Norte capturó el 36.11% de la participación del mercado de barras de cereales en 2024, mientras que se proyecta que la región de Asia-Pacífico crezca a una TCAC del 8.20% hasta 2030.

Tendencias e Insights del Mercado Global de Barras de Cereales

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión del consumo de barras de snacks para llevar | +1.2% | Global, con mayor impacto en América del Norte y Europa | Corto plazo (≤2 años) |

| El aumento de la conciencia sobre la salud impulsa la demanda de barras de snacks nutritivas | +1.5% | Global, con mayor impacto en América del Norte, Europa y Asia-Pacífico urbano | Mediano plazo (3-4 años) |

| Las tendencias crecientes de fitness impulsan el consumo de barras de cereales | +0.8% | Global, con mayor impacto en América del Norte y Asia-Pacífico urbano | Mediano plazo (3-4 años) |

| Aumento en la demanda de barras de etiqueta limpia y a base de plantas | +0.9% | América del Norte, Europa, Asia-Pacífico urbano | Largo plazo (≥5 años) |

| Innovación de productos y perfiles de sabores diversos | +0.7% | Global, con mayor impacto en mercados maduros | Mediano plazo (3-4 años) |

| Creciente popularidad de barras funcionales y fortificadas | +1.0% | América del Norte, Europa, con expansión a Asia-Pacífico urbano | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Expansión del Consumo de Barras de Snacks Para Llevar

Los estilos de vida modernos están impulsando que las barras de cereales se conviertan en nutrición diaria esencial en lugar de golosinas ocasionales. La tendencia de "snackificación" está acelerando esta transformación mientras que profesionales urbanos y entusiastas del fitness reemplazan activamente la preparación tradicional de comidas con opciones de nutrición convenientes. Los consumidores están viendo cada vez más las barras de cereales como reemplazos de comidas convenientes y funcionales que se alinean con sus objetivos de salud y bienestar. Según el Informe de Alimentación y Salud IFIC 2024, el 74% de los estadounidenses come snacks diariamente [1]Fuente: International Food Information Council, "Sweet & Savory Insights- August 2024", www.ific.org, con muchos buscando snacks que ofrezcan beneficios nutricionales añadidos como proteína y fibra, convirtiendo las barras de cereales en una opción popular para el snacking consciente de la salud. Los fabricantes están mejorando activamente sus productos reformulándolos para mejorar la densidad nutricional y entregar beneficios funcionales que satisfagan las demandas evolutivas de los consumidores. Este cambio está redefiniendo la competencia en el mercado, ya que las empresas se enfocan en la innovación impulsada por la salud en lugar de competir únicamente en sabor o precio.

El Aumento de la Conciencia sobre la Salud Impulsa la Demanda de Barras de Snacks Nutritivas

La conciencia sobre la salud ha evolucionado de una preocupación de nicho a una prioridad mainstream, remodelando la trayectoria de crecimiento del mercado de barras de cereales. Un informe de 2024 del International Food Information Council revela que el 62% de los consumidores, particularmente aquellos con ingresos más altos, ahora priorizan la salubridad como un impulsor clave de compra [2]Fuente: International Food Information Council, "2024 IFIC Food & Health Survey", www.ific.org. Este cambio impulsa la innovación desde meras declaraciones de salud hacia mejoras nutricionales auténticas. En respuesta, los fabricantes están incorporando ingredientes funcionales como linaza, quinoa y legumbres, mejorando los perfiles nutricionales mientras reducen el contenido de azúcar. Además, las marcas están abordando las demandas evolutivas del consumidor introduciendo productos diseñados para satisfacer requisitos dietéticos específicos, como formulaciones altas en proteínas o bajas en azúcar. Por ejemplo, KIND ofrece barras enriquecidas con proteínas con un índice glucémico bajo, atendiendo tanto a consumidores orientados al fitness como a individuos que manejan diabetes. Esta evolución centrada en la salud no solo allana el camino para el posicionamiento premium sino que también eleva las expectativas básicas de calidad nutricional en todos los puntos de precio.

Las Tendencias Crecientes de Fitness Impulsan el Consumo de Barras de Cereales

El movimiento del fitness ha evolucionado más allá de atletas especializados para abarcar buscadores de bienestar cotidiano, creando una demanda sin precedentes de barras de cereales orientadas al rendimiento. Las preferencias del consumidor han cambiado de declaraciones genéricas de energía hacia beneficios funcionales específicos. Esta tendencia está impulsando la diferenciación de productos basada en formulaciones especializadas de recuperación, energía y reemplazo de comidas adaptadas a objetivos específicos de fitness y niveles de actividad. El mercado se está fragmentando en nichos cada vez más especializados, con innovaciones en tecnología de ingredientes que permiten a los fabricantes entregar beneficios funcionales dirigidos mientras mantienen perfiles de sabor atractivos. Esta evolución representa un cambio fundamental de las barras de cereales como fuentes generales de energía a herramientas de nutrición de precisión, creando oportunidades para posicionamiento premium y lealtad de marca entre consumidores conscientes del fitness.

Aumento en la Demanda de Barras de Etiqueta Limpia y a Base de Plantas

El movimiento de etiqueta limpia ha cambiado de una preferencia de nicho a una demanda mainstream, remodelando el desarrollo de productos en el mercado de barras de cereales. Mientras los consumidores presionan por transparencia de ingredientes, la industria ha respondido con reformulaciones generalizadas. Los fabricantes no solo están eliminando aditivos artificiales y conservantes sino que también están adoptando ingredientes reconocibles a base de plantas. Por ejemplo, marcas como RXBAR han ganado popularidad al destacar sus listas mínimas de ingredientes directamente en su empaque, apelando a consumidores conscientes de la salud. Esta tendencia va más allá de meros intercambios de ingredientes; aprovecha temas más amplios de sostenibilidad, con consumidores gravitando hacia productos que resuenan con sus valores ambientales. Como resultado, el panorama competitivo está evolucionando: las etiquetas limpias han transitado de ser una característica premium a una expectativa estándar. Este cambio obliga a las marcas establecidas a renovar sus productos tradicionales, mientras que simultáneamente abre puertas para startups innovadoras que presumen formulaciones naturalmente limpias. Notablemente, el segmento a base de plantas está experimentando un auge, impulsado por preocupaciones de salud y sostenibilidad de una base de consumidores más exigente.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| El endurecimiento de las regulaciones de reducción de azúcar obstaculiza el crecimiento | -0.7% | América del Norte, Europa, con expansión a otras regiones | Mediano plazo (3-4 años) |

| Volatilidad de precios de materias primas para nueces y semillas | -0.5% | Global, con mayor impacto en productos premium | Corto plazo (≤2 años) |

| Las barras falsificadas y sin etiqueta restringen el crecimiento | -0.2% | Mercados emergentes en Asia-Pacífico, Medio Oriente y África | Mediano plazo (3-4 años) |

| Penetración limitada del mercado en áreas rurales | -0.4% | Regiones en desarrollo en Asia-Pacífico, América del Sur, África | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de Precios de Materias Primas para Nueces y Semillas

Los fabricantes de barras de cereales lidian con presiones significativas en los márgenes y obstáculos estratégicos debido a la volatilidad de precios en ingredientes clave, especialmente nueces y semillas. Esta volatilidad proviene de varios factores: el impacto del cambio climático en los rendimientos de cultivos, disrupciones geopolíticas que afectan las cadenas de suministro, y competencia intensificada por materias primas de otros sectores alimentarios. Los productos premium y orgánicos, que dependen fuertemente de estos ingredientes para su ventaja nutricional, sienten el peso de este impacto. En respuesta, los fabricantes están adoptando estrategias diversas: algunos se están integrando verticalmente para asegurar su suministro, otros están reformulando productos para disminuir la dependencia de estos ingredientes volátiles, y muchos están explorando métodos innovadores de abastecimiento, como el upcycling de subproductos alimentarios. Los fabricantes más grandes, equipados con capacidades avanzadas de cobertura y una amplia red de proveedores, están convirtiendo esta volatilidad en una ventaja estratégica. En contraste, los actores más pequeños están lidiando con presiones intensificadas en los márgenes. Este escenario está impulsando una reevaluación fundamental de las formulaciones de productos, con un enfoque creciente en fuentes alternativas de proteínas e ingredientes novedosos que prometen beneficios nutricionales similares pero con estabilidad de precios mejorada.

El Endurecimiento de las Regulaciones de Reducción de Azúcar Obstaculiza el Crecimiento

Globalmente, los fabricantes de barras de cereales están lidiando con desafíos crecientes mientras se intensifica el escrutinio regulatorio sobre el contenido de azúcar. En Estados Unidos, las nuevas regulaciones federales exigen el listado de azúcares añadidos en las Etiquetas de Información Nutricional, intensificando la transparencia y vigilancia del consumidor. Notablemente, el 66% de los consumidores ahora están limitando conscientemente su ingesta de azúcar. Esta tendencia es especialmente pronunciada en el sector de alimentos escolares. Comenzando el año escolar 2025-26, el USDA hará cumplir límites estrictos de azúcar: 6 gramos por onza seca para cereales de desayuno y 12 gramos por 6 onzas para yogures [3]Fuente: United States Department of Agriculture, "Food and Nutrition Service-April 2025", www.usda.gov. Como resultado, los fabricantes reformulan productos para reducir el azúcar mientras mantienen el sabor y textura, un requisito que es más complejo para alimentos sólidos comparado con bebidas. El azúcar cumple múltiples funciones más allá del dulzor, incluyendo volumen, textura y estabilidad en estante. El requisito de replicar estas propiedades ha aumentado el gasto en investigación y desarrollo y creado barreras significativas de entrada al mercado. Los fabricantes grandes con presupuestos sustanciales de investigación y desarrollo pueden obtener ventajas competitivas, mientras que las empresas más pequeñas podrían encontrar desafiante el cumplimiento, potencialmente acelerando la consolidación del mercado.

Análisis de Segmentos

Por Tipo de Producto: Las Barras de Desayuno y Granola Lideran, Otras Barras Ganan Impulso

Las Barras de Desayuno/Granola mantienen el liderazgo del mercado con una participación del 80.21% en 2024, beneficiándose de hábitos de consumo establecidos y presencia minorista generalizada. Sin embargo, el segmento de Otras Barras, que incluye variantes especializadas de proteínas, energía y funcionales, está creciendo a una TCAC del 6.11% (2025-2030), superando significativamente el mercado general. Este crecimiento está impulsado por la creciente demanda del consumidor de beneficios nutricionales dirigidos en lugar de sustento general, particularmente entre entusiastas del fitness y demografías conscientes de la salud. La categoría de barras de proteína ejemplifica esta tendencia, habiendo superado las barras de cereales tradicionales en volumen de ventas y representando aproximadamente la mitad del valor minorista del mercado de barras de snacks.

El enfoque de innovación ha cambiado decisivamente hacia formulaciones especializadas, con fabricantes introduciendo ingredientes novedosos y beneficios funcionales para diferenciar sus ofertas. Las Barras Nature Valley Protein Smoothie de General Mills ilustran esta tendencia, dirigiéndose a consumidores que buscan perfiles nutricionales específicos en lugar de fuentes genéricas de energía. La emergencia de subcategorías especializadas como recuperación muscular, energía, indulgente y reemplazo de comidas refleja la evolución del mercado hacia nutrición de precisión, creando oportunidades para posicionamiento premium y lealtad de marca entre consumidores cada vez más conocedores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Declaración Funcional: Lo Convencional Reina Supremo, lo Orgánico Acelera

En 2024, el segmento convencional del mercado de barras de cereales, respaldado por una infraestructura de fabricación robusta y amplia accesibilidad de precios, asegura una participación de mercado comandante del 86.67%. Las barras de cereales convencionales continúan dominando debido a su presencia establecida en el mercado, ofreciendo una variedad de sabores y asequibilidad que atiende a una base amplia de consumidores. Estos productos están ampliamente disponibles a través de canales minoristas, incluyendo supermercados, tiendas de conveniencia y plataformas en línea, solidificando aún más su posición en el mercado. En contraste, el segmento orgánico del mercado de barras de cereales está experimentando un ascenso meteórico, proyectando una TCAC del 9.20% de 2025 a 2030, casi el doble de la tasa de crecimiento general del mercado. Este auge destaca un cambio significativo en las preferencias del consumidor, gravitando hacia perfiles de ingredientes más limpios y transparentes.

El segmento de barras de cereales orgánicas demuestra expansión del mercado mientras los consumidores priorizan el valor nutricional en sus decisiones de compra. Estos productos excluyen aditivos artificiales, conservantes y organismos genéticamente modificados (OGM), abordando los requisitos del mercado para alimentos naturales y mínimamente procesados. El análisis de mercado indica un aumento del enfoque del consumidor en la verificación de ingredientes y procesos de fabricación, específicamente entre demografías de altos ingresos que consideran los beneficios de salud un factor primario sobre las consideraciones de costo. Este segmento de mercado exhibe demanda consistente por barras de cereales orgánicas y de origen sostenible con precios premium. Las consideraciones ambientales influyen en las decisiones de compra, ya que los consumidores correlacionan estos productos con prácticas agrícolas sostenibles. Mientras que las barras de cereales convencionales retienen una participación sustancial del mercado, el segmento orgánico reporta crecimiento continuo impulsado por preferencias de salud del consumidor y requisitos de sostenibilidad.

Por Canal de Distribución: Supermercados/Hipermercados Dominan, E-commerce Remodela el Pasillo

Los Supermercados/Hipermercados mantienen el dominio de distribución con una participación de mercado del 57.19% en 2024, aprovechando su amplia huella física y capacidad para mostrar rangos diversos de productos. Sin embargo, la Venta Minorista en Línea está experimentando un crecimiento explosivo a una TCAC del 12.80% (2025-2030), casi el triple de la tasa general del mercado, remodelando fundamentalmente el panorama competitivo. Este cambio de canal está impulsado por comportamientos cambiantes de compra del consumidor, con plataformas de comercio electrónico viendo un aumento significativo en las ventas de barras de cereales. La conveniencia de modelos de suscripción y recomendaciones personalizadas es particularmente atractiva para la demografía principal de consumidores conscientes de la salud y limitados por el tiempo.

Las Tiendas Especializadas representan otro canal de crecimiento, atendiendo segmentos premium y de nicho con selecciones curadas y orientación experta. Las Tiendas de Conveniencia/Abarrotes mantienen relevancia a través de compras por impulso y ocasiones de consumo sobre la marcha, aunque su participación está erosionándose gradualmente mientras las compras planificadas migran en línea. El enfoque omnicanal se está volviendo esencial para los fabricantes, con marcas exitosas desarrollando estrategias específicas para cada canal en lugar de enfoques uniformes de distribución. Esta evolución está creando tanto desafíos como oportunidades, ya que las marcas nativas digitales aprovechan modelos directos al consumidor para construir relaciones y recopilar insights del consumidor, mientras que los actores tradicionales deben adaptar sus estrategias de salida al mercado para mantenerse competitivos en un entorno minorista cada vez más fragmentado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, América del Norte asegura el 36.11% de los ingresos, impulsado por hábitos profundamente arraigados de snacking enfocado en la salud e ingresos disponibles robustos. La infraestructura minorista bien establecida de la región y la amplia disponibilidad de ofertas diversas de productos fortalecen aún más su dominio. Los consumidores en América del Norte buscan cada vez más snacks convenientes y para llevar que se alineen con sus objetivos de salud y bienestar, como opciones altas en proteínas y bajas en azúcar. Además, la tendencia creciente de productos de etiqueta limpia, que enfatizan ingredientes naturales y mínimamente procesados, está dando forma a las decisiones de compra. La presencia de actores principales del mercado y su innovación continua en sabores, empaque y perfiles nutricionales también contribuye al fuerte desempeño de la región.

Asia-Pacífico emerge como un contendiente formidable, presumiendo una TCAC del 8.20%, la más alta entre todas las regiones. La urbanización está dirigiendo a la clase media ocupada hacia la nutrición sobre la marcha. Mientras tanto, en India, Indonesia y Vietnam, el comercio digital está superando los obstáculos tradicionales de infraestructura. Mientras la cultura del gimnasio gana tracción, los consumidores chinos se están dirigiendo hacia barras de proteína occidentales, aunque con una preferencia por sabores locales como frijol rojo y matcha. El innovador indio Yoga Bar ha expandido su portafolio desde barras de granola hasta muesli, mantequillas de nueces y mezclas para desayuno, aprovechando la logística directa al consumidor. En este panorama dinámico, las marcas globales se están adaptando ajustando SKUs a gustos regionales, ofreciendo paquetes más pequeños y moderando el dulzor para fomentar la lealtad del cliente. Además, Europa muestra una narrativa dual de madurez del mercado y una inclinación hacia la premiumización. Las regiones del norte están enfatizando mayor contenido de proteínas, mientras que las áreas mediterráneas, en sintonía con su herencia culinaria, están favoreciendo mezclas de frutas y nueces. Las rigurosas regulaciones de declaraciones de salud de la UE, aunque elevan los costos de sustanciación científica, mejoran significativamente la confianza del consumidor post-aprobación. En medio de desafíos de abastecimiento de nueces, hay un giro estratégico hacia ingredientes de girasol, calabaza y garbanzo, un movimiento dirigido a la estabilización de márgenes de beneficio.

América del Sur y el Medio Oriente y África, aunque aún en su infancia, muestran potencial significativo. Los centros urbanos en Brasil y México están gravitando hacia un mercado equilibrado de barras de cereales, caminando la línea entre indulgencia y salud. Sin embargo, la penetración rural enfrenta obstáculos debido a la sensibilidad de precios y un panorama comercial fragmentado. En el Consejo de Cooperación del Golfo, las comunidades deportivas expatriadas están adoptando barras de proteína premium, sin embargo, el consumo se queda atrás de las normas globales. Al forjar asociaciones de distribución y localizar instalaciones, las marcas pueden mitigar aranceles y resonar más auténticamente con los consumidores locales.

Panorama Competitivo

El mercado de barras de cereales muestra un panorama de competencia moderadamente fragmentado, donde multinacionales establecidas se enfrentan a actores especializados ágiles. Esta estructura fragmentada obliga a las empresas a adoptar una amplia gama de estrategias, incluyendo innovación de productos, campañas de marketing agresivas, asociaciones estratégicas y fusiones y adquisiciones, para fortalecer su posición en el mercado. Las corporaciones multinacionales, como WK Kellogg's y General Mills, aprovechan sus extensas redes de distribución, economías de escala y fuerte equidad de marca para mantener su dominio. Por ejemplo, WK Kellogg's continúa expandiendo sus líneas de productos Nutri-Grain y Special K para atender a consumidores conscientes de la salud. En contraste, actores más pequeños como KIND Snacks y RXBAR se enfocan en mercados de nicho, ofreciendo formulaciones únicas y atendiendo preferencias específicas del consumidor, como opciones orgánicas, veganas o sin gluten, para tallar su participación del mercado.

La competencia se alimenta aún más por la creciente demanda del consumidor de alternativas de snacks más saludables, impulsada por el aumento de la conciencia sobre la salud y cambios en los hábitos dietéticos. Esta tendencia ha impulsado a las empresas a innovar continuamente introduciendo productos con contenido reducido de azúcar, altos niveles de proteína e ingredientes funcionales como probióticos y superalimentos. Por ejemplo, RXBAR enfatiza el etiquetado limpio e ingredientes mínimos, mientras que KIND Snacks incorpora nueces, semillas y granos integrales para apelar a consumidores enfocados en la salud. Además, la sostenibilidad ha emergido como un factor crítico, con actores incorporando empaque eco-amigable e ingredientes de origen ético para apelar a consumidores ambientalmente conscientes. Por ejemplo, Nature Valley ha introducido envolturas reciclables para sus barras de granola como parte de sus iniciativas de sostenibilidad.

El mercado también es testigo de variaciones regionales en competencia, con actores locales dominando ciertas geografías debido a su comprensión de gustos y preferencias regionales. Mientras tanto, los actores globales están expandiendo su huella a través de estrategias de localización y adaptando sus ofertas para satisfacer diversas necesidades del consumidor. La interacción dinámica entre actores grandes y pequeños, junto con las demandas evolutivas del consumidor, subraya la complejidad, vitalidad y potencial de crecimiento del mercado de barras de cereales.

Líderes de la Industria de Barras de Cereales

-

PepsiCo, Inc.

-

General Mills Inc.

-

Mondelēz International Inc

-

Mars Inc

-

WK Kellogg Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Oatside introdujo sus barras de cereales de avena al mercado malayo. Las barras de granos integrales de 18g, inicialmente lanzadas en Indonesia en 2024, presentan alto contenido de fibra y abordan la creciente demanda de consumidores conscientes de la salud. La línea de productos incluye tres variantes: Fresa Chocolate Blanco, Mantequilla de Maní y Chocolate, satisfaciendo las necesidades del consumidor de opciones de snacks portátiles y nutritivas.

- Abril 2025: Junkless expandió su portafolio de productos con barras de granola en variantes Pastel de Cumpleaños y Bayas y Crema, incorporando un recubrimiento de llovizna. La formulación del producto combina avena integral con una llovizna cremosa y excluye sabores, colores y conservantes artificiales.

- Septiembre 2024: Three Wishes Cereal lanzó barras de granola libres de granos en tres variantes: Chispas de Chocolate, Chocolate Mantequilla de Maní y S'mores. Los productos se venden al por menor a USD 5.99 por paquete y se distribuyen a través de 1,500 tiendas Target en Estados Unidos.

- Enero 2024: McKee Foods expandió sus operaciones introduciendo barras de granola masticables Sunbelt Bakery con códigos de fecha de vencimiento específicamente para máquinas expendedoras. La empresa lanzó tres variantes: chispas de chocolate, avena y miel, y chispas de chocolate sumergidas en fudge. Las barras de granola mantienen propiedades estables en estante y empaque individual.

Alcance del Informe Global del Mercado de Barras de Cereales

Las barras de cereales se producen prensando cereales con nueces, bayas y otros ingredientes. Se usan como alternativas de comida y proporcionan nutrientes esenciales como hierro, almidón, fibra, proteínas, antioxidantes, fósforo y potasio.

El mercado de barras de cereales está segmentado por tipo de producto, declaración funcional, canal de distribución y geografía. El mercado está segmentado por tipo de producto en barras de desayuno/granola y otras. Basado en declaraciones funcionales, el mercado está segmentado en orgánico y convencional. El mercado está segmentado por canales de distribución en tiendas de conveniencia, supermercados/hipermercados, tiendas especializadas, tiendas en línea y otros canales de distribución. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Barras de Desayuno/Granola |

| Otras Barras |

| Orgánico |

| Convencional |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia/Abarrotes |

| Tiendas Especializadas |

| Venta Minorista en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Bajos | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Singapur | |

| Indonesia | |

| Tailandia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Sudáfrica | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Resto del Medio Oriente |

| Por Tipo de Producto | Barras de Desayuno/Granola | |

| Otras Barras | ||

| Por Declaración Funcional | Orgánico | |

| Convencional | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia/Abarrotes | ||

| Tiendas Especializadas | ||

| Venta Minorista en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Singapur | ||

| Indonesia | ||

| Tailandia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Sudáfrica | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Resto del Medio Oriente | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de barras de cereales?

El tamaño del mercado de barras de cereales alcanzó USD 10.01 mil millones en 2025 y está en camino de tocar USD 12.56 mil millones en 2030.

¿Qué región está creciendo más rápido para las barras de cereales?

Asia Pacífico lidera el crecimiento con una TCAC del 8.20% hasta 2030, impulsado por la urbanización, ingresos crecientes y fuerte participación en e-commerce.

¿Qué regulaciones están afectando las formulaciones de barras de cereales?

Las políticas de América del Norte y Europa que exigen divulgación de azúcares añadidos en el frente del paquete y umbrales estrictos de azúcar en alimentos escolares están impulsando reformulaciones extensivas de recetas.

¿Cómo está influyendo la venta minorista en línea en la estrategia de categoría?

Las ventas en línea están aumentando 12.80% anualmente, alentando a las marcas a adoptar paquetes de suscripción, modelos directos al consumidor y desarrollo de productos impulsado por datos adaptado a compradores digitales.

Última actualización de la página el: