Análisis del mercado de butadieno

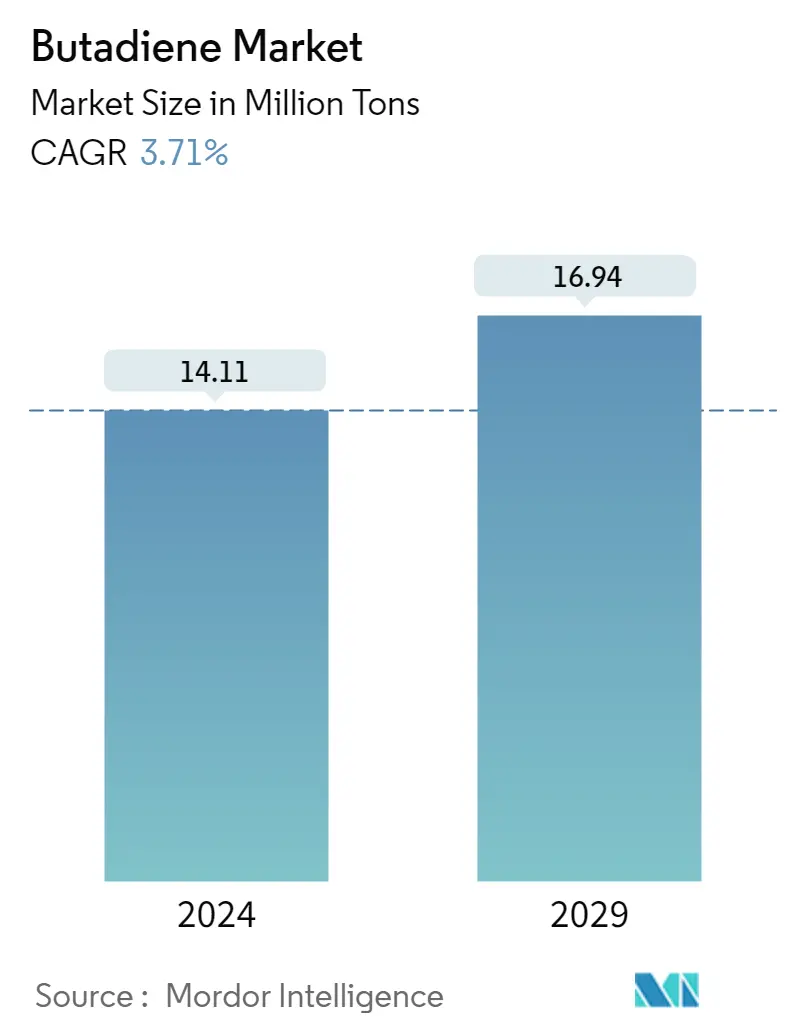

El tamaño del mercado de butadieno se estima en 14,11 millones de toneladas en 2024 y se espera que alcance los 16,94 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,71% durante el período previsto (2024-2029).

El brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron al mercado en 2020. Sin embargo, el mercado experimentó un aumento en 2021. La demanda de unidades de fabricación de automóviles, plástico y polímero aumentó comparativamente en comparación con 2020. Esto tuvo un impacto positivo en la demanda de caucho de estireno-butadieno y polibutadieno, utilizado en neumáticos, rellenos de grietas en la construcción, aditivos para concreto, etc. El uso de guantes protectores hechos de caucho de nitrilo ha aumentado en la situación actual, estimulando así la demanda en el mercado del butadieno.

- Se espera que el mercado downstream en desarrollo en Asia-Pacífico impulse el crecimiento del mercado.

- Sin embargo, es probable que los efectos peligrosos causados por el butadieno tras la exposición y el cierre de varias plantas de fabricación de neumáticos obstaculicen el crecimiento del mercado.

- Es probable que la innovación del biobutadieno para producir productos como caucho sintético, elastómeros termoplásticos, nailon, etc. cree oportunidades para el mercado en los próximos años.

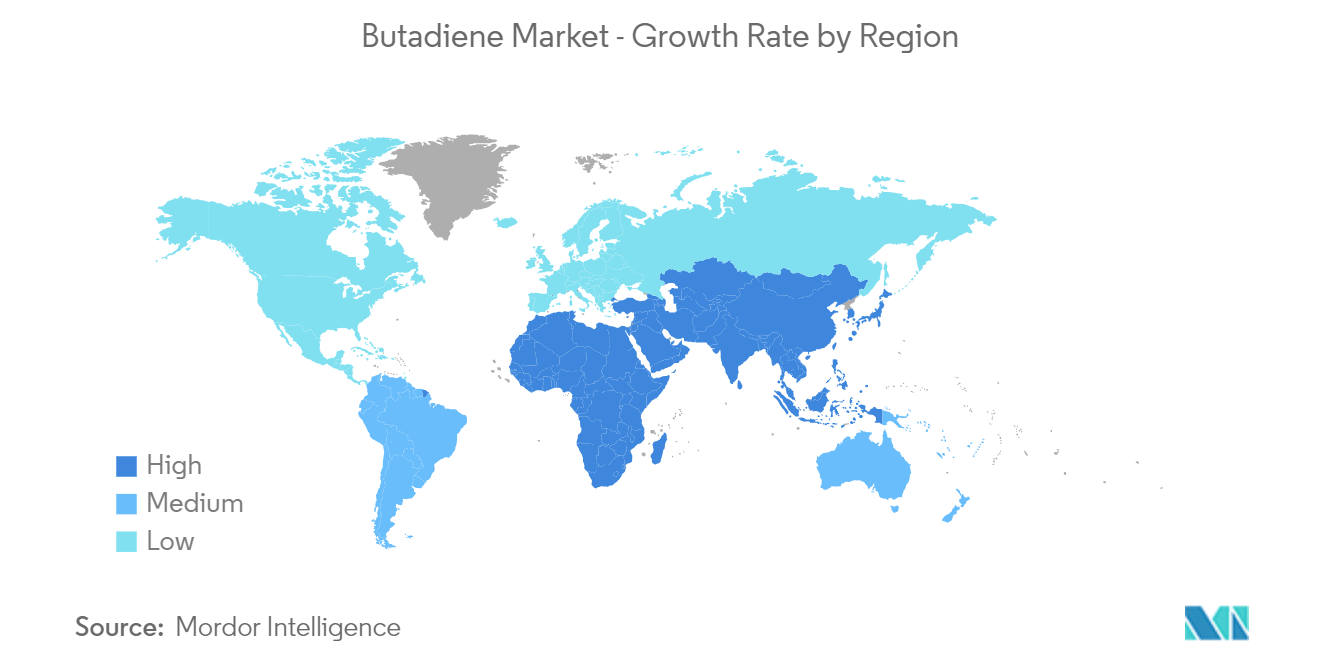

- Asia-Pacífico representa la mayor cuota de mercado y se espera que domine el mercado durante el período previsto.

Tendencias del mercado de butadieno

Neumáticos y caucho para dominar el mercado

- El butadieno se utiliza principalmente para fabricar cauchos y elastómeros sintéticos, que incluyen caucho de polibutadieno (PBR), caucho de estireno-butadieno (SBR), caucho de nitrilo (NR) y policloropreno (neopreno). Estos, a su vez, se utilizan para producir otros bienes y materiales.

- PBR y SBR se utilizan para producir neumáticos. El neopreno y el caucho de nitrilo se utilizan para producir guantes, sellos, juntas, mangueras, trajes de neopreno, espumas y agua, entre otros. El látex de estireno-butadieno (SB) se utiliza para producir revestimientos de alfombras y papel.

- El caucho de polibutadieno (BR, PBR) es un elastómero sintético de uso general que se utiliza ocasionalmente como sustituto del caucho natural debido a su bajo costo y gran volumen (NR).

- En un disolvente no polar, se genera mediante polimerización aniónica o polimerización por coordinación de 1,3-butadieno. Debido a que permite tanto un control estricto del peso molecular (MW) como una alta estereorregularidad, este es frecuentemente el método de elección.

- La Asociación de Fabricantes de Neumáticos de EE. UU. (USTMA) proyecta envíos totales de neumáticos en Estados Unidos de 342,1 millones de unidades en 2022, en comparación con 335,2 millones de unidades en 2021 y 332,7 millones de unidades en 2019. La fabricación de neumáticos en Estados Unidos tiene una huella económica anual de 170,6 mil millones de dólares.

- Según la Asociación Europea de Fabricantes de Neumáticos y Caucho, en Europa hay más de 6.000 empresas que producen artículos de caucho. El 98% de ellas son pymes que operan en una cadena de valor altamente integrada para responder a las necesidades muy específicas de sus clientes.

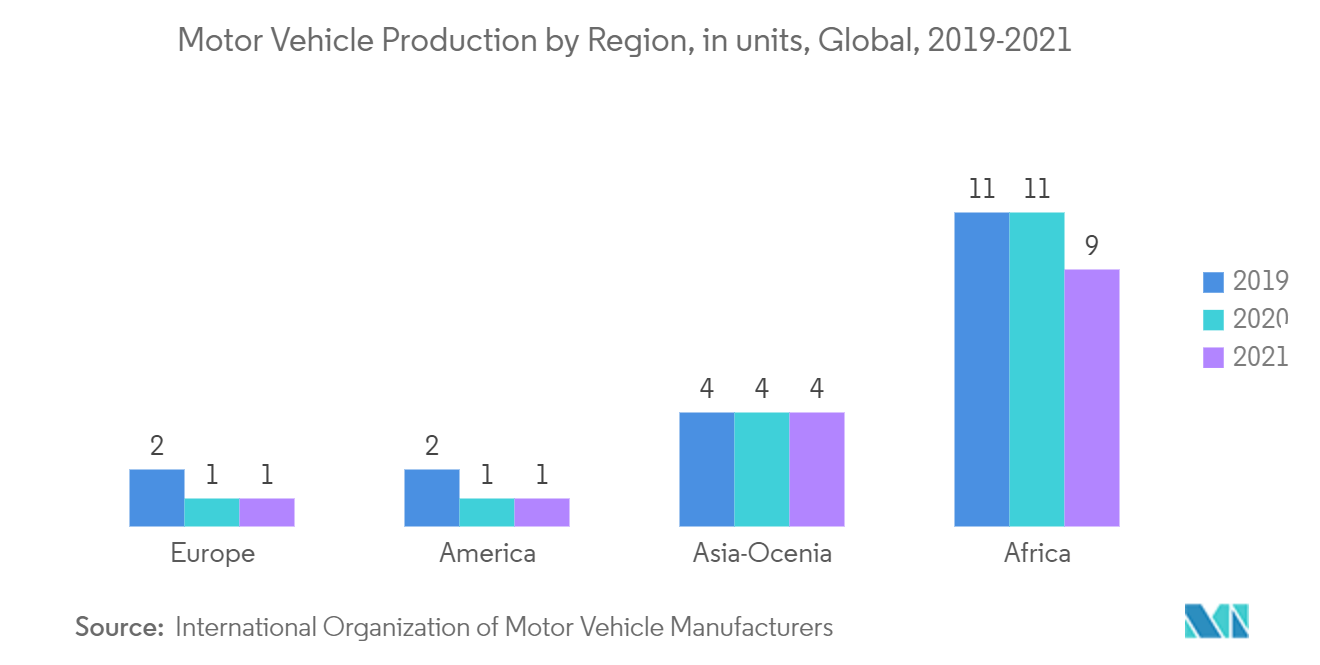

- Con el aumento de la producción de automóviles en todo el mundo, la demanda de neumáticos y cauchos aumentó sustancialmente en varios países, aumentando así la demanda de butadieno.

- Según la OICA, el número total de vehículos producidos en 2021 fue de 80.145.988 y registró una tasa de crecimiento del 3% en comparación con 2020. Europa produjo un total de 16.330.509 unidades de vehículos de motor, América produjo 16.151.639 unidades y África tiene una cifra de producción de 931.056. unidades en 2021.

Demanda creciente en la región de Asia y el Pacífico

- La región de Asia y el Pacífico dominó el mercado del butadieno. El mercado downstream en Asia-Pacífico experimentó un enorme impulso en los últimos años, debido a lo cual la demanda de butadieno ha aumentado rápidamente.

- China es uno de los centros de fabricación de productos químicos más grandes del mundo, con una amplia gama de industrias. Se espera que el mercado chino del butadieno experimente un crecimiento significativo debido a la presencia de un gran número de actores locales.

- Según el Banco Mundial, las exportaciones netas de caucho butadieno (BR) y caucho sintético de China en 2021 ascendieron a 377.211,44 dólares estadounidenses y 187.926.000 kg en cantidad.

- En la India, hay 41 fabricantes de neumáticos y alrededor de 6.000 fabricantes de otros productos que producen sellos, cintas transportadoras y perfiles de caucho extruidos y moldeados para su uso en aplicaciones automotrices, ferroviarias, de defensa, aeroespaciales y otras.

- Según el Banco Mundial, las exportaciones netas de caucho de butadieno (BR) y caucho sintético de la India en 2021 ascendieron a 232.943,90 dólares estadounidenses y 123.199.000 kg en cantidad.

- El butadieno se utiliza para producir productos intermedios como estireno-butadieno (SBR) y otros, que se utilizan además para fabricar productos automotrices, incluidos neumáticos y cintas transportadoras. La región de Asia y el Pacífico tiene la mayor participación de producción en el mercado automotriz mundial con 46.732.785 unidades en 2021.

- Según la OICA, en 2021, la producción industrial total en la India fue de aproximadamente 4.399.112 vehículos, incluidos pasajeros, comerciales, de tres y dos ruedas y cuatriciclos. Es probable que las reformas gubernamentales como 'Aatma Nirbhar Bharat' y 'Make in India' impulsen la industria automotriz en un futuro próximo.

Descripción general de la industria del butadieno

El mercado del butadieno es de naturaleza fragmentada. Estas empresas (sin ningún orden en particular) incluyen China Petroleum Chemical Corporation (Sinopec), China National Petroleum Corporation, TPC Group, Shell plc y Exxon Mobil Corporation.

Líderes del mercado de butadieno

China Petroleum & Chemical Corporation

China National Petroleum Corporation

TPC Group

Shell plc

Exxon Mobil Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del butadieno

- En julio de 2022, Sinopec y INEOS Group anunciaron acuerdos para colaborar en tres empresas conjuntas destinadas a ampliar la producción de petroquímicos para ayudar a satisfacer la creciente demanda en el mercado chino. INEOS adquirió el 50% de la filial de Sinopec SECCO Petrochemical Co. Ltd. (que produce butadieno). INEOS y Sinopec formarán una nueva empresa conjunta 50-50 para centrarse en aumentar la capacidad de producción de acrilonitrilo butadieno estireno (ABS) de China en hasta 1,2 millones de toneladas por año (tpa) mediante la construcción de dos nuevas plantas de ABS de 300.000 tpa.

- En junio de 2022, BASF amplió su serie de aglutinantes de ánodos Licity para la fabricación de baterías de iones de litio. El aglutinante de caucho de estireno-butadieno (SBR) de segunda generación Licity 2698 XF facilita el uso de contenidos de silicio superiores al 20%. El producto también ofrece mayor capacidad, un mayor número de ciclos de carga/descarga y tiempos de carga reducidos.

Segmentación de la industria del butadieno

El butadieno es un gas incoloro y no corrosivo que se utiliza para la producción de resinas y plásticos, incluidos caucho de butadieno, caucho de estireno, adiponitrilo, policloropreno, caucho de nitrilo y otros. Se produce principalmente a partir de la destilación extractiva de subproductos de los craqueadores de vapor mientras se produce etileno y propileno. El mercado del butadieno está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en polibutadieno (PBR), cloropreno, estireno-butadieno (SBR), caucho de nitrilo (acrilonitrilo butadieno NBR), acrilonitrilo butadieno estireno (ABS), adiponitrilo, sulfolano, etilidennorborneno, látex de estireno-butadieno y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en industrias de plástico y polímeros, neumáticos y caucho, química y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de butadieno en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo tonelada).

| Polibutadieno (PBR) |

| cloropreno |

| Estireno-Butadieno (SBR) |

| Caucho de nitrilo (acrilonitrilo butadieno NBR) |

| Acrilonitrilo Butadieno Estireno (ABS) |

| adiponitril |

| Sulfolano |

| Los Etilides Los Norbornenos |

| Látex de estireno-butadieno |

| Otras aplicaciones |

| Plástico y polímero |

| Neumático y caucho |

| Químico |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Polibutadieno (PBR) | |

| cloropreno | ||

| Estireno-Butadieno (SBR) | ||

| Caucho de nitrilo (acrilonitrilo butadieno NBR) | ||

| Acrilonitrilo Butadieno Estireno (ABS) | ||

| adiponitril | ||

| Sulfolano | ||

| Los Etilides Los Norbornenos | ||

| Látex de estireno-butadieno | ||

| Otras aplicaciones | ||

| Industria del usuario final | Plástico y polímero | |

| Neumático y caucho | ||

| Químico | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de butadieno

¿Qué tamaño tiene el mercado del butadieno?

Se espera que el tamaño del mercado de butadieno alcance los 14,11 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,71% para alcanzar los 16,94 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Butadieno?

En 2024, se espera que el tamaño del mercado de butadieno alcance los 14,11 millones de toneladas.

¿Quiénes son los actores clave en el mercado Butadieno?

China Petroleum & Chemical Corporation, China National Petroleum Corporation, TPC Group, Shell plc, Exxon Mobil Corporation son las principales empresas que operan en el mercado de butadieno.

¿Cuál es la región de más rápido crecimiento en el mercado Butadieno?

Se estima que Oriente Medio y África crecerán a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de butadieno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de butadieno.

¿Qué años cubre este mercado de Butadieno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de butadieno se estimó en 13,61 millones de toneladas. El informe cubre el tamaño histórico del mercado de Butadieno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Butadieno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del butadieno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de butadieno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de butadieno incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.