Análisis del mercado de polifenileno

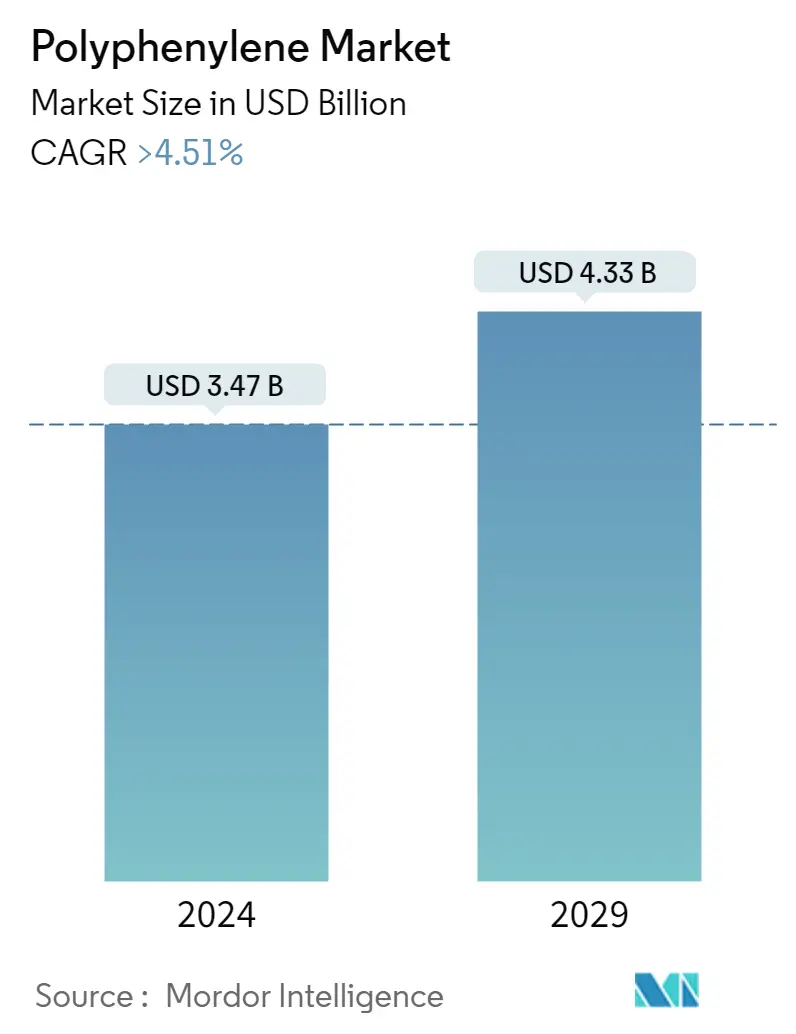

El tamaño del mercado de polifenileno se estima en 3,47 mil millones de dólares en 2024 y se espera que alcance los 4,33 mil millones de dólares en 2029, creciendo a una tasa compuesta anual superior al 4,51% durante el período previsto (2024-2029).

El mercado del polifenileno se vio afectado negativamente por la pandemia de COVID-19, ya que hubo una desaceleración en la producción y la movilidad, en la que industrias como la eléctrica y electrónica, el transporte y otras se vieron obligadas a retrasar su producción debido a medidas de contención y perturbaciones económicas. Actualmente, el mercado se ha recuperado de la pandemia. El mercado alcanzó niveles prepandémicos en 2022 y se espera que crezca de manera constante en el futuro.

El creciente uso de polifenileno en la industria eléctrica y electrónica y la creciente demanda de vehículos eléctricos híbridos son los factores que impulsan el crecimiento del mercado estudiado.

Por otro lado, la disponibilidad de sustitutos y el alto costo asociado al polifenileno respecto a otros materiales convencionales son factores clave que limitan el crecimiento del mercado estudiado.

Además, las aplicaciones emergentes del polifenileno en la placa de circuito 5G son un factor clave que se espera que actúe como una oportunidad lucrativa para el mercado estudiado.

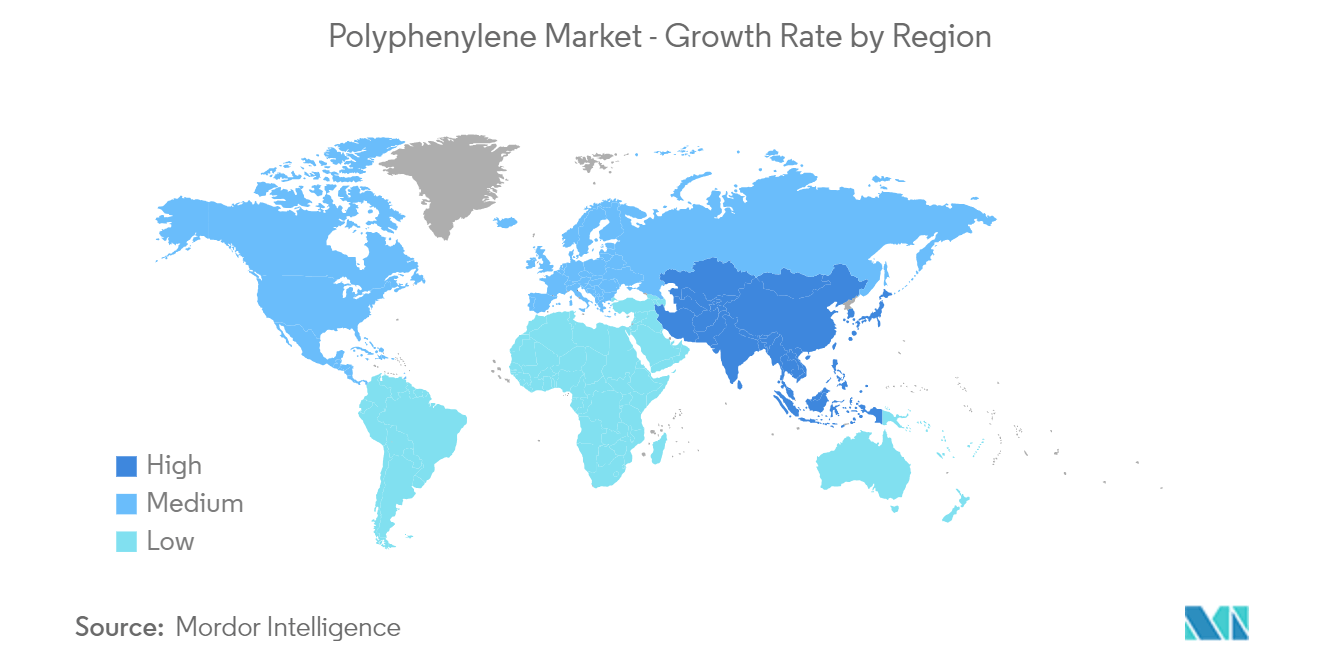

Se espera que Asia-Pacífico domine el mercado, con el mayor consumo de China, Japón, Corea del Sur e India.

Tendencias del mercado de polifenileno

Demanda creciente del segmento de automoción y transporte

- El polifenileno se procesa para obtener sus derivados, como el sulfuro de polifenileno (PPS), el óxido de polifenileno (PPO) y el éter de polifenileno (PPE). Los derivados de polifenileno se prefieren en piezas de automóviles eléctricos que requieren una mayor estabilidad de temperatura.

- En los últimos años, el PPS reemplazó con éxito metales, nailon aromático, polímeros fenólicos y compuestos de moldeo a granel en diversos componentes de vehículos.

- Los derivados de polifenileno se convierten en la opción ideal para piezas de automoción expuestas a altas temperaturas. Estos pueden proporcionar una alta resistencia y al mismo tiempo ser livianos. Se utilizan en componentes de vehículos, como conectores eléctricos, sistemas de encendido, sistemas de iluminación, sistemas de combustible, componentes de inversores de vehículos híbridos y pistones.

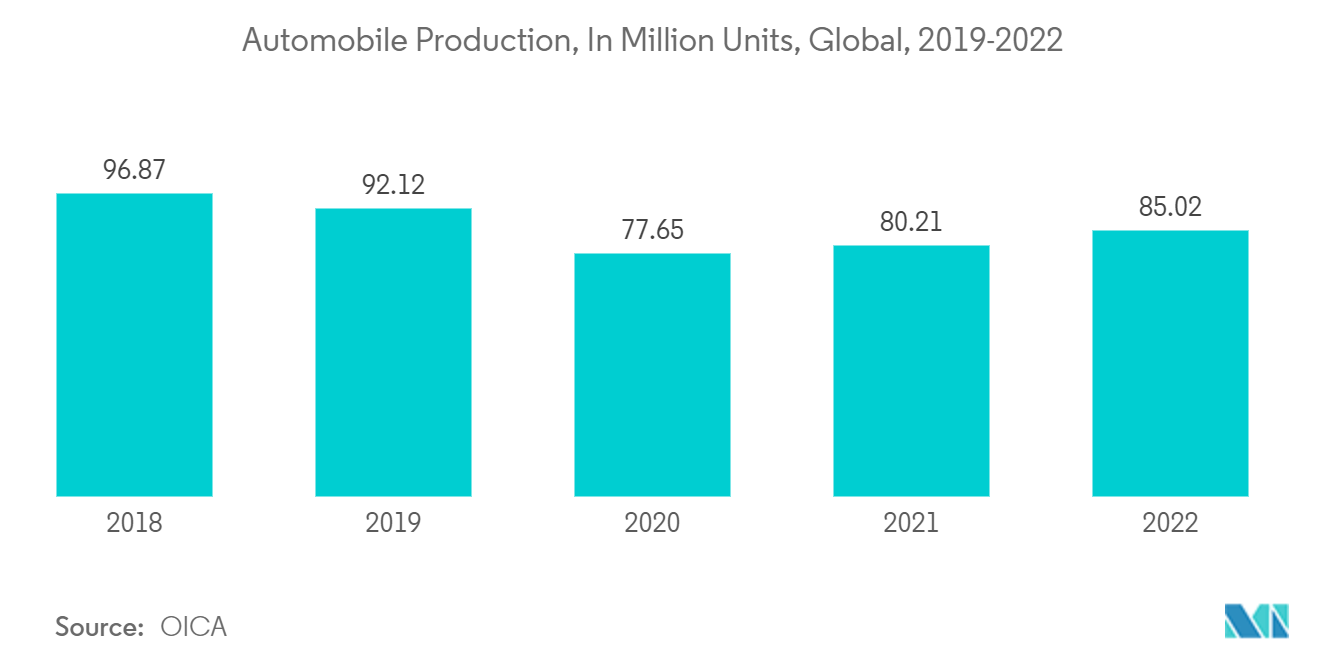

- Según la Organización Internacional de Constructores de Automóviles (OICA), en 2022 se produjeron en todo el mundo 85,02 millones de vehículos, lo que representa una tasa de crecimiento del 6% respecto a 2021, lo que incrementó la demanda de derivados de polifenileno, que se emplean para diversas aplicaciones de automoción. partes.

- China es el mayor fabricante de automóviles del mundo. El sector automotriz del país se ha estado preparando para la evolución de los productos, y el país se centra en la fabricación de productos para garantizar la economía de combustible y al mismo tiempo minimizar las emisiones, debido a las crecientes preocupaciones ambientales.

- Según la OICA, la producción y ventas de automóviles en el país alcanzaron 27.021 millones y 26.864 millones, respectivamente, en 2022, un 3,4% y un 2,1% más que el año anterior.

- Además, el mercado mundial de vehículos eléctricos se está expandiendo significativamente, lo que beneficia al mercado estudiado. Por ejemplo, en 2022, se vendieron alrededor de 10,5 millones de unidades de vehículos eléctricos de batería (BEV) y vehículos eléctricos híbridos enchufables (PHEV) en todo el mundo, lo que supone una tasa de crecimiento del 55 % en comparación con los 6,77 millones de unidades vendidas el año anterior..

- Es probable que todos los factores anteriores mejoren significativamente la demanda de polifenileno en el segmento de automoción y transporte y, por lo tanto, impulsarán el crecimiento del mercado estudiado.

Asia-Pacífico dominará el mercado

- Asia-Pacífico representa el mayor mercado de polifenileno. En países como China, Japón, Corea del Sur e India, la demanda de polifenileno ha aumentado debido al crecimiento de industrias como la automotriz, la de transporte y la eléctrica y electrónica.

- En la región de Asia y el Pacífico, los gobiernos han adoptado políticas favorables hacia la adopción de vehículos eléctricos y la expansión de la infraestructura de fabricación de vehículos eléctricos. Se prevé que esto, a su vez, dará un gran impulso al mercado de vehículos eléctricos en la región durante el período previsto.

- Los avances en la política del gobierno chino incluyen la restricción de las inversiones en nuevas plantas de fabricación de vehículos ICE y una propuesta para ajustar la economía de combustible promedio de su flota de vehículos livianos de pasajeros para 2025.

- El aumento del nivel de vida en los países asiáticos también ha llevado a una mayor conciencia entre la gente sobre el uso de vehículos eléctricos e híbridos.

- La región de Asia y el Pacífico es también el productor dominante de productos eléctricos y electrónicos en todo el mundo, y países como China, Japón, Corea del Sur y Malasia contribuyen a ello. India también está surgiendo como un centro de fabricación de productos electrónicos en Asia. Se espera que esta industria establecida atraiga la demanda de polifenileno y sus derivados de la región.

- Por lo tanto, se espera que el uso cada vez mayor y el ámbito de aplicación cada vez mayor en la industria eléctrica y electrónica impulsen el crecimiento del mercado. En el segmento de la electrónica, los fabricantes chinos están estableciendo bases de producción en el extranjero para expandirse en los mercados internacionales.

- Por ejemplo, en marzo de 2023, TCL amplió su presencia en los mercados internacionales estableciendo fábricas en el extranjero y produciendo televisores, módulos y células fotovoltaicas en Vietnam, Malasia, México e India. Además, ha formado asociaciones con empresas locales en Brasil para desarrollar en colaboración instalaciones de producción, cadenas de suministro e infraestructura de I+D.

- Además, según el Ministerio de Electrónica y Tecnología de la Información, el valor de producción de productos electrónicos de consumo (TV, accesorios y audio) en toda la India superó los 745 mil millones de INR (9,46 mil millones de dólares) en el año fiscal 2022, lo que respalda el crecimiento del mercado..

- Además, según la Asociación de Industrias de Electrónica y Tecnología de la Información de Japón (JEITA), la producción nacional de la industria electrónica japonesa se estimó en JPY 11.124,3 mil millones (USD 85,19 mil millones) en 2022, lo que supone una tasa de crecimiento del 2% en comparación con el año anterior..

- Por lo tanto, se espera que la creciente demanda de las industrias de usuarios finales mencionadas anteriormente impulse el crecimiento en la región de Asia y el Pacífico.

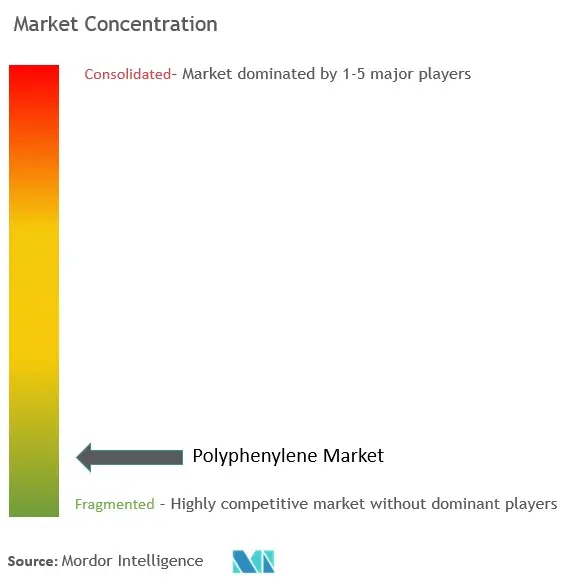

Descripción general de la industria del polifenileno

El mercado del polifenileno está parcialmente fragmentado. Los principales actores del mercado estudiado (sin ningún orden en particular) incluyen SABIC, Ensinger, Celanese Corporation, DIC CORPORATION y Solvay, entre otros.

Líderes del mercado de polifenileno

SABIC

Ensinger

Celanese Corporation

DIC CORPORATION

Solvay

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del polifenileno

- Octubre de 2023 Solvay lanzó dos nuevos grados de polisulfuro de fenileno (PPS) Ryton como parte de la creciente gama de polímeros Supreme de la compañía, cuyo objetivo es lograr importantes avances en el rendimiento en electrificación.

- Septiembre de 2023 La producción de sulfuro de polifenileno (PPS) de Solvay en Texas y su compuesto Ryton PPS ECHO en Bélgica obtuvieron la certificación de balance de masa independiente (MB1) bajo el ampliamente reconocido esquema de acreditación International Sustainability and Carbon Certification PLUS (ISCC PLUS2).

- Abril de 2022 DIC Corporation resolvió revisar sus precios de venta para los productos de sulfuro de polifenileno (PPS) DIC PPS. La empresa comenzó a aplicar precios de venta más altos para los productos enviados después de abril de 2022.

Segmentación de la industria del polifenileno

El polifenileno es un polímero semicristalino con alta resistencia térmica, alta resistencia y estabilidad, facilidad de polimerización electroquímica, etc. El polifenileno se usa principalmente para aplicaciones industriales en la producción de diferentes componentes moldeados, ya que tienen resistividad a altas temperaturas. La industria automotriz domina el consumo de polifenileno.

El mercado del polifenileno está segmentado por tipo, industria de usuario final y geografía. Por tipo, el mercado se segmenta en sulfuro de polifenileno, óxido de polifenileno y éter de polifenileno. Por industria de usuario final, el mercado se segmenta en electricidad y electrónica, automoción y transporte, y otras industrias de usuario final (recubrimientos, etc.). El informe también cubre el tamaño del mercado y las previsiones para el mercado en 15 países de todo el mundo.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (USD).

| Sulfuro de polifenileno |

| Óxido de polifenileno |

| Éter de polifenileno |

| Electricidad y Electrónica |

| Automoción y Transporte |

| Otras industrias de usuarios finales (recubrimientos, etc.) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| México | |

| Canada | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | Sulfuro de polifenileno | |

| Óxido de polifenileno | ||

| Éter de polifenileno | ||

| Industria del usuario final | Electricidad y Electrónica | |

| Automoción y Transporte | ||

| Otras industrias de usuarios finales (recubrimientos, etc.) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| México | ||

| Canada | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de polifenileno

¿Qué tamaño tiene el mercado del polifenileno?

Se espera que el tamaño del mercado de polifenileno alcance los 3,47 mil millones de dólares en 2024 y crezca a una tasa compuesta anual superior al 4,51% para alcanzar los 4,33 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Polifenileno?

En 2024, se espera que el tamaño del mercado de polifenileno alcance los 3,47 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Polifenileno?

SABIC, Ensinger, Celanese Corporation, DIC CORPORATION, Solvay son las principales empresas que operan en el mercado del polifenileno.

¿Cuál es la región de más rápido crecimiento en el mercado Polifenileno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Polifenileno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de polifenileno.

¿Qué años cubre este mercado de Polifenileno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de polifenileno se estimó en 3,32 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Polifenileno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Polifenileno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del polifenileno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de polifenileno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de polifenileno incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.