Tamaño y Participación del Mercado de Contenedores de Bioprocesos

Análisis del Mercado de Contenedores de Bioprocesos por Mordor Intelligence

El tamaño del mercado de contenedores de bioprocesos de un solo uso alcanzó USD 4.21 mil millones en 2025 y se proyecta que ascienda a USD 8.51 mil millones para 2030, reflejando una TCAC del 15.12% durante el período de pronóstico. La rápida adopción de manufactura flexible, planificación de capacidad preparada para pandemias y menores gastos de capital versus sistemas de acero inoxidable continúan reforzando la demanda de contenedores de un solo uso. Los fabricantes biofarmacéuticos favorecen la tecnología por su capacidad probada para minimizar la contaminación cruzada mientras respaldan cambios acelerados de productos. Las autoridades regulatorias ahora fomentan trenes de procesamiento cerrados y desechables que inherentemente se alinean con líneas de producción automatizadas y ricas en datos. Juntas, estas fuerzas subrayan cómo el mercado de contenedores de bioprocesos de un solo uso se está moviendo desde instalaciones nicho hacia estatus mainstream a través de instalaciones comerciales y clínicas.

Principales Conclusiones del Informe

- Por tipo, los contenedores 3-D comandaron el 46.35% de la participación del mercado de contenedores de bioprocesos de un solo uso en 2024, mientras que los contenedores 2-D están avanzando a una TCAC del 15.83% hasta 2030.

- Por aplicación, el procesamiento upstream mantuvo el 55.18% de participación del tamaño del mercado de contenedores de bioprocesos de un solo uso en 2024, mientras que el procesamiento downstream se pronostica que se expandirá a una TCAC del 16.04% hasta 2030.

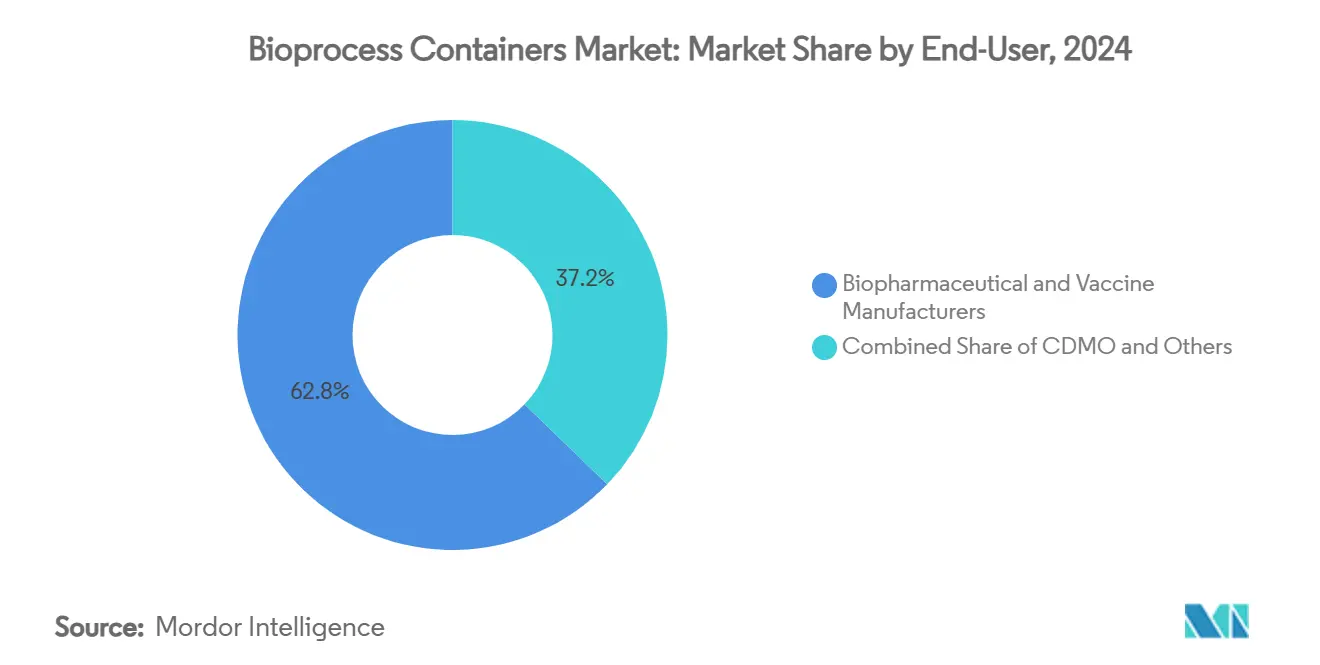

- Por usuario final, los fabricantes biofarmacéuticos y de vacunas representaron el 62.87% de la participación de ingresos en 2024; se proyecta que el segmento CDMO registre el crecimiento más rápido con una TCAC del 16.42% hasta 2030.

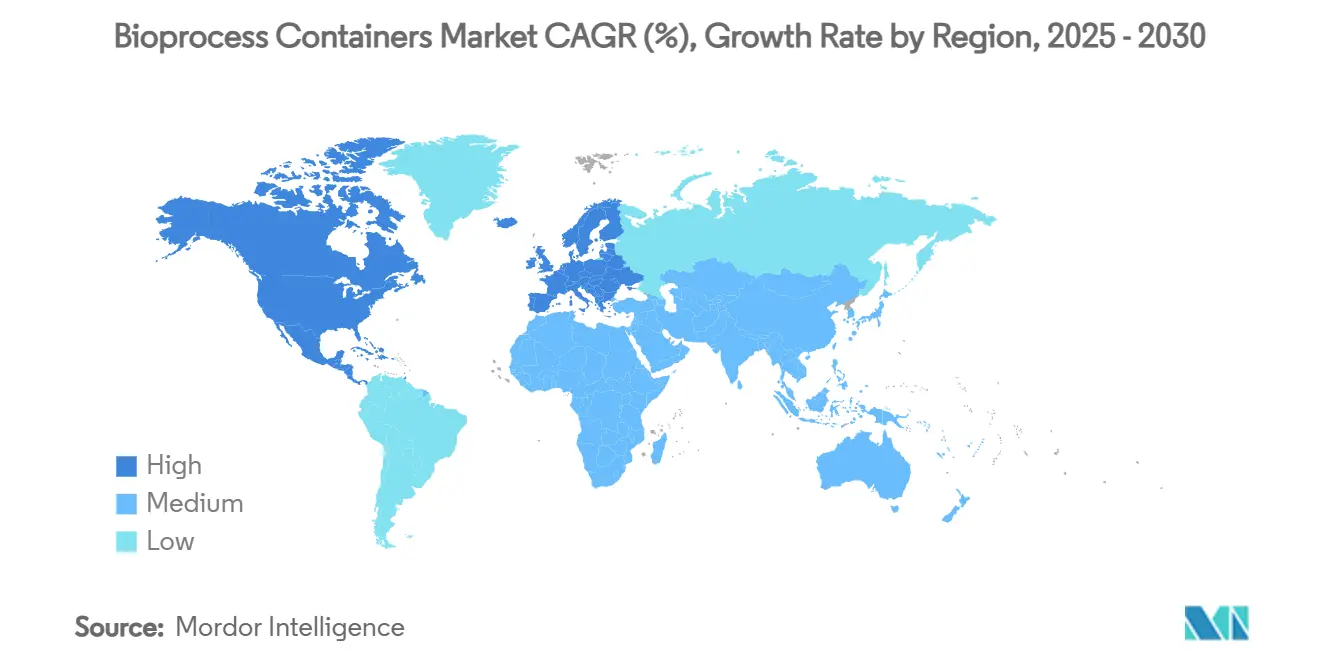

- Por geografía, América del Norte lideró con una participación del 43.72% en 2024, mientras que Asia-Pacífico está preparado para exhibir la TCAC regional más alta del 16.85% hasta 2030.

Tendencias e Insights del Mercado Global de Contenedores de Bioprocesos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión Robusta del Pipeline de Biológicos | +2.8% | Global, con concentración en América del Norte y UE | Largo plazo (≥ 4 años) |

| Cambio Hacia Plataformas de Un Solo Uso en CDMO | +2.1% | Global, acelerado en Asia-Pacífico | Mediano plazo (2-4 años) |

| Construcción de Capacidad de Vacunas Impulsada por Pandemia | +1.9% | Global, con énfasis en regiones estratégicas | Corto plazo (≤ 2 años) |

| Creciente Demanda de Fill-Finish de Terapéuticas de ARNm | +2.4% | América del Norte y UE núcleo, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Adopción en Skids de Bioprocesamiento Continuo | +1.8% | Global, con adopción temprana en América del Norte y UE | Mediano plazo (2-4 años) |

| Impulso ESG para Menor Huella de Energía y Agua | +1.7% | Global, con requisitos estrictos en UE y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Expansión Robusta del Pipeline de Biológicos

Más de 7,000 moléculas biológicas estaban en desarrollo clínico durante 2024, y la escala de este pipeline está empujando a las instalaciones a adoptar trenes de procesamiento desechables que evitan validaciones de limpieza costosas. La flexibilidad del mercado de contenedores de bioprocesos de un solo uso permite campañas simultáneas para anticuerpos monoclonales, conjugados anticuerpo-fármaco y otras modalidades complejas sin riesgo de cruce. La expansión de Samsung Biologics a 784,000 L de capacidad en 2025 ilustra cómo los CDMOs líderes están invirtiendo en grandes volúmenes de reactores desechables para satisfacer pipelines diversificados de clientes. Las terapéuticas personalizadas y huérfanas, a menudo producidas en lotes pequeños, dependen particularmente de contenedores de un solo uso para mantenerse económicamente viables. A medida que estas moléculas progresan a ensayos de fase tardía, se espera demanda sostenida de contenedores hasta la próxima década.

Cambio Hacia Plataformas de Un Solo Uso en CDMO

Los desarrolladores por contrato ahora rediseñan plantas greenfield alrededor de sistemas desechables para acortar ciclos de transferencia tecnológica y diferir gastos de capital pesados. El escrutinio del Acta BIOSECURE de las cadenas de suministro centradas en China está llevando a los patrocinadores estadounidenses a pivotear hacia CDMOs domésticos o basados en aliados equipados con suites flexibles de un solo uso. La compra de USD 1.2 mil millones de Lonza de un sitio de biológicos californiano subraya la escala de inversión que se está canalizando hacia infraestructura modular y desechable. Cambios rápidos de campaña, menor riesgo de contaminación y estrategias simplificadas de scale-out significan que los CDMOs pueden asegurar contratos multi-producto y mejorar la utilización de activos. En consecuencia, el mercado de contenedores de bioprocesos de un solo uso está obteniendo volúmenes incrementales de pipelines de producción subcontratada previamente dominados por activos fijos de acero inoxidable.

Construcción de Capacidad de Vacunas Impulsada por Pandemia

La carrera para suministrar vacunas COVID-19 validó la tecnología de un solo uso como la ruta más rápida hacia capacidad lista para el mercado, una lección ahora incorporada en las hojas de ruta de preparación nacional. Las instalaciones erigidas en 2020-2022 continúan operando para vacunas rutinarias, vectores virales complejos y programas de refuerzo, manteniendo la demanda de contenedores más allá de las necesidades agudas de pandemia. La expansión de USD 1.6 mil millones de Fujifilm Diosynth en Dinamarca integra módulos upstream y downstream completamente desechables, probando que gobiernos y socios privados ven el uso único como infraestructura estratégica. El bioprocesamiento continuo combinado con reactores de un solo uso amplifica aún más el rendimiento mientras retiene agilidad. Esta construcción de capacidad sostenida amplía directamente la base instalada que impulsa el consumo recurrente de contenedores.

Creciente Demanda de Fill-Finish de Terapéuticas de ARNm

Los pipelines de ARNm ahora abarcan indicaciones de oncología, reemplazo de proteínas y edición genética que requieren operaciones de fill-finish de alta integridad. Las bolsas y liners desechables minimizan la adsorción de ácidos nucleicos y la carga de partículas, crítica para productos encapsulados en nanopartículas lipídicas. El servicio de ADN plasmídico GMP de 3 meses de ProBio aprovecha recipientes de un solo uso pre-esterilizados para garantizar tiempos de entrega que las líneas de acero inoxidable no pueden igualar. Las inversiones de Merck KGaA en un centro avanzado de investigación de ARNm cementan aún más la adopción a largo plazo de formatos de contenedores adaptados para lotes de pequeño volumen y alto valor. El mercado de contenedores de bioprocesos de un solo uso por lo tanto permanece estrechamente acoplado al ecosistema de manufactura de ARN mensajero en evolución.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Desembolso de Capital para Películas Poliméricas Grado GMP | -1.6% | Global, con impacto agudo en mercados emergentes | Mediano plazo (2-4 años) |

| Carga de Cumplimiento de Lixiviables / Extraíbles | -1.2% | Global, con requisitos estrictos en EE.UU. y UE | Largo plazo (≥ 4 años) |

| Volatilidad de Cadena de Suministro en Resinas Grado Farmacéutico | -1.1% | Global, con dependencias críticas en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Responsabilidades de Gestión de Residuos de Fin de Vida | -0.9% | Global, con presión aguda en UE y regulaciones emergentes en EE.UU. | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Desembolso de Capital para Películas Poliméricas Grado GMP

La manufactura de películas multicapa que satisfacen las necesidades GMP farmacéuticas involucra líneas de extrusión especializadas, ambientes de sala limpia y laboratorios analíticos avanzados que elevan el costo inicial en 40-60% relativo a plantas no-GMP. La concentración de suministro en un puñado de productores de resina expone a los usuarios finales a primas de precios y riesgo de asignación. La certificación ISCC Plus de Sartorius para polímeros de base biológica muestra inversión adicional ahora requerida para cumplir objetivos de circularidad junto con obligaciones GMP. Los proveedores regionales más pequeños enfrentan barreras financieras empinadas, limitando la diversificación geográfica y manteniendo los precios de película elevados hasta mediados de la década.

Carga de Cumplimiento de Lixiviables / Extraíbles

Las revisiones a las guías de FDA y EMA en 2024 elevaron los requisitos de documentación y pruebas de estabilidad a largo plazo para ensambles desechables [1]GMP Journal, "The GMP Update 2023/2024," gmp-journal.com . Protocolos sofisticados de espectrometría de masas, evaluaciones de riesgo toxicológico y estudios de interacción específicos de productos pueden prolongar la calificación de contenedores hasta 18 meses, retrasando el despliegue comercial. Las altas cargas de trabajo analíticas exacerban la escasez de talento en ciencia de polímeros y química regulatoria. Aunque los grandes proveedores ofrecen paquetes de datos estandarizados, las bolsas nicho o personalizadas aún pasan por validación prolongada, templando la velocidad de adopción general dentro del mercado de contenedores de bioprocesos de un solo uso.

Análisis de Segmentos

Por Tipo de Contenedor: Beneficios de Escala de 3-D y Ganancias de Flexibilidad de 2-D

Los contenedores de bioprocesos 3-D preservaron el 46.35% de la participación del mercado de contenedores de bioprocesos de un solo uso en 2024 por la fuerza de aplicaciones de reactor de gran volumen donde el soporte estructural y la integridad de la bolsa son críticos. Dominan la producción de anticuerpos monoclonales fed-batch, proporcionando hasta 6,000 L de volúmenes de trabajo en formato modular y desechable. Sin embargo, el impulso de crecimiento se inclina hacia bolsas de panel plano 2-D, expandiéndose a una TCAC del 15.83% a medida que la perfusión y el cultivo continuo ganan aceptación mainstream. Estos recipientes de perfil más bajo mejoran las tasas de transferencia de oxígeno e integran sin problemas con plataformas de balanceo automatizadas, respaldando flujos de trabajo upstream intensificados.

Los avances en películas multicapa y sensores estables a gamma están estrechando las brechas de rendimiento históricas entre geometrías de bolsas. La familia HYPERStack de Corning ofrece área de superficie escalable para cultivos adherentes mientras retiene la conveniencia de un solo uso, ampliando la utilidad 2-D hacia la producción de vectores virales y vacunas. [2]Bioprocess International, "Single-Use Technology Enables Flexible Factories," bioprocessintl.com Conceptos híbridos que fusionan estructuras de deflector de bolsas 3-D con puertos de monitoreo de paneles 2-D están comenzando a surgir, dirigiéndose a fábricas de células-genes donde las limitaciones de espacio y la garantía de esterilidad convergen. Colectivamente, el paisaje de tipo de contenedor ilustra cómo el mercado de contenedores de bioprocesos de un solo uso continúa innovando alrededor tanto de escalabilidad de volumen como flexibilidad específica de proceso.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Dominio Upstream con Aceleración Downstream

Las operaciones unitarias upstream mantuvieron el 55.18% del tamaño del mercado de contenedores de bioprocesos de un solo uso en 2024, afirmando la compatibilidad largamente probada entre biorreactores desechables y cultivo de células de mamíferos. Eliminar los pasos CIP y SIP reduce el tiempo de cambio en varias horas por lote, traduciéndose en mayor rendimiento de instalación y mayor agilidad multiproducto. Sin embargo, el procesamiento downstream es ahora el nicho de crecimiento más rápido, proyectado a una TCAC del 16.04% a medida que columnas de cromatografía de un solo uso, bolsas de buffer y tanques de inactivación viral ganan aceptación regulatoria.

Los trenes downstream continuos usando filtración de flujo tangencial alternante y columnas de pulido desechables están permitiendo que las instalaciones emparejen reactores de perfusión con purificación igualmente ágil. Las suites de fill-finish para terapias celulares y genéticas dependen cada vez más de liners y manifolds pre-esterilizados que protegen lotes de ultra-bajo volumen y alto valor de excursiones ambientales. Estos desarrollos confirman que el mercado de contenedores de bioprocesos de un solo uso está migrando más allá de su zona de confort upstream para respaldar manufactura desechable de extremo a extremo.

Por Usuario Final: Núcleo Biofarmacéutico y Repunte CDMO

Los productores biofarmacéuticos y de vacunas comandaron el 62.87% de participación de ingresos en 2024, sustentando la centralidad de instalaciones operadas por propietarios a la demanda de contenedores. El empuje de Big Pharma hacia la diversidad de modalidades-abarcando ADCs, proteínas de fusión y vectores virales-eleva la necesidad de salas limpias multipropósito donde las bolsas de un solo uso facilitan el cambio más rápido de moléculas.

Los CDMOs, sin embargo, representan la frontera de expansión, creciendo a una TCAC del 16.42% a medida que la subcontratación se convierte en una estrategia preferida de mitigación de riesgos. Estos proveedores de servicios invierten en suites estandarizadas y flexibles que acomodan pipelines fluctuantes de clientes, convirtiéndolos en consumidores ávidos en la industria de contenedores de bioprocesos de un solo uso. Los CDMOs emergentes dirigidos a terapias avanzadas, como ADN plasmídico y ARNm, frecuentemente construyen sitios greenfield completos sin activos fijos de acero inoxidable, reforzando un cambio secular en patrones de adquisición.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte retuvo el 43.72% de participación del mercado de contenedores de bioprocesos de un solo uso en 2024, respaldado por clusters biotecnológicos arraigados en Boston, San Francisco y Raleigh-Durham que priorizan el scale-up rápido y el cumplimiento estricto de cGMP. Los incentivos federales dirigidos a repatriar el suministro crítico de medicamentos energizan aún más la adopción regional, mientras que un ecosistema robusto de capital de riesgo financia start-ups que por defecto adoptan tecnología desechable. El hub de Montreal de Canadá y el corredor de biológicos emergente de México suministran rendimiento adicional, integrando cadenas de suministro regionales.

Se pronostica que Asia-Pacífico registre una TCAC del 16.85% hasta 2030, la trayectoria regional más rápida en el mercado de contenedores de bioprocesos de un solo uso. El compromiso de China de USD 4.17 mil millones para capacidad de biomanufactura en 2025, junto con el empuje agresivo de India para acreditación GMP global, está desatando una ola de construcción de instalaciones que especifica sistemas de un solo uso desde el inicio. Corea del Sur, Japón y Singapur contribuyen marcos regulatorios avanzados y grupos de talento de alta tecnología, formando un ecosistema diversificado que reduce la dependencia de rutas de suministro occidentales.

Europa permanece como un centro de excelencia farmacéutica, con Alemania, Francia y Reino Unido pioneros en modelos de manufactura sostenible que se acoplan con plataformas desechables. Las guías GMP actualizadas de EMA que enfatizan operaciones cerradas fomentan que las plantas retrofiten skids de acero inoxidable con alternativas basadas en bolsas. Iniciativas verdes respaldadas por gobiernos, como mandatos de uso reducido de agua, favorecen el uso único sobre equipos legacy intensivos en CIP. Mientras tanto, Medio Oriente y África y América del Sur exhiben tasas de adopción nacientes pero prometedoras a medida que los gobiernos buscan soberanía doméstica de vacunas, posicionando estos territorios como reservorios de crecimiento a largo plazo para el mercado de contenedores de bioprocesos de un solo uso.

Panorama Competitivo

Consolidación moderada define la jerarquía competitiva actual. La integración de USD 7.5 mil millones de Danaher de Cytiva y Pall creó un portafolio alineado verticalmente que abarca filtros, cromatografía y bolsas 2-D/3-D. Thermo Fisher Scientific y Sartorius AG siguen estrategias similares de ventanilla única, combinando analítica, automatización y consumibles para incrustarse a través de flujos de trabajo de clientes.

Especialistas en ciencia de materiales como Saint-Gobain Life Sciences y Entegris se diferencian vía formulaciones poliméricas de alta pureza, ingeniería de capa barrera y soldabilidad de puerto avanzada que resiste extraíbles. Estos atributos resuenan con productores de terapia celular y genética que buscan soluciones hiper-estériles de pequeño volumen, tallando nichos rentables fuera del alcance de grandes proveedores de plataforma.

Los acuerdos de desarrollo colaborativo están proliferando, evidenciado por el trabajo de Sartorius con LFB Biomanufacturing en servicios integrados de desarrollo de líneas celulares [3]Sartorius, "First ISCC Plus Certifications Pave the Way for Renewable Plastics," sartorius.com . La sostenibilidad también impulsa la competencia: el uso de resina certificada ISCC Plus, empaque reciclable y métodos de esterilización de menor carbono como rayos X o haz de electrones están convirtiéndose en criterios de adquisición. Las solicitudes de patentes que cubren arquitectura de película multicapa y bolsas embebidas con sensores en tiempo real subrayan el gasto sostenido de I+D dirigido a bloquear clientes en ecosistemas propietarios dentro del mercado de contenedores de bioprocesos de un solo uso.

Líderes de la Industria de Contenedores de Bioprocesos

-

Thermo Fisher Scientific Inc

-

Saint-Gobain S.A.

-

Lonza Group AG

-

Avantor Inc

-

Danaher Corporation (Cytiva)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: ProBio lanzó un servicio garantizado de manufactura de ADN plasmídico GMP de 3 meses usando exclusivamente plataformas de un solo uso.

- Noviembre 2024: Sartorius abrió su Centro de Innovación en Bioprocesos en Marlborough, Massachusetts, para acelerar el co-desarrollo de tecnología desechable con clientes.

- Noviembre 2023: ALLpaQ Packaging Group nombró a Alflow Scandinavia como distribuidor exclusivo escandinavo para su gama de contenedores de bioprocesos todo-plástico.

Alcance del Informe Global del Mercado de Contenedores de Bioprocesos

Los contenedores de bioprocesos son los sistemas de contenedores flexibles y desechables utilizados para catalizar bioprocesos en curso y ayudar en el almacenamiento de medios estériles en las industrias biofarmacéuticas y de ciencias de la vida.

El Mercado de Contenedores de Bioprocesos está Segmentado por Tipo de Contenedores (Contenedores de Bioprocesos 2D, Contenedores de Bioprocesos 3D y Otros Tipos de Contenedores), Aplicación (Proceso Upstream, Proceso Downstream, Desarrollo de Procesos), Usuarios Finales (Empresas Biofarmacéuticas, Empresas de I+D en Ciencias de la Vida y Otros Usuarios Finales), y Geografía (América del Norte (Estados Unidos, Canadá y México), Europa (Alemania, Reino Unido, Francia, Italia, España y Resto de Europa), Asia-Pacífico (China, Japón, India, Australia, Corea del Sur y Resto de Asia-Pacífico), Medio Oriente y África (CCG, Sudáfrica y Resto de Medio Oriente y África), y América del Sur Brasil, Argentina y Resto de América del Sur)). El informe ofrece valor (en millones USD) para los segmentos mencionados.

| Contenedores de Bioprocesos 2-D |

| Contenedores de Bioprocesos 3-D |

| Otros |

| Procesamiento Upstream |

| Procesamiento Downstream |

| Desarrollo de Procesos / Scale-up |

| Operaciones de Fill-Finish |

| Fabricantes Biofarmacéuticos y de Vacunas |

| Organizaciones de Desarrollo y Manufactura por Contrato (CDMOs) |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Contenedor | Contenedores de Bioprocesos 2-D | |

| Contenedores de Bioprocesos 3-D | ||

| Otros | ||

| Por Aplicación | Procesamiento Upstream | |

| Procesamiento Downstream | ||

| Desarrollo de Procesos / Scale-up | ||

| Operaciones de Fill-Finish | ||

| Por Usuario Final | Fabricantes Biofarmacéuticos y de Vacunas | |

| Organizaciones de Desarrollo y Manufactura por Contrato (CDMOs) | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del Mercado de Contenedores de Bioprocesos?

El mercado se sitúa en USD 4.21 mil millones en 2025 y se pronostica que crezca a una TCAC del 15.12% a USD 8.51 mil millones para 2030.

¿Por qué son importantes los CDMOs para la demanda futura?

Los CDMOs subcontratan la producción para múltiples patrocinadores, y su inversión en suites completamente desechables está impulsando un crecimiento de segmento de TCAC del 16.42% hasta 2030.

¿Qué región tiene la mayor participación en el Mercado de Contenedores de Bioprocesos?

En 2025, América del Norte representa la mayor participación de mercado en el Mercado de Contenedores de Bioprocesos.

¿Qué tipo de contenedor domina actualmente las instalaciones?

Las bolsas 3-D lideran con 46.35% de participación en 2024, aunque los formatos 2-D están creciendo más rápido a una TCAC del 15.83%.

Última actualización de la página el: