Tamaño y Participación del Mercado de Biológicos

Análisis del Mercado de Biológicos por Mordor Intelligence

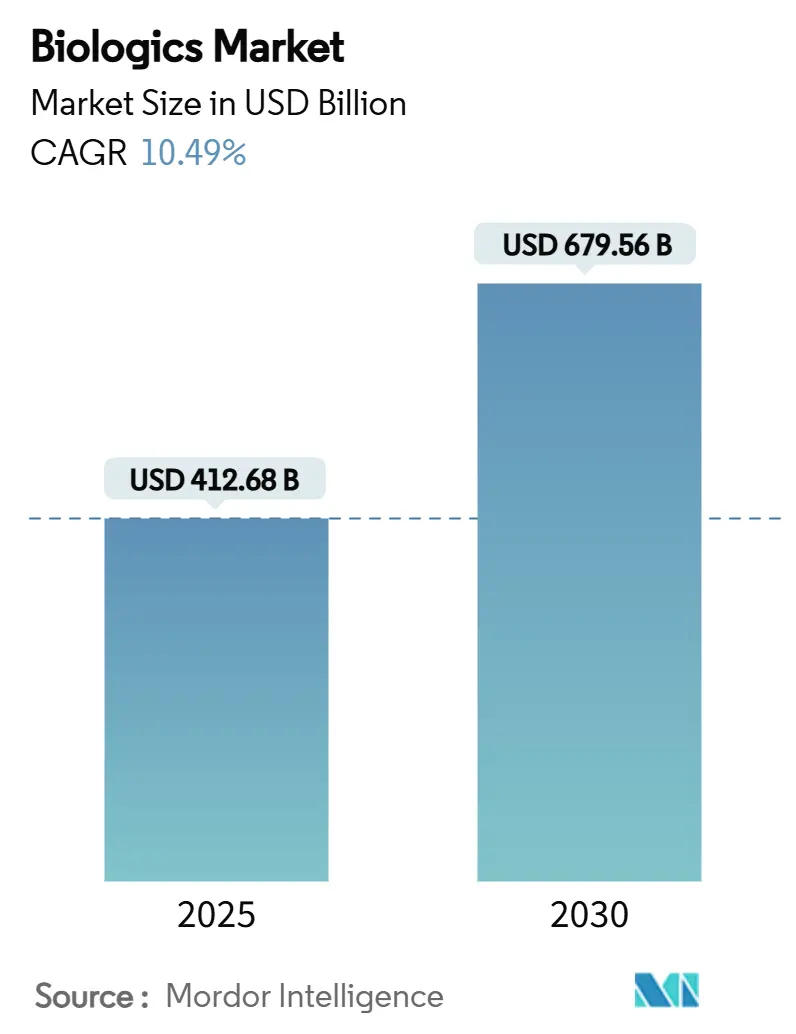

El tamaño del mercado de biológicos alcanzó los 412,68 mil millones de USD en 2025 y se proyecta que avance a 679,56 mil millones de USD para 2030, reflejando una CAGR del 10,49% durante el período de pronóstico. La fuerte demanda de agentes de oncología de precisión, anticuerpos monoclonales de nueva generación y terapias basadas en genes impulsa esta expansión. La mayor prevalencia de enfermedades crónicas, las designaciones regulatorias aceleradas y la financiación sostenida de capital de riesgo continúan moviendo estas terapias complejas desde las líneas de investigación hacia la atención rutinaria. La inversión en manufactura que supera los 15 mil millones de USD desde 2024 construye nueva capacidad en Carolina del Norte, Dinamarca y Alemania, posicionando a los productores para aliviar los cuellos de botella de suministro recientes. Al mismo tiempo, los innovadores adoptan perfusión continua y biorreactores de un solo uso para combinar velocidad con menores costos iniciales, mientras que los pagadores abrazan cada vez más los biosimilares para contener el gasto.

Aspectos Clave del Informe

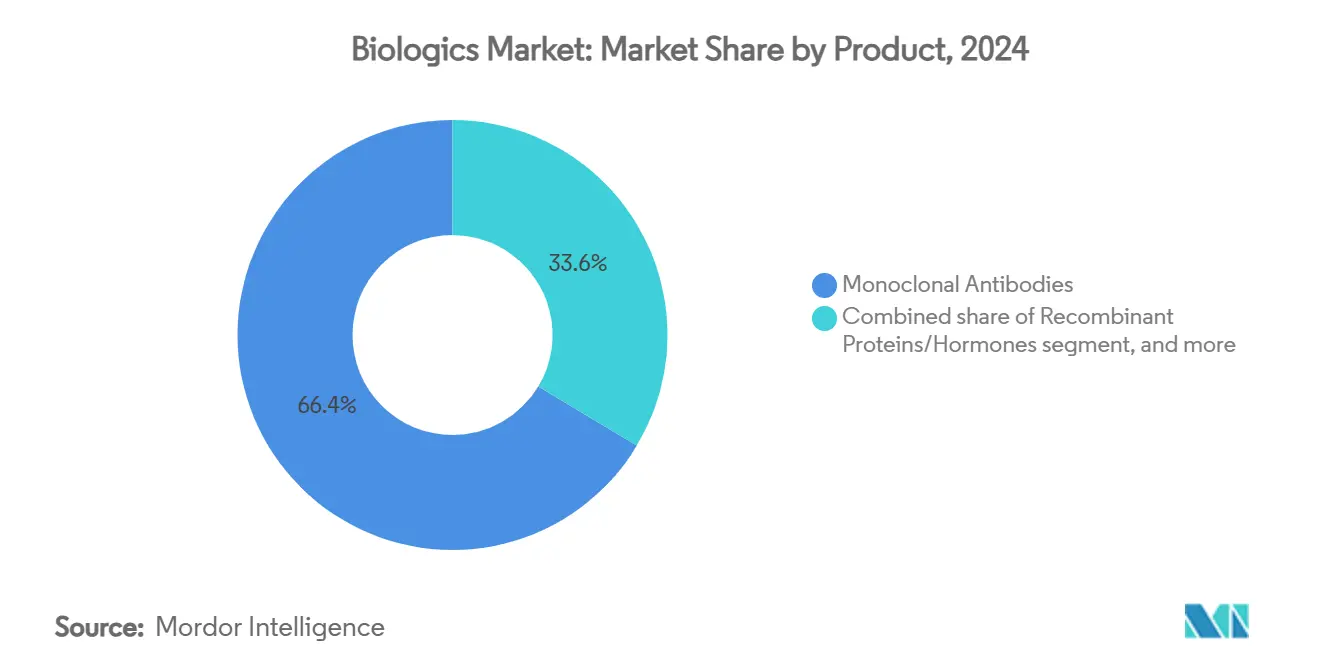

- Por tipo de producto, los anticuerpos monoclonales lideraron con el 66,43% de la participación del mercado de biológicos en 2024, mientras que los biológicos basados en genes están configurados para crecer a una CAGR del 12,32% hasta 2030.

- Por aplicación, la oncología capturó el 36,54% de la participación del tamaño del mercado de biológicos en 2024 y está avanzando a una CAGR del 13,78% hasta 2030.

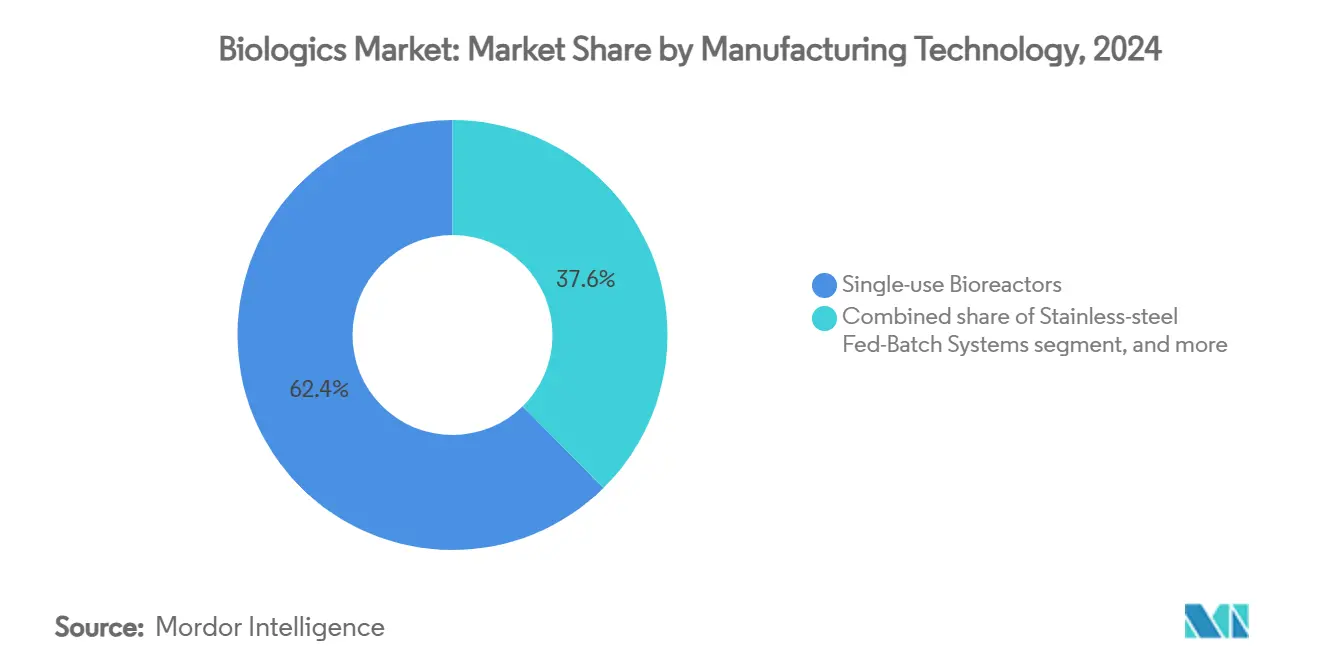

- Por tecnología de fabricación, los biorreactores de un solo uso mantuvieron el 62,45% del tamaño del mercado de biológicos en 2024, mientras que las plataformas de perfusión continua registran la CAGR más rápida del 12,67% hasta 2030.

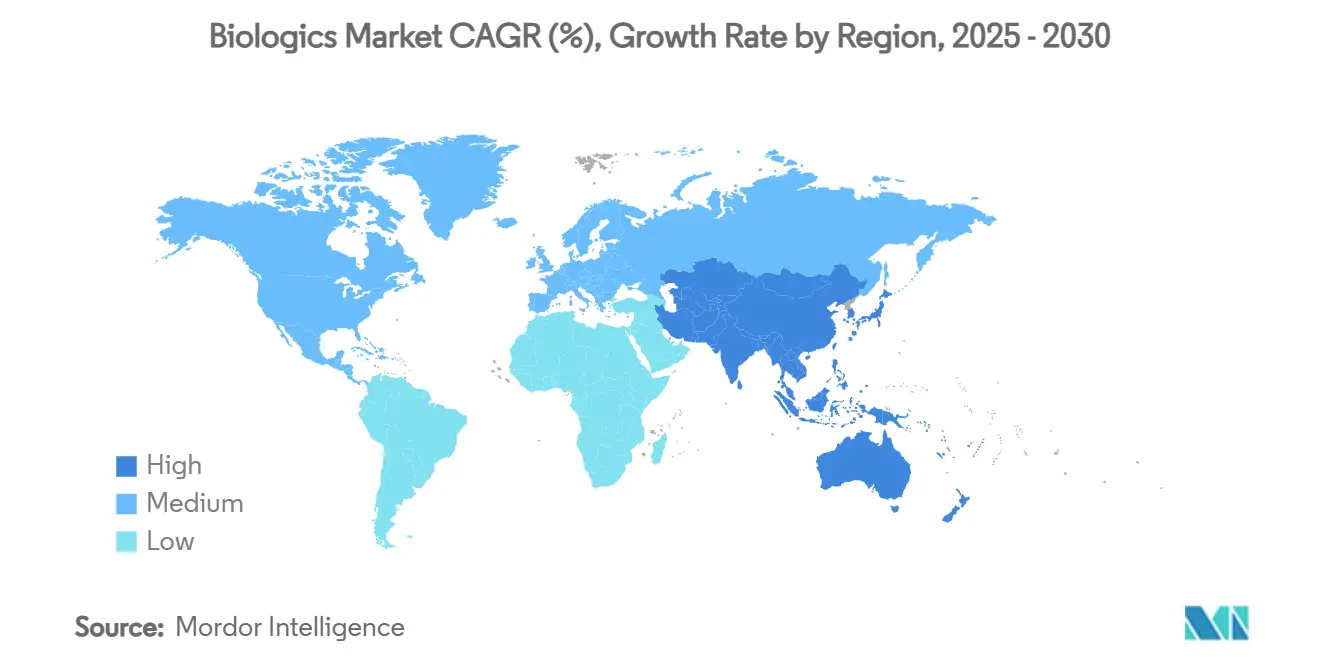

- Por geografía, América del Norte comandó una participación del 40,54% del tamaño del mercado de biológicos en 2024; Asia-Pacífico registra la CAGR más fuerte del 11,54% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Biológicos

Análisis de Impacto de Impulsores

| Impulsor | % de Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Carga creciente de enfermedades crónicas globales | +2.8% | América del Norte y Europa; global | Largo plazo (≥ 4 años) |

| Aprobaciones y designaciones regulatorias aceleradas | +2.1% | Estados Unidos, Unión Europea; global | Mediano plazo (2-4 años) |

| Expansión de la adopción de biosimilares globalmente | +1.9% | Europa liderando; Asia-Pacífico y América del Norte expandiéndose | Mediano plazo (2-4 años) |

| Innovación continua en modalidades biológicas | +2.4% | América del Norte y Europa; expansión a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Crecimiento en capacidad de manufactura de biológicos subcontratada | +1.7% | Centros de Carolina del Norte, Irlanda, Singapur; global | Corto plazo (≤ 2 años) |

| Aumento del gasto sanitario en mercados emergentes | +1.3% | Núcleo Asia-Pacífico; América Latina y Oriente Medio y África acelerando | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Carga Creciente de Enfermedades Crónicas Globales

El cáncer, los trastornos autoinmunes y las enfermedades metabólicas presentan vías complejas que los medicamentos de moléculas pequeñas ya no abordan completamente. Los usos oncológicos de biológicos dominan con una participación del 36,54% y registran una CAGR del 13,78% a medida que las inmunoterapias avanzan hacia líneas de tratamiento más tempranas. Los pacientes de artritis reumatoide tratados con nuevos anticuerpos de depleción de células B reportan una reducción del 87% en brotes, ilustrando un control clínico superior. Los agonistas GLP-1 para diabetes y obesidad han superado la oferta, impulsando a Novo Nordisk a comprometer 4,1 mil millones de USD en nuevo espacio de llenado y acabado. Las terapias para enfermedades raras disfrutan de incentivos de huérfanos que permiten precios premium, creando muchos nichos pequeños pero rentables.

Aprobaciones y Designaciones Regulatorias Aceleradas

La guía de intercambiabilidad simplificada de la FDA permite a los desarrolladores de biosimilares evitar estudios de intercambio si se prueba la similitud analítica. Las etiquetas RMAT y de avance acortaron los cronogramas para siete terapias celulares y génicas aprobadas en 2024, incluyendo lifileucel para melanoma y fidanacogene elaparvovec para hemofilia B[1]Sociedad Internacional para Terapia Celular y Génica, 'Aprobaciones globales de terapia celular y génica 2025,' isctglobal.org. La alineación de la EMA con la política estadounidense ahora entrega lanzamientos simultáneos trans-atlánticos, recortando costos de duplicación. La Administración Nacional de Productos Médicos de China ha renovado su proceso, permitiendo a Akeso avanzar ivonescimab con datos que superan los estándares globales.

Expansión de la Adopción de Biosimilares Globalmente

Los biosimilares de adalimumab ya mantienen una penetración del 23%, ahorrando a los sistemas de salud 12,4 mil millones de USD solo en 2023. Tres copias de ustekinumab ingresaron al mercado estadounidense en 2025, apuntando a las ventas de 10,4 mil millones de USD de Stelara con programas de pago del paciente tan bajos como 0 USD. Europa marca el ritmo con incentivos de reembolso maduros, mientras que las licitaciones de Asia-Pacífico premian el menor costo por dosis diaria definida. La confianza de la FDA es evidente ya que 9 de 13 aprobaciones intercambiables no requirieron ensayos clínicos adicionales.

Innovación Continua en Modalidades Biológicas

Los productos basados en genes registran una CAGR del 12,32% a medida que AAV y ARNm avanzan desde vacunas hacia la terapia de enfermedades crónicas. Los anticuerpos biespecíficos y multiespecíficos aportan compromiso de doble objetivo que amplifica la potencia sin aumentar la toxicidad. Los costos de la terapia CAR-T caen a medida que las plataformas automatizadas reducen el tiempo de fabricación, abriendo la administración ambulatoria. Los ADC integran entrega dirigida con cargas útiles potentes para minimizar la exposición sistémica, mientras que la ingeniería de vida media extiende los intervalos de dosificación para mejorar la adherencia.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % de Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de manufactura y desarrollo | -1.8% | América del Norte y Europa; global | Largo plazo (≥ 4 años) |

| Requisitos complejos de cumplimiento regulatorio y de calidad | -1.2% | Global; varía por marco regional | Mediano plazo (2-4 años) |

| Restricciones de cadena de suministro para materias primas críticas | -1.0% | Global; pronunciado en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Intensificación del escrutinio de sostenibilidad ambiental | -0.9% | Europa liderando; adopción en América del Norte y global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Manufactura y Desarrollo

Una sola planta de biológicos demanda capital por encima de 1 mil millones de USD, como se ilustra con la expansión de Clayton de Novo Nordisk y el sitio de 3 mil millones de USD de Eli Lilly en Wisconsin. Aunque los sistemas de un solo uso redujeron el tiempo de construcción, los cambios frecuentes de bolsas y medios especializados elevan el gasto operativo. Los programas de extremo a extremo abarcan 10-15 años y pueden costar 300 millones de USD solo en ensayos, limitando la participación de pequeñas biotecnológicas. Los cuellos de botella de suministro en medios CHO, resinas y jeringas estériles inflan los costos y amenazan la programación. Cualquier desviación durante el aumento de escala arriesga la integridad del producto, haciendo esencial y costosa la validación rigurosa del proceso.

Requisitos Complejos de Cumplimiento Regulatorio y de Calidad

Los análisis avanzados, ejercicios de comparabilidad después de incluso ajustes menores del proceso, y pruebas de liberación de lotes agregan capas ausentes en moléculas pequeñas[2]Oficina SEED de los Institutos Nacionales de Salud, 'Guía CMC para terapias avanzadas,' seed.nih.gov. Los patrocinadores de biosimilares deben mapear cada variante de glicano del producto de referencia, un ejercicio que requiere muchos recursos. Después de la aprobación, las empresas deben mantener farmacovigilancia robusta, incluyendo actualizaciones periódicas de seguridad y reportes globales de eventos adversos. Las reglas regionales divergentes fuerzan documentación paralela, mientras que las pautas en evolución sobre seguridad viral, extractables y lixiviables demandan actualizaciones continuas del sistema.

Análisis de Segmentos

Por Producto: Las Terapias Génicas Impulsan el Crecimiento de Nueva Generación

Los anticuerpos monoclonales contribuyeron con 274,4 mil millones de USD, equivalente al 66,43% del tamaño del mercado de biológicos en 2024, beneficiándose de décadas de refinamiento en manufactura. La clase abarca usos oncológicos, autoinmunes e inflamatorios, y su farmacología predecible respalda una amplia aceptación del pagador. En contraste, los biológicos basados en genes registran una CAGR del 12,32% hasta 2030, impulsados por aprobaciones de primera clase para hemofilia y enfermedades retinianas hereditarias. Las vacunas siguen siendo un pilar estable mientras los gobiernos financian la preparación pandémica, mientras que las proteínas recombinantes enfrentan presión de precios a la baja de biosimilares maduros.

La inversión en línea de productos se inclina hacia modalidades basadas en células, evidenciada por siete aprobaciones frescas de la FDA en 2024 que validaron productos CAR-T alogénicos y de células madre. Los ADC y anticuerpos multiespecíficos amplían la oncología de precisión fusionando dominios de orientación con cargas útiles citotóxicas o inmunomoduladoras. Más de 250 programas de ingeniería de proteínas ahora optimizan perfiles de vida media, penetración tisular e inmunogenicidad. Estos cambios elevan colectivamente la propuesta de valor del mercado de biológicos y expanden el rango terapéutico, suscribiendo un crecimiento sostenido de dos dígitos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Oncología Domina a Través de la Medicina de Precisión

La oncología representó el 36,54% del tamaño del mercado de biológicos en 2024 y aumentará a una CAGR del 13,78%, reflejando la rápida adopción de inhibidores de puntos de control, ADC y terapias CAR-T. Las condiciones autoinmunes siguen, ya que los anticuerpos biespecíficos de nueva generación demuestran control superior de la enfermedad en relación con los inhibidores de TNF. Los biológicos para enfermedades infecciosas se desarrollan más allá de las vacunas profilácticas hacia terapias post-exposición contra amenazas virales y bacterianas.

Los trastornos metabólicos y endocrinos agregan escala mientras los agonistas GLP-1 extienden indicaciones al manejo crónico del peso, desencadenando proyectos de capacidad mundial valorados por encima de 15 mil millones de USD. La oftalmología está destinada a ganar con la terapia génica que entrega beneficio duradero después de una sola administración. Las líneas de productos de enfermedades raras, estimuladas por incentivos de huérfanos, profundizan el grupo de pacientes direccionables. Colectivamente, las aplicaciones diversificadas refuerzan la resistencia en el mercado de biológicos incluso si un área terapéutica se suaviza.

Por Fuente: Los Sistemas de Mamíferos Mantienen el Dominio de Manufactura

Los sistemas de expresión de mamíferos mantuvieron el 71,34% de la participación del mercado de biológicos en 2024, respaldados por la versatilidad de las células CHO para proteínas glicosiladas. Estas plataformas también se benefician de la familiaridad regulatoria que acorta los ciclos de revisión. Sin embargo, los sistemas basados en plantas y células de insectos suben a una CAGR del 12,87% mientras las empresas buscan menor costo de bienes, riesgo viral minimizado y huellas más verdes.

La construcción de mamíferos de 160.000 L de Fujifilm en Carolina del Norte muestra que los productores aún favorecen el lote alimentado de alto título para anticuerpos a granel, sin embargo, el éxito de la vacuna basada en plantas de Medicago destaca la promesa alternativa. Las células de insectos facilitan la producción escalable de vectores AAV para terapia génica. A medida que la complejidad del portafolio crece, emergen estrategias multi-huésped, permitiendo a las empresas combinar cada modalidad con la fuente más económica y compatible.

Por Tecnología de Fabricación: El Dominio de Un Solo Uso Enfrenta la Innovación Continua

Los biorreactores de un solo uso comprendieron el 62,45% del tamaño del mercado de biológicos en 2024 gracias al menor riesgo de contaminación cruzada y cambios rápidos. Aun así, la perfusión continua registra la CAGR más rápida del 12,67% ya que su aumento de productividad de 3-5x compensa la complejidad de integración. El lote alimentado de acero inoxidable retiene su lugar para anticuerpos blockbuster que demandan escala de 15.000 L y estrategias de control probadas.

El campus Holly Springs de Amgen combina líneas tanto desechables como de acero inoxidable, creando producción ágil adaptada a la madurez del portafolio. Las preocupaciones ambientales empujan a los proveedores a desarrollar bolsas reciclables, mientras que la perfusión reduce el consumo de agua y energía por kilogramo de proteína. A medida que el control digital del proceso madura, la operación continua podría absorber una mayor participación, impulsando instalaciones híbridas que cambian entre modos según dicte el volumen.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: la Investigación Académica Impulsa la Aceleración de la Innovación

Las empresas farmacéuticas y biotecnológicas capturaron el 55,87% de la participación del mercado de biológicos en 2024, reflejando la integración vertical para salvaguardar el suministro y los márgenes. Los centros académicos, ayudados por generosas subvenciones federales, registran la CAGR más alta del 13,43% mientras traducen descubrimientos de laboratorio en primeros ensayos en humanos. Las Organizaciones de Desarrollo y Manufactura por Contrato mantienen relevancia para capacidad de carga pico y procesos altamente especializados.

Los hospitales comienzan la manufactura in situ de terapias celulares autólogas, difuminando los límites tradicionales de suministro. Lonza y Samsung Biologics atraen precios premium por la experiencia en vectores virales y anticuerpos biespecíficos, pero los participantes asiáticos competitivos en precios presionan los márgenes. Las asociaciones academia-industria proliferan, agrupando acceso clínico con conocimiento industrial, y acelerando así la prueba de concepto para plataformas novedosas.

Análisis Geográfico

América del Norte sostuvo el liderazgo con el 40,54% de participación del mercado de biológicos en 2024, impulsada por reembolso robusto, profundidad de capital de riesgo y una FDA que acelera las designaciones de avance. La región canaliza más de 15 mil millones de USD hacia nueva capacidad, transformando el Triángulo de Investigación en un centro global anclado por Novo Nordisk, Eli Lilly y Amgen. Aunque el crecimiento se modera a una CAGR del 9,8% a medida que la penetración madura, la intensidad competitiva aumenta mientras los biosimilares se afianzan.

Asia-Pacífico entrega la CAGR más rápida del 11,54% mientras China, Japón e India refinan las vías regulatorias e invierten en biomanufactura. El cronograma de aprobación simplificado de China permite a los jugadores domésticos lanzar biológicos oncológicos innovadores que desafían a los titulares occidentales. Japón aprovecha los incentivos fiscales y la financiación pública para apoyar la investigación traslacional, mientras que Samsung Biologics de Corea del Sur exporta capacidad CDMO globalmente. India capitaliza el talento de bajo costo para proyectos de biosimilares y fase temprana, ampliando aún más la huella de la región.

Europa mantiene una CAGR estable del 9,2% respaldada por marcos de biosimilares maduros y alto gasto público en salud. Alemania y Suiza albergan producción de alto valor para anticuerpos complejos, mientras que Irlanda y Dinamarca atraen expansiones multinacionales a través de regímenes fiscales corporativos favorables. Los datos demográficos de envejecimiento y la prevalencia de enfermedades crónicas sostienen la demanda subyacente, y la armonización paneuropea de la guía regulatoria reduce la fricción de entrada al mercado.

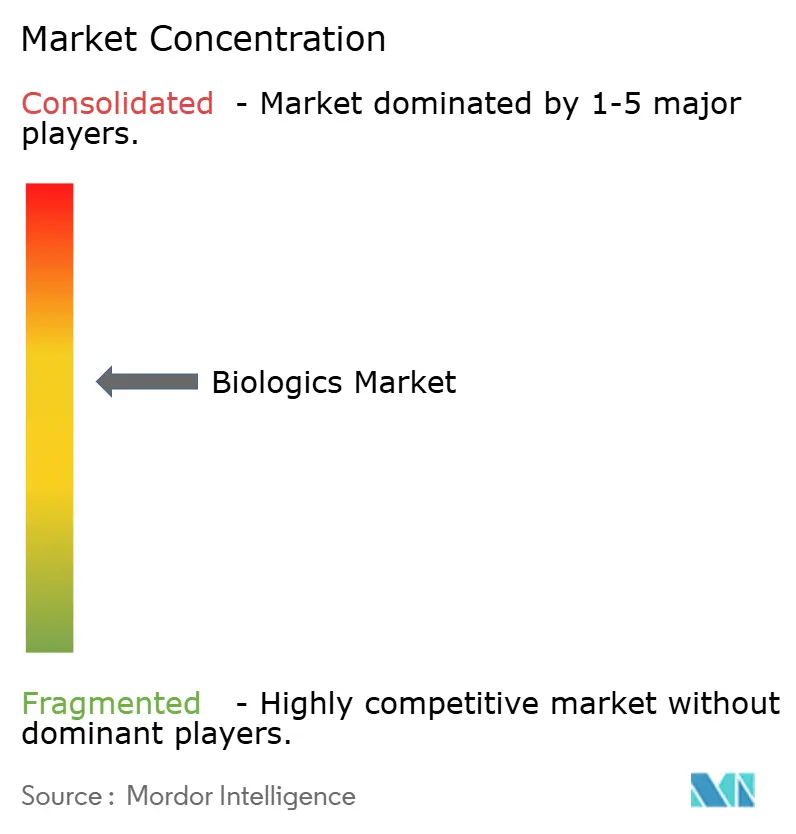

Panorama Competitivo

El mercado de biológicos muestra concentración moderada ya que las cinco principales empresas mantienen aproximadamente el 60% de participación combinada, sin embargo, los innovadores de nicho ganan tracción a través de plataformas especializadas. AbbVie, Roche y Pfizer mantienen el liderazgo a través de anticuerpos blockbuster, patrimonios de patentes y distribución global. Regeneron y Gilead emplean líneas de productos dirigidas para golpear por encima de su tamaño, mientras que el rendimiento clínico superior de Akeso en cáncer de pulmón demuestra la creciente presión competitiva de Asia.

La integración vertical marca un tema claro, con la planta de 2 mil millones de USD de Johnson & Johnson en Wilson y la construcción de 3 mil millones de USD de Eli Lilly en Wisconsin salvaguardando la producción contra choques externos. Enero de 2025 fue testigo de un aumento en M&A mientras Johnson & Johnson pagó 14,6 mil millones de USD por Intra-Cellular Therapies y Lilly compró Scorpion Therapeutics para profundizar las líneas de productos oncológicas[3]Asociación BioIndustrial, 'Informe M&A biotecnológico 2025,' bia.co.uk. La diferenciación tecnológica se extiende a la adopción de perfusión continua, que recorta el costo por gramo y acelera la liberación de lotes. La sostenibilidad también influye en la competencia, impulsando a las empresas a invertir en desechables reciclables y servicios públicos de menor carbono.

Las oportunidades de espacio en blanco persisten en enfermedades raras, inmunoterapias personalizadas y biológicos de combinación. Los participantes más pequeños emplean agilidad de plataforma y experiencia enfocada para tallar participación; por ejemplo, la actualización de llenado y acabado de 225 millones de USD de Resilience apunta a agonistas GLP-1 de alta demanda. Colectivamente, estas tendencias elevan las apuestas competitivas pero también amplían los horizontes terapéuticos, asegurando una evolución dinámica hasta 2030.

Líderes de la Industria de Biológicos

Amgen, Inc.

Eli Lilly and Company

GlaxoSmithKline PLC

Abbvie Inc.

F. Hoffmann- La Roche AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Eli Lilly confirmó una expansión de inyectables de 3 mil millones de USD en Wisconsin para satisfacer la demanda de diabetes y obesidad.

- Enero 2025: Johnson & Johnson cerró su compra de 14,6 mil millones de USD de Intra-Cellular Therapies, ampliando su franquicia de neurociencia.

- Enero 2025: Rentschler Biopharma dio a conocer su mayor inversión hasta la fecha en su sede alemana para escalar la producción global de biológicos.

- Diciembre 2024: Amgen comprometió 1 mil millones de USD para una segunda instalación en Holly Springs, elevando el desembolso total del sitio por encima de 1,5 mil millones de USD.

- Diciembre 2024: Novo Nordisk agregó 409 millones de USD para un laboratorio de calidad en Dinamarca, complementando un plan de construcción global de 6,8 mil millones de USD.

- Octubre 2024: Johnson & Johnson anunció una planta de anticuerpos monoclonales de 2 mil millones de USD en Wilson, Carolina del Norte.

Alcance del Informe Global del Mercado de Biológicos

El término "biológicos" se refiere a moléculas grandes y complejas hechas en células vivas cultivadas en un laboratorio. Los medicamentos biológicos son a menudo 200 a 1.000 veces el tamaño de una molécula pequeña o fármaco químico. Debido a su gran tamaño molecular y estructura molecular frágil, los biológicos se entregan principalmente a través de rutas parenterales.

El informe de la industria de biológicos está segmentado por producto, aplicación, fuente y geografía. El producto se segmenta además en anticuerpos monoclonales, vacunas, hormonas/proteínas recombinantes, biológicos basados en células, biológicos basados en genes y otros productos. La aplicación se divide en cáncer, infecciosas, autoinmunes y otras aplicaciones. La fuente se bifurca además en microbiana y de mamíferos. La geografía segmentada se divide además en América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur. El informe de biológicos también cubre el tamaño estimado del mercado y las tendencias para 17 países a través de las principales regiones globales. El informe ofrece el tamaño del mercado de biológicos y pronósticos en valor en USD para todos los segmentos mencionados anteriormente.

| Anticuerpos Monoclonales |

| Vacunas |

| Proteínas/Hormonas Recombinantes |

| Biológicos Basados en Células (incl. CAR-T, Células Madre) |

| Biológicos Basados en Genes (incl. AAV, ARNm) |

| Multiespecíficos y ADC |

| Otros Productos |

| Oncología |

| Autoinmune e Inflamatorio |

| Enfermedades Infecciosas |

| Metabólico y Endocrino |

| Oftalmología |

| Trastornos Raros y Genéticos |

| Otras Aplicaciones |

| Cultivo Celular de Mamíferos |

| Expresión Microbiana |

| Sistemas Basados en Plantas y Células de Insectos |

| Biorreactores de Un Solo Uso |

| Sistemas de Lote Alimentado de Acero Inoxidable |

| Plataformas de Perfusión Continua |

| Empresas Farmacéuticas y Biotecnológicas |

| Organizaciones de Desarrollo y Manufactura por Contrato (CDMO) |

| Hospitales y Clínicas Especializadas |

| Institutos Académicos y de Investigación |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Anticuerpos Monoclonales | |

| Vacunas | ||

| Proteínas/Hormonas Recombinantes | ||

| Biológicos Basados en Células (incl. CAR-T, Células Madre) | ||

| Biológicos Basados en Genes (incl. AAV, ARNm) | ||

| Multiespecíficos y ADC | ||

| Otros Productos | ||

| Por Aplicación | Oncología | |

| Autoinmune e Inflamatorio | ||

| Enfermedades Infecciosas | ||

| Metabólico y Endocrino | ||

| Oftalmología | ||

| Trastornos Raros y Genéticos | ||

| Otras Aplicaciones | ||

| Por Fuente | Cultivo Celular de Mamíferos | |

| Expresión Microbiana | ||

| Sistemas Basados en Plantas y Células de Insectos | ||

| Por Tecnología de Fabricación | Biorreactores de Un Solo Uso | |

| Sistemas de Lote Alimentado de Acero Inoxidable | ||

| Plataformas de Perfusión Continua | ||

| Por Usuario Final | Empresas Farmacéuticas y Biotecnológicas | |

| Organizaciones de Desarrollo y Manufactura por Contrato (CDMO) | ||

| Hospitales y Clínicas Especializadas | ||

| Institutos Académicos y de Investigación | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de biológicos en 2025?

El tamaño del mercado de biológicos alcanzó los 412,68 mil millones de USD en 2025 y se pronostica que crecerá a una CAGR del 10,49% hasta 2030.

¿Qué clase de producto domina actualmente las ventas de biológicos?

Los anticuerpos monoclonales lideraron con una participación del 66,43% en 2024 gracias a las amplias indicaciones oncológicas y autoinmunes.

¿Qué región se está expandiendo más rápido para los biológicos?

Asia-Pacífico registra la CAGR más alta del 11,54% hasta 2030 mientras China, Japón e India escalan la manufactura y modernizan la regulación.

¿Por qué son significativos los biosimilares para los pagadores?

La penetración de biosimilares ya ha ahorrado a los sistemas de salud 12,4 mil millones de USD solo en 2023, con mayores ahorros esperados mientras más copias se lanzan.

¿Qué tendencia tecnológica está remodelando la economía de manufactura?

Los biorreactores de perfusión continua están creciendo a una CAGR del 12,67% porque pueden triplicar la productividad mientras reducen el uso de agua y energía.

¿Qué área terapéutica registra el crecimiento más rápido de biológicos?

La oncología muestra una CAGR del 13,78% hasta 2030 mientras las inmunoterapias de precisión y los productos CAR-T se expanden hacia líneas de tratamiento más tempranas.

Última actualización de la página el: