Tamaño y Participación del Mercado de Sistemas de Suspensión Automotriz

Análisis del Mercado de Sistemas de Suspensión Automotriz por Mordor Intelligence

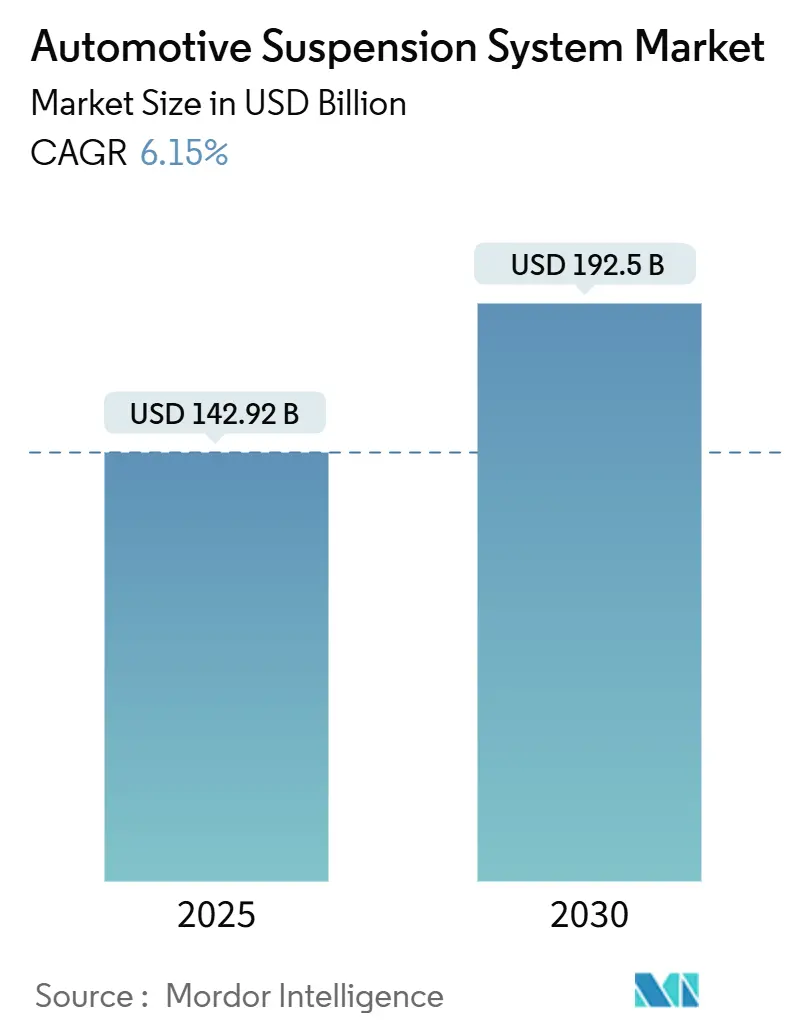

El Mercado de Sistemas de Suspensión Automotriz está valorado en USD 142,92 mil millones en 2025 y se pronostica que alcance los USD 192,50 mil millones para 2030, avanzando a una TCAC del 6,15%. La expansión refleja cómo la electrificación, las arquitecturas de vehículos definidos por software y los mandatos de seguridad más estrictos están remodelando los componentes del chasis en todas las regiones. Los fabricantes de automóviles están cambiando de diseños puramente mecánicos a diseños semiactivos y activos controlados electrónicamente que equilibran la comodidad de marcha, la recuperación de energía y las limitaciones de empaque en plataformas totalmente eléctricas. Los sensores, las unidades de control y la conectividad en la nube ahora centran las estrategias de suspensión, permitiendo actualizaciones continuas de rendimiento entregadas de forma inalámbrica. Al mismo tiempo, la incertidumbre en la cadena de suministro de materiales de tierras raras y semiconductores está forzando rediseños que reducen la intensidad de materiales y diversifican el abastecimiento. En este contexto, el mercado de sistemas de suspensión automotriz continúa recompensando a los jugadores capaces de combinar conocimiento mecánico con electrónica avanzada, software y análisis de datos.

Conclusiones Clave del Informe

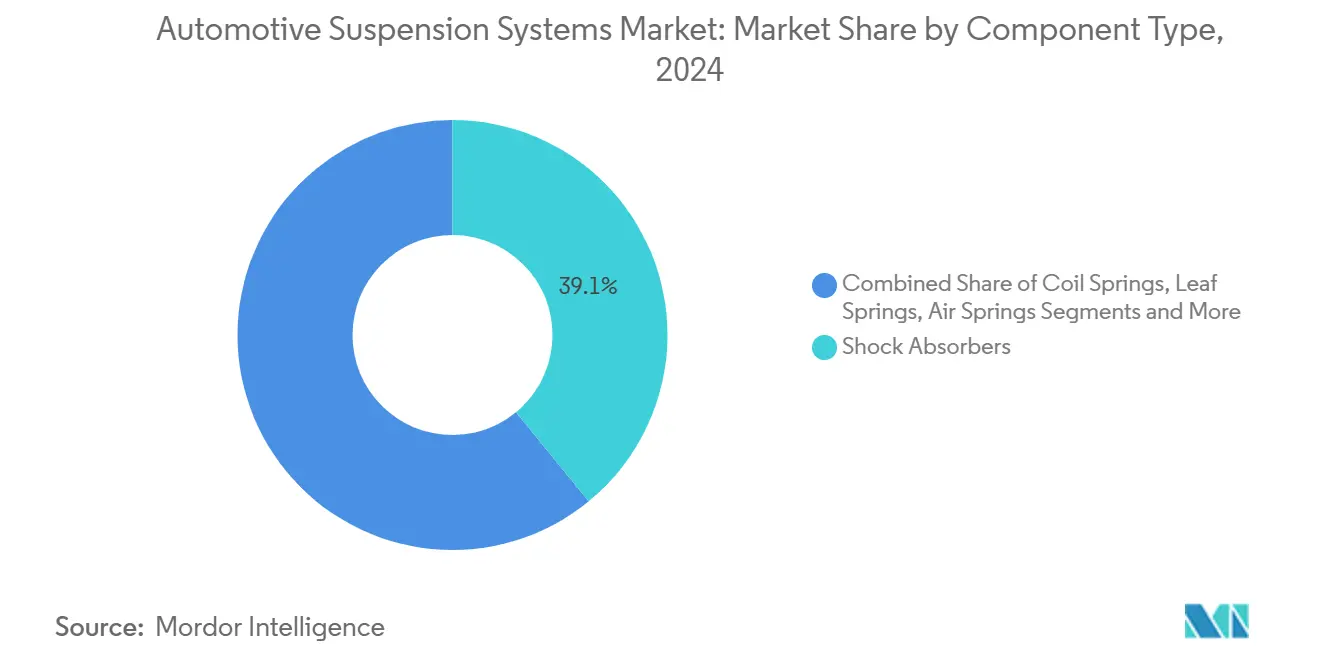

- Por tipo de componente, los amortiguadores mantuvieron el 39,07% de los ingresos de 2024, mientras que las unidades de control electrónico y los sensores están proyectados para expandirse a una TCAC del 9,82% entre 2025 y 2030.

- Por tipo de sistema de suspensión, los sistemas pasivos retuvieron el 65,28% de la participación del mercado de sistemas de suspensión automotriz en 2024; los sistemas semiactivos se pronostican para crecer a una TCAC del 12,04% hasta 2030.

- Por geometría, los diseños de puntal MacPherson dominaron el mercado de sistemas de suspensión automotriz, con una porción del 41,82% en 2024; las arquitecturas multienlace están en camino hacia una TCAC del 9,08% durante la ventana de pronóstico.

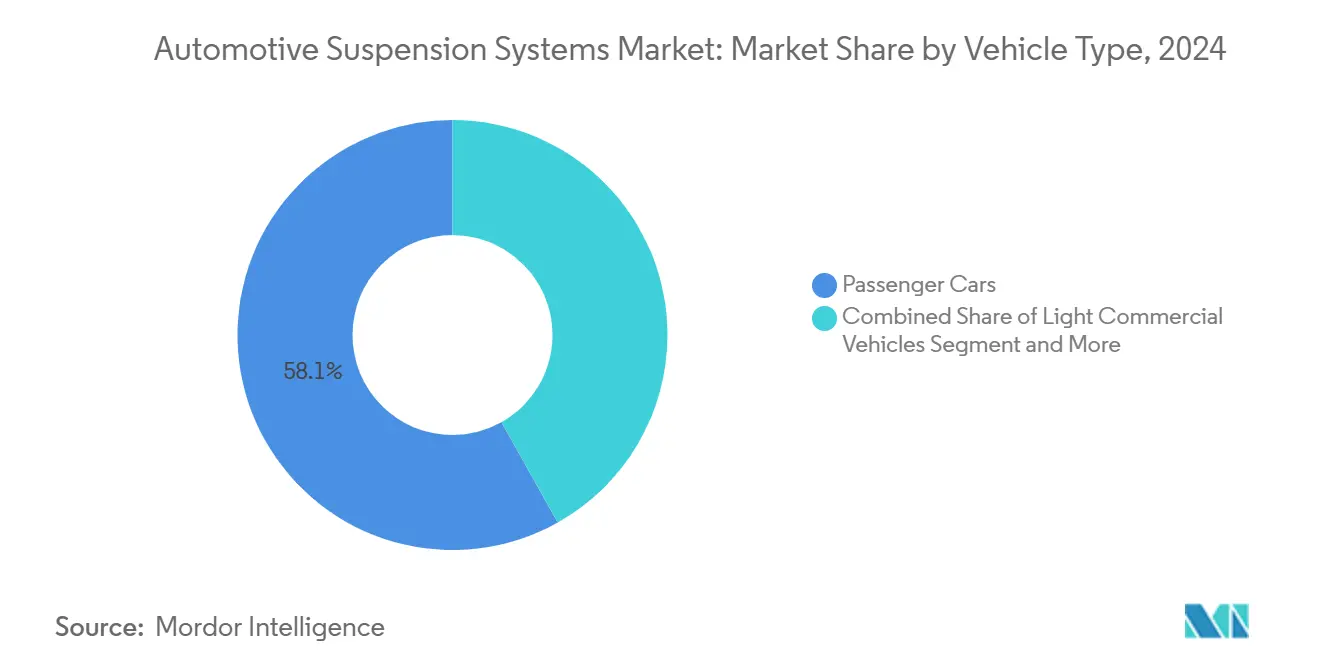

- Por tipo de vehículo, los automóviles de pasajeros representaron el 58,14% de la participación del mercado en 2024, mientras que los vehículos comerciales ligeros están destinados a avanzar a una TCAC del 10,71% durante 2025-2030.

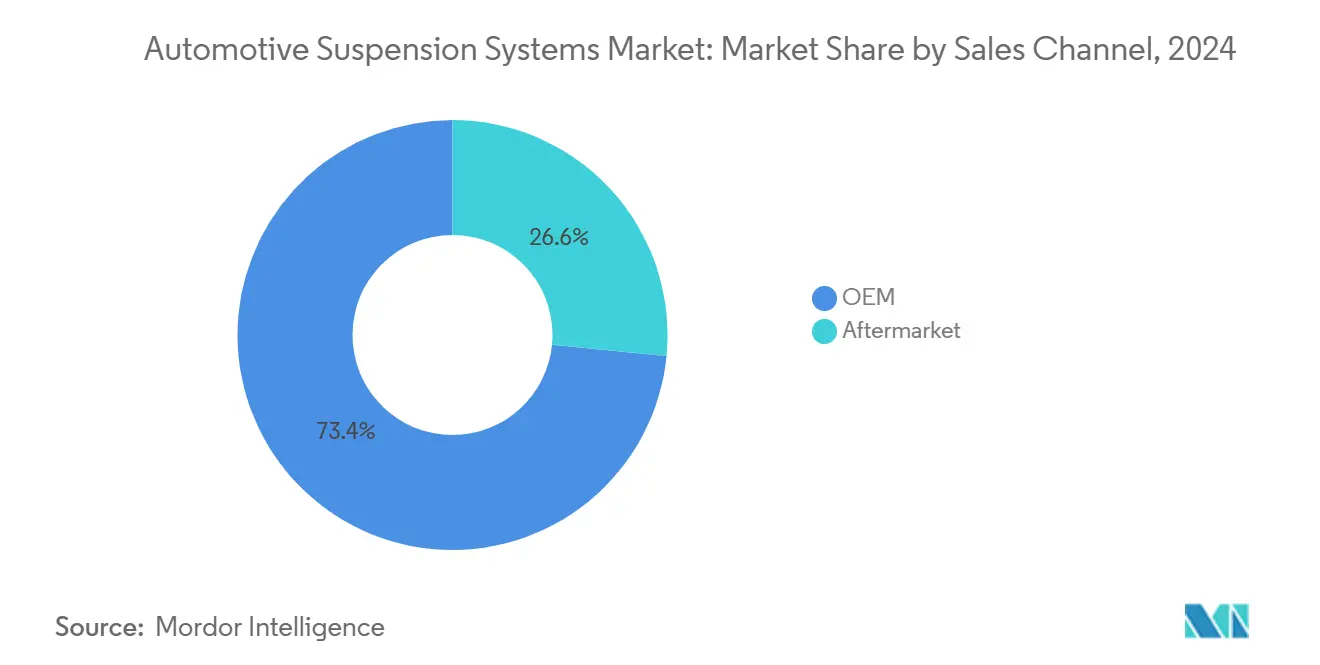

- Por canal de ventas, los envíos OEM representaron el 73,44% de la demanda de 2024, y se espera que el segmento de posventa aumente a una TCAC del 7,34% hasta 2030.

- Por propulsión, los vehículos MCI comprendieron el 84,66% de las instalaciones de 2024, mientras que los vehículos eléctricos e híbridos están proyectados para registrar una TCAC del 14,89% hasta 2030.

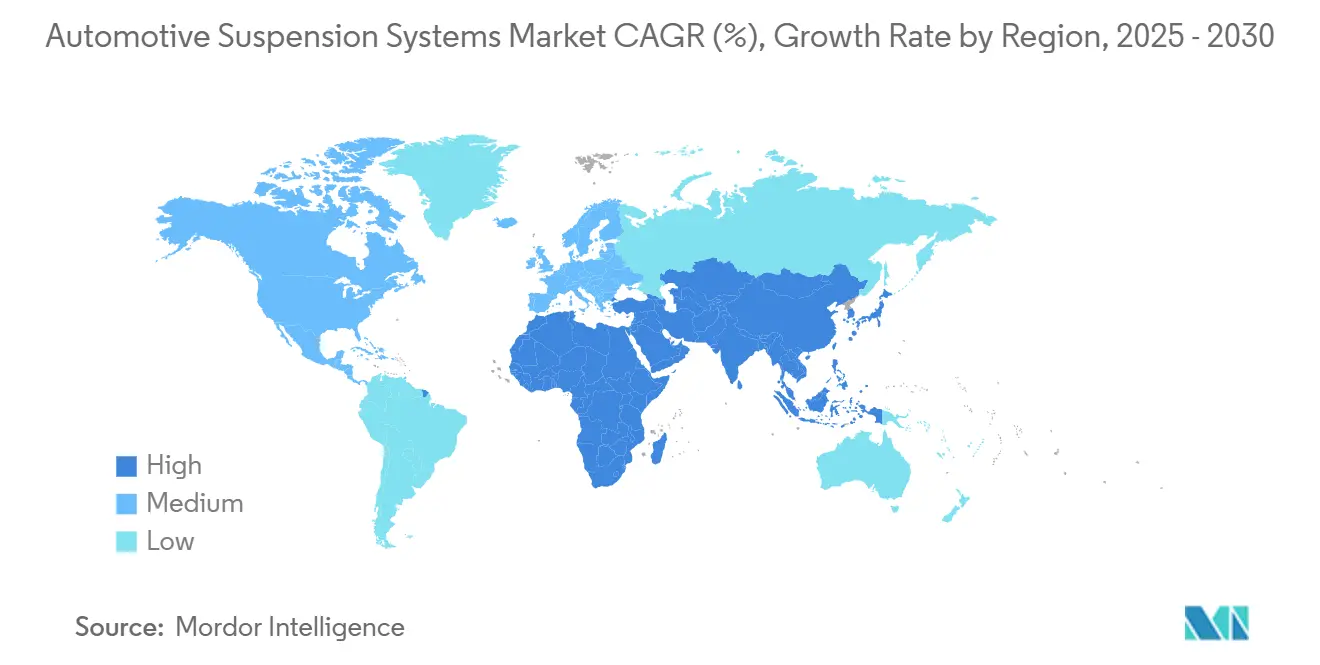

- Por geografía, Asia-Pacífico lideró con una participación del 48,96% en 2024, y se anticipa que Medio Oriente y África registren el crecimiento regional más rápido a una TCAC del 7,65% durante el período de pronóstico.

Tendencias e Perspectivas del Mercado Global de Sistemas de Suspensión Automotriz

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Comodidad de Marcha y Manejo | +1.2% | Global, con enfoque premium en América del Norte y Europa | Mediano plazo (2-4 años) |

| Rediseño de Chasis Impulsado por Electrificación | +1.8% | Núcleo APAC, expansión a América del Norte y Europa | Largo plazo (≥ 4 años) |

| Impulso Regulatorio para Seguridad del Chasis Vinculada a ADAS | +0.9% | Europa y América del Norte, expandiéndose a APAC | Corto plazo (≤ 2 años) |

| Auge de SUV y Vehículos Premium en Mercados Emergentes | +1.1% | APAC y Medio Oriente, mercados selectos de América del Sur | Mediano plazo (2-4 años) |

| Actualizaciones OTA por Suscripción para Suspensión Activa | +0.7% | América del Norte y Europa, mercados de adopción temprana | Largo plazo (≥ 4 años) |

| Piezas Compuestas Impresas en 3D Reduciendo Costos de Herramental | +0.4% | Global, regiones intensivas en manufactura | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Mayor Comodidad de Marcha y Manejo

Las crecientes expectativas de los consumidores por cabinas silenciosas y libres de vibraciones empujan a los fabricantes de automóviles a incorporar control de amortiguación en tiempo real en todos los rangos de precios. Los amortiguadores magnetorreológicos modulan la viscosidad del fluido en milisegundos, una capacidad comercializada en sistemas como MagneRide que primero apareció en modelos de lujo y ahora migra hacia crossovers de alto volumen. Los vehículos eléctricos magnifican este enfoque porque la ausencia de ruido del motor expone incluso la ligera dureza de la suspensión a los ocupantes. Las flotas de movilidad compartida y los prototipos autónomos añaden otra capa de escrutinio, ya que los pasajeros desconectados de la conducción se vuelven agudamente conscientes de la calidad de marcha. Los proveedores responden integrando acelerómetros, sensores de carrera y procesadores de borde que ajustan la amortiguación rueda por rueda mientras minimizan el consumo de energía.

Rediseño de Chasis Impulsado por Electrificación

Las baterías bajan el centro de gravedad de un vehículo pero añaden cientos de kilogramos, llevando a los ingenieros de suspensión a adoptar enlaces compuestos y barras estabilizadoras huecas que contrarrestan los aumentos de masa sin comprometer la resistencia. La investigación en amortiguadores regenerativos electrohidrostáticos muestra una recuperación de energía pico del 45%, equivalente a ahorros de 5,25 g/km de CO₂ cuando se integra con la lógica de gestión de energía del vehículo.

Impulso Regulatorio para Seguridad del Chasis Vinculada a ADAS

El Reglamento General de Seguridad II de la Unión Europea, efectivo desde julio de 2024, requiere sistemas avanzados de frenado de emergencia y mantenimiento de carril que dependen del control coordinado entre el movimiento de la carrocería y la dirección.[1]"Reglamento General de Seguridad II y Control de Movimiento del Vehículo,", Continental AG, continental.comEl Departamento de Transporte de EE.UU. fomenta cronogramas similares de adopción de tecnología en América del Norte a través de actualizaciones del Programa de Evaluación de Automóviles Nuevos.[2]"Actualizaciones NCAP y Asistencia Avanzada al Conductor,", Departamento de Transporte de EE.UU., transportation.govLos sensores de posición con resolución a nivel de micrones alimentan datos a módulos de control electrónico de estabilidad, permitiendo adaptación de suspensión en tiempo real cuando ocurren intervenciones ADAS. Mientras los reguladores endurecen la verificación de rendimiento, la línea entre sistemas de seguridad y características de manejo-marcha continúa difuminándose, acelerando la demanda de chasis ricos en sensores.

Rápidas Ventas de SUV y Vehículos Premium en Economías Emergentes

Los mercados emergentes están presenciando una fuerte adopción de SUV que requieren mayor altura libre y masa, impulsando la demanda de resortes neumáticos y amortiguadores semiactivos previamente limitados a marcas premium. Los incentivos gubernamentales y el impulso de manufactura local en India y ASEAN ayudan a localizar la producción de subconjuntos de suspensión inteligente. Los proveedores aprovechan unidades de control electrónico escalables para adaptar características a condiciones de carretera regionales y expectativas de costo, extendiendo la base de usuarios direccionable para módulos de chasis inteligente.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Costo de Arquitecturas de Suspensión Inteligente | -1.4% | Mercados emergentes sensibles al costo | Mediano plazo (2-4 años) |

| Desafíos de Confiabilidad y Mantenimiento en Condiciones Severas | -1.1% | Regiones de manufactura global | Corto plazo (≤ 2 años) |

| Carga de Cumplimiento de Ciberseguridad y Seguridad Funcional | -0.6% | Europa y América del Norte, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Cuellos de Botella de Suministro de Tierras Raras, Fluido MR y Sensores Semiconductores | -1.1% | Global, regiones dependientes de manufactura | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo Inicial y de Ciclo de Vida de Arquitecturas de Suspensión Inteligente

Los sistemas activos combinan motores, válvulas de solenoide, sensores de aceleración y controladores de dominio, inflando la lista de materiales en varios cientos de USD por vehículo comparado con configuraciones pasivas. Los OEM dudan en incluir tales costos en segmentos convencionales con márgenes delgados a menos que sea obligatorio o fuertemente subsidiado. Los gastos totales de propiedad también aumentan, ya que las herramientas de diagnóstico especializadas y los equipos de calibración se vuelven necesarios para los proveedores de servicio. Estas economías restringen la penetración a versiones premium, ralentizando la adopción masiva incluso cuando la tecnología subyacente madura.

Cuellos de Botella de Suministro de Tierras Raras, Fluido MR y Sensores Semiconductores

Los controles de exportación sobre neodimio y disprosio, críticos para imanes dentro de actuadores de movimiento, se han endurecido desde finales de 2024, forzando a los fabricantes de suspensión a explorar alternativas de ferrita o aluminio-níquel-cobalto que entregan menor densidad de potencia.[3]"Restricciones de Exportación de Tierras Raras Afectan Suministro de Imanes Automotrices,", Energy News, energynews.com Las escaseces paralelas de semiconductores restringen la producción de giroscopios MEMS y microcontroladores de 32 bits utilizados en controladores de amortiguación, con analistas de la industria estimando equilibrio de suministro no antes de mediados de 2026. Los proveedores buscan doble abastecimiento, empaque localizado y cambios de diseño que toleren intercambios de componentes sin recertificación extensa para cubrir el riesgo.

Análisis de Segmentos

Por Tipo de Componente: Sensores y Unidades de Control Aceleran la Creación de Valor

La participación del 39,07% mantenida por los amortiguadores en 2024 confirma su papel perdurable como el elemento central de disipación de energía. Sin embargo, las unidades de control electrónico y los sensores son los que suben más rápido a una TCAC del 9,82%, respaldados por la integración ADAS, las ganancias de potencia de procesamiento de borde y el giro hacia actualizaciones vinculadas a la nube. El mercado de sistemas de suspensión automotriz se beneficia de módulos de control que ahora alojan múltiples funciones de seguridad, permitiendo calibración OTA y reduciendo la necesidad de revisiones de hardware. Como resultado, el tamaño del mercado de sistemas de suspensión automotriz atribuido a la electrónica está en camino de duplicar su línea base de 2024 para 2030. Los resortes helicoidales y de ballesta siguen siendo prevalentes en el transporte comercial donde la durabilidad supera la finura, mientras que los resortes neumáticos ganan participación en sedanes de lujo y furgonetas de techo alto.

Las hojas de ruta de vehículos definidos por software convierten las unidades de control en nodos de cómputo modulares que cumplen con niveles de seguridad ASIL-D mientras orquestan datos de sensores de recorrido de rueda, células de carga y codificadores de dirección. Los algoritmos predictivos asistidos por IA alimentan información de carretera derivada de la nube en estrategias de amortiguación, entregando control proactivo y elevando la comodidad del ocupante incluso en superficies impredecibles. Esta convergencia entre piezas mecánicas e inteligencia digital refuerza la ventaja competitiva de los proveedores capaces de manufacturar ambos dominios a escala, impulsando el mercado de sistemas de suspensión automotriz hacia adelante

Nota: Participaciones de Segmento de Todos los Segmentos Individuales Disponibles con la Compra del Informe

Por Tipo de Sistema de Suspensión: Soluciones Semiactivas Conectan Costo y Rendimiento

Las configuraciones pasivas retuvieron una participación del 65,28% del tamaño del mercado de sistemas de suspensión automotriz en 2024 debido a la simplicidad y bajos costos de funcionamiento. Las configuraciones semiactivas, sin embargo, están registrando una TCAC del 12,04% porque entregan ganancias significativas de marcha sin el consumo de energía y conteo de componentes de diseños completamente activos. Su adopción también sustenta nuevas innovaciones de dirección como el eje EasyTurn de ZF, que aumenta el bloqueo de dirección a 80 grados, mejorando la agilidad urbana.[4]"Concepto de Eje Delantero EasyTurn,", ZF Friedrichshafen AG, zf.com

Las válvulas magnetorreológicas y electromecánicas permiten cambios de amortiguación a escala de milisegundos que aplanan el balanceo y cabeceo de la carrocería durante maniobras de alta velocidad. Emparejados con análisis predictivo extraído de mapas de baches abastecidos por la nube, los sistemas semiactivos logran envolventes de rendimiento casi activas. Durante el horizonte de pronóstico, las suspensiones activas pueden ganar mayor visibilidad a medida que la densidad de energía de la batería aumenta y los amortiguadores regenerativos compensan las pérdidas operacionales, pero se espera que los diseños semiactivos capturen la mayor parte del volumen incremental gracias a relaciones costo-beneficio favorables dentro del mercado de sistemas de suspensión automotriz.

Por Tipo de Vehículo: Automóviles de Pasajeros Electrificados Imponen Nuevas Restricciones de Diseño

Los automóviles de pasajeros contribuyeron con el 58,14% de la participación del mercado en 2024, reflejando el dominio global de los segmentos compacto y mediano. Los automóviles de pasajeros eléctricos, aumentando a una TCAC del 10,71%, están remodelando los requisitos de amortiguación a través de paquetes de batería más pesados, entrega instantánea de torque y enmascaramiento acústico reducido. Su crecimiento elevará el mercado de sistemas de suspensión automotriz mientras los OEM priorizan soluciones que manejen masa no suspendida y exploten la recuperación de energía. Los vehículos comerciales ligeros disfrutan de vientos favorables de la expansión del comercio electrónico, empujando la demanda de resortes neumáticos de tasa variable que se adaptan a cargas útiles cambiantes.

Los camiones comerciales pesados eligen cada vez más suspensiones neumáticas controladas electrónicamente para reducir el desgaste de neumáticos, mejorar el millaje de combustible y satisfacer regulaciones más estrictas de comodidad del conductor en rutas de larga distancia. La investigación en vehículos eléctricos mini todoterreno revela que los parámetros de suspensión optimizados pueden reducir drásticamente la aceleración de vibración vertical, confirmando los beneficios tangibles de marcha del ajuste impulsado por datos. Los proveedores que entregan subchasis modulares capaces de acomodar tanto variantes MCI como totalmente eléctricas están bien posicionados dentro del mercado de sistemas de suspensión automotriz

Nota: Participaciones de Segmento de Todos los Segmentos Individuales Disponibles con la Compra del Informe

Por Geometría/Arquitectura: Ensambles Multienlace Escalan la Curva de Adopción

Los sistemas de puntal MacPherson mantuvieron una participación del 41,82% en 2024 debido a la eficiencia de costo de los diseños compactos. Sin embargo, las arquitecturas multienlace se están expandiendo a una TCAC del 9,08% porque brindan a los ingenieros mayor flexibilidad en el manejo de trayectorias de carga complejas en plataformas electrificadas. Los paquetes de batería que cubren el piso del chasis requieren que los puntos de montaje de suspensión sean reimaginados, y los diseños multienlace satisfacen esa necesidad separando funciones cinemáticas a través de múltiples brazos. El mercado de sistemas de suspensión automotriz así recompensa a las marcas que pueden producir enlaces forjados ligeros sin comprometer el rendimiento NVH.

Las herramientas de diseño impulsadas por simulación acortan los ciclos de iteración, permitiendo validación virtual a través de miles de perfiles de carretera. Los mecanismos emergentes de comba activa ajustan los ángulos de rueda en tiempo real, aumentando el agarre durante curvas mientras extienden la vida del neumático. Al combinar precisión mecánica con control electrónico, las geometrías de próxima generación soportan modos de marcha a medida, mejorando la calidad percibida mientras los fabricantes de automóviles apuntan a puntos de precio premium en el mercado de sistemas de suspensión automotriz.

Por Canal de Ventas: Posventa Digital Desbloquea Nuevos Pools de Ingresos

Los contratos de equipo original aún dominan con una participación del 73,44%, pero los canales en línea están remodelando la narrativa de posventa. La edad promedio de vehículos en Estados Unidos alcanzó 12,6 años en 2024, asegurando demanda constante de reemplazo para amortiguadores, bujes y fuelles de resortes neumáticos. Los portales de comercio electrónico y catálogos de ajuste ricos en datos simplifican las compras, impulsando las ventas de posventa a una TCAC del 7,34%. Los talleres de reparación independientes aprovechan diagnósticos en la nube y alertas telemáticas dentro del mercado de sistemas de suspensión automotriz para vender preventivamente reemplazos, reduciendo el costo total de propiedad para operadores de flotas.

El interés de capital privado subraya la resistencia del segmento: MidOcean Partners adquirió Arnott Industries para construir una amplia plataforma de suspensión neumática con cobertura de 800 SKU. Los algoritmos de mercado ahora facilitan precios dinámicos y agrupación de inventario, comprimiendo la holgura de la cadena de suministro y recortando tiempos de entrega. A medida que los datos de automóviles conectados se comparten más ampliamente, el análisis predictivo informará el almacenamiento de piezas y programación laboral, cementando el papel de la posventa como pilar de crecimiento en el mercado de sistemas de suspensión automotriz.

Por Propulsión: Vehículos Totalmente Eléctricos Catalizan la Especialización

Los vehículos de combustión interna aún representaron el 84,66% de los envíos de 2024, pero los vehículos eléctricos se están expandiendo a una TCAC del 14,89% y forzando una reescritura de las especificaciones de componentes de suspensión. El peso de la batería altera las relaciones suspendido-no suspendido, mientras que el frenado regenerativo cambia las trayectorias de carga longitudinal, demandando cumplimiento de buje recalibrado y curvas de amortiguador a medida.

Los amortiguadores regenerativos capturan energía vibracional, complementando la recuperación de frenado y extendiendo marginalmente el rango de conducción. Los proveedores Tier-1 que pivotean temprano hacia columnas vertebrales de energía auxiliar de 48V, carcasas de actuadores optimizadas para enfriamiento y diseños de motor con baja tierra rara asegurarán valor desproporcionado mientras la electrificación se profundiza dentro del mercado de sistemas de suspensión automotriz.

Análisis Geográfico

Asia-Pacífico ancla el mercado de sistemas de suspensión automotriz con una participación del 48,96% en 2024, sustentado por la escala de China y las rápidas adiciones de capacidad de India. Los subsidios de vehículos de nueva energía de Beijing y los exigentes puntos de referencia de comodidad de marcha impulsan la adopción de amortiguación semiactiva en sedanes del mercado masivo. Al mismo tiempo, los OEM indios integran resortes compuestos ligeros para mejorar la eficiencia de carga útil en camiones comerciales pequeños. Los esquemas gubernamentales como el Plan de Misión Automotriz 2047 de India apoyan la producción local de ensambles de chasis de alto valor, reforzando la resistencia de suministro regional. Los proveedores japoneses y surcoreanos contribuyen válvulas de precisión, bujes inteligentes y pilas de software, prestando profundidad a un ecosistema que ahora exporta kits de suspensión avanzados mundialmente.

Medio Oriente y África, avanzando a una TCAC del 7,65%, está emergiendo como un punto focal para la demanda de SUV premium y vehículos comerciales que deben resistir el calor del desierto y terreno accidentado. Las inversiones de diversificación de aerolíneas del Golfo en entretenimiento de deportes de motor y las inversiones del Gran Premio de Arabia Saudí estimulan interés en tecnología de amortiguadores de alto rendimiento capaz de lidiar con cargas térmicas severas. Los proveedores responden con sellos especializados, fuelles de aire de carrera larga y recubrimientos resistentes a la corrosión diseñados para ambientes arenosos abrasivos. Los programas de localización y zonas de libre comercio reducen los aranceles de importación, mejorando el atractivo de la región para líneas de manufactura tier-1 dentro del mercado de sistemas de suspensión automotriz.

América del Norte y Europa mantienen fuertes participaciones de valor a través de atracción regulatoria y concentración de modelos premium. Los incentivos de batería doméstica del Acta de Reducción de Inflación de EE.UU. amplifican la demanda de ejes traseros multienlace ligeros que protegen paquetes montados en el piso en camionetas eléctricas. El enfoque de Europa en Visión Cero y el Reglamento General de Seguridad II incorpora amortiguación semiactiva y control de altura de marcha en listas de verificación de homologación, haciendo de las suspensiones inteligentes un requisito de facto para cumplimiento OEM. Las cadenas de suministro maduras, infraestructura de simulación avanzada y pistas de prueba robustas aseguran que ambas regiones continúen estableciendo puntos de referencia de rendimiento y seguridad que se extienden a través del mercado global de sistemas de suspensión automotriz.

Paisaje Competitivo

El campo competitivo permanece moderadamente fragmentado, con los cinco principales proveedores representando más del 40% del mercado. Continental, ZF Friedrichshafen y Tenneco aprovechan la integración vertical y presencia global para asegurar victorias de plataforma a través de programas MCI y VE. La escisión planeada de Continental de su división automotriz a finales de 2025, abarcando aproximadamente EUR 20 mil millones de ingresos anuales, está destinada a agudizar el enfoque estratégico en módulos de chasis pesados en software. ZF avanza conceptos mecatrónicos como su puntal EasyTurn compatible con dirección por cable, ilustrando innovación transversal que fusiona suspensión y dirección.

La consolidación se acelera mientras el especialista en frenado Brembo absorbe Öhlins Racing por USD 405 millones, creando una potencia de dinámicas integradas que casa calibres, rotores y amortiguadores adaptativos bajo un techo. Mientras tanto, las empresas emergentes de tecnología cortejan inversión: la colocación de USD 4 millones de Sona Comstar en ClearMotion apoya el desarrollo de suspensiones proactivas de baja latencia que emplean actuadores impulsados por motor BLDC, apuntando a superar los tiempos de respuesta de amortiguación vistos en sistemas actuales.

Más allá de tratos titulares, las alianzas enfocadas en amortiguadores de recuperación de energía, análisis predictivo en la nube y materiales magnéticos con baja tierra rara revelan dónde ocurrirá la diferenciación futura. Los proveedores que coordinan diseño mecánico, software de control y cumplimiento de ciberseguridad están posicionados para capturar la mayor parte de los pools de beneficios mientras el mercado de sistemas de suspensión automotriz transiciona hacia modelos de ingresos centrados en software.

Líderes de la Industria de Sistemas de Suspensión Automotriz

-

ZF Friedrichshafen AG

-

Continental AG

-

Tenneco Inc.

-

KYB Corporation

-

Hitachi Astemo Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Tenneco finalizó la venta de Öhlins Racing a Brembo por USD 405 millones, combinando soluciones de frenado de rendimiento y amortiguación adaptativa para modelos premium.

- Enero 2025: Sona Comstar invirtió USD 4 millones en ClearMotion para acelerar el despliegue comercial de tecnología de suspensión proactiva.

- Octubre 2024: Ams OSRAM mostró sensores de posición de alta resolución críticos para integración de dirección por cable y suspensión activa.

Alcance del Informe del Mercado Global de Sistemas de Suspensión Automotriz

Los sistemas de suspensión automotriz son ensambles mecánicos en vehículos que conectan las ruedas al cuerpo del vehículo, proporcionando estabilidad, control y comodidad durante la operación. Son vitales para optimizar la eficiencia de combustible, manejo y calidad de marcha al absorber choques de carretera y mantener el contacto del neumático con la superficie de la carretera. Los sistemas de suspensión avanzados incorporan varias tecnologías, como sensores y electrónicos, para mejorar el rendimiento y atender las preferencias del consumidor en evolución y requisitos regulatorios.

El mercado de sistemas de suspensión automotriz está segmentado en tipo de componente, tipo de vehículo y geografía. Basado en el tipo de componente, el mercado está segmentado en resortes helicoidales, resortes de ballesta, resortes neumáticos, amortiguadores y otros componentes. Por tipo de vehículo, el mercado está segmentado en automóviles de pasajeros y vehículos comerciales. Por tipo, el mercado está segmentado en suspensión pasiva, suspensión semiactiva y suspensión activa. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y Resto del Mundo.

Para cada segmento, el tamaño del mercado y pronóstico se han realizado basados en el valor (USD).

| Resortes Helicoidales |

| Resortes de Ballesta |

| Resortes Neumáticos |

| Amortiguadores |

| Barras Estabilizadoras / Anti-balanceo |

| Brazos y Enlaces de Suspensión |

| Unidades de Control Electrónico y Sensores |

| Otros Componentes |

| Suspensión Pasiva |

| Suspensión Semiactiva |

| Suspensión Activa |

| Puntal MacPherson |

| Doble Horquilla |

| Multienlace |

| Viga de Torsión / Viga de Giro |

| Otras Geometrías |

| Automóviles de Pasajeros |

| Vehículos Comerciales Ligeros |

| Vehículos Comerciales Pesados |

| OEM |

| Posventa |

| Vehículos de Motor de Combustión Interna |

| Vehículos Eléctricos e Híbridos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

| Por Tipo de Componente | Resortes Helicoidales | ||

| Resortes de Ballesta | |||

| Resortes Neumáticos | |||

| Amortiguadores | |||

| Barras Estabilizadoras / Anti-balanceo | |||

| Brazos y Enlaces de Suspensión | |||

| Unidades de Control Electrónico y Sensores | |||

| Otros Componentes | |||

| Por Tipo de Sistema de Suspensión | Suspensión Pasiva | ||

| Suspensión Semiactiva | |||

| Suspensión Activa | |||

| Por Geometría / Arquitectura | Puntal MacPherson | ||

| Doble Horquilla | |||

| Multienlace | |||

| Viga de Torsión / Viga de Giro | |||

| Otras Geometrías | |||

| Por Tipo de Vehículo | Automóviles de Pasajeros | ||

| Vehículos Comerciales Ligeros | |||

| Vehículos Comerciales Pesados | |||

| Por Canal de Ventas | OEM | ||

| Posventa | |||

| Por Propulsión | Vehículos de Motor de Combustión Interna | ||

| Vehículos Eléctricos e Híbridos | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Sudáfrica | |||

| Egipto | |||

| Turquía | |||

| Resto de Medio Oriente y África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de sistemas de suspensión automotriz?

El mercado se sitúa en USD 142,92 mil millones en 2025 y se proyecta que alcance USD 192,50 mil millones para 2030.

¿Qué región lidera el mercado de sistemas de suspensión automotriz?

Asia-Pacífico lidera con una participación del 48,96% en 2024, impulsado por producción vehicular a gran escala y rápida adopción de electrificación.

¿Qué segmento de componente está creciendo más rápido?

Las unidades de control electrónico y sensores se están expandiendo a una TCAC del 9,82% mientras las suspensiones inteligentes integran más potencia de procesamiento y conectividad.

¿Cuáles son los principales riesgos de cadena de suministro para fabricantes de suspensión?

Los controles de exportación sobre imanes de tierras raras y las escaseces continuas de semiconductores amenazan la disponibilidad de componentes críticos, motivando rediseños que reduzcan la intensidad de materiales.

¿Por qué las suspensiones semiactivas están ganando popularidad?

Ofrecen ganancias significativas de comodidad de marcha a menor costo y consumo de energía que los sistemas completamente activos, respaldando una TCAC del 12,04% hasta 2030.

Última actualización de la página el: