Tamaño y Participación del Mercado de Terminales Automatizadas de Entrega de Paquetes

Análisis del Mercado de Terminales Automatizadas de Entrega de Paquetes por Mordor Intelligence

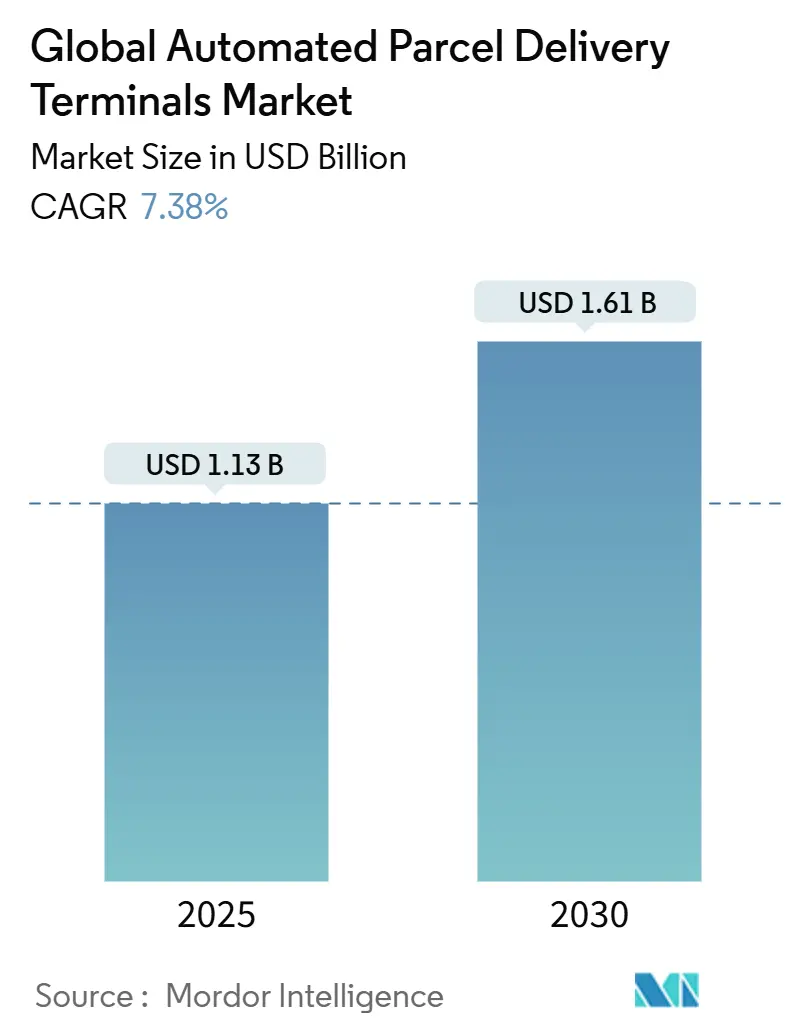

El tamaño del mercado de terminales automatizadas de entrega de paquetes está valorado en USD 1,13 mil millones en 2025 y se proyecta que alcance USD 1,61 mil millones para 2030, avanzando a una TCAC del 7,38% entre 2025-2030. El aumento de la densidad urbana, la escala del comercio electrónico y el cambio de los operadores postales hacia infraestructura agnóstica de transportistas sustentan la expansión, mientras que el enrutamiento habilitado por IA reduce las costosas entregas fallidas en el primer intento, fortaleciendo el caso de negocio[1]International Transport Forum, "The Cost of Failed First-Attempt Deliveries," itf-oecd.org . La presión regulatoria para servicios de última milla neutros en carbono, las innovaciones de hardware que permiten unidades exteriores fuera de la red, y las inversiones minoristas en bancos de click-and-collect aceleran aún más los despliegues de red. Al mismo tiempo, las amenazas de seguridad y las reglas fragmentadas de permisos en EE.UU. templan el crecimiento, llevando a los operadores a priorizar el despliegue interior y la vigilancia avanzada. La intensidad competitiva se está intensificando mientras las empresas logísticas, gigantes del comercio electrónico y especialistas en hardware compiten por controlar los puntos de contacto con el cliente y los datos de entrega.

Conclusiones Clave del Informe

- Por despliegue, las instalaciones interiores dominaron el 64,77% de la participación del tamaño del mercado de terminales automatizadas de entrega de paquetes en 2024; los bancos exteriores están creciendo a una TCAC del 8,58% entre 2025-2030.

- Por modelo de negocio, el segmento empresa-a-consumidor (B2C) mantuvo el 88,09% de la participación del mercado de terminales automatizadas de entrega de paquetes en 2024; las transacciones consumidor-a-consumidor (C2C) están preparadas para una TCAC del 8,86% entre 2025-2030.

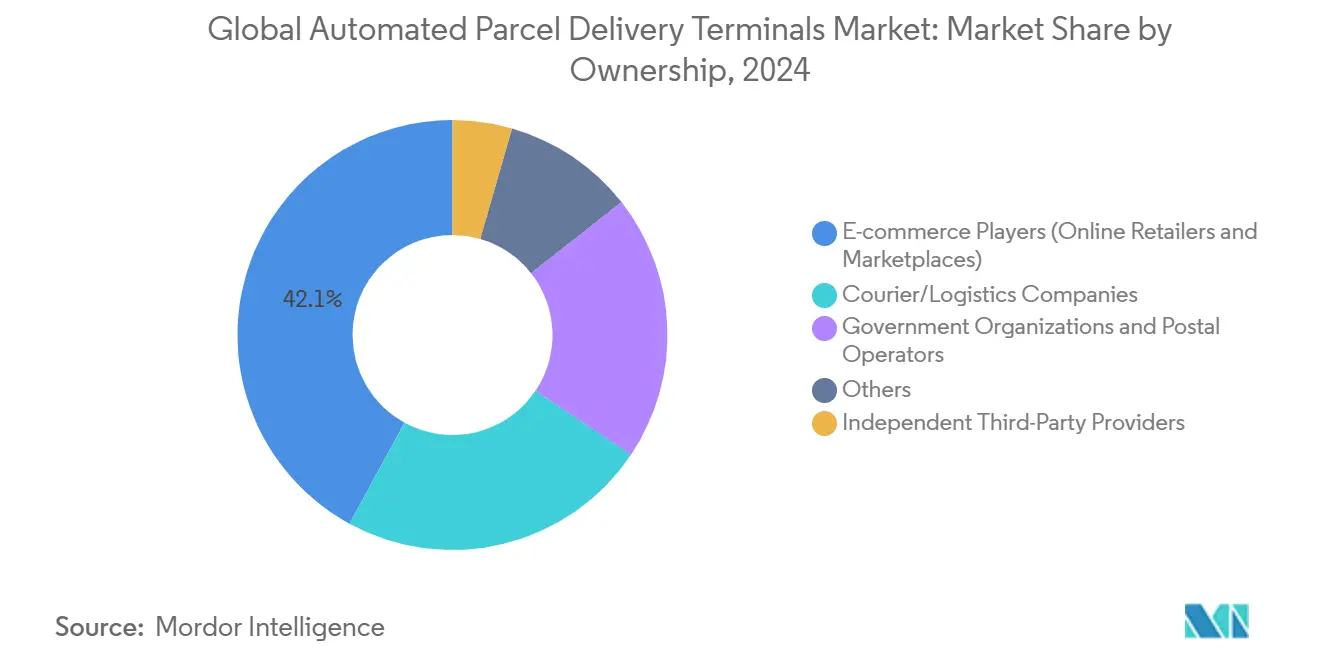

- Por propiedad, las plataformas de comercio electrónico controlaron el 42,05% de las unidades instaladas en 2024, mientras que los casilleros propiedad de empresas de paquetería/logística representan el grupo de propiedad de crecimiento más rápido con una TCAC del 8,32% entre 2025-2030.

- Por configuración, los casilleros modulares de paquetes capturaron el 50,92% de la participación de ingresos en 2024; los casilleros de refrigeración (alimentos frescos) están avanzando a una TCAC del 9,10% entre 2025-2030.

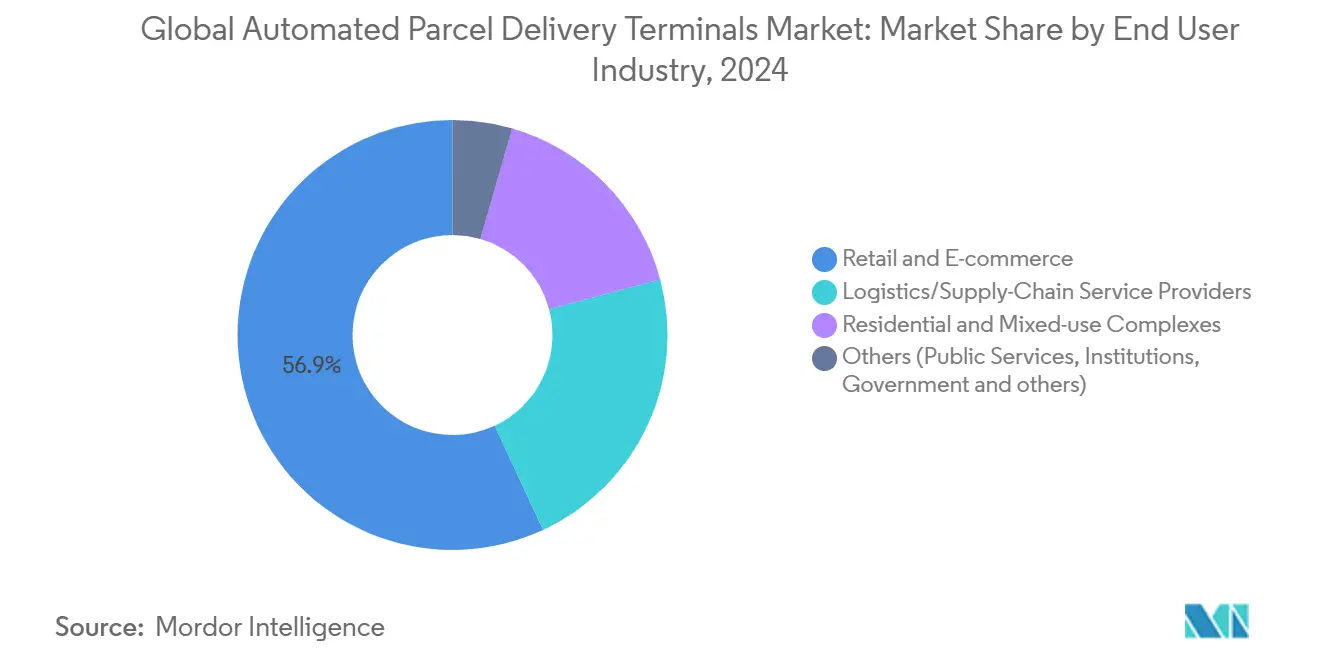

- Por industria de usuario final, el segmento retail y comercio electrónico representó el 56,93% de participación en 2024, mientras que los complejos residenciales y de uso mixto están aumentando a una TCAC del 8,94% entre 2025-2030.

- Por velocidad de entrega, las entregas no express lideraron con el 69,40% de la participación del mercado de terminales automatizadas de entrega de paquetes en 2024, mientras que los paquetes express se proyectan crecer a una TCAC del 8,43% entre 2025-2030.

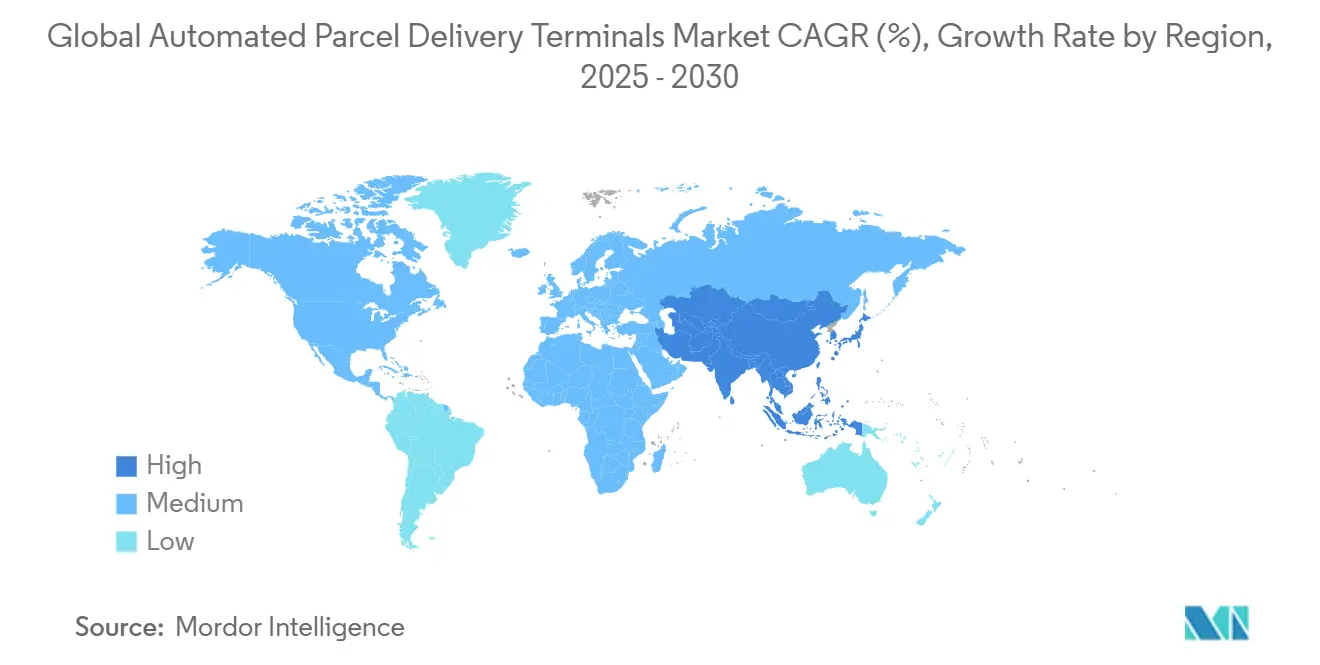

- Por geografía, Europa lideró con el 33,43% de la participación del mercado de terminales automatizadas de entrega de paquetes en 2024, mientras que Asia-Pacífico se pronostica expandir a una TCAC del 8,12% entre 2025-2030.

Tendencias e Insights del Mercado Global de Terminales Automatizadas de Entrega de Paquetes

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Necesidades rápidas de cumplimiento de comercio electrónico urbano en ciudades asiáticas densamente pobladas | +1.8% | Núcleo Asia-Pacífico, expansión MEA | Mediano plazo (2-4 años) |

| Consolidación de redes de casilleros agnósticos de transportistas por operadores postales europeos | +1.2% | Europa, América del Norte temprana | Largo plazo (≥ 4 años) |

| Inversiones minoristas en bancos de click-and-collect en frente de tienda en América del Norte | +0.9% | América del Norte, UE selectiva | Corto plazo (≤ 2 años) |

| Mandatos de última milla neutros en carbono acelerando despliegues de casilleros en los Países Nórdicos | +0.7% | Región nórdica, UE más amplia | Mediano plazo (2-4 años) |

| Enrutamiento dinámico de casilleros habilitado por IA reduciendo entregas fallidas en primer intento | +1.1% | Global, mercados tecnológicamente avanzados | Corto plazo (≤ 2 años) |

| Pilotos de casilleros de comestibles con control de temperatura impulsando casos de uso de alimentos frescos | +0.6% | Centros globales urbanos de comestibles | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Necesidades Rápidas de Cumplimiento de Comercio Electrónico Urbano

China procesó más de 130 mil millones de paquetes en 2024, y megaciudades como Shanghái ven densidades superiores a 50 paquetes/km² diarios, una escala que hace insostenibles los modelos puerta a puerta[2]China.org.cn, "China Express Delivery Statistics 2024," china.org.cn. Los casilleros inteligentes en torres residenciales reducen los costos de última milla hasta un 40%, mientras que la actualización de capacidad de USD 22,72 millones de SingPost cuadruplica el rendimiento de paquetes y señala cómo los operadores están escalando para satisfacer los picos de volumen. Las altas tasas de utilización mejoran los períodos de recuperación, reforzando el mercado de terminales automatizadas de entrega de paquetes como infraestructura urbana central en lugar de una característica de conveniencia.

Consolidación de Redes de Casilleros Agnósticos de Transportistas

Deutsche Post DHL planea duplicar las estaciones Pack alemanas a 30.000 para 2030, invirtiendo EUR 500 millones (USD 551,82 millones) para capturar flujos de múltiples transportistas y reducir costos por paquete. Royal Mail, bpost y Poste Italiane están siguiendo el ejemplo a través de empresas conjuntas y asociaciones minoristas que densifican las redes sin gastos de capital proporcionales. La consolidación erecto barreras de entrada y posiciona a los operadores establecidos como orquestadores de plataforma, cambiando la dinámica competitiva en el mercado de terminales automatizadas de entrega de paquetes.

Enrutamiento Dinámico de Casilleros Habilitado por IA

El algoritmo de capacidad de casilleros de Amazon redujo los rechazos injustificados en un 60%, demostrando cómo el aprendizaje automático eleva la utilización de compartimentos y la experiencia del cliente[3]INFORMS Journal on Applied Analytics, "Locker Capacity Optimization at Amazon," pubsonline.informs.org. Los pilotos de entrega autónoma en China integran comunicación V2X con datos de tráfico en tiempo real para sincronizar rutas y disponibilidad de casilleros, recortando entregas fallidas en primer intento que de otro modo inflan los costos en un 40-50%[4]MDPI Sustainability, "AI-Driven Urban Logistics Frameworks," mdpi.com. La IA, por lo tanto, desbloquea ganancias de margen que aceleran la adopción global.

Casilleros de Comestibles con Control de Temperatura

Albertsons, Kroger y comerciantes europeos despliegan casilleros de múltiples temperaturas que almacenan artículos ambientales, refrigerados y congelados, permitiendo recogida el mismo día sin intervención del personal. La unidad 501 de Cleveron contiene 120 recipientes y acorta el tiempo de manejo en tienda hasta un 70%, destacando cómo el hardware especializado abre nuevos flujos de ingresos para operadores y comerciantes por igual. La creciente demanda de comestibles en línea se duplicará para 2027, creando terreno fértil para este nicho dentro del mercado de terminales automatizadas de entrega de paquetes.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidentes continuos de vandalismo y violaciones de seguridad en sitios de casilleros de acceso público | -1.4% | Centros urbanos globales | Corto plazo (≤ 2 años) |

| Aprobaciones regulatorias fragmentadas para instalaciones en bordillo en ciudades de EE.UU. | -1.1% | Estados Unidos | Corto plazo (≤ 2 años) |

| Acceso limitado a energía de red para bancos exteriores rurales y suburbanos | -0.8% | América del Norte rural, Asia-Pacífico en desarrollo | Mediano plazo (2-4 años) |

| Altos costos de modernización para integrar infraestructura postal heredada | -0.9% | Mercados postales maduros globales | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Incidentes Continuos de Vandalismo y Violaciones de Seguridad

El robo de paquetes en el Reino Unido totaliza GBP 376 millones (USD 478,65 millones) anualmente, y USPS registró más de 1.200 arrestos por robo de correo en 2024, forzando a los operadores a invertir en recintos endurecidos y análisis de video que añaden 15-20% a los costos operativos. El riesgo elevado pesa sobre la economía de despliegue, particularmente para bancos exteriores situados en distritos de alta criminalidad.

Aprobaciones Regulatorias Fragmentadas en Ciudades de EE.UU.

El programa LockerNYC de la Ciudad de Nueva York requiere procesos de consentimiento de cuatro a seis meses y acuerdos de tarifas a largo plazo, retrasando el escalamiento y sesgando el mercado de terminales automatizadas de entrega de paquetes hacia operadores con vínculos municipales establecidos. Un mosaico de reglas estatales que gobiernan robots de entrega y uso de aceras complica aún más los despliegues a nivel nacional.

Análisis de Segmentos

Por Industria de Usuario Final: Retail Primero, Residencial Después

Los sectores retail y comercio electrónico dominaron una participación del 56,93% en 2024, aprovechando casilleros para reducir el manejo en tienda y atraer tráfico peatonal de compradores omnicanal. Los complejos residenciales y de uso mixto entregan el crecimiento más rápido al 8,94% TCAC (2025-2030), con desarrolladores instalando bancos de lobby que eliminan la carga de conserje y diferencian las comodidades de la propiedad. Los estudios de caso muestran 52% de ahorros de CO₂ y 60 horas de reducción de trabajo mensual por edificio después de la adopción de cajas inteligentes Citibox.

Para proveedores logísticos, los despliegues residenciales desbloquean rutas consolidadas de entrega que reducen el número de paradas. El mercado de terminales automatizadas de entrega de paquetes, por lo tanto, se extiende por espacios comerciales y de vida, incrustándose en rutinas diarias y códigos de diseño urbano.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Despliegue: Instalaciones Interiores, Economía de Red Ancla

Los sitios interiores representaron el 64,77% de los ingresos de 2024, una dominancia sustentada por menor exposición al vandalismo y control climático que extiende la vida del hardware. Esta participación equivale a USD 0,72 mil millones del tamaño del mercado de terminales automatizadas de entrega de paquetes en 2025, con vestíbulos minoristas y lobbies de uso mixto ofreciendo tráfico peatonal constante y fricción mínima de permisos. Las primas de seguro caen hasta un 30% comparado con bancos exteriores, reforzando la preferencia interior. Por otro lado, el crecimiento del 8,58% TCAC (2025-2030) de sitios exteriores refleja diseños alimentados por batería y solar que evitan las limitaciones de la red. Los casilleros solares de CTT en Lisboa y los módulos de batería de Cleveron permiten a los operadores llenar brechas de cobertura suburbana y rural. Mientras la tecnología de seguridad madura, los nodos exteriores formarán la malla que complementa los grupos interiores densos, expandiendo el alcance geográfico sin duplicar redes de sucursales heredadas.

Los efectos de segundo orden incluyen monetización de datos: las unidades interiores proporcionan insights de tráfico de compradores anonimizados que los minoristas aprovechan para promociones en pasillos. Las unidades exteriores recopilan telemetría ambiental valiosa para planificadores municipales optimizando el uso del bordillo. Consecuentemente, las decisiones de despliegue ahora equilibran ingresos directos de paquetes con potencial de servicios de datos adyacentes, ampliando el perfil de retorno para inversores en el mercado de terminales automatizadas de entrega de paquetes.

Por Velocidad de Entrega: Los Paquetes No Express Dominan pero el Uso Express Aumenta

Los paquetes estándar/no express representaron el 69,40% de los ingresos de 2024, reflejando la disposición de los consumidores a intercambiar velocidad por ventanas de recogida flexibles. Los paquetes express crecieron 8,43% TCAC (2025-2030) y ahora aprovechan casilleros para garantizar recuperación definida en tiempo sin recargo por entrega fallida. Las herramientas de reserva de espacios respaldadas por IA asignan compartimentos dinámicamente entre niveles de servicio, mejorando la ocupación e ingresos por pie cúbico. Los transportistas prueban reencaminamiento predictivo que desvía paquetes express de desbordamiento a bancos cercanos en tiempo real, minimizando el estrangulamiento durante temporadas pico. Estas innovaciones mantienen la capacidad elástica, protegiendo la calidad del servicio mientras los ciclos de pedidos de comercio electrónico se acortan.

El aumento de la participación express también cambia la economía del sitio: los bienes de mayor valor justifican tarifas de casillero premium, acelerando la recuperación en distritos comerciales centrales donde los costos inmobiliarios son pronunciados. El mercado de terminales automatizadas de entrega de paquetes puede, por lo tanto, capturar margen incremental escalonando precios de compartimentos basados en tiempo de permanencia y urgencia del servicio.

Por Propiedad: Control de Plataforma Versus Ecosistemas Compartidos

Comercio electrónico (minoristas en línea y mercados) poseyó el 42,05% de casilleros instalados en 2024, motivado por adhesión de marca y captura de datos de última milla. Las propiedades de empresas de paquetería/logística, expandiéndose al 8,32% TCAC (2025-2030), indican el creciente apetito de transportistas para internalizar costos de casilleros en lugar de pagar tarifas de acceso por paquete. Los operadores postales mantienen huellas considerables habilitadas por mandatos de servicio público y derechos inmobiliarios municipales.

Los especialistas independientes operan centros de múltiples transportistas que monetizan el acceso a través de todos los jugadores, creando infraestructura neutral crítica para centros de ciudad densos en paquetes. Los debates sobre redes abiertas versus cerradas darán forma a la asignación de inversión, pero el mercado de terminales automatizadas de entrega de paquetes cada vez más recompensa a los propietarios que combinan escala con interoperabilidad para maximizar la utilización de espacios.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo: B2C Aún Reina mientras C2C Construye Impulso

El canal empresa-a-consumidor (B2C) mantuvo una participación del 88,09% en 2024, alimentado por minoristas omnicanal y mercados que incorporan recogida de casilleros en el checkout. La actividad consumidor-a-consumidor (C2C), sin embargo, es la que más rápido asciende al 8,86% TCAC (2025-2030), propulsada por plataformas de reventa y comunidades de comercio social que necesitan puntos de entrega neutrales. El servicio Send de InPost ejemplifica cómo los operadores adaptan jornadas de usuario con generación de etiquetas de código QR y reserva de casilleros basada en app.

Los flujos empresa-a-empresa (B2B) permanecen modestos pero estratégicos para cadenas de suministro de repuestos que requieren recogida predecible y desatendida fuera de horas estándar. Mientras los vendedores se diversifican en servicios de re-comercio y reparación, los sitios de flujo mixto difuminarán las líneas de segmento tradicionales pero mantendrán B2C como el inquilino ancla del mercado de terminales automatizadas de entrega de paquetes.

Por Configuración de Casillero: Las Construcciones Modulares Permiten Escalamiento Rápido

Los casilleros modulares de paquetes representaron el 50,92% de los despliegues de 2024, sus bahías flexibles soportando adiciones incrementales mientras los volúmenes de paquetes aumentan. Los chasis configurables acortan la instalación a menos de cuatro horas, limitando la interrupción de días laborables en sitios anfitriones. Los diseños de refrigeración (casilleros de alimentos frescos), creciendo 9,10% TCAC (2025-2030), satisfacen la demanda de bienes perecederos y mantienen el cumplimiento de seguridad alimentaria. Las unidades avanzadas integran sanitización de ozono para aplicaciones de comestibles, preservando la vida útil durante meses más cálidos.

Los formatos especializados como torres de sala de correo de alta capacidad y kioscos de devoluciones seguras diversifican los ingresos mientras aprovechan la misma plataforma en la nube, cimentando el diseño modular como la base del mercado de terminales automatizadas de entrega de paquetes.

Análisis Geográfico

Europa representa el 33,43% de los ingresos globales en 2024, alcanzando USD 0,38 mil millones del tamaño del mercado de terminales automatizadas de entrega de paquetes en 2025. Las densas redes postales, objetivos estrictos de emisiones y familiaridad generalizada del consumidor impulsan alta utilización. Las inversiones como la expansión Packstation de Deutsche Post DHL y la empresa conjunta DHL-Poste Italiane marcan un empuje decisivo hacia cobertura 100% agnóstica de transportistas, reforzando el liderazgo estructural de Europa.

Asia-Pacífico es el marcapasos de crecimiento al 8,12% TCAC entre 2025-2030, respaldado por volúmenes de paquetes sin paralelo y respaldo gubernamental para logística de ciudad inteligente. La construcción de infraestructura de Cainiao en el Sudeste Asiático y el relleno sostenido de casilleros en ciudades chinas de Nivel 1 ejemplifican el potencial de escala de la región. Los fabricantes de hardware locales adaptan unidades endurecidas para climas monzónicos, y las autoridades municipales aceleran aprobaciones para mitigar la congestión de tráfico vinculada a entregas a domicilio. Estos factores crean un ciclo virtuoso que solidifica la contribución a largo plazo de la región al mercado de terminales automatizadas de entrega de paquetes.

América del Norte mantiene adiciones constantes de casilleros de dos dígitos, aunque las reglas fragmentadas de zonificación prolongan los cronogramas de despliegue. Los minoristas lideran la adopción vía centros de click-and-collect que fusionan recogida de paquetes con comestibles en bordillo, mientras los pilotos de USPS indican impulso federal hacia cobertura nacional. Los mercados emergentes de América Latina y Oriente Medio muestran adopción naciente pero acelerada, a menudo a través de asociaciones público-privadas que aprovechan bienes raíces postales para cerrar brechas infraestructurales.

Panorama Competitivo

La competencia permanece moderadamente consolidada, con los cinco principales operadores controlando aproximadamente el 45% de las bahías instaladas mundialmente. Los operadores postales establecidos explotan relaciones regulatorias para asegurar sitios principales en bordillo, mientras los operadores especialistas persiguen modelos ligeros en activos que agregan demanda de transportistas. Los proveedores de hardware como Cleveron y Quadient se diferencian a través de kits modulares de instalación rápida e innovaciones con control de temperatura, asegurando alianzas OEM con minoristas y comerciantes. Los gigantes del comercio electrónico como Amazon integran pilas de software propietarias, logrando 60% menos rechazos de capacidad y usando insights de datos para refinar la orquestación de rutas.

Los movimientos estratégicos en 2025 subrayan consolidación e integración vertical. Deutsche Post DHL asignó EUR 500 millones (USD 551,82 millones) para duplicar la red, Cainiao abrió instalaciones transfronterizas para cimentar presencia en carriles comerciales emergentes, y CTT develó casilleros alimentados por energía solar que reducen costos de energía hasta un 30%. El financiamiento de capital de riesgo está fluyendo hacia startups de optimización de flotas-casilleros impulsadas por IA, señalando que la capacidad de software se está convirtiendo en la próxima frontera competitiva dentro del mercado de terminales automatizadas de entrega de paquetes.

Las tendencias regulatorias añaden otra dimensión: las próximas zonas de cero emisiones de la UE favorecen a operadores capaces de validar ahorros de carbono, mientras los estatutos estatales de entrega robótica de EE.UU. pueden pronto alentar ecosistemas híbridos de casillero-robot. Los participantes que armonicen credenciales de hardware, software y sostenibilidad disfrutarán poder de negociación elevado con minoristas y transportistas por igual.

Líderes de la Industria de Terminales Automatizadas de Entrega de Paquetes

-

Cainiao Network (Alibaba - Cainiao Smart Lockers)

-

InPost S.A. (InPost Parcel Lockers)

-

Amazon (Amazon Lockers)

-

Deutsche Post DHL Group (DHL Packstation)

-

SF Express (SF Lockers)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: SingPost comprometió SGD 30 millones (USD 22,72 millones) para cuadruplicar la capacidad en su Centro Logístico Regional de Comercio Electrónico, elevando el rendimiento diario a 400.000 paquetes.

- Mayo 2025: La unidad Locky de CTT Expresso introdujo el primer casillero de paquetes alimentado por energía solar del mundo en una tienda Lidl de Lisboa, avanzando las capacidades de despliegue fuera de la red.

- Marzo 2025: Cainiao Network abrió una instalación vietnamita y prometió inversión a largo plazo en México para apoyar el crecimiento del comercio electrónico del Sudeste Asiático y América Latina.

- Febrero 2025: InPost lanzó "InPost Send" para impulsar el tráfico Consumidor-a-Consumidor del Reino Unido siguiendo un crecimiento de volumen del 20% en Q4 2024.

Alcance del Informe del Mercado Global de Terminales Automatizadas de Entrega de Paquetes

El mercado de Terminales Automatizadas de Entrega de Paquetes involucra kioscos de autoservicio y máquinas para entrega y recogida segura de paquetes, comúnmente encontrados en espacios públicos. Atiende a las industrias de comercio electrónico, logística y retail ofreciendo soluciones de entrega 24/7, sin contacto y eficientes. El mercado está impulsado por el aumento en las compras en línea, la demanda del consumidor por conveniencia y la necesidad de soluciones de entrega de última milla costo-efectivas, con crecimiento esperado debido a avances tecnológicos.

El informe cubre un análisis de antecedentes completo del mercado de Terminales Automatizadas de Entrega de Paquetes, una visión general del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes por segmento y dinámicas del mercado.

El mercado está segmentado por despliegue (interior y exterior), por usuario final (retail/comercio electrónico, empresas logísticas, gobierno y otros), por geografía (América del Norte, América del Sur, Europa, Asia Pacífico y Oriente Medio y África). El informe ofrece tamaño del mercado y pronósticos para todos los segmentos anteriores en valor (USD).

| Interior |

| Exterior |

| Express |

| No Express |

| Empresa-a-Empresa (B2B) |

| Empresa-a-Consumidor (B2C) |

| Consumidor-a-Consumidor (C2C) |

| Comercio Electrónico (Minoristas en Línea y Mercados) |

| Empresas de Paquetería/Logística |

| Organizaciones Gubernamentales |

| Operadores Postales |

| Proveedores Independientes de Terceros |

| Otros |

| Casilleros Modulares de Paquetes |

| Refrigeración (Casilleros de Alimentos Frescos) |

| Postal (Casilleros de Sala de Correo) |

| Casilleros de Lavandería y Basados en Servicios |

| Otros |

| Retail y Comercio Electrónico |

| Proveedores de Servicios Logísticos/Cadena de Suministro |

| Complejos Residenciales y de Uso Mixto |

| Otros (Servicios Públicos, Instituciones, Gobierno y Sector Público Entre Otros) |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Italia | |

| Países Bajos | |

| Países Nórdicos | |

| Europa Central y Oriental (CEE) | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| ASEAN | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Resto de Oriente Medio y África |

| Despliegue | Interior | |

| Exterior | ||

| Velocidad de Envío | Express | |

| No Express | ||

| Modelo | Empresa-a-Empresa (B2B) | |

| Empresa-a-Consumidor (B2C) | ||

| Consumidor-a-Consumidor (C2C) | ||

| Propiedad | Comercio Electrónico (Minoristas en Línea y Mercados) | |

| Empresas de Paquetería/Logística | ||

| Organizaciones Gubernamentales | ||

| Operadores Postales | ||

| Proveedores Independientes de Terceros | ||

| Otros | ||

| Configuración de Casillero | Casilleros Modulares de Paquetes | |

| Refrigeración (Casilleros de Alimentos Frescos) | ||

| Postal (Casilleros de Sala de Correo) | ||

| Casilleros de Lavandería y Basados en Servicios | ||

| Otros | ||

| Industria de Usuario Final | Retail y Comercio Electrónico | |

| Proveedores de Servicios Logísticos/Cadena de Suministro | ||

| Complejos Residenciales y de Uso Mixto | ||

| Otros (Servicios Públicos, Instituciones, Gobierno y Sector Público Entre Otros) | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| Países Bajos | ||

| Países Nórdicos | ||

| Europa Central y Oriental (CEE) | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| ASEAN | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de terminales automatizadas de entrega de paquetes en 2025?

El mercado está valorado en USD 1,13 mil millones en 2025 y se pronostica alcanzar USD 1,61 mil millones para 2030 a una TCAC del 7,38% (2025-2030).

¿Qué región está creciendo más rápido?

Asia-Pacífico registra el crecimiento más alto, avanzando a una TCAC del 8,12% (2025-2030) respaldado por volúmenes crecientes de comercio electrónico e inversiones logísticas de apoyo.

¿Por qué los casilleros interiores siguen siendo preferidos?

Las instalaciones interiores representan el 64,77% de los despliegues de 2024 porque los ambientes controlados reducen el vandalismo, cortan costos de seguro y extienden la vida del equipo por 3-5 años.

¿Qué participación tienen los paquetes express en el tráfico de casilleros?

Los paquetes express siguen siendo una minoría pero son la categoría de crecimiento más rápido, expandiéndose a una TCAC del 8,43% (2025-2030) mientras los transportistas aprovechan casilleros para garantizar recogida definida en tiempo sin riesgo de entrega fallida.

¿Quién posee la mayoría de las redes de casilleros hoy?

Las plataformas de comercio electrónico lideran con 42,05% de propiedad en 2024, pero las propiedades controladas por paquetería son el grupo de ascenso más rápido, creciendo a una TCAC del 8,32% (2025-2030) mientras los transportistas persiguen control directo de infraestructura.

¿Qué tecnologías están dando forma al crecimiento futuro?

La gestión de capacidad impulsada por IA, unidades exteriores alimentadas por batería y energía solar, y compartimentos con control de temperatura para bienes perecederos son las innovaciones clave que mejoran la economía de casilleros y adopción del usuario.

Última actualización de la página el: