Análisis del mercado de centros de datos de Austin

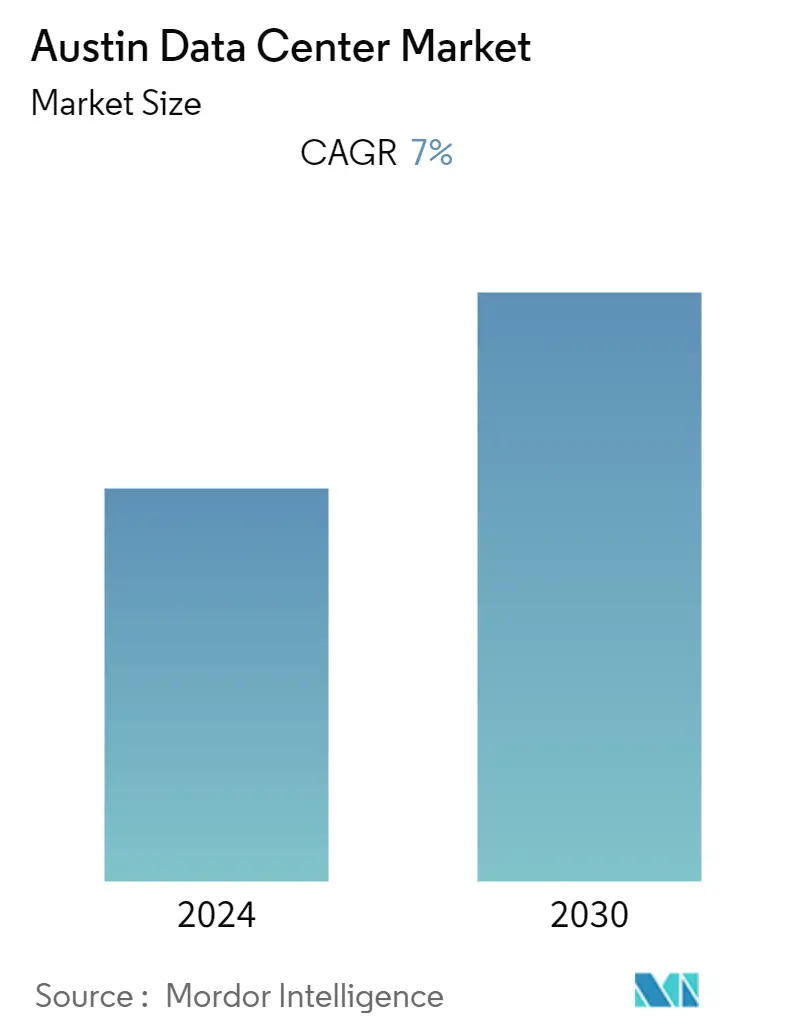

El mercado de centros de datos de Atlanta tiene un volumen de 227,16 MW en el año anterior y se espera que crezca a una CAGR del 7% durante el período de pronóstico para convertirse en un volumen de 488,46 MW en los próximos seis años. Los principales impulsores que se prevé que impulsen la expansión del mercado son la creciente demanda de centros de datos energéticamente eficientes, la considerable inversión por parte de los proveedores de servicios de colocación y servicios gestionados, y la expansión de la construcción de centros de datos a hiperescala. Además, el desarrollo de big data, computación en la nube e Internet de las cosas (IoT) ha hecho posible que las empresas inviertan en nuevos centros de datos para preservar la continuidad del negocio. Además, se espera que el desarrollo industrial prospere debido a la creciente necesidad de seguridad, eficiencia operativa, movilidad mejorada y ancho de banda. Los centros de datos basados en software impulsan el crecimiento de la industria al proporcionar un mayor nivel de automatización.

- La inteligencia artificial (IA) con aprendizaje automático (ML) requiere el desarrollo de una nueva infraestructura de centro de datos más que cualquier otra aplicación. La inteligencia artificial (IA) y el aprendizaje automático (ML) pueden requerir tres veces la densidad de potencia del procesamiento de datos tradicional, lo que requiere una revolución en la arquitectura del centro de datos. Esto también depende de sofisticados sistemas de refrigeración para soportar la mayor producción. La naturaleza intensa de los cálculos de IA y ML también puede dar lugar a una dispersión significativa de los recursos informáticos, de memoria y de almacenamiento entre muchos procesadores de un clúster computacional.

- Los desarrollos que se están produciendo hacia el poder de los datos impulsarán el mercado estudiado. Por ejemplo, en abril de 2022, Austin Commercial, una división de Austin Industries y uno de los constructores más diversos del país, anunció una colaboración empresarial con Versatile. Este pionero de la tecnología de la construcción utiliza la inteligencia artificial (IA) y el Internet de las cosas (IoT) para optimizar los procesos de construcción. CraneView de Versatile, que recopila y analiza automáticamente los datos de productividad de las obras de construcción, es el primero en ser empleado por un contratista general con sede en Texas.

- Un centro de datos debe cumplir con las siguientes especificaciones para ser definido como una instalación de nivel III. La instalación debe ofrecer una tolerancia a fallas de N+1 (la cantidad requerida para la operación más una copia de seguridad). Además, los proveedores de instalaciones de nivel III pueden someterse a un mantenimiento rutinario sin contratiempos en las operaciones generales. Sin embargo, el mantenimiento no planificado y las emergencias pueden causar problemas que afecten al sistema. Estos problemas pueden afectar potencialmente a las operaciones de cara al cliente.

- Estas instalaciones de centros de datos proporcionan un tiempo de actividad del 99,982%. Las empresas que utilizan estas instalaciones de nivel III suelen ser empresas en crecimiento o negocios que son considerablemente más grandes que la media de las PYMES (pequeñas y medianas empresas). Estas instalaciones de Nivel III también ofrecen la mayoría de las características de una instalación de infraestructura de Nivel IV sin alguna protección de élite. Por ejemplo, las empresas pueden aprovechar la ventaja de las fuentes de alimentación duales y la refrigeración redundante, ya que los flujos de red están totalmente respaldados.

- Por otro lado, el sector inmobiliario comercial del país ha estado en constante evolución y cambio debido a la continua integración de la tecnología en todos los niveles de la industria y en todos los tipos de propiedades. A medida que más empresas han hecho la transición hacia la computación en la nube con los principales proveedores que amplían sus capacidades, ha influido en los precios de la tierra; por ejemplo, Amazon Web Services (AWS) cuenta actualmente con infraestructura en la nube en 22 regiones y ha pronosticado que se necesitarán nuevos centros de datos en cientos de regiones para satisfacer la demanda.

- Según el Informe de Centros de Datos de América del Norte, la fuerte actividad de arrendamiento durante el segundo trimestre de la pandemia se debió a las empresas de hiperescala, ya que muchos de estos inquilinos adelantaron sus requisitos debido a la fuerza laboral distribuida y el estilo de vida de trabajo desde casa. Además del trabajo remoto, los juegos en línea, las redes sociales, la transmisión de video y el comercio electrónico impulsaron la actividad de arrendamiento durante la pandemia. Los proveedores de servicios de colocación y la nube se han beneficiado de la creciente demanda de SaaS y de los clientes de red a partir de la respuesta a la pandemia, que requiere el trabajo y la educación a distancia. Además, estos servicios son particularmente resistentes a la recesión, y la demanda de servicios ha ido en aumento, lo que se traduce en proyectos de construcción de centros de datos que siguen en curso para garantizar que puedan satisfacer la demanda.

Tendencias del mercado de centros de datos de Austin

Se espera que el Nivel 4 tenga una participación significativa en el mercado

- Un centro de datos de nivel IV representa el otro extremo del rango. Este nivel promete a sus clientes tiempo de actividad, refrigeración 2N (dos veces la cantidad necesaria para el funcionamiento) e infraestructura y electricidad redundantes. Estas normas podrían salvaguardar a la mayoría de las empresas. Los clientes de nivel IV casi nunca se enteran de los problemas con las infraestructuras de los centros de datos debido a estas redundancias. Estas pruebas sirven como testimonio de la confiabilidad de los sistemas de primer nivel. Varios sistemas independientes y físicamente separados actúan como componentes de capacidad redundantes y rutas de distribución en este centro de datos. La separación es necesaria para evitar que se dañe ambos procedimientos por un solo evento. Es posible que las perturbaciones inesperadas o planificadas no tengan un impacto en el ecosistema. El entorno puede ser más susceptible a interrupciones si se produce un error si los componentes redundantes o las vías de distribución están cerrados para su reparación.

- Los centros de datos de nivel IV se denominan tolerantes a fallos. El mantenimiento no planificado no afecta al flujo de datos a un centro de datos de nivel IV. Las operaciones diarias continúan independientemente de si se brinda asistencia o no. Las megaempresas suelen seleccionar centros de datos de nivel IV, superando a los tres niveles descritos anteriormente. Las tasas de tiempo de actividad pueden alcanzar el 99,995%, lo que implica que el centro de datos puede tener solo 0,5 horas de tiempo de inactividad al año. Un centro de datos de nivel IV también cuenta con una protección contra cortes de energía de 96 horas y múltiples redundancias para garantizar que el sistema pueda seguir funcionando incluso si fallan componentes importantes.

- Las instalaciones de nivel IV aumentan la tolerancia a fallos de la topología de nivel III. Las operaciones de TI no se verán afectadas si el equipo falla o se interrumpe la ruta de distribución. Todos los equipos de TI deben tener un diseño de alimentación tolerante a fallos para ser interoperables. También se requiere refrigeración continua en los centros de datos de nivel IV para mantener un entorno estable. Si bien la redundancia requerida para operar y mantener un centro de datos de nivel IV suele ser prohibitivamente costosa, las empresas con los recursos para cosechar los beneficios de un rendimiento y una confiabilidad mejorados lo hacen sin dudarlo. Las agencias gubernamentales a menudo operan sus centros de datos según los estándares de centros de datos de nivel IV.

- Uno de los principales impulsores que impulsan la demanda de sistemas y tecnología de centros de datos, impulsando el crecimiento del mercado, es el aumento de la tecnología en la nube en los centros de datos. La tecnología en la nube es más adaptable porque se puede acceder a ella desde varios dispositivos y los datos se pueden recuperar rápidamente. Por otro lado, la computación en la nube proporciona una velocidad rápida, lo que ayuda al crecimiento de otras empresas.

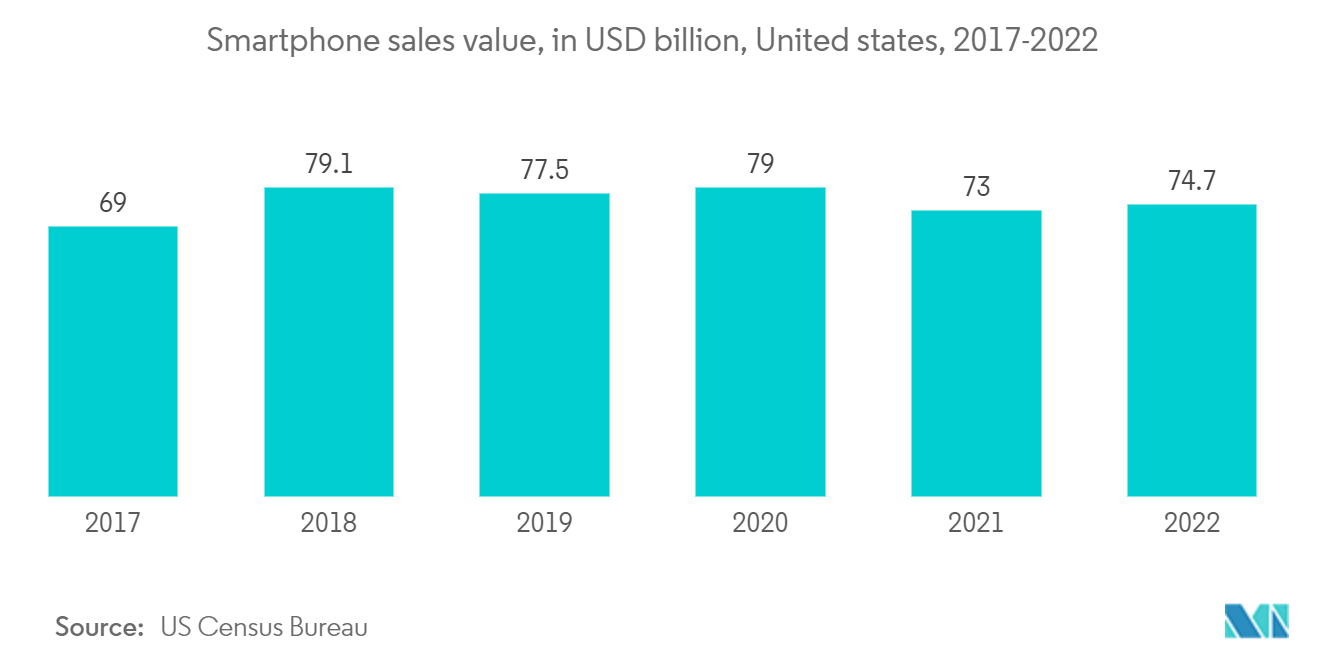

- Según la Oficina del Censo de EE. UU., un aumento en el valor de ventas de los teléfonos inteligentes vendidos en los Estados Unidos de USD 1.7 mil millones en 2022, para un total de USD 74.7 mil millones en ventas en 2022. Uso del centro de datos para teléfonos inteligentes. Los centros de datos son una parte fundamental de la infraestructura que permite los teléfonos inteligentes y otros dispositivos móviles. Los centros de datos proporcionan las capacidades de almacenamiento, procesamiento y red que permiten la transmisión y el procesamiento de las grandes cantidades de datos generados por los dispositivos móviles. Un aumento tan grande en las ventas de teléfonos inteligentes impulsaría el mercado.

Se espera que el centro de colocación minorista tenga una participación significativa

- La colocación minorista es donde el cliente toma el espacio para arrendarlo dentro del centro de datos, como el espacio del rack dentro del área enjaulada. Debido a varias ventajas, como la economía y la facilidad de mantenimiento, las empresas más pequeñas generalmente prefieren la colocación minorista. Ser propietario de un centro de datos no es una opción viable debido al costo del arrendamiento de terrenos. Además, el mantenimiento de un centro de colocación a menudo no está dentro de las limitaciones presupuestarias.

- Es probable que el mercado minorista de colocación esté impulsado por la alta demanda de servicios de colocación por parte de los países en desarrollo. En comparación con los servicios de colocación al por mayor, los servicios de colocación al por menor son muy adecuados para las empresas que requieren menos potencia informática en un sitio o en varias ubicaciones para beneficiar a los clientes locales y globales. Se prevé que el mercado de colocación minorista crezca significativamente durante el período de pronóstico. Por lo general, se necesitan alrededor de 100 kW de energía para alimentar los centros de datos minoristas, mientras que los clientes mayoristas generalmente necesitan más de 100 kW, debido a la escala de su negocio. Muchas instalaciones, como la provisión de seguridad, la atención al cliente, las instalaciones de refrigeración, etc., son proporcionadas por proveedores de colocación.

- Normalmente, los clientes minoristas tienen muchos socios para mantener la conectividad. Por lo tanto, es necesario un conjunto diverso de portadores con buenas velocidades. Además, dado que los proveedores de centros de datos minoristas trabajan con más clientes que los proveedores mayoristas, sus instalaciones suelen ofrecer una multitud de redes y servicios. Los proveedores minoristas ofrecen varios servicios, como manos inteligentes y manos remotas, para asistencia técnica, servicios administrados y monitoreo de red. Por lo tanto, resolver problemas puede ser tan simple como generar un ticket de servicio. Estos servicios ayudan a aprovechar otros beneficios, como la ubicación de centros de datos lejos de áreas propensas a desastres que se pueden operar de forma remota. Debido a la tecnología de esta mano remota, los beneficios fiscales en diferentes estados se pueden utilizar para aprovechar ciertos beneficios fiscales.

- Muchas tecnologías nuevas, incluidos los centros de datos 100% ecológicos, se han implementado en la colocación minorista. En julio de 2022, Sabey Data Centres, un proveedor de centros de datos de colocación, anunció hoy el inicio de la construcción de un nuevo campus de centro de datos de 40 acres en Round Rock, Texas. El nuevo campus tendrá una potencia de hasta 72 megavatios (MW). La necesidad de interconectividad también está aumentando, lo que aumenta la demanda de colocación minorista. Se ha identificado que los principales proveedores de servicios de colocación ofrecen hasta 230.000 posibilidades de interconexión. Muchas PYME constituyen una gran parte de la economía. Estas pymes no pueden permitirse un espacio entero solo para servicios públicos, ya que el personal y las operaciones de TI están incluidos en esta escala de operación.

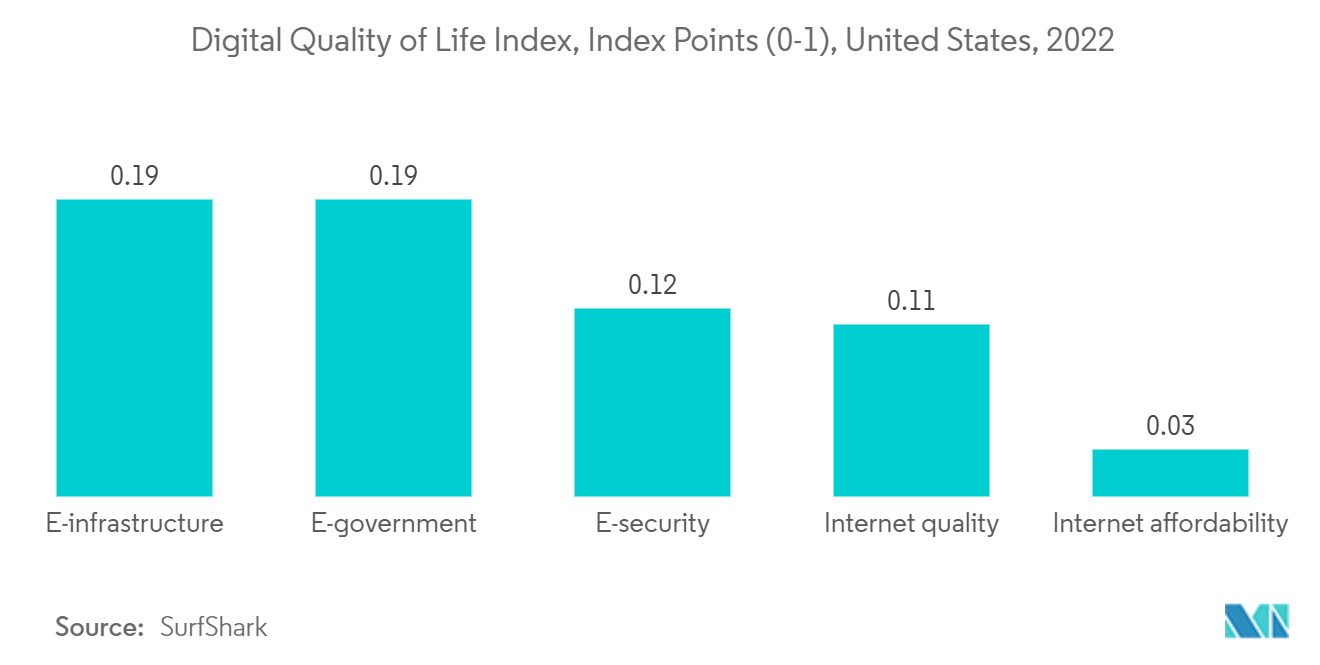

- Según SurfShark, en 2022, el índice de infraestructura eléctrica de Estados Unidos ascendió a 0,1944. Por el contrario, el índice de asequibilidad de Internet fue de solo 0,0326. Dado que las instalaciones de colocación minorista se han vuelto viejas y obsoletas, sus clientes están optando por abandonar estas instalaciones para encontrar otros proveedores de centros de datos más nuevos y multiusuario. Cuando las instalaciones de colocación minorista pierden clientes, esto se presenta en sus métricas de pérdida de clientes. De hecho, las empresas de centros de datos públicos informan trimestralmente de las métricas de abandono, y una mayor abandono implica que más clientes se están yendo.

Visión general de la industria de centros de datos de Austin

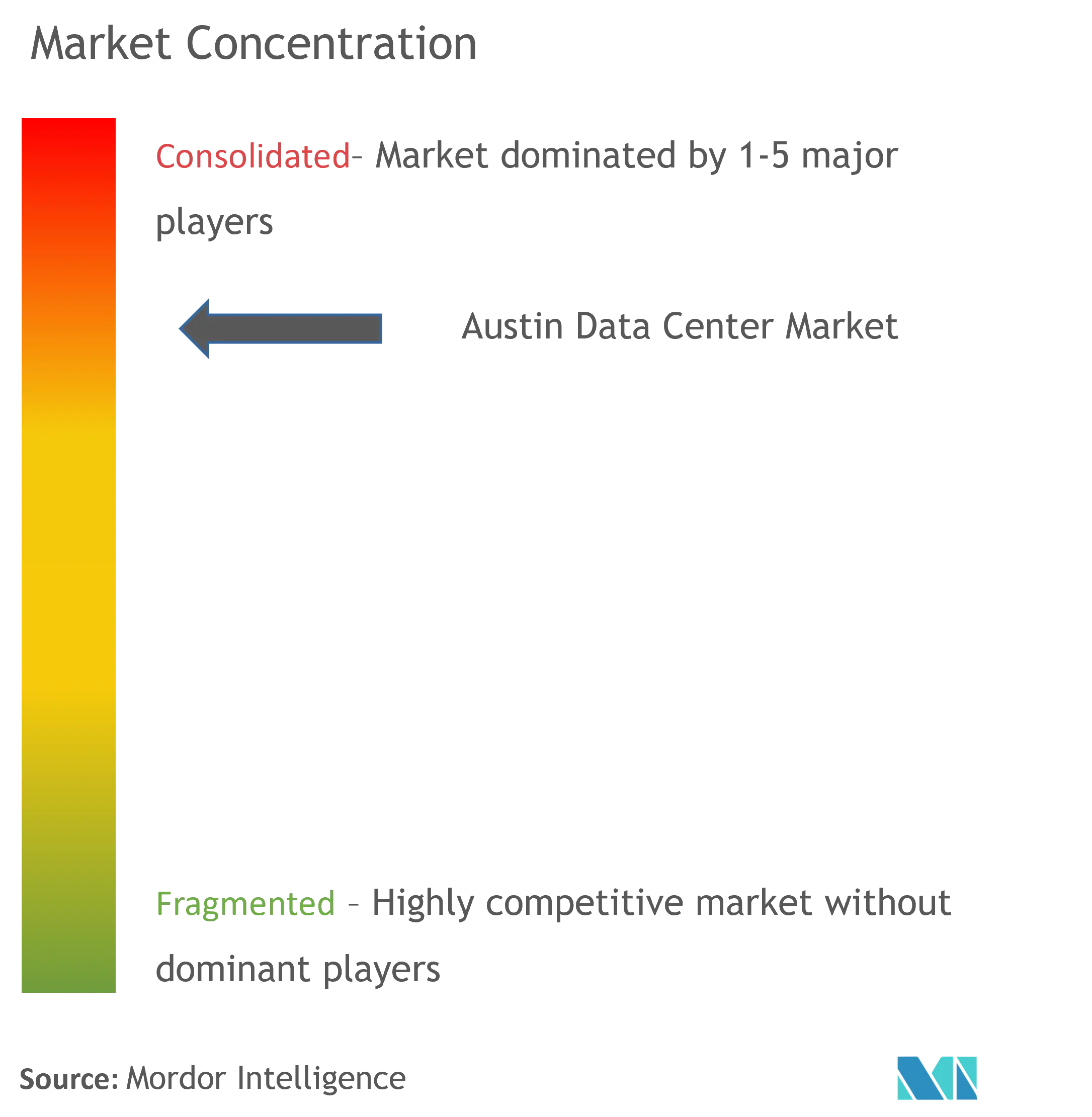

El mercado de centros de datos de Austin se consolida con la presencia de grandes actores como Digital Realty Trust, Inc., DataBank, CyrusOne, Switch incetc. Las empresas invierten continuamente en asociaciones estratégicas y desarrollos de productos para ganar una cuota de mercado sustancial. Algunos de los desarrollos recientes en el mercado son:.

- En mayo de 2023, Skybox Datacenters y el desarrollador inmobiliario Prologis están colaborando para construir una instalación de centro de datos masiva en Austin, Texas. Skybox, como informó por primera vez Data Centre Frontier (DCF), ha revelado planes para PowerCampus Austin, una instalación de 600 MW repartida en 160 acres en el vecindario Hutto del noreste de Austin. En colaboración con la empresa de logística inmobiliaria Prologis, la instalación podría albergar hasta cuatro millones de pies cuadrados (371.600 metros cuadrados) de espacio para centros de datos. En la propiedad se construirían dos subestaciones privadas de 300 MW. Skybox y Prologis quieren construir de 6 a 8 edificios con centros de datos de entre 24 y 48 MW. El concepto de 72MW prevé una estructura de tres pisos y 700,000 pies cuadrados (65,000 metros cuadrados).

- En septiembre de 2022, Logix Fibre Networks acordó construir fibra en las nuevas instalaciones del centro de datos de Round Rock de Sabey Data Centres. Logix ha anunciado un compromiso de capital de 100 millones de dólares para iniciativas de crecimiento 5G y modernización de la red. Los inquilinos de los centros de datos de Sabey tendrán más opciones de conectividad en todo Texas debido a la red de Logix de 295,000+ millas de fibra y 100+ centros de datos en la red. La nueva oferta de Logix en el centro de datos de Sabey ofrece conectividad y oportunidades de interconexión extendidas más cerca de donde trabajan las empresas en Austin, Texas, y más allá.

Líderes del mercado de centros de datos de Austin

Digital Realty Trust, Inc.

DataBank Ltd

CyrusOne LLC

Switch, Inc.

Sabey Data Center Properties LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de centros de datos de Austin

- Enero de 2023 NTT tiene la intención de construir un nuevo centro de datos en Texas. NTT solicitó un nuevo centro de datos denominado TX3 Data Centre ante el Departamento de Licencias y Regulación de Texas (TDLR). Según la empresa, la instalación de 230.000 pies cuadrados (21.350 metros cuadrados) incluye un centro de datos y una oficina de dos pisos. La corporación tiene la intención de invertir 110 millones de dólares en el proyecto, que está programado para comenzar a construirse en marzo de 2023 y finalizar en abril de 2024.

- Diciembre de 2022 Equinix, Inc., la empresa de infraestructura digital del mundo, anunció el primer compromiso de un operador de centros de datos de colocación para reducir el consumo total de energía mediante el aumento de los rangos de temperatura de funcionamiento dentro de sus centros de datos. Equinix comenzará a definir una hoja de ruta global de varios años para las operaciones térmicas dentro de sus centros de datos de inmediato, con el objetivo de lograr una refrigeración mucho más eficiente y una menor huella de carbono, al tiempo que mantiene el entorno operativo premium por el que Equinix es reconocida. Se espera que este programa ayude a miles de clientes de Equinix a reducir las emisiones de carbono de alcance 3 relacionadas con las operaciones de sus centros de datos a lo largo del tiempo, ya que la sostenibilidad de la cadena de suministro se convierte en un aspecto cada vez más esencial de las actividades ambientales totales de las empresas actuales.

Segmentación de la industria de centros de datos de Austin

Un centro de datos es una sala física, un edificio o una instalación que contiene la infraestructura de TI que se utiliza para construir, ejecutar y proporcionar aplicaciones y servicios, así como para almacenar y administrar los datos relacionados con esas aplicaciones y servicios.

El mercado de centros de datos de Austin está segmentado por tamaño de centro de distribución (pequeño, mediano, grande, masivo, mega), por tipo de nivel (nivel 1 y 2, nivel 3, nivel 4), por absorción (utilizado (tipo de colocación (minorista, a gran escala, hiperescala), usuario final (nube y TI, telecomunicaciones, medios y entretenimiento, gobierno, BFSI, fabricación, comercio electrónico), no utilizado).

Los tamaños y pronósticos del mercado se proporcionan en términos de volumen (MW) para todos los segmentos anteriores.

| Pequeño |

| Medio |

| Grande |

| Masivo |

| Mega |

| Nivel 1 y 2 |

| Nivel 3 |

| Nivel 4 |

| Utilizado | Tipo de colocación | Minorista |

| Venta al por mayor | ||

| hiperescala | ||

| Usuario final | Nube y TI | |

| telecomunicaciones | ||

| Medios y entretenimiento | ||

| Gobierno | ||

| BFSI | ||

| Fabricación | ||

| Comercio electrónico | ||

| Otro usuario final | ||

| No utilizado | ||

| Tamaño de CC | Pequeño | ||

| Medio | |||

| Grande | |||

| Masivo | |||

| Mega | |||

| Tipo de nivel | Nivel 1 y 2 | ||

| Nivel 3 | |||

| Nivel 4 | |||

| Absorción | Utilizado | Tipo de colocación | Minorista |

| Venta al por mayor | |||

| hiperescala | |||

| Usuario final | Nube y TI | ||

| telecomunicaciones | |||

| Medios y entretenimiento | |||

| Gobierno | |||

| BFSI | |||

| Fabricación | |||

| Comercio electrónico | |||

| Otro usuario final | |||

| No utilizado | |||

Preguntas Frecuentes

¿Cuál es el tamaño actual del mercado de centros de datos de Austin?

Se proyecta que el mercado de centros de datos de Austin registre una CAGR del 7 % durante el período de pronóstico (2024-2030)

¿Quiénes son los actores clave en el mercado de centros de datos de Austin?

Digital Realty Trust, Inc., DataBank Ltd, CyrusOne LLC, Switch, Inc., Sabey Data Center Properties LLC son las principales empresas que operan en el mercado de centros de datos de Austin.

¿Qué años cubre este mercado de centros de datos de Austin?

El informe cubre el tamaño histórico del mercado de centros de datos de Austin durante años 2018, 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de centros de datos de Austin para los años 2024, 2025, 2026, 2027, 2028, 2029 y 2030.

Última actualización de la página el:

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los centros de datos de Austin en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del centro de datos de Austin incluye una perspectiva de pronóstico del mercado para 2024 a 2030 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.