Análisis de mercado de dispositivos semiconductores de APAC

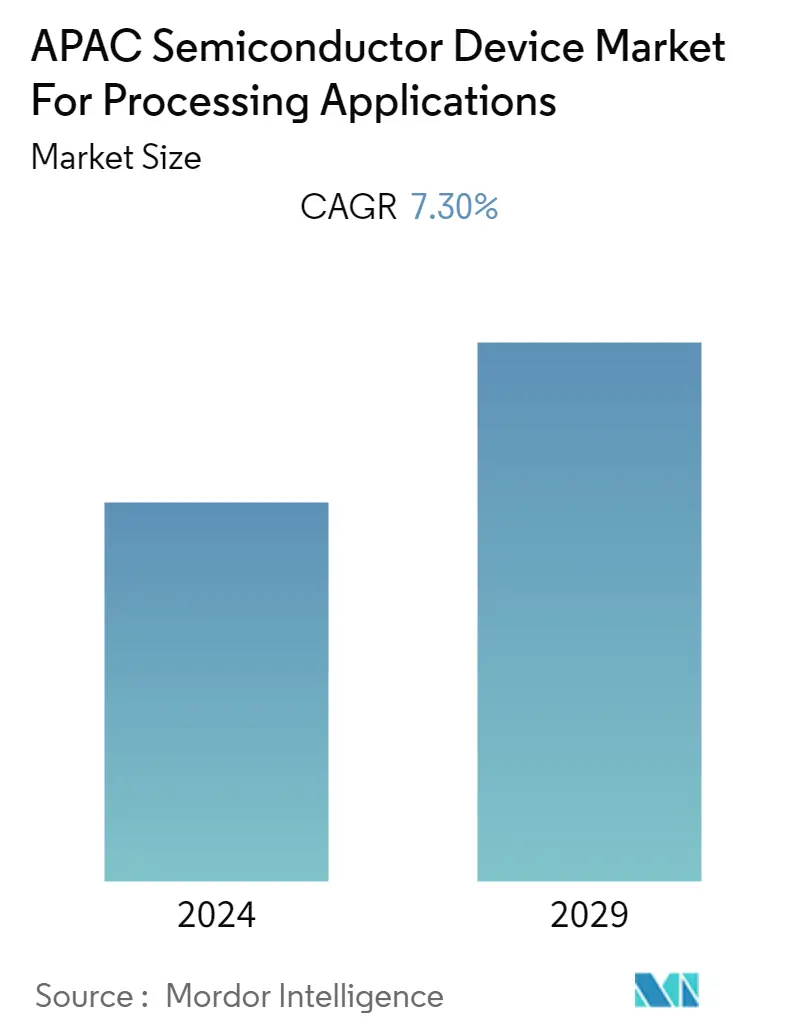

El mercado de dispositivos semiconductores de Asia-Pacífico se valoró en USD 140,77 mil millones durante el año en curso y se prevé que alcance los USD 214,83 mil millones al final del período de pronóstico, registrando una CAGR del 7,3% durante el período de pronóstico. Además, los gobiernos regionales lanzaron iniciativas para desarrollar la industria manufacturera y de procesamiento y recuperar el crecimiento de los sectores de semiconductores y manufactura a nivel nacional. Por ejemplo, el gobierno japonés está tomando medidas estrictas para reactivar sus industrias, como los procesos de fabricación. Además, el gobierno desea reducir la agrupación de las instalaciones de producción en un solo lugar para reducir la dependencia de la producción de las limitaciones geográficas. En línea con esto, Japón anunció un paquete de estímulo de USD 2.2 mil millones para ayudar a sus fabricantes a trasladar sus instalaciones de producción fuera de China, ya que COVID-19 interrumpió la cadena de suministro. El paquete especifica 2.000 millones de dólares para las empresas que trasladen la producción de nuevo a Japón.

La pandemia también aumentó las inversiones en equipos de semiconductores para satisfacer las crecientes demandas de varios sectores verticales de usuarios finales. Por ejemplo, según Semiconductor Equipment and Materials International, el gasto en equipos semiconductores en Corea del Sur ascendió a USD 24,98 mil millones, Taiwán ascendió a USD 24,94 mil millones y en China, el gasto ascendió a USD 29,62 mil millones en 2021.

La automatización y la electrificación de los procesos de fabricación han impulsado una mayor demanda de obleas semiconductoras. Los circuitos integrados semiconductores con diversas funcionalidades se utilizan en diversos productos, como sistemas de infoentretenimiento, control de navegación, HMI, sistema de visión artificial y sistemas de detección de colisiones.

Además, hay una mayor actividad de las instalaciones de fabricación de semiconductores en países de Asia-Pacífico como China, Singapur y Corea. Numerosos fabricantes multinacionales de memorias dirigen una gran cantidad de inversiones al mercado chino de fabricación de semiconductores. Las iniciativas gubernamentales del país, como Made in China 2025, apoyan significativamente estas iniciativas. Se espera que tales iniciativas atraigan más inversiones al país, impulsando así el mercado durante el período de pronóstico.

Además, Japón tiene como objetivo atraer empresas extranjeras a través de incentivos financieros para asegurar sus suministros de chips y abordar la escasez mundial. Japón importa importantes semiconductores del extranjero y quiere construir una cadena de suministro nacional para esta tecnología. Durante la segunda ola pandémica, Japón firmó un proyecto de investigación de semiconductores de 37.000 millones de yenes para desarrollar tecnología de chips en el país con TSMC. Alrededor de 20 empresas japonesas, incluida Hitachi High-Tech Corp., trabajarán con TSMC en el proyecto, y el gobierno japonés pagará poco más de la mitad del costo.

TSMC elaboró estrategias para abrir su primera planta de chips en Japón a medida que el país presiona para atraer más inversión extranjera a su sector manufacturero. TSMC está considerando planes para abrir una planta en la prefectura de Kumamoto, en el oeste de Japón, lo que ayudaría a satisfacer la creciente demanda de sensores de imagen, microcontroladores y otros chips.

En marzo de 2023, el parlamento de Corea del Sur aprobó un proyecto de ley para impulsar la potente industria de semiconductores del país otorgando a las empresas exenciones fiscales para estimular las inversiones. La legislación de la Ley K-Chips aumentaría el crédito fiscal al 15% desde el 8% actual para las principales empresas que invierten en instalaciones de fabricación. Al mismo tiempo, las pequeñas y medianas empresas verían cómo la exención fiscal pasaría del 16% al 25%. Se espera que la medida impulse la inversión nacional de empresas tecnológicas surcoreanas como Samsung Electronics Co. y SK Hynix Inc.

Además, los semiconductores ya son la mayor exportación de Corea. Sin embargo, la mayor parte son productos de memoria, memoria flash NAND y memoria DRAM. El nuevo plan tiene como objetivo aumentar la capacidad de fundición de chips lógicos avanzados. Samsung ya opera un servicio de fundición con capacidades tecnológicas a la par con el líder mundial TSMC, pero necesita el volumen de TSMC. SK Hynix tiene algunas fundiciones, pero esas instalaciones están mucho menos avanzadas.

Tendencias del mercado de dispositivos semiconductores de APAC

Se espera que los sensores impulsen el mercado

Los sensores son una parte crucial de la automatización de fábricas y de la Industria 4.0. Los sensores de movimiento, ambientales y de vibración monitorean el estado del equipo, desde el posicionamiento lineal o angular, la detección de inclinación, la nivelación y la detección de golpes hasta caídas.

Los sensores de movimiento industriales dedicados basados en elementos de detección micromecanizados (MEMS) están disponibles para aplicaciones de procesos de fabricación. Estos tienen un amplio ancho de banda de detección de frecuencia mecánica, alta confiabilidad y operación precisa de hasta 105 ° C.

Un sistema de sensores de gama alta a menudo se alimenta con una fuente de 24 V CC, que es muy diferente de un sensor en un sistema de consumo alimentado por una fuente de 3 V o 5 V. Como resultado, los sistemas de sensores de gama alta requieren una administración de energía adicional para controlar los sensores de manera efectiva. Estos utilizan salidas digitales, como IO-Link directamente a un microcontrolador o al transceptor inalámbrico.

El consumo de energía es crucial para las redes de sensores de procesamiento industrial, ya que miles de nodos de sensores y sus transceptores inalámbricos consumen una cantidad significativa de energía. Los múltiples protocolos de enrutamiento inalámbrico consumen menos energía, principalmente a través de ciclos de trabajo más bajos. A veces se necesita una mayor potencia en aplicaciones de servicio pesado para superar las interferencias y garantizar una adquisición de datos confiable y la confiabilidad de la red.

En enero de 2022, Superior Sensor Technology anunció la incorporación de dos nuevas familias de sensores de presión como extensión de su serie ND. Estos nuevos dispositivos permiten a los fabricantes desarrollar productos más estables y precisos de manera rentable para varias aplicaciones de equipos de procesamiento que operan en rangos de presión bajos a medios.

Se espera que China tenga una participación de mercado significativa

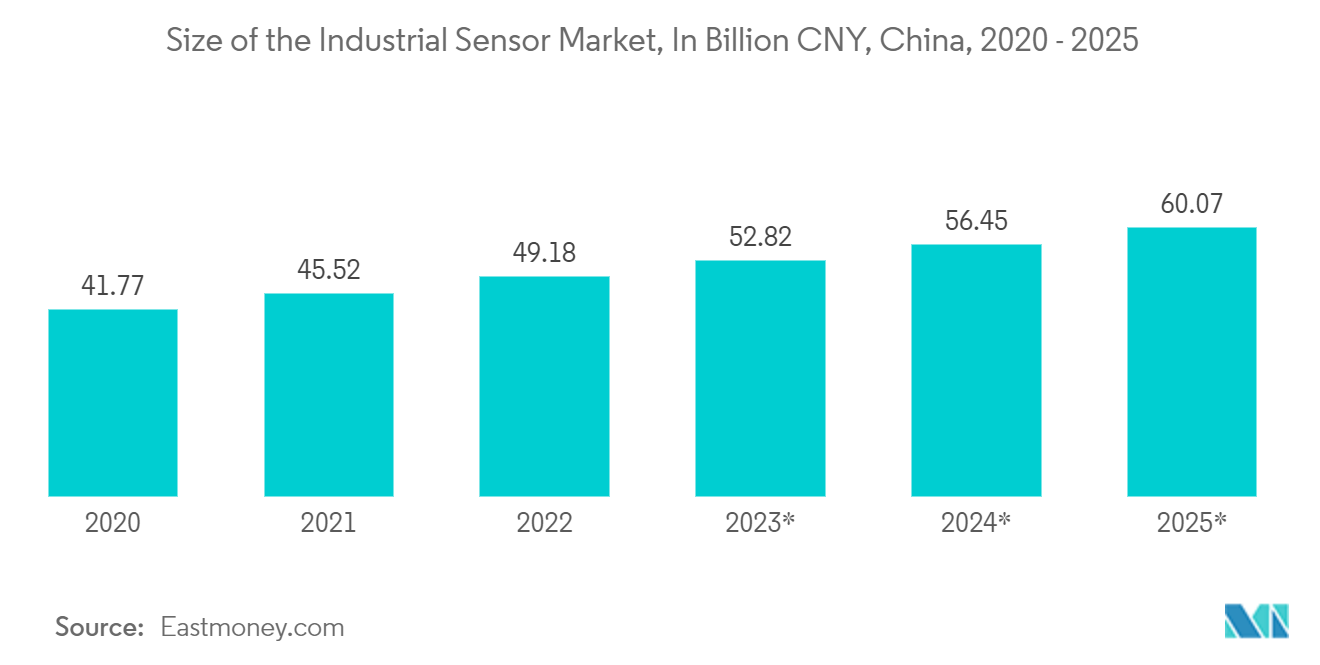

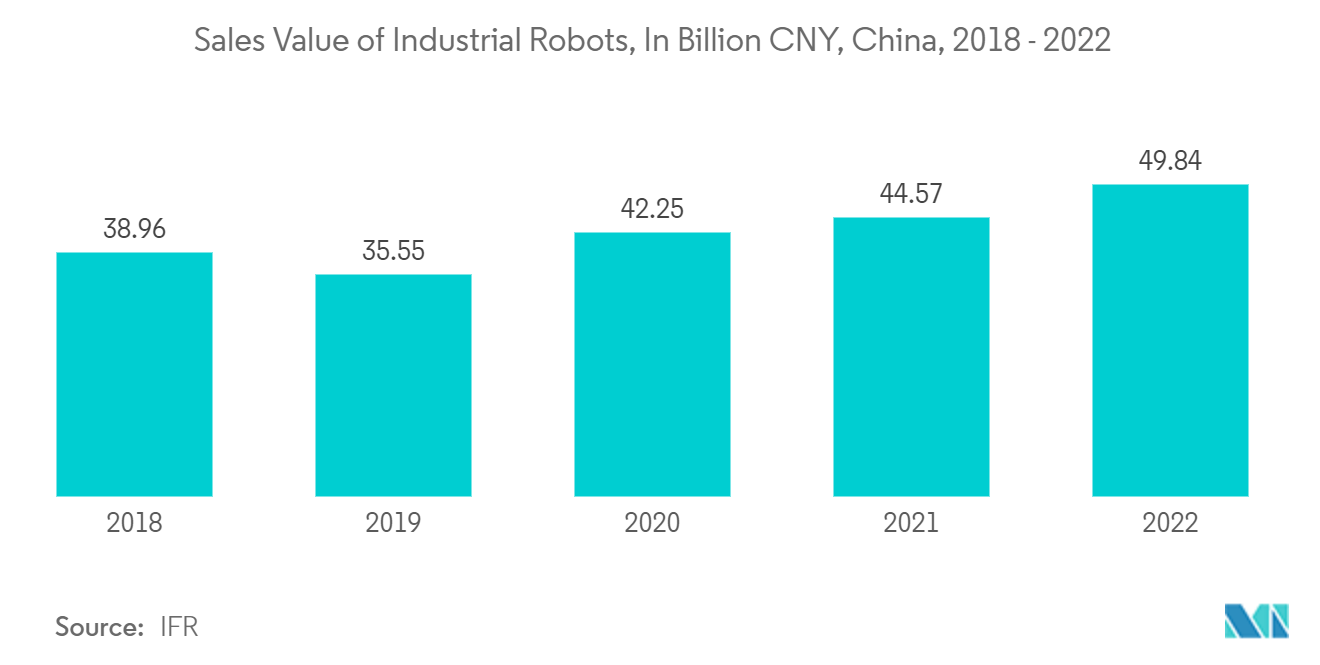

En los últimos años se han tomado varias iniciativas para impulsar el crecimiento de la industria. Por ejemplo, el gobierno chino anunció planes para ampliar el mercado nacional de componentes electrónicos a 2,1 billones de yuanes (327.000 millones de dólares) para 2023. El plan abarca componentes, materiales, equipos de fabricación utilizados en fábricas conectadas, robótica de automatización de procesos, etc. Específicamente, el gobierno chino busca aumentar la producción de semiconductores, sensores, imanes, equipos de fibra óptica y software, entre otros. Estas iniciativas crean una perspectiva de crecimiento positiva para el mercado estudiado.

En junio de 2022, HG Semiconductor Ltd, con sede en Hong Kong, firmó un acuerdo marco con China Titans Energy Technology Group Co Ltd para iniciar una cooperación estratégica de tres años en la promoción de la tecnología de pilas (estaciones) de carga rápida basada en GaN y la venta de productos en China continental y Hong Kong. HG Semiconductor diseña y fabrica perlas LED, chips de nitruro de galio (GaN) y componentes de GaN, centrándose principalmente en China.

Además, en febrero de 2022, AXT, Inc. informó de la ampliación de sus operaciones en sus instalaciones de Pekín y de la inversión en instalaciones de extracción de materias primas, lo que refuerza su posición como importante proveedor mundial de sustratos semiconductores.

Varias empresas regionales han recibido una sólida financiación para avanzar en el diseño y desarrollo de dispositivos semiconductores para aplicaciones de procesamiento. Por ejemplo, en mayo de 2022, Zhuhai GaNext Technology, desarrollador y fabricante de dispositivos de potencia de nitruro de galio (GaN) de alta gama, completó una ronda de financiación de serie A+ por valor de cientos de millones de yuanes. La ronda fue invertida por Shunwei Capital, GL Ventures y Yingfu Taike Investment. Shenzhen Qi Neng Investment actuó como asesor financiero exclusivo. GaNext se ha embolsado más de 200 millones de yuanes (29,76 millones de dólares) desde su creación en 2021. Los fondos de esta ronda se utilizarán para el desarrollo de nuevos productos, soluciones de aplicación para chips de potencia de GaN y la construcción de la cadena de suministro.

Descripción general de la industria de dispositivos semiconductores de APAC

El mercado de dispositivos semiconductores de Asia-Pacífico está fragmentado y se espera que crezca en competencia durante el período de pronóstico. Los proveedores se están centrando en el desarrollo de carteras de soluciones personalizadas para cumplir con los requisitos locales. Algunos de los principales actores que operan en el mercado incluyen Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Incorporated, STMicroelectronics NV, Micron Technology Inc., Xilinx Inc., NXP Semiconductors NV, Toshiba Corporation, Texas Instruments Inc., Taiwan Semiconductor Manufacturing Company (TSMC) Limited, SK Hynix Inc., Samsung Electronics Co. Ltd., Fujitsu Semiconductor Ltd., etc.

Agosto de 2022 Toshiba Electronic Devices and Storage Corporation lanzó la serie TWxxNxxxC, un MOSFET de carburo de silicio (SiC) de tercera generación con baja resistencia de encendido y pérdida de conmutación significativamente reducida. Los productos reducen la resistencia de encendido por unidad de área (RDS(ON)A) en aproximadamente un 43%, lo que permite una reducción del 80% en la carga de drenaje de la compuerta de resistencia de la fuente de drenaje (RDS(ON) Qgd). Este índice crítico representa la relación entre la pérdida de conducción y la pérdida de conmutación.

Julio de 2022 Micron Technology, Inc. anunció que había comenzado la producción en volumen de la primera NAND de 232 capas del mundo, construida con innovaciones líderes en la industria para impulsar un rendimiento sin precedentes para las soluciones de almacenamiento. La NAND de 232 capas de Micron es un punto de inflexión para la innovación en almacenamiento, ya que es la primera prueba de la capacidad de escalar la NAND 3D a más de 200 capas en producción.

Líderes del mercado de dispositivos semiconductores de APAC

Intel Corporation

Nvidia Corporation

Kyocera Corporation

Qualcomm Incorporated

STMicroelectronics NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos semiconductores de APAC

- Agosto de 2022: Renesas Electronics Corporation, proveedor global de soluciones avanzadas de semiconductores, anunció el grupo de microprocesadores (MPU) RZ/A3UL que permite una interfaz hombre-máquina (HMI) de alta definición y un inicio rápido para aplicaciones que requieren un alto rendimiento y capacidades en tiempo real. El nuevo RZ/A3UL permite a los clientes alcanzar todo el potencial de un sistema operativo en tiempo real (RTOS) al tiempo que aprovecha el aumento de rendimiento proporcionado por el núcleo de CPU Arm Cortex-A55 de 64 bits con una frecuencia de funcionamiento máxima de 1 GHz.

- Mayo de 2022: ROHM Semiconductor ha anunciado la incorporación de siete nuevos dispositivos a la línea PrestoMOSline de MOSFET de superunión de 600 V. Esta serie R60xxVNx destaca por su baja resistencia a los encendidos líder en su clase y el tiempo de recuperación inversa más rápido de la industria.

Segmentación de la industria de dispositivos semiconductores de APAC

El estudio analiza el mercado de dispositivos semiconductores para aplicaciones de procesamiento en términos de ingresos acumulados. Para el alcance del estudio, el informe incluye dispositivos como semiconductores discretos, sensores y circuitos integrados para el cálculo del tamaño del mercado, y todos los demás dispositivos, como los componentes pasivos, se excluyen del estudio. El estudio también cubre las actividades de los principales actores del mercado junto con sus estrategias actuales, desarrollos recientes y ofertas de productos.

El mercado de dispositivos semiconductores de Asia-Pacífico para aplicaciones de procesamiento por tipo de dispositivo (semiconductores discretos, optoelectrónica, sensores y circuitos integrados (analógicos, lógicos, de memoria y micro (microprocesadores, microcontroladores, procesadores de señales digitales)) y país (China, India, Japón, Corea del Sur y el resto de Asia Pacífico). Los tamaños y pronósticos del mercado se proporcionan en términos de valor (miles de millones de USD) para todos los segmentos anteriores.

| Semiconductores discretos | ||

| Optoelectrónica | ||

| Sensores | ||

| Circuitos integrados | Cosa análoga | |

| Lógica | ||

| Memoria | ||

| Micro | Microprocesadores (MPU) | |

| Microcontroladores (MCU) | ||

| Procesadores de señales digitales | ||

| Porcelana |

| India |

| Japón |

| Corea del Sur |

| Resto de Asia Pacífico |

| Por tipo de dispositivo | Semiconductores discretos | ||

| Optoelectrónica | |||

| Sensores | |||

| Circuitos integrados | Cosa análoga | ||

| Lógica | |||

| Memoria | |||

| Micro | Microprocesadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Procesadores de señales digitales | |||

| Por país | Porcelana | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia Pacífico | |||

Preguntas Frecuentes

¿Cuál es el tamaño actual del mercado de dispositivos semiconductores de APAC para aplicaciones de procesamiento?

Se proyecta que el mercado de dispositivos semiconductores de APAC para la industria de aplicaciones de procesamiento registre una CAGR del 7,30 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de dispositivos semiconductores de APAC para la industria de aplicaciones de procesamiento?

Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Incorporated, STMicroelectronics NV son las principales empresas que operan en el mercado de dispositivos semiconductores de APAC para aplicaciones de procesamiento.

¿Qué años cubre este mercado de dispositivos semiconductores de APAC para la industria de aplicaciones de procesamiento?

El informe cubre el tamaño histórico del mercado de la industria de dispositivos semiconductores de APAC para aplicaciones de procesamiento durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de dispositivos semiconductores de APAC para aplicaciones de procesamiento para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los dispositivos semiconductores para aplicaciones de procesamiento de APAC de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del dispositivo semiconductor APAC para aplicaciones de procesamiento incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.