Análisis de mercado de dispositivos semiconductores de APAC

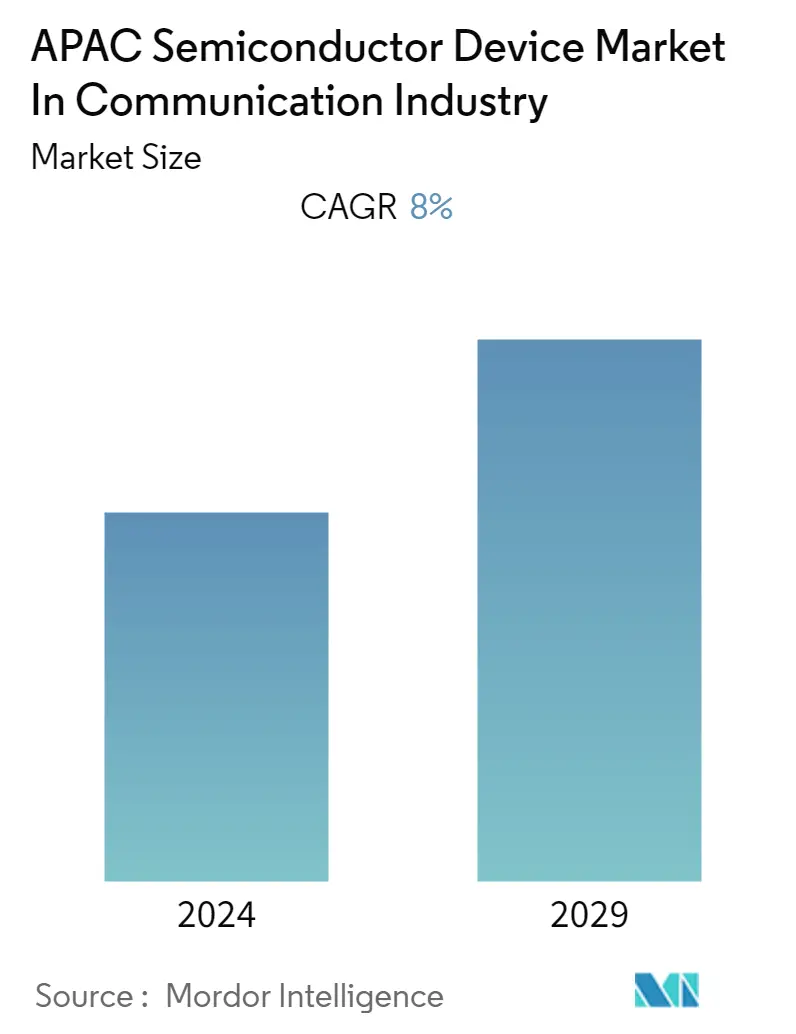

El mercado de dispositivos semiconductores de Asia-Pacífico en la industria de la comunicación está valorado en USD 133,37 mil millones en el año en curso y se espera que crezca a una CAGR del 8,0 % durante el período de pronóstico para convertirse en USD 195,96 mil millones en los próximos cinco años. Se evalúa que la industria de semiconductores continuará su sólido crecimiento durante el período de pronóstico para adaptarse a la creciente necesidad de materiales semiconductores en tecnologías emergentes, como inteligencia artificial, conducción autónoma, Internet de las cosas (IoT) y 5G, junto con la competencia entre jugadores importantes y el gasto constante en investigación y desarrollo que impulsa el crecimiento del mercado.

La mayoría de los elementos críticos de las telecomunicaciones modernas se construyen a partir de dispositivos semiconductores como MOSFET, incluidos dispositivos móviles, módulos de estaciones base, transceptores, enrutadores, microprocesadores, amplificadores de potencia de RF, chips de memoria y circuitos de telecomunicaciones.

Además, los chips de red y comunicación son circuitos integrados (IC) semiconductores utilizados en dispositivos y sistemas de telecomunicaciones. Los chips de red y comunicación funcionan en muchas tecnologías diferentes. Además, en junio de 2022, India llevó a cabo Chippagedon (la crisis internacional de escasez de chips) y tenía como objetivo llevar la fabricación de semiconductores y pantallas al país en los próximos años.

Otros esquemas de PLI buscan acelerar la fabricación nacional de productos de telecomunicaciones y redes. La cadena de suministro y el sector logístico desempeñarán un papel vital en la satisfacción de las demandas de materias primas para los fabricantes indios. Además, 'Make in India' es una iniciativa del Gobierno de la India para crear y alentar a las empresas a desarrollar, fabricar y construir productos hechos en la India e incentivar las inversiones dedicadas a la fabricación que puedan crear una demanda efectiva en el mercado estudiado.

La creciente demanda de centros de datos también impulsa la demanda de componentes de memoria. Los grandes proyectos de centros de datos en Asia Pacífico contribuyeron a la necesidad vital de memoria, como la DRAM. Sin embargo, de acuerdo con el estándar de espacio de centro de datos por usuario, los centros de datos de Internet de China están equilibrados al menos 22 veces más que los de Estados Unidos o al menos diez veces el área actual de Japón. Por lo tanto, la DRAM tiene una importante oportunidad de crecimiento y, por lo tanto, está afectando a la industria de los semiconductores.

Además, la creciente proliferación de teléfonos inteligentes, tabletas y teléfonos impulsa el mercado estudiado. Los circuitos integrados analógicos se utilizan en diversas aplicaciones, incluidas las estaciones base de radio de tercera y cuarta generación (3G/4G) y las baterías de instrumentos portátiles. Los RFIC son circuitos analógicos que generalmente funcionan en el rango de frecuencia de 3 kHz a 2,4 GHz (3000 hercios a 2,4 mil millones de hercios) que funcionan a aproximadamente 1 THz (1 tn hercio). Son ampliamente utilizados en teléfonos celulares y dispositivos inalámbricos. Debido a este desarrollo, la demanda de circuitos integrados analógicos en esta industria de la comunicación puede crecer aún más.

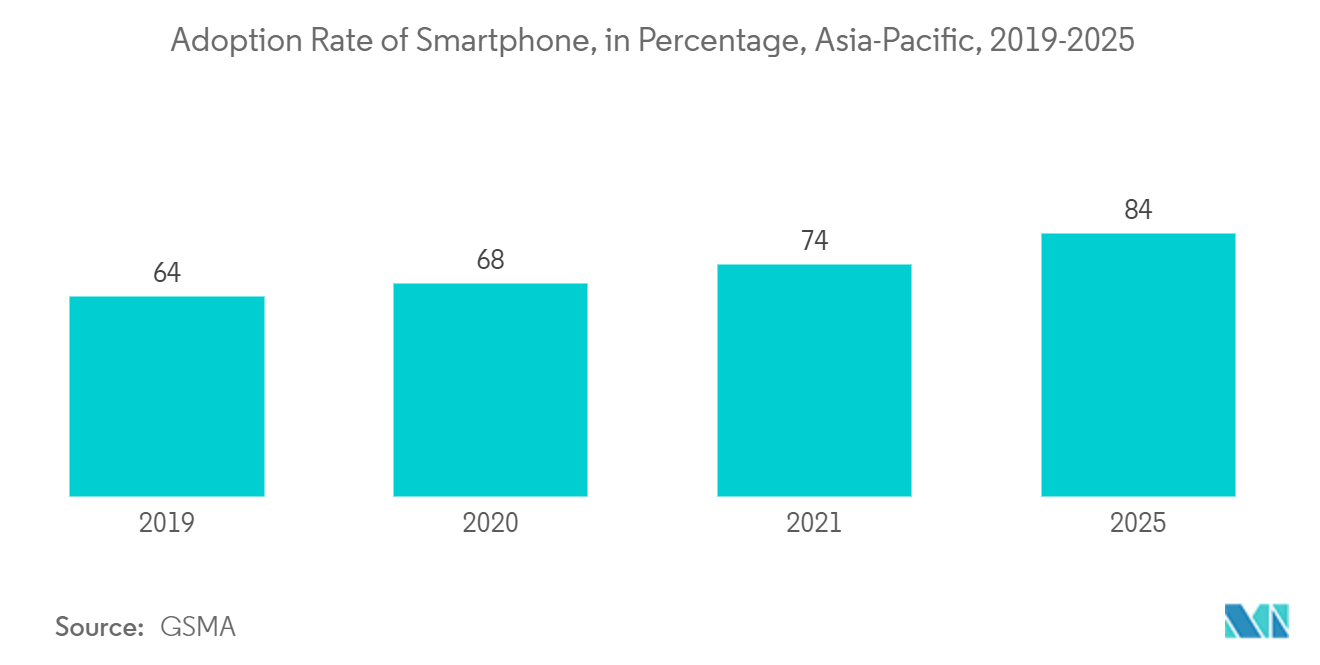

Se espera que la penetración de Internet móvil en la región aumente del 44% recientemente al 52% en 2025. Esta evolución es atribuible al aumento previsto en el número de usuarios de Internet móvil en la región. Además, el informe de la GSMA indica un salto significativo de no menos de 200 millones de conexiones SIM de 2021 a 2025 en la región. Esto da como resultado que la tasa de penetración de la tarjeta SIM pase del 100% al 105% en 2025.

Además, la actual crisis de suministro de semiconductores podría interrumpir los inventarios para la producción de teléfonos inteligentes, enrutadores y dispositivos IoT, lo que afectaría las ventas y los ingresos por servicios de los operadores de telecomunicaciones.

La región de Asia-Pacífico se vio influenciada por las interrupciones de las cadenas de suministro globales forzadas por la COVID-19 y los asuntos geopolíticos, que influyeron en el abastecimiento, la fabricación, la distribución, la logística y los servicios posventa. Además, la presión geopolítica entre Estados Unidos y China ha presionado la demanda de instrumentos de TI de la región. Sin embargo, el mercado estudiado sigue beneficiándose significativamente del entorno móvil. Se espera que el crecimiento de la población que afecta la tasa general de suscripción móvil, el amplio alcance de la banda ancha móvil y el despliegue de 5G líder en el mercado afecten la demanda de móviles durante el período de pronóstico.

Tendencias del mercado de dispositivos semiconductores de APAC

Se espera que la tecnología de comunicación inalámbrica impulse el crecimiento del mercado

Los semiconductores para comunicaciones inalámbricas incluyen procesadores celulares de banda base, transceptores Bluetooth, chips Wi-Fi móviles, receptores de sistemas de posicionamiento global (GPS) y chips de comunicación de campo cercano.

Se espera que el mercado de Asia-Pacífico sea testigo de un crecimiento significativo en los sistemas de conectividad inalámbrica. Por ejemplo, según la Comisión de Revisión Económica y de Seguridad Estados Unidos-China, la inversión gubernamental en iniciativas de ciudades inteligentes en China alcanzaría los 38.920 millones de dólares en el año en curso. Se prevé que el desarrollo de la infraestructura inteligente abra vías únicas para las técnicas de conectividad inalámbrica.

Además, se prevé que la expansión de las redes 5G en la región sea uno de los factores importantes que impulsen el crecimiento del mercado. Según el último informe de la GSMA, se prevé que el 5G contribuya con unos 960.000 millones de dólares a las economías diseñadas de Asia Oriental y el Pacífico para 2030. Se prevé que el 5G sea una fuerza impulsora importante en los despliegues automáticos de fábricas inteligentes en la región.

Según la GSMA, se prevé que la tasa de adopción de teléfonos inteligentes en la región aumente al 84% para 2025. Además, se prevé que el 62% de los abonados móviles estén presentes en el mismo año. Es alentador que se espera que la tasa de adopción de teléfonos inteligentes para esta región sea del 20% entre 2019 y 2025.

Además, el avance de la tecnología inalámbrica satura muchas áreas de la vida y continúa expandiéndose. Por ejemplo, las personas esperan acceso instantáneo a mapas en dispositivos móviles y Wi-Fi durante el viaje durante el viaje. En el campo de la medicina, los apósitos digitales monitorean y transmiten los signos vitales del paciente. Incluso se están utilizando sensores inalámbricos para monitorear la transferencia de carbono en la selva tropical costarricense. La aplicación inalámbrica más conocida es el teléfono móvil, donde los teléfonos inteligentes impulsan el crecimiento del mercado. Por ejemplo, en febrero de 2022, Verizon anunció la expansión de su servicio de Internet al permitirle acceder a servicios de Internet inalámbrico plug-and-play confiables y rápidos en todo el país, cubriendo más de 30 millones de hogares y más de 2 millones de empresas.

El Apple A16 Bionic, un SoC basado en ARM de 64 bits que apareció por primera vez en el iPhone 14Pro, se lanzó en septiembre de 2022. El A16 tiene 16.000 millones de transistores y está construido sobre el procedimiento de fabricación N4 de TSMC, siendo promocionado por Apple como el primer procesador de 4 nm de un teléfono inteligente.

China experimentará un crecimiento significativo del mercado

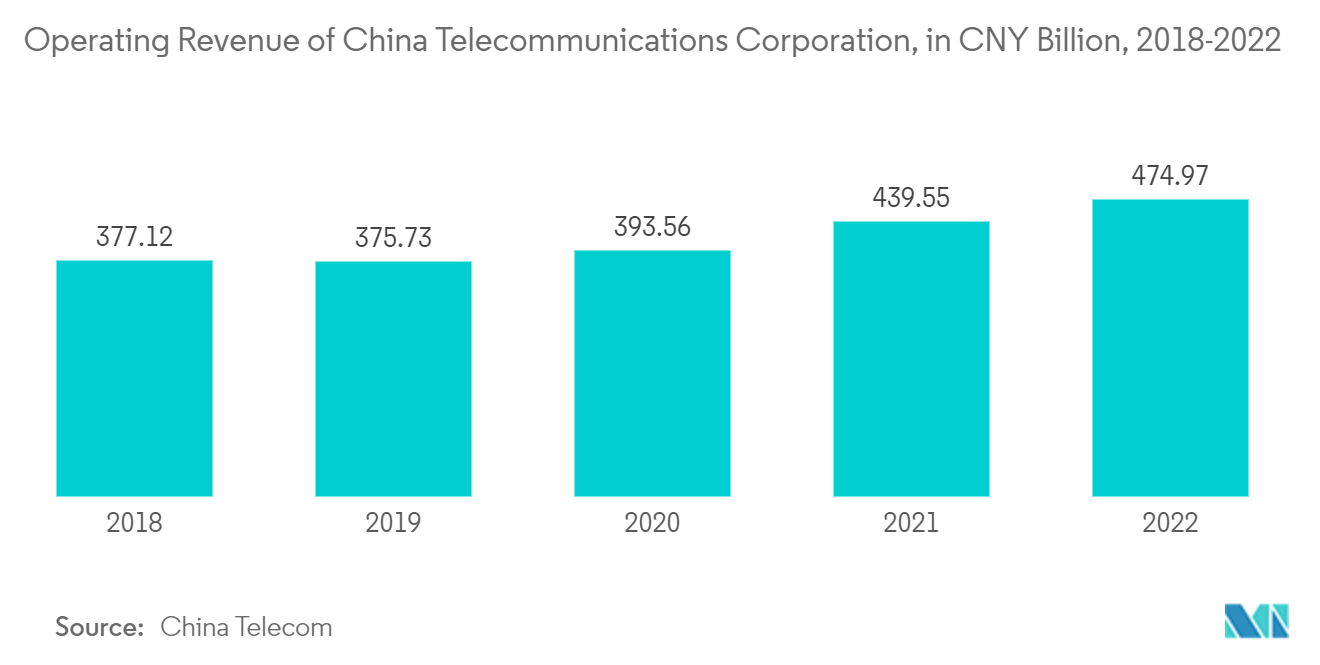

China tiene una población significativa en el mundo y es uno de los países tecnológicamente más desarrollados a nivel mundial. Los rápidos avances tecnológicos de China están dirigiendo la demanda de dispositivos informáticos innovadores. China lidera el grupo en varias áreas, como la inteligencia artificial (IA), la fabricación de dispositivos telefónicos, las redes de telecomunicaciones 5G y muchas otras. Según China Telecom, en 2022, China Telecom generó unos ingresos de alrededor de 475.000 millones de yuanes, lo que supone un aumento significativo con respecto a los 440.000 millones de yuanes del año anterior.

El país está invirtiendo significativamente en el crecimiento del mercado estudiado. Se prevé que el 5G altere gradualmente la forma en que las personas usan sus teléfonos. También se ha convertido en un participante destacado en el sector de los teléfonos inteligentes. En todo el país, la demanda y los envíos de teléfonos inteligentes con capacidad 5G han aumentado drásticamente durante los últimos trimestres.

Según el MIIT, el número de estaciones base 5G en China ascendía a 2,31 millones a finales de 2022. El país está expandiendo rápidamente su infraestructura 5G. Según las previsiones, se prevé que las estaciones base 5G alcancen más de seis millones en 2024. Huawei fue la empresa más importante en esta industria, seguida de ZTE.

Además, según la GSMA, se espera que las conexiones 5G en el país alcancen los 460 millones en 2025, lo que representa el 28% de todas las conexiones nacionales. Se esperaba que el mercado chino superara el tamaño combinado de los servicios comerciales 5G en Australia, Corea del Sur, Estados Unidos y el Reino Unido, con una tasa de crecimiento anual promedio prevista del 63%. Este despliegue de 5G en el país puede impulsar aún más el crecimiento del mercado estudiado.

El aumento de las inversiones en centros de datos en el país puede impulsar aún más el crecimiento del mercado estudiado. Por ejemplo, en febrero de 2023, CapitaLand Investment Limited anunció que había establecido CapitaLand China Data Centre Partners (CDCP), creando dos centros de datos de hiperescala en el Gran Pekín. Se espera que los dos proyectos de desarrollo se completen en 2025 y entreguen más de 100 MW. Además, en febrero de 2022, China aprobó diez grupos de centros de datos nacionales para una mayor potencia informática en todo el país.

Además, en abril de 2023, la provincia sureña china de Guangdong tiene previsto lanzar una segunda fase de un fondo de semiconductores con una escala de 4.370 millones de dólares. El fondo tendrá una duración de 17 años e invertirá en chips de automóviles y equipos para tejidos semiconductores. Esto puede impulsar aún más el crecimiento del mercado estudiado en el período pronosticado.

Descripción general de la industria de dispositivos semiconductores de APAC

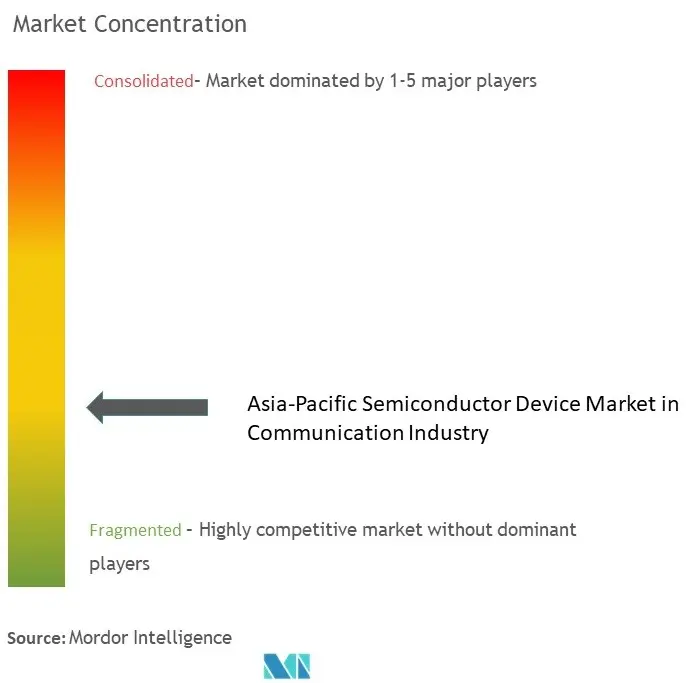

El mercado de dispositivos semiconductores de Asia-Pacífico en la industria de la comunicación fluctúa con las crecientes fusiones, los avances tecnológicos y los escenarios geopolíticos. El mercado es favorablemente competitivo, con varios actores. El espacio de mercado sigue siendo muy disputado debido a las economías de escala y la naturaleza de las ofertas de productos, y las métricas de costo-volumen favorecen a las empresas que operan con costos fijos bajos. Algunos actores clave en el mercado son Samsung Electronics Co. Ltd, Intel Corporation y NXP Semiconductors NV, entre otros. Algunos desarrollos recientes clave en el mercado incluyen:.

Agosto de 2022 Qualcomm Technologies Inc. presentó su plataforma móvil insignia Snapdragon 8+ Gen 1, que impulsa los teléfonos inteligentes plegables más delincuentes de Samsung Electronics Co. Ltd, el Samsung Galaxy Z Fold4 y el Galaxy Z Flip4. Samsung y Qualcomm colaboran para definir la próxima generación de experiencias premium de Android.

Julio de 2022 Ericsson, Qualcomm Technologies Inc. y la empresa aeroespacial francesa Thales planearon sacar el 5G de este mundo y llevarlo a través de una red de satélites en órbita terrestre. Después de llevar a cabo una investigación detallada, incluidos múltiples estudios y simulaciones, las partes planean ingresar a las pruebas centradas en casos de uso de teléfonos inteligentes y validar las redes no terrestres 5G (5G NTN).

Líderes del mercado de dispositivos semiconductores de APAC

Samsung Electronics Co. Ltd

Intel Corporation

NXP Semiconductors NV

Infineon Technologies AG

STMicroelectronics NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos semiconductores de APAC

- Marzo de 2023: Polymatech Electronics, un fabricante de chips semiconductores, tiene la intención de producir en masa componentes semiconductores avanzados en India para aplicaciones 5G y 6G. Actualmente en pruebas, Polymatech comenzará a fabricar chips en la principal planta de fabricación de la compañía en Kancheepuram, Tamil Nadu.

- Enero de 2022 Telstra presentó el despliegue de Ericsson Private 5G, una red 5G dedicada en las instalaciones para empresas que opera un núcleo de modo dual 5G de un solo servidor. Las capacidades de red vanguardista de Telstra ofrecen una plataforma de conectividad inalámbrica industrial para el negocio que puede proporcionar baja latencia y resiliencia mejorada.

Segmentación de la industria de dispositivos semiconductores de APAC

Un dispositivo semiconductor es un elemento electrónico que depende de las propiedades electrónicas de un material semiconductor para su función. Los dispositivos semiconductores utilizados en las comunicaciones cableadas e inalámbricas incluyen controladores Ethernet, adaptadores, conmutadores, chips Wi-Fi móviles, receptores GPS, chips de comunicación de campo cercano y entre otros. El impacto de la COVID-19 en el mercado y las aplicaciones afectadas también se incluyen en el alcance del estudio. Además, la perturbación de los elementos que afectan a la evolución del mercado en un futuro próximo se ha cubierto en el estudio con respecto a los impulsores y las restricciones.

El mercado de dispositivos semiconductores de Asia-Pacífico en la industria de la comunicación está segmentado por tipo de dispositivo (semiconductores discretos, optoelectrónica, sensores, circuitos integrados {analógicos, lógicos, de memoria, micro [microprocesadores (MPU), microcontroladores (MCU), procesadores de señales digitales]} y país (China, India, Japón, Corea del Sur y el resto de Asia Pacífico). Los tamaños y pronósticos del mercado se proporcionan en términos de valor (miles de millones de USD) para todos los segmentos anteriores.

| Semiconductores discretos | ||

| Optoelectrónica | ||

| Sensores | ||

| Circuitos integrados | Cosa análoga | |

| Lógica | ||

| Memoria | ||

| Micro | Microprocesadores (MPU) | |

| Microcontroladores (MCU) | ||

| Procesadores de señales digitales | ||

| Porcelana |

| Japón |

| India |

| Corea del Sur |

| Resto de Asia Pacífico |

| Por tipo de dispositivo | Semiconductores discretos | ||

| Optoelectrónica | |||

| Sensores | |||

| Circuitos integrados | Cosa análoga | ||

| Lógica | |||

| Memoria | |||

| Micro | Microprocesadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Procesadores de señales digitales | |||

| Por país | Porcelana | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia Pacífico | |||

Preguntas Frecuentes

¿Cuál es el tamaño actual del mercado de dispositivos semiconductores de APAC en la industria de la comunicación?

Se proyecta que el mercado de dispositivos semiconductores de APAC en la industria de la comunicación registre una CAGR del 8 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de dispositivos semiconductores de APAC en la industria de la comunicación?

Samsung Electronics Co. Ltd, Intel Corporation, NXP Semiconductors NV, Infineon Technologies AG, STMicroelectronics NV son las principales empresas que operan en el mercado de dispositivos semiconductores de APAC en la industria de la comunicación.

¿Qué años cubre este mercado de dispositivos semiconductores de APAC en la industria de la comunicación?

El informe cubre el tamaño histórico del mercado del mercado de dispositivos semiconductores de APAC en la industria de la comunicación durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de dispositivos semiconductores de APAC en la industria de la comunicación para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los dispositivos semiconductores en la industria de la comunicación de APAC de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la industria de la comunicación incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.