Análisis de mercado de sistemas militares electroópticos e infrarrojos basados en aire

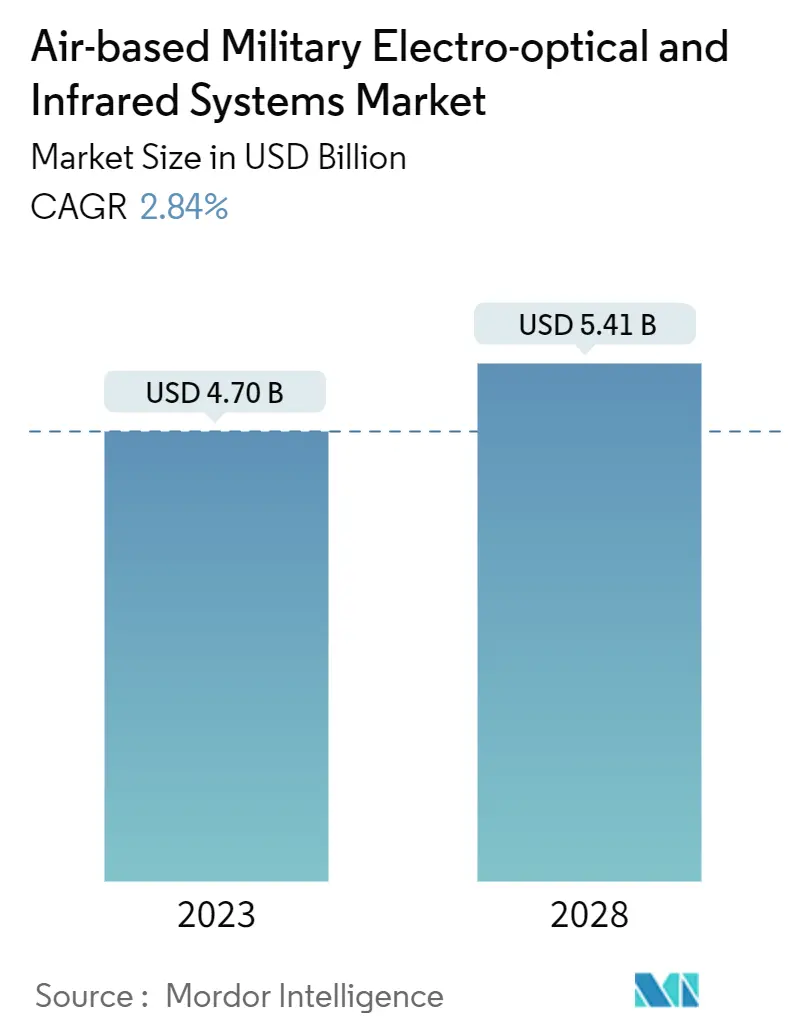

El tamaño del mercado de sistemas militares electroópticos e infrarrojos basados en el aire se estima en 4,70 mil millones de dólares en 2023, y se espera que alcance los 5,41 mil millones de dólares en 2028, creciendo a una tasa compuesta anual del 2,84% durante el período previsto (2023-2028).

Se espera que los sistemas militares electroópticos e infrarrojos aéreos crezcan de manera constante en el mercado global, a medida que los países buscan mejorar sus capacidades aéreas de inteligencia, vigilancia y reconocimiento (ISR).

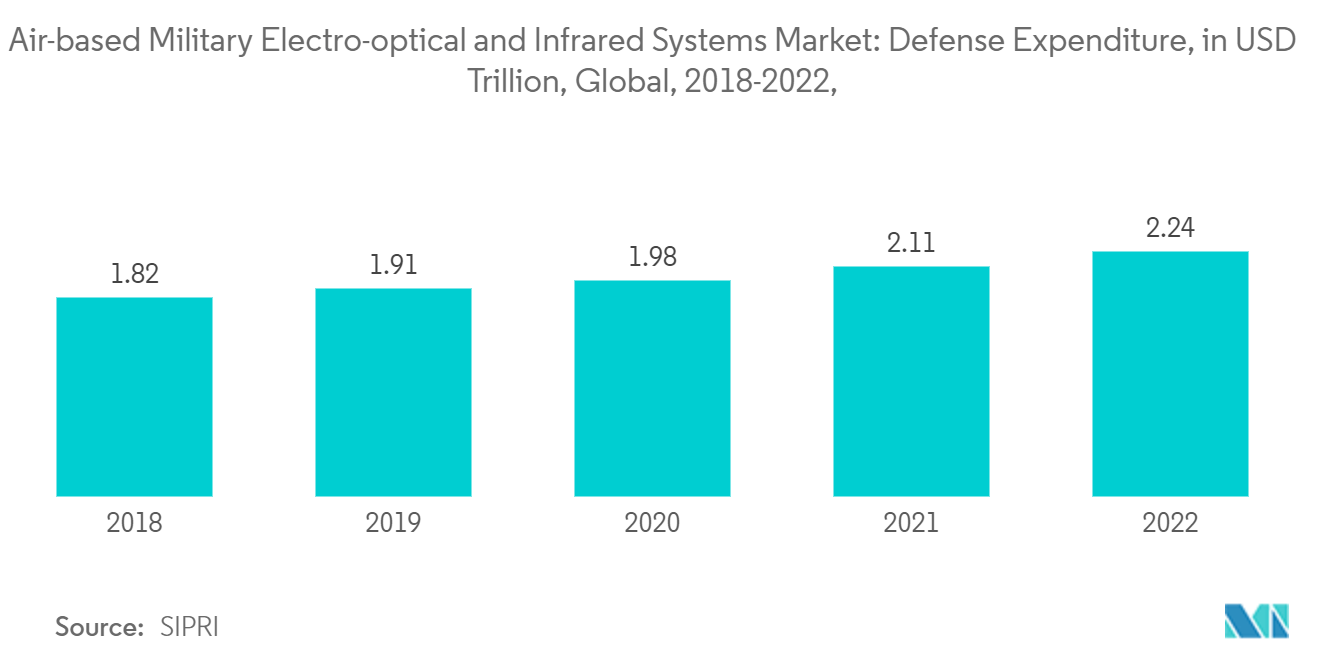

Algunos de los factores clave que impulsan el crecimiento del mercado son los crecientes gastos de defensa de varias naciones, la creciente amenaza del terrorismo y los conflictos fronterizos, el desarrollo de plataformas aéreas de nueva generación y el avance de las tecnologías de sensores. Sin embargo, el mercado también enfrenta algunos desafíos, como restricciones de diseño, limitaciones tecnológicas, riesgos en la cadena de suministro y recortes presupuestarios que pueden obstaculizar el crecimiento del mercado en algunos países, pero con la tasa de crecimiento actual, se espera que el mercado crezca positivamente. durante el período de pronóstico.

También se espera que el mercado sea testigo de varias oportunidades en el futuro, a medida que surjan nuevas tecnologías y aplicaciones, como el desarrollo de sensores de imágenes hiperespectrales que pueden capturar imágenes en una amplia gama de longitudes de onda y la adopción de estos sistemas para operaciones contra drones.

Tendencias del mercado de sistemas militares electroópticos e infrarrojos basados en aire

Se proyecta que el segmento hiperespectral mostrará el mayor crecimiento durante el período de pronóstico

La necesidad de sistemas electroópticos e infrarrojos avanzados en el aire es más que nunca debido al aumento de los conflictos, el terrorismo, los enfrentamientos fronterizos, etc. Se espera que el crecimiento de este segmento aumente debido al aumento del gasto militar y a los diversos esfuerzos de modernización por parte de grandes potencias mundiales. Por ejemplo, en 2022 el gasto militar mundial alcanzó los 2.240 mil millones de dólares, lo que representó un crecimiento del 6% con respecto al año 2021. Además, varios gobiernos y fabricantes de equipos originales de todo el mundo están invirtiendo en la adquisición y el desarrollo de aviones avanzados con sistemas de imágenes hiperespectrales para abordar las necesidades de vigilancia, reconocimiento y alerta temprana aerotransportada de sus fuerzas aéreas. Por ejemplo, en abril de 2023, RTX Corporation presentó su sistema de detección inteligente electroóptica de próxima generación llamado RAIVEN. El sistema RAIVEN utiliza inteligencia artificial, imágenes hiperespectrales y tecnologías de detección y alcance de luz para permitir a los pilotos militares detectar amenazas de forma más rápida y precisa.

Además, varias empresas están desarrollando actualmente tecnología avanzada de imágenes hiperespectrales para su uso en drones, específicamente para aplicaciones ISR. Esto se debe a que se considera que los drones son más sigilosos en comparación con los aviones militares para realizar misiones ISR con éxito. Por ejemplo, en marzo de 2023, la empresa australiana Arkeus presentó su radar óptico hiperespectral (HSOR), un sensor hiperespectral autónomo de área amplia en tiempo real para aplicaciones ISR que se utilizarán en drones y aviones tripulados. Esta tecnología fue desarrollada bajo un contrato del Departamento de Defensa australiano. Se espera que estos acontecimientos impulsen la demanda de este segmento durante el período previsto.

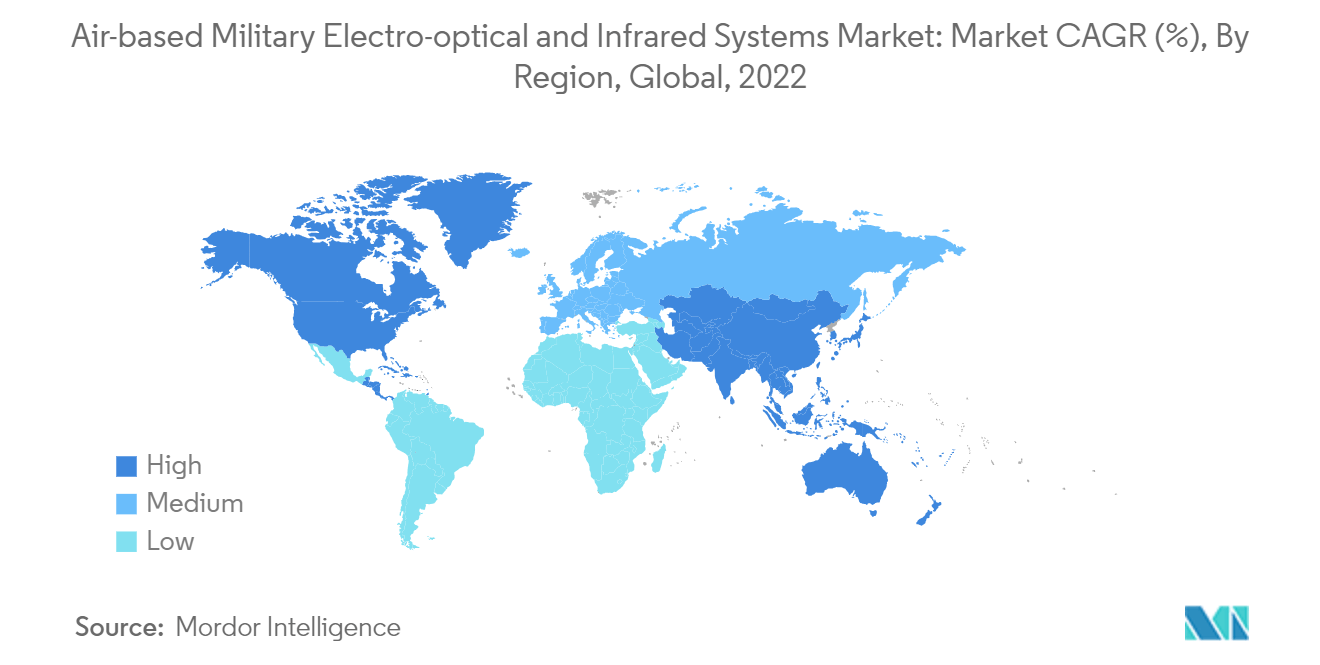

Asia-Pacífico exhibirá la mayor tasa de crecimiento durante el período de pronóstico

Asia-Pacífico está marcada por la presencia de países como China, Japón, Corea del Sur, India, etc. que cuentan con algunos de los mayores presupuestos de defensa del mundo. China y la India están aumentando significativamente su gasto en defensa para el desarrollo, mejora y modernización de sus flotas de aviones. Los enfrentamientos militares entre naciones vecinas, las tensiones en el Mar de China Meridional y las crecientes amenazas nucleares en la región han llevado a la creciente adquisición de sistemas aéreos por parte de varios países de Asia y el Pacífico. Por ejemplo, en noviembre de 2023, el Ministerio de Defensa de la India otorgó una aprobación inicial a proyectos de adquisición de defensa por valor de INR 2,23 lakh crore (USD 26 mil millones), incluida la adquisición de 97 aviones de combate ligeros Tejas y 156 helicópteros de combate Prachand. Se espera que la entrega de estos aviones comience en 2024. Además, estos países también están invirtiendo en el desarrollo de sistemas EO/IR avanzados para satisfacer la demanda impulsada por la guerra moderna. Por ejemplo, en febrero de 2023, Bharat Electronics Limited (BEL) mostró su carga útil óptica multisensor infrarrojo de onda corta (SWIR) REV III para el helicóptero ligero Dhruv Mk III en Aero India 2023. El Dhruv Mk III fue incluido en el ejército indio. a mediados de 2022. La carga útil óptica se puede utilizar para inteligencia electroóptica multiespectral, vigilancia, adquisición de objetivos y reconocimiento. De manera similar, en agosto de 2023, el gobierno de Estados Unidos acordó suministrar sistemas de búsqueda y seguimiento por infrarrojos para la flota de aviones F-16 Falcon Jets de Taiwán en el marco del acuerdo de Ventas Militares Extranjeras de 500 millones de dólares. Estos acontecimientos están impulsando el crecimiento del mercado de sistemas militares electroópticos e infrarrojos basados en el aire en la región de Asia y el Pacífico.

Descripción general de la industria de sistemas militares electroópticos e infrarrojos basados en el aire

El mercado de sistemas militares electroópticos e infrarrojos aéreos está semiconsolidado, ya que sólo unos pocos actores representan una cuota de mercado importante. Jugadores como Northrop Grumman Corporation, Leonardo SpA, Thales, Teledyne FLIR LLC y RTX Corporation dominan el mercado. Estos actores están invirtiendo fuertemente en I+D para desarrollar productos avanzados que ofrezcan un mejor conocimiento de la situación. El mercado también está siendo testigo de una gran innovación en tecnologías como la fusión de sensores y el alcance infrarrojo y de larga distancia. Por eso, varios actores del mercado compiten entre sí para ofrecer diversos productos y servicios a precios competitivos para satisfacer las diversas necesidades de sus clientes. Además, el desarrollo de productos avanzados puede ayudar a los actores a obtener contratos de actualización, modernización y ajuste de líneas de gobiernos y agencias de defensa, impulsando así su crecimiento durante el período de pronóstico.

Líderes del mercado de sistemas militares electroópticos e infrarrojos basados en el aire

Northrop Grumman Corporation

Teledyne FLIR LLC

RTX Corporation

Leonardo S.p.A.

Thales

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas militares electroópticos e infrarrojos basados en el aire

En junio de 2023, Leonardo DRS, Inc., una subsidiaria de Leonardo SpA, presentó su cardán de carga útil EO/IR multisensor estabilizado de próxima generación para sistemas de aeronaves no tripuladas pequeñas y medianas, aviones ligeros de ala fija y helicópteros.

En marzo de 2023, el Ministerio de Defensa Nacional rumano otorgó cuatro contratos a Elbit Systems Ltd. para proporcionar actualizaciones de aviones, así como conjuntos de guerra electrónica, cargas útiles de infrarrojos electroópticos (EOIR) y otros sistemas para los helicópteros IAR 300 del país.

Segmentación de la industria de sistemas militares electroópticos e infrarrojos basados en el aire

Los sistemas electroópticos e infrarrojos, también conocidos como sistemas EO/IR, cubren una amplia gama de tecnologías distintas basadas en objetivos y sus misiones. Estos sensores incluyen sensores tanto de espectro visible como de infrarrojos, por lo que los sistemas EO/IR brindan un conocimiento total de la situación tanto de día como de noche, incluso en condiciones de poca luz. Sus aplicaciones incluyen, entre otras, operaciones de seguridad, combate, patrullaje, vigilancia, reconocimiento y búsqueda y rescate.

El mercado de sistemas militares electroópticos e infrarrojos aéreos está segmentado por tecnología de imágenes y por geografía. Por tecnología de imágenes, el mercado se segmenta en multiespectral e hiperespectral. El informe también cubre los tamaños de mercado y las previsiones para los sistemas electroópticos e infrarrojos basados en aire en los principales países de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Multiespectral |

| Hiperespectral |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Rusia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América Latina | Brasil |

| México | |

| Resto de América Latina | |

| Medio Oriente y África | Israel |

| Arabia Saudita | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tecnología de imágenes | Multiespectral | |

| Hiperespectral | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América Latina | Brasil | |

| México | ||

| Resto de América Latina | ||

| Medio Oriente y África | Israel | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de Sistemas militares electroópticos e infrarrojos basados en aire

¿Qué tamaño tiene el mercado de Sistemas militares electroópticos e infrarrojos basados en el aire?

Se espera que el tamaño del mercado de sistemas militares electroópticos e infrarrojos basados en el aire alcance los 4,83 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 2,84% hasta alcanzar los 5,56 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Sistemas militares electroópticos e infrarrojos basados en aire?

En 2024, se espera que el tamaño del mercado de sistemas militares electroópticos e infrarrojos basados en el aire alcance los 4,83 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Sistemas militares electroópticos e infrarrojos basados en aire?

Northrop Grumman Corporation, Teledyne FLIR LLC, RTX Corporation, Leonardo S.p.A., Thales son las principales empresas que operan en el mercado de sistemas infrarrojos y electroópticos militares basados en el aire.

¿Cuál es la región de más rápido crecimiento en el mercado Sistemas militares electroópticos e infrarrojos basados en el aire?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de Sistemas militares electroópticos e infrarrojos basados en el aire?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sistemas electroópticos e infrarrojos militares basados en el aire.

¿Qué años cubre este mercado de Sistemas militares electroópticos e infrarrojos basados en aire y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sistemas militares electroópticos e infrarrojos basados en el aire se estimó en 4,69 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sistemas militares electroópticos e infrarrojos a base de aire durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas militares electroópticos e infrarrojos a base de aire durante años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sistemas militares electroópticos e infrarrojos basados en el aire

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de sistemas militares electroópticos e infrarrojos basados en el aire en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sistemas militares electroópticos e infrarrojos basados en el aire incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.