Tamaño y Participación del Mercado de Sistemas de Detención de Aeronaves

Análisis del Mercado de Sistemas de Detención de Aeronaves por Mordor Intelligence

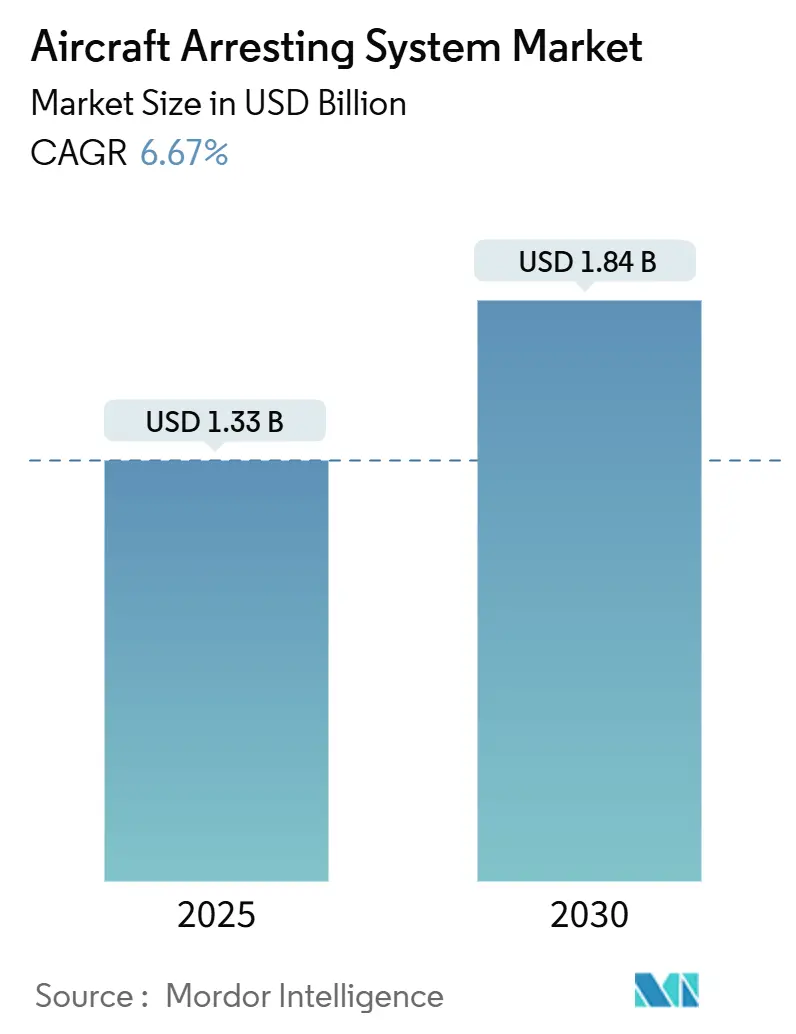

El tamaño del mercado de sistemas de detención de aeronaves está valorado en USD 1.33 mil millones en 2025 y se proyecta que aumente a USD 1.84 mil millones para 2030, avanzando a una TCAC de 6.67%. La demanda está impulsada por la expansión de flotas de cazas de quinta generación, la sólida modernización de portaaviones y la convergencia de regulaciones de seguridad globales que hacen obligatoria la mitigación de sobrepaso en muchos aeropuertos comerciales. La tecnología está cambiando de arrestadores hidráulicos a sistemas electromagnéticos, como lo demuestra el Equipo de Detención Avanzado de la Marina de EE.UU., que ha registrado más de 23,000 recuperaciones a bordo del CVN 78. Las plataformas basadas en tierra capturan los mayores ingresos, sin embargo, las aplicaciones basadas en el mar muestran el crecimiento más rápido mientras las armadas de Asia-Pacífico despliegan nuevos portaaviones. Los Sistemas de Detención de Materiales Diseñados (EMAS) se están acelerando en la aviación comercial porque la FAA exige instalaciones en aeropuertos que no pueden construir áreas de seguridad estándar. Las limitaciones de la cadena de suministro en aleaciones especiales y resortes introducen riesgo a corto plazo, pero las unidades de control digital que ofrecen mantenimiento predictivo compensan parte de esta resistencia a través de ahorros en costos del ciclo de vida.

Conclusiones Clave del Informe

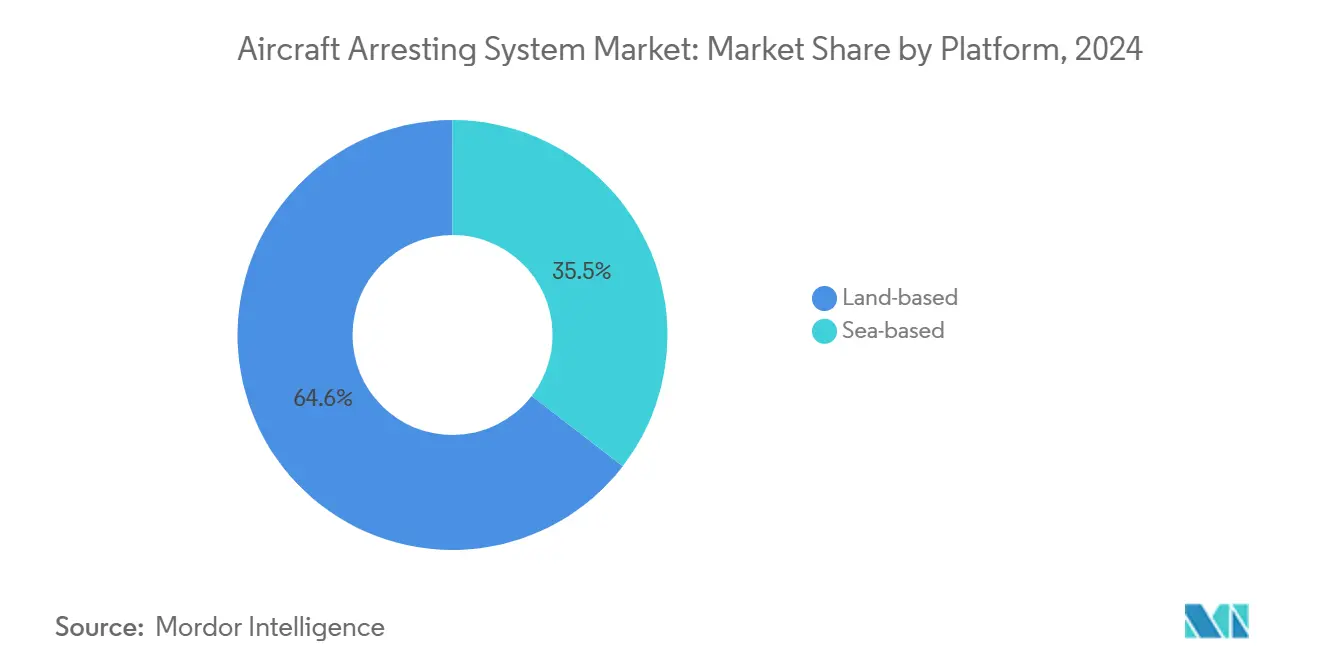

- Por plataforma, las instalaciones basadas en tierra mantuvieron el 64.55% de la participación del mercado de sistemas de detención de aeronaves en 2024, mientras que los sistemas basados en el mar están pronosticados para expandirse a una TCAC de 8.35% hasta 2030.

- Por tipo de tecnología, los sistemas de cable y carrete lideraron con una participación de ingresos de 37.24% en 2024; EMAS se proyecta que aumente a una TCAC de 9.24%.

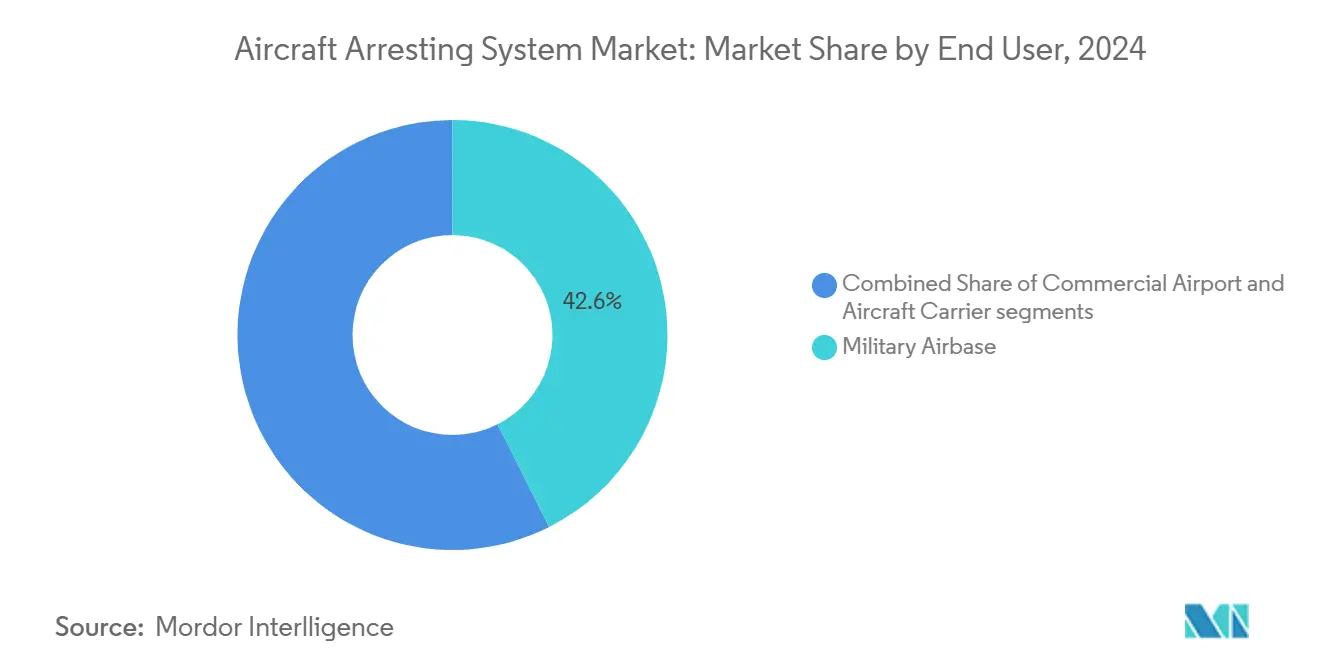

- Por usuario final, las bases aéreas militares representaron el 42.57% del tamaño del mercado de sistemas de detención de aeronaves en 2024, mientras que los portaaviones representan el segmento de crecimiento más rápido con una TCAC de 8.79%.

- Por componente, los absorbedores de energía capturaron una participación de 37.29% del tamaño del mercado de sistemas de detención de aeronaves en 2024; las unidades de control y monitoreo avanzan a una TCAC de 7.91%.

- Por instalación, las nuevas instalaciones representaron el 56.47% de los ingresos totales en 2024, pero las actividades de modernización están pronosticadas para crecer a una TCAC de 7.19%.

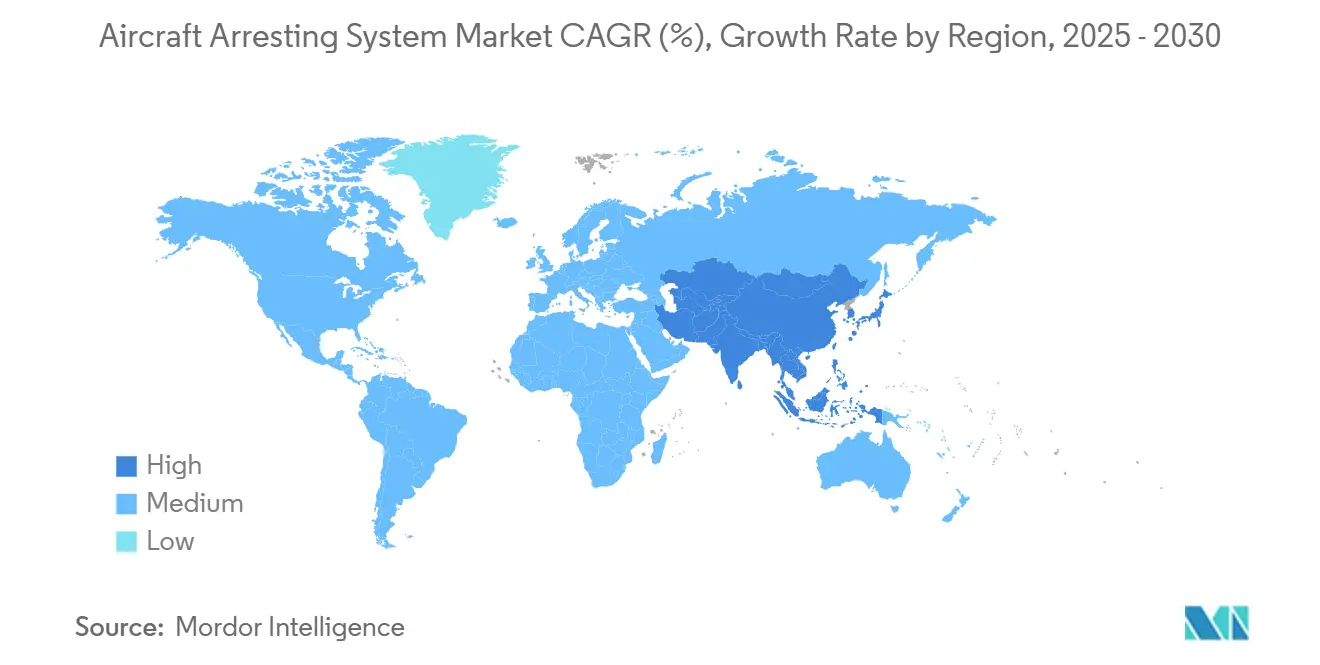

- Por geografía, América del Norte dominó el 40.45% de los ingresos de 2024 mientras que Asia-Pacífico está en camino hacia una TCAC de 8.25% hasta 2030.

Tendencias e Insights del Mercado Global de Sistemas de Detención de Aeronaves

Análisis del Impacto de los Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de flotas de aviones de combate de quinta generación | +1.2% | América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Crecimiento en operaciones de pistas cortas y aeródromos expedicionarios | +0.9% | Asia-Pacífico y Medio Oriente | Corto plazo (≤2 años) |

| Convergencia de regulaciones de seguridad globales hacia protección contra sobrepaso al final de pistas | +0.8% | América del Norte y UE, expandiéndose a Asia-Pacífico | Largo plazo (≥4 años) |

| Cambio tecnológico de sistemas hidráulicos a electromagnéticos y de fricción rotatoria | +1.1% | Global, liderado por programas navales en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Presiones de seguros y responsabilidad civil impulsando modernizaciones de aeropuertos civiles | +0.7% | Mercados desarrollados a nivel mundial | Largo plazo (≥4 años) |

| Aumento en despliegues mundiales de portaaviones y LHD/LHA | +0.6% | Asia-Pacífico con expansión al Medio Oriente y Europa | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Expansión de Flotas de Aviones de Combate de Quinta Generación

Las variantes F-35 imponen cargas sin precedentes en los ganchos de detención, promoviendo mejoras rápidas de materiales y rediseños de puntos de gancho para cumplir con los requisitos de vida de 15 acoplamientos. Las pruebas del F-35C embarcado revelaron desgaste temprano que forzó el reemplazo después de ciclos de un solo dígito, impulsando la innovación en aleaciones de alta resistencia. Los pesos de aproximación elevados, 18,000 lbs con carga completa, requieren mayor capacidad de absorbedor de energía, alimentando la adquisición de sistemas electromagnéticos capaces de modular la desaceleración con precisión. Las pruebas del Cuerpo de Marines con equipo M-31 en Twentynine Palms demostraron la flexibilidad de la aeronave para Operaciones de Base Avanzada Expedicionaria. El presupuesto de aviación de EE.UU. FY 2025 de USD 61.2 mil millones respalda las mejoras de aeronaves y de detención correspondientes.

Crecimiento en Operaciones de Pistas Cortas y Aeródromos Expedicionarios

La doctrina de operaciones distribuidas empuja los sistemas de detención hacia zonas austeras. El Sistema de Detención de Aeronaves Móvil (MAAS) de la Fuerza Aérea puede instalarse en grava o asfalto en dos horas por seis aviadores. Ejercicios como la Operación BEEFY validaron el despliegue del MAAS para F-16 bajo clima desafiante. El interés expedicionario se extiende a adaptar el Sistema de Lanzamiento de Aeronaves Electromagnético (EMALS) para bases costeras, ofreciendo flexibilidad similar a catapulta sin pistas de longitud completa. Estos despliegues amplían el mercado de sistemas de detención de aeronaves mientras las naciones endurecen las bases de operación dispersa.

Convergencia de Regulaciones de Seguridad Globales hacia Protección contra Sobrepaso al Final de Pistas

Las reglas de Canadá de 2022 exigen Áreas de Seguridad al Final de Pista de 150m en aeropuertos concurridos, permitiendo EMAS donde el terreno limita la expansión.[1]Gobierno de Canadá, "Regulaciones que Modifican las Regulaciones de Aviación Canadiense," gazette.gc.ca El Plan de Acción de Seguridad de Pistas Global de ICAO alinea a estados en desarrollo y avanzados en la mitigación de excursiones a través de materiales diseñados. La FAA ha comenzado a sondear la industria para EMAS de próxima generación mientras las primeras unidades se acercan al final de su vida útil de diseño, una señal de demanda continua. Tal armonización facilita la certificación transfronteriza y las economías de escala, expandiendo el mercado de sistemas de detención de aeronaves.

Cambio Tecnológico de Sistemas Hidráulicos a Electromagnéticos y de Fricción Rotatoria

El EMALS y Equipo de Detención Avanzado (AAG) de General Atomics superaron los 8,000 ciclos durante las pruebas posteriores a la entrega y resistieron las pruebas de choque, demostrando confiabilidad de combate.[2]General Atomics Electromagnetic Systems, "Rendimiento Exitoso de EMALS y AAG," ga.com Los arrestadores electromagnéticos reducen el recuento de piezas y las horas de mantenimiento, mientras ofrecen modulación de fuerza en tiempo real que reduce el estrés del fuselaje. La investigación en frenado por corrientes parásitas combina torque electromagnético con absorción hidráulica convencional para un control más fino, indicando un futuro híbrido. La cooperación internacional, como el grupo de trabajo EE.UU.-India sobre tecnología de portaaviones, amplía los horizontes de exportación.

Análisis del Impacto de las Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | |

|---|---|---|---|

| Alto gasto de capital inicial y ciclos de certificación prolongados | -1.4% | Global, con efecto pronunciado en mercados emergentes | Mediano plazo (2-4 años) |

| Dependencia de la cadena de suministro en aleaciones especiales y resortes de alto ciclo | -0.8% | Global, agudo en centros de manufactura de Asia-Pacífico | Corto plazo (≤2 años) |

| Prioridades de inversión competidoras: autofrenos y mejoras de superficie de pistas | -0.7% | América del Norte y UE, expandiéndose a aeropuertos comerciales globalmente | Largo plazo (≥ 4 años) |

| Estandarización limitada entre tipos de aeronaves | -0.5% | Global, con desafíos particulares en operaciones militares multi-plataforma | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto Gasto de Capital Inicial y Ciclos de Certificación Prolongados

La instalación completa de EMAS puede exceder USD 10 millones por extremo de pista, forzando a aeropuertos más pequeños a depender de subvenciones de la FAA que cubren hasta 95%, pero permanecen competitivas para asegurar. Los programas de defensa enfrentan cargas similares; los costos unitarios de AAG violaron los umbrales de adquisición después de cambios de diseño, subrayando la complejidad de certificación en nueva tecnología. Los sistemas propietarios limitan la competencia de proveedores, elevando los costos de adquisición y ciclo de vida, lo que restringe una adopción más amplia en la industria de sistemas de detención de aeronaves.

Dependencia de la Cadena de Suministro en Aleaciones Especiales y Resortes de Alto Ciclo

El equipo de detención depende de cables de alambre de alta resistencia y resortes de titanio, con proveedores limitados. El seguimiento de obsolescencia bajo el programa DMSMS de la Agencia de Logística de Defensa marca escaseces críticas que pueden inmovilizar sistemas. La fatiga por permanencia en frío en titanio amenaza la vida útil de componentes, espoleando intervalos de inspección más estrictos que elevan los costos de mantenimiento. Las interrupciones se propagan a través de horarios de producción, retrasando entregas y aumentando el perfil de riesgo para proyectos de expansión en el mercado de sistemas de detención de aeronaves.

Análisis de Segmentos

Por Plataforma: Los Sistemas Basados en el Mar Impulsan la Innovación

Las plataformas basadas en el mar están pronosticadas para crecer a una TCAC de 8.35%, cerrando la brecha con las instalaciones terrestres dominantes con una participación del mercado de sistemas de detención de aeronaves de 64.55% en 2024. La expansión de flota en Asia-Pacífico-incluyendo el Fujian de China y el CVX de Corea del Sur-requiere arrestadores electromagnéticos para manejar jets más pesados y futuros sistemas no tripulados. La colaboración EE.UU.-Francia en portaaviones de próxima generación señala migración tecnológica similar a Europa.

Los sistemas terrestres permanecen esenciales para operaciones dispersas. MAAS permite despliegue de dos horas en carreteras y tierra compacta, apoyando destacamentos de cazas sin infraestructura tradicional.[3]Fuerza Aérea de EE.UU., "Manual de Recuperación de Aeródromo-MAAS," e-publishing.af.mil Los aeropuertos comerciales adoptan EMAS, donde el terreno bloquea extensiones de pistas, con más de 500 instalaciones registradas para 2024. Ambas tendencias sostienen un mercado de sistemas de detención de aeronaves diversificado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Tecnología: El Sistema de Detención de Materiales Diseñados (EMAS) Interrumpe el Dominio Tradicional

Los ingresos del Sistema de Detención de Materiales Diseñados (EMAS) crecen a una TCAC de 9.24%, erosionando la participación de 37.24% mantenida por diseños de Cable y Carrete. Los estudios de la FAA sobre materiales de próxima generación anticipan ondas de reemplazo al final de la vida útil, abriendo espacio para bloques más ligeros y reciclables que mantienen características de aplastamiento. Las pruebas de elementos finitos de concreto permeable confirman su capacidad para desacelerar aeronaves rápidamente mientras simplifican el drenaje, demostrando futuras opciones bajas en carbono.

Cable y Carrete permanece atrincherado en bases heredadas debido a la compatibilidad de ganchos y menor costo de compra. Las unidades de fricción rotatoria ofrecen soluciones de término medio para aeropuertos regionales que necesitan rendimiento confiable sin complejidad electromagnética. Los diseños electromagnéticos aseguran el interés de aerolíneas insignia debido a mayores tasas de salidas y ciclos de mantenimiento simplificados, posicionándolos como el nivel premium en el mercado de sistemas de detención de aeronaves.

Por Usuario Final: Los Portaaviones Aceleran el Crecimiento

Los portaaviones están proyectados para escalar a una TCAC de 8.79%, sostenido por construcciones navales del Indo-Pacífico. El CVX de 45,000 toneladas de Corea del Sur pretende desplegar F-35B con potenciales mejoras STOBAR que demandan tecnología de detención avanzada. El diálogo EE.UU.-India sobre recuperación electromagnética amplía el grupo de exportación de la Marina de EE.UU.

Las bases aéreas militares, manteniendo 42.57% de los ingresos de 2024, invierten en equipo móvil que apoya el empleo de combate ágil. Los aeropuertos comerciales responden a la responsabilidad de excursión, con EMAS acreditado por 18 rescates exitosos protegiendo 419 ocupantes, Administración Federal de Aviación. Los estándares militares y civiles convergentes agilizan la certificación y refuerzan el tamaño del mercado de sistemas de detención de aeronaves.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Los Sistemas de Control Lideran la Innovación

Las unidades de control y monitoreo se expanden a una TCAC de 7.91% mientras los operadores cambian a plataformas de mantenimiento predictivo con sensores integrados. La investigación de recuperación de energía sostenible ilustra el potencial para cosechar energía de aterrizaje en energía de red, cubriendo aeronaves desde A319 hasta A380. Los absorbedores de energía permanecen fundamentales, representando 37.29% de los ingresos de 2024, sin embargo deben evolucionar para manejar cazas de quinta generación más pesados.

La durabilidad de ganchos y cables impulsa I+D en aleaciones de alambre avanzadas; los portaaviones militares están adoptando máquinas de prensado compactas para reparaciones de cables en el mar que una vez requirieron instalaciones costeras. Los sistemas mejorados de fundaciones y anclaje aceleran el despliegue de MAAS, subrayando el peso estratégico de la infraestructura en el mercado de sistemas de detención de aeronaves.

Por Instalación: Las Aplicaciones de Modernización Ganan Impulso

Las modernizaciones crecen a una TCAC de 7.19% mientras los sistemas envejecidos luchan con aeronaves más pesadas y regulaciones más estrictas. La mejora de Bélgica de absorbedores de fricción rotatoria a través de Curtiss-Wright ilustra la demanda europea de modernización sin reemplazo completo. La financiación de la FAA prioriza la seguridad en pistas existentes, manteniendo los presupuestos de modernización boyantes.

Las nuevas construcciones aún dominan, representando 56.47% de los ingresos de 2024. Las bases de campo verde de Asia-Pacífico especifican tecnología electromagnética desde el inicio, evitando híbridos heredados. La guía de retroceso rápido publicada en 2025 recorta la configuración de MAAS a dos horas, alineándose con la doctrina expedicionaria y apoyando adquisiciones frescas.

Análisis Geográfico

América del Norte retiene una participación de 40.45% del mercado de sistemas de detención de aeronaves, anclado por el programa AAG de la Marina de EE.UU. y un mandato de la FAA que ha entregado más de 500 extremos de pista EMAS. La regla de área de seguridad de 150 m de Canadá expande aún más la demanda civil, especialmente en aeropuertos sin salida al mar, mientras la colaboración de Curtiss-Wright en manejo de helicópteros construye nichos especializados. La partida de subvención aeroportuaria de USD 4.0 mil millones de la FAA para 2026 sostiene flujos de capital en infraestructura de seguridad.

Asia-Pacífico es la región de expansión más rápida, con una TCAC de 8.25%, impulsado por la flota multi-portaaviones de China y la colaboración de India en recuperación electromagnética de próxima generación. El programa CVX de Corea del Sur subraya el apetito de la región por soluciones avanzadas. El Grupo de Trabajo de Diseño de Aeródromos Asia-Pacífico de ICAO ha codificado la seguridad al final de pistas, asegurando demanda constante de aviación civil.

Europa mantiene crecimiento incremental impulsado por estandarización de OTAN. Las mejoras francesas y belgas refuerzan una base de proveedores compartida, facilitando logística para operaciones desplegadas, Air Force Technology. Los mercados emergentes en África adoptan la guía de ICAO; el plan de seguridad de Sierra Leona especifica sistemas de detención donde el terreno previene áreas de seguridad más amplias. El Medio Oriente aprovecha los canales de ventas militares extranjeras de EE.UU. y Europa para equipo de portaaviones y terrestres, diversificando el mercado global de sistemas de detención de aeronaves.

Panorama Competitivo

La concentración del mercado es moderada. General Atomics domina los sistemas electromagnéticos navales, ganando un contrato de USD 1.19 mil millones para EMALS y AAG en el USS Doris Miller. Curtiss-Wright mantiene posiciones fuertes en instalaciones de fricción rotatoria y sistemas móviles, asegurando recientemente mejoras belgas y francesas.

Runway Safe es el único proveedor de EMAS aprobado por la FAA en el segmento civil, dándole un cuasi-monopolio en proyectos comerciales de EE.UU. La empresa invierte en espumas alternativas para extender la vida del producto, aunque las próximas consultas de la FAA sobre nuevos materiales pueden atraer retadores. Los datos de patentes muestran registros en aumento en conceptos de barrera de choque para aeronaves no tripuladas, un indicador de que nuevos participantes ven aberturas en la industria de sistemas de detención de aeronaves.

Estratégicamente, los proveedores agrupan monitoreo digital con hardware para cimentar contratos de servicio a largo plazo. La colaboración de General Atomics y Hanwha de 2025 en aeronaves no tripuladas Gray Eagle STOL revela una vista de ecosistema que empareja diseño de plataforma con soluciones de detención personalizadas. Tal integración vertical podría cambiar el equilibrio competitivo mientras el mercado de sistemas de detención de aeronaves evoluciona hacia garantías de rendimiento basadas en datos.

Líderes de la Industria de Sistemas de Detención de Aeronaves

-

General Atomics

-

Safran SA

-

Sojitz Aerospace Corporation

-

MacTaggart, Scott and Company Limited

-

QinetiQ Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril de 2025: RAF Fairford instaló su primer Sistema de Detención de Aeronaves Móvil (MAAS) para el ejercicio Ramstein Flag 2025. El 435º Escuadrón de Construcción y Entrenamiento completó la instalación para permitir procedimientos de aterrizaje seguro para aeronaves de caza durante emergencias.

- Septiembre de 2024: Curtiss-Wright Corporation aseguró un contrato multi-anual de USD 26 millones de la Fuerza Aérea Belga para modernizar sistemas de detención de aeronaves. Bajo el acuerdo, la empresa suministrará nuevos sistemas de cable y proporcionará servicios integrales llave en mano a través de tres bases aéreas. El contrato anticipa la entrega del F-35 de Bélgica e incluye repuestos, reparaciones y revisiones para apoyar fases de despegue y aterrizaje de emergencia mientras fortalece las operaciones de vuelo militar de la Fuerza Aérea Belga.

Alcance del Informe del Mercado Global de Sistemas de Detención de Aeronaves

Un sistema de detención de aeronaves se refiere a todos los componentes típicamente utilizados para detener una aeronave absorbiendo su momento durante un aterrizaje normal, un aterrizaje de emergencia, o un despegue abortado.

El mercado de sistemas de detención de aeronaves está segmentado por plataforma y geografía. Por plataforma, el mercado está segmentado en basado en el mar y basado en tierra. La plataforma basada en el mar incluye los sistemas utilizados en portaaviones, y la plataforma basada en tierra incluye los sistemas utilizados en aeropuertos comerciales y bases militares. El informe también cubre los tamaños de mercado y pronósticos para el mercado de sistemas de detención de aeronaves a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Basado en el mar |

| Basado en tierra |

| Cable y Carrete |

| Barrera de Red |

| Sistema de Detención de Materiales Diseñados (EMAS) |

| Fricción Rotatoria/Hidráulico |

| Electromagnético/Magnético |

| Base Aérea Militar |

| Aeropuerto Comercial |

| Portaaviones |

| Absorbedor de Energía |

| Gancho y Cable |

| Estructura de Soporte y Fundaciones |

| Unidad de Control y Monitoreo |

| Nueva Instalación |

| Modernización |

| América del Norte | Estados Unidos | |

| Canadá | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Plataforma | Basado en el mar | ||

| Basado en tierra | |||

| Por Tipo de Tecnología | Cable y Carrete | ||

| Barrera de Red | |||

| Sistema de Detención de Materiales Diseñados (EMAS) | |||

| Fricción Rotatoria/Hidráulico | |||

| Electromagnético/Magnético | |||

| Por Usuario Final | Base Aérea Militar | ||

| Aeropuerto Comercial | |||

| Portaaviones | |||

| Por Componente | Absorbedor de Energía | ||

| Gancho y Cable | |||

| Estructura de Soporte y Fundaciones | |||

| Unidad de Control y Monitoreo | |||

| Por Instalación | Nueva Instalación | ||

| Modernización | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sistemas de detención de aeronaves?

El mercado está valorado en USD 1.33 mil millones en 2025 y se pronostica que alcance USD 1.84 mil millones para 2030, presenciando una TCAC de 6.67%.

¿Qué segmento de plataforma se está expandiendo más rápido?

Los sistemas basados en el mar a bordo de portaaviones están proyectados para crecer a una TCAC de 8.35% hasta 2030 debido a la extensa modernización de portaaviones en Asia-Pacífico.

¿Por qué los Sistemas de Detención de Materiales Diseñados (EMAS) están ganando tracción?

El crecimiento de EMAS a una TCAC de 9.24% está impulsado por mandatos de la FAA e ICAO que requieren protección contra sobrepaso al final de pistas donde no se pueden construir áreas de seguridad estándar.

¿Cómo influyen los cazas de quinta generación en el diseño de equipos de detención?

Las variantes F-35 imponen cargas de aterrizaje más altas y necesidades de compatibilidad electromagnética, acelerando I+D en ganchos duraderos y absorbedores de energía.

¿Qué limita la adopción más amplia de sistemas de detención avanzados?

El alto costo de capital y los ciclos de certificación prolongados, especialmente para sistemas electromagnéticos, permanecen como barreras primarias, particularmente en mercados emergentes.

¿Qué región se espera que vea el crecimiento de demanda más rápido?

Asia-Pacífico lidera con una TCAC de 8.25% hasta 2030 mientras China, India y Corea del Sur invierten en nuevos portaaviones e infraestructura costera de apoyo.

Última actualización de la página el: