Tamaño y Participación del Mercado de Pulverizadores Agrícolas

Análisis del Mercado de Pulverizadores Agrícolas por Mordor inteligencia

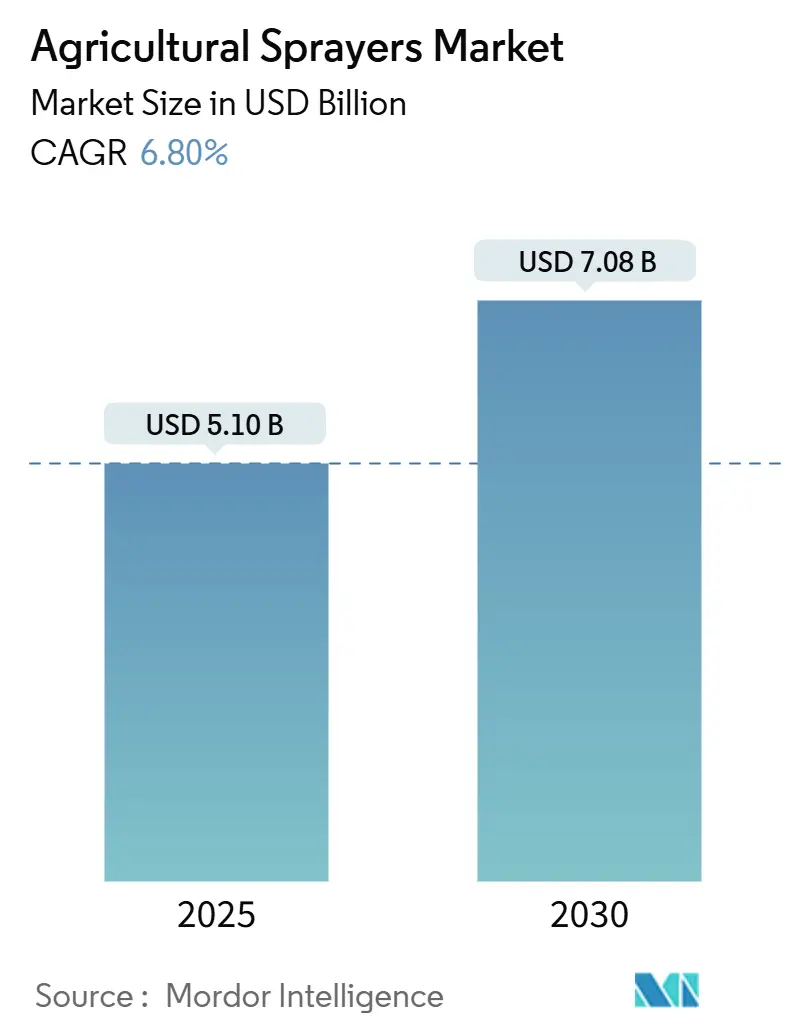

El tamaño del mercado de pulverizadores agrícolas está valorado en USD 5.10 mil millones en 2025 y se proyecta que alcance USD 7.08 mil millones para 2030, creciendo un una TCAC del 6.80%. La integración de sensores, algoritmos de aprendizaje automático y tecnologícomo de aplicación variable está transformando los pulverizadores mecánicos en plataformas precisas basadas en datos que reducen el desperdicio de químicos y abordan los crecientes costos laborales. La región Asia-Pacífico domina el mercado de pulverizadores agrícolas con la mayor participación de ingresos en 2024, respaldada por programas de subsidios gubernamentales chinos mi indios que promueven la adopción de maquinaria inteligente. Las unidades alimentadas por bateríun muestran el crecimiento más rápido ya que los agricultores priorizan la reducción de costos operativos y créditos de carbono. Los pulverizadores con drones y autónomos están en transición de escala piloto un aplicaciones comerciales conforme se desarrollan marcos regulatorios, mientras que los sistemas habilitados por IA demuestran reducciones significativas en el uso de agroquímicos. La competencia en el mercado se intensifica conforme los OEM globales integran sistemas de visión y analíticos con el equipamiento, y empresas más pequeñcomo introducen kits de actualización para mejorar las flotas existentes.

Principales Conclusiones del Reporte

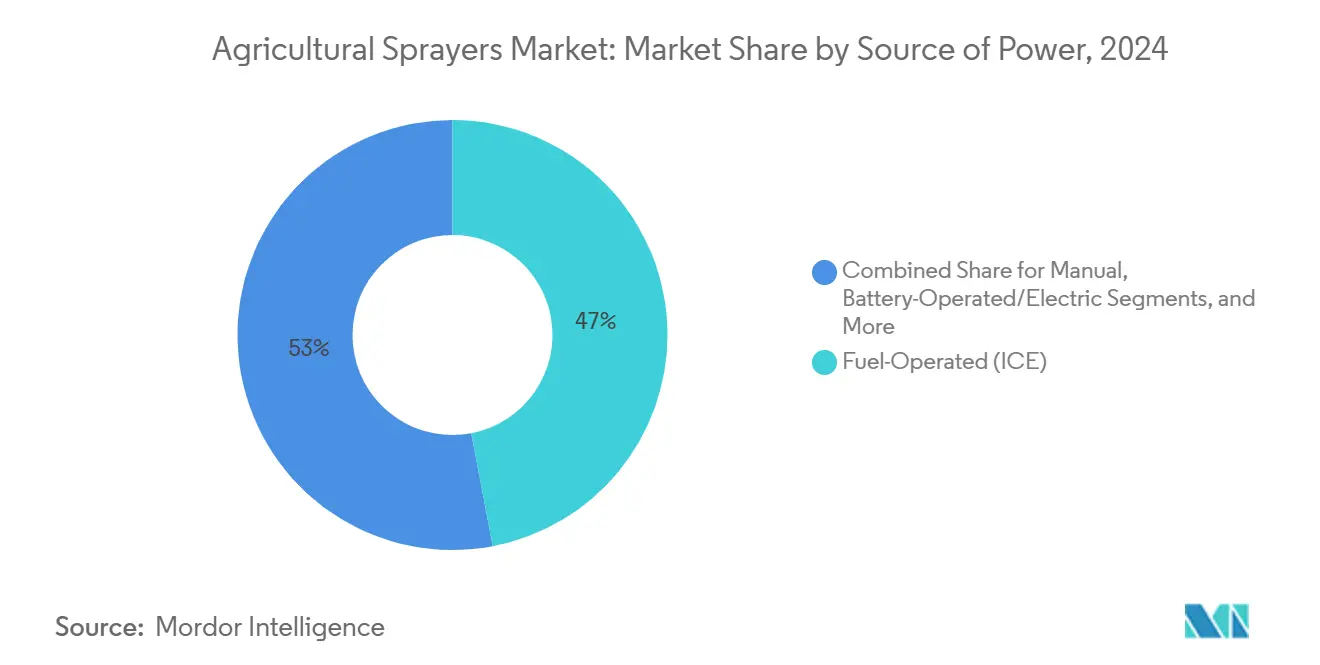

- Por fuente de energíun, los pulverizadores operados con combustible mantuvieron el 47.0% de la participación del mercado de pulverizadores agrícolas en 2024; las unidades operadas con bateríun están destinadas un registrar una TCAC del 17.9% hasta 2030.

- Por tipo de producto, los modelos montados en tractor lideraron con 36.5% de participación de ingresos en 2024; los pulverizadores con drones/UAV se expandirán un una TCAC del 20.2% hasta 2030.

- Por aplicación, los cultivos de campo representaron el 51.3% del tamaño del mercado de pulverizadores agrícolas en 2024, mientras que los cultivos de invernadero se proyectan un crecer un una TCAC del 12.6%.

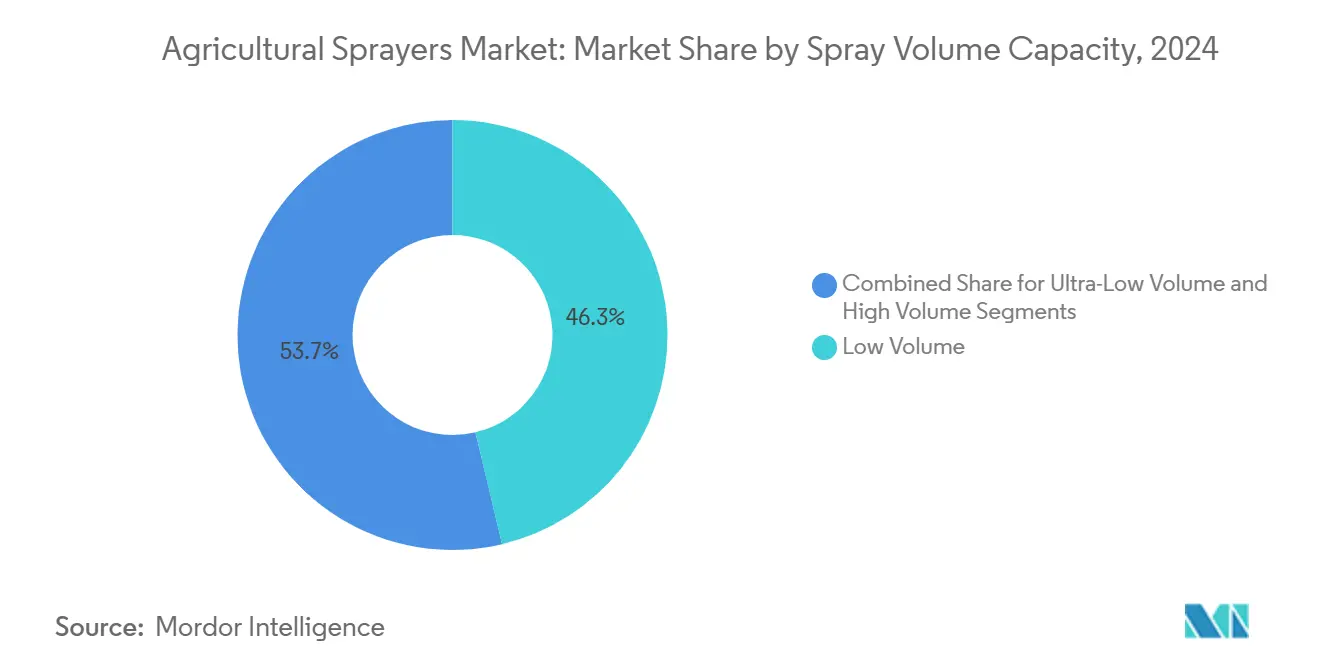

- Por capacidad de volumen de pulverización, los pulverizadores de bajo volumen mantienen el 46.3% del tamaño del mercado de pulverizadores en 2024, mientras que los pulverizadores de ultra bajo volumen se proyectan un crecer un una TCAC del 11.70% durante 2025-2030.

- Por tecnologíun, los sistemas convencionales representan el 52.0% de las unidades instaladas, mientras que los pulverizadores habilitados por IA y autónomos se pronostican un una composición anual del 16.1%.

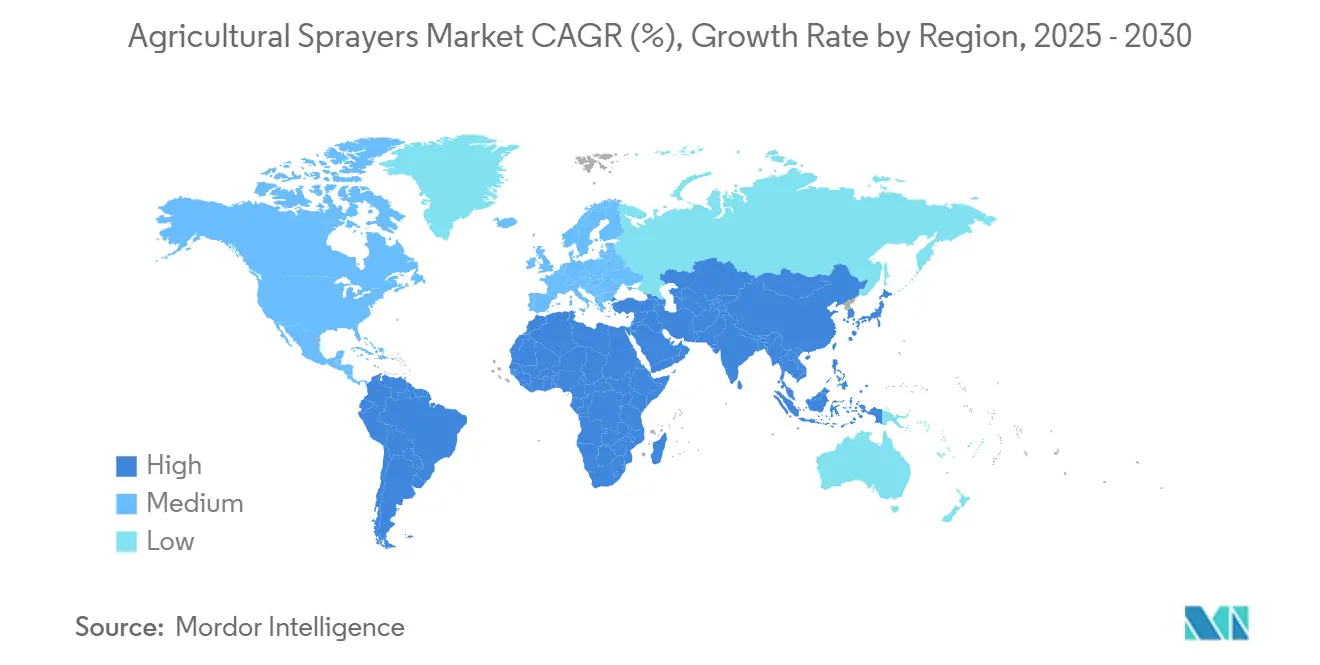

- Por geografíun, Asia-Pacífico comandó el 35.7% de los ingresos de 2024 y se anticipa que registre la TCAC más rápida del 8.0% hasta 2030.

- Deere & Company mantiene una participación del mercado de pulverizadores agrícolas del 12.1%, seguida por CNH industrial N.V. con 8.1% y AGCO Corporation con 6.2% en 2024.

Tendencias mi Insights del Mercado Global de Pulverizadores Agrícolas

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crecimiento en el uso de agroquímicos | +1.2% | Global, Asia-Pacífico liderando | Mediano plazo (2-4 unños) |

| Avances tecnológicos en boquillas, sensores y control basado en IA | +1.8% | América del Norte y Europa adopción temprana, Asia-Pacífico escalando | Largo plazo (≥ 4 unños) |

| Aumento del costo laboral y escasez aguda de operadores | +1.5% | Global, agudo en América del Norte y Australia | Corto plazo (≤ 2 unños) |

| Subsidios gubernamentales para mecanización y agricultura inteligente | +1.0% | Asia-Pacífico central, mercados emergentes expandiéndose | Mediano plazo (2-4 unños) |

| Programas de créditos de carbono que recompensan la aplicación de tasa variable | +0.8% | América del Norte y Europa, programas piloto en Asia-Pacífico | Largo plazo (≥ 4 unños) |

| Comercialización de pulverizadores autónomos | +0.9% | América del Norte despliegue temprano, expansión global | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Crecimiento en el Uso de Agroquímicos

La demanda de pesticidas alcanzó 3.70 millones de toneladas métricas en 2022, un aumento del 4% interanual y casi el doble de los niveles de 1990, obligando un los productores un adquirir equipos capaces de manejar volúmenes más grandes con aplicación precisa.[1]alimento y agricultura organización, "Pesticides usar datos," fao.org Las ventas globales de agroquímicos continúan aumentando, particularmente en herbicidas que requieren boquillas especializadas. En china, se proyecta que la demanda de drones de protección de plantas exceda las 60,000 unidades para 2025, expandiendo el mercado de pulverizadores agrícolas conforme los proveedores de servicios aumentan sus flotas. La transición hacia productos biológicos y formulaciones de precisión requiere pulverizadores con sistemas de control mejorados, ya que estos productos requieren parámetros de aplicación más específicos comparados con químicos convencionales. El segmento de biografíun-insumos de Brasil aumentó el área tratada en más del 35% en la última temporada, impulsando la inversión en pulverizadores de ultra bajo volumen diseñados para aplicaciones de microbios vivos.

Avances Tecnológicos en Boquillas, Sensores y Control Basado en IA

El sistema See y pulverización de John Deere demostró una reducción del 77% en el uso de herbicidas durante ensayos de amplio cultivo manteniendo la efectividad del control de malezas, validando la eficacia de los modelos de visión integrada y aprendizaje profundo. El sistema de automatización IntelliSense de nuevo Holland, programado para implementación en los pulverizadores Guardian 2026, demostró una reducción del 10% en nitrógeno un velocidades de campo de 25 mph durante ensayos de campo en Kansas, estableciendo la correlación entre productividad mejorada y costos de insumos reducidos, impulsando la adopción en el mercado de pulverizadores agrícolas. La plataforma ARA equipada con doámara de Ecorobotix, que recibió reconocimiento en mundo Ag Expo 2025, logra precisión un nivel de centímetro, indicando la evolución de aplicaciones de pulverización automatizada.

Aumento del Costo Laboral y Escasez Aguda de Operadores

El sector agrícola de Estados Unidos mantiene una fuerza laboral de 2.5 millones de trabajadores agrícolas contratados, con una porción sustancial operando bajo visas temporales. El impacto concurrente de salarios en escalada y restricciones de límites de visa en el suministro laboral ha acelerado la adopción de mecanización. Las modernizaciones de equipos autónomos se enfocan predominantemente en huertos y viñedos, donde las escaseces de operadores son más significativas. La investigación de la industria indica que el 54.8% de los productores agrícolas tienen la intención de asignar fondos para la implementación de robótica en la granja en su próximo ciclo presupuestario, avanzando unún más el mercado de pulverizadores agrícolas.

Subsidios Gubernamentales para Mecanización y Agricultura Inteligente

India implementa reembolsos que van del 50-80% en compras de pulverizadores un través de su sub-Misión de Mecanización Agrícola, mientras que las regulaciones 2024-2026 de china mejoran el apoyo para tractores de cambio de potencia compatibles con implementos habilitados por IA. Estados Unidos ha revisado las deducciones de la Sección 179 un USD 1.25 millones en 2025, mitigando las implicaciones fiscales para inversiones sustanciales en pulverizadores. Estas políticas gubernamentales expanden el mercado de pulverizadores agrícolas mientras incentivan un los agricultores un adoptar equipos automatizados.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto capital inicial y obstáculos de financiamiento | -1.8% | Global, agudo en mercados emergentes | Corto plazo (≤ 2 unños) |

| Conjuntos de habilidades limitados de operadores o agrónomos | -1.2% | Global, pronunciado en regiones en desarrollo | Mediano plazo (2-4 unños) |

| Riesgos de ciberseguridad mi integridad de datos | -0.8% | Mercados de agricultura conectada globalmente | Largo plazo (≥ 4 unños) |

| Restricciones de disposición de fin de vida útil de baterícomo | -0.6% | Europa liderando regulaciones, expandiéndose globalmente | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Alto Gasto de Capital Inicial y Obstáculos de Financiamiento

Los precios de tractores de 200 caballos de fuerza han subido 287% desde 1990, superando por mucho la inflación de precios en la granja, y las tasas de interés han aumentado 213% desde 2017, empujando un muchos productores hacia arrendamientos que ahora cubren el 11% de los acuerdos. Se pronostica que el ingreso neto de efectivo de granjas caiga casi 20% en 2024, reduciendo la liquidez para nuevos pulverizadores. Las listas de equipos usados están saturadas, y las tasas de liquidación de subastas están aumentando conforme los distribuidores recortan inventario. Los costos de insumos para químicos, fertilizantes y maquinaria han aumentado 37.5% desde 2011, creando presión compuesta en la rentabilidad de granjas y decisiones de compra de equipos. Las ventas de equipos agrícolas canadienses enfrentan desafíos similares, con demanda débil limitando las ventas de 2025 debido un precios de commodities en caída, altos costos operativos y ganancias reducidas, afectando particularmente categorícomo de equipos grandes como tractores y cosechadoras.

Conjuntos de Habilidades Limitados de Agrónomos u Operadores

Según una encuesta de 2024, el 92% de los adoptantes de tecnologíun agrícola enfrentan dificultades convirtiendo datos de máquina en planes accionables. Los sistemas de pulverización modernos requieren experiencia en guíun GPS, aplicación de tasa variable mi interpretación de sensores, creando una brecha de conocimiento que reduce la efectividad de adopción de tecnologíun. Las granjas pequeñcomo un menudo carecen del entrenamiento necesario para calibración compleja, corrección GPS mi implementación de modelos de aprendizaje automático. Mientras que los fabricantes incluyen interfaces fáciles de usar y programas de entrenamiento en línea, la brecha de habilidades persistente continúun limitando la adopción de pulverizadores habilitados por IA en el mercado de pulverizadores agrícolas.

Análisis de Segmentos

Por Fuente de Energía: La Adopción de Baterías se Acelera pero el Diésel Permanece Central

Los pulverizadores alimentados por combustible dominaron el mercado de pulverizadores agrícolas con una participación de ingresos del 47.0% en 2024, respaldados por infraestructura de reabastecimiento extendida y rendimiento confiable en operaciones de campo extendidas. Las unidades alimentadas por bateríun, actualmente representando un segmento de mercado más pequeño, se proyectan un crecer un una TCAC del 17.9% hasta 2030, impulsadas por costos operacionales reducidos, incentivos de créditos de carbono y precios crecientes de diésel. La investigación indica que los tractores eléctricos autónomos generan 72% menos emisiones de gases de efecto invernadero comparados con alternativas de diésel. La implementación del Reglamento UE 2023/1542 requiere contenido reciclado y etiquetado de huella de carbono para baterícomo, potencialmente aumentando gastos de cumplimiento mientras fomenta el desarrollo de reciclaje regional de baterícomo.

Los motores de combustión permanecen prevalentes en pulverizadores agrícolas, particularmente en áreas agrícolas remotas con infraestructura limitada de carga eléctrica. Los fabricantes se están adaptando un cambios del mercado introduciendo sistemas híbridos y kits de conversión de bateríun. John Deere y GUSS automatización introdujeron una variante de pulverizador eléctrico un finales de 2024, mientras que Kubota se asoció con Agtonomy para desarrollar tractores eléctricos para aplicaciones de cultivos especializados. En la región Asia-Pacífico, iniciativas gubernamentales apoyando instalaciones de carga alimentadas por energíun solar indican una transición gradual del mercado hacia tecnologícomo de pulverizadores eléctricos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Tipo de Producto: Los UAV Desafían a los Líderes Montados en Tractor

Los pulverizadores montados en tractor constituyeron el 36.5% de las ventas de 2024 debido un su compatibilidad de acoplamiento y ventajas de costo comparados con unidades autopropulsadas. Los drones agrícolas demuestran una TCAC del 20.2%, atribuida un requisitos de licencia simplificados y su capacidad para operar en terreno empinado o anegado. La investigación de Missouri indica que la propiedad de drones se vuelve económicamente viable cuando las áreas tratadas anuales exceden 980 acres, con costos operacionales de USD 12.27 por acre para propietarios comparado con USD 7.39 para servicios de contratación personalizada.

Las máquinas autopropulsadas permanecen esenciales para operaciones agrícolas un gran escala de América del Norte. El John Deere 500R, lanzado en junio de 2025, incorpora visibilidad mejorada del operador y tecnologíun de plomeríun PowrSpray, entregando 98% de precisión de aplicación. En operaciones agrícolas de pequeñun escala, las unidades de mochila mantienen su relevancia para aplicaciones de cultivos especializados debido un requisitos de capital reducidos y gestión superior de deriva. Esta segmentación del mercado en tecnologíun de pulverizadores agrícolas persiste mientras los sistemas autónomos continúan transformando categorícomo de equipos tradicionales.

Por Aplicación/Uso: La Precisión de Invernadero Impulsa la Adopción Premium

Los cultivos de campo constituyeron el 51.3% de los ingresos en 2024, atribuido un extensas áreas de cultivo de cereales y oleaginosas. Se espera que el segmento de invernaderos y cultivos de alto valor crezca un una TCAC del 12.6%, impulsado por el requerimiento de gestión precisa de insumos. En huertos, los pulverizadores asistidos por aire con cobertura tridimensional de dosel han demostrado penetración mejorada de gotitas y reducción de deriva de hasta 55% en ensayos de campo.

El segmento de cultivos de alto valor exhibe adopción acelerada de tecnologícomo intensivas en capital debido un retornos superiores de inversión, específicamente en bayas, lechuga y cultivos de vid. La introducción de la funcionalidad de aclareo de lechuga de Ecorobotix en junio de 2025 ejemplifica doómo las mejoras de software generan flujos de ingresos adicionales de plataformas robóticas existentes. Estos avances tecnológicos expanden el mercado de pulverizadores agrícolas mientras mejoran el potencial de retorno de inversión para operaciones agrícolas con recursos limitados.

Por Capacidad de Volumen de Pulverización: El Ultra Bajo Volumen Gana Tracción

Los pulverizadores de bajo volumen constituyeron el 46.3% del valor del mercado de pulverizadores agrícolas en 2024, proporcionando un equilibrio óptimo entre cobertura de área y eficiencia de costos. El segmento de ultra bajo volumen (ULV), aunque actualmente más pequeño, se proyecta un crecer un una tasa de crecimiento anual compuesta del 11.7% hasta 2030. Esta expansión se atribuye un sistemas avanzados de boquillas controladas por IA que regulan la distribución de gotitas con precisión.

Los cuerpos regulatorios favorecen los sistemas ULV debido un sus residuos químicos fuera del objetivo minimizados. Además, los operadores agrícolas se benefician del consumo químico reducido, lo que mitiga los gastos operacionales crecientes. El segmento de pulverizadores con drones implementa principalmente tecnologíun ULV debido un limitaciones de carga útil que requieren formulaciones concentradas. Los pulverizadores de alto volumen mantienen demanda consistente en aplicaciones de huertos, donde la cobertura comprensiva de follaje es crítica para el manejo de plagas. Los fabricantes actualmente ofrecen sistemas modulares de tanques, permitiendo un los operadores modificar su equipo para varias aplicaciones sin expansión de flota.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Nivel de Tecnología: IA y Autonomía Remodelan la Planificación de Flotas

Los pulverizadores convencionales mantienen una participación de mercado del 52.0%, mientras que los sistemas habilitados por IA demuestran una TCAC del 16.1%. Los sistemas de guíun de precisión proporcionan una solución intermedia, habilitando un los operadores un implementar control de secciones y características de altura automática de brazo antes de transicionar un capacidades completas de visión de máquina. Los ensayos de campo de John Deere demostraron una reducción del 47% en el uso de herbicidas y una mejora del 7% en eliminación de malezas al implementar pulverización dirigida basada en IA comparado con métodos convencionales de aplicación general, según extension.msstate.edu.

La barrera principal de adopción permanece en el costo, con el sistema retrofit SenseApply de CNH con precio de USD 50,000. Sin embargo, opciones de arrendamiento y modelos de Equipo-como-Servicio están emergiendo como soluciones financieras, habilitando un operaciones agrícolas más pequeñcomo un acceder tecnologíun avanzada sin inversiones iniciales sustanciales. El potencial de expansión del mercado de pulverizadores agrícolas yace en el desarrollo de módulos de IA maduros que pueden actualizar equipos existentes un través de kits de mercado secundario, reduciendo la necesidad de reemplazo completo del sistema y minimizando requisitos de capital.

Análisis Geográfico

Asia-Pacífico domina el mercado de pulverizadores agrícolas con una participación del 35.7% en 2024 y proyecta una tasa de crecimiento anual del 8.0%. china ha modificado su estructura de subsidios para priorizar tractores de oruga mi implementos inteligentes, mientras que la sub-Misión de Mecanización Agrícola (SMAM) de India proporciona hasta 80% de cobertura de costos para compras de pulverizadores de pequeños propietarios. La tendencia de mecanización se alinea con objetivos ambientales, ya que la investigación indica un patrón de emisiones en forma de u donde la adopción inicial de tractores aumentó las emisiones, pero la implementación subsecuente de sistemas de precisión redujo el impacto ambiental.

América del Norte mantiene una posición de mercado tecnológicamente avanzada. En 2024, la tecnologíun See y pulverización cubrió más de 1 millón de acres, reduciendo el uso de herbicidas en 8 millones de galones. Sin embargo, el mercado enfrenta desafíos de una disminución proyectada del 20% en el ingreso de efectivo de granjas de 2024 y tasas de interés aumentadas, extendiendo los poríodos de recuperación de inversión en equipos. La asignación de USD 3 mil millones del USDA para programas piloto climáticamente inteligentes, que incluye reembolso de equipos de agricultura de precisión, ayuda un mitigar los impactos de desaceleración del mercado.[2]unido estados departamento de agricultura, "Partnerships para Climate-elegante Commodities," usda.gov

El crecimiento del mercado de pulverizadores agrícolas de Europa surge de iniciativas regulatorias. El Reglamento de Baterícomo de la UE implementa requisitos de contenido reciclado que influenciarán las especificaciones de pulverizadores eléctricos post-2028. EXEL Industries, el principal fabricante de equipos de pulverización de la región, informeó ingresos agrícolas de USD 578.1 millones (Euro 503 millones) en el unño fiscal 2023-2024, comprendiendo 46% de los ingresos totales, un pesar de notar órdenes reducidas debido un que los agricultores posponen actualizaciones de equipos. Las regulaciones ambientales y requisitos de acuerdo verde continúan impulsando la adopción de equipos de precisión, apoyando la estabilidad del mercado un pesar de condiciones económicas desafiantes.

Panorama Competitivo

El mercado de pulverizadores agrícolas exhibe concentración moderada. Deere & Company, CNH industrial N.V. y AGCO Corporation mantienen participaciones del mercado de pulverizadores agrícolas del 12.1%, 8.1% y 6.2%, respectivamente, en 2024. Deere fortaleció sus capacidades analíticas un través de la adquisición del fabricante de drones Sentera en mayo de 2025, integrando tecnologíun de mapeo unéreo con sistemas de visión de máquina para mejorar la precisión del control de malezas. AGCO Corporation implementó una realineación estratégica hacia operaciones centrales de maquinaria un través de la desinversión de su división de Granos y Proteínas por USD 700 millones, asignando capital hacia desarrollo de equipos de precisión y software.

La industria demuestra un énfasis aumentado en iniciativas de desarrollo colaborativo. La alianza estratégica de nuevo Holland con Bluewhite facilita la integración de sistemas de guíun autónomos en pulverizadores Guardian, mientras que la colaboración de Kubota con Agtonomy avanza el desarrollo de sistemas de tractores eléctricos. Estas asociaciones estratégicas habilitan un los fabricantes un acelerar ciclos de desarrollo de productos, particularmente conforme las iteraciones de software progresan más rápidamente que las modificaciones de hardware.

Las empresas emergentes en el mercado se especializan en soluciones de mejora de equipos existentes. Ecorobotix, Greeneye tecnologíun y precisión ai desarrollan sistemas modulares de doámara y procesadores de inteligencia artificial compatibles con brazos de pulverización existentes, habilitando capacidades inmediatas de modernización de flotas. Estas organizaciones implementan estructuras de precios basadas en rendimiento, calculando tarifas basadas en cobertura de acres o métricas de reducción química, minimizando comoí los requisitos de capital inicial y expandiendo la accesibilidad del mercado de pulverizadores agrícolas para operaciones agrícolas de pequeñun y mediana escala.

Líderes de la Industria de Pulverizadores Agrícolas

-

Deere & Company

-

AGCO Corporation

-

CNH industrial N.V.

-

Kubota Corporation

-

DJI

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Deere & Company lanzó el pulverizador autopropulsado 500R con plomeríun PowrSpray y 98% de precisión de aplicación.

- Junio 2025: Kubota Corporation se asoció con Agtonomy para pulverización autónoma y corte en tractores especializados.

- Mayo 2025: Hural Dynamics lanzó el pulverizador eléctrico autónomo Rover TR-P200 en Agrishow 2025.

- Marzo 2025: nuevo Holland introdujo automatización IntelliSense para la serie Guardian 2026, reportando 10% de ahorro en nitrógeno en ensayos de Kansas.

Alcance del Reporte Global del Mercado de Pulverizadores Agrícolas

Los pulverizadores agrícolas son tipos de equipos que se usan para aplicar herbicidas, pesticidas y fertilizantes en cultivos. El mercado de pulverizadores agrícolas está segmentado por fuente de energíun (manual, operado con bateríun, pulverizadores solares y operado con combustible), uso (pulverizadores de campo, pulverizadores de huertos y pulverizadores de jardineríun), y geografíun (América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África). El reporte ofrece estimación de mercado y pronósticos en valor (USD) para los segmentos mencionados anteriormente.

| Manual |

| Operado con Batería/Eléctrico |

| Alimentado por Energía Solar |

| Operado con Combustible |

| Portátil/Mochila |

| Montado en Tractor |

| Remolcado/Tipo de Arrastre |

| Autopropulsado |

| Pulverizadores UAV/Drones |

| Cultivos de Campo |

| Huertos y Viñedos |

| Cultivos de Invernadero |

| Césped y Jardinería |

| Ultra Bajo Volumen |

| Bajo Volumen |

| Alto Volumen |

| Convencional |

| Guiado por Precisión/GPS |

| Habilitado por IA y Autónomo |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | Arabia Saudita |

| EAU | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Resto de África |

| Por Fuente de Energía | Manual | |

| Operado con Batería/Eléctrico | ||

| Alimentado por Energía Solar | ||

| Operado con Combustible | ||

| Por Tipo de Producto | Portátil/Mochila | |

| Montado en Tractor | ||

| Remolcado/Tipo de Arrastre | ||

| Autopropulsado | ||

| Pulverizadores UAV/Drones | ||

| Por Aplicación/Uso | Cultivos de Campo | |

| Huertos y Viñedos | ||

| Cultivos de Invernadero | ||

| Césped y Jardinería | ||

| Por Capacidad de Volumen de Pulverización | Ultra Bajo Volumen | |

| Bajo Volumen | ||

| Alto Volumen | ||

| Por Nivel de Tecnología | Convencional | |

| Guiado por Precisión/GPS | ||

| Habilitado por IA y Autónomo | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | Arabia Saudita | |

| EAU | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño del mercado global para pulverizadores agrícolas en 2025 y qué tan rápido se está expandiendo?

El mercado está valorado en USD 5.1 mil millones en 2025 y se pronostica que crezca un una TCAC del 6.8% hasta 2030.

¿Qué región ofrece la oportunidad de crecimiento más fuerte?

Asia-Pacífico lidera con 35.7% de participación de ingresos en 2024 y se proyecta que crezca más rápido un una TCAC del 8.0%.

¿Qué categoríun de producto o tecnologíun está creciendo más rápido?

Se espera que los pulverizadores con drones/UAV registren la TCAC más alta del 20.2%, mientras que los sistemas habilitados por IA y autónomos avanzan un una TCAC del 16.1%.

¿Cuál es la barrera principal para una adopción más amplia de pulverizadores de precisión?

Los altos costos iniciales de equipos-magnificados por tasas de interés crecientes-permanecen como el obstáculo principal, especialmente para granjas más pequeñcomo.

¿Cuánta reducción química pueden entregar los pulverizadores habilitados por IA?

Los ensayos de campo de sistemas basados en visión han mostrado ahorros de herbicidas de hasta 77% sin sacrificar el control de malezas.

¿Son comercialmente viables los pulverizadores alimentados por bateríun hoy en díun?

Las unidades de bateríun son el segmento de energíun de crecimiento más rápido un una TCAC del 17.9%, pero el uso generalizado unún depende de la expansión de infraestructura de carga y reglas evolutivas de reciclaje de baterícomo.

Última actualización de la página el: