Tamaño y Participación del Mercado de Maquinaria Agrícola de Estados Unidos

Análisis del Mercado de Maquinaria Agrícola de Estados Unidos por Mordor Intelligence

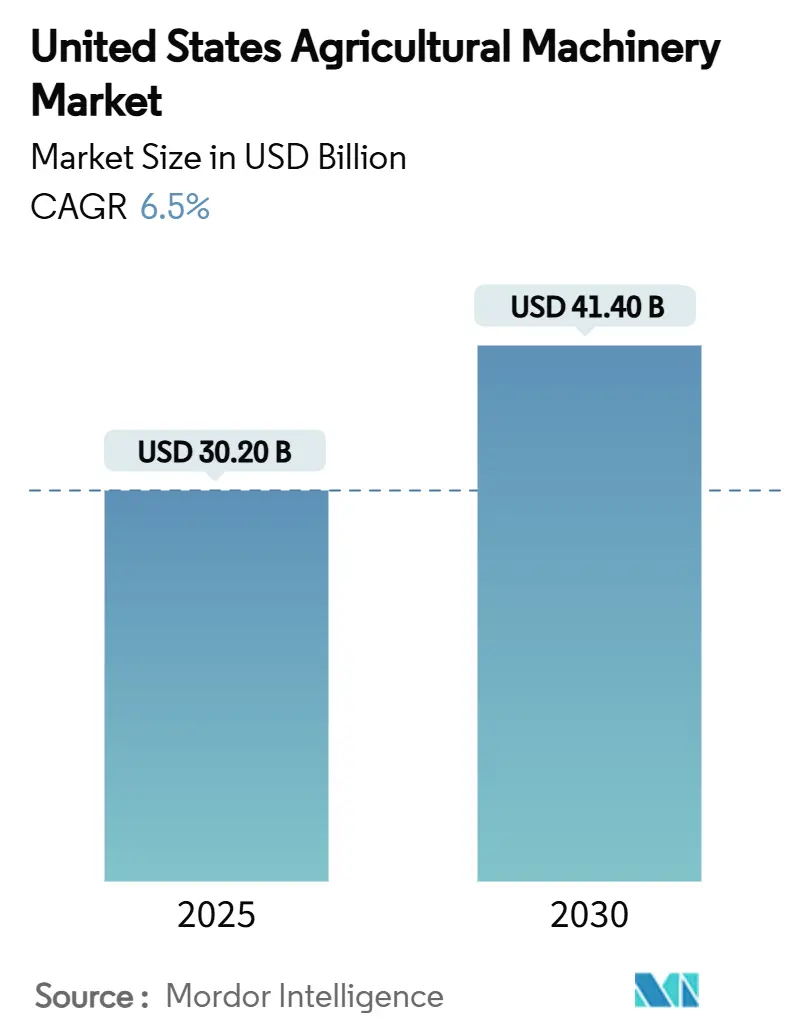

El tamaño del mercado de maquinaria agrícola de Estados Unidos está valorado en 30,2 mil millones de USD en 2025 y se proyecta que crezca a una CAGR del 6,5%, alcanzando los 41,4 mil millones de USD para 2030. Los incentivos federales para prácticas inteligentes climáticamente, modernizaciones de tecnología de precisión e inversiones en electrificación ayudan a contrarrestar las fluctuaciones cíclicas del mercado. Los propietarios de equipos se enfocan en actualizar capacidades para reducir costos operacionales y lograr objetivos de sostenibilidad, aumentando la demanda de telemática, mantenimiento predictivo y sistemas listos para autonomía. La consolidación de distribuidores mejora las redes de servicio posventa, mientras que las opciones de arrendamiento y suscripción ayudan a mitigar el impacto de las tasas de interés más altas. Los segmentos de irrigación demuestran tasas de crecimiento más altas en el mercado de maquinaria agrícola de Estados Unidos, impulsados por la creciente escasez de agua y regulaciones de emisiones más estrictas.

Conclusiones Clave del Informe

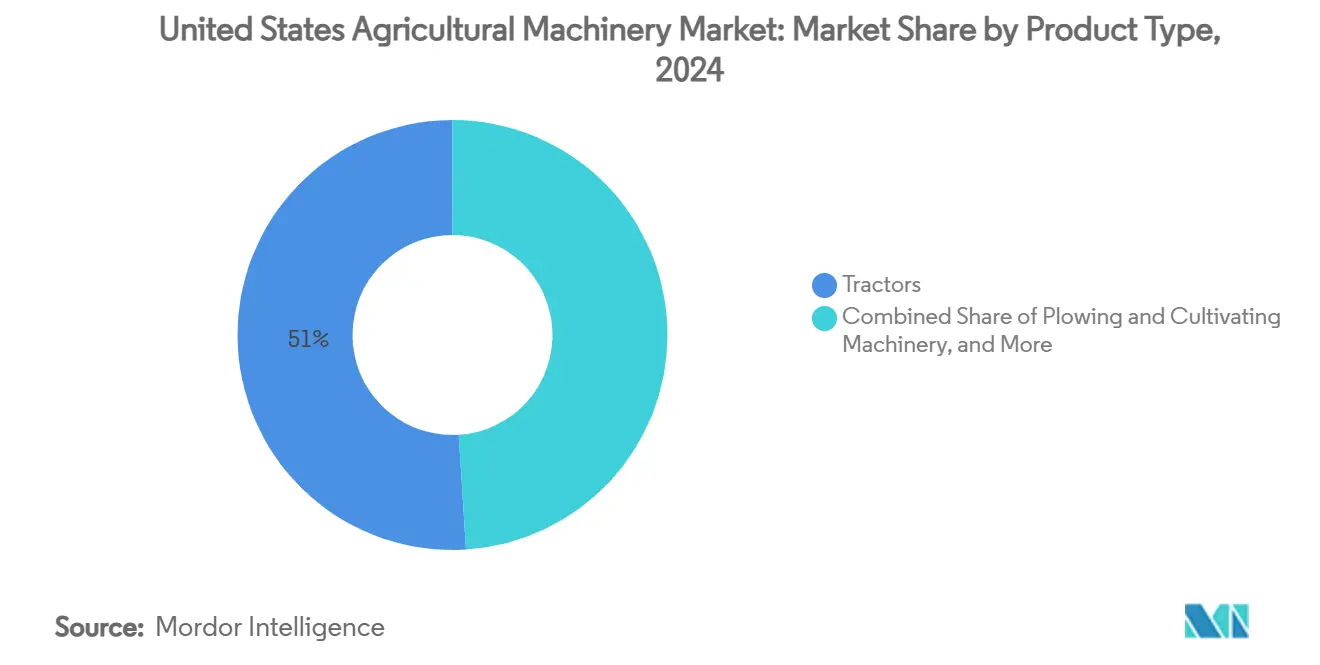

- Por tipo de producto, los tractores mantuvieron el 51% de la participación del mercado de maquinaria agrícola de Estados Unidos en 2024, y se proyecta que la maquinaria de irrigación se expanda a una CAGR del 9,4% hasta 2030.

- Por tamaño de granja, el segmento de 500-2.000 acres comandó una participación del 43% del tamaño del mercado en 2024, y las granjas de menos de 500 acres están avanzando a una CAGR del 8,1% hasta 2030.

Tendencias e Insights del Mercado de Maquinaria Agrícola de Estados Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción generalizada de kits de modernización de agricultura de precisión | +1.5% | Primeros adoptantes del cinturón maicero del Medio Oeste, ahora nacional | Mediano plazo (2-4 años) |

| Hojas de ruta de electrificación por principales fabricantes de equipos originales | +1.1% | California y el Noreste lideran | Largo plazo (≥ 4 años) |

| Creciente adopción de mantenimiento predictivo basado en telemática | +1.0% | Adopción más alta en operaciones grandes | Corto plazo (≤ 2 años) |

| Incentivos de subsidios inteligentes climáticamente | +0.8% | Áreas prioritarias de conservación a nivel nacional | Mediano plazo (2-4 años) |

| Aumento en modelos de arrendamiento de equipos a medida | +0.9% | Más pronunciado en granjas con restricciones de efectivo | Corto plazo (≤ 2 años) |

| Startups de robótica respaldadas por capital de riesgo dirigidas a cultivos especializados | +0.7% | Huertos y viñedos de la Costa Oeste y el Sureste | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Generalizada de Kits de Modernización de Agricultura de Precisión

Las soluciones de modernización permiten a los agricultores extender la vida útil de su flota existente mientras reducen el uso de fertilizantes y pesticidas hasta en un 30% a través de mejoras basadas en datos. La inversión de 50.000 USD por tractor para la modernización es significativamente menor que los 400.000 USD requeridos para equipos nuevos listos para autonomía, típicamente resultando en un retorno de la inversión dentro de tres años. Las granjas de cultivos en hileras de escala media adoptan cada vez más estas soluciones para mantener la competitividad de costos sin aumentar la deuda. Los distribuidores de equipos se benefician de ingresos adicionales por servicios a través de la instalación y calibración de kits de modernización, lo que fortalece las relaciones con los clientes y mejora la rentabilidad. La creciente adopción de actualizaciones modulares extiende los ciclos de reemplazo de equipos, causando que los Fabricantes de Equipos Originales (OEM) cambien su enfoque de las ventas unitarias a los servicios de software e integración.

Hojas de Ruta de Electrificación por Principales Fabricantes de Equipos Originales

Deere & Company planea lanzar su primer tractor totalmente eléctrico con capacidad autónoma en 2026 y ha invertido en Kreisel Electric para el suministro de baterías. AGCO introdujo el Fendt e100 Vario a flotas piloto en 2024, respaldado por un aumento del 60% en el gasto de investigación y desarrollo enfocado en trenes motrices eléctricos. La densidad actual de las baterías limita los tractores eléctricos a aplicaciones de menos de 120 caballos de fuerza, que se alinean con los requisitos de granjas de frutas, verduras y lácteos. El Servicio de Conservación de Recursos Naturales (NRCS) ofrece programas de participación en costos que pueden cubrir más del 50% de los costos de compra, reduciendo las barreras financieras para las granjas pequeñas. Aunque los fabricantes esperan que las futuras mejoras en tecnología de baterías permitan aplicaciones de mayor potencia, el progreso actual ha alentado a los proveedores de componentes a expandir la producción de baterías e inversores en Estados Unidos.

Creciente Adopción de Mantenimiento Predictivo Basado en Telemática

Los diagnósticos conectados reducen el tiempo de inactividad no planificado en un 30% y permiten la resolución remota del 25% de los tickets de servicio, reduciendo el consumo de combustible y los requisitos de mano de obra para concesionarios que experimentan escasez de personal. Las asociaciones entre OEM y proveedores de satélites, incluyendo Starlink e Intelsat, amplían la cobertura a áreas sin infraestructura 5G, abordando una barrera clave para la adopción. Aunque los operadores grandes inicialmente obtienen mayores retornos debido a las economías de escala, los acuerdos de arrendamiento con paquetes de suscripción incluidos hacen que la tecnología sea más accesible para las granjas más pequeñas. Los datos predictivos recopilados también mejoran el desarrollo de productos de los OEM, permitiendo mejoras más rápidas a componentes con altas tasas de falla y actualizaciones de software.

Incentivos de Subsidios Inteligentes Climáticamente

El Departamento de Agricultura de Estados Unidos (USDA) asignó 1,5 mil millones de USD en 2024 a través del Programa Regional de Asociación para la Conservación para reembolsar prácticas que reducen emisiones y mejoran la salud del suelo[1] USDA, `Investing in America Agenda - Climate Smart Agriculture Funding,` usda.gov. El Programa de Energía Rural para América (REAP) apoya la implementación de energía renovable en granjas, complementando la maquinaria eléctrica y equipada con telemetría que valida los resultados de reducción de carbono. Los proveedores de equipos que demuestran beneficios ambientales cuantificables experimentan pronósticos de ventas mejorados, ya que las aprobaciones de subsidios dependen cada vez más de resultados medibles.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez de técnicos de distribuidores | -0.9% | Nacional, con impactos agudos en áreas rurales | Corto plazo (≤ 2 años) |

| Cobertura 5G rural irregular para maquinaria conectada | -0.8% | Áreas rurales a nivel nacional, especialmente Grandes Llanuras y Oeste Montañoso | Largo plazo (≥ 4 años) |

| Fluctuaciones volátiles de precios de materias primas frenando el gasto de capital agrícola | -1.2% | Nacional, con impacto intensificado en el cinturón maicero del Medio Oeste | Mediano plazo (2-4 años) |

| Largos tiempos de cumplimiento de emisiones Tier 5 de la Agencia de Protección Ambiental | -0.6% | Centros de manufactura OEM | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Técnicos de Distribuidores

La industria de servicio de equipos enfrenta una escasez laboral significativa. La consolidación de ubicaciones de servicio ha reducido el número de tiendas físicas, aumentando los tiempos de respuesta durante períodos críticos de siembra y cosecha. Los equipos de precisión modernos requieren capacidades de diagnóstico especializadas que exceden las habilidades disponibles en los mercados laborales rurales, obligando a los Fabricantes de Equipos Originales (OEM) a expandir los servicios de soporte remoto e implementar sistemas de reemplazo de componentes modulares. Estas limitaciones laborales han llevado a los agricultores a restringir sus compras de maquinaria agrícola.

Largos Tiempos de Cumplimiento de Emisiones Tier 5 de la Agencia de Protección Ambiental

La implementación de límites más estrictos de óxidos de nitrógeno y emisiones particuladas en 2028 requiere que los fabricantes de equipos originales (OEM) rediseñen plataformas de motores, modifiquen instalaciones de producción y alineen las capacidades de proveedores[2]Environmental Protection Agency, `Proposed Tier 5 Standards,` epa.gov. Los procesos extendidos de certificación de vehículos pueden afectar los calendarios de lanzamiento de productos y aumentar los inventarios de distribuidores de modelos pre-regulación. El capital requerido para el cumplimiento regulatorio puede reducir las inversiones en tecnologías digitales a menos que los fabricantes reciban incentivos de política o créditos de carbono para compensar estos costos.

Análisis de Segmentos

Por Tipo de Producto: Dominio de Tractores en Medio de Rápidas Ganancias de Irrigación

Los tractores mantienen una participación del 51% del mercado de maquinaria agrícola de Estados Unidos en 2024, demostrando su papel esencial en labranza, siembra y manejo de materiales. El crecimiento de ingresos del segmento proviene de modelos de alta potencia, mientras que los tractores compactos incorporan cada vez más trenes motrices eléctricos para aplicaciones de agricultura especializada. El equipo de irrigación, aunque es un segmento más pequeño, se proyecta que logre la tasa de crecimiento más alta con una CAGR del 9,4% hasta 2030. Los sistemas de irrigación modernos, incluyendo pivotes centrales, líneas de goteo y válvulas controladas por sensores, integran datos de humedad del suelo en tiempo real, reduciendo el consumo de agua hasta en un 25%. Este crecimiento se alinea con las regulaciones de aguas subterráneas de los estados occidentales y los incentivos del programa federal WaterSMART.

En sistemas de arado y cultivo, los fabricantes incorporan tecnología de labranza de profundidad variable para reducir la perturbación del suelo, manteniendo un crecimiento constante a pesar de las crecientes prácticas de agricultura sin labranza. El equipo avanzado de siembra y plantación permite la colocación precisa de semillas individuales, mejorando las tasas de emergencia y apoyando la aplicación precisa de nutrientes. Aunque la demanda de maquinaria de cosecha se correlaciona con los precios de cultivos en hileras, las nuevas cosechadoras que presentan automatización predictiva de velocidad de suelo mejoran la eficiencia de combustible y el rendimiento, impulsando la demanda de reemplazo. Los agricultores optan cada vez más por actualizar equipos existentes con guía autónoma y controladores de tasa variable en lugar de comprar maquinaria nueva, resultando en que los ingresos por piezas y servicios digitales excedan las ventas de equipos. A través de las categorías de equipos, los sistemas de sensores y controladores compatibles con ISOBUS establecen ecosistemas independientes de marcas, reduciendo el bloqueo del fabricante y requiriendo que los fabricantes tradicionales proporcionen API abiertas para mantener su posición en el mercado de tractores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Granja: Las Operaciones de Escala Media Anclan la Demanda pero las Granjas Pequeñas Aceleran

Las operaciones que abarcan 500-2.000 acres representaron el 43% del tamaño del mercado de maquinaria agrícola de Estados Unidos en 2024, equilibrando las economías de escala con la flexibilidad del propietario-operador. Estas granjas invierten principalmente en tractores de potencia media y accesorios especializados, compensando los aumentos de precios a través de beneficios de rendimiento y ahorros de insumos. Las granjas de menos de 500 acres están experimentando una CAGR del 8,1%, impulsadas por productos de alto valor, canales directos al consumidor e instalaciones de ambiente controlado. Estos operadores utilizan tractores compactos electrificados y modelos de suscripción para reducir los requisitos de capital. La investigación del Departamento de Agricultura de Estados Unidos indica que el 70% de las granjas grandes usan sistemas de autodirección comparado con el 38% para los productores pequeños, con esta brecha reduciéndose debido a la disminución de costos y el apoyo de subsidios[3]USDA Economic Research Service, `Precision Agriculture Use by Farm Size,` ers.usda.gov.

Las granjas que exceden 2.000 acres continúan adoptando flotas completamente autónomas para optimizar la programación de mano de obra y operaciones nocturnas. Sus estrategias de adquisición enfatizan contratos multianual con flotas de alquiler OEM, típicamente incluyendo servicios de análisis agronómico. Aunque la adopción de tecnología permanece fuerte, el ingreso neto agrícola en declive, proyectado a disminuir 25% en 2024, resulta en el aplazamiento selectivo de actualizaciones no esenciales. Esta segmentación de mercado ha llevado a los OEM a expandir sus soluciones financieras, incorporando programas de pago por uso y participación en ingresos diseñados para flujos de efectivo variables a través de diferentes tamaños de granjas.

Análisis Geográfico

Las variaciones regionales caracterizan los patrones de adquisición a través del mercado de maquinaria agrícola de Estados Unidos. El Medio Oeste mantiene la mayor participación de mercado debido al extenso acreaje de maíz y soja que requiere tractores de alta potencia, pulverizadores autopropulsados y cosechadoras grandes. Las bancarrotas del Capítulo 12 aumentaron 69% en los distritos del Medio Oeste durante el mismo año, causando que algunos operadores retrasen el reemplazo de equipos mientras invierten selectivamente en tecnología de tasa variable para mejoras de eficiencia[4] American Farm Bureau Federation, `Farm Bankruptcies 2024,` fb.org.

La Costa Oeste representa el mercado subregional de más rápido crecimiento, influenciado por los requisitos de automatización de cultivos especializados y regulaciones ambientales que favorecen equipos eléctricos. Los programas de incentivos de California y las participaciones de costos del NRCS reducen los períodos de recuperación de tractores con batería a menos de cuatro años, mientras que el capital de riesgo apoya el desarrollo de robótica específica del dominio. Las mejoras de conectividad de enlace satelital abordan los desafíos topográficos en las cordilleras costeras, aumentando la adopción de telemática.

El Sureste muestra condiciones de mercado variables, con huracanes y patrones de lluvia irregulares aumentando la demanda de sistemas de irrigación controlados por sensores, mientras que las granjas familiares más pequeñas enfrentan limitaciones de capital continuas. La concentración del Noreste de operaciones de invernadero y vivero sustenta la demanda de equipos compactos y maniobrables con sistemas avanzados de control climático. La Ley de Inversión en Infraestructura y Empleos permite el desarrollo de infraestructura interregional, creando oportunidades para que las subsidiarias de construcción de OEM proporcionen equipos de carreteras y drenaje que apoyen la logística agrícola, complementando sus líneas de equipos agrícolas.

Panorama Competitivo

El mercado de maquinaria agrícola de Estados Unidos está altamente concentrado, con cinco empresas - Deere & Company, CNH Industrial NV, AGCO Corporation, Kubota Corporation y Mahindra & Mahindra Ltd.- dominando el mercado de maquinaria agrícola de Estados Unidos en 2024. La competencia ahora se centra en ecosistemas de software conectados, capacidades autónomas y características de sostenibilidad en lugar del rendimiento mecánico. La adquisición de 2 mil millones de USD por AGCO del negocio agrícola de Trimble creó PTx Trimble, mejorando las capacidades de guía e intercambio de datos a través de múltiples marcas de equipos. Deere ha asignado 20 mil millones de USD para actualizaciones de manufactura en Estados Unidos y servicios digitales durante la próxima década para mejorar los ciclos de desarrollo de productos y fortalecer las cadenas de suministro domésticas.

Las startups como Bonsai Robotics y Agtonomy se enfocan en segmentos de cultivos especializados donde los fabricantes establecidos tienen presencia limitada. Los fabricantes tradicionales de equipos están formando asociaciones con empresas de tecnología. La colaboración de New Holland con Bluewhite implementa modernizaciones autónomas para huertos, reduciendo potencialmente los costos operativos en un 85% para los cultivadores de cultivos especializados. En respuesta, Deere ha introducido iniciativas de API abierta mientras CNH persigue adquisiciones enfocadas en software y electrificación.

Los diez principales grupos de distribuidores multisucursal operaron 2.656 puntos de venta en 2024, mejorando la gestión de inventarios y la entrega de servicios. Aunque los distribuidores consolidados obtienen mayor poder de negociación con los fabricantes, también permiten sistemas de soporte digital estandarizados que facilitan la adopción de tecnología a nivel nacional. Se anticipa que la participación de mercado de los tres fabricantes más grandes permanezca estable en el corto plazo, aunque nuevos competidores pueden desafiar categorías específicas de productos, particularmente en equipos compactos eléctricos.

Líderes de la Industria de Maquinaria Agrícola de Estados Unidos

Deere & Company

CNH Industrial NV

AGCO Corporation

Kubota Corporation

Mahindra & Mahindra Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Deere & Company anunció un plan de inversión de 20 mil millones de USD en Estados Unidos, enfocándose en actualizaciones de manufactura y desarrollo de software de autonomía. El plan incluye una expansión de 120.000 pies cuadrados de la instalación de remanufactura de la empresa en Missouri.

- Enero 2025: Bonsai Robotics recaudó 15 millones de USD en financiación Serie A para escalar soluciones de automatización de huertos basadas en visión.

- Junio 2024: CNH Industrial NV formó una asociación con la empresa de tecnología agrícola autónoma Bluewhite para integrar sistemas autónomos en tractores New Holland.

Alcance del Informe del Mercado de Maquinaria Agrícola de Estados Unidos

La maquinaria agrícola son herramientas o maquinaria utilizadas para diversos propósitos de operaciones agrícolas como plantación, cosecha, fertilización, siembra, etc. Los tractores combinan cosechadoras, maquinaria de plantación, arados, cultivadores y desmalezadoras son algunos de los equipos agrícolas. El Mercado de Maquinaria Agrícola de Estados Unidos está segmentado por Tractores, Maquinaria de Arado y Cultivo (Arados, Rastras, Cultivadores y Cultivadoras, y Otros), Maquinaria de Plantación (Sembradoras, Plantadoras, Esparcidoras, y Otros), Maquinaria de Cosecha (Cosechadoras Combinadas, Cosechadoras de Forraje, y Otras Cosechadoras), Maquinaria de Henificación y Forraje (Segadoras, Empacadoras, y Otras), Maquinaria de Irrigación (Irrigación por Aspersión, Irrigación por Goteo, y Otros), y Otra Maquinaria Agrícola. El informe ofrece el tamaño del mercado y pronósticos para ventas en (unidades) y valor en (USD) para todos los segmentos mencionados.

| Tractores | |

| Maquinaria de Arado y Cultivo | Arados |

| Rastras | |

| Cultivadores y Cultivadoras | |

| Otra Maquinaria de Arado y Cultivo | |

| Maquinaria de Plantación | Sembradoras |

| Plantadoras | |

| Esparcidoras | |

| Otra Maquinaria de Plantación | |

| Maquinaria de Cosecha | Cosechadoras Combinadas |

| Cosechadoras de Forraje | |

| Otra Maquinaria de Cosecha | |

| Maquinaria de Henificación y Forraje | Segadoras |

| Empacadoras | |

| Otra Maquinaria de Henificación y Forraje | |

| Maquinaria de Irrigación | Irrigación por Aspersión |

| Irrigación por Goteo | |

| Otra Maquinaria de Irrigación | |

| Otra Maquinaria Agrícola |

| Menos de 500 acres |

| 500-2.000 acres |

| Más de 2.000 acres |

| Por Tipo de Producto | Tractores | |

| Maquinaria de Arado y Cultivo | Arados | |

| Rastras | ||

| Cultivadores y Cultivadoras | ||

| Otra Maquinaria de Arado y Cultivo | ||

| Maquinaria de Plantación | Sembradoras | |

| Plantadoras | ||

| Esparcidoras | ||

| Otra Maquinaria de Plantación | ||

| Maquinaria de Cosecha | Cosechadoras Combinadas | |

| Cosechadoras de Forraje | ||

| Otra Maquinaria de Cosecha | ||

| Maquinaria de Henificación y Forraje | Segadoras | |

| Empacadoras | ||

| Otra Maquinaria de Henificación y Forraje | ||

| Maquinaria de Irrigación | Irrigación por Aspersión | |

| Irrigación por Goteo | ||

| Otra Maquinaria de Irrigación | ||

| Otra Maquinaria Agrícola | ||

| Por Tamaño de Granja | Menos de 500 acres | |

| 500-2.000 acres | ||

| Más de 2.000 acres | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de maquinaria agrícola de Estados Unidos?

El tamaño del mercado de maquinaria agrícola de Estados Unidos está valorado en 30,2 mil millones de USD en 2025 y se proyecta que suba a 41,4 mil millones de USD para 2030.

¿Qué categoría de producto está creciendo más rápido en equipos agrícolas de Estados Unidos?

La maquinaria de irrigación se proyecta que registre el mayor crecimiento, expandiéndose a una CAGR del 9,4% hasta 2030.

¿Cuántos ingresos contribuyen los tractores a las ventas de equipos?

Los tractores representaron el 51% de los ingresos totales de equipos en 2024 y continúan manteniendo la mayor participación entre todos los tipos de productos.

¿Cuál es el rango típico de acres para granjas que compran más maquinaria?

Las operaciones entre 500 y 2.000 acres capturaron el 43% de las ventas de 2024 porque equilibran las eficiencias de escala con la flexibilidad del propietario-operador.

Última actualización de la página el: