Tamaño y Participación del Mercado de Recubrimientos Aeroespaciales

Análisis del Mercado de Recubrimientos Aeroespaciales por Mordor Intelligence

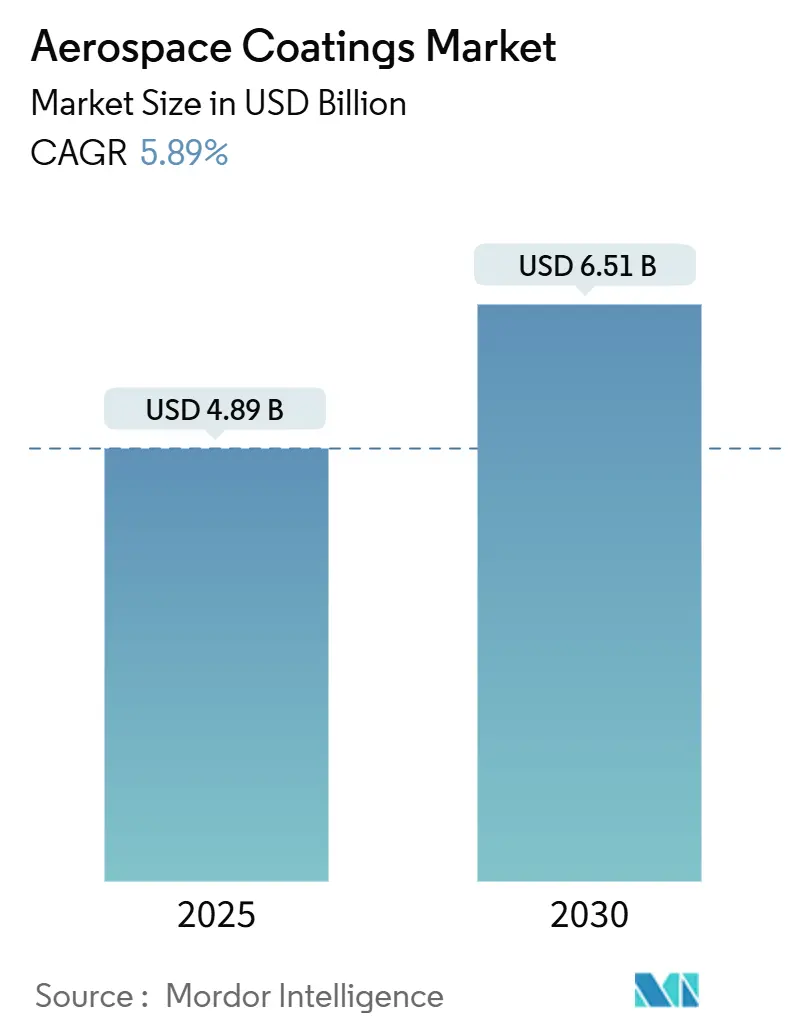

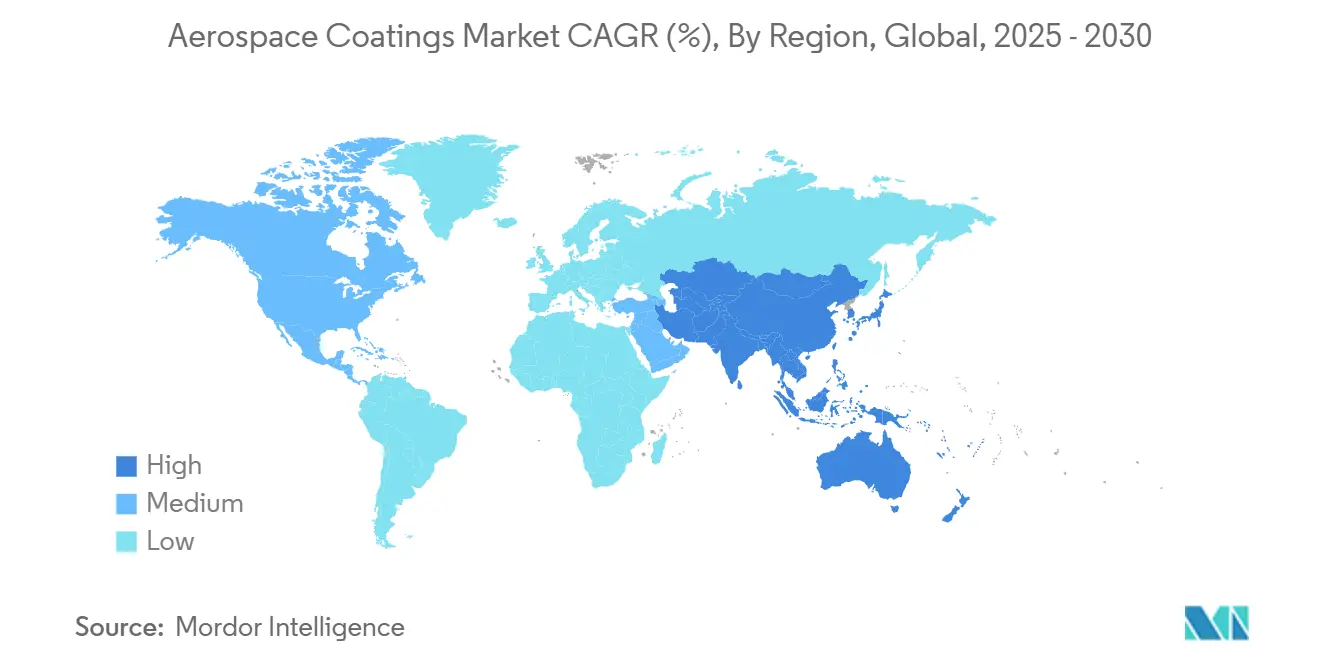

El tamaño del Mercado de Recubrimientos Aeroespaciales se estima en USD 4.89 mil millones en 2025, y se espera que alcance USD 6.51 mil millones en 2030, a una TCAC del 5.89% durante el período de pronóstico (2025-2030). Las tasas de producción de aeronaves comerciales siguen siendo el principal motor de crecimiento, respaldadas por la recuperación sostenida del tráfico de pasajeros, mientras que los diseños de fuselaje intensivos en materiales compuestos requieren nuevas químicas de recubrimientos que exigen precios premium. La presión regulatoria sobre los compuestos orgánicos volátiles (COV) y el cromo hexavalente acelera el cambio hacia sistemas base agua y libres de cromo, impulsando a los proveedores a recalibrar las carteras de I+D. La demanda OEM de Airbus, Boeing e integradores de nivel 1 ancla el volumen base, sin embargo, la actividad de mantenimiento, reparación y revisión (MRO) para flotas envejecidas se está expandiendo más rápido, remodelando la mezcla de productos y los requisitos de servicio. Regionalmente, América del Norte aún genera el mayor pool de ingresos, pero Asia-Pacífico muestra la expansión más rápida mientras las cadenas de suministro se diversifican hacia India, China y el Sudeste Asiático para mitigar el riesgo geopolítico. En general, el mercado de recubrimientos aeroespaciales exhibe una concentración moderada ya que un puñado de proveedores calificados aprovechan décadas de conocimiento en certificaciones para defender su participación y marcar el ritmo de adopción tecnológica.

Conclusiones Clave del Informe

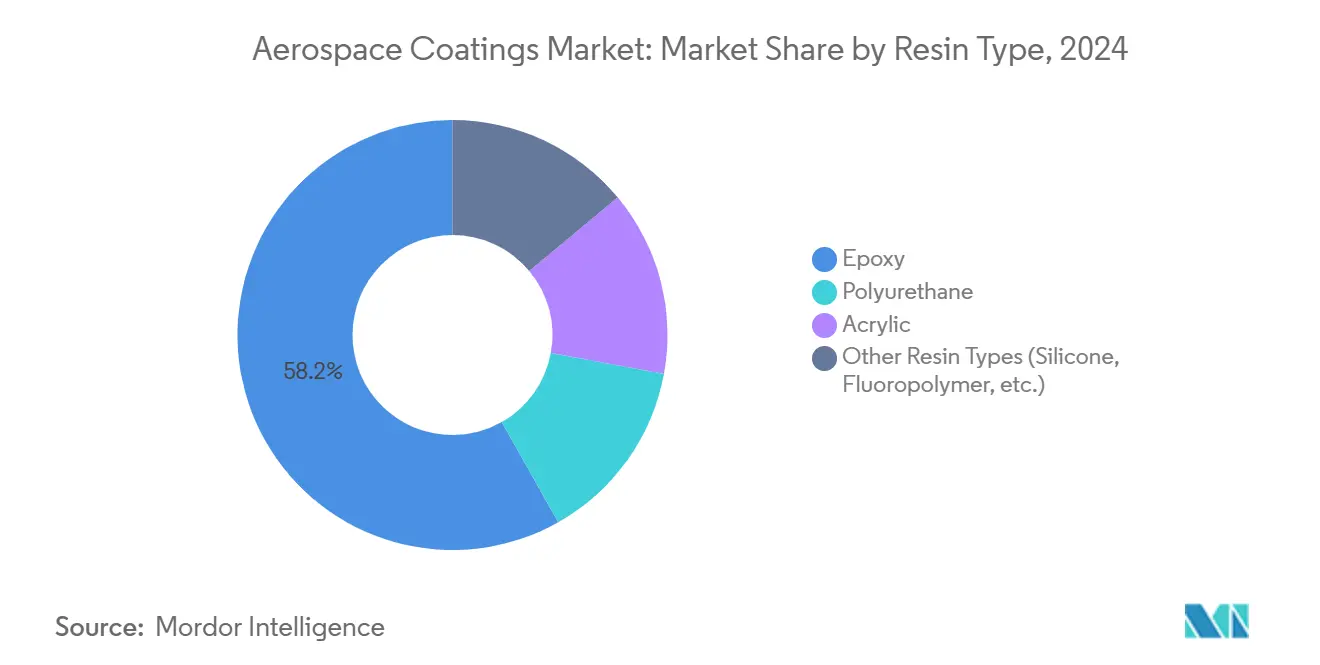

- Por tipo de resina, el epoxi capturó el 58.19% de participación del tamaño del mercado de recubrimientos aeroespaciales en 2024 y se pronostica que se expanda a una TCAC del 6.11% hasta 2030.

- Por tecnología, los sistemas base solvente representaron el 54.18% del tamaño del mercado de recubrimientos aeroespaciales en 2024; las alternativas base agua registran la TCAC proyectada más alta del 6.09% hasta 2030.

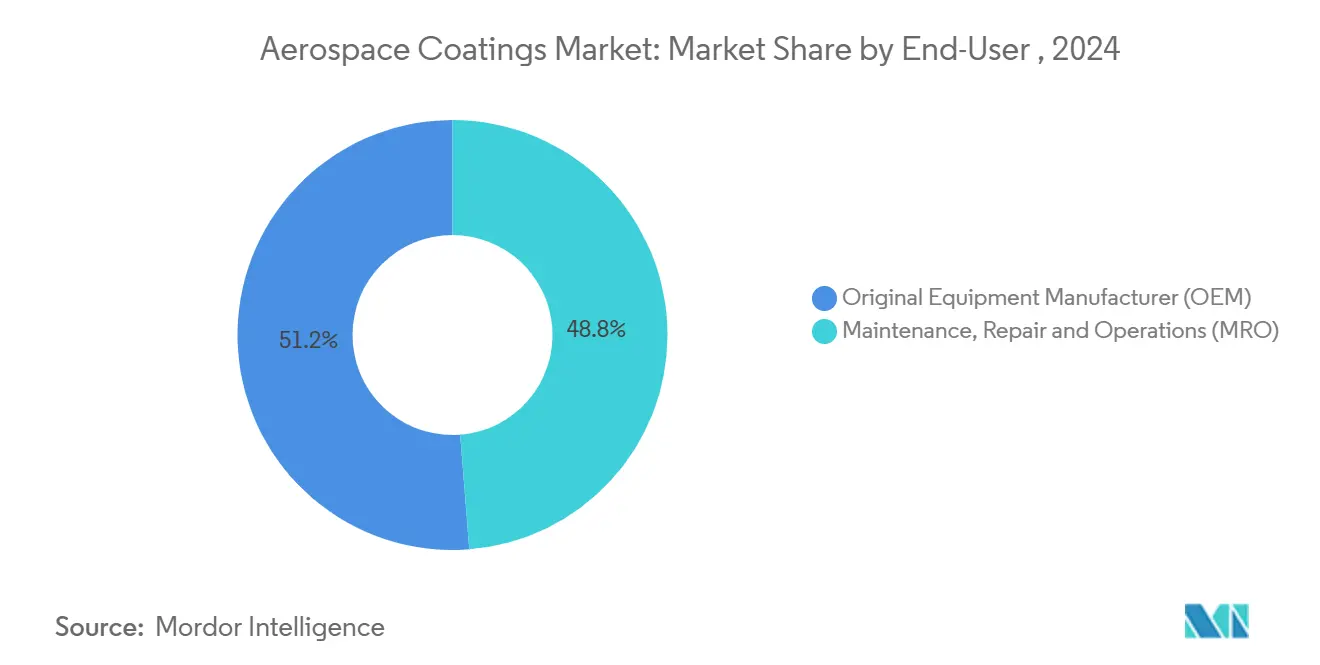

- Por usuario final, las aplicaciones OEM mantuvieron una participación del 51.24% en 2024, mientras que el segmento MRO avanza a una TCAC del 6.17% hasta 2030.

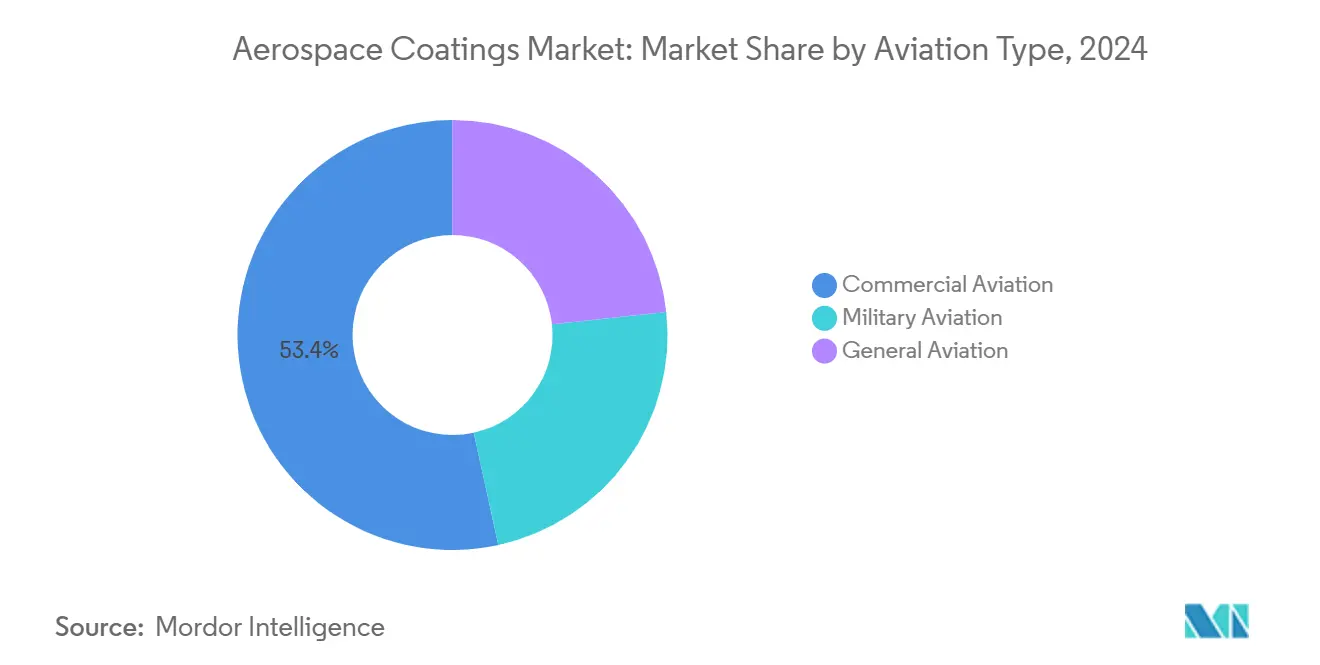

- Por tipo de aviación, las aeronaves comerciales lideraron con el 53.41% de la participación del mercado de recubrimientos aeroespaciales en 2024, mientras que se proyecta que el segmento crezca a una TCAC del 6.06% hasta 2030.

- Por geografía, América del Norte comandó el 38.92% de participación de ingresos en 2024; Asia-Pacífico registra la TCAC regional más rápida del 6.52% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Recubrimientos Aeroespaciales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de las Tasas de Producción de Aeronaves Comerciales | +1.20% | América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente Uso de Materiales Compuestos en la Fabricación de Aeronaves | +0.90% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Creciente Demanda de Viajes Aéreos | +0.80% | Asia-Pacífico, Medio Oriente y América del Sur | Mediano plazo (2-4 años) |

| Aceleración de la Demanda de Mantenimiento, Reparación y Revisión para Flotas Envejecidas | +0.70% | América del Norte y Europa, expandiéndose a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Aumento en la Fabricación de Aeronaves en Economías Emergentes | +0.60% | APAC, con ganancias tempranas en India, China y el Sudeste Asiático | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de las Tasas de Producción de Aeronaves Comerciales

Boeing está construyendo aviones de la serie 737 a 38 aeronaves por mes y busca autorización de la Administración Federal de Aviación para aumentar la producción a 42 unidades, mientras que Airbus apunta a entregar 770 aviones comerciales en 2025 después de que las dificultades de la cadena de suministro recortaron planes anteriores de 800. Cada aeronave de fuselaje estrecho requiere aproximadamente 150-200 galones de imprimador, recubrimiento superior y acabados especializados, por lo que incluso los aumentos de tasas de un dígito ejercen un efecto multiplicador en el volumen de recubrimientos. El enfoque de los constructores ha cambiado del costo a la confiabilidad de entrega, otorgando a los proveedores de recubrimientos calificados mayor apalancamiento contractual. Los programas de modernización de flotas centrados en modelos eficientes en combustible sostienen este impulso, aunque la escasez en motores e interiores de cabina aún puede interrumpir los espacios de pintura y obligar a los proveedores a mantener más stock de seguridad.

Creciente Uso de Materiales Compuestos en la Fabricación de Aeronaves

La participación del polímero reforzado con fibra de carbono en los nuevos diseños de aeronaves ha aumentado anualmente desde 2010. Los compuestos poseen un coeficiente de expansión térmica diferente al del aluminio, por lo que los recubrimientos necesitan mayor elasticidad y promotores de adhesión más resistentes. Las técnicas automatizadas de colocación también exponen las piezas a curas de alta temperatura, obligando a los proveedores a reformular las resinas para estabilidad térmica. El imprimador electrocoat Aerocron libre de cromatos de PPG y el epoxi base agua de AkzoNobel para compuestos ilustran cómo la sostenibilidad y la compatibilidad de sustratos están convergiendo en productos de próxima generación.

Creciente Demanda de Viajes Aéreos

Los kilómetros-pasajero de ingresos globales superaron el pico pre-pandémico en 2024, liderados por la expansión de la clase media en Asia-Pacífico y el crecimiento de carga impulsado por el comercio electrónico. Las aerolíneas de bajo costo están volando distancias de etapa más largas y rotando aeronaves más rápido, desgastando los recubrimientos más pronto y comprimiendo los ciclos de repintado. Aunque los mandatos de combustible de aviación sostenible pueden recortar el crecimiento del tráfico de largo alcance con el tiempo, las adiciones de suministro de asientos a corto plazo mantienen al mercado de recubrimientos aeroespaciales firmemente en una trayectoria ascendente[1]Boeing, "Commercial Market Outlook 2025-2044," boeing.com .

Aceleración de la Demanda MRO para Flotas Envejecidas

La edad promedio de la flota en servicio subió a 12.2 años en 2024 ya que las aerolíneas postergaron retiros durante la escasez de fuselajes estrechos. Los hangares de pintura reportan 100% de utilización y cotizan tiempos de entrega que superan los seis meses. Los análisis de datos de mantenimiento predictivo ahora señalan la pérdida de brillo y el riesgo de corrosión antes de que lo haga la inspección visual, permitiendo a las aerolíneas programar retoques proactivos que reducen el tiempo en tierra. Sin embargo, los modelos más nuevos ricos en compuestos prometen intervalos de repintado más largos, potencialmente moderando el crecimiento más allá de 2030.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Preocupaciones sobre Emisiones de COV | -0.80% | Global, con cumplimiento más estricto en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Ciclos de Certificación Largos para Nuevas Químicas | -0.50% | Global, con marcos regulatorios variables | Mediano plazo (2-4 años) |

| Riesgo de Sustitución Temprana por Películas de Fluoropolímeros de Nueva Generación | -0.30% | América del Norte y Europa, con adopción potencial en APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Preocupaciones sobre Emisiones de COV

La regla de recubrimientos en aerosol 2025 de la Agencia de Protección Ambiental de Estados Unidos endurece los límites de reactividad, mientras que la SCAQMD de California lidera la carga con umbrales aún más estrictos. Europa ya está eliminando gradualmente el cromo hexavalente bajo REACH. El cumplimiento obliga a los formuladores hacia sistemas base agua o de altos sólidos, aumentando la complejidad de aplicación y a veces sacrificando durabilidad. Los proveedores que dominan la química de bajas emisiones sin comprometer el rendimiento obtienen una ventaja de primer movimiento[2]Federal Register, "National Volatile Organic Compound Emission Standards for Aerosol Coatings," federalregister.gov .

Ciclos de Certificación Largos para Nuevas Químicas

Lograr la aprobación de especificaciones SAE y AMS puede tomar hasta tres años y millones de dólares en cupones de prueba y documentación. Los imprimadores libres de cromo necesitan probar resistencia a la corrosión igual a los productos heredados a través de regímenes de calor-humedad, niebla salina y fatiga cíclica, retrasando la entrada al mercado. La carga regulatoria favorece a los incumbentes con bibliotecas de calificación profundas y ralentiza el ritmo al cual las químicas disruptivas alcanzan los programas de línea de montaje[3]EASA, "REACH Authorisation Status of Hexavalent Chromium," easa.europa.eu .

Análisis de Segmentos

Por Tipo de Resina: El Dominio del Epoxi Impulsa la Innovación

Los sistemas epoxi mantuvieron el 58.19% de participación del mercado de recubrimientos aeroespaciales en 2024 y se pronostica que crezcan a una TCAC del 6.11%, manteniendo la primacía porque se adhieren bien tanto a sustratos metálicos como compuestos. Esta participación se traduce en la mayor contribución al tamaño del mercado de recubrimientos aeroespaciales, sustentando la visibilidad de ingresos para los formuladores. Los poliuretanos siguen como el recubrimiento superior de elección debido a la resistencia UV superior, mientras que los acrílicos encuentran uso nicho donde el curado rápido es obligatorio.

La inercia de certificación ancla el liderazgo del epoxi, sin embargo, los proveedores están invirtiendo en versiones libres de cromo para eludir las prohibiciones regulatorias. Las mezclas de fluoropolímeros y silicona están tallando nichos de alta temperatura en carenados de motores y sistemas de escape. Mientras el epoxi mantiene el liderazgo en volumen, se espera que las resinas especializadas aseguren margen incremental.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: Los Sistemas Solvente Enfrentan Transición Base Agua

Los recubrimientos base solvente representaron el 54.18% del tamaño del mercado de recubrimientos aeroespaciales en 2024, pero su participación está disminuyendo lentamente mientras los productos base agua se expanden a una TCAC del 6.09%. Las aerolíneas y talleres MRO valoran las ventanas de secado a vuelo más rápidas que proporcionan los solventes, manteniéndolos relevantes para tareas de ruta crítica. Las tecnologías de polvo y electrorecubrimiento, aunque aún pequeñas, están ganando lugares en trenes de aterrizaje y cavidades internas por beneficios de reducción de residuos.

El giro hacia el agua está impulsado por gravámenes de contaminación y mandatos de salud y seguridad. El último imprimador de AkzoNobel muestra que los sistemas base agua ahora pueden cumplir objetivos de adhesión y flexibilidad que antes se pensaban inalcanzables en ambientes de curado húmedo. Sin embargo, la adopción se retrasa en aplicaciones de clima extremo como operadores con base en desierto donde el riesgo de oxidación instantánea permanece alto.

Por Usuario Final: El Crecimiento MRO Supera la Expansión OEM

Los programas OEM representaron el 51.24% de ingresos en 2024, pero la demanda MRO está subiendo más rápido a una TCAC del 6.17% mientras las aerolíneas extienden la vida útil de activos y operan aeronaves por encima de 12 horas diarias de utilización. Para los proveedores, la geografía fragmentada del mercado de repuestos-docenas de hangares de pintura en lugar de un puñado de líneas de ensamblaje final-requiere más nodos logísticos y capacidad de igualación de colores con poca antelación.

Las entregas de línea de montaje siguen siendo lucrativas debido a volúmenes predecibles y contratos de suministro a largo plazo. Sin embargo, los paquetes de servicios del mercado de repuestos, incluyendo soporte técnico en sitio y seguimiento digital del brillo, se están convirtiendo en nuevos pilares de ingresos. La bifurcación posiciona a los proveedores que pueden abarcar ambos canales con programación de producción ágil para ventaja competitiva.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Aviación: El Liderazgo Comercial Abarca Métricas de Crecimiento

Las flotas comerciales representan la mayor porción de consumo, igualando el 53.41% de participación del mercado de recubrimientos aeroespaciales en 2024, y también encabezan el crecimiento a una TCAC del 6.06%. El repunte de fuselaje ancho y las conversiones de cargueros contribuyen a este impulso. La demanda militar se mantiene estable dadas las necesidades de sigilo y alta temperatura que exigen pilas de recubrimientos más gruesas y complejas.

La aviación general se retrasa en volumen pero se beneficia de altos niveles de personalización por aeronave, especialmente entre propietarios de jets ejecutivos que refrescan libreas frecuentemente. A través de tipos, la presión de sostenibilidad está aumentando: las aerolíneas quieren sistemas de pintura compatibles con mezclas altas de combustibles de aviación sostenible, mientras que los clientes de defensa buscan materiales absorbentes de radar que también cumplan reglas ambientales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte generó el 38.92% de los ingresos globales en 2024 respaldada por el aumento de Boeing en Washington y Carolina del Sur, más los clusters de aeronaves regionales y motores de Canadá. El ecosistema regulatorio maduro de la región agiliza la calificación, dando una ventaja a los incumbentes. Una escasez laboral inminente, sin embargo, podría limitar el crecimiento de producción e impulsar más trabajo de acabado hacia México, donde varios OEMs han abierto líneas de subensamblaje. La regulación ambiental también es más estricta, acelerando la migración hacia recubrimientos superiores base agua e imprimadores electrocoat a través del mercado de recubrimientos aeroespaciales.

Asia-Pacífico es la arena de crecimiento más rápido, establecida para una TCAC del 6.52% hasta 2030. Las políticas de compensación de producción de India y el impulso de China para jets grandes domésticos reubican la demanda de pintura más cerca del ensamblaje final. Los proveedores están erigiendo plantas de mezcla regionales para reducir aranceles y mejorar la entrega justo a tiempo. Los hubs MRO en expansión del Sudeste Asiático en Singapur, Malasia y Filipinas amplían aún más el tirón del mercado de repuestos. Sin embargo, la capacidad de certificación y aplicadores entrenados permanecen en escasez, haciendo críticas las asociaciones de transferencia tecnológica.

Europa retiene una fortaleza vía instalaciones Airbus en Francia, Alemania y España, junto con especialistas en compuestos de nivel 1 en el Reino Unido e Italia. Las reglas REACH estrictas fuerzan la adopción temprana de imprimadores libres de cromo, posicionando las plantas europeas como bancos de prueba para avances de sostenibilidad que luego se globalizan. El Brexit añade papeleo aduanero pero no ha cambiado materialmente el flujo de recubrimientos gracias a acuerdos bilaterales de seguridad de aviación. Las naciones de Europa del Este están atrayendo trabajo de componentes a través de costos laborales más bajos, obligando a los proveedores a ampliar la distribución para cubrir nuevas plantas satélite.

Panorama Competitivo

El mercado de recubrimientos aeroespaciales está consolidado, con PPG Industries, Sherwin-Williams y AkzoNobel aprovechando la experiencia propietaria en resinas y certificaciones para disuadir a nuevos entrantes. En 2024, PPG reportó un fuerte crecimiento, con USD 290 millones en órdenes pendientes y planes para una expansión de USD 380 millones en Carolina del Norte para 2027. Sherwin-Williams lanzó su suite "Envisioned Precision", mejorando la eficiencia con recubrimientos transparentes de secado más rápido y herramientas digitales. Los cambios regulatorios que favorecen soluciones libres de cromo crean oportunidades para jugadores como Mankiewicz y Hentzen, aunque la calificación AMS permanece como barrera. Las asociaciones entre firmas de recubrimientos y empresas de análisis de sensores están incorporando mantenimiento predictivo en plataformas de aeronaves. Las actividades de M&A, como la desinversión de PPG de una unidad de USD 550 millones y la revisión estratégica de BASF de su negocio de recubrimientos de EUR 6 mil millones, reflejan un enfoque en I+D aeroespacial de alto margen. Los proveedores también están invirtiendo en tecnologías avanzadas para cumplir requisitos más estrictos de fuselajes compuestos.

Líderes de la Industria de Recubrimientos Aeroespaciales

-

Akzo Nobel N.V.

-

Axalta Coating Systems, LLC

-

BASF SE

-

PPG Industries, Inc.

-

The Sherwin-Williams Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: PPG anunció planes para invertir USD 380 millones para establecer una nueva instalación de fabricación de recubrimientos aeroespaciales y selladores en Shelby, Carolina del Norte. La construcción está programada para comenzar en octubre de 2025 y se proyecta que se complete en la primera mitad de 2027.

- Octubre 2024: Sherwin-Williams Aerospace Coatings introdujo una cartera de productos y servicios innovadores en NBAA-BACE bajo el tema "Envisioned Precision". Estas ofertas incluyen recubrimientos avanzados y herramientas diseñadas para mejorar la eficiencia del proceso de acabado de aeronaves mientras proporcionan a los profesionales de aviación opciones estéticas más amplias.

Alcance del Informe Global del Mercado de Recubrimientos Aeroespaciales

La pintura aeroespacial también se conoce como pintura de aeronaves, pintura de aviación o recubrimiento de aeronaves. Las pinturas de aviación especializadas son utilizadas por los equipos de fabricación, reparación y mantenimiento de aeronaves para extender la vida de su estructura. El mercado de recubrimientos aeroespaciales está segmentado por tipo de resina, tecnología, usuario final, tipo de aviación y geografía. Por tipo de resina, el mercado está segmentado en epoxi, acrílico, poliuretano y otros. Por tecnología, el mercado está segmentado en base agua, base solvente y otras tecnologías. Por usuario final, el mercado está segmentado en fabricante de equipos originales (OEM) y mantenimiento, reparación y operaciones (MRO). Por tipo de aviación, el mercado está segmentado en aviación comercial, aviación militar y aviación general. El informe también cubre el tamaño del mercado y pronósticos para poliestireno extruido en 15 países a través de las principales regiones. El dimensionamiento y pronósticos del mercado se basan en ingresos (USD millones) para cada segmento.

| Epoxi |

| Poliuretano |

| Acrílico |

| Otros Tipos de Resina (Silicona, Fluoropolímero, etc.) |

| Base Solvente |

| Base Agua |

| Otras Tecnologías (Polvo, etc.) |

| Fabricante de Equipos Originales (OEM) |

| Mantenimiento, Reparación y Operaciones (MRO) |

| Aviación Comercial |

| Aviación Militar |

| Aviación General |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| Italia | |

| España | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudí |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Resina | Epoxi | |

| Poliuretano | ||

| Acrílico | ||

| Otros Tipos de Resina (Silicona, Fluoropolímero, etc.) | ||

| Por Tecnología | Base Solvente | |

| Base Agua | ||

| Otras Tecnologías (Polvo, etc.) | ||

| Por Usuario Final | Fabricante de Equipos Originales (OEM) | |

| Mantenimiento, Reparación y Operaciones (MRO) | ||

| Por Tipo de Aviación | Aviación Comercial | |

| Aviación Militar | ||

| Aviación General | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudí | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de recubrimientos aeroespaciales?

El mercado de recubrimientos aeroespaciales está valorado en USD 4.89 mil millones en 2025 y se proyecta que alcance USD 6.51 mil millones en 2030.

¿Qué segmento tiene la mayor participación del mercado de recubrimientos aeroespaciales?

La aviación comercial lidera con una participación del 53.41% en 2024, reflejando producción récord de aeronaves y expansión de flotas.

¿Por qué los recubrimientos base agua están ganando tracción en el ámbito aeroespacial?

Las regulaciones más estrictas de COV en América del Norte y Europa empujan a los operadores hacia químicas base agua que reducen emisiones mientras cumplen estándares de durabilidad.

¿Qué tan rápido está creciendo el segmento MRO?

La demanda MRO se está expandiendo a una TCAC del 6.17% hasta 2030, superando el crecimiento OEM mientras las aerolíneas extienden la vida útil de las aeronaves.

¿Qué región muestra el crecimiento más rápido?

Se proyecta que Asia-Pacífico registre una TCAC del 6.52% hasta 2030, impulsada por el aumento de la producción en India y la demanda sostenida de viajes en toda la región.

¿Cuáles son los principales obstáculos para las nuevas tecnologías de recubrimientos?

Los largos ciclos de calificación de 18-36 meses y los estrictos requisitos de documentación bajo las autoridades de aviación ralentizan la entrada al mercado de químicas innovadoras.

Última actualización de la página el: