Zirkonium-Marktanalyse

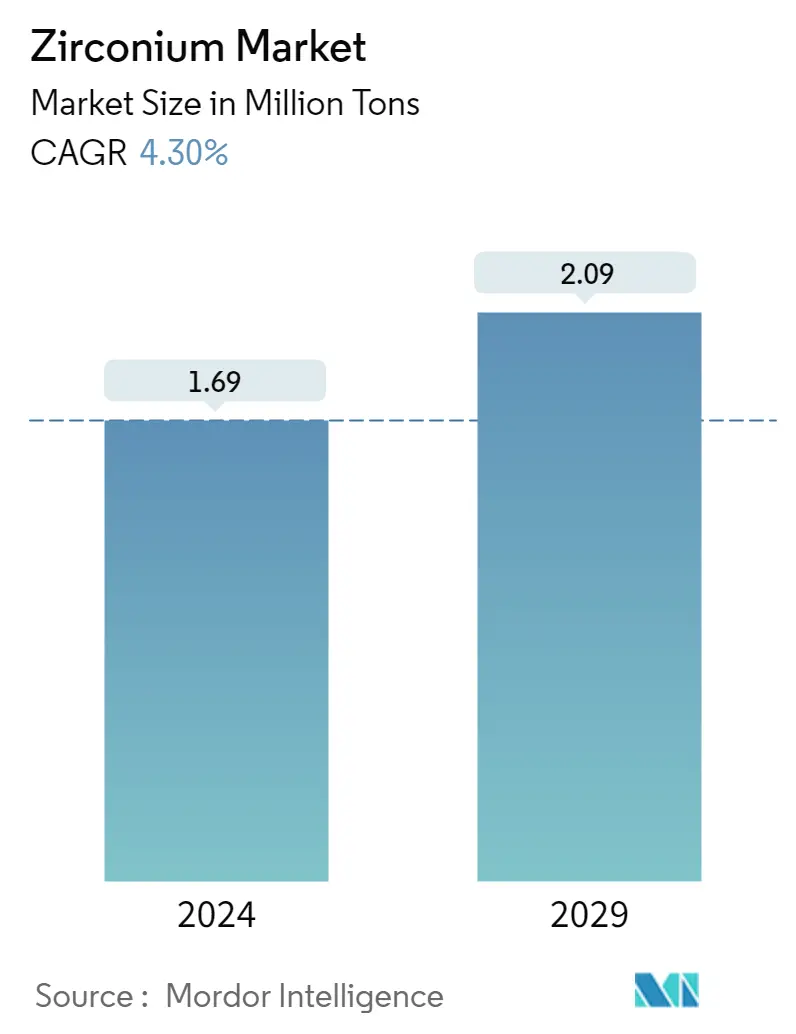

Die Größe des Zirkoniummarkts wird im Jahr 2024 auf 1,69 Millionen Tonnen geschätzt und soll bis 2029 2,09 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 4,30 % im Prognosezeitraum (2024–2029) entspricht.

Ein starker Anstieg der Zahl der COVID-19-Fälle führte dazu, dass zahlreiche Länder zu Lockdowns übergingen, was erhebliche Auswirkungen auf die Weltwirtschaft hatte. Die wirtschaftlichen und industriellen Aktivitäten kamen vorübergehend zum Erliegen, was dazu führte, dass der Zirkoniummarkt Auswirkungen sowohl auf die Produktion als auch auf die Nachfrage seitens der Endverbraucherindustrien wie Eisen und Stahl, Zement, Energie und Chemie sowie Keramik erlebte. Es wird jedoch erwartet, dass der zunehmende Fokus auf die Entwicklung von Kernenergieressourcen dem Markt im Prognosezeitraum zu einem positiven Wachstum verhelfen wird.

- Mittelfristig sind die wichtigsten Faktoren für das Marktwachstum das Wachstum bei Gießereien und Feuerfestwerkstoffen, die zunehmende Zahl von Kernkraftwerken im asiatisch-pazifischen Raum und der zunehmende Einsatz von Oberflächenbeschichtungen.

- Andererseits dürfte die abnehmende Abhängigkeit von Zirkon das Marktwachstum erheblich behindern.

- Die steigende Nachfrage nach Zirkonium im Gesundheitswesen für die Orthopädie und strenge Emissionsstandards in der Automobilindustrie dürften Chancen für den untersuchten Markt schaffen.

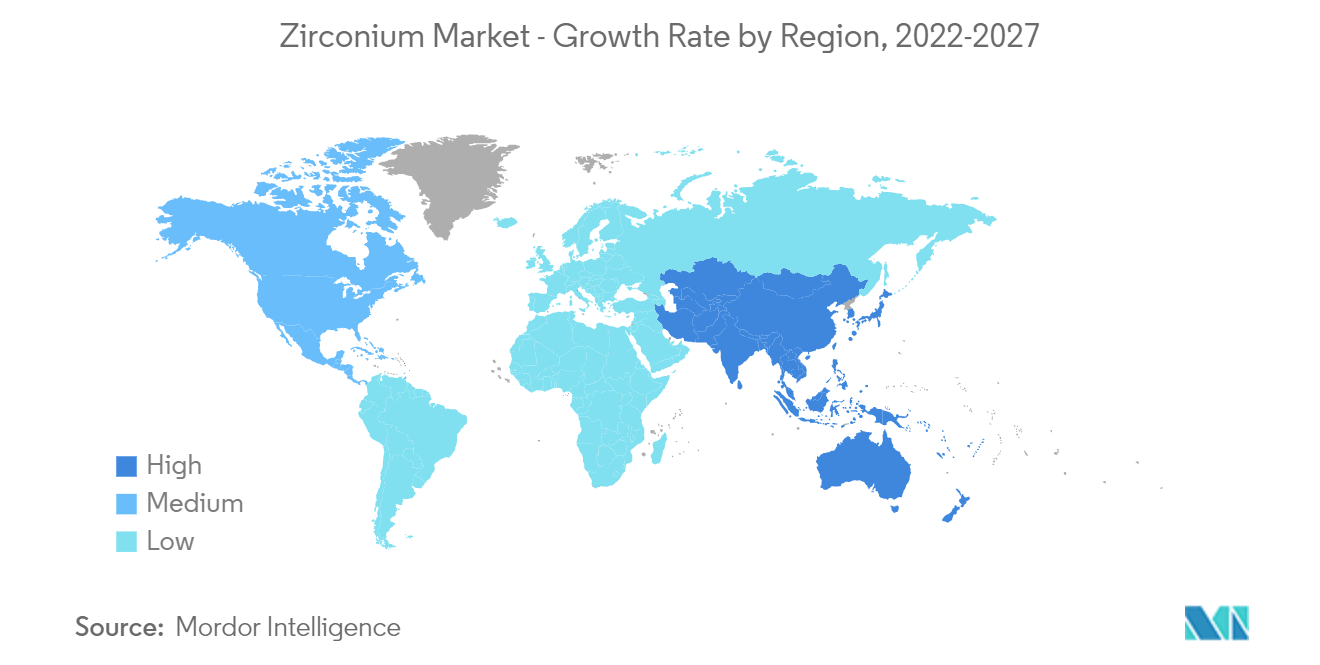

- China dominierte den untersuchten Markt und machte einen Großteil des Gesamtumsatzes aus, und es wird erwartet, dass es im Prognosezeitraum die schnellste CAGR verzeichnen wird.

Zirkonium-Markttrends

Steigende Nachfrage nach Zirkonmehl/-sand

- Zirkon wird in der Keramik- und Gießereiindustrie häufig verwendet, meist in Form von Sand und Mehl (gemahlener Sand), aufgrund seiner verschiedenen Eigenschaften, wie z. B. der Fähigkeit, sich mit allen organischen und anorganischen Sandbindemitteln zu verbinden, geringer Säuregehalt, niedriger Wärmeausdehnungskoeffizient und hohe räumliche Stabilität bei erhöhten Temperaturen, chemische Stabilität bei hohen Temperaturen und gute Recyclingfähigkeit.

- In der Keramik wird Zirkonsand aufgrund seiner äußerst wertvollen Eigenschaften verwendet, beispielsweise seines hohen Brechungsindex zur Trübung. Seine zusätzlichen Vorteile, einschließlich seiner Fähigkeit, Keramikkörpern und Glasmatrizen eine höhere mechanische Festigkeit, Zähigkeit und Haltbarkeit zu verleihen, sind etablierte Eigenschaften und ermöglichen es ihm, Anwendungen in bestimmten Segmenten der Keramikindustrie zu finden und so Märkte zu bedienen, die diese bevorzugen Attribute.

- In Gießereianwendungen wird es häufig als Formgrundmaterial für Sandguss, Feinguss und Cosworth-Guss (Aluminium) verwendet. Es wird auch als Formbeschichtung in Druckguss- und Feuerfestfarben und -waschmitteln verwendet, da es die Benetzbarkeit anderer Gießereisande verringert.

- Zirkonsand wird für die Formen- und Kernherstellung verwendet, wo seine Feuerfestigkeit, geringe Ausdehnung, verringerte Benetzbarkeit durch geschmolzenen Stahl und hohe Wärmeleitfähigkeit erhebliche Vorteile gegenüber Quarzsand bieten.

- Zirkon-Gießereisande sorgen für ein besseres Metallfinish, eine geringere Wahrscheinlichkeit des Einbrennens und eine verbesserte Metallverfestigung. Es erhöht den Widerstand gegen das Eindringen von Metall und verleiht dem Gussstück eine gleichmäßige Oberfläche.

- Aufgrund der oben genannten Faktoren wird erwartet, dass die Nachfrage nach Zirkonmehl/-sand im Prognosezeitraum steigen wird.

China wird den Markt dominieren

- China dominierte den Weltmarktanteil für Zirkonium und erfreut sich im gegenwärtigen Szenario als am schnellsten wachsender Verbraucher von Kernenergie wachsender Beliebtheit. Es wird erwartet, dass die zunehmende Konzentration auf die Entwicklung von Kernenergieressourcen die Nachfrage nach Zirkonium erhöhen wird.

- China ist der größte Stahlproduzent der Welt. Laut dem von der World Steel Association veröffentlichten Bericht entfielen 53 % der gesamten Stahlproduktion der Welt auf China, was 1950,5 Tonnen entspricht. Darüber hinaus genehmigte die chinesische Regierung im Jahr 2021 den Bau von 43 neuen EAFs mit einer Gesamtrohstahlkapazität von 29,33 Millionen Tonnen pro Jahr. Daher dürfte der Bau neuer Stahlwerke den Markt für Feuerfestmaterialien ankurbeln und damit den Verbrauch von Zirkonium im Land erhöhen.

- Das zunehmende Tempo der Infrastrukturaktivitäten hat zu einem Anstieg der Wohn- und Gewerbebauten in China geführt. Es wird erwartet, dass dies die Nachfrage nach feuerfesten Materialien in der Zement- und Eisenstahlindustrie und damit den untersuchten Markt ankurbeln wird.

- China erfreut sich derzeit als der am schnellsten wachsende Verbraucher von Kernenergie wachsender Beliebtheit. Das Land verfügt über 50 betriebsbereite Kernreaktoren mit einer Gesamtnettokapazität von 47.518 MW. Es wird erwartet, dass die zunehmende Konzentration auf die Entwicklung von Kernenergieressourcen die Nachfrage nach Zirkonium erhöhen wird.

- Nach Angaben der chinesischen Atomenergieforschungsinitiative soll der Betrieb von Kernkraftwerken bis 2035 etwa 180 GW erreichen. Daher dürfte die Erhöhung der Produktionskapazitäten für Kernenergie zu einem Anstieg des Zirkoniumverbrauchs im Land führen.

- Es wird erwartet, dass das Wachstum in Branchen wie Feuerfestmaterialien und Keramik den untersuchten Markt im Prognosezeitraum antreiben wird.

Überblick über die Zirkoniumindustrie

Der globale Zirkoniummarkt ist konsolidiert, wobei die fünf größten Unternehmen einen Großteil des weltweiten Verbrauchs ausmachen. Der Großteil des Zirkoniumverbrauchs entfällt auf den asiatisch-pazifischen Raum und Europa. Zu den Hauptakteuren auf dem Markt gehören Iluka Resources Limited, Rio Tinto, Tronox Holdings PLC, Kenmare Resources PLC und Eramet.

Marktführer für Zirkonium

Iluka Resources Limited

Tronox Holdings plc

Eramet

Kenmare Resources PLC

Rio Tinto

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Zirkoniummarkt

- Aktuelle Entwicklungen im Zusammenhang mit dem untersuchten Markt werden im Abschlussbericht dargelegt.

Segmentierung der Zirkoniumindustrie

Zirkonium ist ein grauweißes Metall mit vielfältigen industriellen, kommerziellen und wissenschaftlichen Anwendungen. Es ist das 20. häufigste Element in der Erdkruste. Es kommt üblicherweise als Mineral Zirkon (ZrSiO4) in Silikatform vor. Seltener ist es als Mineral Baddeleyit (natürliches Zirkonoxid oder ZrO2) in Oxidform erhältlich.

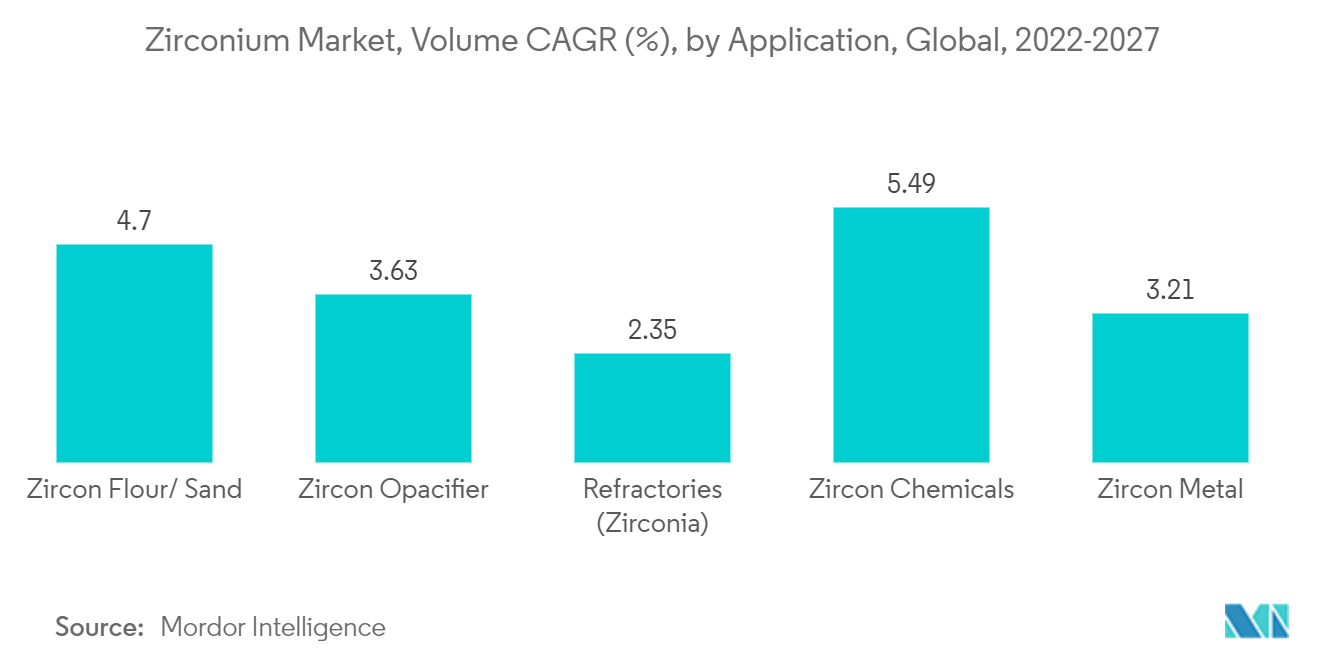

Der Zirkoniummarkt ist nach Vorkommensart, Endverbraucherindustrie und Geografie segmentiert. Nach Vorkommensart ist der Markt in Zirkon, Zirkonoxid und andere Vorkommensarten unterteilt. Je nach Anwendung ist der Markt in Zirkonmehl/gemahlenen Sand, Zirkontrübungsmittel, feuerfeste Materialien (Zirkonoxid), Zirkonchemikalien und andere Anwendungen unterteilt. Der Bericht behandelt auch die Größe und Prognose für den Zirkoniummarkt in fünf Schlüsselländern in wichtigen Regionen, wobei die Produktion in sieben Ländern in wichtigen Regionen erfolgt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Zirkon |

| Zirkonoxid |

| Andere Vorkommenstypen |

| Zirkonmehl/gemahlener Sand |

| Zirkon-Trübungsmittel |

| Feuerfeste Materialien (Zirkonoxid) |

| Zirkonchemikalien |

| Zirkonmetall |

| Produktion | Australien |

| Brasilien | |

| China | |

| Indien | |

| Indonesien | |

| Südafrika | |

| Ukraine | |

| Rest der Welt | |

| Verbrauch | China |

| Vereinigte Staaten | |

| Japan | |

| europäische Union | |

| Indien | |

| Russland | |

| Rest der Welt |

| Vorkommenstyp | Zirkon | |

| Zirkonoxid | ||

| Andere Vorkommenstypen | ||

| Anwendungen | Zirkonmehl/gemahlener Sand | |

| Zirkon-Trübungsmittel | ||

| Feuerfeste Materialien (Zirkonoxid) | ||

| Zirkonchemikalien | ||

| Zirkonmetall | ||

| Erdkunde | Produktion | Australien |

| Brasilien | ||

| China | ||

| Indien | ||

| Indonesien | ||

| Südafrika | ||

| Ukraine | ||

| Rest der Welt | ||

| Verbrauch | China | |

| Vereinigte Staaten | ||

| Japan | ||

| europäische Union | ||

| Indien | ||

| Russland | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Zirkonium-Marktforschung

Wie groß ist der Zirkoniummarkt?

Die Größe des Zirkoniummarktes wird im Jahr 2024 voraussichtlich 1,69 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,30 % auf 2,09 Millionen Tonnen wachsen.

Wie groß ist der Zirkoniummarkt derzeit?

Im Jahr 2024 wird die Größe des Zirkoniummarktes voraussichtlich 1,69 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Zirkonium-Markt?

Iluka Resources Limited, Tronox Holdings plc, Eramet, Kenmare Resources PLC, Rio Tinto sind die wichtigsten Unternehmen, die auf dem Zirkoniummarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Zirkoniummarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Zirkoniummarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Zirkoniummarkt.

Welche Jahre deckt dieser Zirkoniummarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Zirkoniummarktes auf 1,62 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Zirkoniummarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Zirkoniummarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Zirkoniumindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Zirkonium im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Zirkoniumanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.