Marktanalyse für drahtlose Tests

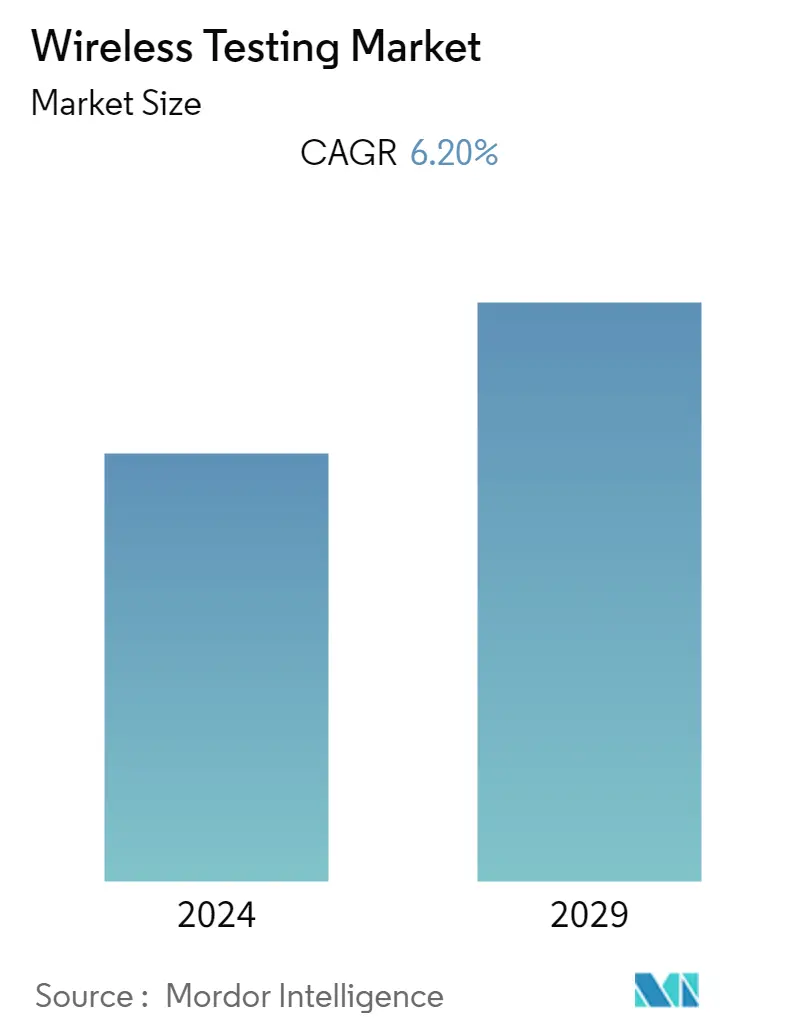

Der Markt für drahtlose Tests wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,2 % verzeichnen. Die drahtlose Technologie hat sich im Laufe der Jahre weiterentwickelt, um Sprache, Daten und Video weltweit zu kommunizieren. Darüber hinaus hat das Aufkommen von Maschine-zu-Maschine-Kommunikation und IoT-Sensoren, die für den ständigen Zugriff mit dem Internet verbunden sind, die Nachfrage auf dem Markt für drahtlose Tests erhöht.

- Drahtlose Tests bewerten die Echtzeitleistung und -funktionalität von Produkten, die drahtlose Technologien wie Bluetooth, WLAN und Mobilfunkkonnektivität umfassen. Die drahtlose Technologie hat sich im Laufe der Jahre weiterentwickelt, um Sprache, Daten und Video weltweit zu kommunizieren. Darüber hinaus hat das Aufkommen von Maschine-zu-Maschine-Kommunikation und IoT-Sensoren, die für den ständigen Zugriff mit dem Internet verbunden sind, die Nachfrage nach dem Markt für drahtlose Tests erhöht.

- In den letzten Jahren hat das Internet der Dinge einen enormen Wandel im Bereich des Elektronikdesigns bewirkt, wobei Prozessoren und drahtlose Komponenten nun Einzug in die analoge Technologie halten. Da dieser Wandel ein neues Maß an Komplexität in den Designprozess einführt, sind Testgeräte diesem Trend gefolgt und erreichen neue Höhen der Individualisierung und Integration.

- Verschiedene Gerichtsbarkeiten auf der ganzen Welt verlangen von Herstellern die Einhaltung von Codes und Vorschriften zur Funktionsweise ihrer drahtlosen Produkte aus Sicherheits-, Gesundheits- und Sicherheitsgründen. Auch Konformitätsbewertungen durch Dritte tragen dazu bei, die Wettbewerbsposition des Herstellers im Markt zu stärken.

- Es gibt einen wachsenden Markt für Geräte, die verschiedene Arten von drahtlosen Technologien nutzen, wie zum Beispiel Funksignale und drahtlose Energieübertragung (WPT). Staatliche Standards regeln die Strahlung elektromagnetischer Felder in den meisten internationalen Märkten, einschließlich der Europäischen Union, den Vereinigten Staaten, Kanada, Australien und Japan. Dies gilt sowohl für Funk- als auch für WPT-Geräte.

- Im November 2021 gewährte das Department of Telecommunications (DoT) Reliance Jio Infocomm, Bharti Airtel und Vodafone Idea eine sechsmonatige Verlängerung für die Durchführung von 5G-Tests. Aufgrund dieser Verlängerung würden die Netzbetreiber bis Mai 2022 5G-Experimente durchführen. Ursprünglich wurde den Telekommunikationsunternehmen bis zum 26. November 2021 Zeit gegeben, die 5G-Technologie zu testen. Im Mai vergab das DoT ein 5G-Testspektrum für sechs Monate in den 700-MHz-, 3,5-GHz- und 26-GHz-Bändern und ebnete damit den Weg für lokale Netzbetreiber, Partnerschaften einzugehen und 5G-Anwendungsfälle zu entwickeln.

- Technisch gesehen dürfte 5G den Markt dominieren, da Versionen von 5G-Chips der zweiten Generation Einzug in Produkte halten und den Verkauf von 5G-fähigen Smartphones steigern. Dieses Wachstum wird in erster Linie durch einen aggressiven 5G-Ausbau in China unter Nutzung des Mittelbandspektrums vorangetrieben.

- Alle Unternehmen weltweit, die über entscheidende Vermögenswerte für die Herstellung von Waren und Dienstleistungen verfügen, haben aufgrund der COVID-19-Pandemie einen rapiden Rückgang erlebt. Das Management solcher Unternehmen verspürt extreme Dringlichkeit und Panik und legt mehr Wert auf Kostensenkungen. Da die Produktionsaktivität gering ist, sind Unternehmen versucht, die Wartung zu eliminieren, was in der Zukunft zu hohen Preisen führt.

Markttrends für drahtlose Tests

Segment IT und Telekommunikation verzeichnet deutliches Wachstum

- In den letzten zehn Jahren verzeichnete die Telekommunikationsbranche weltweit einen Anstieg der Zahl der Mobilfunknetzabonnements. Darüber hinaus geht die Innovation in Richtung schnellerer und reaktionsfähigerer Verbindungen. Daher werden in diesen Bereichen zunehmend Testgeräte benötigt, angefangen bei der Entwurfsphase bis hin zum Testen und Validieren des Entwurfs und in der Forschungs- und Entwicklungsphase für die Durchführung von Vorkonformitätstests, die Herstellung von Built-to-Test und die Optimierung der Leistung des bereitgestellten Netzwerks das Mobilfunknetz.

- LTE ist weltweit eine der beliebtesten drahtlosen Technologien mit der höchsten Anzahl an Implementierungen. Aufgrund der Weiterentwicklung von LTE-A und LTE-A Pro (LTE Advanced und LTE Advanced Pro) zur Bereitstellung höherer Bandbreiten und Datenraten im Multi-Gigabyte-Bereich nutzen die Anbieter diese WLAN-Tester zunehmend zur Optimierung der LTE-Leistung auf 4,9G.

- Hersteller von mmWave-5G-Produkten experimentieren mit einer optimalen Mischung aus Tests, die an verschiedenen Stationen in der Fabrik durchgeführt werden, im Vergleich zu Ertrag und Taktzeit auf der Linie. Sie wenden parallele Testtechniken für mehrere Geräte an, um die Produktionsökonomie zu verbessern.

- Im Oktober 2021 gab Movandi, ein führender Anbieter der neuen 5G-Millimeterwellentechnologie (mmWave), die Testergebnisse bekannt, die zeigen, wie 5G mmWave in einem fahrenden Auto optimale Leistung liefern kann, wenn Movandi BeamXR mit einem intelligenten Repeater mit Movandi BeamX-Cloud-Softwaresteuerung ausgestattet ist. Maschinelles Lernen und künstliche Intelligenz (KI) werden kombiniert. Dieser Test in einem fahrenden Fahrzeug demonstrierte die Fähigkeit der hohen Frequenzen und der Cloud-Intelligenz, in anspruchsvollen mobilen Umgebungen eine hohe Servicequalität und Downlink-Geschwindigkeiten von mehreren Gigabit pro Sekunde bereitzustellen.

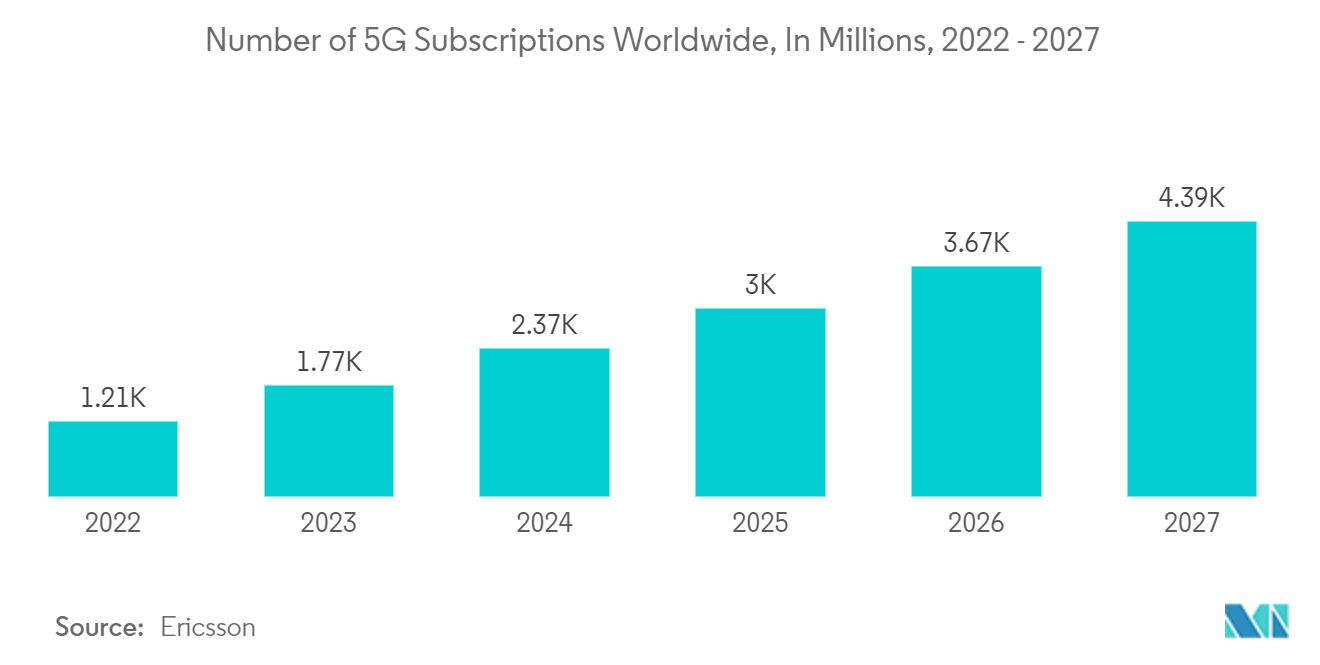

- Laut Ericsson gab es im Jahr 2021 etwa 664 Millionen aktive 5G-Abonnements. Es wird erwartet, dass diese Zahl in fünf Jahren um mehr als das Sechzehnfache ansteigt, wenn Prognosen zeigen, dass es fast 4,39 Milliarden aktive 5G-Abonnements geben wird.

- Was 5G betrifft, so gewinnt das Netzwerk in der Telekommunikationsbranche schnell an Bedeutung, da es in der Lage ist, die Kommunikation von Maschine zu Maschine massiv mit extrem geringer Latenz zu verbessern. Darüber hinaus müssen die Hersteller von 5G-Geräten die neuesten 5G-NR-Konformitäten einhalten, was die Nachfrage der Branche nach einem Wireless-Tester weiter steigert. Laut 5G Americas wird die Zahl der 5G-Abonnenten bis 2023 voraussichtlich von 0,7 Millionen auf 1,3 Milliarden steigen. Dies soll das Wachstum des untersuchten Marktes vorantreiben.

Nordamerika wird den größten Marktanteil verzeichnen

- Die wachsende Nachfrage nach drahtloser Technologie in der Automobilindustrie hat auch den Bedarf an drahtlosen Tests erhöht. Spektrumanalysatoren werden in großem Umfang eingesetzt, um die Anforderungen an Kfz-Radartests zu erfüllen. Für diese Hochfrequenzanwendungen ist der Spektrumanalysator die ideale Ausrüstung in der Produktion. Der Wohnungsbau, die bedeutendsten globalen Automobilunternehmen der Region (13 große Automobilhersteller) und Anbieter von drahtlosen Tests (unter anderem Keysight, Viavi und EXFO) werden sich voraussichtlich als Innovationsquelle erweisen und voraussichtlich einen erheblichen Marktanteil halten.

- Für die Automobilindustrie wird ein deutliches Anwendungswachstum erwartet. Im Allgemeinen werden Spektrumanalysatoren verwendet, um die Anforderungen an Kfz-Radartests zu erfüllen. Darüber hinaus erfordert eine erhöhte Verkehrssicherheit eine genaue Überprüfung der Kfz-Radarsysteme. Laut BEA verkaufte die Automobilindustrie in den USA im Jahr 2021 rund 14,9 Millionen Light-Vehicle-Einheiten. In dieser Zahl sind Einzelhandelsverkäufe von rund 3,3 Millionen Pkw und knapp 11,6 Millionen Light-Truck-Einheiten enthalten.

- Im September 2022 eröffneten Forscher in Idaho den landesweit ersten Open-Air-Testbereich für 5G-Wireless, der sich ausschließlich auf Sicherheitstests, Schulungen und Technologieentwicklung konzentriert. Der Bereich befindet sich auf dem 890 Quadratmeilen großen Gelände des Idaho National Laboratory des US-Energieministeriums und ist mit modernster kommerzieller Mobilfunkausrüstung ausgestattet, darunter 5G-Funkgeräte, Antennen, Basisstationen und ein computergestütztes Kernnetzwerk. Der Spectrum-Agile-Bereich ist der erste, der in einem nationalen Labor eröffnet wird.

- Im August 2022 startete das Innovation Beyond 5G (IB5G)-Programm des US-Verteidigungsministeriums kürzlich drei neue Projekte, die die Kooperationspartnerschaften des Verteidigungsministeriums mit Industrie und Wissenschaft für drahtlose 5G-to-NextG-Technologien weiter vorantreiben. Das Verteidigungsministerium (DoD) ist an der Förderung von 5G-to-NextG-Funktechnologien und Konzeptdemonstrationen interessiert.

Überblick über die Branche für drahtlose Tests

Der Markt für drahtlose Tests ist von Natur aus sehr wettbewerbsintensiv. Zu den bedeutenden Marktteilnehmern gehören SGS Group, Bureau Veritas SA, Intertek Group PLC, Dekra SE, Anritsu Corporation, Keysight Technologies, Rohde Schwarz GmbH Co. KG, Viavi Solutions und viele mehr. Die Unternehmen erhöhen ihren Marktanteil, indem sie mehrere Partnerschaften eingehen und in die Einführung neuer Dienste investieren, um sich im Prognosezeitraum einen Wettbewerbsvorteil zu verschaffen.

- September 2022 – SGS ist eine Partnerschaft mit dem Korea Testing Certification Institute (KTC) eingegangen, einer weltweit führenden Prüf- und Zertifizierungsagentur für elektrische Sicherheit und elektromagnetische Verträglichkeit (EMV). Beide Organisationen konzentrierten sich auf Kundenzufriedenheit, Produktzuverlässigkeit und technologische Wettbewerbsfähigkeit in den Bereichen Wireless und EMC, Software- und Informationssicherheit sowie E-Mobilität. Die Zusammenarbeit verbesserte den Test- und Zertifizierungsprozess für Marken, Hersteller, Einzelhändler und Regierungen und trug dazu bei, die Zusammenarbeit und den Handel zwischen Singapur und Südkorea zu erleichtern.

- September 2022 – Dekra geht Partnerschaft mit Wi-Fi Alliance ein. Zukünftig können Hersteller autorisierte Wi-Fi CERTIFIED-Tests für die Produkte durchführen lassen. Der regionale Fokus des neuen ATL (Authorized Test Laboratory) liegt auf den Märkten Automotive und Industrial IoT. Wi-Fi-zertifizierte Interoperabilitätstests tragen dazu bei, sicherzustellen, dass qualitativ hochwertige Produkte in wachsenden Märkten wie der Automobilindustrie und dem industriellen IoT eingesetzt werden.

Marktführer für drahtlose Tests

SGS Group

Bureau Veritas SA

Intertek Group PLC

Dekra SE

Anritsun Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für drahtlose Tests

- Mai 2022 – Intertek könnte den Anwendungsbereich von PTCRB für 5G-Produkte erweitern, um globale und betreiberspezifische Tests und Zertifizierungen für ostasiatische Kunden in den USA zu unterstützen. Intertek-Taiwan wurde vom US-amerikanischen Branchenverband für drahtlose Kommunikation CTIA als assoziiertes Testlabor des PCS Type Certification Review Board (PTCRB) zugelassen, dessen Umfang die Anforderungen an 5G FR1 RF, RRM, Leistung und Protokoll abdeckt. Diese Genehmigungen könnten es Intertek-Taiwan ermöglichen, Hersteller in Ostasien bei der Prüfung und Zertifizierung gemäß den PTCRB-Anforderungen zu unterstützen, die für nordamerikanische Betreibergenehmigungen von Smartphones, Laptops, Modulen und IoT-Geräten erforderlich sind.

- Januar 2022 – Anritsu Corporation gab bekannt, dass die vom Global Certification Forum (GCF) verwaltete Conformance Agreement Group (CAG) die branchenweit ersten 3GPP Release 16 Protocol-Konformitätstests für 5G New Radio genehmigt hat. Die Spezifikationen des Third Generation Partnership Project (3GPP) Release 16 für 5G NR umfassen Funktionen, die die Reichweite von 5G New Radio erheblich auf neue Industriezweige erweitern werden, die über die traditionellen Smartphone- und Enhanced Mobile Broadband (eMBB)-Anwendungen hinausgehen. Release 16 führt auf breiter Ebene Fortschritte in den Bereichen Abdeckung, Leistung, Mobilität, Zuverlässigkeit und einfache Netzwerkplanung und -optimierung ein.

Branchensegmentierung für drahtlose Tests

Der Markt für drahtlose Tests ist nach Angebot (Ausrüstung, Dienstleistungen), nach Technologie (Bluetooth, Wi-Fi, GPS/GNSS, 4G/LTE, 5G), nach Anwendung (Unterhaltungselektronik, Automobil sowie IT und Telekommunikation, Energie und Strom) segmentiert , medizinische Geräte, Luft- und Raumfahrt und Verteidigung) und nach Geografie. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben. Nachtsichtgeräte, auch Bildverbesserungsgeräte genannt, basieren auf Bildverstärkerröhren, um Infrarot- und sichtbares Licht zu sammeln und zu verstärken. Diese Geräte akkumulieren kleine Lichtmengen, die aus dem unteren Ende des Infrarotlichtspektrums bestehen und für das bloße Auge möglicherweise nicht wahrnehmbar sind. Anschließend wird es verstärkt, sodass der Benutzer das Bild leicht erkennen kann.

| Ausrüstung | Testen drahtloser Geräte (Ozilloskop, Signalgeneratoren, Spektrumanalysatoren und Netzwerkanalysatoren) |

| Testen drahtloser Netzwerke (Netzwerktester, Netzwerkscanner und OTA-Tester) | |

| Dienstleistungen |

| Bluetooth |

| W-lan |

| GPS / GNSS |

| 4G / LTE |

| 5G |

| Andere Technologien (2G, 3G usw.) |

| Unterhaltungselektronik |

| Automobil |

| IT und Telekommunikation |

| Energie und Kraft |

| Medizinische Geräte |

| Luft- und Raumfahrt und Verteidigung |

| Andere Anwendungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Durch Anbieten von | Ausrüstung | Testen drahtloser Geräte (Ozilloskop, Signalgeneratoren, Spektrumanalysatoren und Netzwerkanalysatoren) |

| Testen drahtloser Netzwerke (Netzwerktester, Netzwerkscanner und OTA-Tester) | ||

| Dienstleistungen | ||

| Durch Technologie | Bluetooth | |

| W-lan | ||

| GPS / GNSS | ||

| 4G / LTE | ||

| 5G | ||

| Andere Technologien (2G, 3G usw.) | ||

| Auf Antrag | Unterhaltungselektronik | |

| Automobil | ||

| IT und Telekommunikation | ||

| Energie und Kraft | ||

| Medizinische Geräte | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Andere Anwendungen | ||

| Nach Geographie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für drahtlose Tests

Wie groß ist der Markt für drahtlose Tests derzeit?

Der Markt für drahtlose Tests wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für drahtlose Tests?

SGS Group, Bureau Veritas SA, Intertek Group PLC, Dekra SE, Anritsun Corporation sind die wichtigsten Unternehmen, die auf dem Markt für drahtlose Tests tätig sind.

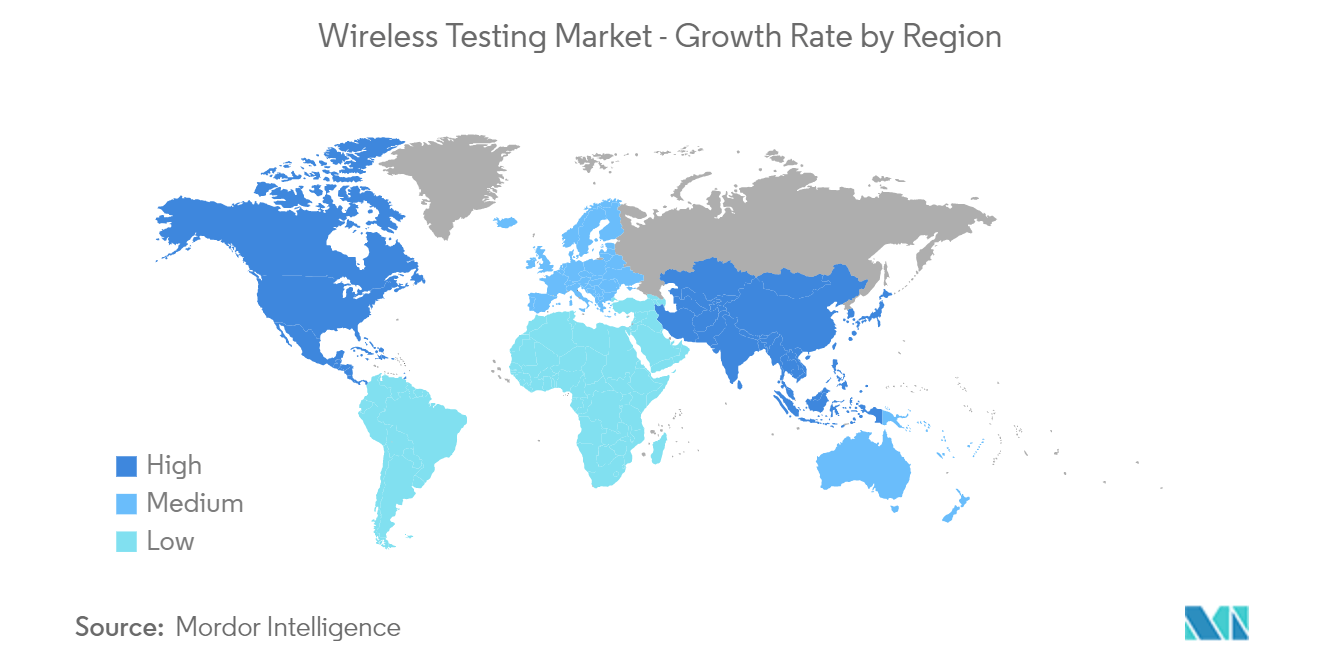

Welches ist die am schnellsten wachsende Region im Markt für drahtlose Tests?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für drahtlose Tests?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für drahtlose Tests.

Welche Jahre deckt dieser Markt für drahtlose Tests ab?

Der Bericht deckt die historische Marktgröße des Marktes für drahtlose Tests für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für drahtlose Tests für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für drahtlose Tests

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wireless Testing im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wireless Testing umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.