Marktanalyse für Büroimmobilien in den USA

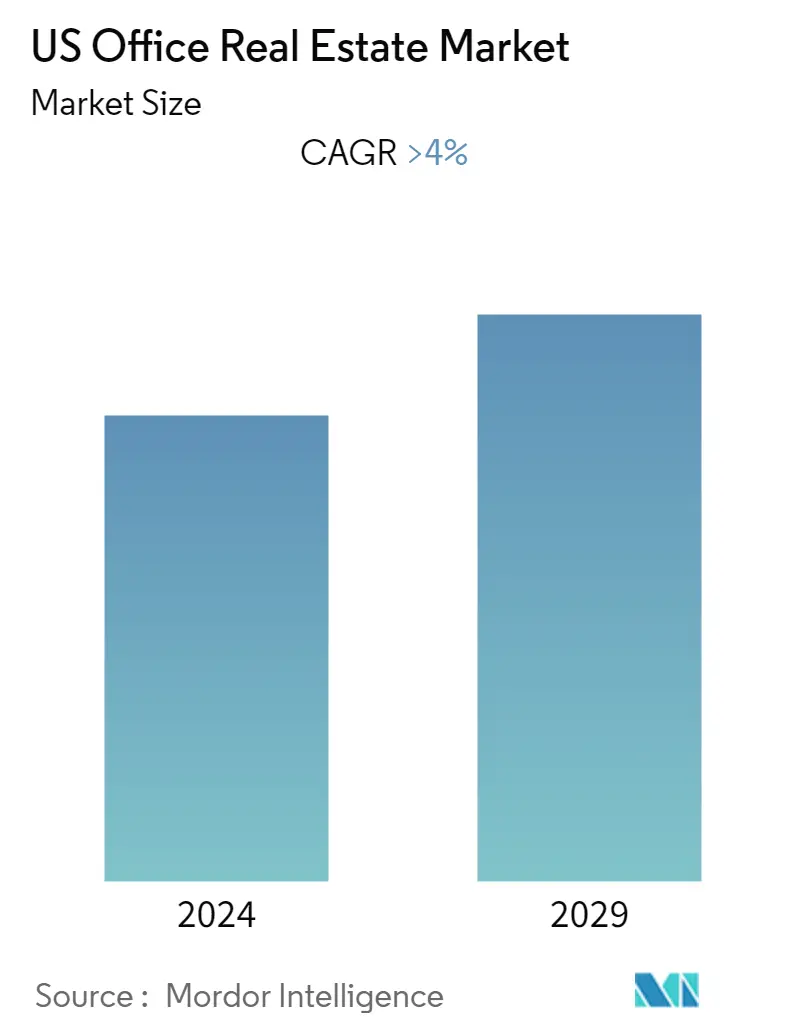

- Der US-Büroimmobilienmarkt dürfte im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

- Die COVID-19-Pandemie hat dem US-Bürosektor großen Schaden zugefügt, und es kann eine Weile dauern, bis es wieder besser wird. Das dritte Quartal 2021 verlief für den US-Büromarkt vielversprechend. Die Leerstandsquote stabilisierte sich, die Untermietflächen gingen zurück und die Nettoabsorption war im dritten Quartal 2021 zum ersten Mal seit dem ersten Quartal 2020 positiv.

- Auch die Immobilienmärkte bekamen die Auswirkungen der Pandemie zu spüren. Unternehmen und Mitarbeiter an vorderster Front mussten viele Hindernisse überwinden, um im Geschäft zu bleiben. Fast jedes Unternehmen der Immobilienbranche war zu drastischen Veränderungen gezwungen, insbesondere im Einzelhandel. Um der steigenden Verbrauchernachfrage gerecht zu werden und akute Engpässe zu überwinden, haben Einzelhändler rasch ihre Hauszustellungs- und Abholdienste am Straßenrand ausgebaut und gleichzeitig ihre Lieferketten umstrukturiert. Viele Menschen, die von zu Hause aus arbeiten, mussten ihr Wohnumfeld spontan anpassen. Der aufkommende Trend des Jahres ist Flexibilität.

- Während des Ausbruchs des Coronavirus stiegen die Leerstandsraten auf dem gesamten amerikanischen Büroimmobilienmarkt. Die vierteljährliche Leerstandsquote lag vor 2020 bei etwa 12 Prozent, stieg jedoch mit der Ausbreitung der Epidemie auf über 15 Prozent. Im dritten Quartal 2022 waren landesweit rund 15,4 Prozent der Büroflächen unbewohnt. Unternehmen scheuen sich davor, Mietverträge zu erweitern oder zu erneuern, da ein beträchtlicher Teil der Belegschaft mittlerweile von zu Hause aus arbeitet oder ein hybrides Arbeitsparadigma nutzt.

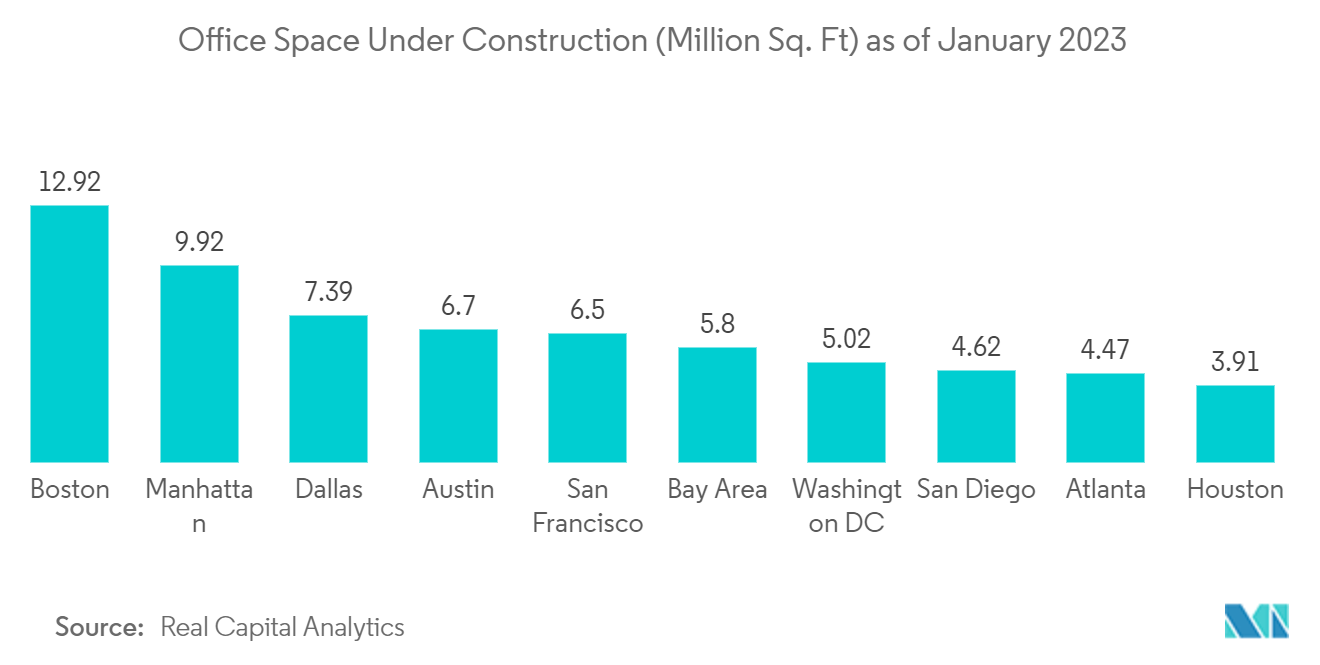

- Im dritten Quartal 2022 blieben die Fundamentaldaten des US-Büromarkts negativ. Im dritten Quartal 2022 wurden minus 4,4 Millionen Quadratfuß (msf) Nettoabsorption verzeichnet, sodass sich die Gesamtsumme des Jahres auf minus 16,2 msf beläuft. Mit einer vierteljährlichen Nettoabsorption von -2,2 msf bzw. -2,0 msf verloren sowohl die großen Gateway- als auch die Sekundärmärkte die gleiche Anzahl an Mietern. Lediglich 3,8 % des Gesamtbestands des Landes werden in tertiären Märkten gehalten, die eine negative Nettoabsorption von 0,1 msf verzeichneten. Steigende Leerstände sind ein Zeichen für eine geringe Nachfrage, die sich in einer anhaltend geringen Nettoabsorption zeigt, und ein hohes Angebot, das sich in vielen Neubauprojekten widerspiegelt.

Trends auf dem US-Büroimmobilienmarkt

Anstieg des Leasingvolumens

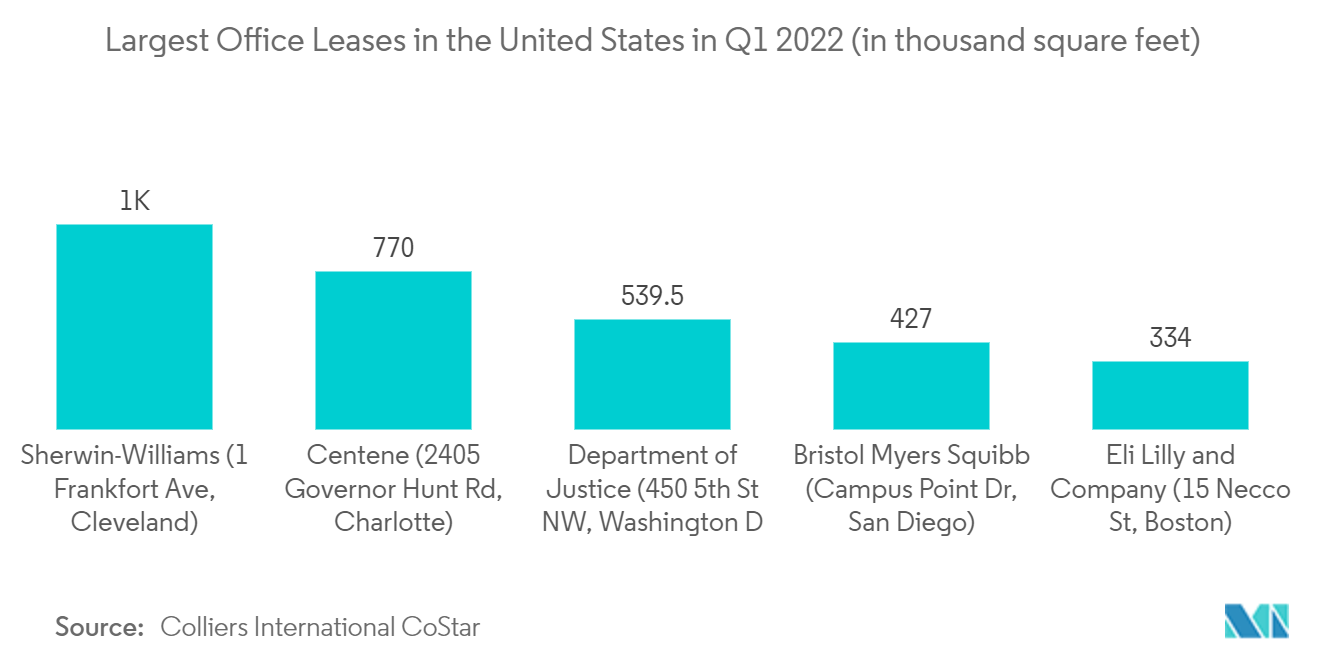

Das Bruttomietvolumen stieg im dritten Quartal 2021 um 7,8 % und überstieg zum ersten Mal seit dem Ausbruch die Marke von 40 Millionen Quadratfuß. Infolgedessen stiegen die Gesamttransaktionen im Vergleich zum Vorjahreszeitraum um 1,7 %. Allerdings sind sie immer noch 43,8 % niedriger als im Jahr 2019. Aufgrund flexibler Geschäftsregeln und der Verlagerung von Privat- und Unternehmenskunden in Richtung Erschwinglichkeit dominierten in diesem Quartal kostengünstigere Sekundärmärkte im Sonnengürtel und im Westen mit einem Wachstum von 18,7 % beim Leasing im Vergleich zu 7,5 % % Wachstum in Gateway-Regionen.

Die Arbeitslosenquote sank auf 5,2 %, einen neuen Tiefststand nach der Pandemie. Allerdings bleibt die Erwerbsbeteiligung gering, da die Arbeitnehmer weiterhin über die COVID-Pandemie besorgt sind. Der Zusammenhang zwischen Beschäftigungswachstum und Büroflächenbedarf könnte mit den aufkommenden hybriden und Remote-Arbeitsmodellen weniger eng verknüpft sein.

Einem aktuellen Bericht aus der Geschäftswelt zufolge ist die Zahl der vermieteten Büroflächen in Manhattan um 26 % gestiegen. Die Büronachfrage in Manhattan lag mit 9,23 Millionen Quadratfuß um 13,5 % über dem gleitenden Fünfjahresdurchschnitt (8,13 Millionen Quadratfuß) und 11,5 Prozent über dem Zehnjahresdurchschnitt, dem größten Quartalsvolumen seit Jahresende 2019. (8,27 Millionen Quadratfuß) Quadratfuß). Im Gegensatz dazu stieg die Vermietungsaktivität im dritten Quartal 2022 um 27,6 %, verglichen mit einer Aktivität von 7,23 Millionen Quadratfuß im gleichen Zeitraum im Jahr 2021. Insgesamt wurden in diesem Jahr bisher 24,17 Millionen Quadratfuß vermietet, was etwa 50 entspricht % mehr als die 16,34 Millionen Quadratfuß, die bisher im Jahr 2021 vermietet wurden. Wenn die aktuelle Vermietungsrate für den Rest des Jahres beibehalten wird, würde das Gesamtmietvolumen 2022 das Gesamtjahresgesamtvolumen von 2021 (24,96 Millionen Quadratfuß) übertreffen ) um 29,1 %.

Büroinvestitionen und Mietpreise

Für Immobilieninvestoren sind Büros eine der wichtigsten Assetgruppen. Der US-Büroimmobilien-Investmentmarkt wurde im zweiten Quartal 2021 auf 24,4 Milliarden US-Dollar geschätzt. Die Mieten sind in den letzten Jahren stetig gestiegen und es wird erwartet, dass sie auch in Zukunft weiter steigen werden. Dem Büromietindex zufolge sind die Bruttomieten mit Stand September 2021 um fast 24 % gestiegen, seit der Index 2008 bei 100 lag. Manhattan, New York, und San Francisco, Kalifornien, waren mit jährlichen Quadratmeterzahlen die teuersten Büromärkte. ft. Mieten von 128 USD bzw. 95 USD.

Wenn der Bedarf an Büroflächen wieder steigt, könnten neu fertiggestellte Gebäude noch mehr Mieter bekommen. Menschen, die in einem Büro arbeiten, möchten sich über die neuesten Gesundheits- und Wellnesssysteme und -zertifizierungen informieren. Seit der Pandemie sind die Entwickler weniger eifrig am Start neue Projekte. Inmitten der Krise wurde die Nachfrage gedämpft. Die grundlegenden Baukosten sind aufgrund der Pandemie dramatisch gestiegen. Während Mieter weiterhin nach gut ausgestatteten Class-A-Büroflächen in erstklassigen Lagen suchen, könnten Ballungsräume mit hochwertigen Büroprodukten den Sturm besser überstehen. Es wird erwartet, dass ältere Vermögenswerte, insbesondere solche, die schlecht gelegen und schlecht gewartet sind, durch diesen Trend einem Abwärtsdruck ausgesetzt sein werden, was ihr Risiko einer Schieflage erhöht. Die durchschnittliche Listungsrate für Full-Service-Äquivalente in den Top 50 US-Büromärkten betrug im Januar 38,04 US-Dollar, ein Anstieg von 1,1 % gegenüber dem Vorjahr. Gleichzeitig stieg die Büroleerstandsquote in den USA weiter an und stieg ab Januar 2022 auf 16,6 %, was einem Anstieg von 80 Basispunkten entspricht.

Da die Pandemie den Bürosektor auf den Kopf gestellt hat, sind die Büroleerstandsquoten in den meisten Märkten gestiegen, obwohl an einigen Standorten die Raten schneller gestiegen sind als an anderen. Die Kultur des Homeoffice und die jüngsten Entlassungen in der Technologiebranche hatten große Auswirkungen auf Städte, die aufgrund der Technologiebranche schnell wuchsen.

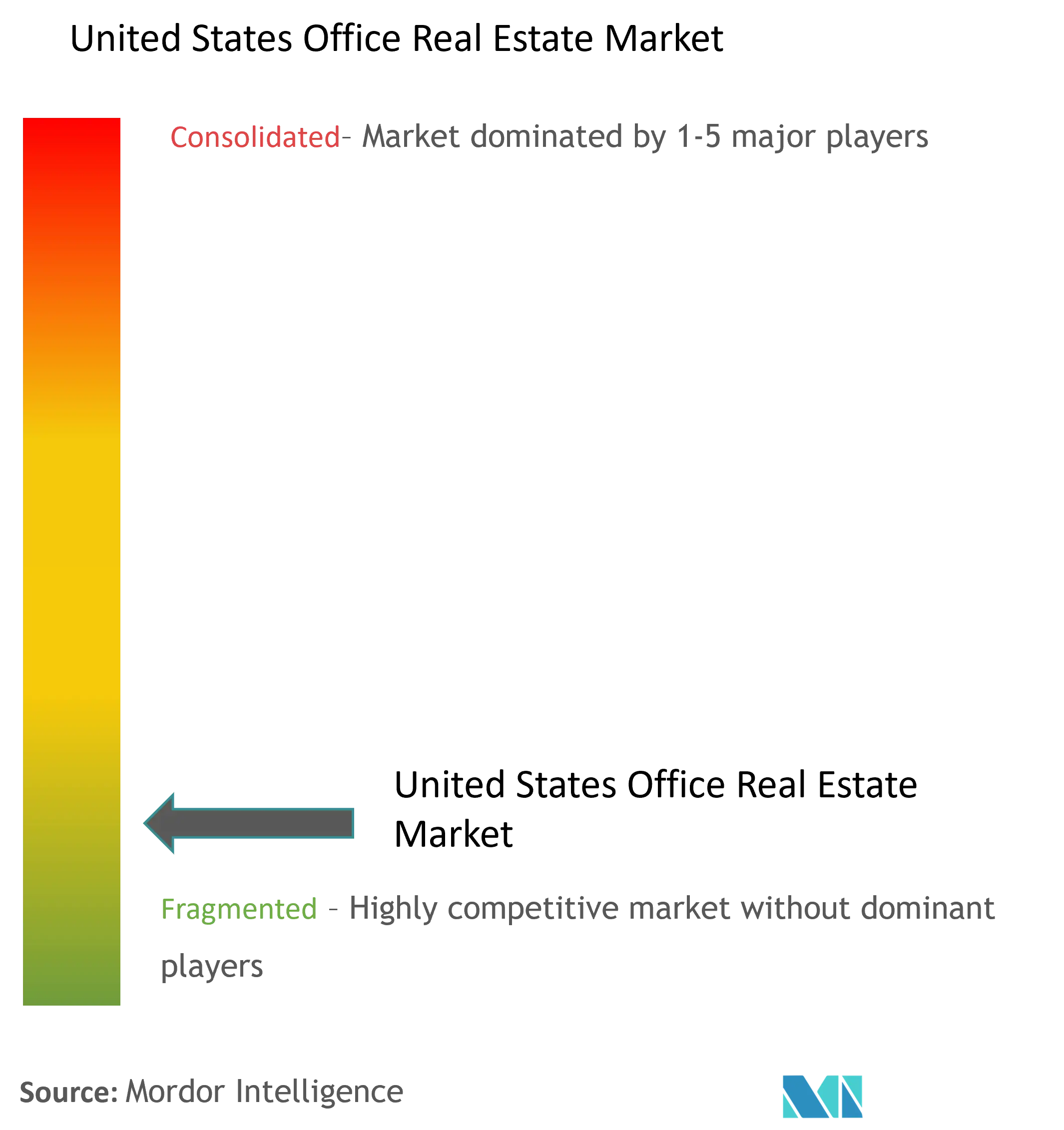

Überblick über die Büroimmobilienbranche in den USA

Der US-Büroimmobilienmarkt ist relativ fragmentiert. Der Bericht deckt die wichtigsten Unternehmen auf dem US-Büroimmobilienmarkt ab. Große Unternehmen verfügen über finanzielle Ressourcen zu ihrem Vorteil, während kleine Unternehmen durch den Aufbau lokaler Märkte effektiv konkurrieren können. Zu den Büroimmobilienentwicklern in den Vereinigten Staaten gehören Turner Construction Company Inc., Kiewit Corporation, Hensel Phelps Construction, Gilbane Building Co. und Skanska USA Inc.

Marktführer für Büroimmobilien in den USA

Turner Construction Company Inc.

Hensel Phelps Construction

Gilbane Building Co.

Balfour Beatty LLC

Simon Property Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum US-Büroimmobilienmarkt

April 2023 Die Geschäftsführer von Cressy Commercial Real Estate mit Sitz in Mishawaka freuen sich, den Abschluss einer Fusion mit Mno-Bmadsen, dem Non-Gaming-Investmentzweig der Pokagon Band of Potawatomi, bekannt zu geben. Der Zusammenschluss wird es Cressy ermöglichen, in neue Märkte zu expandieren und seine strategischen Ziele umzusetzen und gleichzeitig seinen früheren und zukünftigen Kunden weiterhin erstklassigen Service zu bieten. Mno-Bmadsen wird von zusätzlichen Ressourcen profitieren, um den Immobilienbedarf seines wachsenden Investitionsportfolios zu verwalten.

Februar 2023 Mirabaud Asset Management hat den Erwerb eines aus zwei Gebäuden bestehenden Büros strukturiert, das von einer gemeinnützigen akademischen Stiftung und einem medizinischen Zentrum genutzt wird. Die Transaktion wurde von Mirabaud Asset Management als institutionelle gewerbliche Immobilienpartnerschaft mit Sitz in Luxemburg im Auftrag ihrer internationalen Kundschaft strukturiert. Durch diese Akquisition erhöht sich der Wert des US-Immobilienportfolios von Mirabaud auf fast 600 Millionen US-Dollar.

Segmentierung der Büroimmobilienbranche in den USA

Bei Büroimmobilien handelt es sich um den Bau von Gebäuden, die Unternehmen aus verschiedenen Branchen mieten oder kaufen können. Ziel dieses Berichts ist es, einen umfassenden Überblick über den US-Büroimmobilienmarkt zu geben. Er befasst sich mit Markteinblicken, Dynamik und technologischen Trends. und Regierungsprojekte im Büroimmobilienbereich.

Der US-Büroimmobilienmarkt ist nach Regionen (Nordosten, Mittlerer Westen, Süden und Westen) und nach Sektoren (Informationstechnologie (IT und ITES), Fertigung, BFSI (Banken, Finanzdienstleistungen und Versicherungen), Beratung und andere Dienstleistungen) segmentiert ). Der Bericht bietet Marktgrößen und Prognosen in Dollar (USD) für alle oben genannten Segmente.

| Nordost |

| Mittlerer Westen |

| Süd |

| Westen |

| Informationstechnologie (IT und ITES) |

| Herstellung |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) |

| Beratung |

| Andere Dienstleistungen |

| Nach Region | Nordost |

| Mittlerer Westen | |

| Süd | |

| Westen | |

| Nach Sektor | Informationstechnologie (IT und ITES) |

| Herstellung | |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) | |

| Beratung | |

| Andere Dienstleistungen |

Häufig gestellte Fragen zur Marktforschung für Büroimmobilien in den USA

Wie groß ist der Büroimmobilienmarkt in den Vereinigten Staaten derzeit?

Der Büroimmobilienmarkt der Vereinigten Staaten wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen Büroimmobilienmarkt?

Turner Construction Company Inc., Hensel Phelps Construction, Gilbane Building Co., Balfour Beatty LLC, Simon Property Group sind die größten Unternehmen, die auf dem US-Büroimmobilienmarkt tätig sind.

Welche Jahre deckt dieser US-Büroimmobilienmarkt ab?

Der Bericht deckt die historische Marktgröße des Büroimmobilienmarkts der Vereinigten Staaten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Büroimmobilienmarkts der Vereinigten Staaten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur US-amerikanischen Büroimmobilienbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Büroimmobilien in den USA im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von US-Büroimmobilien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.