Marktgröße und -anteil für Ophthalmologie-Geräte im Vereinigten Königreich

Marktanalyse für Ophthalmologie-Geräte im Vereinigten Königreich von Mordor Intelligence

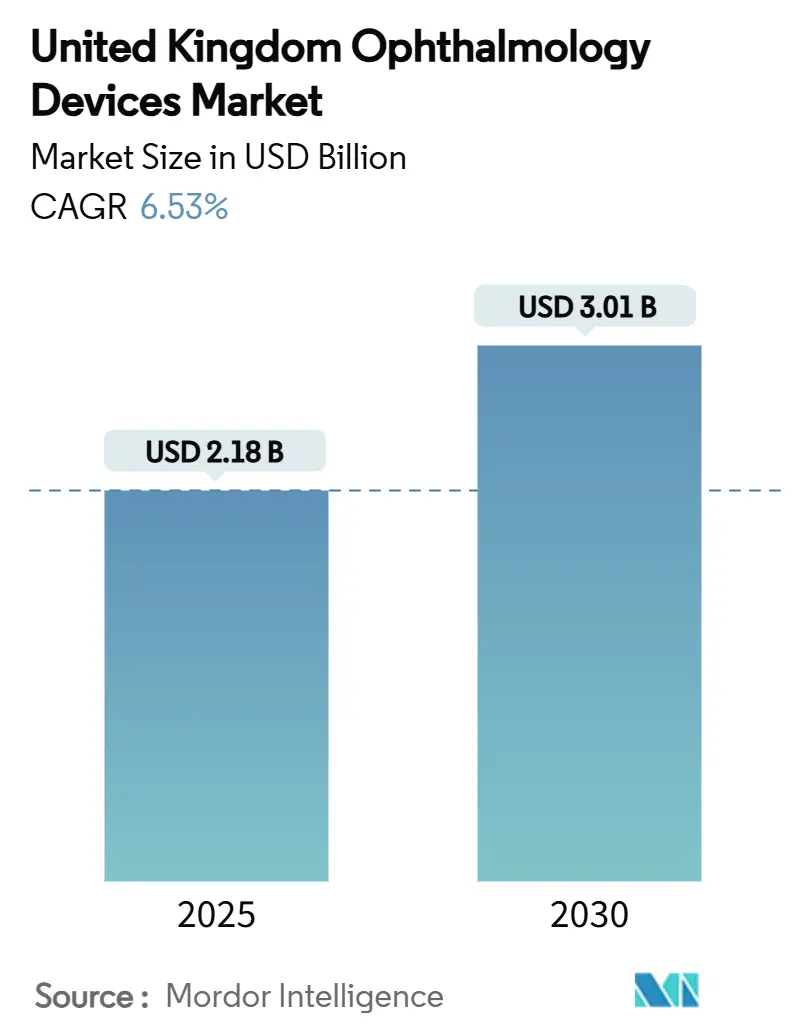

Die Marktgröße für Ophthalmologie-Geräte im Vereinigten Königreich beträgt 2,18 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 3,01 Milliarden USD bis 2030 steigen, bei einer CAGR von 6,53% über den gesamten Zeitraum. Die robuste Nachfrage nach sehrettenden Operationen, eine alternde Bevölkerung, die den Katarakt-Pool erweitert, und Rahmenverträge des National Health Service (NHS), die die Dokumentation von Behandlungsergebnissen belohnen, unterstützen gemeinsam das nachhaltige Wachstum im Markt für Ophthalmologie-Geräte im Vereinigten Königreich. Sehpflege-Verbrauchsmaterialien sichern stabile Volumina über Einzelhandelskanäle, doch erhöhte Ausgaben für Bildgebung und Analytik zeigen eine schrittweise Verlagerung hin zu datenreichen Diagnostikverfahren. Private-Equity-finanzierte ambulante Operationszentren (ASCs) rollen weiterhin modulare Operationssäle aus und drängen Anbieter dazu, wertbasierte Preisgestaltung zu verfeinern, die mit NHS-Tarifen und kommerziellen Selbstzahler-Paketen kompatibel ist. NHS-Rückstände, die während der Pandemie entstanden sind, werden voraussichtlich nicht vor Mitte 2026 abgebaut sein, was hohe Grundvolumina für Katarakt-, Glaukom- und Netzhautgeräte sichert.

Wichtige Erkenntnisse des Berichts

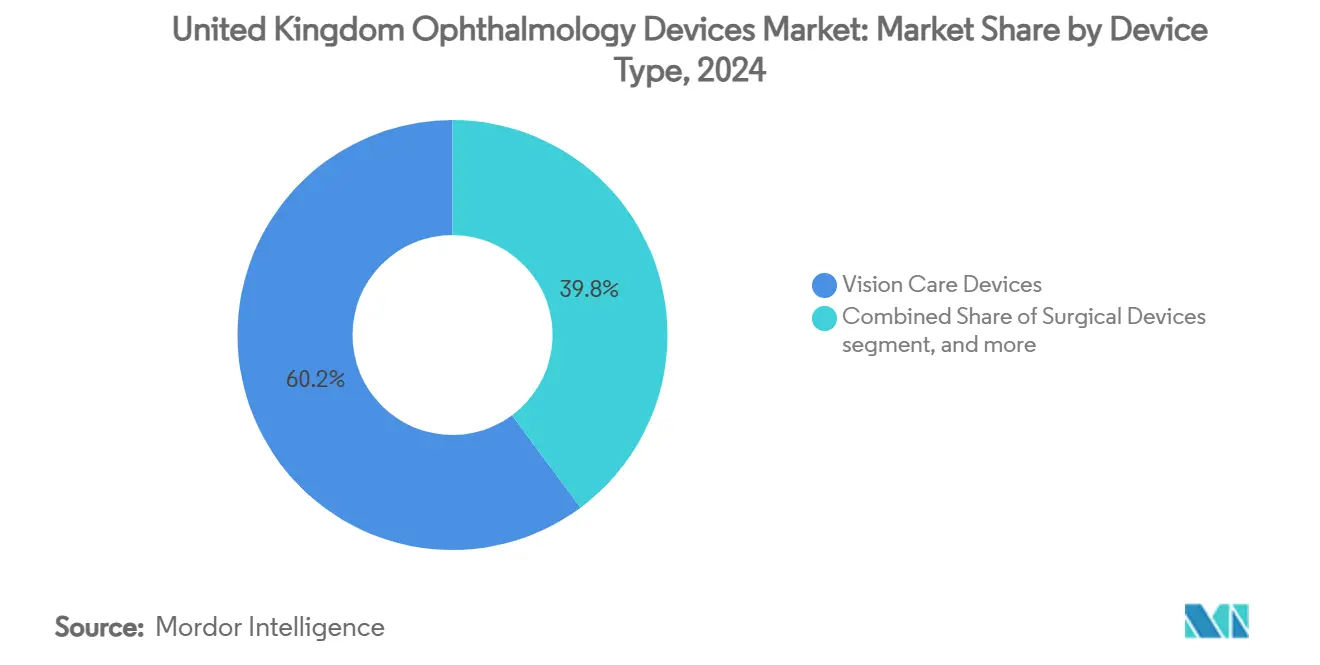

- Nach Gerätetyp führten Sehpflegegeräte mit 60,11% des Marktanteils für Ophthalmologie-Geräte im Vereinigten Königreich im Jahr 2024, während Diagnose- und Überwachungsgeräte voraussichtlich mit einer CAGR von 8,81% bis 2030 steigen werden.

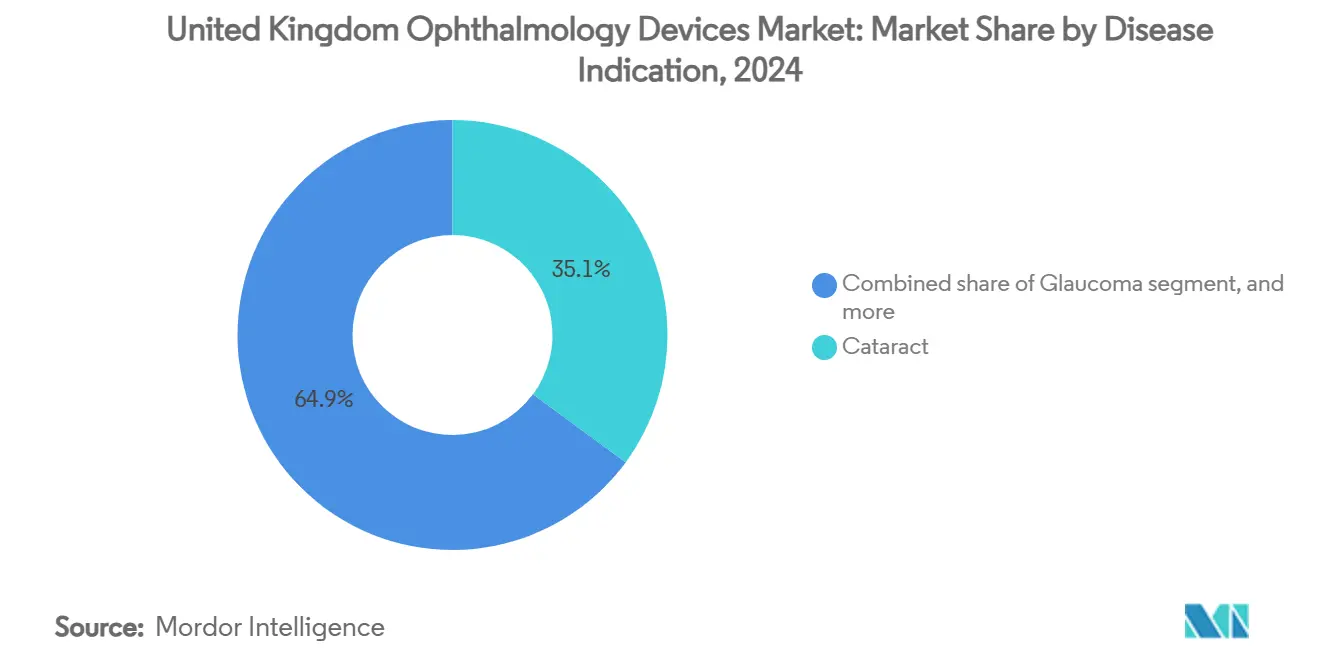

- Nach Krankheitsindikation eroberten Katarakt-Ausrüstungen 35,12% der Marktgröße für Ophthalmologie-Geräte im Vereinigten Königreich im Jahr 2024, doch Diabetische-Retinopathie-Systeme werden voraussichtlich mit einer CAGR von 7,98% bis 2030 expandieren.

- Nach Endverbraucher hielten Krankenhäuser 40,71% Anteil im Jahr 2024 und ASCs bewegen sich mit einer CAGR von 7,83% bis 2030 vorwärts.

Markttrends und Einblicke für Ophthalmologie-Geräte im Vereinigten Königreich

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Alternde UK-Bevölkerung treibt Katarakt- und Glaukom-Belastung voran | +1.2% | Vereinigtes Königreich | Langfristig (≥ 4 Jahre) |

| Kurzsichtigkeits-"Epidemie" bei unter-25-Jährigen nach pandemiebedingt erhöhter Bildschirmzeit | +1.1% | Vereinigtes Königreich | Langfristig (≥ 4 Jahre) |

| NHS-Rückstand bei elektiven Operationen beschleunigt private ophthalmologische Investitionen | +1.0% | England | Kurzfristig (≤ 2 Jahre) |

| Einführung von Hochstraßen-OCT-Services durch große Optikketten | +0.9% | Vereinigtes Königreich | Kurzfristig (≤ 2 Jahre) |

| UK MHRA's Innovation Pathway beschleunigt neuartige Implantate | +0.8% | Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Anstieg der Adoption von minimal-invasiven Glaukom-Operationsgeräten (MIGS) | +0.7% | Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde UK-Bevölkerung treibt Katarakt- und Glaukom-Belastung voran

Aktualisierungen der Volkszählung des Vereinigten Königreichs, die im März 2025 veröffentlicht wurden, zeigen, dass Einwohner im Alter von ≥65 Jahren nun 19,6 Millionen Menschen oder 28% der Gesamtbevölkerung ausmachen, gegenüber 26% im Jahr 2024[1]Office for National Statistics, "UK Population Estimates 2025," ons.gov.uk. Die Modellierung des Royal College of Ophthalmologists (RCOphth) projiziert, dass Katarakt-Operationen zwischen 2025 und 2035 um 50% steigen werden, wenn die Servicekapazität Schritt hält. Hospital Episode Statistics bestätigen den Trend: Katarakt-Extraktionen überschritten 475.000 im Finanzjahr 2024/25, was einen Sprung von 6,2% gegenüber dem Vorjahr und den steilsten jährlichen Anstieg seit Beginn der elektronischen Aufzeichnungen im Jahr 2010 markiert. Die Glaukom-Arbeitsbelastung folgt diesem Beispiel; englische NHS-Trusts verzeichneten 8% mehr Trabekulektomien im Jahr 2024 als im Jahr 2023, während ambulante Besuche wegen chronischem Offenwinkelglaukom zum ersten Mal 1,6 Millionen überschritten. Gerätehersteller, die Phako-Systeme, Glaukom-Stents und Intraokularlinsen verkaufen, sichern sich daher mehrjährige Lieferverträge, da Auftraggeber versuchen, Inventar gegen eine klar erkennbare demografische Ausbuchtung abzusichern.

Kurzsichtigkeits-"Epidemie" bei unter-25-Jährigen nach pandemiebedingt erhöhter Bildschirmzeit

Eine peer-reviewte Studie, die im Februar 2025 vom University College London veröffentlicht wurde, fand heraus, dass 34% der britischen 18- bis 24-Jährigen nun kurzsichtig sind, verglichen mit 28% im Jahr 2020, und führt die Beschleunigung auf anhaltende Bildschirmexposition während der Pandemie-Lockdowns zurück[2]University College London, "Post-Lockdown Myopia Trends," ucl.ac.uk. Boots Opticians berichtete von einem 22%igen Jahr-zu-Jahr-Anstieg bei Bestellungen für Kurzsichtigkeits-Kontrollkontaktlinsen während des Kalenderjahres 2024, während Specsavers bis Dezember 2024 Axiallängenmessungen in 650 Geschäften einführte, um die Nachfrage nach früherer Intervention zu erfüllen. Die Daten resonieren mit der 2024-Umfrage des College of Optometrists, in der 61% der Praktiker "mehr Teenager-Kurzsichtigkeits-Anpassungen als jemals zuvor in ihren Laufbahnen" anführten. Geräteanbieter reagieren mit sauerstoffdurchlässigen Tageslinsen und Brillenglasdesigns, die die axiale Verlängerung verlangsamen und ein Marktsegment mit Jahrzehnten von Lebenszeitwert anvisieren. Der kaskadierende Effekt ist, dass Hersteller, die traditionell auf geriatrische Indikationen fokussiert waren, nun das Marketing auf Eltern und Universitäten umstellen und die Umsatzbasis über Post-Renten-Konsumenten hinaus erweitern.

NHS-Rückstand bei elektiven Operationen beschleunigt private ophthalmologische Investitionen

Wartelisten-Daten für elektive Behandlungen, die im April 2025 veröffentlicht wurden, zeigen 7,13 Millionen ausstehende Überweisungen in ganz England, wobei die Augenheilkunde 646.000 Fälle beiträgt-zweitgrößte nach der Orthopädie[3]NHS England, "Elective Recovery Data April 2025," england.nhs.uk. Als Reaktion vergab NHS England GBP 225 Millionen in Outsourcing-Verträgen an unabhängige Sektorenanbieter für 2025/26, 32% höher als das vorherige Framework-Jahr. Private-Equity-Aktivität hat Schritt gehalten: Morgan Stanley Private Credit injizierte USD 102 Millionen in Unifeye Vision Partners im Mai 2025 zur Finanzierung von UK-Standortakquisitionen, während BGF eine GBP 20 Millionen Follow-on-Runde für OCL Vision im März 2025 abschloss, die darauf abzielt, den Operationssaal-Durchsatz zu verdoppeln. Diese Zuflüsse unterstützen Rekordbestellungen für modulare Mikroskope und Phako-Maschinen, die für Tageschirurgie-Umsätze von ≤15 Minuten konfiguriert sind. Die kommerzielle Dynamik verkürzt Amortisationszeiten für Kapitalausrüstung und incentiviert Anbieter, abonnement-ähnliche Leasingverträge anzubieten, die Wartung und Verbrauchsmaterialien in vorhersagbare monatliche Gebühren bündeln.

Einführung von Hochstraßen-OCT-Services durch große Optikketten

Specsavers, Vision Express und Boots fügten gemeinsam mehr als 450 Spektraldomänen-OCT-Scanner zu ihren Einzelhandelsbeständen während 2024 hinzu und brachten die nationale Gesamtzahl in der Gemeinschaftsoptometrie auf >2.100 Einheiten. Specsavers bestätigte im Januar 2025, dass OCT-Screening nun eine Standard-, kostenlose Einbeziehung in alle "Enhanced Eye Tests" in seinen 1.000 UK-Filialen ist, wodurch die Überweisungszeit zur Sekundärversorgung um durchschnittlich 12 Tage in Pilotdaten aus Devon und Cornwall reduziert wird. Boots Opticians berichtete, dass 38% seiner OCT-erkannten Anomalien im Jahr 2024 sehbedrohende Zustände waren, die dringende Krankenhaus-Überprüfung erfordern, Belege, die zur Aushandlung neuer Überweisungswege mit sechs Integrated Care Boards im Jahr 2025 verwendet wurden. Für Gerätehersteller liefert die Nachfrage von Optikketten Volumenstabilität außerhalb des traditionellen Krankenhaus-Ausschreibungszyklus und schafft sekundäre Umsatzströme in Cloud-Analytik und Fernlesungslizenzen. NHS England has signalisiert die Absicht, Datenaustauschprotokolle mit akkreditierten Ketten bis Q4 2025 zu formalisieren, was Community-OCT-Scans in erstattungsfähige "diagnostische Erste-Berührungspunkte" transformieren könnte.

Beschränkungen-Auswirkungsanalyse

| Beschränkungen-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Mangel an Augenärzten begrenzt chirurgischen Durchsatz | −0.9% | Vereinigtes Königreich | Kurzfristig (≤ 2 Jahre) |

| Post-Brexit-Regulierungsdivergenz erhöht Compliance-Kosten | −0.8% | Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Erstattungsobergrenzen für Premium-IOLs | −0.7% | Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Hohe Geräte-Wiederaufbereitungsstandards erhöhen Besitzkosten | −0.6% | Vereinigtes Königreich | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Mangel an Augenärzten begrenzt chirurgischen Durchsatz

Workforce-Statistiken des General Medical Council, die im Mai 2025 veröffentlicht wurden, zeigen, dass die Vakanzrate für Augenheilkunde-Consultants bei 9,4% liegt, gegenüber 8,7% im Jahr 2024 und komfortabel über dem 7%-Zielschwellenwert. RCOpths Volkszählung 2025 schlussfolgert, dass 234 zusätzliche Consultants sofort benötigt werden, um die aktuelle Nachfrage zu erfüllen, eine Zahl, die sich bis 2030 verdoppeln soll, es sei denn, die Ausbildungszahlen steigen stark. Workforce-Belastung übersetzt sich in Operationssaal-Unterauslastung: GIRFT-Auditdaten zeigen, dass 17% der im Jahr 2024 gebuchten Katarakt-Listen aufgrund von Chirurgen-Nichtverfügbarkeit storniert oder verkürzt wurden. Gerätenutzungsraten hinken daher dem Installationsbasis-Wachstum hinterher, dämpfen Ersatzzyklen und ziehen den ROI von Kapitalausrüstung für Anbieter nach unten.

Post-Brexit-Regulierungsdivergenz erhöht Compliance-Kosten

Mit Wirkung vom 16. Juni 2025 führte die Medicines and Healthcare products Regulatory Agency (MHRA) die UK Conformity Assessed (UKCA) plus Post-Market Surveillance Regulations ein, die Hersteller dazu zwingen, lebenslange Leistungsdashboards für jedes im Inland verkaufte Augenheilkunde-Gerät zu führen. Die Association of British HealthTech Industries befragte im März 2025 61 Augenpflege-Anbieter und fand heraus, dass die durchschnittlichen Compliance-Kosten seit 2023 um 14% gestiegen sind, wobei kleine Firmen Anstiege von bis zu 28% berichten. Parallele Einhaltung der europäischen Medical Device Regulation (MDR) bleibt für Exporteure obligatorisch und schafft duale Testbelastungen, die Markteinführungen um drei bis sechs Monate verzögern. Multinationale Unternehmen haben den Overhead über dedizierte UK-Regulierungsteams absorbiert; jedoch kündigten zwei Nischen-Implantathersteller öffentlich den Rückzug aus dem britischen Markt Ende 2024 an und führten Kosten-Nutzen-Bedenken an. Höhere Eintrittsbarrieren begrenzen die kompetitive Vielfalt für NHS-Käufer und könnten Preise nach oben drücken, da kleinere Innovatoren aussteigen.

Segmentanalyse

Nach Gerätetyp: Sehpflege-Dominanz trifft auf Diagnostik-Aufschwung

Sehpflegegeräte halten etwa 60,11% des Marktanteils für Ophthalmologie-Geräte im Vereinigten Königreich im Jahr 2024 und verankern weiterhin wiederkehrende Umsätze mit stabilen Kontaktlinsenverkäufen. Diagnose- und Überwachungsgeräte werden jedoch mit einer CAGR von 8,81% überholen, unterstützt durch NHS-Verträge, die Analysedienste zu Premium-Preisen bündeln. Interoperable OCT-Plattformen, die zu Subsekunden-Scans fähig sind, verkürzen Untersuchungszyklen und lassen Kliniken mehr Patienten ohne zusätzliche Stuhlinvestitionen verarbeiten. Das Computer-Assisted Retinal Analysis (CARA) System mit berichteter Sensitivität über 80% für überweisungspflichtige diabetische Retinopathie veranschaulicht, wie klinische Validierung die Akzeptanz beschleunigt. Anbieter rüsten Legacy-Funduskameras nur nach, wenn AI-Kompatibilität Hardware-Parität verlangt, was eine anhaltende Refurbishment-Pipeline anzeigt, die kurzfristige Einheitenverkäufe dämpft, aber Aftermarket-Zubehör-Umsätze anhebt.

Anbieter, die Vorderabschnitts-Module integrieren, adressieren sowohl refraktive als auch korneale Chirurgie ohne Vergrößerung der Stellfläche und appellieren an raumkonstante städtische Operationssäle. Kontaktlinsen-Innovation um sauerstoffdurchlässige Materialien sustains Einzelhandels-Momentum, aber Margendruck durch Preiskonkurrenz hält absolutes Umsatzwachstum moderat. Diagnostikgeräte-Anbieter kompensieren Kapitalausgaben-Bedenken durch Leasingpläne, die zu NHS-Zahlungszyklen passen. Solche Vereinbarungen einbetten Service-Verträge, die hochmargige Software-Umsätze erweitern und längere Produktentwicklungszeitpläne unterstützen. Datengetriebene Überwachungsfunktionen erfüllen auch die verstärkten Beweisanforderungen der MHRA und schaffen einen Compliance-Graben um verbundene Plattformen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Krankheitsindikation: Katarakt-Stabilität, Diabetische-Retinopathie-Momentum

Katarakt-Instrumente kommandieren 35,12% der Marktgröße für Ophthalmologie-Geräte im Vereinigten Königreich 2024, eine Position, die durch Royal College of Ophthalmologists-Modellierung gestützt wird, die 50% mehr Katarakt-Operationen bis 2035 prognostiziert. Vorhersagbare Nachfrage sichert Economies of Scale für Implantat- und Phako-Anbieter, während NHS-Outsourcing an private Kliniken Verfahrensvolumen auch während öffentlicher Krankenhaus-Kapazitätsengpässe aufrechterhält. Diabetische-Retinopathie-Systeme verzeichnen das schnellste Wachstum mit 7,98% CAGR, angetrieben durch steigende Diabetes-Inzidenz und die landesweite OCT-Einführung. Trusts verhandeln mehrjährige Verträge, die Hardware-Abschreibung mit Screening-Zyklus-Verpflichtungen ausrichten und stetige Cashflows für Bildgebungs-Anbieter sicherstellen.

Glaukom-Management profitiert von der Migration zu minimal-invasiven Geräten wie dem PRESERFLO MicroShunt, den Chirurgen adoptieren, wenn Richtlinien frühere Intervention empfehlen. Altersbedingte Makuladegeneration (AMD)-Workflows verlassen sich auf höherauflösende Bildgebung, die rechtzeitige Anti-VEGF-Therapieentscheidungen unterstützt und Upgrades in kombinierten Weitfeld- und OCT-Angiographie-Systemen antreibt. Cross-Indikations-Plattformen reduzieren Beschaffungskomplexität und lassen Käufer AMD- und diabetische Patienten mit derselben Einheit bedienen. Anbieter, die mit solchen flexiblen Systemen positioniert sind, verkürzen Verkaufszyklen und verteidigen Preise, besonders wenn Kapitalbudgets sich verschärfen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Endverbraucher: Krankenhäuser verankern Volumen, ASCs beschleunigen

Krankenhäuser halten 40,71% Anteil der Marktgröße für Ophthalmologie-Geräte im Vereinigten Königreich im Jahr 2024 aufgrund breiten Service-Umfangs und komplexem Fallmanagement. Dennoch schreiten ASCs mit 7,83% CAGR voran, da Tageschirurgie Standard für Routine-Augenheilkunde wird. Das Getting It Right First Time (GIRFT) "Day Case First" Dataset zeigt 84% der Verfahren bereits am selben Tag in England abgeschlossen. Private Anbieter nutzen diese Effizienz, um NHS-Katarakt-Outsourcing-Vereinbarungen zu gewinnen, oft mit Bündelung von refraktiven Linsen-Upgrades für Selbstzahler-Patienten. Ihre Beschaffungsunterlagen betonen Portabilität und kurze Umsatzzyklen und drängen Hersteller dazu, leichtere Mikroskope und schnelle Sterilisationskassetten zu entwerfen.

Spezialkliniken nutzen Premium-Innenausstattung und Next-Generation-Mikroskope mit digitalen Overlays als Marketing-Differenziatoren und repositionieren Geräteleistung als Teil der Patientenerfahrung. Öffentliche Krankenhäuser hedgen Kapazitätsengpässe durch Partnerschaften mit unabhängigen Sektorbehandlungszentren in Hub-and-Spoke-Modellen, die Bildgebungsgeräte teilen. Anbieter, die einheitlichen After-Sales-Support in beiden Einstellungen anbieten, verstärken wiederkehrende Umsatzbasen durch Wartungsverträge, die mit der Ausrüstung reisen, unabhängig von der Eigentumsform.

Geografische Analyse

England bleibt der primäre Volumenstreiber dank seiner größeren Bevölkerung und der direkten Einkaufsmacht von NHS England. Rahmenverträge für diabetische Retinopathie-Screening konzentrieren Bildgebungsnachfrage und schaffen periodische Spitzen, die durch die Diagnostik-Lieferkette schwappen. Schottland priorisiert Teleophthalmologie, um abgelegene Gemeinden zu erreichen und erweitert die Nachfrage nach tragbaren Bildgebungssystemen mit Satellitenkonnektivität. Wales adoptiert ergebnisbasierte Auftragspilopiloten, die dokumentierte Sehschärfe-Gewinne belohnen und Anbieter dazu drängen, Analytics-Dashboards zu integrieren. Nordirlands kleineres Krankenhaus-Netzwerk beschleunigt Refurbishment-Zyklen, um Ausrichtung mit Englands Gerätestandards aufrechtzuerhalten und grenzüberschreitende Kliniker-Zertifizierung sicherzustellen.

Londons Lehrkrankenhäuser treiben frühe Adoption von AI-verstärkter Diagnostik voran und bieten Referenzstellen-Status im Austausch für gebündelte Trainingspakete. Manchester und Birmingham Trust-Cluster replizieren diese Einsätze und versuchen, Ambulanz-Rückstände durch Pandemie-Disruptions zu reduzieren. Regionale ASCs in den Midlands und Südwest ziehen Private-Equity-Backing an und bilden Multi-Site-Netzwerke, die Ophthalmologie-Mikroskop-Flotten von einem einzigen OEM standardisieren. Anbieter, die sowohl devolvierte-Nationen-Governance als auch Zentralregierungs-Cybersecurity-Standards erfüllen, finden es einfacher, Multi-Regionen-Vereinbarungen zu sichern. Da sich digitale Governance-Frameworks angleichen, werden Beschaffungszyklen voraussichtlich enger über die devolvierten Verwaltungen hinweg ausgerichtet, wodurch Nachfragespitzen geglättet und logistische Reibung reduziert wird.

Wettbewerbslandschaft

Der Markt für Ophthalmologie-Geräte im Vereinigten Königreich zeigt moderate Konzentration. Alcon und Johnson & Johnson Vision Care nutzen etablierte Distributornetzwerke, um dominante Positionen zu halten, während der inländische Akteur Rayner die Intraokularlinsen-Kapazität verdoppelt, um NHS-Nachhaltigkeits-Beschaffungskriterien zu erfüllen. Carl Zeiss Meditecs Software-Ökosystem verknüpft OCT, Feldanalysatoren und chirurgische Mikroskope in eine einzige Datenschicht und lässt Chirurgen Patientenmetriken über perioperative Berührungspunkte hinweg betrachten. STAAR Surgical hedgt Katarakt-Abhängigkeit durch ein implantierbares Kollamerlinsen-Portfolio, das mit steigender refraktiver Chirurgie-Nachfrage bei jüngeren Demografien ausgerichtet ist. Regenerons Kauf von Oxular erweitert seine retinale Medikamentenabgabe-Plattform und illustriert, wie pharmazeutische Majors Geräte-Synergien suchen.

Private-Equity-Einfluss formt Beschaffungsentscheidungen, da Sponsoren Ausrüstung über Klinik-Netzwerke hinweg standardisieren, um Volumenrabatte zu erschließen. Morgan Stanley Private Credits Finanzierung von Unifeye Vision Partners und Carlyles EUR 250 Millionen Commitment an Sanoptis typifizieren Konsolidierungsstrategien, die Einkaufsmacht aggregieren. Kliniken unter solcher Eigentumsform verhandeln Mastervereinbarungen, die Minimum-Kaufvolumen garantieren, was Einheitsmargen komprimiert, aber Vendor-Anteil am Geldbeutel sichert. Kleinere Spezialakteure behalten Einfluss in Nischenbereichen wie Spezialkontaktlinsen und beweisen, dass Innovation Skalennadteile kompensieren kann, wenn regulatorische Barrieren niedrig sind.

Technologische Differenzierung dreht sich nun um Integration statt isolierte Leistungsmetriken. Anbieter, die Hardware mit Analytik und sicheren Cloud-Gateways koppeln, erfüllen sowohl klinische als auch regulatorische Imperative unter der MHRA-Lebenslang-Überwachungsregel. Diejenigen, die verbundene Plattformen fehlen, verfolgen oft Partnerschaften oder Akquisitionen, um Lücken zu schließen, ein Trend, der voraussichtlich fortsetzen wird, da Compliance-Kosten steigen. Krankenhäuser fordern zunehmend Beweise für Cybersecurity-Zertifizierung in Ausschreibungsunterlagen und heben effektiv die Eintrittsschwelle für kleinere Gerätefirmen an.

Branchenführer für Ophthalmologie-Geräte im Vereinigten Königreich

-

Alcon Inc.

-

Johnson & Johnson Vision Care

-

Carl Zeiss Meditec AG

-

Bausch + Lomb Corp.

-

CooperVision Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Morgan Stanley Private Credit arrangierte Wachstumsfinanzierung für Unifeye Vision Partners zur Unterstützung seiner Partnerschaft mit Brooks Eye Associates und stärkt technologische Upgrades und Liquidität für Akquisitionen.

- März 2025: BGF finalisierte eine millionenschwere Pfund-Investition in OCL Vision zur Skalierung der Operationssaal-Kapazität und Verbesserung des digitalen Marketings, da die private Nachfrage nach Augenchirurgie steigt.

- März 2025: Carlyle verpflichtete sich zu EUR 250 Millionen für Sanoptis, vorgesehen für Bolt-on-Klinik-Akquisitionen und breiteren chirurgischen Technologiezugang.

- Januar 2025: Regeneron schloss die Akquisition von Oxular und seinem Oxulumis-Abgabegerät ab und stärkte nachhaltige retinale Therapiefähigkeiten.

- Juni 2024: EssilorLuxottica erwarb einen 80%-Anteil an Heidelberg Engineering, erweiterte sein OCT-Portfolio und signalisierte einen strategischen Schwenk richtung klinischer Diagnostik.

Berichtsumfang für den Markt für Ophthalmologie-Geräte im Vereinigten Königreich

Ophthalmologie-Geräte sind medizinische Geräte, die in der Augenheilkunde und Optometrie verwendet werden. Diese Geräte reichen von nicht-invasiven Geräten und Ausrüstungen, die häufig für Diagnostik verwendet werden, bis hin zu invasiven wie Kontaktlinsen (und den dazugehörigen Pflegeprodukten) und implantierbaren Geräten wie Intraokularlinsen und Glaukom-Stents.

Der Markt für Ophthalmologie-Geräte im Vereinigten Königreich ist nach Geräten segmentiert (Chirurgische Geräte (Glaukom-Drainagegeräte, Glaukom-Stents und Implantate, Intraokularlinsen, Laser und andere chirurgische Geräte), Diagnose- und Überwachungsgeräte (Autorefraktoren und Keratometer, Kornea-Topographie-Systeme, Ophthalmische Ultraschall-Bildgebungssysteme, Ophthalmoskope, Optische Kohärenztomographie-Scanner und andere Diagnose- und Überwachungsgeräte) und Sehkorrekturgeräte (Brillen und Kontaktlinsen)). Der Bericht bietet Werte (in USD Millionen) für die oben genannten Segmente.

| Diagnose- und Überwachungsgeräte | OCT-Scanner |

| Fundus- und Netzhautkameras | |

| Autorefraktoren und Keratometer | |

| Kornea-Topographie-Systeme | |

| Ultraschall-Bildgebungssysteme | |

| Perimeter und Tonometer | |

| Andere Diagnose- und Überwachungsgeräte | |

| Chirurgische Geräte | Katarakt-Chirurgiegeräte |

| Vitreoretinale Chirurgiegeräte | |

| Refraktive Chirurgiegeräte | |

| Glaukom-Chirurgiegeräte | |

| Andere chirurgische Geräte | |

| Sehpflegegeräte | Brillenfassungen und -gläser |

| Kontaktlinsen |

| Katarakt |

| Glaukom |

| Diabetische Retinopathie |

| Andere Krankheitsindikationen |

| Krankenhäuser |

| Spezialisierte Augenheilkunde-Kliniken |

| Ambulante Operationszentren (ASCs) |

| Andere Endverbraucher |

| Nach Gerätetyp | Diagnose- und Überwachungsgeräte | OCT-Scanner |

| Fundus- und Netzhautkameras | ||

| Autorefraktoren und Keratometer | ||

| Kornea-Topographie-Systeme | ||

| Ultraschall-Bildgebungssysteme | ||

| Perimeter und Tonometer | ||

| Andere Diagnose- und Überwachungsgeräte | ||

| Chirurgische Geräte | Katarakt-Chirurgiegeräte | |

| Vitreoretinale Chirurgiegeräte | ||

| Refraktive Chirurgiegeräte | ||

| Glaukom-Chirurgiegeräte | ||

| Andere chirurgische Geräte | ||

| Sehpflegegeräte | Brillenfassungen und -gläser | |

| Kontaktlinsen | ||

| Nach Krankheitsindikation | Katarakt | |

| Glaukom | ||

| Diabetische Retinopathie | ||

| Andere Krankheitsindikationen | ||

| Nach Endverbraucher | Krankenhäuser | |

| Spezialisierte Augenheilkunde-Kliniken | ||

| Ambulante Operationszentren (ASCs) | ||

| Andere Endverbraucher | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist der aktuelle Markt für Ophthalmologie-Geräte im Vereinigten Königreich?

Die Marktgröße für Ophthalmologie-Geräte im Vereinigten Königreich beträgt 2,18 Milliarden USD im Jahr 2025.

Wie schnell wird der Markt für Ophthalmologie-Geräte im Vereinigten Königreich voraussichtlich wachsen?

Er wird voraussichtlich mit einer CAGR von 6,53% voranschreiten und 3,01 Milliarden USD bis 2030 erreichen.

Welches Gerätesegment wächst am schnellsten innerhalb des Marktes?

Diagnose- und Überwachungsgeräte zeigen die höchste Dynamik mit einer erwarteten CAGR von 8,81% bis 2030.

Warum sind ambulante Operationszentren wichtig für das Marktwachstum?

ASCs liefern die meisten Routine-Augenverfahren als Tagesfälle und expandieren mit einer CAGR von 7,83%, was die Nachfrage nach tragbarer, hochdurchsatz-Ausrüstung antreibt.

Wie werden MHRA-Regulierungen Geräteanbieter beeinflussen?

Strengere Lebenslang-Leistungsüberwachung erhöht Compliance-Kosten und begünstigt Hersteller, die sichere Datenerfassungsfähigkeiten in ihre Plattformen einbetten.

Seite zuletzt aktualisiert am: