Deutschland Ophthalmologische Geräte Marktgröße und -anteil

Deutschland Ophthalmologische Geräte Marktanalyse von Mordor Intelligence

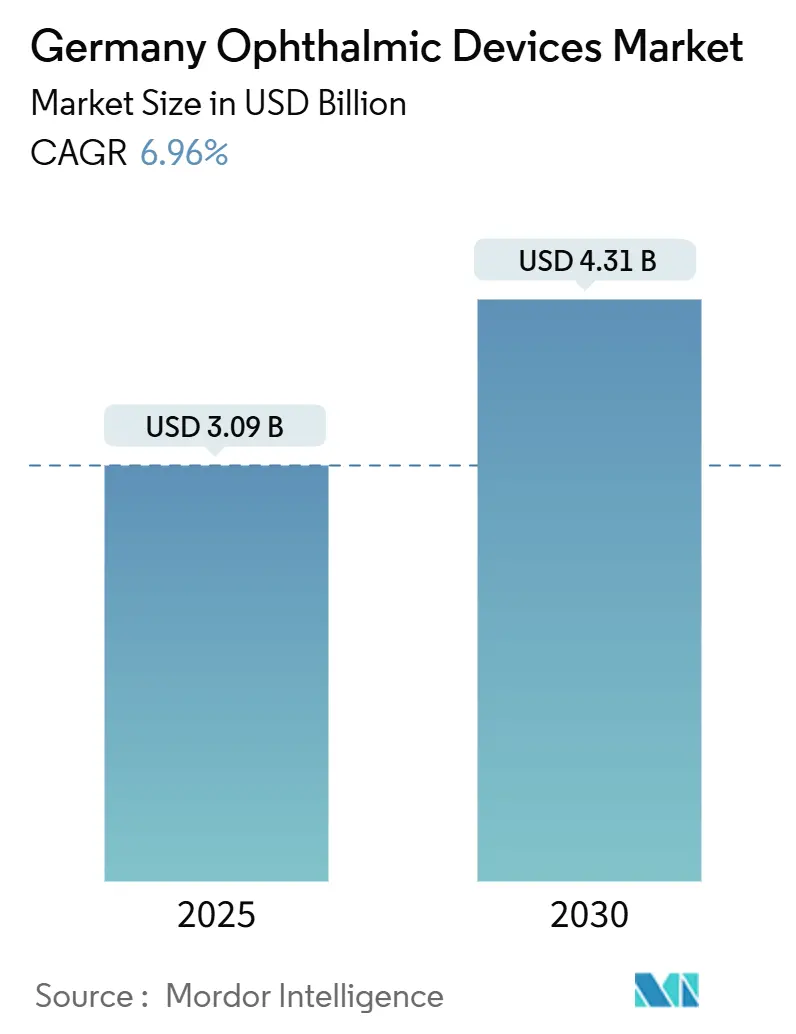

Die Deutschland ophthalmologische geräte Marktgröße wird auf USD 3,09 Milliarden in 2025 geschätzt und soll bis 2030 USD 4,31 Milliarden erreichen, mit einer Expansion von 6,96% CAGR über den Prognosezeitraum. Eine schnell alternde Bevölkerung, hohe digitale Kompetenz unter Klinikern und die Migration von Katarakt- und refraktiver Chirurgie in ambulante Einrichtungen stützen gemeinsam die anhaltende Nachfrage über diagnostische, Sehhilfe- und chirurgische Produktlinien hinweg. Gerätehersteller investieren Kapital in datengestützte Plattformen, die diagnostische Pfade verkürzen, und in minimal-invasive Werkzeuge, die Operationszeit reduzieren, wodurch Bestellvolumen auch während makroökonomischer Abschwächungen isoliert werden. Kostenträger-Ausrichtung um DRG-Anreize und klarere Erstattung für Technologie-Add-ons verkürzt Amortisationszeiten, was kleine Innovatoren anzieht, die Nischenmöglichkeiten suchen. Obwohl der Deutschland ophthalmologische geräte Markt fragmentiert bleibt, sind Anbieter, die Verbrauchsmaterialien, Investitionsgüter und Software bündeln können, positioniert, um überlegene Margen zu erfassen.

Wichtige Berichtsergebnisse

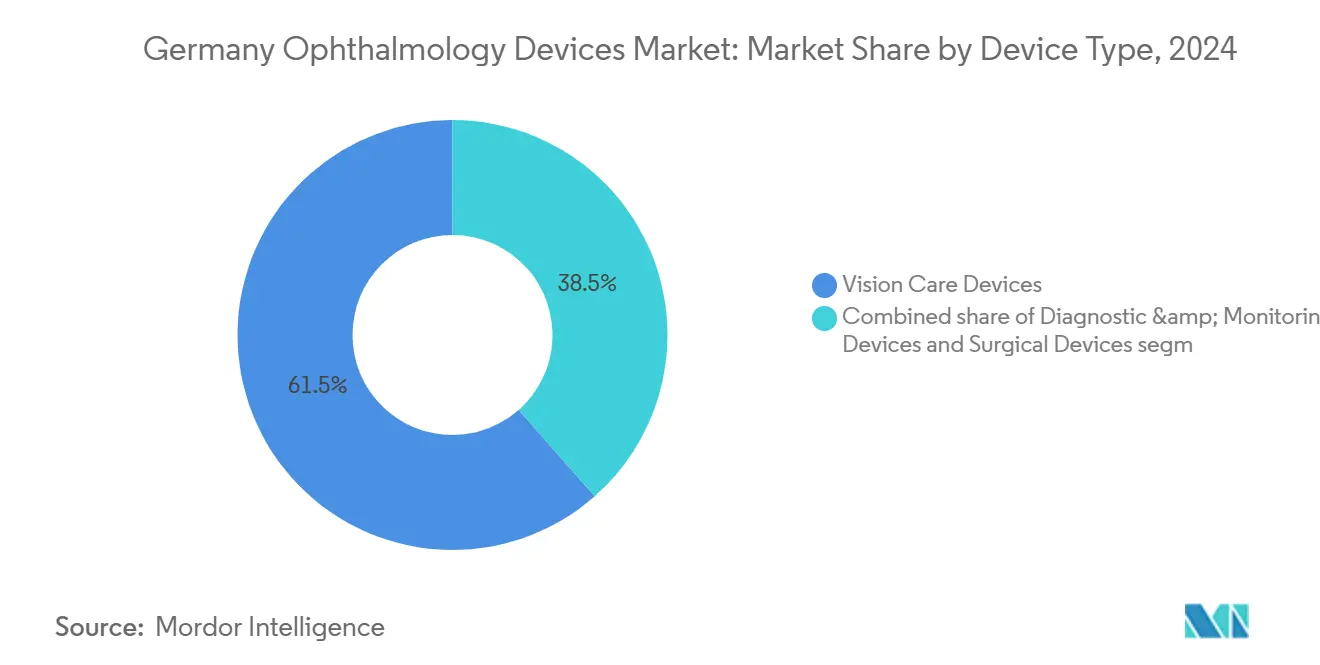

- Nach Gerätetyp führten Sehhilfeprodukte mit 62% Deutschland ophthalmologische geräte Marktanteil in 2024, während diagnostische Plattformen die höchste prognostizierte CAGR von 8,4% bis 2030 verzeichneten.

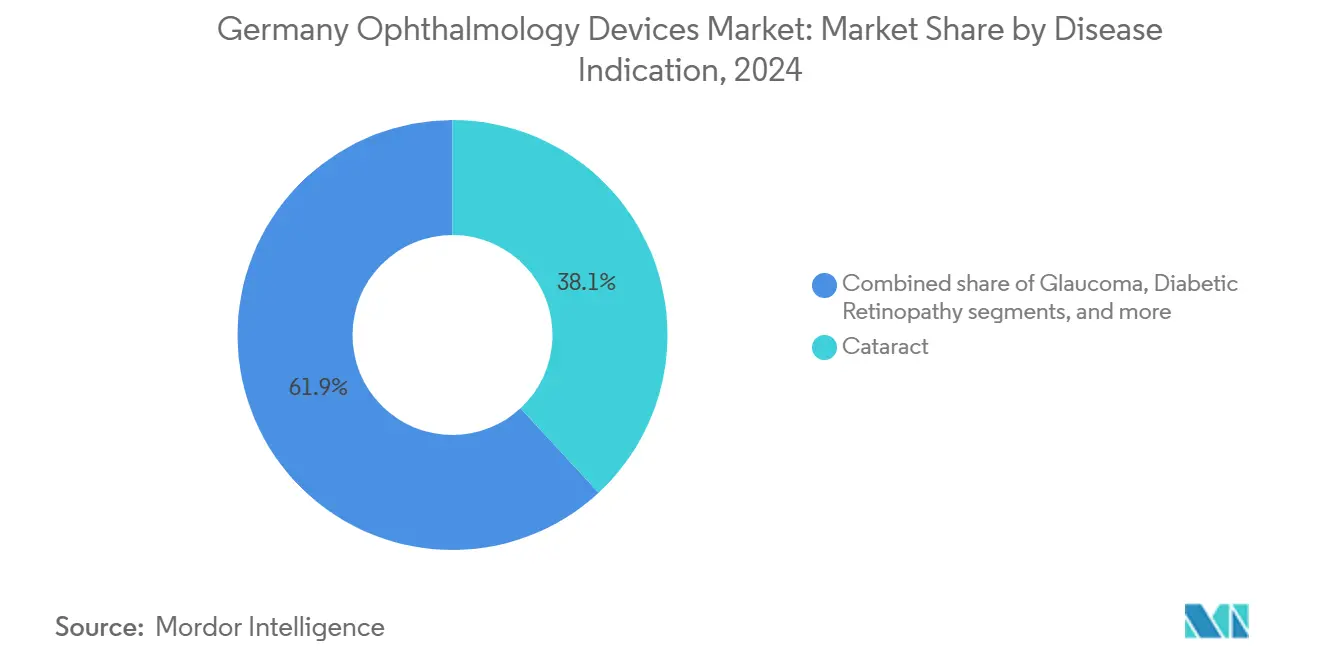

- Nach Krankheitsindikation machten Katarakt-Lösungen 48% Anteil der Deutschland ophthalmologische geräte Marktgröße in 2024 aus, während Netzhauterkrankungsgeräte eine Prognose von 9,1% CAGR zwischen 2025-2030 haben.

- Nach Endverbraucher hielten Krankenhäuser 45% des Deutschland ophthalmologische geräte Marktanteils in 2024, doch ambulante Operationszentren sind auf Kurs für eine 8,2% CAGR bis 2030.

Deutschland Ophthalmologische Geräte Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber-Wirkungsanalyse | (~) % Wirkung auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Steigende Myopie- und Hyperopie-Prävalenz | +1.9% | Bundesweit | Langfristig (≥ 4 Jahre) |

| DRG-Erweiterung für Premium-IOLs | +1.4% | Bundesweit | Mittelfristig (2-4 Jahre) |

| KI-gestützte diagnostische Genauigkeit | +1.3% | Städtische Zentren | Kurzfristig (≤ 2 Jahre) |

| Verlagerung zur ambulanten Augenchirurgie | +1.1% | Bundesweit | Mittelfristig (2-4 Jahre) |

| Deutschlands Photonik-Fertigungscluster beschleunigt Innovation | +0.9% | Berlin-Brandenburg | Mittelfristig (2-4 Jahre) |

| Post-COVID-Rückstau von Kataraktverfahren | +1.2% | Bundesweit | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Demografischer Wandel - Steigende Myopie- und Hyperopie-Muster

Studien, die Refraktionsfehler verfolgen, zeigen Prävalenzraten, die stark vom Grundschulalter bis zum jungen Erwachsenenalter ansteigen, während sich Hyperopie in älteren Kohorten beschleunigt. Einzelhändler reagieren mit geschlechtsspezifischen Fassungen und Ortho-k-Linsen, die Wiederholungskäufe ohne aggressive Preiserhöhungen steigern. Bildschirmzeit-Verbreitung und reduzierte Outdoor-Aktivitäten verstärken die Nachfrage nach Brillen, Kontaktlinsen und aufkommenden Myopie-Kontrolllösungen. Sehhilfe-Anbieter, die Produkteinführungen mit mobilen Apps paaren, die Tragezeit überwachen, sehen stärkere Markentreue, was eine datengetriebene Upsell-Strategie bestätigt. Der Deutschland ophthalmologische geräte Markt genießt folglich eine breite, widerstandsfähige Verbraucherbasis.

Gesetzliche Krankenversicherungserstattung für Premium-IOLs

Das DRG-Update vom Oktober 2024 fügte drei Augenheilkunde-Codes hinzu, die die Abdeckung für fortgeschrittene IOLs erweitern. Während monofokale Modelle vollständig erstattet bleiben, erfordern multifokale und torische Linsen weiterhin Zuzahlungen, was die sofortige Aufnahme dämpft. Krankenhäuser testen daher anpassbare IOLs, die postoperativ feineingestellt werden können, und demonstrieren kosteneffektive Sehergebnisse. Frühe Anwender berichten über niedrigere Wiederoperationsraten, eine Metrik, die voraussichtlich zukünftige Tarifverhandlungen beeinflusst. Hersteller, die Real-World-Evidence verwenden, um diese Vorteile zu beweisen, verstärken die Deutschland ophthalmologische geräte Markt Narrative, dass Premium-Technologie mit Kostenträger-Wertrahmen übereinstimmt.

Schnelle Aufnahme von KI-gestützten Diagnoseplattformen

Peer-Review-Daten bestätigen, dass KI-Algorithmen jetzt perfekte Sensitivität beim Diabetische-Retinopathie-Screening und nahezu perfekte Genauigkeit bei der Erkennung von altersbedingter Makuladegeneration und Glaukom erreichen[1]Skevas C. et al., "Implementing and evaluating a fully functional AI-enabled model for chronic eye disease screening in a real clinical environment," BMC Ophthalmology, biomedcentral.com. Kliniken, die cloud-basierte Bildanalysesysteme integrieren, berichten über kürzere Patientendurchlaufzeiten, wodurch Kapazitäten für hochmargige Vitrektomie- und Kataraktfälle freigesetzt werden. Direkte Integration mit elektronischen Gesundheitsakten vereinfacht Erstattungsaudits und veranlasst Versicherer zu günstigen Abdeckungsentscheidungen. Die digitale Reife der deutschen Augenheilkunde befeuert daher wiederkehrende Software-Erlöse innerhalb des Deutschland ophthalmologische geräte Marktes.

Expansion ambulanter Augenchirurgie-Zentren

Politische Entscheidungsträger verlagern Katarakt- und refraktive Chirurgie von stationären Stationen zu akkreditierten ambulanten Operationszentren (ASCs), was einen EU-weiten Trend widerspiegelt[2]Organisation for Economic Co-operation and Development, "Health at a Glance: Europe 2024," oecd.org. Chirurgen zitieren reduzierten Anästhesiebedarf und kleinere Inzisionsgrößen als Enabler für Entlassung am selben Tag, während Private-Equity-Investoren nationale ASC-Netzwerke skalieren, die optische Einzelhandelsgeschäfte mitbegründen. Wettbewerbsdruck veranlasst Krankenhäuser, kompakte Phako-Konsolen und Einwegpackungen zu installieren, was Auftragsbücher für Anbieter erhöht, die Ausrüstung für schlanke Arbeitsabläufe maßschneidern. Diese Verlagerung hilft dem Deutschland ophthalmologische geräte Markt, Verfahrenswachstum zu erfassen, ohne Krankenhausbudgets zu belasten.

Hindernisse-Wirkungsanalyse

| Hindernisse-Wirkungsanalyse | (~) % Wirkung auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Öffentliche Fonds-Preisobergrenzen bei refraktiven Geräten | −1.0% | Bundesweit | Mittelfristig (2-4 Jahre) |

| Ländlicher Mangel an Augenärzten | −0.8% | Östliche & südliche Länder | Langfristig (≥ 4 Jahre) |

| Hohe Eigenkosten für Premium-Kontaktlinsen | −0.7% | Bundesweit | Kurzfristig (≤ 2 Jahre) |

| MDR 2017/745 Zertifizierungsverzögerungen für KMUs | −0.9% | Bundesweit | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisdruck von öffentlichen Krankenkassen auf refraktive Geräte

Gesetzliche Krankenkassen wenden strenge Referenzpreise auf Premium-Brillen und akkommodative IOLs an, was Herstellermargen komprimiert. Die bevorstehende EU-Gesundheitstechnologiebewertungsverordnung, die gemeinsame klinische Bewertungen für Hochrisiko-Geräte ab 2025 vorschreibt, könnte Markteintrittszeiten für kleine Unternehmen verlängern. Unternehmen mit robusten Real-World-Evidence können die regulatorische Hürde in einen Wettbewerbsgraben verwandeln. Dennoch belasten anhaltende Kostenobergrenzen ASPs und begrenzen den Preisspielraum des Deutschland ophthalmologische geräte Marktes.

Mangel an Augenärzten in ländlichen Bundesländern

OECD-Daten zeigen, dass Deutschland Europas breiteren Gesundheitspersonal-Mangel teilt, wobei ländliche Bezirke am stärksten betroffen sind. Mobile Programme wie der Eye Van liefern Outreach-Dienste, doch lückenhafte Breitbandkonnektivität behindert Tele-Augenheilkunde-Einsatz. Gerätehersteller entwickeln daher Diagnoseeinheiten in robuste, tragbare Formate um, die mobile Kliniken bedienen. Bis Personalmangel nachlässt, beschränkt diese Lücke Verfahrensvolumen in unterversorgten Gebieten und begrenzt Wachstum für Teile des Deutschland ophthalmologische geräte Marktes.

Segmentanalyse

Nach Gerätetyp: Diagnostisches Wachstum überholt, Sehhilfe dominiert

Sehhilfeprodukte machten den größten Anteil der Deutschland ophthalmologische geräte Marktgröße in 2024 aus, was etablierte Kaufgewohnheiten und die stetige Einführung höhermargiger Dauertragelinsen widerspiegelt. Einzelhandelsketten, die On-Site-Refraktionsdienste integrieren, steigern Ladenverkehr und fördern Zusatzzubehörverkäufe, wodurch der 62%-Anteil des Segments weiter geschützt wird. Anbieter, die Myopie-Management-Linsen mit mobilen App-Compliance-Trackern einsetzen, erhöhen Austauschfrequenz und verstärken Markentreue. Das Nebeneinander von hochvolumigen Brillen und Premium-Kontaktlinsenmaterialien unterstreicht eine duale Chance: Volumenstabilität neben ASP-Expansion.

Diagnostische und Überwachungsausrüstung, obwohl absolut kleiner, soll eine hohe einstellige CAGR von 2025-2030 verbuchen, was sie zur am schnellsten wachsenden Kategorie macht. Krankenhausadministratoren zitieren Präventivpflege-Richtlinien und chronische Krankheitsüberwachungsziele als Treiber für OCT- und Funduskamera-Käufe. Die Akquisition eines Heidelberg-basierten Bildgebungsspezialisten durch einen führenden Linsenhersteller illustriert, wie vertikale Integration Screening-Hardware mit personalisierten Linsenlösungen paart und nahtlosen Datenfluss von Scan zu Rezept ermöglicht. Durch das Schließen dieser Schleife schärfen Anbieter Wettbewerbsgräben und erhöhen Wallet-Share innerhalb des Deutschland ophthalmologische geräte Marktes.

Nach Krankheitsindikation: Katarakt führt weiterhin, Netzhaut steigt

Katarakt-Lösungen behielten den größten Deutschland ophthalmologische geräte Marktanteil mit 48,0% in 2024, was Katarakts Status als Europas häufigstem chirurgischen Eingriff widerspiegelt[3]European Commission, "Surgical operations and procedures statistics," ec.europa.eu. Anpassbare IOLs, die darauf ausgelegt sind, refraktive Ergebnisse feinzustimmen, reduzieren Brillenabhängigkeit und erhöhen patientenberichtete Zufriedenheit, was mit Kostenträger-Mandaten für messbare Vorteile übereinstimmt. Öffentliche Ausschreibungen fordern zunehmend Linsenbeschichtungsinnovationen, die hintere Kapseltrübungsraten senken, was Anbieter belohnt, die langfristige Wirksamkeit dokumentieren können.

Geräte, die diabetische Retinopathie und breitere Netzhauterkrankungen adressieren, sollen die schnellste indikationsspezifische CAGR von 9,1% liefern, unterstützt durch Deutschlands steigende Diabetesprävalenz. KI-geführte Bildgebung erfasst mikrovaskuläre Veränderungen früher als Spaltlampen-Untersuchungen und ermöglicht Behandlung weit vor irreversiblen Schäden. Pharmazeutisch-Gerätekombinationsprodukte, wie nachhaltige Freisetzungsimplantate, erfordern Handscanner zur Platzierungsverifikation während Nachuntersuchungen und verkaufen dadurch Diagnostik neben Therapeutika. Integration von Langzeitdaten mit erstattungsverknüpfter Ergebniserfassung positioniert Anbieter, von gebündelten Zahlungen im Deutschland ophthalmologische geräte Markt zu profitieren.

Nach Endverbraucher: Krankenhäuser verankern Volumen, ASCs beschleunigen

Krankenhäuser kontrollierten 45,0% des Deutschland ophthalmologische geräte Marktanteils in 2024, indem sie große Betriebsbudgets nutzten, um 3D-Heads-up-Mikroskope und digital vernetzte Phako-Konsolen zu adoptieren. Administratoren betonen cybersicherheits-zertifizierte Plattformen, die Audit-Trails unter Deutschlands sich entwickelnden Krankenhaus-Finanzierungsregeln vereinfachen. Serviceverträge, die prädiktive Wartung und On-Site-Mitarbeiterschulung bündeln, bieten zusätzlichen Wert und stärken Anbieter-Krankenhaus-Beziehungen.

Ambulante Operationszentren sollen eine 8,2% CAGR bis 2030 erreichen und andere Einrichtungstypen übertreffen. Private-Equity-Investitionen beschleunigen ASC-Rollouts, und Augenheilkundes vorhersagbare Cashflows appellieren an diversifizierte Gesundheitsportfolios. Laser-Vision-Netzwerke profitieren von regionsweiten Marketingkampagnen, die transparente Preise und bequeme Terminierung versprechen und jüngere Kohorten anlocken, die ambulante Pflege bevorzugen. Anbieter, die Verbrauchsmaterial-Leasingmodelle anbieten, senken Vorlaufkosten und erweitern installierte Basen schnell innerhalb des Deutschland ophthalmologische geräte Marktes.

Geografische Analyse

Südliche Bundesländer wie Baden-Württemberg und Bayern erfassen einen überproportionalen Anteil an Katarakt- und refraktiven Operationen, was höhere Haushaltseinkommen und dichte Anbieternetzwerke widerspiegelt. Diese Regionen beheimaten auch den Berlin-Brandenburg-Photonik-Cluster, wo über 400 Unternehmen mit Universitätslabors zusammenarbeiten und Prototyp-zu-Studie-Zeiten für Hornhautlaser und hochauflösende Bildgebungssysteme beschleunigen. Nähe zwischen Optikingineuren und Klinikern ermöglicht Anbietern, Geräte schnell zu iterieren, ein Wettbewerbsvorteil, der durch nationale Beschaffungskanäle nachhallt.

Deutschlands nördliche Bundesländer, einschließlich Niedersachsen und Schleswig-Holstein, kanalisieren zunehmend diabetische Retinopathie-Screening in mobile Outreach-Programme, die von öffentlichen Versicherern betrieben werden. Tragbare OCT- und Funduskamera-Einheiten, die für raue Bedingungen ausgelegt sind, erleben stärkere Bestellvolumen in diesen Regionen und kompensieren teilweise niedrigeren chirurgischen Durchsatz. Versicherer hier bevorzugen KI-gestützte Triage-Plattformen, die unnötige Facharztbesuche reduzieren und Adoptionskurven im Deutschland ophthalmologische geräte Markt nach oben nudgen.

Östliche Bundesländer sehen sich ausgeprägten Augenarzt-Knappheiten gegenüber, da Klinikerdichte unter nationalen Durchschnitten bleibt. Tele-Augenheilkunde-Pilotprojekte zeigen Versprechen, bleiben aber durch inkonsistente Breitbandverbindung begrenzt und veranlassen Abhängigkeit von mobilen Vans mit Satellitenkonnektivität. Gerätehersteller, die kompakte, batteriebetriebene Diagnosesysteme maßschneidern, gewinnen Early-Mover-Vorteile. Obwohl Verfahrenszahlen pro Kopf gedämpft bleiben, deutet latente Nachfrage auf eine langfristige Expansionsbahn hin, sobald digitale Infrastruktur aufholt, was geografische Diversifikation für Teilnehmer am Deutschland ophthalmologische geräte Markt bietet.

Wettbewerbslandschaft

Wettbewerbslandschaft

Konsolidierung formt die Deutschland ophthalmologische geräte Industrie um, als multinationale Konzerne Nischen-Bildgebungs- und Chirurgiefirmen akquirieren, um End-to-End-Augenpflegepfade anzubieten. EssilorLuxotticas 80%-Anteil an Heidelberg Engineering integriert Diagnostik in sein Einzelhandelsimperium und erfasst wiederkehrende Einnahmeströme vom Screening bis zum Brillenverkauf. Marktbeobachter erwarten, dass dieser Blueprint ähnliche Züge anspornt und Konkurrenten zwingt, Partnerschaften zu schmieden oder riskiert, integriertes Pflegeterritorium abzugeben.

Private-Equity-Eintritt in ASC-Netzwerke injiziert operative Strenge und betont schlanke Arbeitsabläufe und Kostendisziplin. Ausrüstungsanbieter differenzieren sich, indem sie messbare Effizienzgewinne demonstrieren, wie reduzierten Phako-Spitzen-Energieverbrauch und auto-kalibrierte sterile Felder. Diejenigen, die Ansprüche in realen Einstellungen validieren, verhandeln mehrjährige Lieferverträge über wachsende ASC-Footprints und stabilisieren Einheitennachfrage, auch wenn öffentliche Ausschreibungszyklen sich verlängern.

Innovation bleibt eine Säule: ZEISS widmet einen bemerkenswerten Umsatzanteil F&E und erweiterte sein Dresden-Hub, um Optik-, Software- und Datenwissenschaftsteams zusammenzubringen. Zusammenarbeit mit Pharma-Majors verknüpft Bildgebungsoutputs direkt mit therapeutischer Entscheidungsunterstützung und schafft Plattformwert, den reine Device-Firmen schwer replizieren können. Gleichzeitig tauchen Lebenswissenschafts-Konglomerate in Geräteterritorium ein - Boehringer Ingelheims Datenpartnerschaft mit ZEISS exemplifiziert Konvergenz - da sie Medikamente mit Überwachungshardware koppeln suchen. Unternehmen, die datenreiche Ökosysteme kultivieren, besetzen daher strategisch verteidigbaren Raum im Deutschland ophthalmologische geräte Markt.

Deutschland Ophthalmologische Geräte Industrieführer

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care

-

Bausch + Lomb Corp.

-

Ziemer Ophthalmic Systems AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- März 2025: ZEISS führte seine Künstliche-Intelligenz-Forschungsdatenplattform ein, die in ausgewählten Märkten eingeführt wird, und betonte personalisierte Pflege für chronische Netzhauterkrankungen. Die phasenweise Einführung umfasst Integration mit Boehringer Ingelheims klinischen Daten zur Verbesserung der Real-World-Evidence-Generierung.

- April 2025: Nordic Pharma sicherte sich CE-Kennzeichnung für Lacrifill-Kanaliculargel zur Trockenes-Auge-Therapie, mit deutscher kommerzieller Freisetzung für später im Jahr geplant. Management erwartet, dass Augenärzte das Gel als nicht-chirurgische Option vor Punctal-Plug-Platzierung adoptieren.

- März 2025: Heidelberg Engineering und DeepEye Medical bildeten eine Zusammenarbeit zur Einbettung fortgeschrittener Künstliche-Intelligenz-Analyse in diagnostische Arbeitsabläufe. Die Partner erwarten, dass die gemeinsame Lösung Lesezeiten für Hochvolumen-Screening-Programme verkürzt.

- Oktober 2024: ZEISS erweiterte seine digitale Produktlinie mit dem VisioGen-Patientenkommunikationswerkzeug und dem MICOR 700-Handlinsenentfernungsgerät. Frühes Krankenhaus-Feedback hebt Benutzeroberflächen-Einfachheit als Differenziator in überfüllten Werkzeugkategorien hervor.

- Juli 2024: EssilorLuxottica unterzeichnete eine endgültige Vereinbarung zum Erwerb eines 80%-Anteils an Heidelberg Engineering und fügte Bildgebungsexpertise zu seinem Portfolio hinzu. Der Schritt stärkt die End-to-End-Strategie der Gruppe von Diagnose bis Brillenausgabe.

- April 2024: Carl Zeiss Meditec finalisierte die Akquisition des Dutch Ophthalmic Research Center (DORC) und verbesserte Fähigkeiten in vitreoretinalen Chirurgielösungen. Die Integration umfasst digitale Workflow-Tools zur Vereinfachung chirurgischer Planung.

Deutschland Ophthalmologische Geräte Marktbericht Umfang

Gemäß dem Umfang des Berichts ist Augenheilkunde ein Zweig der Medizin, der sich mit Struktur, Funktion und verschiedenen Krankheiten des Auges befasst. Ophthalmologische Geräte sind medizinische Ausrüstung für Diagnose-, chirurgische und Sehkorrektionszwecke. Der Markt ist segmentiert nach Geräten (Chirurgische Geräte (Glaukom-Drainagegeräte, Glaukom-Stents und -Implantate, Intraokularlinsen, Laser und Andere Chirurgische Geräte), Diagnostische und Überwachungsgeräte (Autorefraktometer und Keratometer, Hornhauttopografiesysteme, Ophthalmologische Ultraschall-Bildgebungssysteme, Ophthalmoskope, Optische Kohärenztomografie-Scanner und Andere Diagnostische und Überwachungsgeräte) und Sehkorrektionsgeräte (Brillen und Kontaktlinsen). Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Diagnostische & Überwachungsgeräte | OCT-Scanner |

| Fundus- & Netzhautkameras | |

| Autorefraktometer & Keratometer | |

| Hornhauttopografiesysteme | |

| Ultraschall-Bildgebungssysteme | |

| Perimeter & Tonometer | |

| Andere Diagnostische & Überwachungsgeräte | |

| Chirurgische Geräte | Katarakt-Chirurgische Geräte |

| Vitreoretinale Chirurgische Geräte | |

| Refraktive Chirurgische Geräte | |

| Glaukom-Chirurgische Geräte | |

| Andere Chirurgische Geräte | |

| Sehhilfegeräte | Brillenfassungen & -gläser |

| Kontaktlinsen |

| Katarakt |

| Glaukom |

| Diabetische Retinopathie |

| Andere Krankheitsindikatoren |

| Krankenhäuser |

| Spezialisierte Augenkliniken |

| Ambulante Operationszentren (ASCs) |

| Andere Endverbraucher |

| Nach Gerätetyp | Diagnostische & Überwachungsgeräte | OCT-Scanner |

| Fundus- & Netzhautkameras | ||

| Autorefraktometer & Keratometer | ||

| Hornhauttopografiesysteme | ||

| Ultraschall-Bildgebungssysteme | ||

| Perimeter & Tonometer | ||

| Andere Diagnostische & Überwachungsgeräte | ||

| Chirurgische Geräte | Katarakt-Chirurgische Geräte | |

| Vitreoretinale Chirurgische Geräte | ||

| Refraktive Chirurgische Geräte | ||

| Glaukom-Chirurgische Geräte | ||

| Andere Chirurgische Geräte | ||

| Sehhilfegeräte | Brillenfassungen & -gläser | |

| Kontaktlinsen | ||

| Nach Krankheitsindikation | Katarakt | |

| Glaukom | ||

| Diabetische Retinopathie | ||

| Andere Krankheitsindikatoren | ||

| Nach Endverbraucher | Krankenhäuser | |

| Spezialisierte Augenkliniken | ||

| Ambulante Operationszentren (ASCs) | ||

| Andere Endverbraucher | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Deutschland ophthalmologische geräte Marktes?

Der Markt steht bei USD 3,09 Milliarden in 2025 und wird voraussichtlich USD 4,31 Milliarden bis 2030 erreichen, mit einem Wachstum von 6,96% CAGR.

Welche Gerätekategorie führt bei Stückverkäufen?

Sehhilfeprodukte, insbesondere Brillen und Kontaktlinsen, befehligen 62% Marktanteil aufgrund etablierter Kaufgewohnheiten.

Warum gewinnen KI-gestützte Diagnostika in Deutschland an Bedeutung?

Peer-Review-Studien zeigen perfekte Sensitivität für diabetische Retinopathie-Screening, und Kliniken, die diese Werkzeuge adoptieren, verkürzen Patientendurchlaufzeiten und steigern Profitabilität.

Wie beeinflusst ambulante Chirurgie Gerätenachfrage?

Die Migration von Katarakt- und refraktiven Verfahren zu ASCs treibt Nachfrage nach kompakten Phako-Konsolen und Einwegpackungen an, die für schlanke Arbeitsabläufe maßgeschneidert sind.

Was sind die Haupthemmnisse für Marktwachstum?

Preisobergrenzen durch öffentliche Krankenkassen auf Premium-refraktive Geräte und ein Mangel an Augenärzten in ländlichen Regionen üben beide Abwärtsdruck auf Wachstum aus.

Seite zuletzt aktualisiert am: