Marktanalyse für Lagerhaltung in Spanien

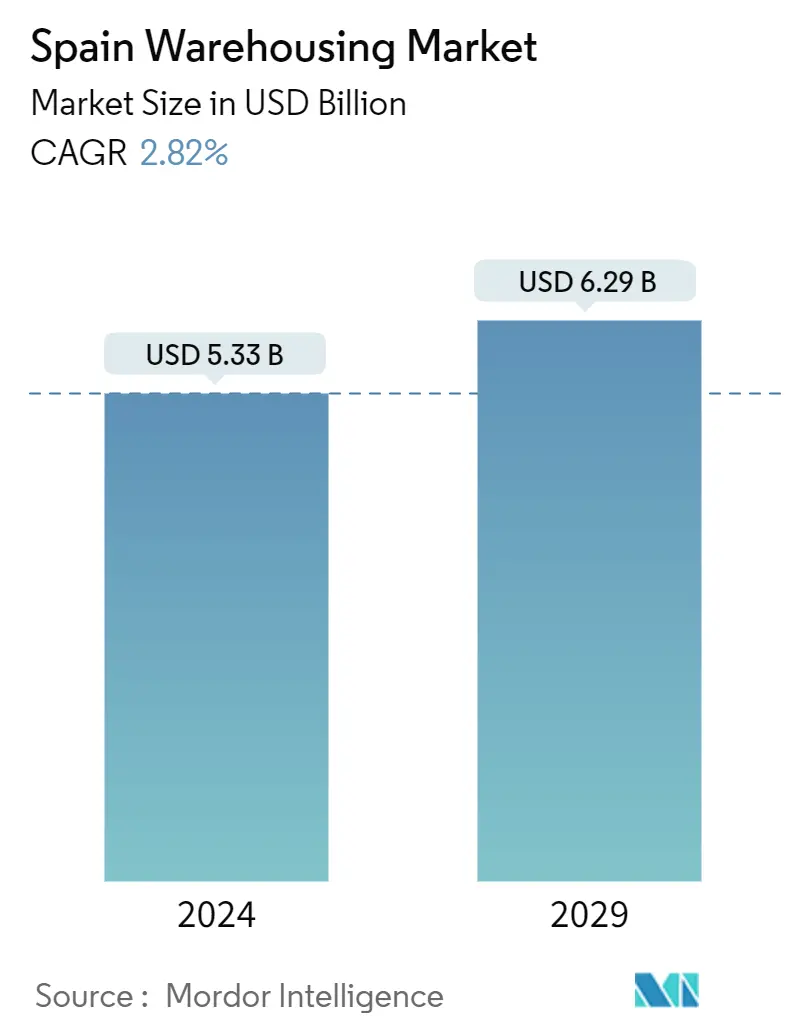

Die Größe des spanischen Lagermarktes wird im Jahr 2024 auf 5,33 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 6,29 Mrd. USD erreichen, was einer CAGR von 2,82 % im Prognosezeitraum (2024-2029) entspricht.

- Spanien ist eines der wichtigsten europäischen Länder im Seegüterverkehr mit einer Küstenlänge von 8.000 km. Es ist auch eines der am weitesten entwickelten Länder in Bezug auf den Schienen- und Straßenverkehr.

- Nach Angaben des spanischen Ministeriums für Industrie, Handel und Tourismus trägt es 10 % zum BIP des Landes bei, beschäftigt über eine Million Menschen und verbindet 197.000 Unternehmen.

- Spanien befindet sich in einer einzigartigen Situation in Südeuropa, da es an der Kreuzung der wichtigsten Güterverkehrsrouten liegt. Die Osterweiterung der Europäischen Union (EU) kommt Spaniens strategischer Lage in Bezug auf Handelsströme und Verteilungszentren des Außenhandels in der EU und darüber hinaus zugute.

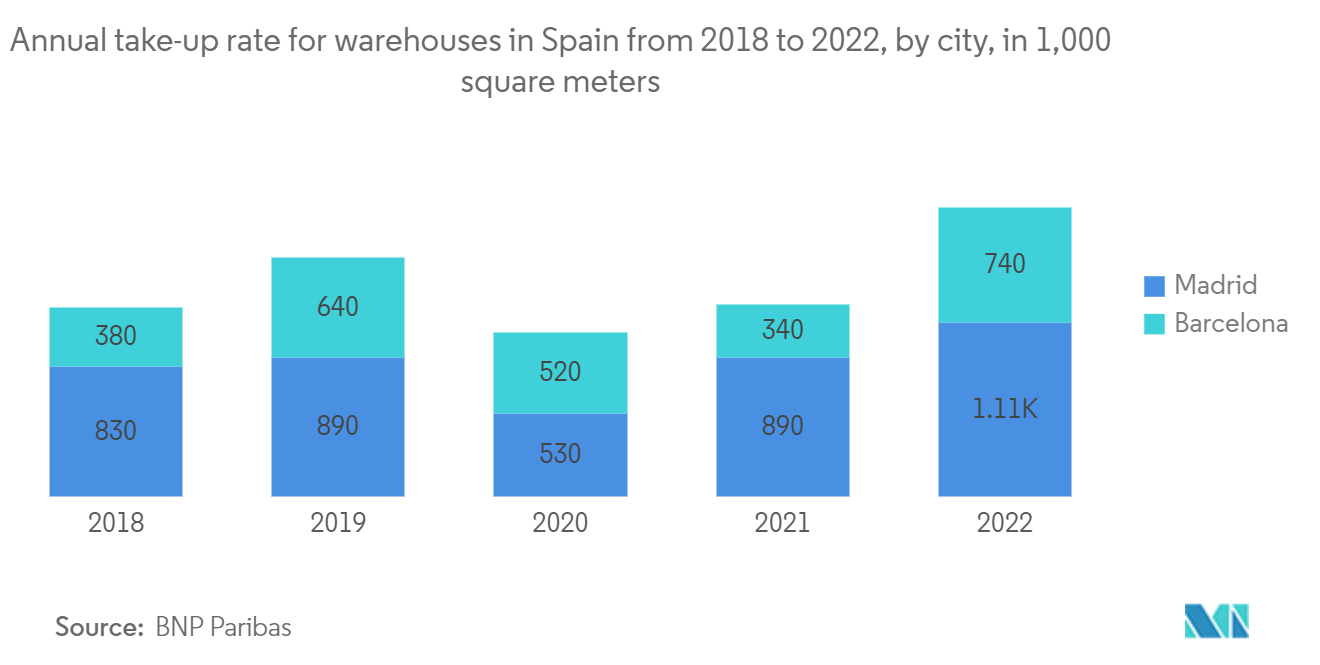

- Laut Savills beläuft sich die neue Logistikfläche, die für die Märkte Madrid und Barcelona in den Jahren 2022 und 2023 geplant ist, auf über drei Millionen Quadratmeter.

- Das internationale Beratungsunternehmen rechnet für 2022 mit 380.000 m² bebauter Fläche, von denen 81 % bereits zugesagt haben. Diese zusätzlichen Flächen verteilen sich mit jeweils rund 33 % auf die Nord-, Mittel- und Südachse. Da die Mehrheit der Grundstücke selbst vermarktet wird, macht die nördliche Zone 86 % der zugesagten Fläche aus. Die Erweiterung des Lagerbestands um Projekte mit einer Fläche von mehr als 30.000 m² sticht hervor, was eine der offensichtlichsten Schwächen des Marktes war.

- Valencia hat derzeit eine durchschnittliche Verfügbarkeitsrate von 3,5 %, wobei die zentrale Region mit 4,92 % die höchste Verfügbarkeitsrate aufweist. Die Auftragsvergabe stieg auf rund 400.000 m² mit 49 Aktivitäten und einer 51%igen Absorption in der Mittelachse. Die Preise in Valencias Top-Lage beginnen bei ca. 4,50 EUR pro m² und Monat.

Trends auf dem spanischen Lagermarkt

Die Nachfrage nach Lagerhaltung steigt mit dem Wachstum des E-Commerce-Marktes.

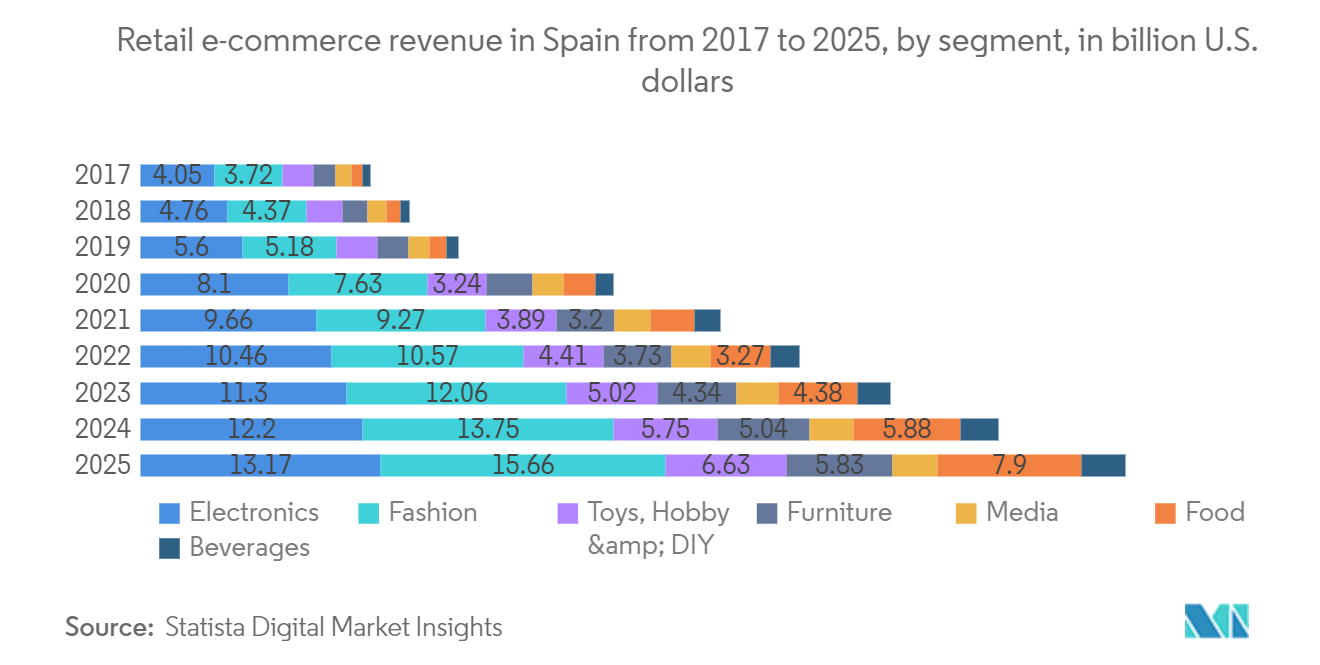

- Im Jahr 2022 erreichte die Zahl der E-Commerce-Nutzer in Spanien 30 Millionen. Die Internetdurchdringung wird voraussichtlich 83 % betragen, die E-Commerce-Durchdringung 63 %. Bis 2025 wird die Zahl der E-Commerce-Verbraucher voraussichtlich um 25 % auf 37 Millionen steigen.

- Spanien ist der 16. größte E-Commerce-Markt mit einem prognostizierten Wert von 37.615,7 Mio. USD bis 2023 und übertrifft damit die Niederlande. Innerhalb des spanischen E-Commerce-Marktes berücksichtigt e-commerceDB fünf Märkte. Mode ist der wichtigste Markt und macht 26,9 % des spanischen E-Commerce-Umsatzes aus. Es folgen Lebensmittel und Körperpflege (26,4 %), Elektronik und Medien (24,6 %), Möbel und Haushaltsgeräte (12,4 %) sowie Spielzeug, Hobby und Heimwerken (9,7 %).

- Das Potenzial des E-Commerce in Spanien eröffnet KMU, Großkonzernen und Start-ups mehrere Optionen. Der Nachfragewandel vom stationären Handel zum E-Commerce hat sich zuletzt deutlich beschleunigt. Und die Veränderung der Kaufgewohnheiten, die im letzten Jahr stattgefunden hat, wird bleiben.

- Mit dem Bau neuer Einrichtungen können die Lieferzeiten verkürzt werden, was durch die Erhöhung des Serviceniveaus und der Verbrauchererwartungen das weitere Wachstum des E-Commerce und damit die Nachfrage nach moderneren Logistikflächen vorantreiben kann.

Nachfrageschub für Kühlhäuser

- Die Nachfrage nach Lagerentwicklung auf Mikroebene in verschiedenen Zentren treibt den Markt an. Darüber hinaus treibt der Verkauf von Waren über E-Commerce den Markt an. Es wird erwartet, dass das Wachstum der Kühlhäuser für die Branche fast 20 % CAGR betragen wird. Es wird auch angenommen, dass die Kühllagerung teurer ist als die Trockenlagerung. Unternehmen freuen sich darauf, den Betrieb an Experten wie Cantek Group, NDL, NewCold Advanced Logistics und andere auszulagern.

- Das europäische Freihandelsabkommen zwischen den EU-Mitgliedstaaten kurbelte den Handel an und führte zur Ausweitung der Kühlhäuser in Europa. Es wird erwartet, dass die Kühlkettenindustrie in Europa 112 Milliarden US-Dollar erreichen wird, was Investitionsmöglichkeiten für Unternehmen in Hilfsindustrien wie Kühlhäusern und Kühltransporten schafft.

- Die Bedeutung des Einzelhandels wurde in den letzten Jahren deutlich. Der Anstieg der Gesundheitsprobleme ließ den Kunden kaum eine andere Wahl, als frische Lebensmittel, Getränke und Getränke zu essen. So stieg beispielsweise die weltweite Milchproduktion um 1,7 %, und mit der steigenden Nachfrage nach verderblichen Waren, Lebensmitteln und Getränken steigt auch die Nachfrage nach Kühlhäusern.

- Da Händler die Produktqualität häufig zu spät erhalten, ist die Ausweitung der Kühlhäuser in Europa und anderen Teilen der Welt unvermeidlich. Marktabnehmer wären Fisch- und Fleischanbieter, gefolgt von der Milchindustrie, Pharmazeutika und verarbeiteten Lebensmitteln.

- Die drei Haupttreiber, die als Katalysatoren für das Wachstum im Kühlhausgeschäft wirken würden, sind Kundenpräferenzen, die Notwendigkeit, die Haltbarkeit zu verlängern, und die Qualitätsverbesserung.

Überblick über die spanische Lagerbranche

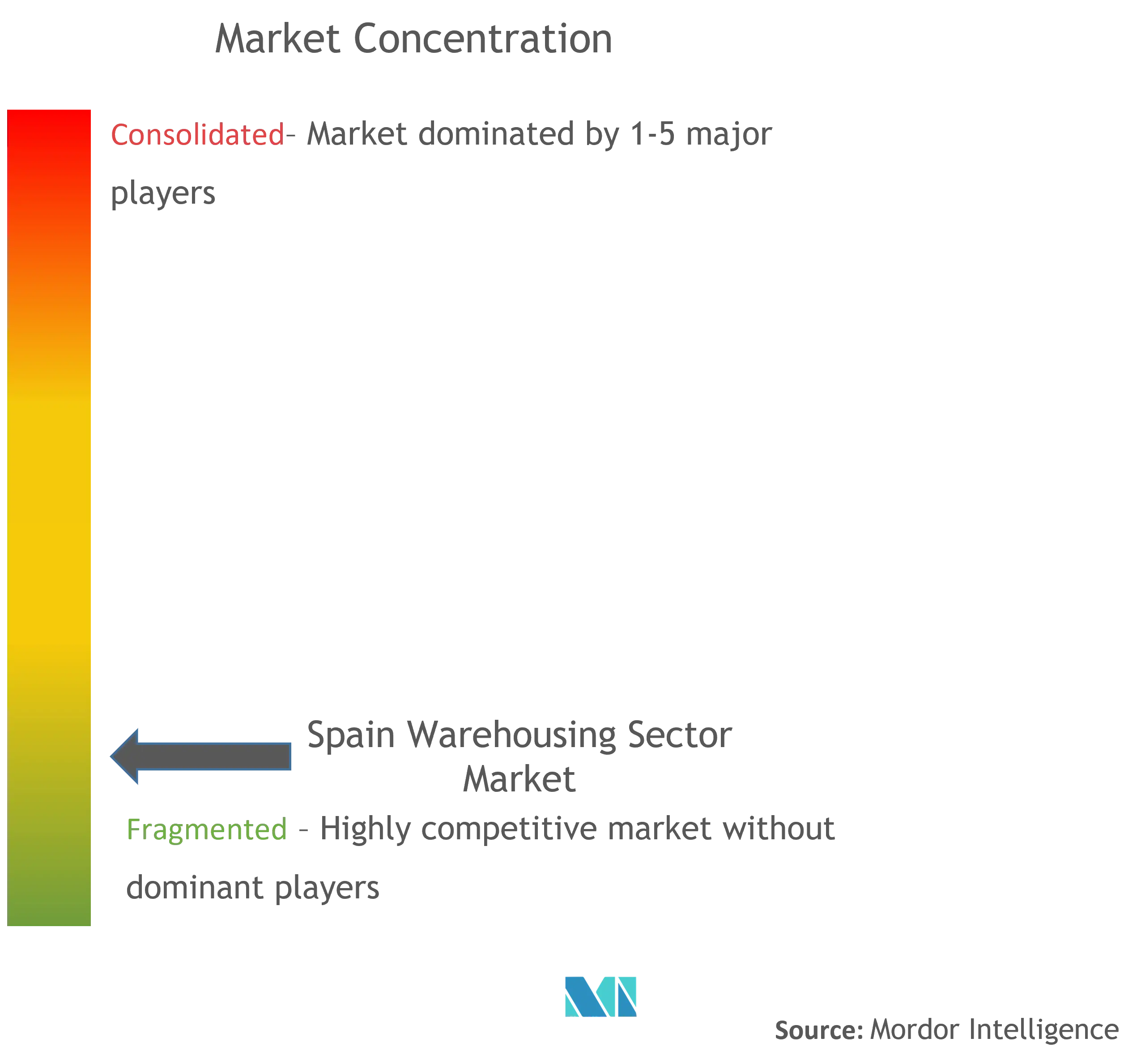

Der spanische Lagersektor ist wettbewerbsfähig und dynamisch, hat aber noch einen beträchtlichen Spielraum, um eine wichtigere Rolle in der Volkswirtschaft zu erreichen. Zu den bestehenden Hauptakteuren auf dem Markt gehören DHL Supply Chain, FedEx, Kühne + Nagel International AG, United Parcel Service und CH Robinson.

Marktführer in der spanischen Lagerhaltung

DB Schenker

Lineage Logistics Holding LLC

FedEx Corp

XPO Logistics Inc.

DHL International GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Lagerhaltung in Spanien

- März 2023 Lineage Logistics, ein führender Akteur im Bereich temperaturgeführter industrieller Real Estate Investment Trust (REIT) und globaler Logistiklösungen, hat seinen neuen Hauptsitz in Südeuropa in Madrid, Spanien, eingeweiht. Dieser Meilenstein festigt die Präsenz von Lineage in der Region nach der strategischen Übernahme der Grupo Fuentes, einem wichtigen Akteur in der spanischen Transport- und Kühllogistik, im September 2022.

- Februar 2023 Savills Investment Management hat den Erwerb eines Portfolios mit drei Last-Mile-Distributionslagern, die sich zuvor im Besitz von Roebuck Asset Management und der GFH Financial Group befanden, erfolgreich abgeschlossen. Die Akquisition erfolgte im Auftrag des diskretionären Logistikfonds von Savills Investment Management. Es umfasste Immobilien in Alicante, Murcia und Valladolid, die eine kombinierte Bruttomietfläche (GLA) von 23.220 Quadratmetern umfassten. Die Immobilie in Alicante, strategisch günstig im etablierten Logistikgebiet Mercalicante gelegen, 4 km westlich der Stadt Alicante, versorgt eine Bevölkerung von 300.000 Einwohnern.

Segmentierung der spanischen Lagerbranche

Lagerhaltung ist der Akt des Aufbewahrens von Gegenständen für den eventuellen Verkauf oder Vertrieb. Während ein kleines, von zu Hause aus ansässiges Unternehmen Gegenstände in einem freien Raum, Keller oder einer Garage lagern kann, besitzen oder mieten größere Unternehmen oft Räume in einer Struktur, die speziell für die Lagerung vorgesehen ist.

Der spanische Markt für den Lagersektor ist nach Endverwendung (Gesundheitswesen, Fertigung, Luft- und Raumfahrt, Telekommunikation, Einzelhandel und andere Endverwendungen), Geschäftstyp (Lager, Vertrieb und Mehrwertdienste) und Betriebsweise (Lagerung, Straßenverteilung, Seewegverteilung und andere Betriebsarten) unterteilt.

Der Bericht bietet Marktgröße und Prognosen für den spanischen Lagersektor Markt in Wert (USD) für alle oben genannten Segmente.

| Gesundheitspflege |

| Herstellung |

| Luft- und Raumfahrt |

| Telekommunikation |

| Einzelhandel |

| Andere Endanwendungen |

| Lager |

| Verteilung |

| Mehrwertdienste |

| Lagerung |

| Straßenverteilung |

| Seewegeverteilung |

| Andere Betriebsarten |

| Nach Endverwendung | Gesundheitspflege |

| Herstellung | |

| Luft- und Raumfahrt | |

| Telekommunikation | |

| Einzelhandel | |

| Andere Endanwendungen | |

| Nach Geschäftstyp | Lager |

| Verteilung | |

| Mehrwertdienste | |

| Nach Betriebsart | Lagerung |

| Straßenverteilung | |

| Seewegeverteilung | |

| Andere Betriebsarten |

Häufig gestellte Fragen zur Lagermarktforschung in Spanien

Wie groß ist der spanische Lagermarkt?

Die Größe des spanischen Lagermarktes wird im Jahr 2024 voraussichtlich 5,33 Mrd. USD erreichen und mit einer CAGR von 2,82 % wachsen, um bis 2029 6,29 Mrd. USD zu erreichen.

Wie groß ist der aktuelle spanische Lagermarkt?

Im Jahr 2024 wird die Größe des spanischen Lagermarktes voraussichtlich 5,33 Mrd. USD erreichen.

Wer sind die Hauptakteure auf dem spanischen Lagermarkt?

DB Schenker, Lineage Logistics Holding LLC, FedEx Corp, XPO Logistics Inc., DHL International GmbH sind die wichtigsten Unternehmen, die auf dem spanischen Lagermarkt tätig sind.

Welche Jahre deckt dieser spanische Lagermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des spanischen Lagermarktes auf 5,18 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des spanischen Lagermarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des spanischen Lagermarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die spanische Lagerwirtschaft

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der spanischen Lagerhaltung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Spain Warehousing enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.