Marktgröße und -anteil südamerikanischer Spezial-Lebensmittelzutaten

Marktanalyse südamerikanischer Spezial-Lebensmittelzutaten von Mordor Intelligence

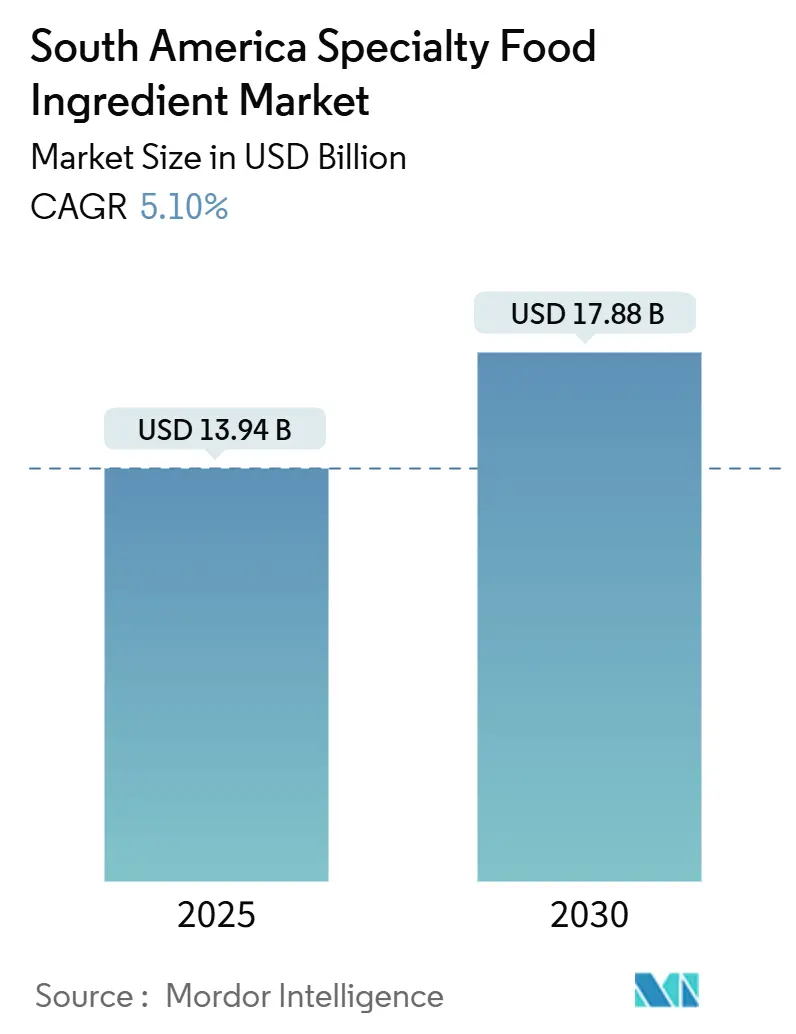

Die Marktgröße für Spezial-Lebensmittelzutaten in Südamerika wurde im Jahr 2025 auf 13,94 Milliarden USD bewertet und wird voraussichtlich bis 2030 17,88 Milliarden USD erreichen, mit einem Wachstum von 5,10% CAGR. Das Marktwachstum wird durch die Expansion der Lebensmittel- und Getränkeverarbeitungsbranche in Brasilien, Argentinien und Chile angetrieben, wo Urbanisierung und höhere verfügbare Einkommen die Verbraucherpräferenzen hin zu verarbeiteten und verzehrfertigen Lebensmittelprodukten beeinflussen. Gesundheitsbewusste Verbraucher in Südamerika steigern die Nachfrage nach funktionalen Lebensmitteloptionen, einschließlich natürlicher Süßstoffe, pflanzlicher Proteine, Probiotika und Ballaststoffe. Die Verbraucherpräferenz für Clean-Label-Produkte hat Hersteller dazu veranlasst, Produkte mit minimal verarbeiteten Zutaten und transparenten Zutatenlisten zu entwickeln. Der Markt wird weiter gestärkt durch Regierungspolitiken, die Lebensmittelinnovation unterstützen, und erhöhte Investitionen von multinationalen Lebensmittelunternehmen und Zutatenhändlern, die die technologischen Fähigkeiten und Produktentwicklung in der Region verbessern.

Wichtige Erkenntnisse des Berichts

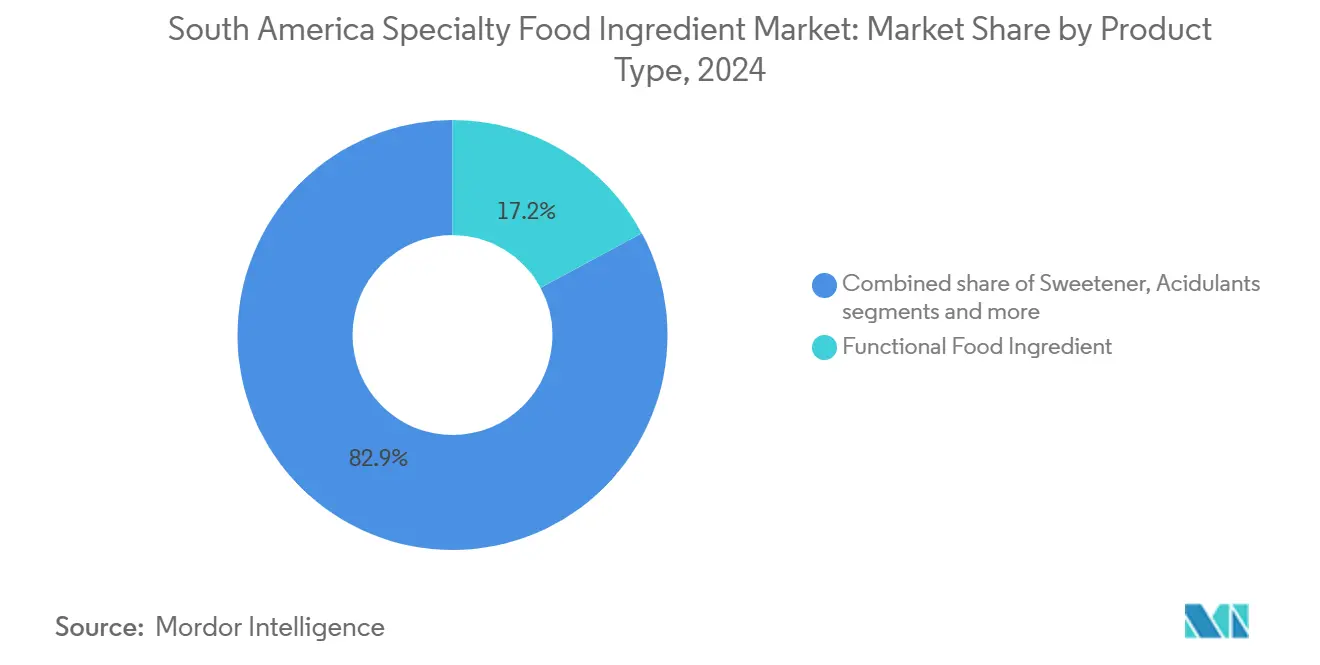

- Nach Produkttyp führten funktionale Lebensmittelzutaten mit 17,15% Umsatzanteil in 2024; das Enzyme-Segment wird voraussichtlich mit einer CAGR von 5,98% bis 2030 expandieren.

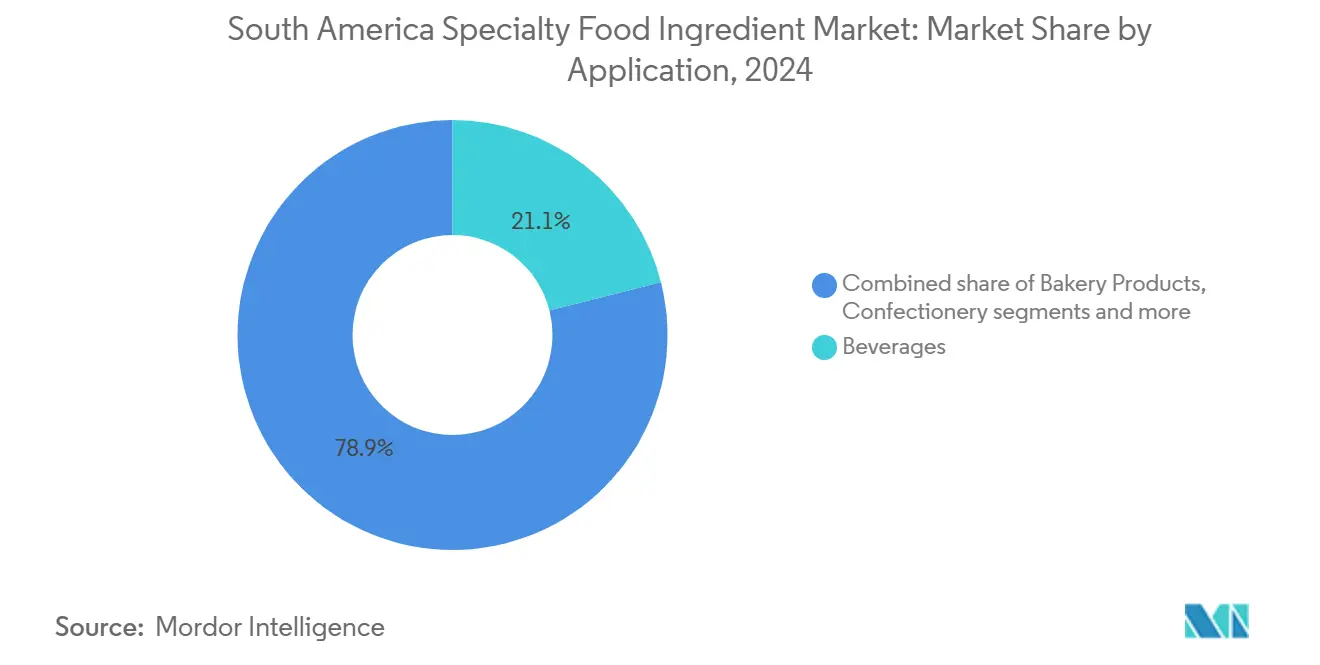

- Nach Anwendung entfielen auf Getränke 21,06% des Marktanteils für Spezial-Lebensmittelzutaten in 2024, während pflanzliche Lebensmittel- und Getränkeanwendungen die schnellste CAGR von 6,43% bis 2030 verzeichnen sollen.

- Nach Geografie hielt Brasilien 55,33% der Marktgröße für Spezial-Lebensmittelzutaten in 2024, während Argentinien zwischen 2025 und 2030 mit einer CAGR von 6,25% wachsen soll.

Trends und Einblicke des südamerikanischen Spezial-Lebensmittelzutaten-Marktes

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Expansion des Lebensmittelverarbeitungssektors | +1.2% | Brasilien, Argentinien, Chile | Mittelfristig (3-4 Jahre) |

| Aufkommen pflanzlicher und veganer Ernährung | +0.9% | Brasilien, Argentinien, übriges Südamerika | Langfristig (≥ 5 Jahre) |

| Verbrauchernachfrage nach angereicherten Lebensmitteln und Getränken | +0.7% | Brasilien, Chile, Argentinien | Mittelfristig (3-4 Jahre) |

| Technologische Fortschritte in der Zutatenverarbeitung | +0.6% | Brasilien, Argentinien | Langfristig (≥ 5 Jahre) |

| Steigende Verbrauchernachfrage nach natürlichen und Clean-Label-Lebensmitteln | +0.4% | Brasilien, Argentinien, Chile | Mittelfristig (3-4 Jahre) |

| Urbanisierung und sich ändernde Ernährungsgewohnheiten | +0.3% | Brasilien, Argentinien, übriges Südamerika | Langfristig (≥ 5 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion des Lebensmittelverarbeitungssektors

Der Markt für Spezial-Lebensmittelzutaten in Südamerika zeigt robustes Wachstum, das hauptsächlich durch Brasiliens Lebensmittelverarbeitungsindustrie angetrieben wird, die 2024 Umsätze von 233 Milliarden USD generierte, was einer Steigerung von 9,9% gegenüber dem Vorjahr entspricht, laut dem USDA Foreign Agricultural Service. Die Marktexpansion resultiert aus steigenden Anforderungen an funktionale Zutaten, die Produktqualität verbessern, Haltbarkeit verlängern und spezifische Nährstoffvorteile liefern. Laut dem Brasilianischen Institut für Geografie und Statistik (IBGE) stieg die Ernte des Landes 2025 um 5,8% im Vergleich zu 2024 und erreichte 311 Millionen Tonnen [1]Quelle: Brasilianisches Institut für Geografie und Statistik (IBGE), \"Erste Prognose für die Ernte 2025 erwartet Wachstum von 5,8% gegenüber 2024\" www.agenciadenoticias.ibge.gov.br. Die Sojabohnenproduktion soll voraussichtlich um 10,9% steigen und 2025 bis zu 160,2 Millionen Tonnen erreichen, während die Maisproduktion (1. Ernte) voraussichtlich um 9,1% auf 24,9 Millionen Tonnen im Vergleich zur 2024er Ernte steigen wird, laut der ersten Prognose der Systematischen Umfrage zur landwirtschaftlichen Produktion (LSPA). Diese beträchtliche landwirtschaftliche Produktion stärkt den Markt für Spezial-Lebensmittelzutaten durch die Gewährleistung einer konsistenten Versorgung mit Rohstoffen für die Zutatenherstellung.

Aufkommen pflanzlicher und veganer Ernährung

Der südamerikanische Markt für Spezial-Lebensmittelzutaten erlebt signifikantes Wachstum aufgrund zunehmender Verbraucherakzeptanz pflanzlicher und veganer Ernährungsweisen. Gesundheitsbewusstsein, Tierschutzüberlegungen und Umweltbedenken bewegen Verbraucher, insbesondere Stadtbewohner und jüngere Demografien, dazu, ihren Konsum tierbasierter Produkte zu reduzieren. Dieser Wandel hat die Nachfrage nach pflanzlichen Alternativen erhöht, einschließlich Fleischersatzprodukten, milchfreien Getränken, Ei-Alternativen und veganen Snacks. Brasilianische Einzelhandelsumsätze von pflanzlichen Fleisch- und Meeresfrüchte-Alternativen erreichten 2023 223,5 Millionen USD, was einer Steigerung von 38% gegenüber 2022 entspricht, laut dem Good Food Institute. Regierungsunterstützung stärkt ebenfalls den Markt, da mehrere südamerikanische Behörden unterstützende Richtlinien und Initiativen umsetzen. Die Ernährungsrichtlinien des brasilianischen Gesundheitsministeriums fördern ganze, minimal verarbeitete pflanzliche Lebensmittel, während sie reduzierten Konsum von Fleisch und ultra-verarbeiteten Produkten empfehlen. Zusätzlich hat São Paulo \"Fleischlose Montag\"Programme in öffentlichen Schulen und Institutionen implementiert, was die Nachfrage nach pflanzlichen Zutaten im institutionellen Foodservice erweitert.

Verbrauchernachfrage nach angereicherten Lebensmitteln und Getränken

In Südamerika dient die steigende Verbrauchernachfrage nach angereicherten Lebensmitteln und Getränken als primärer Treiber für den Markt für Spezial-Lebensmittelzutaten. Die Kombination aus erhöhtem Gesundheitsbewusstsein, beschleunigter Urbanisierung und Expansion der Mittelschichtdemografie hat zu einem erheblichen Wandel in den Verbraucherpräferenzen hin zu ernährungsphysiologisch verbesserten Lebensmittelprodukten geführt. Angereicherte Produkte, die wesentliche Komponenten wie Vitamine, Mineralstoffe, Ballaststoffe, Probiotika und bioaktive Verbindungen enthalten, adressieren vorherrschende Nährstoffmängel, einschließlich Eisenmangel-Anämie und Vitamin-D-Insuffizienz. In Schlüsselmärkten wie Brasilien und Argentinien haben angereicherte Getränke, Frühstückscerealien und Milchprodukte signifikante Marktdurchdringung gezeigt, insbesondere unter Arbeiterfamilien und gesundheitsbewussten Millennials. Zum Beispiel verzeichnete Argentinien laut der Internationalen Arbeitsorganisation (ILO) 2023 eine Belegschaft von über 3,4 Millionen beschäftigten Personen im Alter zwischen 35 und 44 Jahren [2]Quelle: Internationale Arbeitsorganisation (ILO), \"Anzahl der beschäftigten Personen in Argentinien\" www.ilo.org.

Technologische Fortschritte in der Zutatenverarbeitung

Fortgeschrittene Zutatenverarbeitungstechnologien treiben das Wachstum im südamerikanischen Markt für Spezial-Lebensmittelzutaten voran. Verbraucherpräferenzen für Clean-Label-, angereicherte und funktionale Lebensmittel haben die Adoption moderner Verarbeitungsmethoden zur Entwicklung von Zutaten mit verbesserter Stabilität, Bioverfügbarkeit und Nährstoffeigenschaften erhöht. Schlüsseltechnologien umfassen Mikroverkapselung, enzymunterstützte Extraktion, Fermentation und Nanotechnologie, die Herstellern ermöglichen, Zutaten zu schaffen, die Verbraucher- und Industrieanforderungen erfüllen. Mikroverkapselungstechnologie hilft dabei, unangenehme Geschmäcker von Vitaminen und Mineralstoffen zu maskieren, während sie die Haltbarkeit verbessert und kontrollierte Freisetzung in angereicherten Produkten ermöglicht. Diese Verarbeitungsmethoden erleichtern auch die Einarbeitung empfindlicher Verbindungen, wie Omega-3-Fettsäuren und Probiotika, in verschiedene Lebensmittelformate. In Brasilien und Chile haben Entwicklungen in Biotechnologie und Lebensmitteltechnik lokalen Herstellern ermöglicht, in globale Märkte zu expandieren, indem sie spezialisierte Zutaten produzieren, einschließlich natürlicher Farbstoffe, Clean-Label-Emulgatoren und pflanzlicher Proteinkonzentrate.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Teure Zertifizierungs- und Testanforderungen | -0.8% | Brasilien, Argentinien, Chile | Mittelfristig (3-4 Jahre) |

| Mangel an Zutaten-Rückverfolgbarkeitssystem | -0.6% | Brasilien, Argentinien, übriges Südamerika | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Forschungs- und Entwicklungsfähigkeiten im Vergleich zu anderen Märkten | -0.6% | Brasilien, Argentinien, Chile | Langfristig (≥ 5 Jahre) |

| Logistische Herausforderungen durch schlechte Transportnetzwerke | -0.1% | Brasilien, Argentinien, übriges Südamerika | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Teure Zertifizierungs- und Testanforderungen

Strenge Zertifizierungs- und Testanforderungen in ganz Südamerika schaffen erhebliche Kostenbarrieren für Spezialzutatenhersteller, was insbesondere kleinere Unternehmen mit begrenzten Ressourcen betrifft. Brasiliens Nationale Gesundheitsüberwachungsagentur (Anvisa) reguliert Lebensmittelzusatzstoffe und technische Hilfsmittel durch RDC 778/2023 und IN 211/2023, die zugelassene Zusatzstoffe und deren Verwendungsgrenzen spezifizieren. Das regulatorische Rahmenwerk operiert nach Risikoanalyseprinzipien, um Sicherheit und technische Notwendigkeit zu gewährleisten, was erhebliche Investitionen in Tests und Dokumentation erfordert. Regulatorische Updates basierend auf wissenschaftlichen Fortschritten und internationalen Standards schaffen kontinuierliche Compliance-Herausforderungen. Während RDC 843/2024 bestimmte Zusatzstoffe von Registrierungsanforderungen für industrielle Lebensmittelproduktion befreit, erhöht die komplexe regulatorische Landschaft Kosten und beschränkt potenziell Innovation und Markteintritt für neue Zutaten.

Mangel an Zutaten-Rückverfolgbarkeitssystem

Der Markt für Spezial-Lebensmittelzutaten in Südamerika steht vor erheblichen Wachstumsbeschränkungen aufgrund unzureichender Zutaten-Rückverfolgbarkeitssysteme. Die fragmentierten Lieferketten der Region, begrenzte digitale Infrastruktur, manuelle Dokumentationsprozesse und inkonsistente grenzüberschreitende Regulierungen machen es schwierig, Zutaten von der Quelle bis zum Endprodukt zu verfolgen. Dies stellt Herausforderungen für Hersteller dar bei der Verifizierung von Herkunft, Qualität und Handhabung von Rohstoffen, insbesondere für Spezialzutaten wie botanische Extrakte, organische Säuren und natürliche Konservierungsstoffe. Da globale Lebensmittelunternehmen strenge Rückverfolgbarkeitsanforderungen für ESG-Compliance implementieren, riskieren südamerikanische Lieferanten ohne ordnungsgemäße Rückverfolgbarkeitssysteme Marktbeschränkungen, Produktrückrufe und potenzielle Reputationsschäden durch Kontaminations- oder Verfälschungsprobleme.

Segmentanalyse

Produkttyp: Funktionale Zutaten führen Innovationswelle an

Die Produkttyp-Segmentierung zeigt, dass funktionale Lebensmittelzutaten einen Marktanteil von 17,15% in 2024 hielten, angetrieben durch steigendes Verbraucherbewusstsein für Gesundheitsvorteile und Nachfrage nach Lebensmitteln mit spezifischen funktionalen Eigenschaften. Das Wachstum dieses Segments wird durch wissenschaftliche Fortschritte in der Zutatenwirksamkeit und Bioverfügbarkeit unterstützt, da Hersteller in klinische Validierung investieren, um Gesundheitsaussagen zu untermauern. Der Bericht der Food Ingredients South America (FiSA) 2024-Veranstaltung von Sebrae hob Nachhaltigkeit, Gesundheit und Technologietrends in der Lebensmittelproduktion hervor. Die Veranstaltung, die vom 6.-8. August 2024 in São Paulo stattfand, präsentierte Innovationen in pflanzlichen Produkten, Upcycling-Zutaten und Lösungen zur Reduzierung von Lebensmittelverschwendung.

Von 2025 bis 2030 wird für die Enzyme-Kategorie eine CAGR von 5,98% projiziert. Die steigende Adoption von Enzymen in verschiedenen Sektoren wie Lebensmittel, Landwirtschaft und Pharmazeutika treibt dieses Wachstum an. Diese Branchen bevorzugen Enzyme aufgrund ihrer Vorteile, einschließlich erhöhter Effizienz, verkürzter Verarbeitungszeiten und umweltfreundlicher Eigenschaften. Speziell im Lebensmittelsektor spielen Enzyme eine zentrale Rolle bei der Verbesserung der Produktqualität, dem Ersatz synthetischer Chemikalien und der Stärkung der Umweltfreundlichkeit von Produktionsprozessen. Ingredions Jahresbericht 2024 zeigte zweistelliges organisches Umsatzwachstum in seinem Texture & Healthful Solutions-Segment, zurückzuführen auf höherwertige Spezialstärken und Clean-Label-Texturierungsmittel. Das Unternehmen unterhält Produktionsanlagen in Südamerika und konzentriert sich auf lokale Beschaffung und effiziente Lieferketten. Der Bericht notierte erfolgreiche Debottlenecking-Initiativen in Kolumbien und Mexiko, die die Produktionskapazität für Spezialzutaten erhöhten.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Anwendung: Getränke treiben Volumen voran, pflanzliche Produkte beschleunigen

In der Anwendungssegmentierung hielten Getränke den größten Marktanteil mit 21,06% in 2024, angetrieben durch das warme Klima der Region und steigendes Verbraucherinteresse an funktionalen und angereicherten Getränkeoptionen. Laut PepsiCos Jahresbericht 2024 trug Lateinamerika 13% zum Gesamtumsatz des Unternehmens von 91,854 Milliarden USD bei, wobei sich das Unternehmen auf Portfolioentwicklung konzentriert, um Verbraucherbedürfnisse zu erfüllen. Pflanzliche Lebensmittel- und Getränkeanwendungen werden voraussichtlich von 2025-2030 mit einer CAGR von 6,43% wachsen, was die Expansion pflanzlicher Alternativen in der gesamten Region anzeigt.

Der Markt für pflanzliche Spezial-Lebensmittelzutaten wächst aufgrund von Gesundheits- und Umweltbedenken, insbesondere bei pflanzlicher Milch und Fleischalternativen. Backwaren stellen ein bedeutendes Anwendungssegment dar, wobei Hersteller Spezialzutaten verwenden, um Textur, Haltbarkeit und Nährstoffgehalt zu verbessern. Das Segment ist charakterisiert durch erhöhte Nachfrage nach gesunden und funktionalen Lebensmitteln, nachhaltigen Produktionspraktiken und Lebensmitteltechnologie-Innovationen.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Brasilien hält einen Anteil von 55,33% am südamerikanischen Markt für Spezial-Lebensmittelzutaten in 2024, unterstützt durch seine etablierte Lebensmittelverarbeitungsinfrastruktur und landwirtschaftliche Fähigkeiten. Der Lebensmittelverarbeitungssektor des Landes generierte 2024 Umsätze von 233 Milliarden USD, laut dem US-Landwirtschaftsministerium [3]Quelle: Landwirtschaftsministerium der Vereinigten Staaten (USDA), \"Food Processing Ingredients Annual\" www.usda.gov. Der Markt zeigt erhebliche Abhängigkeit von importierten Lebensmittelzutaten, was Gelegenheiten für Lieferanten schafft. Brasilianische Verbraucher zeigen steigende Präferenz für pflanzliche Produkte und transparente Zutatenbeschaffung.

Argentiniens Markt für Spezial-Lebensmittelzutaten wird voraussichtlich von 2025-2030 mit einer CAGR von 6,25% wachsen. Nach einer Wirtschaftskontraktion von 1,7% in 2023 aufgrund makroökonomischer Herausforderungen und Dürrebedingungen zeigte die Wirtschaft des Landes 2025 ein Wachstum von 5,5%, laut der Weltbank. Diese Erholung wird verbesserten Wetterbedingungen und landwirtschaftlichen Investitionen zugeschrieben. Von der Weltbank unterstützte Lebensmittelprogramme und der Fokus des Landes auf nachhaltige Landwirtschaft und Klimaresilienz tragen zur Marktentwicklung bei.

Chile und andere südamerikanische Länder repräsentieren ein wichtiges Marktsegment, wobei Chile für seine regulatorischen Standards und gesundheitsfokussierten Lebensmittelinitiativen bemerkenswert ist. Der Global Economic Prospects-Bericht der Weltbank zeigt, dass das Wachstum Lateinamerikas und der Karibik von 2,3% in 2024 auf 2,4% in 2025 steigen wird. Dieser Wachstumsausblick spiegelt verstärkte externe Nachfrage und verbesserte landwirtschaftliche Produktion wider, insbesondere in Brasilien. Während regionale Inflation abnimmt und Zinssenkungen ermöglicht, die Investitionen erhöhen können, steht der Markt vor potenziellen Herausforderungen durch geopolitische Probleme und Klimawandelauswirkungen auf landwirtschaftliche Produktion und Lebensmittelsicherheit.

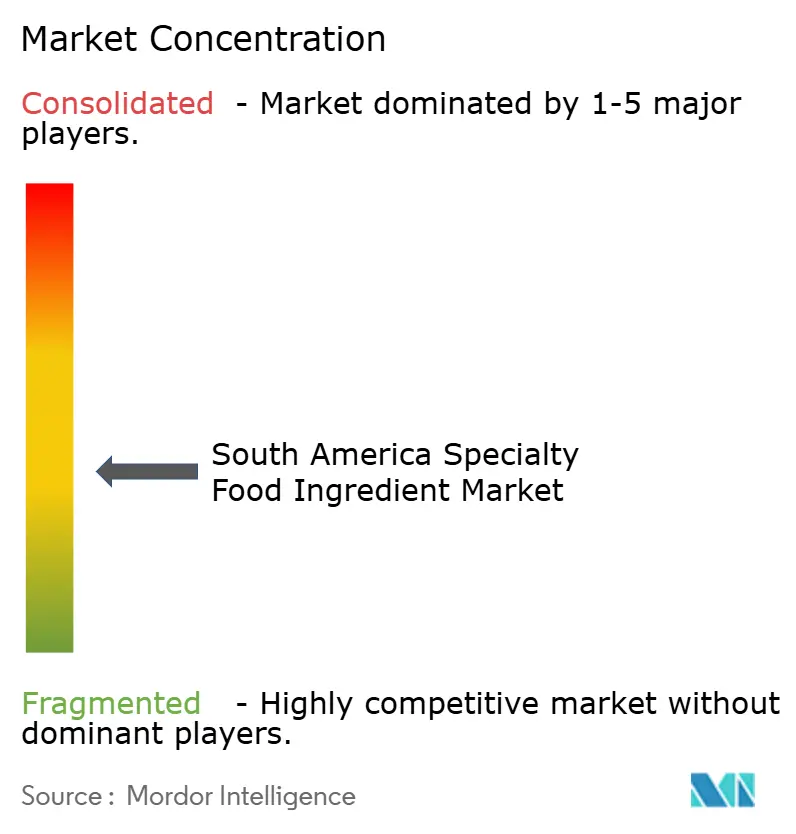

Wettbewerbslandschaft

Der Markt für Spezial-Lebensmittelzutaten in Südamerika zeigt eine moderat fragmentierte Wettbewerbsstruktur, in der multinationale Unternehmen, einschließlich Cargill Incorporated, The Archer-Daniels-Midland Company, Ingredion Incorporated, DSM-Firmenich AG und Kerry Group plc, dominante Marktpositionen durch ihre etablierten Vertriebsnetzwerke und strategisch platzierten Produktionsanlagen aufrechterhalten. Diese Organisationen implementieren umfassende Nachhaltigkeitsinitiativen und entwickeln Clean-Label-Lösungen, um sich entwickelnde Verbraucherpräferenzen zu adressieren und regulatorischen Rahmenwerken zu entsprechen.

Die Wettbewerbsdynamik des Marktes transformiert sich weiterhin durch strategische Fusionen, Übernahmen und Kooperationsunternehmen, da Organisationen ihre Spezialzutaten-Portfolios stärken und ihre geografische Präsenz erweitern. Regionale Hersteller etablieren Marktdifferenzierung durch technologische Fortschritte und allokieren Ressourcen für ausgeklügelte Verarbeitungsmethodologien und digitale Infrastruktur, um Zutatenfunktionalität zu optimieren und Lieferkettentransparenz zu verbessern.

Mittlere regionale Akteure erobern Marktnischen durch ihre Agilität und Spezialisierung. Oterra nutzt Annatto- und Paprika-Linien, die durch regenerative Landwirtschaftsprotokolle beschafft werden, und hat erfolgreich Verträge mit Fleischverarbeitern gesichert, die natürliche Farbübergänge anstreben. Darüber hinaus spielen digitale Plattformen, die Beschaffung auf Farmebene und Kohlenstoffintensität verfolgen, eine zentrale Rolle bei der Bestimmung von Vertragsvergaben, was die wachsende Bedeutung von Rückverfolgbarkeitsnachweis im Markt für Spezial-Lebensmittelzutaten unterstreicht.

Branchenführer der südamerikanischen Spezial-Lebensmittelzutaten-Industrie

-

Cargill, Incorporated

-

The Archer-Daniels-Midland Company

-

Ingredion Incorporated

-

Kerry Group plc

-

DSM-Firmenich AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Arla Food Ingredients führte einen Werkzeugkasten ein, um südamerikanische Hersteller bei der Entwicklung proteinreicher Desserts zu unterstützen. Der Werkzeugkasten enthält 12 Rezepte und gebrauchsfertige Mischformulierungen, einschließlich fettarmer Instant-Pudding-Mischungen und klarer, gelatineartiger Produkte aus Lacprodan-Molkenproteinisolat.

- Februar 2025: Umami Bioworks führte Hybrid-Kaviar als B2B-Zutat ein. Das Produkt kombiniert pflanzliche Komponenten, einschließlich Seetang und natürlicher Bindemittel, um die butterige Textur und das reiche Aromaprofil von Premium-Kaviar zu replizieren.

- Juli 2024: Archer-Daniels-Midland Company etablierte eine neue Premix-Produktionsanlage in Apucarana, Paraná, die ihre Produktionskapazität um 40% erhöhte. Die Anlage spezialisierte sich auf die Produktion von Kombinationen aus Mineralien, Aminosäuren, Vitaminen und Zusatzstoffen.

- Juli 2023: Tate & Lyle erweiterte sein Süßstoff-Portfolio durch die Einführung des TASTEVA SOL Stevia-Süßstoffs. Das Produkt zeigt eine Löslichkeit, die 200-mal höher ist als Reb M- und D-Produkte. Der Süßstoff löst sich leicht in Konzentraten auf und behält seine Löslichkeit bei niedrigen pH-Werten bei.

Berichtumfang des südamerikanischen Spezial-Lebensmittelzutaten-Marktes

Spezial-Lebensmittelzutaten werden typischerweise in der Lebensmittelproduktion für Farbe, Textur, Vermischung und Konservierung verwendet. Der südamerikanische Markt für Spezial-Lebensmittelzutaten ist segmentiert nach Produkttyp, Anwendung und Geografie. Basierend auf Produkttyp ist der Markt segmentiert in funktionale Lebensmittelzutaten, Spezialstärke und Texturierungsmittel, Süßstoffe, Lebensmittelaromen und -verstärker, Säuerungsmittel, Konservierungsstoffe, Emulgatoren, Farbstoffe, Enzyme, Proteine, Spezialfette und -öle, Lebensmittelhydrokolloide und Polysaccharide, Antiklumpmittel und andere. Nach Anwendung ist der Markt segmentiert in Backwaren, Getränke, Fleisch, Geflügel und Meeresfrüchte, Milchprodukte, Süßwaren, Fette und Öle, Dressings/Würzmittel/Saucen/Marinaden, Pasta, Suppe und Nudeln, zubereitete Lebensmittel, pflanzliche Lebensmittel und Getränke und andere Anwendungen. Nach Geografie ist der Markt segmentiert in Brasilien, Chile, Argentinien und das übrige Südamerika. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Wert (in Millionen USD) durchgeführt.

| Funktionale Lebensmittelzutaten |

| Spezialstärke und Texturierungsmittel |

| Süßstoffe |

| Lebensmittelaromen und -verstärker |

| Säuerungsmittel |

| Konservierungsstoffe |

| Emulgatoren |

| Farbstoffe |

| Enzyme |

| Proteine |

| Spezialfette und -öle |

| Lebensmittelhydrokolloide und Polysaccharide |

| Antiklumpmittel |

| Andere |

| Backwaren |

| Getränke |

| Fleisch, Geflügel und Meeresfrüchte |

| Milchprodukte |

| Süßwaren |

| Fette und Öle |

| Dressings/Würzmittel/Saucen/Marinaden |

| Pasta, Suppe und Nudeln |

| Zubereitete Lebensmittel |

| Pflanzliche Lebensmittel und Getränke |

| Andere Anwendungen |

| Brasilien |

| Chile |

| Argentinien |

| Übriges Südamerika |

| Nach Produkttyp | Funktionale Lebensmittelzutaten |

| Spezialstärke und Texturierungsmittel | |

| Süßstoffe | |

| Lebensmittelaromen und -verstärker | |

| Säuerungsmittel | |

| Konservierungsstoffe | |

| Emulgatoren | |

| Farbstoffe | |

| Enzyme | |

| Proteine | |

| Spezialfette und -öle | |

| Lebensmittelhydrokolloide und Polysaccharide | |

| Antiklumpmittel | |

| Andere | |

| Nach Anwendung | Backwaren |

| Getränke | |

| Fleisch, Geflügel und Meeresfrüchte | |

| Milchprodukte | |

| Süßwaren | |

| Fette und Öle | |

| Dressings/Würzmittel/Saucen/Marinaden | |

| Pasta, Suppe und Nudeln | |

| Zubereitete Lebensmittel | |

| Pflanzliche Lebensmittel und Getränke | |

| Andere Anwendungen | |

| Nach Geografie | Brasilien |

| Chile | |

| Argentinien | |

| Übriges Südamerika |

Schlüsselfragen beantwortet im Bericht

Wie groß ist der Markt für Spezial-Lebensmittelzutaten in Südamerika heute?

Die Marktgröße für Spezial-Lebensmittelzutaten in Südamerika beträgt 13,94 Milliarden USD in 2025 und wird voraussichtlich bis 2030 17,88 Milliarden USD erreichen.

Welches Produktsegment hält den größten Anteil?

Funktionale Lebensmittelzutaten führen mit einem Anteil von 17,15% am Markt für Spezial-Lebensmittelzutaten und spiegeln robuste Nachfrage nach gesundheitsfördernden Komponenten wider.

Was ist der am schnellsten wachsende Anwendungsbereich?

Pflanzliche Lebensmittel- und Getränkeanwendungen werden voraussichtlich mit einer CAGR von 6,43% steigen und alle anderen Kategorien bis 2030 übertreffen.

Warum dominiert Brasilien die regionale Nachfrage?

Brasilien kombiniert eine 233-Milliarden-USD-Lebensmittelverarbeitungsindustrie, umfangreiche Ernteverfügbarkeit und klare Zusatzstoffregulierungen und liefert 55,33% der regionalen Umsätze.

Seite zuletzt aktualisiert am: