Roboterrasenmäher-Marktgröße und Marktanteil

Roboterrasenmäher-Marktanalyse von Mordor Intelligence

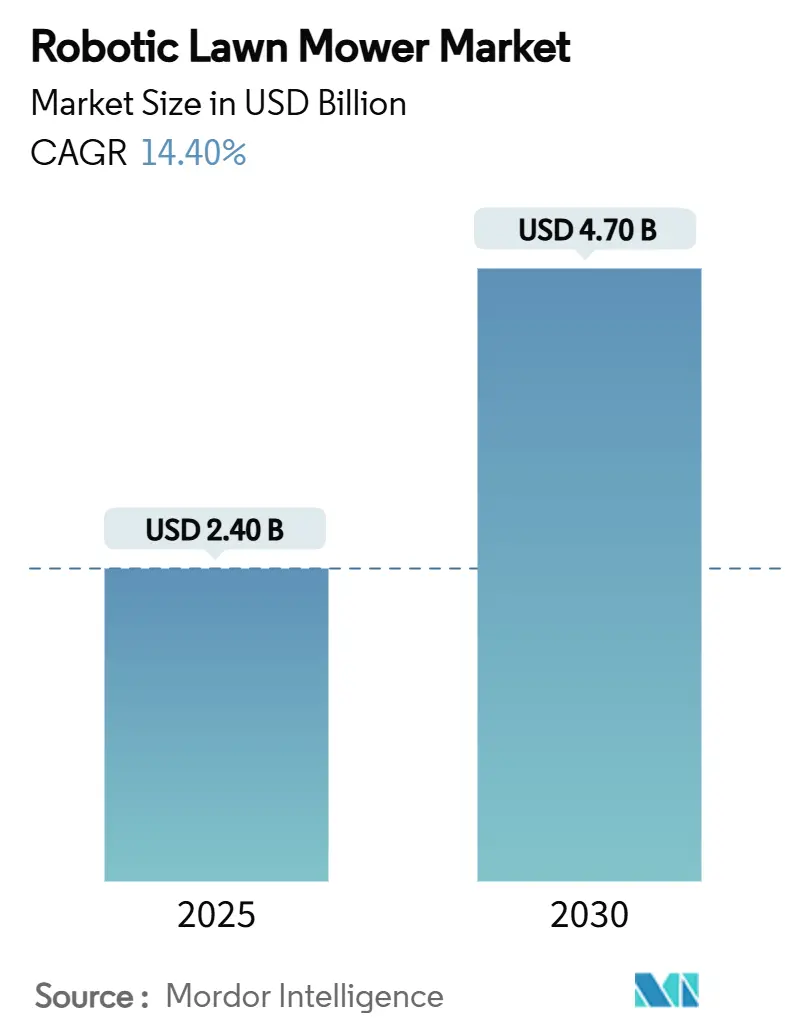

Die Größe des Roboterrasenmäher-Marktes wird voraussichtlich von 2,4 Milliarden USD im Jahr 2025 auf 4,7 Milliarden USD bis 2030 wachsen, bei einer CAGR von 14,4 %. Die zunehmende Akzeptanz batteriebetriebener autonomer Mähsysteme treibt dieses Wachstum an. Die Marktexpansion wird durch Arbeitskräftemangel in der Landschaftsgärtner-Branche, verschärfte Umweltvorschriften, Verbesserungen in der Ladetechnologie und fortschrittliche sichtbasierte Navigationssysteme unterstützt, die den Bedarf an Begrenzungsdrähten eliminieren. Die Hersteller stärken ihre Umsatzströme durch Abonnement-Services und Remote-Software-Updates für bestehende Geräte. Der Markt profitiert vom Fokus der Einzelhändler auf Smart-Home-Geräte mit höheren Gewinnmargen, während Hausbesitzer zunehmend automatisierte Mähdienste wählen. Das gewerbliche Segment, insbesondere Sportplatz-Manager und Facility-Management-Dienstleister, erhöht die Investitionen in Robotermäher, um Personalengpässe zu bewältigen und eine gleichmäßige Mähqualität auf großen Flächen zu gewährleisten.

Wichtigste Erkenntnisse des Berichts

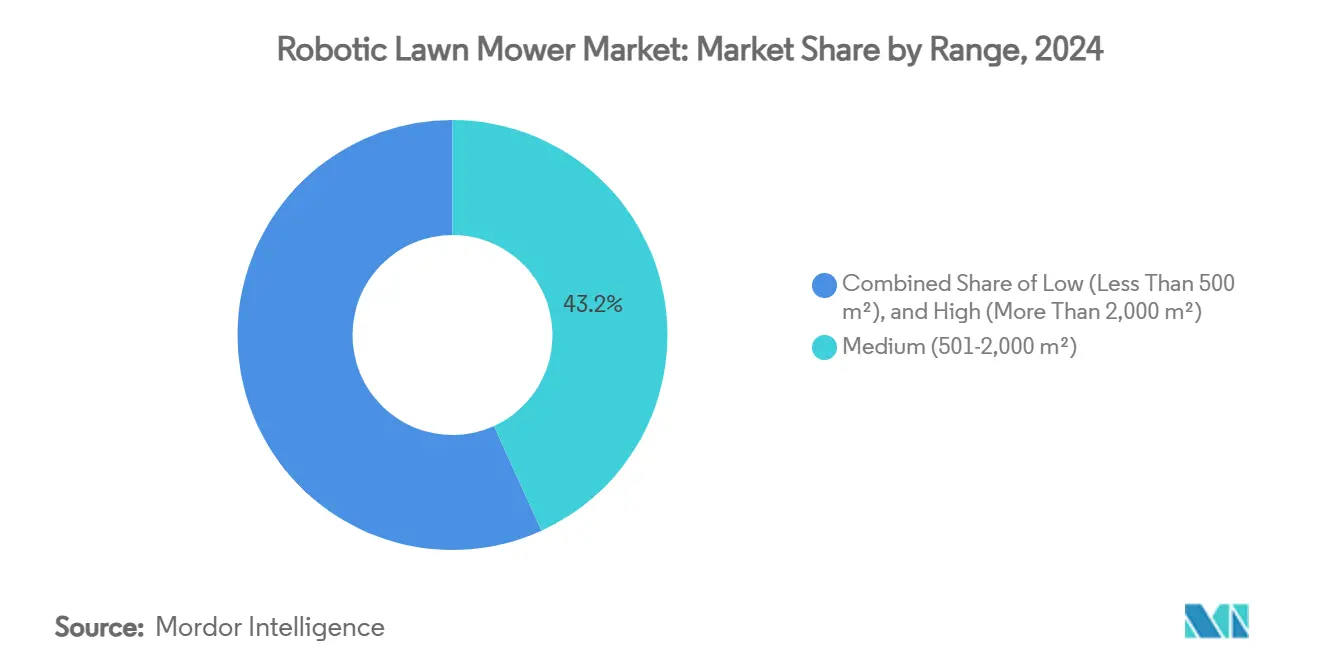

- Nach Reichweite machte die mittlere Klasse von 501-2.000 m² 43,2 % der Roboterrasenmäher-Marktgröße im Jahr 2024 aus, während das High-End-Segment voraussichtlich mit 18,0 % CAGR bis 2030 wachsen wird.

- Nach Navigationstechnologie hielten Begrenzungsdraht-Einheiten 65,4 % des Marktanteils im Jahr 2024, doch Vision-/Kamera-basierte Systeme entwickeln sich mit 19,5 % CAGR bis 2030.

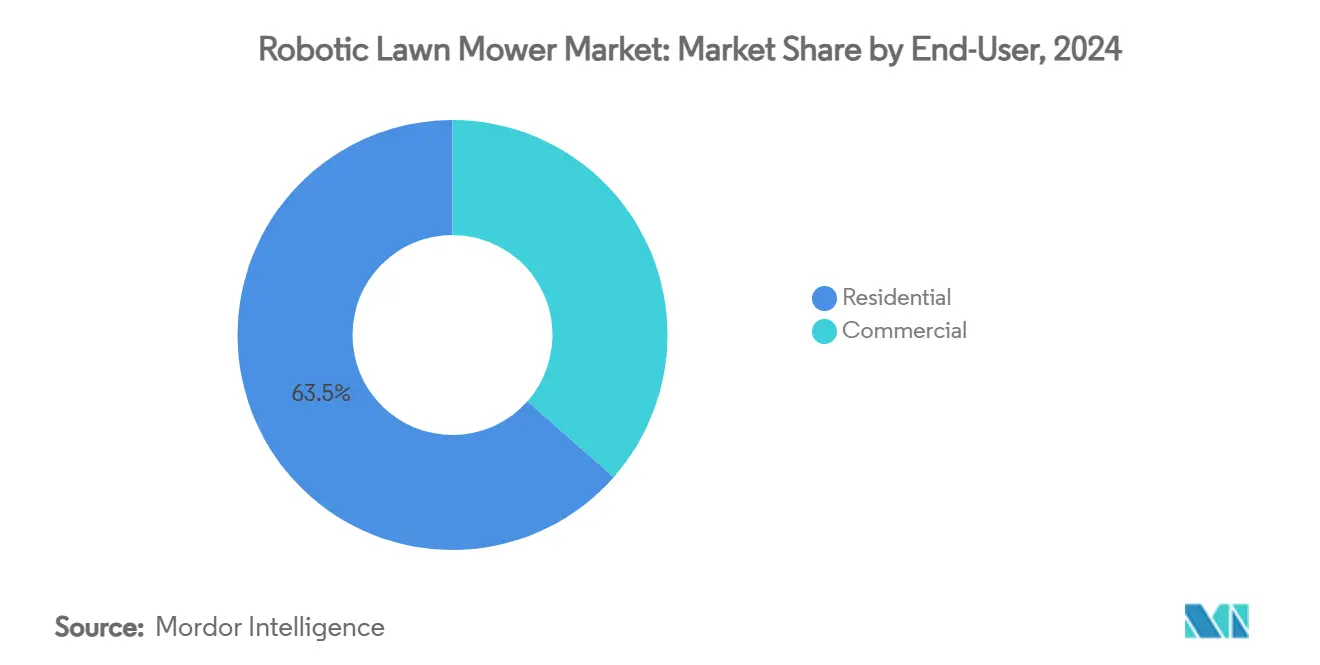

- Nach Endbenutzer erbrachten Privatkunden 63,5 % des Umsatzes im Jahr 2024, und gewerbliche Installationen werden voraussichtlich mit 17,2 % CAGR bis 2030 expandieren.

- Nach Vertriebskanal eroberten Offline-DIY-Läden und Fachhändler 71,2 % der Verkäufe im Jahr 2024, und Online-Kanäle steigen mit 17,6 % CAGR bis 2030.

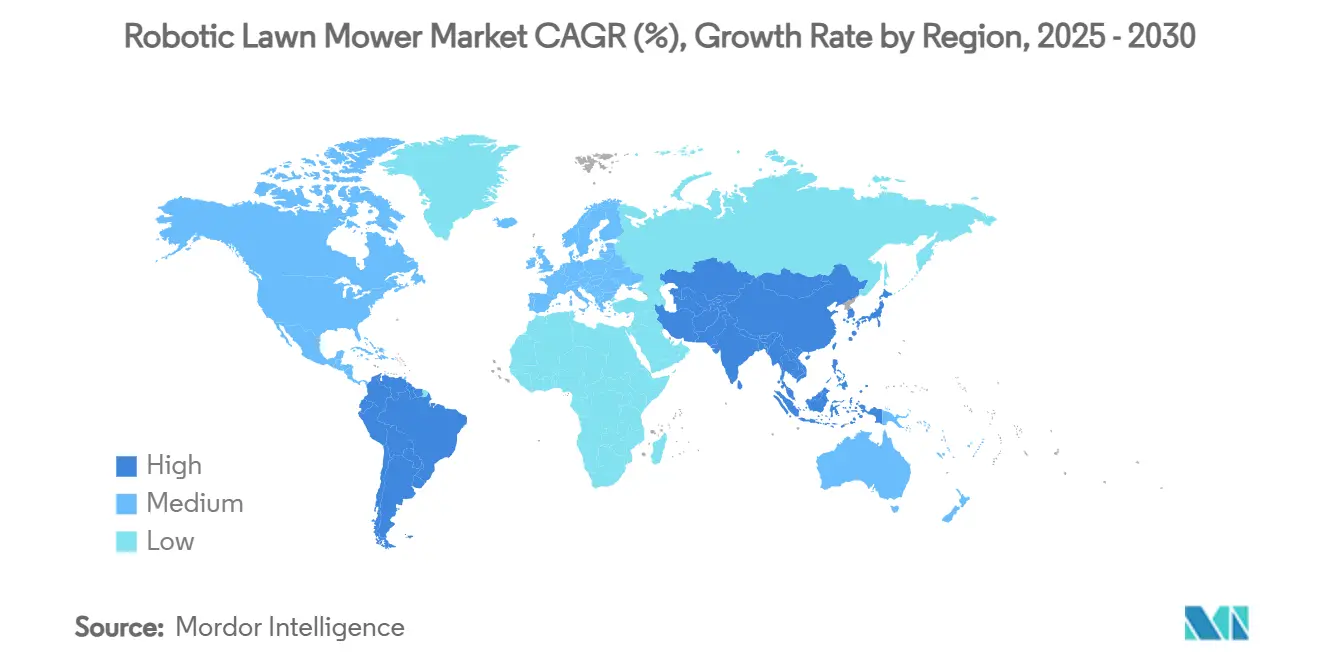

- Nach Geografie führte Europa mit einem Anteil von 45,3 % im Jahr 2024, und Asien-Pazifik wird voraussichtlich eine CAGR von 13,6 % bis 2030 verzeichnen.

- Der Markt behält eine mäßig konsolidierte Struktur bei, da die fünf größten Unternehmen - Husqvarna AB, ANDREAS STIHL AG & Co. KG, Robert Bosch GmbH, Honda Motor Co., Ltd. und Deere & Company - 76 % des Marktanteils im Jahr 2024 ausmachen.

Globale Roboterrasenmäher-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Auslagerung der Wohnbereich-Rasenpflege | +2.6% | Nordamerika und Europa, weltweite Ausbreitung | Mittelfristig (2 - 4 Jahre) |

| Wandel zu batterie-elektrischen Außengeräten | +3.0% | Europa und Nordamerika führend, globale Akzeptanz | Langfristig (≥ 4 Jahre) |

| Arbeitskräftemangel bei Landschaftspflegediensten | +2.0% | Nordamerika und Europa, aufkommendes Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Einzelhändler-Push für Smart-Home-SKUs mit hoher Marge | +1.7% | Nordamerika und Europa, expandierendes Asien-Pazifik | Mittelfristig (2 - 4 Jahre) |

| Aufkommen von Vision-basierter, perimeterfreier Navigation | +2.5% | Entwickelte Märkte weltweit | Mittelfristig (2 - 4 Jahre) |

| Original-Equipment-Hersteller-Abonnementmodelle für autonomes Mähen | +1.6% | Nordamerika und Europa Pilotprojekte, Asien-Pazifik Ausrollungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Auslagerung der Wohnbereich-Rasenpflege

Der Wohnbereich-Rasenpflege-Markt zeigt eine zunehmende Präferenz für professionelle Dienstleistungen gegenüber Selbstwartung, angetrieben von Doppelverdiener-Haushalten, die Freizeit priorisieren, und einer alternden Bevölkerung, die weniger zu körperlicher Arbeit neigt. Landschaftsunternehmen begegnen persistenten Arbeitskräfteengpässen durch die Implementierung von Robotermäher-Flotten, um Service-Zeitpläne ohne Personalaufstockung aufrechtzuerhalten. Diese Automatisierung ermöglicht es Crews, sich auf margenstarke Dienstleistungen wie Landschaftsdesign und Hartscaping zu konzentrieren. Die Robotermäher arbeiten nachts, erhöhen die Anzahl der pro Route betreuten Immobilien und gewährleisten einheitliche Schnitthöhen unabhängig von Personalbeschränkungen. Die häufigen, präzisen Mähmuster verbessern die Rasengesundheit und reduzieren den Düngemittelbedarf, was die Kapitalrentabilität für Dienstleister erhöht. Dieser Trend der ausgelagerten Rasenpflege beschleunigt die Akzeptanz in nordamerikanischen Vorstädten und westeuropäischen Märkten, wo Einfamilienhäuser vorherrschen und Haushaltseinkommensniveaus professionelle Servicegebühren unterstützen.

Wandel zu batterie-elektrischen Außengeräten

Staatliche Beschränkungen für benzinbetriebene Handgeräte in Kalifornien und der Europäischen Union beschleunigen den Übergang zu batteriebetriebenen Produkten und etablieren elektrischen Antrieb als Standard statt als optionales Upgrade. STIHL berichtete, dass batteriebetriebene Einheiten 24 % seiner Verkäufe 2023 ausmachten und strebt an, bis 2027 35 % zu erreichen, was den Industriewandel zur Elektrifizierung demonstriert. Die reduzierte Geräusch- und Vibrationsbelastung von Roboter-Einheiten ermöglicht nächtlichen Betrieb, maximiert tägliche Mähzyklen ohne Störung der Bewohner und lässt Tagesstunden für Bewässerung oder Freizeitaktivitäten verfügbar[1]Quelle: UL Solutions, `Robotic Lawn Mower Safety Testing and Certification,` ul.com. Verbesserungen der Batterie-Energiedichte ermöglichen es mittleren Robotern nun, über 150 Minuten pro Ladung zu arbeiten, während schnelle Ladefähigkeiten die Ausfallzeit auf weniger als 20 % des Betriebszyklus reduzieren. Staatliche Anreize, wie Deutschlands 200-EUR-Rabatt (215 USD) auf emissionsfreie Gartengeräte, reduzieren die Amortisationsdauer und halten während wirtschaftlicher Schwankungen eine stetige Nachfrage aufrecht.

Arbeitskräftemangel bei Landschaftspflegediensten

Arbeitskräftemangel in der Landschaftsgärtner-Branche, angetrieben durch saisonale Visa-Beschränkungen und Konkurrenz anderer Sektoren, drängt Betreiber dazu, in Automatisierungsausrüstung zu investieren. Gewerbliche Robotermäher mit einer Kapazität von 50.000 m² können drei herkömmliche Aufsitzmäher ersetzen und reduzieren jährliche Arbeitskosten in Sportanlagen. Automatisierte Mähsysteme halten konsistente Rasenpflege-Zeitpläne während Spitzenzeiten aufrecht und eliminieren den Bedarf an kostspieligen Notfall-Dienstleistern. Die Asien-Pazifik-Region, besonders in städtischen Gebieten Japans und Australiens, sieht vergleichbaren Arbeitskosten-Druck, was auf anhaltende globale Nachfrage nach automatisierten Lösungen hinweist.

Einzelhändler-Push für Smart-Home-SKUs mit hoher Marge

Große Einzelhandelsketten priorisieren Regalplatz für vernetzte Außengeräte aufgrund höherer Bruttomargen im Vergleich zu herkömmlichen gasbetriebenen Schiebemähern. Geschäftsmitarbeiter erhalten Anreize für den Verkauf von Smart-Device-Bündeln, einschließlich Bewässerungssteuerungen und Sicherheitsbeleuchtung, was den durchschnittlichen Transaktionswert erhöht. E-Commerce-Plattformen erweitern die Marktreichweite durch Kundenbewertungen und Installationsanleitungen, reduzieren Barrieren für neue Käufer und steigern Online-Verkäufe. Daten zeigen, dass koordiniertes Marketing mit Smart-Home-Geräten die Stückverkäufe um 8 Wochen nach der Kampagne erhöht, was die Wirksamkeit der Messaging für vernetzte Geräte demonstriert. Diese Einzelhandelsstrategien erweitern den Roboterrasenmäher-Markt durch die Anziehung technologie-orientierter Hausbesitzer, die zuvor aufgrund von Preissensitivität oder wahrgenommener Komplexität manuelle Mäher verwendeten.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anschaffungskosten gegenüber herkömmlichen Mähern | -2.4% | Global, akut in preissensitiven Regionen | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Leistung auf unebenem und hohem Gras-Terrain | -1.8% | Regionen mit komplexer Topografie | Mittelfristig (2 - 4 Jahre) |

| Cybersicherheits- und Datenschutzbedenken | -1.3% | Märkte mit strengen Datengesetzen | Langfristig (≥ 4 Jahre) |

| Brandrisiko-Rückrufe von Li-Ionen-Gartengeräten | -1.1% | Nordamerika und Europa Fokus | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungskosten gegenüber herkömmlichen Mähern

Die Kosten für Roboterrasenmäher reichen von 800 USD bis 5.000 USD, deutlich höher als gasbetriebene Schiebemäher, die zwischen 300 USD und 800 USD kosten. Professionelle Installationskosten von 500 USD schaffen Barrieren für Erstkäufer, besonders in Schwellenländern[2]Quelle: Yarbo, `How Much Should I Pay for a Good Lawn Mower in 2025?` yarbo.com. In entwickelten Märkten vergleichen Hausbesitzer die drei- bis fünfjährige Amortisationszeit mit kürzeren Finanzierungskonditionen für Aufsitztraktoren. Während Einzelhandelsfinanzierung und Abonnementmodelle die Anfangskosten reduzieren, sind diese Optionen hauptsächlich für Premium-Marken verfügbar, was das Verkaufsvolumen in Einstiegssegmenten begrenzt. In Südamerika erhöhen Währungsabwertungen die dollarisierten Importpreise, was Verbraucher dazu veranlasst, gebrauchte gasbetriebene Geräte zu wählen. Obwohl Batteriekostensenkungen und lokale Montage eventuell den Preisunterschied reduzieren können, bleibt das aktuelle Marktwachstum durch Erschwinglichkeits-Herausforderungen eingeschränkt.

Brandrisiko-Rückrufe von Li-Ionen-Gartengeräten

Der Rückruf von 217.500 RYOBI kabellosen Mähern im Februar 2025, verursacht durch steckverbindungsbedingte Brände, verstärkte Bedenken über das Laden von Batterien in Garagen und Schuppen[3]Quelle: U.S. Consumer Product Safety Commission, `TTI Outdoor Power Equipment Recalls RYOBI Mowers,` cpsc.gov. Versicherungsunternehmen begannen, Policen-Aufschläge für Immobilien mit großen Batteriepaketen zu bewerten, was die Gesamtbetriebskosten erhöhte und die Marktakzeptanz reduzierte. Regulierungsbehörden implementierten strengere Thermal-Runaway-Testanforderungen, was die Zertifizierungszeiten für neue Modelle verlängerte und erhöhte Anforderungen an Engineering-Teams stellte. Obwohl Robotermäher kleinere Batterien als Schiebe-Modelle verwenden, verstärkte die Medienberichterstattung die Sicherheitsbedenken der Verbraucher. Trotz der Implementierung zusätzlicher Sicherheitsmerkmale wie redundante Temperatursensoren und UL 2595-konforme Batteriepakete durch die Hersteller beeinflussten Sicherheitsbedenken weiterhin das Verkaufswachstum.

Segmentanalyse

Nach Reichweite: Mittelgroße Immobilien treiben Marktbasis an

Mittlere Einheiten mit 501-2.000 m² machten 43,2 % des Roboterrasenmäher-Marktes im Jahr 2024 aus. Diese Dominanz spiegelt die typischen Vorstadtgrundstücksgrößen in Europa und Nordamerika wider. Diese Modelle bieten ein optimales Gleichgewicht von Preis, Abdeckungsbereich und Batterielebensdauer und erfüllen durchschnittliche Wohnbereich-Garten-Anforderungen bei minimalem Lagerbedarf. Das Segmentwachstum setzt sich fort, da Hersteller systematische Schnittmuster implementieren, was die Grasschnitt-Einheitlichkeit im Vergleich zu zufälligen Navigationssystemen verbessert. Die Segmentstabilität ist in reduzierten Rücksendequoten erkennbar, was darauf hinweist, dass diese Modelle die Verbraucherleistungserwartungen erfüllen.

High-End-Modelle mit Abdeckung über 2.000 m² zeigen die höchste Wachstumsrate bei 18,0 % CAGR. Dieses Wachstum stammt aus erhöhter Akzeptanz durch Golfplätze, Sportanlagen und Bildungseinrichtungen, die Arbeitskosten reduzieren möchten. Die Implementierung drahtloser Navigationssysteme reduziert Installationskosten für große Bereiche, während zentralisierte Steuerungssysteme die Verwaltung mehrerer Einheiten über Single-Device-Interfaces ermöglichen. Low-End-Roboter mit unter 500 m² behalten Marktpräsenz in dichten städtischen Gebieten Japans und des Vereinigten Königreichs. Sinkende Preise beeinträchtigen Gewinnmargen, was Hersteller dazu veranlasst, zusätzliche Funktionen wie Terrassen-Rand-Trimm-Fähigkeiten einzuschließen. Der Industriefokus hat sich von Hardware-Innovationen zu Software-Verbesserungen verschoben, wie bewässerungssynchronisierte Planungssysteme, um Kundenbindung zu stärken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Navigationstechnologie: Vision-Systeme formen Marktdynamik um

Begrenzungsdraht-Führung behielt einen Marktanteil von 65,4 % bei Roboterrasenmähern im Jahr 2024, da Installateure und Hausbesitzer ihre konsistente Leistung bei regnerischen Bedingungen und schweren Trümmersaisonen schätzen. Die etablierte Draht-Infrastruktur unterstützt Ersatzverkäufe durch Markentreue, obwohl Garten-Renovierungs- und Reparaturkosten einige Nutzer motivieren, alternative Technologien zu erkunden.

Vision-/Kamera-basierte Plattformen werden voraussichtlich mit 19,5 % CAGR bis 2030 wachsen. Diese Systeme eliminieren Grabungsanforderungen und ermöglichen schnelle Bereitstellung über mehrere Standorte, was besonders gewerblichen Dienstleistern zugute kommt, die mehrere Immobilien verwalten. Hybridsysteme kombinieren RTK-GPS für breite Positionierung mit optischer Kantenerkennung für präzise Navigation nahe Blumenbeeten und liefern zentimetergenaue Genauigkeit für Sportanlagen. Während Global Navigation Satellite System (GNSS)-only-Einheiten in offenen Bereichen mit klarer Himmelssicht gut funktionieren, nimmt ihre Wirksamkeit in Vorstadtumgebungen mit dichter Baumbedeckung aufgrund von Signalinterferenz ab. Hersteller verbessern weiterhin KI-Algorithmen zur Verbesserung der Erkennung häufiger Garten-Hindernisse, einschließlich Trampolinen, Einfahrten und Gartenmöbeln, was auf erhöhten Fokus auf Software-Entwicklung hinweist.

Nach Endbenutzer: Gewerbliches Segment treibt Premium-Wachstum an

Das Wohnbereich-Segment machte 63,5 % der Roboterrasenmäher-Marktgröße im Jahr 2024 aus, angetrieben von Hausbesitzern, die effiziente und leise Rasenpflege-Lösungen suchen. Sinkende Preise, mobile Anwendungssteuerungen und Sprachassistenten-Integration haben die Robotermäher-Akzeptanz vereinfacht. Die Fähigkeit, nachts zu arbeiten, ermöglicht es Hausbesitzern, ihre Rasenflächen während der Tagesstunden zu nutzen. Wohnbereich-Entwickler integrieren Ladepad-Infrastruktur in Premium-Wohnsiedlungen und positionieren Robotermäher als Standard-Heimautomatisierungsfeatures.

Das gewerbliche Segment erlebt schnelles Wachstum mit einer CAGR von 17,2 %, hauptsächlich angetrieben von Dienstleistern, die Golfplätze und öffentliche Parks betreuen. Die Automatisierung ermöglicht es Wartungsteams, sich auf spezialisierte Dienstleistungen wie Kantenpflege, Beschneidung und chemische Behandlung zu konzentrieren, die höhere Margen generieren. Gewerbliche Einheiten zeigen hohe Auslastungsraten, was zu Investitions-Amortisationszeiten von weniger als zwei Jahren für große Immobilien führt. Die Integration mit cloud-basierten Management-Systemen liefert Betriebs- und Energieverbrauchsdaten und unterstützt Environmental, Social, and Governance (ESG)-Berichtserfordernisse für Unternehmens- und Bildungseinrichtungen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Online-Wachstum fordert traditionellen Einzelhandel heraus

Offline-Kanäle, einschließlich DIY-Läden und Fachhändler, machen 71,2 % des Roboterrasenmäher-Marktanteils im Jahr 2024 aus. Diese Einzelhändler bieten Ausstellungsraum-Demonstrationen und Installationspakete, die Vertrauen bei Erstkäufern aufbauen. Händler betreiben auch Servicezentren, die für Batterie-Diagnose und Firmware-Updates wesentlich sind. Der Kanal profitiert von Mengenrabatten und ermöglicht prominente Präsentation von Flaggschiff-Modellen während der Spitzenrasensaison.

Online-Kanäle zeigen eine CAGR von 17,6 %, angetrieben von Produktvergleichstools, Unboxing-Videos und Influencer-Bewertungen. E-Commerce-Plattformen reduzieren Kosten durch Eliminierung von Händlermargen und ermöglichen es aufkommenden asiatischen Marken, wettbewerbsfähige Preise anzubieten und gleichzeitig optionale Remote-Support-Services bereitzustellen. Hersteller implementieren hybride Vertriebsstrategien, bei denen Kunden Einheiten online konfigurieren und sich mit lokalen Partnern für Installation verbinden, was digitale Zugänglichkeit mit persönlicher Expertise kombiniert. Die Industrie könnte auf Click-and-Collect-Schließfächer für Batterietausch erweitern, ähnlich den Entwicklungen im kabellosen Elektrowerkzeug-Markt.

Geografieanalyse

Europa hielt 45,3 % des Roboterrasenmäher-Marktanteils im Jahr 2024, angetrieben von etablierten Gartenpraktiken, hohen Arbeitskosten und Emissionsvorschriften, die die Roboterrasenmäher-Akzeptanz unterstützen. Deutschland, das Vereinigte Königreich und Frankreich unterhalten umfangreiche Händlernetzwerke, während skandinavische Märkte hohe Penetration in freistehenden Wohnbausegmenten zeigen. Europäische Maschinenvorschriften rationalisieren Sicherheits-Zertifizierungsprozesse, erleichtern grenzüberschreitende Produkteinführungen und ermöglichen konsolidierten Marketing über mehrere Regionen. Hersteller nutzen regionale Lieferketten zur Vermeidung von US-China-Zöllen und bieten einen Wettbewerbsvorteil für nordamerikanische Exporte.

Asien-Pazifik zeigt 13,6 % Wachstum bis 2030, unterstützt von Chinas RMB 73,755 Milliarden (10,4 Milliarden USD) Service-Roboter-Industrie in 2024, die inländische Lithium-Ionen-Zellen und Kameramodule in großem Maßstab bereitstellt. Japans rückläufige Arbeiterschaft und Südkoreas konzentrierte städtische Rasenflächen erhöhen die Nachfrage nach kompakten Modellen unter 60 dB. Australische Gemeinden testen Roboter in öffentlichen Räumen zur Bewältigung von Lohninflation, was Ozeanien als Evaluierungsplatz für gewerbliche Flottenoperationen positioniert.

Nordamerika zeigt geringere Penetration im Vergleich zu Europa trotz umfangreicher Rasenflächen, während Handelsdynamiken europäische Importe gegenüber chinesischen Produkten begünstigen, was die Marktanteilsverteilung beeinflusst. Der Inflation Reduction Act's vorgeschlagener Verbraucherrabatt auf elektrische Außengeräte könnte die Robotermäher-Akzeptanz erhöhen, falls 2026 implementiert. Südamerika, der Nahe Osten und Afrika repräsentieren derzeit einstellige Marktanteile, obwohl zunehmender Mittelschichtswohlstand in Mexiko und Golfnationen zukünftige Chancen für Premium-Modelle anzeigt, die für hohe Temperaturen und Sandexposition konzipiert sind.

Wettbewerbslandschaft

Der Roboterrasenmäher-Markt zeigt eine mäßige Konzentration, mit fünf Unternehmen - Husqvarna AB, ANDREAS STIHL AG & Co. KG, Robert Bosch GmbH, Honda Motor Co., Ltd. und Deere & Company - die 76 % des Marktanteils in 2024 ausmachen. Husqvarna AB behält Marktführerschaft und generierte SEK 7,2 Milliarden (1,01 Milliarden USD) in Roboter-Verkäufen während 2024. Die Position des Unternehmens stammt aus seiner 30-jährigen Branchenerfahrung und Fertigungspartnerschaft mit Flex für verbesserte Kosteneffizienz. Husqvarnas geplante Veröffentlichung von 13 drahtlosen Modellen 2025 demonstriert seinen Fokus auf KI-Navigationstechnologie.

ANDREAS STIHL AG & Co. KG und Robert Bosch GmbH behalten bedeutende Marktpositionen durch Nutzung ihrer Batterietechnologie-Expertise aus ihren Handgeräte- und Automobilelektronik-Sparten. STIHLs Strategie umfasst ein 80%-Batterieprodukt-Mix-Ziel bis 2035. Robert Bosch GmbH konzentriert sich auf die Entwicklung cloud-basierter Gartensysteme, die Sensoren, Bewässerung und Robotik integrieren. Der Markt sieht neue Konkurrenz von Deere & Company, die autonome Zero-Turn-Mäher entwickelt und ihre Landwirtschafts- und Baumaschinen-Expertise in den Wohnbereich bringt.

Asiatische Hersteller, einschließlich Segway Inc. (Ninebot Ltd.) und Shenzhen Mammotion Technologies Co., Ltd., konkurrieren durch wettbewerbsfähige Preise und schnelle Produktupdates, unterstützt durch regionale Kamera-Lieferketten und direkte Verbraucherverkaufskanäle. Die USA-Zölle auf chinesische Maschinen beschränken ungebrandete Import-Distribution durch Einzelhandelskanäle, was europäischen Herstellern zugute kommt. Marktdifferenzierung hängt zunehmend von KI-Objekterkennungsfähigkeiten, präventiven Wartungsanalysen und abonnement-basierten Service-Verträgen ab, anstatt von traditionellen Merkmalen wie Schnittbreite.

Roboterrasenmäher-Industrieführer

Husqvarna AB

ANDREAS STIHL AG & Co. KG

Robert Bosch GmbH

Honda Motor Co., Ltd.

Deere & Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Husqvarna Group führte 13 drahtlose Roboterrasenmäher mit 600 m² bis 50.000 m² Abdeckung ein, der größte Launch des Unternehmens bisher.

- Januar 2025: Segway Navimow, die Roboterrasenmäher-Sparte von Segway, enthüllte ihr neuestes Flaggschiff-Modell, die Navimow X3-Serie, auf der CES 2025 in Las Vegas. Die neuen Robotermäher sind darauf ausgelegt, Rasenflächen bis zu 2,5 Acres mit erhöhter Effizienz und erweiterten Funktionen zu pflegen.

- Januar 2025: John Deere stellte autonome Mäher-Technologie vor und nutzte sein Landwirtschafts-Automatisierungs-IP, um professionelle Rasen-Kunden zu erreichen.

Globaler Roboterrasenmäher-Marktbericht Umfang

Ein Roboterrasenmäher ist eine autonome Maschine, die selbstständig innerhalb eines definierten Bereichs arbeitet. Das System ist darauf ausgelegt, eine mobile Basis, eine Dockingstation, eine sensorische Rückkopplungssteuerung zur programmierten Bodenmähung und andere Zubehörteile zu umfassen, die beim Systembetrieb helfen. Die Einbeziehung innovativer Funktionen in einem Roboterrasenmäher wird voraussichtlich wichtigen Anbietern dabei helfen, mehr Kunden zu gewinnen und ihren Marktanteil zu erhöhen.

Der Roboterrasenmäher-Markt ist nach Reichweite, Endbenutzer und Geografie segmentiert. Nach Reichweite ist der Markt in niedrige Reichweite, mittlere Reichweite und hohe Reichweite segmentiert. Nach Endbenutzer ist der Markt in gewerblich und Wohnbereich segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert. Der Bericht deckt die Marktgröße und Prognose in Wertangaben (USD) für alle oben genannten Segmente ab.

| Niedrig (Weniger als 500 m²) |

| Mittel (501-2.000 m²) |

| Hoch (Mehr als 2.000 m²) |

| Begrenzungsdraht |

| Vision / Kamera |

| GNSS / RTK-GPS |

| Wohnbereich |

| Gewerblich |

| Online (Direkt, Marktplätze) |

| Offline (DIY-Läden, Fachhändler) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Australien | |

| Neuseeland | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Iran | |

| Oman | |

| Rest des Nahen Ostens | |

| Afrika | Südafrika |

| Rest von Afrika |

| Nach Reichweite | Niedrig (Weniger als 500 m²) | |

| Mittel (501-2.000 m²) | ||

| Hoch (Mehr als 2.000 m²) | ||

| Nach Navigationstechnologie | Begrenzungsdraht | |

| Vision / Kamera | ||

| GNSS / RTK-GPS | ||

| Nach Endbenutzer | Wohnbereich | |

| Gewerblich | ||

| Nach Vertriebskanal | Online (Direkt, Marktplätze) | |

| Offline (DIY-Läden, Fachhändler) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Australien | ||

| Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Iran | ||

| Oman | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist die projizierte CAGR für Roboterrasenmäher zwischen 2025 und 2030?

Der Markt wird voraussichtlich mit einer jährlichen Wachstumsrate von 14,4 % steigen und sich von 2,4 Milliarden USD im Jahr 2025 auf 4,7 Milliarden USD bis 2030 bewegen.

Welche Region kauft derzeit die meisten Roboterrasenmäher?

Europa führt mit 45,3 % des globalen Umsatzes 2024 dank starker Gartenkultur, hoher Arbeitskosten und unterstützender Emissionsvorschriften.

Warum wenden sich gewerbliche Landschaftsbauunternehmen Robotermähern zu?

Roboter gleichen Personalengpässe aus und lassen Crews sich auf margenstarke Aufgaben konzentrieren, was professionellen Nutzern eine CAGR von 17,2 % und Amortisationszeiten nahe zwei Jahren bietet.

Welche Sicherheitsstandards regeln autonome Mäher in 2025?

IEC 60335-2-107 und die EU-Verordnung 2023/1230 schreiben Klingen-Stopp-Steuerungen, Batteriesicherungen und Cybersicherheitsmaßnahmen für vernetzte Außenroboter vor.

Seite zuletzt aktualisiert am: