Marktanalyse für Wohnimmobilien in Malaysia

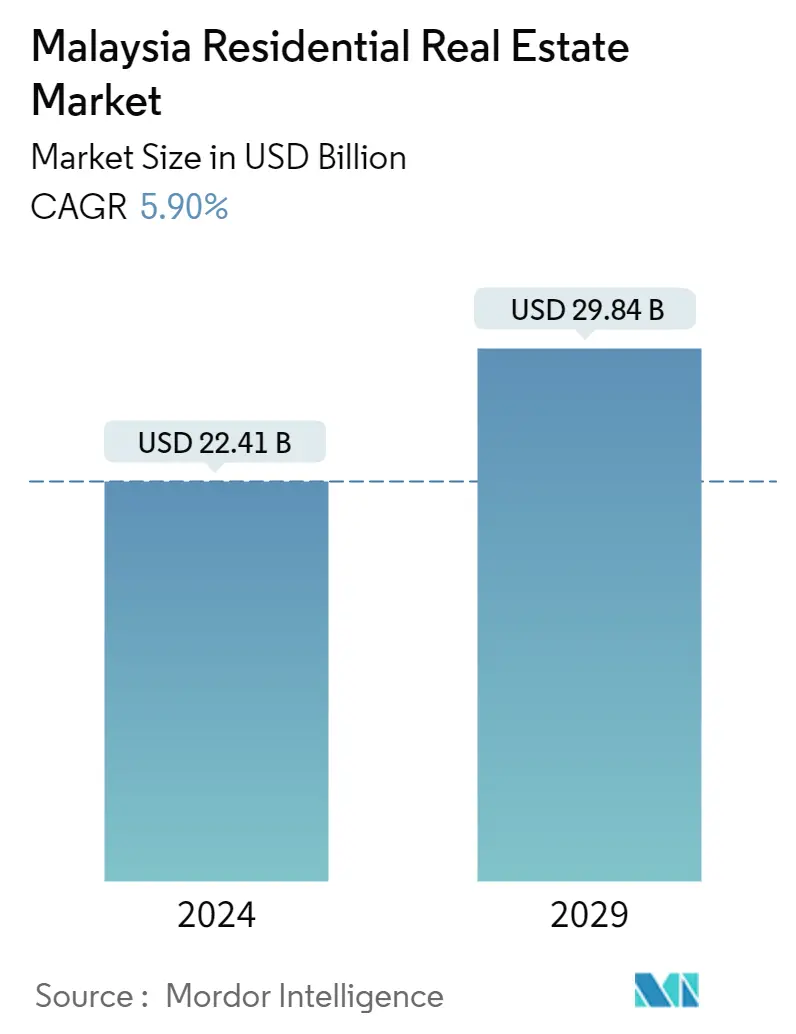

Die Größe des Wohnimmobilienmarktes in Malaysia wird im Jahr 2024 auf 22,41 Milliarden US-Dollar geschätzt und soll bis 2029 29,84 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,90 % im Prognosezeitraum (2024–2029) entspricht.

- Im Jahr 2022 erholte sich der malaysische Wohnimmobilienmarkt mit einer steigenden Nachfrage, die sich auf billigen Wohnraum konzentrierte. Aufgrund der möglicherweise starken Nachfrage der jungen Generation nach Wohnraum sind die Entwickler hinsichtlich der mittel- bis langfristigen Immobilienaussichten vorsichtig optimistisch.

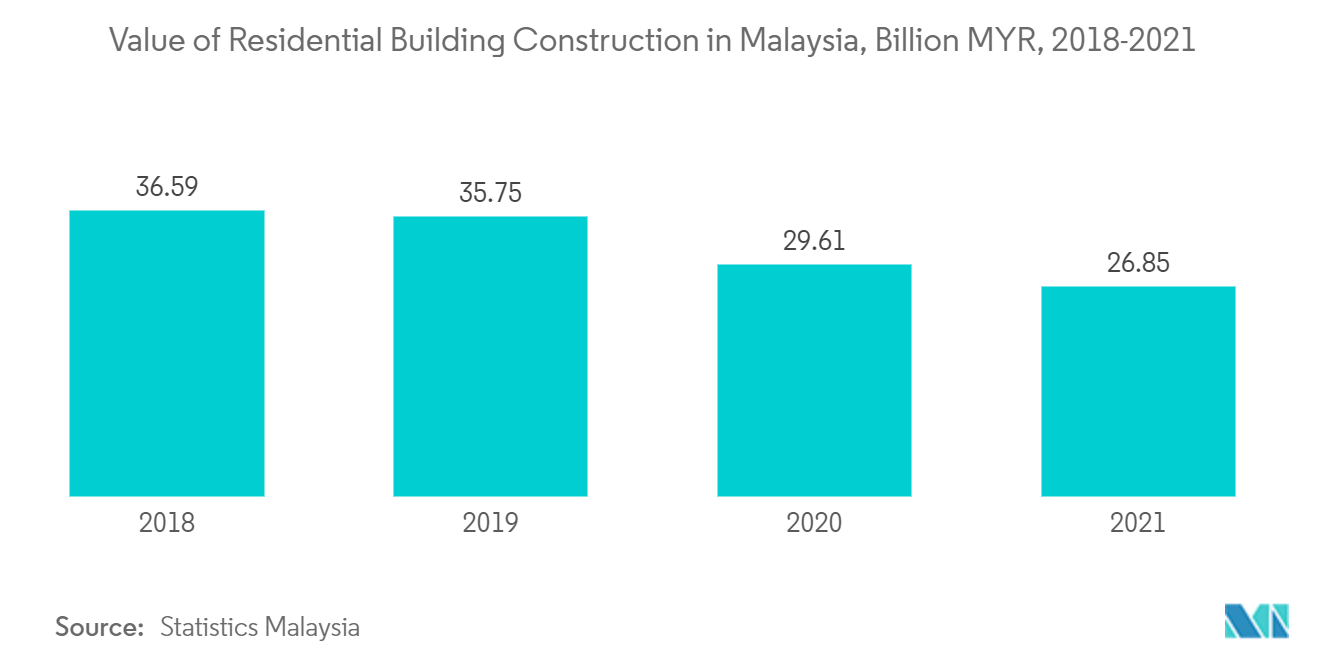

- Der malaysische Wohnimmobilienmarkt entwickelte sich im ersten Quartal 2021 weniger gut als prognostiziert. Das Wiederaufleben von COVID-19-Infektionen und die Wiedereinführung strenger Anforderungen der Movement Control Order (MCO 2.0) sind zwei wesentliche Faktoren für die geringere Leistung.

- Laut dem Malaysia Property Market Index fiel der gesamte mittlere Angebotspreis in vier malaysischen Hauptmärkten (Kuala Lumpur, Selangor, Penang und Johor) im ersten Quartal 2021 im Jahresvergleich um -1,79 % 19,2 % im ersten Halbjahr 2021.

- Zunehmende Innovation und ein stärkerer Fokus auf digitale Lösungen sind zwei gute Ergebnisse eines von der Pandemie heimgesuchten Immobilienunternehmens. Durch die Interaktion mit Käufern über Online-Aktivitäten haben wichtige Immobilienanbieter ihre Bemühungen zur Produktwerbung beschleunigt.

- Da es aufgrund der durch COVID-19 verursachten Sperrungen nicht möglich ist, Immobilien persönlich zu besichtigen, haben Immobilienkäufer ihren Fokus auf das Online-Surfen verlagert, was durch erhebliche Preisnachlässe von malaysischen Entwicklern für neu eröffnete Immobilien befeuert wird.

- Darüber hinaus wurde die Home Ownership Campaign (HOC) der Regierung bis Dezember 2021 verlängert. Im ersten Quartal 2021 verzeichnete der gesamte Immobilienmarkt einen Rückgang der mittleren Angebotspreise um -5 % gegenüber dem Vorjahr. Allerdings stieg die Nachfrage nach Teilverkaufsimmobilien in Kuala Lumpur im ersten Quartal 2021 um 8,1 % gegenüber dem Vorjahr.

Trends auf dem Wohnimmobilienmarkt in Malaysia

Die zunehmende Urbanisierung steigert die Nachfrage nach Wohnimmobilien

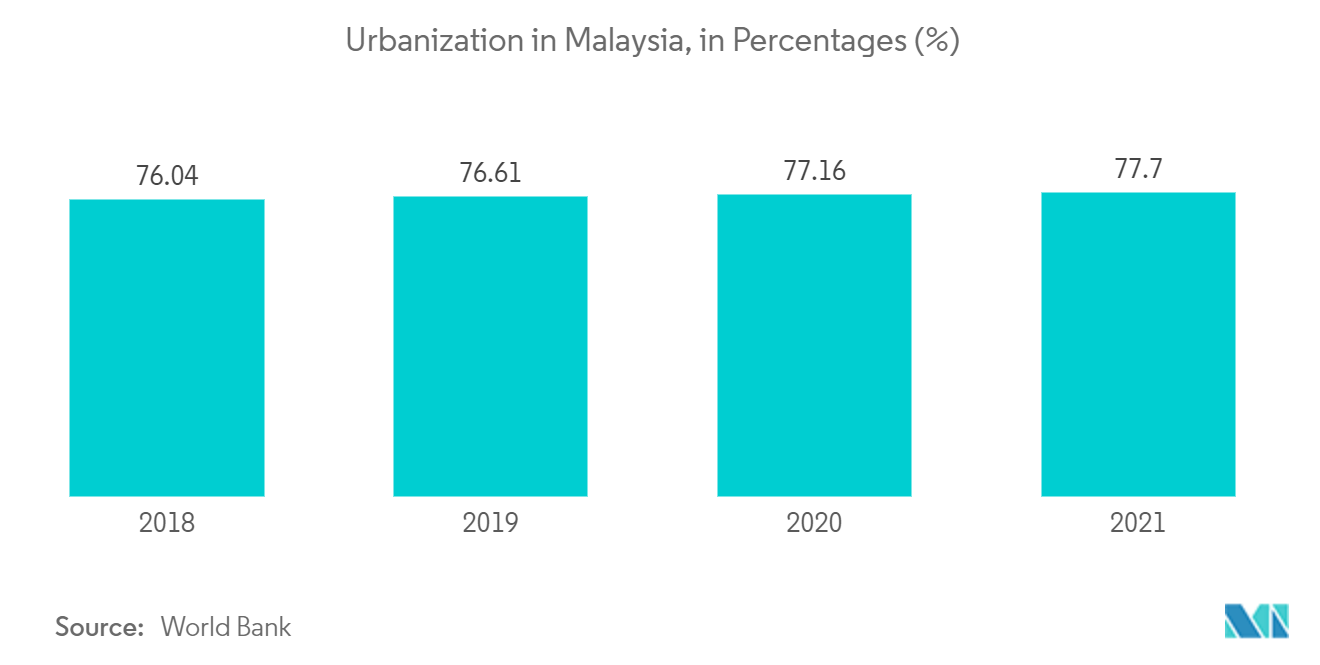

Malaysia ist derzeit eines der am stärksten urbanisierten Länder Ostasiens und eine der am schnellsten urbanisierten Regionen weltweit. Menschen aus ländlichen Gebieten wandern in städtische Gebiete ab, da sich Wirtschaft und Beschäftigung von der Landwirtschaft hin zu Industrie und Dienstleistungen verlagern.

Die Bevölkerung Malaysias wächst schnell, was zu einer Nachfrage nach mehr Wohnraum, Gewerbegebäuden, Sozialräumen und Infrastruktur führt. Daher ist die malaysische Regierung bestrebt, angemessenen, hochwertigen und erschwinglichen Wohnraum bereitzustellen.

Die Regierung ist bestrebt, der jüngeren Generation preisgünstigen Wohnraum zur Verfügung zu stellen und konzentriert sich auf den Bau erschwinglicher Wohnungen in Kleinstädten und Vororten, um die Wahrscheinlichkeit zu erhöhen, dass Menschen eine Immobilie kaufen.

Diese Statistik zeigt die wachsende Urbanisierung in Malaysia von 2017 bis 2021. Unter Urbanisierung versteht man den Anteil der städtischen Bevölkerung an der Gesamtbevölkerung eines Landes. Im Jahr 2021 lebten 77,7 % der Gesamtbevölkerung Malaysias in städtischen Gebieten und Städten.

Regierungsinitiativen treiben den Markt voran

Es wird erwartet, dass sich der Immobilienmarkt in Malaysia im Jahr 2022 erholt, da sich die Nachfrage wahrscheinlich auf bezahlbaren Wohnraum konzentrieren wird. Der 12. Malaysia-Plan (12MP) wird neun Schwerpunktbereiche haben, die Wirtschaft, Armut und Einkommensunterschiede abdecken.

Die Richtlinien und Vorschriften der malaysischen Regierung haben zu einer zunehmenden Entwicklung neuer Projekteinheiten im Land geführt. Im Laufe der Zeit waren mehrere Arbeiter sowie Entwicklungsprojekte und Bauaktivitäten vor Ort beteiligt, was zu massiven laufenden Entwicklungen im ganzen Land führte.

Die Regierung plant den Bau von 500.000 bezahlbaren Wohnungen für Einkommensbezieher der unteren 40 % (B40) und mittleren 40 % (M40) sowie Zuweisungen von 2,25 Milliarden MYR (52,8 Millionen US-Dollar) während der 12-MP-Periode für den Bau und die Reparatur von 85.500 Wohnungen Einheiten für die Armen im Rahmen des Programms Bantuan Rumah.

Das Malaysian People's Housing Program (PPR) wird vom National Affordable Housing Council (MPMMN) eine neue Richtung erhalten, die möglicherweise zusätzliche Komponenten zur Verwirklichung der Agenda Lebenswertes Malaysia umfassen wird.

Neue Entwicklungen in etablierten und beliebten Orten (die weiterhin angemessene Preise erzielen) wie Bangsar, Mont Kiara und Sri Hartamas tragen dazu bei, das Immobilieninteresse in Kuala Lumpur wiederzubeleben, während staatlich geführte Maßnahmen zur Bereitstellung erschwinglicherer Wohnmöglichkeiten ebenfalls Wirkung zeigen.

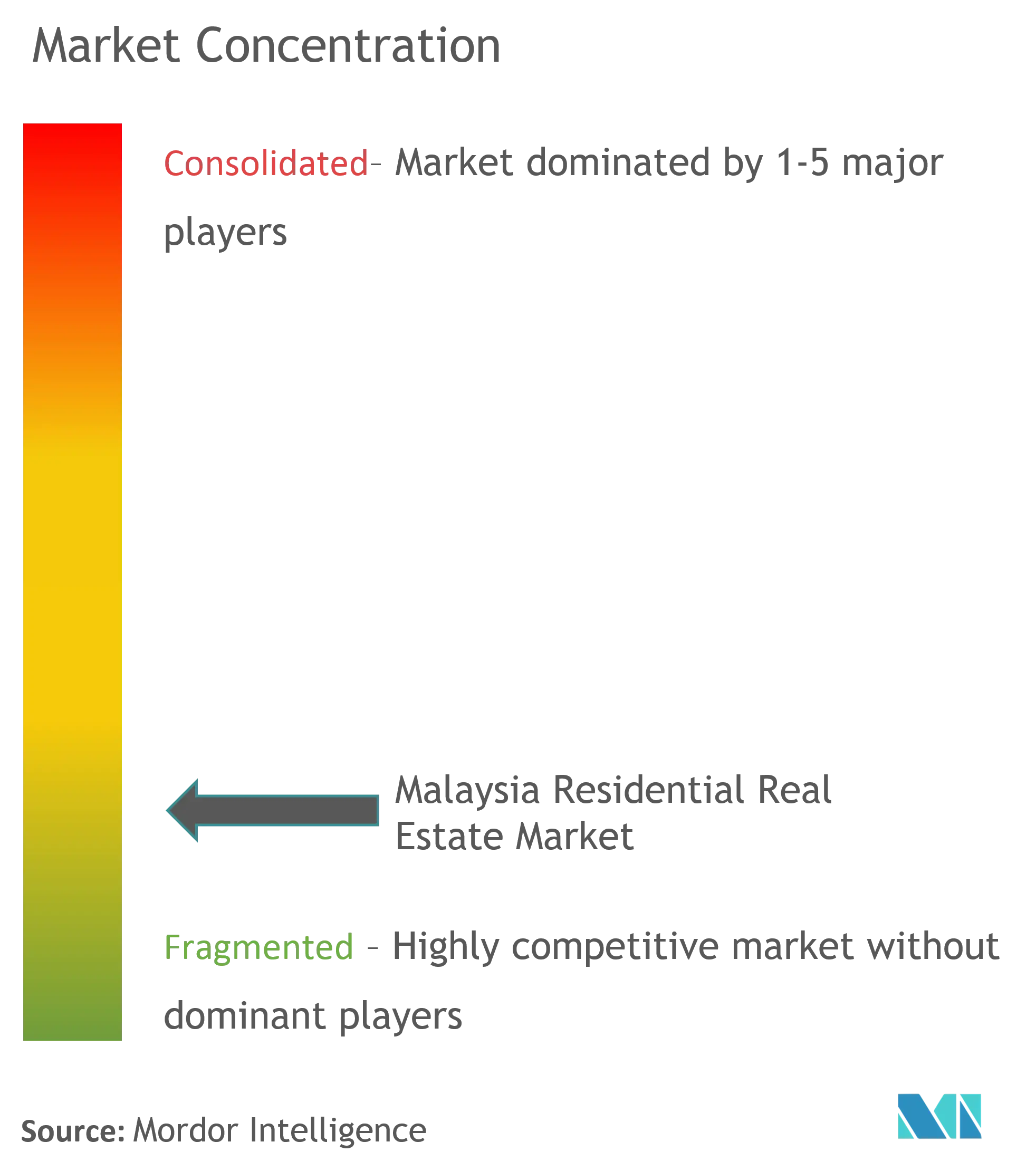

Überblick über die Wohnimmobilienbranche in Malaysia

Der Wohnimmobilienmarkt in Malaysia ist fragmentiert und weist viele Akteure auf. Der Verkaufsanteil von Wohnimmobilien über Online-Kanäle nimmt aufgrund der zunehmenden Internetdurchdringung, der steigenden Nachfrage, der steigenden persönlichen verfügbaren Einkommen, der wachsenden Mittelklasse-Jugendbevölkerung und der Möglichkeiten, die sich durch staatliche Infrastrukturinvestitionen bieten, stetig zu.

Zu den Hauptakteuren zählen SP Setia, IOI Properties, UEM Sunrise, Mah Singh Group Bhd und Matrix Concepts Holdings Bhd.

Marktführer für Wohnimmobilien in Malaysia

S P Setia

IOI Properties

UEM Sunrise

Mah Sing Group Bhd

Matrix Concepts Holdings Bhd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Wohnimmobilienmarkt in Malaysia

- Dezember 2022: Das südostasiatische Immobilientechnologieunternehmen The PropertyGuru Group hat die Übernahme von iProperty Malaysia abgeschlossen. Da zwei Marken (PropertyGuru und iProperty) fusionieren, steht ihnen derzeit eine große Aufgabe bevor. Durch die Übernahme können sie sich auf das konzentrieren, was ihrer Meinung nach zur Unterstützung ihrer Kunden notwendig ist, und wollen ihnen noch mehr Mehrwert bieten.

- April 2022: Das globale Immobilienunternehmen Knight Frank Malaysia erweitert seine Präsenz auf dem Wohnimmobilienmarkt in Malaysia mit der Übernahme von Property Hub Sdn Bhd.

Segmentierung der Wohnimmobilienbranche in Malaysia

Bei Wohnimmobilien handelt es sich um Wohnraum für Einzelpersonen, Familien oder Personengruppen. Der Bericht bietet eine vollständige Hintergrundanalyse des malaysischen Wohnimmobilienmarktes, die eine Einschätzung der Wirtschaft, aufkommende Trends nach Segmenten und regionalen Märkten, bedeutende Veränderungen in der Marktdynamik, einen Marktüberblick und Unternehmensprofile umfasst.

Der Markt für Wohnimmobilien in Malaysia ist nach Typ (Wohnungen und Eigentumswohnungen sowie Landhäuser und Villen) und nach Schlüsselstädten (Kuala Lumpur, Seberang Perai, George Town, Johor Bahru) segmentiert. Der Bericht bietet Marktgrößen und Prognosen in Werten (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Wohnungen und Eigentumswohnungen |

| Landhäuser und Villen |

| Kuala Lumpur |

| Quer durch Perai |

| George Town |

| Johor Bahru |

| Nach Typ | Wohnungen und Eigentumswohnungen |

| Landhäuser und Villen | |

| Nach Schlüsselstädten | Kuala Lumpur |

| Quer durch Perai | |

| George Town | |

| Johor Bahru |

Häufig gestellte Fragen zur Marktforschung für Wohnimmobilien in Malaysia

Wie groß ist der malaysische Wohnimmobilienmarkt?

Es wird erwartet, dass der malaysische Wohnimmobilienmarkt im Jahr 2024 22,41 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,90 % auf 29,84 Milliarden US-Dollar wachsen wird.

Wie groß ist der Wohnimmobilienmarkt in Malaysia derzeit?

Im Jahr 2024 wird der Markt für Wohnimmobilien in Malaysia voraussichtlich 22,41 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem malaysischen Wohnimmobilienmarkt?

S P Setia, IOI Properties, UEM Sunrise, Mah Sing Group Bhd, Matrix Concepts Holdings Bhd sind die größten Unternehmen, die auf dem malaysischen Wohnimmobilienmarkt tätig sind.

Welche Jahre deckt dieser malaysische Wohnimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des malaysischen Wohnimmobilienmarktes auf 21,16 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des malaysischen Wohnimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des malaysischen Wohnimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Wohnimmobilienbranche in Malaysia

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wohnimmobilien in Malaysia im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wohnimmobilien in Malaysia umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.