Globale orthodontische Zubehör Marktgröße und Marktanteil

Globale orthodontische Zubehör Marktanalyse von Mordor Intelligenz

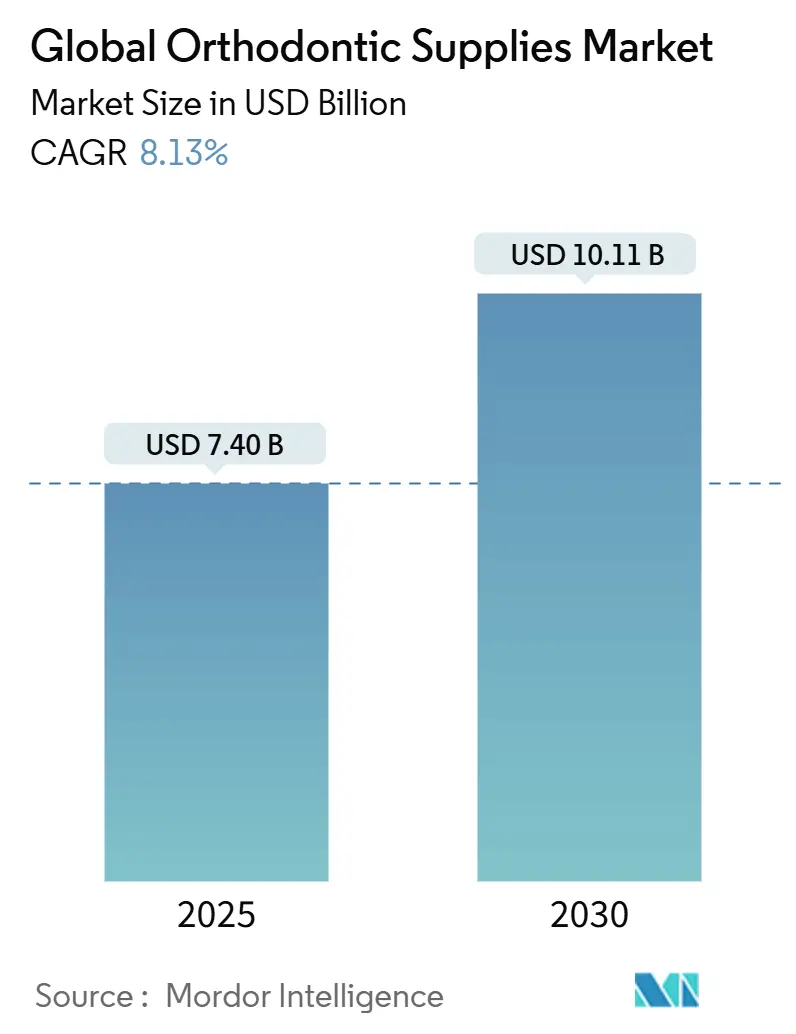

Der orthodontische Zahnspangen-Markt erwirtschaftete USD 7,40 Milliarden im Jahr 2025 und wird voraussichtlich USD 10,11 Milliarden bis 2030 erreichen, mit einem Wachstum von 8,13% CAGR. Durchsichtige Aligner-Systeme expandieren mit einer 20,3% CAGR und bestätigen den Wandel hin zu ästhetischen, digital ermöglichten Kieferorthopädie. Künstliche Intelligenz-Werkzeuge, die prädiktive Behandlungspläne erstellen, stärken die Praxiseffizienz, und die Nachfrage von Erwachsenen rivalisiert nun mit pädiatrischen Volumina, da Berufstätige diskrete Optionen suchen. Das 18,0% CAGR von thermoplastischem Polyurethan signalisiert die Bedeutung biokompatibler, umweltfreundlicher Materialien, während Direct-Zu-Verbraucher (DTC) Plattformen trotz verschärfter regulatorischer Aufsicht schnell wachsen. Die Konsolidierung unter zahnärztlichen Dienstleistungsorganisationen und KI-gesteuerten Startups befeuert die Wettbewerbsintensität, doch Lieferkettenrisiken bei Speziallegierungen und unsichere Regeln rund um Telezahnmedizin Dämpfen die langfristige Sichtbarkeit.

Wichtige Berichtsergebnisse

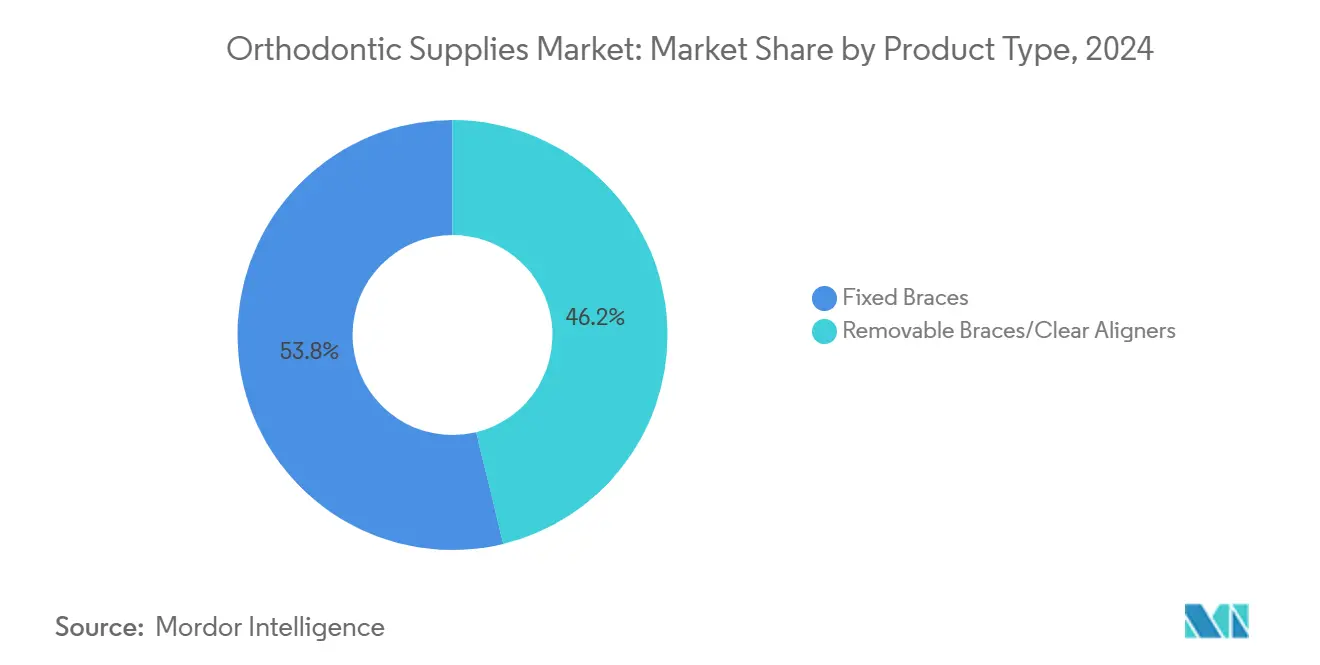

- Nach Produkttyp führten feste Zahnspangen den orthodontischen Zahnspangen-Markt mit 53,8% des Anteils im Jahr 2024 an, während durchsichtige Aligner die schnellste 20,3% CAGR bis 2030 verzeichnen werden.

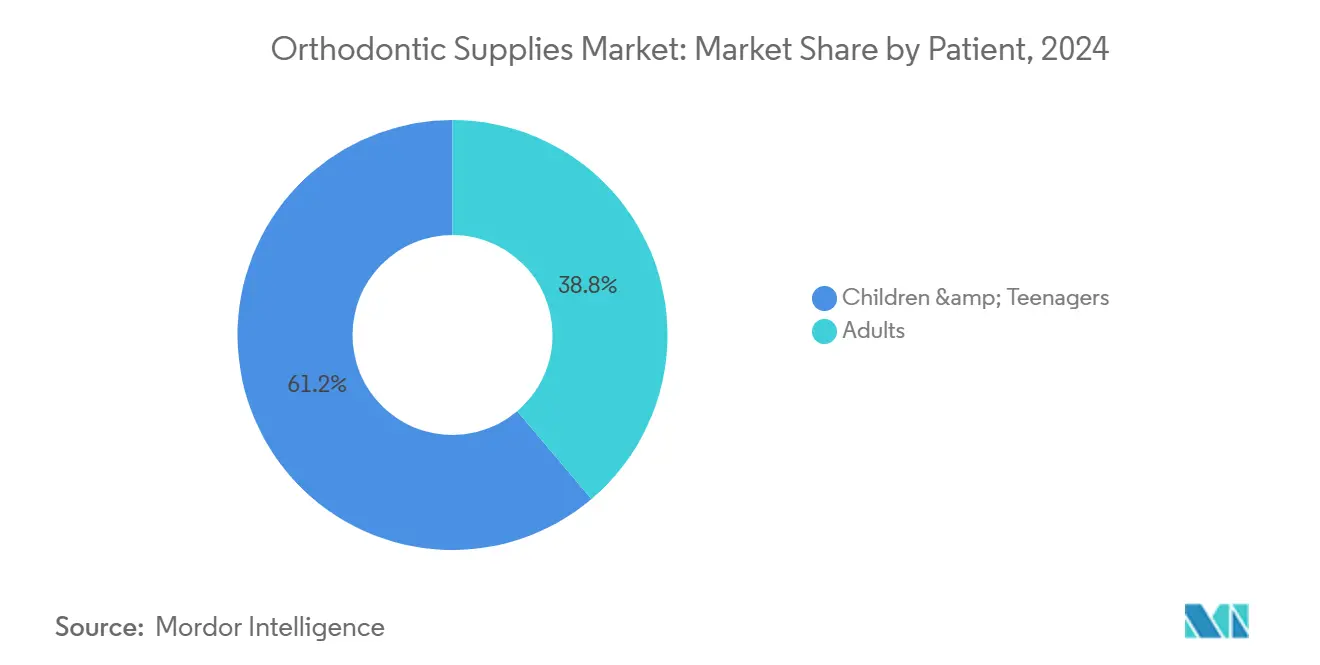

- Nach Patientengruppe hielten Kinder und Jugendliche 61,2% der orthodontischen Zahnspangen-Marktgröße im Jahr 2024, aber das Erwachsenensegment wird voraussichtlich mit einer 13,0% CAGR bis 2030 expandieren.

- Nach Endnutzer behielten Zahnarztpraxen 61,1% Umsatzanteil im Jahr 2024, während DTC-Plattformen mit einer 16,6% CAGR über denselben Zeitraum voranschreiten.

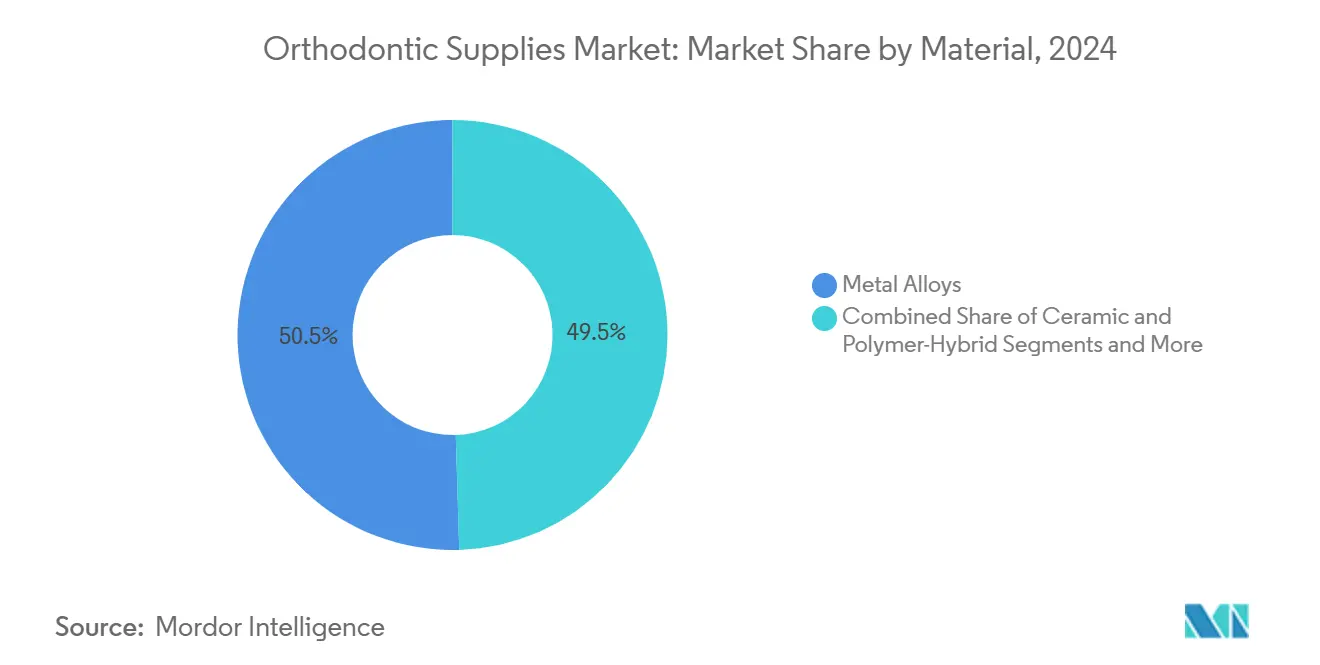

- Nach Material eroberten Metalllegierungen 50,5% Anteil der orthodontischen Zahnspangen-Marktgröße im Jahr 2024, während thermoplastisches Polyurethan mit einer 18,0% CAGR wächst.

- Nach Vertriebskanal beherrschten Offline-Distributoren einen 73,8% Anteil im Jahr 2024; e-Handel ist der am schnellsten wachsende Kanal mit einer 18,0% CAGR bis 2030.

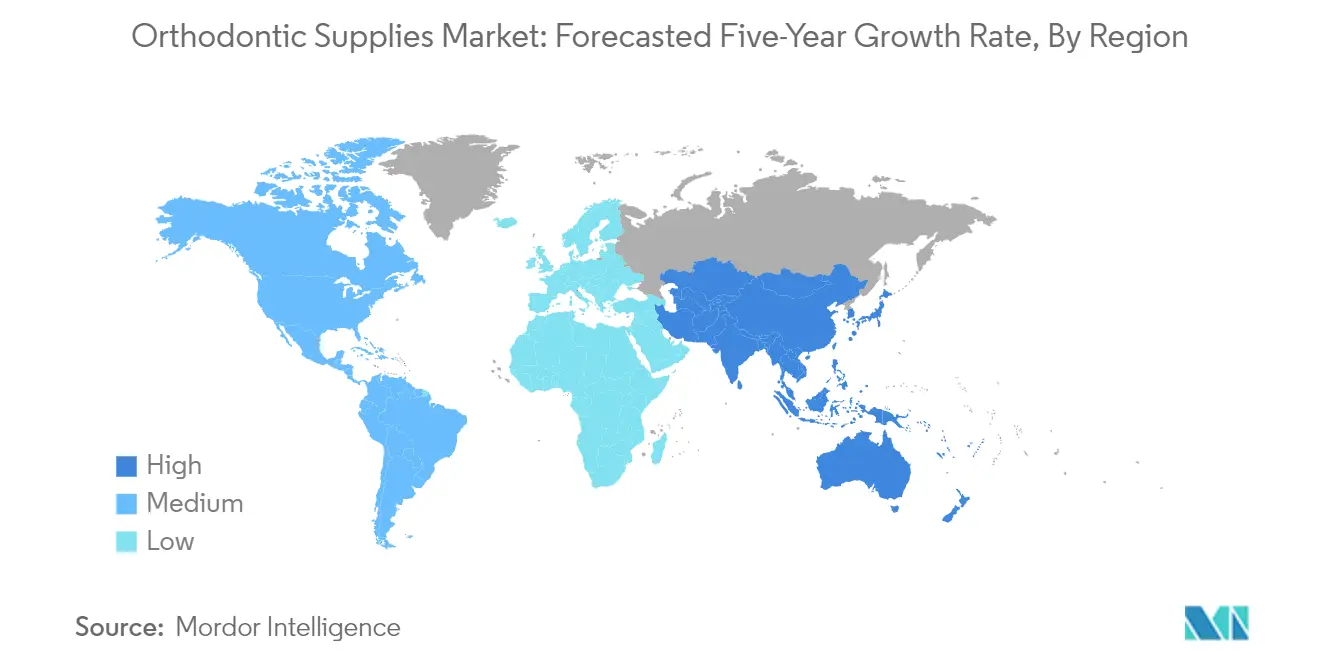

- Nach Geografie machte Nordamerika 34,5% des orthodontischen Zahnspangen-Marktanteils im Jahr 2024 aus, während Asien-Pazifik die höchste 11,0% CAGR bis 2030 verzeichnen wird.

Globale orthodontische Zubehör Markttrends und Erkenntnisse

Treiber-Impaktanalyse

| Treiber | % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Steigende Prävalenz von Malokklusion | +1.80% | Global, mit höherem Einfluss im Asien-Pazifik-Raum | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte In der digitalen Kieferorthopädie | +2.10% | Nordamerika & EU, Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Nachfrage Erwachsener nach ästhetischen Clear-Aligner-Lösungen | +1.50% | Global, konzentriert In urbanen Märkten | Mittelfristig (2-4 Jahre) |

| Expansion der Direct-Zu-Verbraucher-Kieferorthopädie | +1.20% | Hauptsächlich Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| KI-gesteuerte chairside Behandlungsplanung | +0.90% | Nordamerika & EU, frühe Adoption In APAC | Langfristig (≥ 4 Jahre) |

| Nachhaltige, biobasierte orthodontische Materialien | +0.60% | EU führend, globale Adoption folgend | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz von Malokklusion

Malokklusion betrifft bis zu 75% der Weltbevölkerung, und komplexe Fälle sind In China häufiger als In den Vereinigten Staaten, was die Behandlungslücke vergrößert. Urbanisierung und Ernährungsumstellungen hin zu ultra-verarbeiteten Lebensmitteln verschärfen okklusale Probleme, während verlängerte Bildschirmzeit die natürliche masticatorische Aktivität reduziert, die für gesundes kraniofaziales Wachstum erforderlich ist. Gesundheitsbehörden verknüpfen nun unbehandelte Malokklusion mit temporomandibulären Störungen und schlechter Mundhygiene, was eine breitere Erstattungsberechtigung fördert. Öffentliche Gesundheitsbotschaften positionieren orthodontische Therapie nicht nur als kosmetische Wahl, sondern als präventives Werkzeug, was die Nachfrage In entwickelten und aufstrebenden Volkswirtschaften ankurbelt. Das Ergebnis ist ein anhaltender Patientenzustrom über traditionelle pädiatrische Zeitfenster hinaus, was mehrjährige Pipeline-Sichtbarkeit für Praxen nährt.

Technologische Fortschritte in der digitalen Kieferorthopädie

Künstliche Intelligenz-Algorithmen erreichen 92% Sensitivität und 88% Spezifität für die Malokklusions-Erkennung, wobei 94% der KI-generierten Behandlungspläne mit klinischen Richtlinien übereinstimmen. Die weit verbreitete Adoption intraorale Scannung und 3D-Druck ermöglicht Massenkustomisierung und kürzere Stuhlzeit, und CBCT-Bildgebung integriert mit KI liefert präzise Wurzel- und Knochenkartierung. Nahezu jede kieferorthopädische Praxis In Nordamerika betreibt nun einen digitalen Workflow, was Behandlungsvisualisierung zu einem wichtigen Differenziator für Patientenakquise macht. Praxen, die kurze, vorhersagbare Terminpläne liefern können, berichten über höhere Konversionsraten und bessere Mundpropaganda-Empfehlungen. Investitions-Amortisationszeiten schrumpfen, da Scanner-Preise fallen und Software zu Abonnementmodellen übergeht.

Nachfrage Erwachsener nach ästhetischen Clear-Aligner-Lösungen

Erwachsene über 35 Jahre repräsentieren 23% der neuen kieferorthopädischen Fälle, was veränderte gesellschaftliche Einstellungen und Arbeitsplatzakzeptanz widerspiegelt. Durchsichtige Aligner erfüllen ästhetische Erwartungen, mit einer Patientenzufriedenheit von 78% gegenüber 62% für Metallbrackets, was Toleranz für Premiumpreise fördert. Fernbedienung- und Hybridarbeit reduziert tägliche Sichtbarkeitsbedenken und verbessert die Aufnahme weiter. Höhere Einhaltung unter Erwachsenen führt zu glatteren Fallverläufen und weniger Nachbesserungen, was Gemeinkosten für Praxen senkt. Influencer-Marketing In sozialen Medien normalisiert Erwachsenen-Kieferorthopädie, erweitert die Empfehlungsbasis und beschleunigt die Adoption unter Späteinsteigern.

Expansion der Direct-to-Consumer-Kieferorthopädie

DTC-Aligner-Plattformen liefern 16,8% CAGR, auch wenn Berufsverbände die Meldung unerwünschter Ereignisse an die MAUDE-Datenbank der FDA erhöhen.[1]amerikanisch Association von Orthodontists, "Statement An Direct-Zu-Verbraucher kieferorthopädisch Behandlung," aaoinfo.org Ratenbasierte Finanzierung mindert Vorab-Kostenbarrieren und erweitert die Berechtigung auf budgetbewusste Kohorten. Hybride Pflegemodelle kombinieren nun Fernüberwachung mit periodischen In-Büro-Scans, um Qualitätsmandate zu erfüllen und gleichzeitig Bequemlichkeit zu bewahren. Marktbereinigungen haben begonnen: einige Akteure sind nach Qualitätsmängeln ausgestiegen, während andere zu zahnarztgeleiteten Diensten wechselten, was ein Rennen um die Balance zwischen Skalierung und klinischer Glaubwürdigkeit illustriert. Langfristige Gewinner werden wahrscheinlich KI-Triage integrieren und einen robusten Überweisungsweg für komplexe Fälle beibehalten.

Hemmnisse-Impaktanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Hohe Behandlungskosten & begrenzte Erstattung | -1.40% | Global, ausgeprägter In aufstrebenden Märkten | Mittelfristig (2-4 Jahre) |

| Klinische Risiken & Komplikationen | -0.80% | Global, regulatorischer Fokus In Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| Lieferketten-Volatilität von Speziallegierungen | -0.70% | Global, kritischer Einfluss In Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Regulatorische Gegenreaktion auf Telezahnmedizin-Modelle | -0.50% | Hauptsächlich Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Behandlungskosten & begrenzte Erstattung

Globale Zahnausgaben erreichten USD 174 Milliarden im Jahr 2023, doch kieferorthopädische Verfahren kosten oft USD 3.000-10.000 jeweils, eine Zahl, die Deckungsobergrenzen vieler Versicherungspläne übersteigt.[2]amerikanisch Zahn Association, "Zahn Expenditure Trends 2023," ada.org Eigenzahlungen dominieren noch In aufstrebenden Regionen und begrenzen die Adoption unter Haushalten mit mittlerem Einkommen. Geografische Preisunterschiede fördern Behandlungstourismus, aber inkonsistente Nachsorge erhöht Ergebnisvariabilität. Wirtschaftsabschwünge verschieben typischerweise Wahleinkäufe und belasten Praxiserlöse In Barzahlungsmärkten. Flexibel Finanzierung und wertbasierte Versicherungsmodelle gewinnen Traktion, bleiben aber fragmentiert.

Klinische Risiken & Komplikationen

Die FDA aktualisierte Gerätestandards unter ISO 27020 und ANSI/ADA 105-2024, um die Sicherheitsaufsicht zu verschärfen und robustere Post-Markt-Überwachung zu fördern[3]u.S. Lebensmittel Und Medikament Administration, "ANSI/ADA Standard No. 105-2024," fda.gov. Komplikationen wie Wurzelresorption und parodontaler Schaden erhöhen Haftungssorgen, besonders bei unüberwachten DTC-Fällen. Erwachsenenbehandlungen stellen zusätzliche Herausforderungen aufgrund vorheriger Restaurationen und Knochendichteveränderungen dar und erzeugen längere chairside Zeit. Versicherer reagieren mit höheren Kunstfehlerpremien, was kleine Praxen davon abhalten kann, beschleunigte oder Fernprotokolle zu adoptieren, bis klare Richtlinien entstehen.

Segmentanalyse

Nach Produkttyp: Clear Aligner gestalten Behandlungsparadigmen um

Durchsichtige Aligner wachsen mit einer 20,3% CAGR und übertreffen den gesamten orthodontischen Zahnspangen-Markt. Feste Zahnspangen beherrschen noch 53,8% des orthodontischen Zahnspangen-Marktanteils im Jahr 2024 und unterstützen komplexe Drehmoment- und Wurzelbewegungen, die Aligner noch nicht rivalisieren können. Die Zulassung von Align Technologys Palatal Expander System In der Türkei demonstriert die Verschiebung der Clear Aligner In das Frühinterventionsgebiet, anstatt nur begrenzte Rückfallkorrektur. Massenkustomisierte Aligner, die via 3D-Druck hergestellt werden, senken Pro-Schiene-Kosten und erhöhen Skalierbarkeit, was die Praxisberechtigung erweitert. Währenddessen ermöglichen Innovationen bei selbstligierenden Brackets mit intelligenten Sensoren Echtzeitkraftüberwachung und verkürzen feste Falldauern um 10-15%. Nachhaltigkeit entwickelt sich als Differenziator: 40% der prospektiven Patienten fragen nun nach recycelbaren Schienen, was Lieferanten zu biobasierten Polymeren drängt.

Durchsichtige Aligner werden voraussichtlich 70% der neuen Fälle bis 2025 behandeln und die orthodontischen Zahnspangen-Marktgrößenhierarchie neu definieren. Dennoch bleiben feste Systeme wesentlich In kostenempfindlichen Regionen und für schwere skelettale Diskrepanzen. Fortgeschrittene Titan-Molybdän-Bögen verbessern Aktivierungsstabilität und reduzieren Stuhlbesuche und erhalten Relevanz unter budgetbewussten Bevölkerungen. Ligaturnachfrage besteht In aufstrebenden Volkswirtschaften fort, wo Materialkosten ästhetische Präferenz überwiegen, sodass die globale Verkaufsmischung ein ausgewogenes Profil bis 2030 behält.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Patient: Erwachsenensegment treibt Premium-Wachstum

Erwachsene machen einen wachsenden Anteil der orthodontischen Zahnspangen-Marktgröße aus und wachsen mit einer 13,0% CAGR gegen 61,2% Jugenddominanz im Jahr 2024. Berufstätige Erwachsene suchen diskrete Lösungen, die zu ihrem Lebensstil passen und wählen oft Aligner zum Durchschnittspreis von USD 6.500. Ihre höhere Einhaltung senkt Nachbesserungsraten und führt zu vorhersagbaren Margen für Kliniken. Erwachsenenfälle beinhalten oft Restaurationen und parodontale Überlegungen, was Verfahrenskomplexität und abrechenbare Stuhlzeit erhöht.

Pädiatrische und Jugendkohorten behalten Volumenführerschaft, weil Frühintervention klinisch optimal bleibt. Präventive Kieferorthopädie wie Phase-eins-Expansion verhindert schwere Malokklusionsprogression und senkt Lebenskosten. Eltern investieren basierend auf wahrgenommenen langfristigen Mundgesundheitsersparnissen und erhalten eine stabile Kundenbasis. Dennoch verändert Erwachsenennachfrage Marketingstrategien und drängt Praxen zu flexibler Terminplanung und Fernüberwachungsdiensten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Digitale Plattformen stören traditionelle Bereitstellung

Zahnarztpraxen und DSOs halten 61,1% Umsatzanteil, doch das DTC-Segment wächst mit 16,6% CAGR. Praxen digitalisieren Check-In, Bildgebung und Aligner-Bestellung, um der Bequemlichkeit zu entsprechen, die DTC-Plattformen aggressiv vermarkten. Hybridmodelle dominieren nun: Patienten beginnen mit virtuellen Beratungen und durchlaufen periodische In-Büro-Scans, was Zugänglichkeit mit Aufsicht verbindet. Wolke-basierte Fallmanagement-Portale integrieren KI-Staging und reduzieren Planungszeit drastisch.

KrankenhäBenutzer fokussieren auf komplexe interdisziplinäre Fälle wie orthognathe Chirurgie, die DTC-Anbieter nicht handhaben können, was Nachfrage nach Full-Dienstleistung-Anbietern sicherstellt. DSOs nutzen Skalierung, um Lieferantenverträge zu verhandeln und KI-Bildgebung über Filialen einzusetzen, was Margen gegen steigende Arbeitskosten schützt. Die DTC-Landschaft konsolidiert sich, da Nachhaltigkeitsbedenken und regulatorische Maßnahmen Eintrittsbarrieren erhöhen.

Nach Material: Nachhaltige Innovation treibt Premium-Segmente

Metalllegierungen behalten 50,5% Marktanteil wegen bewiesener Stärke und Erschwinglichkeit und verankern traditionelle feste Geräte. Thermoplastisches Polyurethan mit 18,0% CAGR untermauert den Clear-Aligner-Boom. Neue Seidenfibroin-Komposite kombinieren antimikrobielle Eigenschaften mit Zugfestigkeit, ideal für Aligner und Retainer. Keramik- und Polymerhybride bieten zahnfarbene Ästhetik für Patienten, die feste Lösungen ohne metallische Optik bevorzugen.

Intelligente Materialien, die auf Mundtemperatur reagieren, passen Kraft allmählich an und reduzieren möglicherweise manuelle Drahtänderungstermine. Steigende Legierungspreise aufgrund geopolitischer Lieferbeschränkungen treiben Kostenoptimierungsforschung an. Regulatoren In der Europäischen Union betonen nun Lebenszyklus-Umwelteinfluss und incentivieren Hersteller, bioresorbierbare Formulierungen zu adoptieren. Dieser Nachhaltigkeitsdruck ist ein Wettbewerbshebel In urbanen Märkten mit umweltbewussten Verbrauchern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: E-Commerce transformiert Zugangspatterns

Offline-Distributoren bedienen noch 73,8% des Produktflusses durch Nutzung technischer Unterstützung und langjähriger Beziehungen zu Praxen. Doch e-Handel'S 18,0% CAGR zieht Linien neu; direkte Hersteller-zu-Klinik-Websites bieten Mengenrabatte und Just-In-Zeit-Lieferung und reduzieren Lagerkosten. Digitale Beschaffungsplattformen integrieren Bestandsanalysen und leiten Praxen an, automatisch nachzubestellen, wenn Lagerbestandsschwellen ausgelöst werden.

Traditionelle Großhändler digitalisieren Kataloge und bündeln online-Trainingsmodule, um Relevanz zu behalten. Für neue Marktteilnehmer erschließen grenzenlose Logistik aufstrebende Märkte ohne lokale Lagerhaltung, aber sie müssen regulatorische Variationen In der Gerätezulassung überwinden. Praxen In abgelegenen Gebieten profitieren am meisten und erhalten Zugang zu einer breiteren Palette von Geräten, die zuvor aufgrund geringer lokaler Nachfrage nicht verfügbar waren.

Geografieanalyse

Nordamerika hielt 34,5% des orthodontischen Zubehör Marktanteils im Jahr 2024, getragen von weit verbreiteter Versicherungsdeckung und einer hohen Konzentration zertifizierter Spezialisten. KI-gesteuerte Scanner und chairside 3D-Drucker erreichen Mainstream-Status und erlauben uns- und kanadischen Kliniken Same-Day-Aligner-Abholung anzubieten. Konsolidierung beschleunigt sich, da DSOs Solopraxen akquirieren und Einkaufsmacht und Es-Standardisierung verbessern. Jedoch treiben erhöhte Arbeitskosten und Lieferkettenrisiken bei Nickel-Titan-Legierungen Preisinflation voran und drängen einige Patienten zu phasenweisen Behandlungsplänen oder DTC-Optionen.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer 11,0% CAGR und fügt dem orthodontischen Zahnspangen-Markt frisches Volumen hinzu. Chinas hohe Malokklusionsprävalenz und sich schnell urbanisierende Mittelschicht erzeugen anhaltende Patientenschlangen, obwohl Erstattungslücken bestehen. Japan und Südkorea zeigen frühe Adoption von KI-Diagnostik und selbstligierenden Keramikzahnspangen. Australien profitiert von robuster Privatversicherungsaufnahme und Regierungsstandards, die digitale Workflows unterstützen. Indiens Tier-eins-Städte sehen steigende Erwachsenennachfrage, doch Preissensibilität verlängert Entscheidungszyklen und positioniert Ratenpläne als wichtigen Enabler.

Europa erhält stetiges mittleres einstelliges Wachstum, untermauert von universeller Zahnversorgung und einem reifen Spezialistennetzwerk. Nachhaltigkeitsgesetzgebung bewegt die Lieferkette zu recycelbaren und biobasierten Aligner-Materialien und gibt europäischen Anbietern einen First-Mover-Vorteil. Deutschland und das Vereinigte Königreich verankern regionale Erlöse dank hoher Pro-Kopf-Zahnausgaben und pionierenden Forschungszentren. Frankreich und Spanien beobachten steigende Erwachsenenbehandlungsakzeptanz, da Finanzierungsprodukte expandieren. Osteuropäische Märkte öffnen neue Patientenpools, benötigen aber distributor-unterstützte Berufsausbildung zur Etablierung digitaler Protokolle.

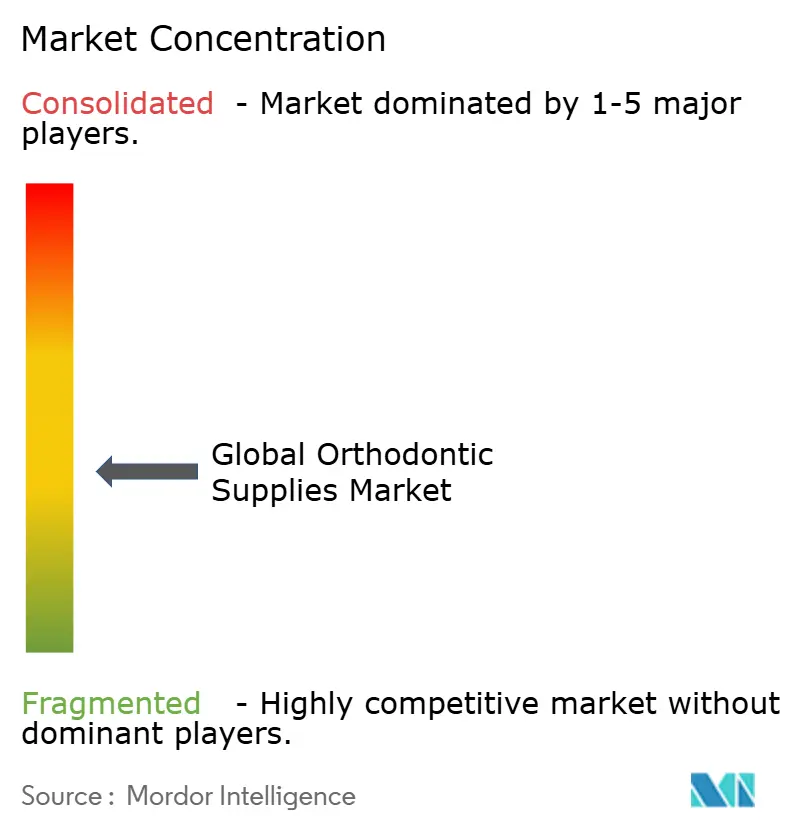

Competitive Landschaft

Der orthodontische Zahnspangen-Markt ist moderat konzentriert. Align Technologie, 3M Oral- Pflege, Dentsply Sirona und Ormco verankern die traditionelle Lieferantenstufe, während LightForce Orthodontics eine neue Welle vollständig personalisierter 3D-gedruckter Brackets anführt, die Behandlungszeit um 40% verkürzen können. Align Technologie erneuert kontinuierlich seine Invisalign-Plattform und erweitert iTero-Scanner-Fähigkeiten, verstärkt Kunden-sperren-In mit End-Zu-End-Workflow-Software. 3M investiert In intelligente Bracket-Sensoren zur Datenerfassung für KI-Überwachung, während Dentsply Sirona intraorale Scannung mit chairside Fräsen integriert, um Gerätelieferung zu straffen.

DSOs wie Heartland Zahn und Canadian kieferorthopädisch Partners skalieren Einkauf und Marketing, obwohl Schuldendienste selektive Veräußerungen auslösen. Startups nutzen KI-Triage-Werkzeuge zur Automatisierung von Simulationsvideos für prospektive Patienten und senken Akquisitionskosten. Vertikale Integrationstrends proliferieren: Lieferanten akquirieren Software-Startups und DSOs starten hauseigene Aligner-Labore, um Margen zu erfassen und Durchlaufzeiten zu verkürzen. DTC-Firmen schwenken zu hybrider Pflege, stellen Kieferorthopäden ein, um regulatorische Prüfung anzugehen und Glaubwürdigkeit aufzubauen. In aufstrebenden Regionen partnern regionale Hersteller mit lokalen Distributoren, um Gerätezulassungsgesetze zu erfüllen und gleichzeitig unerschlossene Bevölkerungsbasen zu erschließen.

Weiß-Raum-Möglichkeiten umfassen umweltfreundliche Material-F&e und KI-Entscheidungsunterstützung, die Mehrquellen-Bildgebung abbaut, um präzise Wurzelbewegung zu leiten. Unternehmen, die klinische Wirksamkeit, digitale Bequemlichkeit und Nachhaltigkeit fusionieren können, werden voraussichtlich stärkere Wechselbarrieren sichern. Jedoch bleiben IP-Klagen rund um Scanning-Workflows und Aligner-Design ein operationelles Risiko, das F&e-Ausgaben umlenken könnte.

Globale orthodontische Zubehör Branchenführer

-

Align Technologie Inc

-

3M Company

-

Envista Holdings

-

Dentsply Sirona Inc.

-

Straumann AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Align Technologie expandierte In die Türkei mit regulatorischer Zulassung für das Invisalign Palatal Expander System durch die türkische Arzneimittel- und Medizinprodukte-Agentur und zielt auf Frühinterventions-Kieferorthopädiemärkte ab.

- Februar 2025: DEXIS stellte einen neuen intraorale Scanner und KI-Verbesserungen vor, die mehr als 150.000 Bildgebungsgeräte In seinem digitalen Ökosystem verbinden.

- Januar 2025: Die FDA gewährte 510(k)-Freigabe an Pearl digital Inc. für den Pearl Clear Aligner, ein Klasse-II-Gerät für Malokklusionsbehandlung.

- August 2024: G&H Orthodontics verbesserte sein Tune Clear Aligner System für verbesserte Präzision und Komfort.

- Juli 2024: Biolux Technologie startete OrthoPulse In den Vereinigten Staaten, ein Gerät zur Beschleunigung der Zahnbewegung und Verringerung der Behandlungsdauer.

Globaler orthodontische Zubehör Markt Berichtsumfang

Gemäß dem Umfang des Berichts ist Kieferorthopädie ein Bereich der Zahnmedizin, der die Korrektur unsachgemäßer Kiefer und Zähne zur Verbesserung des Aussehens und der Funktion der Zähne und Kiefer umfasst. Es kann auch helfen, die langfristige Gesundheit von Zähnen, Zahnfleisch und Kiefergelenken zu bewahren, indem der Beißdruck über die Zähne verteilt wird. Früher war kieferorthopädische Behandlung mit Jugendlichen und Kindern verbunden, aber nun suchen viele Erwachsene auch kieferorthopädische Behandlung zur Korrektur oraler Probleme, um Mundgesundheit und Aussehen zu verbessern. Der orthodontische Zubehör Markt ist segmentiert nach Produkt (Fester Typ und herausnehmbarer Typ), geduldig (Erwachsene und Kinder) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 Länder über wichtige Regionen weltweit. Der Bericht bietet den Wert (In USD Millionen) für die obigen Segmente.

| Feste Zahnspangen | Brackets |

| Bögen | |

| Verankerungsgeräte | |

| Ligaturen | |

| Andere | |

| Herausnehmbare Zahnspangen / Clear Aligner |

| Kinder & Jugendliche |

| Erwachsene |

| Zahnarztpraxen & DSOs |

| Krankenhäuser |

| Direct-to-Consumer-Plattformen |

| Metalllegierungen |

| Keramik & Polymer-Hybrid |

| Thermoplastisches Polyurethan (TPU) |

| Bioresorbierbare & Eco-Materialien |

| Offline (Distributor / Einzelhandel) |

| E-Commerce-Plattformen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Rest von Asien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkttyp | Feste Zahnspangen | Brackets |

| Bögen | ||

| Verankerungsgeräte | ||

| Ligaturen | ||

| Andere | ||

| Herausnehmbare Zahnspangen / Clear Aligner | ||

| Nach Patient | Kinder & Jugendliche | |

| Erwachsene | ||

| Nach Endnutzer | Zahnarztpraxen & DSOs | |

| Krankenhäuser | ||

| Direct-to-Consumer-Plattformen | ||

| Nach Material | Metalllegierungen | |

| Keramik & Polymer-Hybrid | ||

| Thermoplastisches Polyurethan (TPU) | ||

| Bioresorbierbare & Eco-Materialien | ||

| Nach Vertriebskanal | Offline (Distributor / Einzelhandel) | |

| E-Commerce-Plattformen | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle globale orthodontische Zubehör Markt?

Der globale orthodontische Zubehör Markt wird voraussichtlich eine CAGR von 7,5% während des Prognosezeitraums (2025-2030) verzeichnen

Wer sind die Schlüsselakteure im globalen orthodontische Zubehör Markt?

amerikanisch Orthodontics, Great Seen Orthodontics Ltd, DB Orthodontics Ltd, G&H Orthodontics Inc. und Die 3M Company sind die Hauptunternehmen, die im globalen orthodontische Zubehör Markt tätig sind.

Welche ist die am schnellsten wachsende Region im globalen orthodontische Zubehör Markt?

Asien-Pazifik wird voraussichtlich mit der höchsten CAGR über den Prognosezeitraum (2025-2030) wachsen.

Welche Region hat den größten Anteil im globalen orthodontische Zubehör Markt?

Im Jahr 2025 macht Nordamerika den größten Marktanteil im globalen orthodontische Zubehör Markt aus.

Welche Jahre umfasst dieser globale orthodontische Zubehör Markt?

Der Bericht umfasst die historische Marktgröße des globalen orthodontische Zubehör Markts für die Jahre: 2019, 2020, 2021, 2022, 2023 und 2024. Der Bericht prognostiziert auch die Marktgröße des globalen orthodontische Zubehör Markts für die Jahre: 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am: